新研究开发费用核算和归集口径比较表

- 格式:xlsx

- 大小:11.66 KB

- 文档页数:2

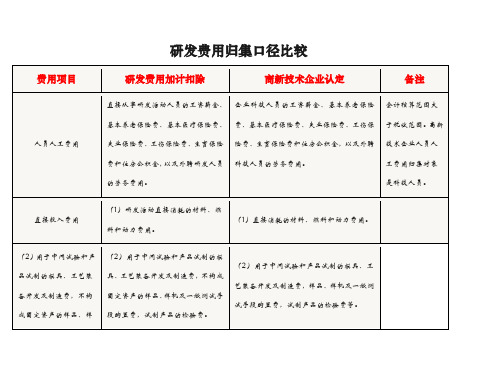

研发费用归集口径比较

利技术(包括许可证、专有技术、设计和计算方法等)的摊销费用。

利技术(专有技术、许可证、设计和计算方法等)的摊销费用。

设计试验等费用新产品设计费、新工艺规程制定费、

新药研制的临床试验费、勘探开发技

术的现场试验费。

符合条件的设计费用、装备调试费用、试验

费用(包括新药研制的临床试验费、勘探开

发技术的现场试验费、田间试验费等)。

其他相关费用与研究开发活动直接相关的其他费

用,如技术图书资料费、资料翻译费、

专家咨询费、高新科技研发保险费,

研发成果的检索、分析、评议、论证、

鉴定、评审、评估、验收费用,知识

产权的申请费、注册费、代理费,差

旅费、会议费,职工福利费、补充养

老保险费、补充医疗保险费。

此项费

用总额不得超过可加计扣除研发费

与研究开发活动直接相关的其他费用,包括

技术图书资料费、资料翻译费、专家咨询费、

高新科技研发保险费,研发成果的检索、论

证、评审、鉴定、验收费用,知识产权的申

请费、注册费、代理费,会议费、差旅费、

通讯费等。

此项费用一般不得超过研究开发

总费用的20%,另有规定的除外。

加计扣除政策及

高新研发费用范

围中对其他相关

费用总额有比例

限制。

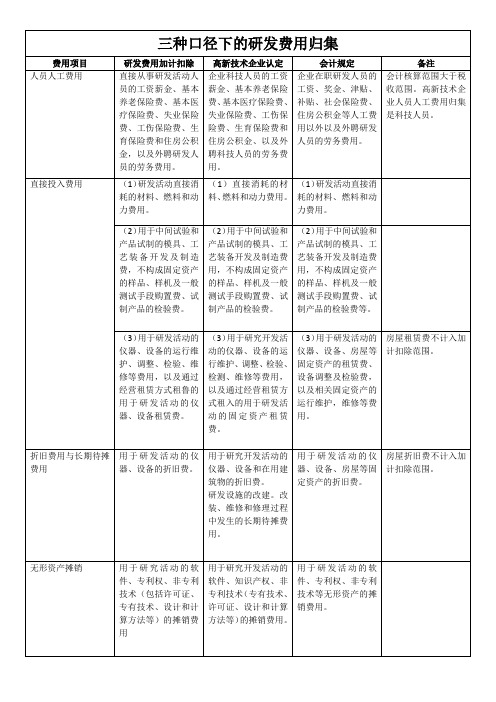

目前研发费用归集有三个口径,一是会计核算口径,由《财政部关于企业加强研发费用财务管理的若干意见》(财企〔2007〕194号)规范;二是高新技术企业认定口径,由《科技部财政部国家税务总局关于修订印发〈高新技术企业认定管理工作指引〉的通知》(国科发火〔2016〕195号)规范;三是加计扣除税收规定口径,由财税〔2015〕119号文件和97号公告、40号公告规范。

三个研发费用归集口径相比较,存在一定差异(见表4)。

形成差异的主要原因如下:一是会计口径的研发费用,其主要目的是为了准确核算研发活动支出,而企业研发活动是企业根据自身生产经营情况自行判断的,除该项活动应属于研发活动外,并无过多限制条件。

二是高新技术企业认定口径的研发费用,其主要目的是为了判断企业研发投入强度、科技实力是否达到高新技术企业标准,因此对人员费用、其他费用等方面有一定的限制。

三是研发费用加计扣除政策口径的研发费用,其主要目的是为了细化哪些研发费用可以享受加计扣除政策,引导企业加大核心研发投入,因此政策口径最小。

可加计范围针对企业核心研发投入,主要包括研发直接投入和相关性较高的费用,对其他费用有一定的比例限制。

应关注的是,允许扣除的研发费用范围采取的是正列举方式,即政策规定中没有列举的加计。

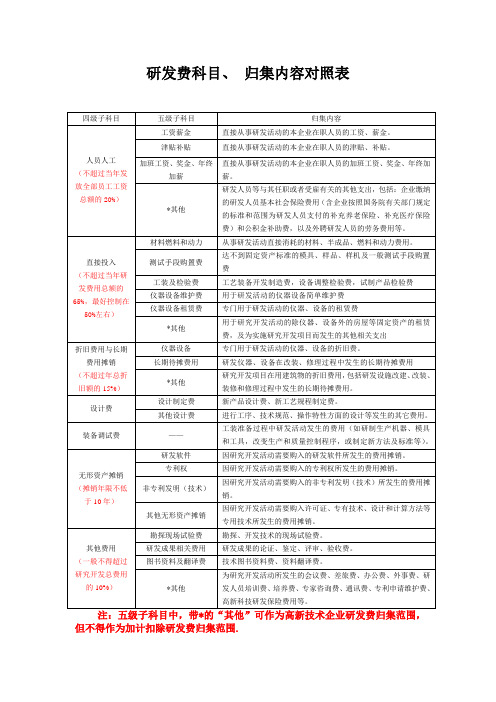

研究开发费归集范围:(八项费用)一、人员人工费用二、直接投入费用三、折旧费用与长期待摊费用四、设计费用五、装备调试费用六、无形资产摊销费用七、委托外部研究开发费用八、其他费用一、人员人工费用:研发人员的全年工资薪金包括:(1)基本工资;(2)奖金;(3)津贴;(4)补贴;(5)年终加薪;(6)加班工资;(7)与任职或者受雇有关的其他支出。

1.单个研发项目中的人员人工费用,根据项目的自身条件不同,一般可占到该项目研究开发费用总额的15%~50%,是一项主要支出,有时甚至是最大的一项支出。

客户应准备的材料:a. 企业缴纳职工“五险一金”的相关资料及劳动合同。

b. 工资、奖金发放记录。

c. 管理层相关决议,研发人员任职或者受雇有关的其他支出相关资料及支付记录。

二、直接投入费用:购买原材料等相关支出包括:(1)水、电、煤气(燃料)费;(2)模具、样品、样机及一般测试手段(设备)购置费(用于中间试验和产品试制达不到固定资产标准);(3)试制产品的检验费;(4)仪器设备的简单维护费(用于研究开发活动);(5)固定资产租赁费(以经营租赁方式租入)等。

1.一般可占到该项目研究开发费用总额的30%~60%,是一项主要支出,有时甚至是最大的一项支出。

2.试制产品原材料发放、测试手段(设备)领用、试制产品的检验、仪器设备维护、固定资产租赁等环节涉及到的相关人员必须是研发人员。

3.达到固定资产、无形资产确认标准的支出不得一次性计入直接投入。

客户应准备的材料:a. 上述5项费用的相关原始凭证,如合同或协议、付款记录等。

b.制作模具、样品、样机所用原材料的领料单、出库单、工装准备费用单据财务记账依据等。

三、折旧费用与长期待摊费用:为执行研究开发活动而购置的包括:(1)仪器和设备折旧费;(2)在用建筑物的折旧费;(3)研发设施改建、改装、装修和修理长期待摊费。

1.长期资产的购置须经过研究开发项目相关负责人批准。

2.长期资产的购置应仅限于相关的研发活动。

研究开发费归集范围及所需财务证明材料指导研究开发费归集范围:(八项费用)一、人员人工费用二、直接投入费用三、折旧费用与长期待摊费用四、设计费用五、装备调试费用六、无形资产摊销费用七、委托外部研究开发费用八、其他费用一、人员人工费用:研发人员的全年工资薪金包括:(1)基本工资;(2)奖金;(3)津贴;(4)补贴;(5)年终加薪;(6)加班工资;(7)与任职或者受雇有关的其他支出。

1.单个研发项目中的人员人工费用,根据项目的自身条件不同,一般可占到该项目研究开发费用总额的15%~50%,是一项主要支出,有时甚至是最大的一项支出。

客户应准备的材料:a. 企业缴纳职工“五险一金”的相关资料及劳动合同。

b. 工资、奖金发放记录。

c. 管理层相关决议,研发人员任职或者受雇有关的其他支出相关资料及支付记录。

二、直接投入费用:购买原材料等相关支出包括:(1)水、电、煤气(燃料)费;(2)模具、样品、样机及一般测试手段(设备)购置费(用于中间试验和产品试制达不到固定资产标准);(3)试制产品的检验费;(4)仪器设备的简单维护费(用于研究开发活动);(5)固定资产租赁费(以经营租赁方式租入)等。

1.一般可占到该项目研究开发费用总额的30%~60%,是一项主要支出,有时甚至是最大的一项支出。

2.试制产品原材料发放、测试手段(设备)领用、试制产品的检验、仪器设备维护、固定资产租赁等环节涉及到的相关人员必须是研发人员。

3.达到固定资产、无形资产确认标准的支出不得一次性计入直接投入。

客户应准备的材料:a. 上述5项费用的相关原始凭证,如合同或协议、付款记录等。

b.制作模具、样品、样机所用原材料的领料单、出库单、工装准备费用单据财务记账依据等。

三、折旧费用与长期待摊费用:为执行研究开发活动而购置的包括:(1)仪器和设备折旧费;(2)在用建筑物的折旧费;(3)研发设施改建、改装、装修和修理长期待摊费。

1.长期资产的购置须经过研究开发项目相关负责人批准。

研发、高新、会计核算,基于费用归集口径对比研发、高新认定、加计扣除,是三者独立的系统,他们之间在有的地方口径相同,有的地方口径又各不相同,究其原因,主要系三者的目的和范围不一致。

会计,高新认定,研发加计的口径差异。

见下表:度加计扣除项目鉴定中既要有立项计划说明项目的明确目标,又要有成果报告和效应情况说明等文件证明该目标活动的系统性。

研发人员的定义企业研发人员,指从事研究开发活动的企业在职和外聘的专业技术人员以及为其提供直接服务的管理人员。

企业科技人员是指直接从事研发和相关技术创新活动,以及专门从事上述活动的管理和提供直接技术服务的,累计实际工作时间在183天以上的人员,包括在职、兼职和临时聘用人员。

▲企业直接从事研发活动人员包括研究人员、技术人员、辅助人员。

▲研究人员是指主要从事研究开发项目的专业人员;技术人员是指具有工程技术、自然科学和生命科学中一个或一个以上领域的技术知识和经验,在研究人员指导下参与研发工作的人员;辅助人员是指参与研究开发活动的技工。

▲企业外聘研发人员是指与本企业签订劳务用工协议(合同)和临时聘用的研究人员、技术人员、辅助人员。

1)加计扣除中将直接从事研发活动的人员分为研究人员、技术人员和辅助人员,并给出严格的界定,高新认定中科技人员随包括兼职和临时聘用人员,但有工作时间的限制;2)会计核算和高新认定都有直接明确管理人员可以作为相关范围;研发加计扣除并未指明管理人员,强调的应该是具备相关专业和技术经验等的直接研发相关的人员;若仅仅是管理人员不得作为加计扣除的口径。

费用归集扣除直接材料、燃料和动力费▲研发活动直接消耗的材料、燃料和动力费用。

▲研发过程中形成的特殊收入,也应冲减研发支出。

▲发过程中领用材料和形成可对外销售的产品的账务处理处理原则:按预计对外销售的可变现净值确认为“其他流动资产”并相应冲减研发支出(借:其他流动资产,贷:研发支出)。

如果后续的实际变现净值与原先从研发支出转出时所依据的可▲研发活动直接消耗的材料、燃料和动力费用。