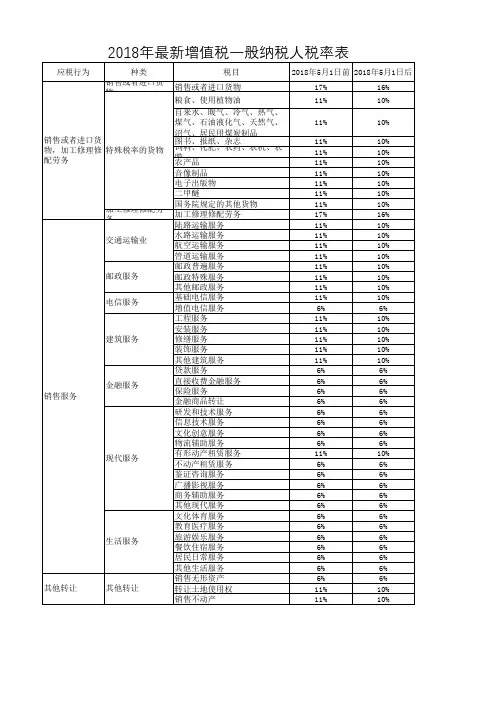

2018年最新税目税率表

- 格式:xls

- 大小:55.50 KB

- 文档页数:9

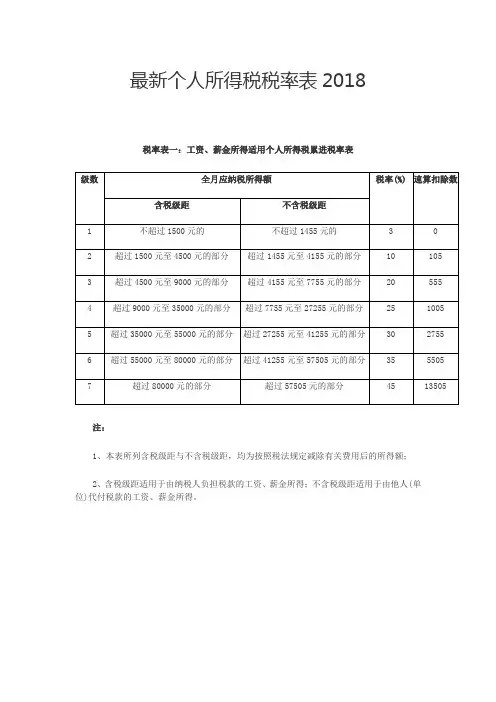

最新个人所得税税率表2018

税率表一:工资、薪金所得适用个人所得税累进税率表

注:

1、本表所列含税级距与不含税级距,均为按照税法规定减除有关费用后的所得额;

2、含税级距适用于由纳税人负担税款的工资、薪金所得;不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

税率表二:个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得适用

注:

1、本表所列含税级距与不含税级距,均为按照税法规定以每一纳税年度的收入总额减除成本、费用以及损失后的所得额;

2、含税级距适用于个体工商户的生产、经营所得和由纳税人负担税款的对企事业单位的承包经营、承租经营所得;不含税级距适用于由他人(单位)代付税款的对企事业单位的承包经营、承租经营所得。

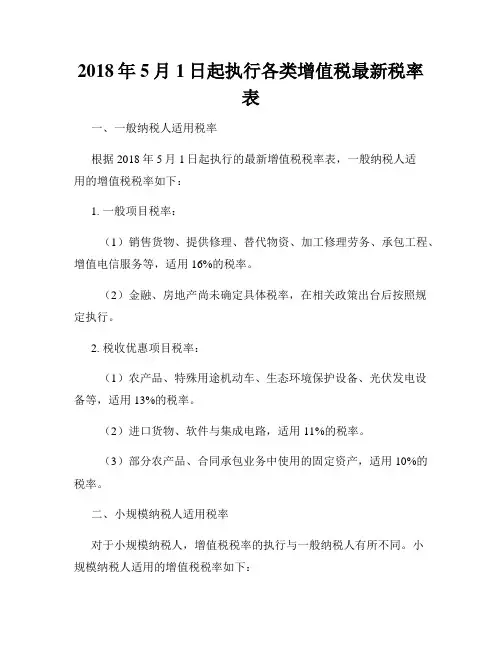

2018年5月1日起执行各类增值税最新税率表一、一般纳税人适用税率根据2018年5月1日起执行的最新增值税税率表,一般纳税人适用的增值税税率如下:1. 一般项目税率:(1)销售货物、提供修理、替代物资、加工修理劳务、承包工程、增值电信服务等,适用16%的税率。

(2)金融、房地产尚未确定具体税率,在相关政策出台后按照规定执行。

2. 税收优惠项目税率:(1)农产品、特殊用途机动车、生态环境保护设备、光伏发电设备等,适用13%的税率。

(2)进口货物、软件与集成电路,适用11%的税率。

(3)部分农产品、合同承包业务中使用的固定资产,适用10%的税率。

二、小规模纳税人适用税率对于小规模纳税人,增值税税率的执行与一般纳税人有所不同。

小规模纳税人适用的增值税税率如下:1. 一般项目税率:(1)销售货物、提供修理、替代物资、加工修理劳务、承包工程、增值电信服务等,适用3%的税率。

(2)特定行业的服务业务,适用5%的税率。

具体涵盖哪些特定行业,请参考相关政策文件。

2. 税收优惠项目税率:(1)特殊用途机动车,适用3%的税率。

(2)金融、房地产以及其他相关领域的税率,尚未确定,待后续政策出台后执行。

三、零税率和免税政策除了一般纳税人和小规模纳税人适用的税率外,还有部分货物和劳务可以享受零税率或免税政策。

1. 零税率:零税率是指对于出口货物以及与出口货物相关的劳务,适用0%的税率。

具体涵盖范围请参考相关出口退税政策。

2. 免税:(1)对个人及限额以下小微企业销售的税率为3%的货物和劳务,适用免税政策。

(2)对于农、林、牧、渔业以及科学研究和科技服务业销售的农业生产设备,适用免税政策。

四、纳税申报和缴款方式按照最新税率表的规定,纳税人需要按照新的税率进行纳税申报和缴款。

纳税申报和缴款的方式如下:1. 纳税申报:纳税人可以选择线上或线下进行纳税申报。

线上申报需要登录税务部门指定的网站平台,按照相应要求填写纳税申报信息并提交。

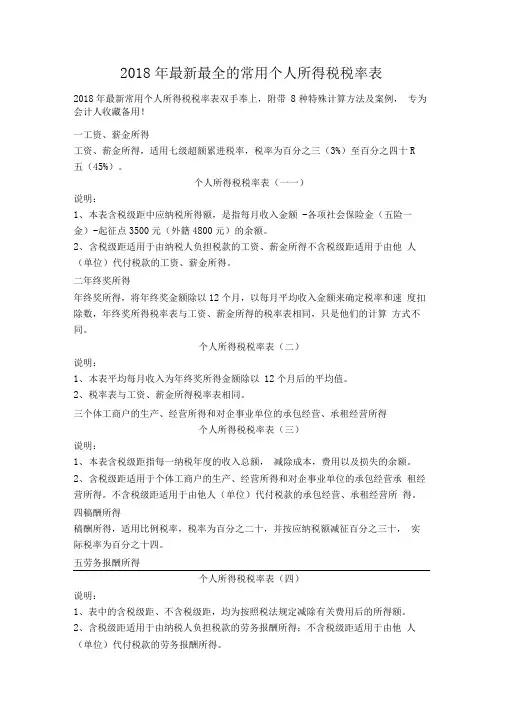

2018年最新最全的常用个人所得税税率表2018年最新常用个人所得税税率表双手奉上,附带8种特殊计算方法及案例,专为会计人收藏备用!一工资、薪金所得工资、薪金所得,适用七级超额累进税率,税率为百分之三(3%)至百分之四十R 五(45%)。

个人所得税税率表(一一)说明:1、本表含税级距中应纳税所得额,是指每月收入金额-各项社会保险金(五险一金)-起征点3500元(外籍4800元)的余额。

2、含税级距适用于由纳税人负担税款的工资、薪金所得不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

二年终奖所得年终奖所得,将年终奖金额除以12个月,以每月平均收入金额来确定税率和速度扣除数,年终奖所得税率表与工资、薪金所得的税率表相同,只是他们的计算方式不同。

个人所得税税率表(二)说明:1、本表平均每月收入为年终奖所得金额除以12个月后的平均值。

2、税率表与工资、薪金所得税率表相同。

三个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得个人所得税税率表(三)说明:1、本表含税级距指每一纳税年度的收入总额,减除成本,费用以及损失的余额。

2、含税级距适用于个体工商户的生产、经营所得和对企事业单位的承包经营承租经营所得。

不含税级距适用于由他人(单位)代付税款的承包经营、承租经营所得。

四稿酬所得稿酬所得,适用比例税率,税率为百分之二十,并按应纳税额减征百分之三十,实际税率为百分之十四。

五劳务报酬所得个人所得税税率表(四)说明:1、表中的含税级距、不含税级距,均为按照税法规定减除有关费用后的所得额。

2、含税级距适用于由纳税人负担税款的劳务报酬所得;不含税级距适用于由他人(单位)代付税款的劳务报酬所得。

六特许权使用费所得、财产租赁所得每次收入不超过4,000元的,减除费用800元;4,000元以上的,减除20%的费用,然后就其余额按比例税率20%征收。

七财产转让所得适用减除财产原值和合理费用后的余额,按比例税率20%征收。

2018年最新最全的常用个人所得税税率表2018年最新常用个人所得税税率表双手奉上,附带8种特殊计算方法及案例,专为会计人收藏备用!工资、薪金所得工资、薪金所得,适用七级超额累进税率,税率为百分之三(3%)至百分之四十五(45%)。

个人所得税税率表(一)说明:1、本表含税级距中应纳税所得额,是指每月收入金额- 各项社会保险金(五险一金) - 起征点3500元(外籍4800元)的余额。

2、含税级距适用于由纳税人负担税款的工资、薪金所得不含税级距适用于由他人(单位)代付税款的工资、薪金所得。

年终奖所得年终奖所得,将年终奖金额除以12个月,以每月平均收入金额来确定税率和速度扣除数,年终奖所得税率表与工资、薪金所得的税率表相同,只是他们的计算方式不同。

个人所得税税率表(二)说明:1、本表平均每月收入为年终奖所得金额除以12个月后的平均值。

2、税率表与工资、薪金所得税率表相同。

个体工商户的生产、经营所得和对企事业单位的承包经营、承租经营所得个人所得税税率表(三)说明:1、本表含税级距指每一纳税年度的收入总额,减除成本,费用以及损失的余额。

2、含税级距适用于个体工商户的生产、经营所得和对企事业单位的承包经营承租经营所得。

不含税级距适用于由他人(单位)代付税款的承包经营、承租经营所得。

稿酬所得稿酬所得,适用比例税率,税率为百分之二十,并按应纳税额减征百分之三十,实际税率为百分之十四。

劳务报酬所得个人所得税税率表(四)说明:1、表中的含税级距、不含税级距,均为按照税法规定减除有关费用后的所得额。

2、含税级距适用于由纳税人负担税款的劳务报酬所得;不含税级距适用于由他人(单位)代付税款的劳务报酬所得。

特许权使用费所得、财产租赁所得每次收入不超过4,000元的,减除费用800元;4,000元以上的,减除20%的费用,然后就其余额按比例税率20%征收。

财产转让所得适用减除财产原值和合理费用后的余额,按比例税率20%征收。

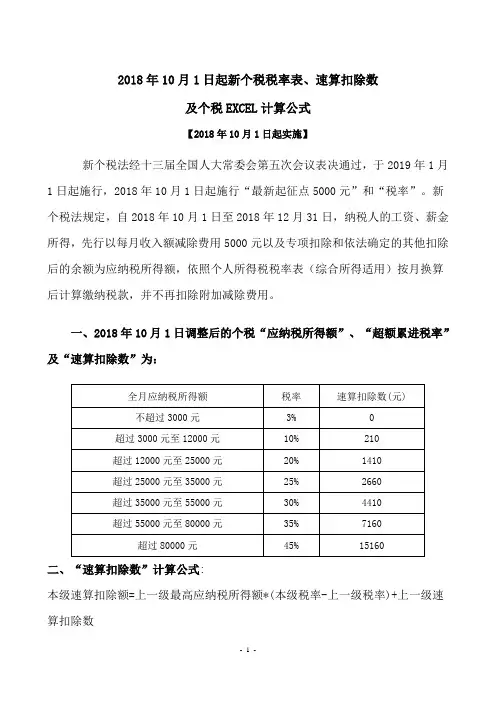

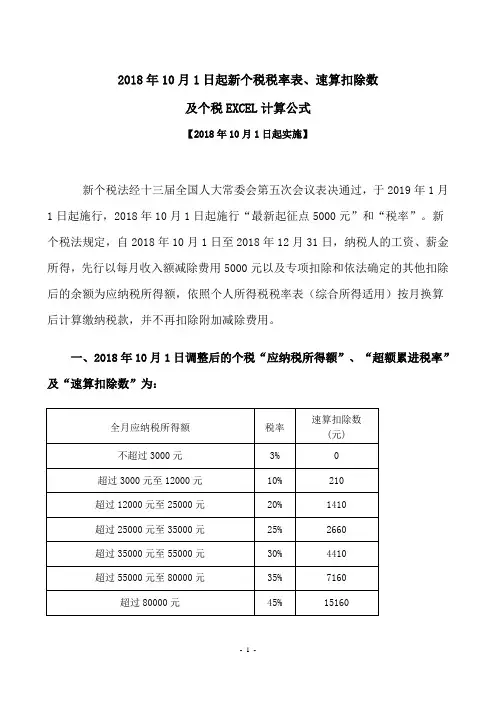

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式【2018年10月1日起实施】新个税法经十三届全国人大常委会第五次会议表决通过,于2019年1月1日起施行,2018年10月1日起施行“最新起征点5000元”和“税率”。

新个税法规定,自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用5000元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照个人所得税税率表(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用。

一、2018年10月1日调整后的个税“应纳税所得额”、“超额累进税率”及“速算扣除数”为:二、“速算扣除数”计算公式:本级速算扣除额=上一级最高应纳税所得额*(本级税率-上一级税率)+上一级速算扣除数速算扣除数计算:超过3000元至12000元的本级速算扣除额=3000*(10%-3%)+0=210.00超过12000元至25000元的本级速算扣除额=12000*(20%-10%)+210=1410.00 超过25000元至35000元的本级速算扣除额=25000*(25%-20%)+1410=2660.00 超过35000元至55000元的本级速算扣除额=35000*(30%-25%)+2660=4410.00 超过55000元至80000元的本级速算扣除额=55000*(35%-30%)+4410=7160.00 超过80000元的本级速算扣除额=80000*(45%-35%)+7160=15160.00三、2018年10月1日调整后的个税EXCEL公式:=ROUND(MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0),2) 个税EXCEL公式分解说明:1、 1%*{3,10,20,25,30,35,45}这部分为“税率”,分别为:3%,10%,20%,25%,30%,35%,45%2、 {0,210,1410,2660,4410,7160,15160}这部分为“速算扣除数”,分别为: 0,210,1410,2660,4410,7160,151603、取最大值函数(MAX):MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7 160,15160},0)这一部分是个人工资薪金收入减去“五险一金(B1)”、“专项附加扣除数(C1)”及“起征点”后分别乘以7个税率,再减去对应的速算扣除数,将最后得到的七个数据取最大值。

2018年10月1日起新个税税率表、速算扣除数及个税EXCEL计算公式【2018年10月1日起实施】新个税法经十三届全国人大常委会第五次会议表决通过,于2019年1月1日起施行,2018年10月1日起施行“最新起征点5000元”和“税率”。

新个税法规定,自2018年10月1日至2018年12月31日,纳税人的工资、薪金所得,先行以每月收入额减除费用5000元以及专项扣除和依法确定的其他扣除后的余额为应纳税所得额,依照个人所得税税率表(综合所得适用)按月换算后计算缴纳税款,并不再扣除附加减除费用。

一、2018年10月1日调整后的个税“应纳税所得额”、“超额累进税率”及“速算扣除数”为:二、“速算扣除数”计算公式:本级速算扣除额=上一级最高应纳税所得额*(本级税率-上一级税率)+上一级速算扣除数速算扣除数计算:超过3000元至12000元的本级速算扣除额=3000*(10%-3%)+0=210.00超过12000元至25000元的本级速算扣除额=12000*(20%-10%)+210=1410.00超过25000元至35000元的本级速算扣除额=25000*(25%-20%)+1410=2660.00超过35000元至55000元的本级速算扣除额=35000*(30%-25%)+2660=4410.00超过55000元至80000元的本级速算扣除额=55000*(35%-30%)+4410=7160.00超过80000元的本级速算扣除额=80000*(45%-35%)+7160=15160.00三、2018年10月1日调整后的个税EXCEL公式:=ROUND(MAX((A1-B1-C1-5000)*1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0),2) 个税EXCEL公式分解说明:1、 1%*{3,10,20,25,30,35,45}这部分为“税率”,分别为:3%,10%,20%,25%,30%,35%,45%2、 {0,210,1410,2660,4410,7160,15160}这部分为“速算扣除数”,分别为:0,210,1410,2660,4410,7160,151603、取最大值函数(MAX):MAX((A1-B1-C1-5000)* 1%*{3,10,20,25,30,35,45}-{0,210,1410,2660,4410,7160,15160},0)这一部分是个人工资薪金收入减去“五险一金(B1)”、“专项附加扣除数(C1)”及“起征点”后分别乘以7个税率,再减去对应的速算扣除数,将最后得到的七个数据取最大值。

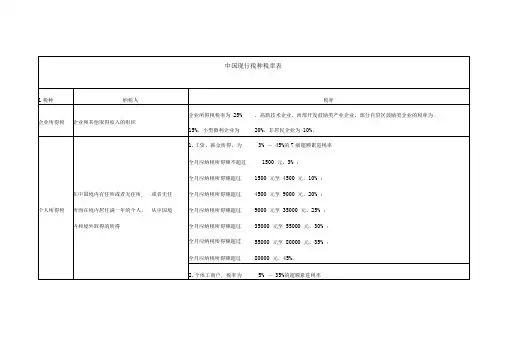

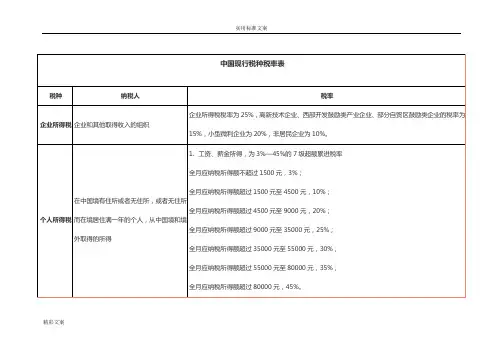

封面作者:PanHongliang仅供个人学习1、企业所得税适用税率表税种税目税率1介业所得税企业所得税税率25%2伞业所得税符合条件的小型微利企业(应纳税所得额减按50%)20%3企业所得税国家需要重点扶持的高新技术企业15% 4介业所得税技术先进型服务企业(中国服务外包示范城市)15% 5介护所得税线宽小于0.25微M的隼成电路生产企业15% 6介业所得税投资额超过80亿元的隼成电路生产企业15% 7伞业所得税设在西部地区的鼓励类产业企业15%8企业所得税广东横琴、福建平潭、深圳前海等地区的鼓励类产\IPO\lk15%9介业所得税国家规划布局内的重点软件企业和隼成电路设计企业10%10介护所得税非居民企业在中国墳内未设立机构、场所的,或者虽设立机构、场所但取得的所得与其所设机构、场10%所没有实际联系的应当就其来源于中国境内的所r得缴纳企业所得税2、增值税适用税率表序号税种税目税率1 増值税陆路运输服务10%2 増值税水路运输服务10%3 埴值税航空运输服务10%4 埴值税管道运输服务10%5 埴值税邮政晋遍服务10%6 埴值税邮政特殊服务10%7 埴值税基他邮政服务10%8 壇值税基础电信服务10%9 壇值税堵值电信服务6%10 壇值税工程服务10%11 壇值税安装服务10%12 壇值税修缮服务10%13 壇值税装饰服务10%14 壇值税其他建筑服务10%15 壇值税贷款服务6%16 壇值税直接收费金融服务6%17 壇值税保险服务6%18 壇值税金融商品转让6%19 増值税研发和技术服务6%20 増值税信息技术服务6%21 壇值税文化创意服务6%22 壇值税物流辅助服务6%23 壇值税有形动产租赁服务16%24 壇值税不动产租侵服务10%25 壇值税鉴证咨询服务6%26 壇值税广播影视服务6%27 壇值税商务辅助服务6%28 増值税其他现代服务6%29 増值税文化体育服务6%30 埴值税教育医疗服务6%31 埴值税旅游娱乐服务6%32 埴值税餐饮住宿服务6%33 埴值税居民曰常服务6%34 埴值税基他生活服务6%35 壇值税销售无形资产6%36 壇值税转让土地使用权10%37 増值税销售不动产10%38 増值税在境内载运旅客或者货物出境0%39 壇值税在境外载运旅客或者货物入墳0%40 壇值税在境外载运旅客或者货物0%41 増值税航天运输服务0%42 増值税向墳外单位提供的主全在墳外消费的研发服务0%向墳外单位提供的完全在境外消费的合同能源0% 43 壇值税管理服务44 壇值税向墳外单位提供的主全在墳外消费的设计服务0%向墳外单位提供的主全在墳外消费的广播影视45 壇值税0%节目(作品)的制作和发行服务46 増值税向墳外单位提供的主全在墳外消费的软件服务0%向境外单位提供的主全在墳外消费的电路设计0% 47 埴值税及测试服务向墳外单位提供的主全在墳外消费的信息系统48 壇值税0%服务向墳外单位提供的主全在墳外消费的业务流程0% 49 壇值税管理服务向墳外单位提供的主全在墳外消费的离岸服务50 壇值税0%外包业务51 壇值税向墳外单位提供的主全在墳外消费的转让技术0%52 増值税财政部和国家税务总局规走的其他服务0%53 増值税销售或者进口货物16%54 埴值税粮食、食用植物油10%目来水、暖气、冷气、热水、煤气、石油液化55 増值税10%气、天然气、沼气、居民用煤炭制品56 壇值税圏书、报纸、杂志10%57 壇值税饲料、化肥、农药、农机、农膜10%58 壇值税农产品10%59 壇值税音像制品10%60 壇值税电子出版物10%61 壇值税二甲醸10%62 増值税国务院规走的冥他货物10%63 増值税加工、修理修配劳务16%64 埴值税出□货物0% 3、增值税适用征收率表底号税种税目征收率1 壇值税陆路运输服务3%2 壇值税水路运输服务3%3 壇值税航空运输服务3%4 壇值税管道运输服务3%5 壇值税邮政晋遍服务3%6 壇值税邮政特殊服务3%7 壇值税其他邮政服务3%8 壇值税基础电信服务3%9 壇值税堵值电信服务3%10 増值税工程服务3%11 増值税安装服务3%12 壇值税修缮服务3%13 壇值税装饰服务3%14 壇值税其他建筑服务3%15 壇值税贷款服务3%16 壇值税直接收费金融服务3%17 壇值税保险服务3%18 壇值税金融商品转让3%19 増值税研发和技术服务3%20 増值税信息技术服务3%21 埴值税文化创意服务3%22 埴值税物流辅助服务3%23 埴值税有形动产租赁服务3%24 埴值税不动产租侵服务5%25 埴值税鉴证咨询服务3%26 壇值税广播影视服务3%27 壇值税商务辅助服务3%28 増值税其他现代服务3%29 増值税文化体育服务3%30 壇值税教育医疗服务3%31 壇值税旅游娱乐服务3%32 増值税餐饮住宿服务3%33 増值税居民日常服务3%34 壇值税其他生活服务3%35 壇值税销售无形资产3%36 壇值税转让土地使用权5%37 壇值税销售不动产5%38 壇值税销售或者进口货物3%39 壇值税粮食、食用植物油3%自来水、暖气、冷气、热水、煤气、石油液化3% 40 増值税气、天然气、沼气、居民用煤祓制品41 埴值税图书、报纸、杂志3%42 埴值税饲料、化肥、农药、农机、农膜3%43 埴值税农产品3%44 埴值税音像制品3%45 壇值税电子出版物3%46 壇值税二甲醸3%47 増值税国务院规走的冥他货物3%48 増值税加工、修理修配劳务3%一般纳税人提供建筑服务选择适用简易计说办49 壇值税3%法的50 壇值税小规模纳税人转让其取得的不动产5%51壇值税 个人转让其购买的住房5%52増值税房地产开发企业中的一般纳税人,销售自行开发的房地产老工程,选择适用简易计税方法的5%53壇值税房地产开发企业中的小规模纳税人,销售目行开发的房地产工程5%54増值税一般纳税人出租其2016年4月30日前取得的不动产,选择适用简易计税方法的5%55埴值税单位和个体工商户出租不动产(个体工商户出租住房减按1.5%计算应纳税额)5%56壇值税其他个人出租不动产(出租住房减按1.5%计算应纳税额)5%57壇值税一般纳税人转让其2016年4月30曰前取得的不动产,选择适用简易计税方法计税的 5%58壇值税车辆停放服务、高速公路以外的道路通行服务(包括过路费、过桥费、过闸费等)5%4、增值税适用扣除率表5、消费税适用税率表税种税目税率1 消费税生产环甲类卷烟(调拨价70兀(不含堵值税)/条以上(含70元))56%加0.003 元/支2 消费税生产环节:乙类卷烟(调拨价70元(不含增值税)/条以下)36%加0.003 元/支3 消费税商业批发环节:甲类卷烟(调拨价70元(不含堵值税)/条以上(含70元))11%加0.005 元/支4 消费税雪茄36%5 消费税烟丝30%6 消费税白酒20%加0.5 元/500克(笔升)7 消费税黄酒240元/吨8 消费税甲类啤酒250元/吨9 消费税乙类啤酒220元/吨10 消费税冥他酒10%11 消费税高档化妆品15%12 消费税金银首怖、钳金首饰和钻石及钻石饰品5%13 消费税其他贵重首饰和珠圭玉石10%14 消费税鞭炮、焰火15%15 消费税汽油 1.52元/升16 消费税柴油 1.20元/升17 消费税航空煤油 1.20元/升18 消费税石脑油 1.52元/升19 消费税溶剂油 1.52元/升20 消费税润涓油 1.52元/升21 消费税燃料油 1.20元/升22 消费税气缸容量250耄升(含250耄升)以下的摩托车3%23 消费税气缸容量250耄升以上的摩托车10%24 消费税气缸容量在1.0升(含1.0升)以下的乘用车1%气缸容量在1.0升以上至1.5升(含1.5升)的乘3%25 消费税用车气缸容量在1.5升以上至2.0升(含2.0升)的乘5%26 消费税用车气缸容量在2.0升以上至2.5升(含2.5升)的乘9%27 消费税用车气缸容量在2.5升以上至3.0升(含3.0升)的乘12% 28 消费税用车气缸容量在3.0升以上至4.0升(含4.0升)的乘29 消费税25%用车30 消费税气缸容量在4.0升以上的乘用车40%31 消费税中轻型商用客车5%32 消费税高尔夫球及球具10%33 消费税高档手表20%34 消费税游艇10%35 消费税木制一次性筷子5%36 消费税实木地板5%37 消费税电池4%38 消费税涂料4%39 消费税商业批发环节:乙类卷烟(调拨价70元(不含堵值税)/条以下)11%加0.005 元/支版权申明本文部分内容,包括文字、图片、以及设计等在网上搜集整理。

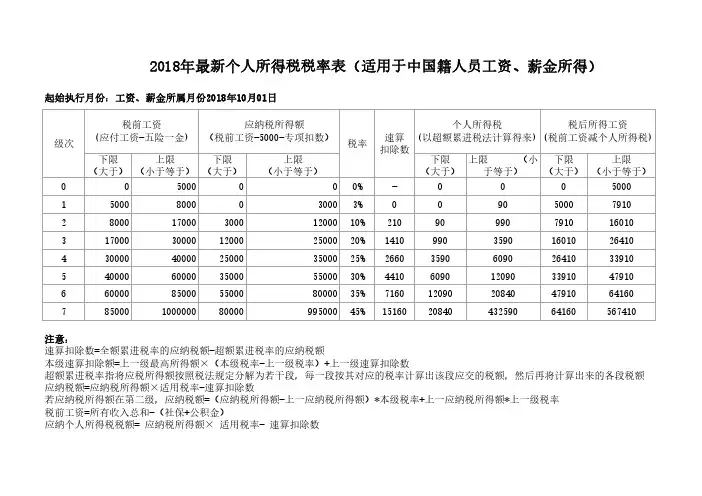

2018年10月1日后日常工资税率表

注:1.本表中的“月应纳税所得额”为当月工资收入按照税法规定减除五险一金、专项附加扣除数等不计说项以及起征点5000元的费用减除额之后的余额。

2.以上税率为超额累进税率,即每一区间对应相应税率。

税额的计算方式分为两种: (1)分别计算各区间对应的税额,然后把各区间的税额累加。

(2)月应纳税所得额 × 对应的最高税率 —

该档税率对应的速算扣除数

:

全年一次性奖金

注:1.以上税率表为方便计算的倒推表,税法并未提供此表。

税法的规定为:将当月内取得的全年一次性奖金,除以12个月,按其商数确定适用税率和速算扣除数。

2.以上税率为比例税率,以奖金额对应的级次确定税率。

税额 = 奖金额 × 适用税率 — 速算扣除数

举例:奖金额为36000元,税额= 36000 ×3% - 0 = 1080

奖金额为36001,税额= 36001 ×10% - 210 =

3.如果当月工资薪金所得低于税法规定的费用扣除额(5000)的,适用公式为:

应纳税额=(当月取得全年一次性奖金一当月工资薪金应纳税所得额与费用扣除额的差额)×适用税率一速算扣除数。