上海电气2020年三季度财务分析结论报告

- 格式:rtf

- 大小:18.41 KB

- 文档页数:3

上海电气2020年三季度经营风险报告

一、经营风险分析

1、经营风险

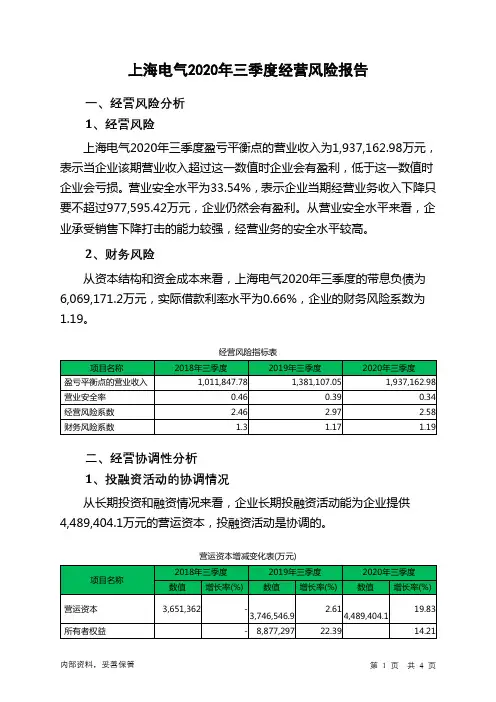

上海电气2020年三季度盈亏平衡点的营业收入为1,937,162.98万元,表示当企业该期营业收入超过这一数值时企业会有盈利,低于这一数值时企业会亏损。

营业安全水平为33.54%,表示企业当期经营业务收入下降只要不超过977,595.42万元,企业仍然会有盈利。

从营业安全水平来看,企业承受销售下降打击的能力较强,经营业务的安全水平较高。

2、财务风险

从资本结构和资金成本来看,上海电气2020年三季度的带息负债为6,069,171.2万元,实际借款利率水平为0.66%,企业的财务风险系数为1.19。

经营风险指标表

二、经营协调性分析

1、投融资活动的协调情况

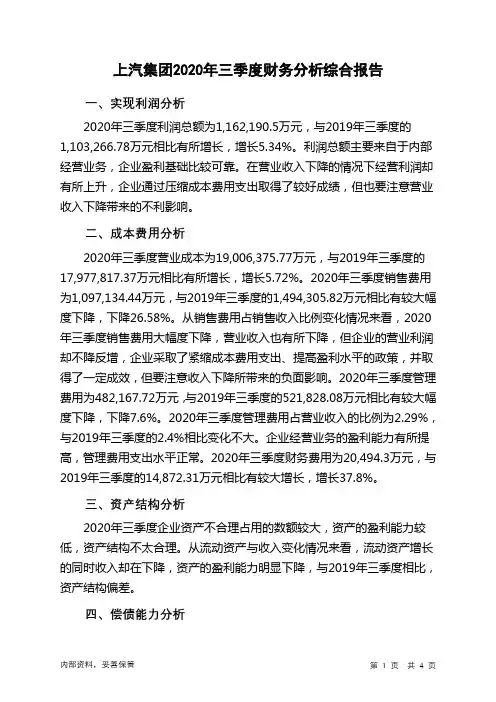

从长期投资和融资情况来看,企业长期投融资活动能为企业提供

4,489,404.1万元的营运资本,投融资活动是协调的。

营运资本增减变化表(万元)

内部资料,妥善保管第1 页共4 页。

上汽集团2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为1,162,190.5万元,与2019年三季度的1,103,266.78万元相比有所增长,增长5.34%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入下降的情况下经营利润却有所上升,企业通过压缩成本费用支出取得了较好成绩,但也要注意营业收入下降带来的不利影响。

二、成本费用分析2020年三季度营业成本为19,006,375.77万元,与2019年三季度的17,977,817.37万元相比有所增长,增长5.72%。

2020年三季度销售费用为1,097,134.44万元,与2019年三季度的1,494,305.82万元相比有较大幅度下降,下降26.58%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用大幅度下降,营业收入也有所下降,但企业的营业利润却不降反增,企业采取了紧缩成本费用支出、提高盈利水平的政策,并取得了一定成效,但要注意收入下降所带来的负面影响。

2020年三季度管理费用为482,167.72万元,与2019年三季度的521,828.08万元相比有较大幅度下降,下降7.6%。

2020年三季度管理费用占营业收入的比例为2.29%,与2019年三季度的2.4%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出水平正常。

2020年三季度财务费用为20,494.3万元,与2019年三季度的14,872.31万元相比有较大增长,增长37.8%。

三、资产结构分析2020年三季度企业资产不合理占用的数额较大,资产的盈利能力较低,资产结构不太合理。

从流动资产与收入变化情况来看,流动资产增长的同时收入却在下降,资产的盈利能力明显下降,与2019年三季度相比,资产结构偏差。

四、偿债能力分析内部资料,妥善保管第1 页共4 页。

上海电气2020年财务分析详细报告一、资产结构分析1.资产构成基本情况上海电气2020年资产总额为31,540,273.4万元,其中流动资产为22,794,594.9万元,主要以应收账款、存货、货币资金为主,分别占流动资产的14.39%、13.15%和10.64%。

非流动资产为8,745,678.5万元,主要以固定资产、长期股权投资、其他非流动资产为主,分别占非流动资产的20.05%、15.68%和13.23%。

资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产21,852,186.5 100.00 28,052,358.9100.00 31,540,273.4100.00流动资产15,172,794.7 69.43 19,920,094.571.01 22,794,594.972.27应收账款1,884,059.3 8.622,933,704.910.463,279,910.210.40存货12.78 9.63 9.512,792,929.7 2,700,449.9 2,998,605.7货币资金4,247,580.5 19.442,146,094.27.652,424,383.27.69非流动资产6,679,391.8 30.578,132,264.428.998,745,678.527.73固定资产1,433,318.4 6.561,671,563.75.961,753,796.95.56长期股权投资1,356,343.5 6.211,511,877.15.391,371,373.34.35其他非流动资产813,528.9 3.72 956,748 3.411,157,128.63.672.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的21.08%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

上海电气2020年三季度财务分析综合报告

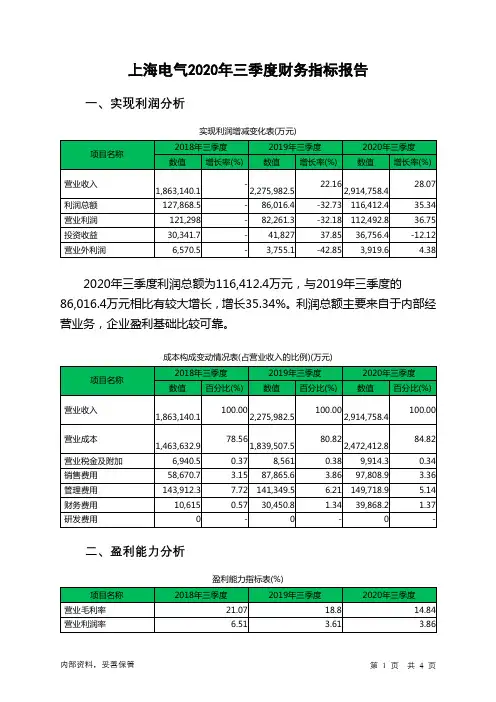

一、实现利润分析

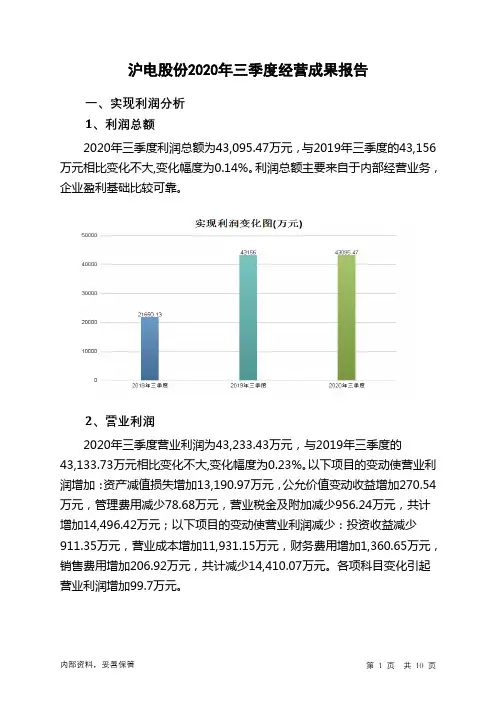

2020年三季度利润总额为116,412.4万元,与2019年三季度的

86,016.4万元相比有较大增长,增长35.34%。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析

2020年三季度营业成本为2,472,412.8万元,与2019年三季度的

1,839,507.5万元相比有较大增长,增长34.41%。

2020年三季度销售费用为97,808.9万元,与2019年三季度的87,865.6万元相比有较大增长,增长11.32%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2020年三季度管理费用为149,718.9万元,与2019年三季度的141,349.5万元相比有较大增长,增长5.92%。

2020年三季度管理费用占营业收入的比例为5.14%,与2019年三季度的6.21%相比有所降低,降低1.07个百分点。

营业利润有所提高,管理费用支出控制较好。

2020年三季度财务费用为39,868.2万元,与2019年三季度的30,450.8万元相比有较大增长,增长30.93%。

三、资产结构分析

2020年三季度企业资产不合理占用的数额较大,资产的盈利能力较低,资产结构不太合理。

2020年三季度存货占营业收入的比例明显下降。

应收账款占营业收入的比例下降。

预付货款增长过快。

从流动资产与收入变化情况来看,流动资产增长慢于营业收入增长,并且资产的盈利能力有所提高。

与2019年三季度相比,资产结构趋于改善。

四、偿债能力分析

从支付能力来看,上海电气2020年三季度是有现金支付能力的,其现内部资料,妥善保管第1 页共3 页。