4种票据结算方式(优质课资)

- 格式:doc

- 大小:60.50 KB

- 文档页数:3

第四节票据结算方式一、票据概述【大纲要求】熟悉(一)票据的概念和种类(★☆)《票据法》的规定:票据是由出票人签发的,约定自己或者委托付款人在见票时或指定的日期向收款人或持票人无条件支付一定金额的有价证券。

种类:汇票、本票和支票。

【例题·单选题】下列选项中,()不属于《票据法》上规定的票据。

A.汇票B.本票C.支票D.发票『正确答案』D『答案解析』在我国,《票据法》上的票据包括银行汇票、商业汇票、银行本票和支票。

(二)票据的特征与功能(☆)1.特征(1)票据是债权凭证和金钱凭证——区别于物权证券(提单)和社员权证券(股票)(2)票据是设权证券——区别于证权证券(股票)(3)票据是文义证券——票据上的权利义务必须依票据上所记载的文义而定,不得以文义之外的任何事项来主张票据权利2.功能⑴汇兑功能(最初功能)⑵支付功能⑶结算功能(债务抵消功能)⑷信用功能⑸融资功能(贴现、转贴现、再贴现)【记忆提示】一张票据的进化史。

(三)票据行为(★)票据行为是指票据当事人以发生票据债务为目的的,以在票据上签名或盖章为权利义务要件的法律行为,包括“出票、背书、承兑和保证”四种。

【例题·多选题】根据《票据法》的规定,下列各项中,属于票据行为的有()。

A.票据丧失后向银行挂失止付的行为B.出票人签发票据并将其交付给收款人的行为C.汇票付款人承诺在汇票到期日支付汇票金额并签章的行为D.票据债务人以外的人,为担保特定债务人履行票据债务而在票据上记载有关事项并签章的行为『正确答案』BCD『答案解析』选项A属于票据丢失后的补救行为。

(四)票据当事人(★★)1.基本当事人:在票据作成和交付时就已经存在的当事人。

(构成票据法律关系的必要主体)包括出票人、付款人和收款人。

【注意】本票的基本当事人无付款人。

2.非基本当事人:在票据作成并交付后,通过一定的票据行为加入票据关系而享有一定权利、承担一定义务的当事人。

包括承兑人、背书人、被背书人、保证人。

国际贸易的结算票据种类与结算方式是怎样的一、结算票据的种类国际贸易中使用的票据包括汇票、本票、支票,以使用汇票为主。

按出票人的不同──银行汇票、商业汇票。

银行汇票(banker’sdraft)是出票人和付款人均为银行的汇票。

商业汇票(commercialdraft)是出票人为企业法人、公司、商号或者个人,付款人为其它商号、个人或者银行的汇票。

按有无附属单据──光票汇票、跟单汇票。

光票(clenabill)汇票本身不附带货运单据,银行汇票多为光票。

按付款时间──即期汇票、远期汇票即期汇票(sightbill,demandbill)指持票人向付款人提示后对方立即付款,又称见票即付汇票。

远期汇票(timebill,usancebill)是在出票一定期限后或特定日期付款。

在远期汇票中,记载一定的日期为到期日,于到期日付款的,为定期汇票,记载于出票日后一定期间付款的,为计期汇票;记载于见票后一定期间付款的,为注期汇票;将票面金额划为几份,并分别指定到期日的,为分期付款汇票。

按承兑人──商号承兑汇票、银行承兑汇票。

商号承兑汇票(commercialacceptancebill)是以银行以外的任何商号或个人为承兑人的远期汇票。

银行承兑汇票(banker’sacceptancebill)承兑人是银行的远期汇票。

按流通地域──国内汇票、国际汇票。

(二)本票是一人向另一人签发的,保证即期或在可以预料的将来时间,由自己无条件支付给持票人一定金额的票据。

(三)支票是银行为付款人的即期汇票。

具体说就是出票人(银行存款人)对银行(受票人)签发的,要求银行见票时立即付款的票据。

出票人签发支票时,应在付款行存有不抵于票面金额的存款。

如存款不足,持票人提会遭拒付,这种支票称为空头支票。

开出空头支票的出票人要负法律责任.支票可分为:记名支票是出票人在收款人栏中注明“付给某人”,“付给某人或其指定人”。

这种支票转让流通时,须由持票人背书,取款时须由收款人在背面签字。

4种票据结算方式票据结算是商业买卖中的一种常见结算方式。

它是指商业活动中以票据为交易工具进行货款结算的一种方式。

票据结算的主要流程为:卖方将货物交给买方同时发放一张票据,买方在票据到期日按照票据标明的金额向卖方付款。

票据结算方式的优点是保证交易安全,减少现金流动以及更好地保护商家的权益。

现在在市场中常见的票据结算方式有四种,分别是承兑汇票、银行汇票、商业汇票和支票。

本文将依次介绍这四种票据结算方式。

一、承兑汇票承兑汇票又称为票据付款,是一种汇票结算方式。

承兑汇票是由买方向卖方开出,在“付款人”这一栏填写自己的名字,然后提交给卖方,然后卖方承认并签字,完成交易的结算。

承兑汇票有三种类型,分别是普通承兑汇票、绿色承兑汇票和保证承兑汇票。

普通承兑汇票是最简单的承兑汇票类型,不需要任何担保条件,只需要出票人同意承兑汇票即可。

二、银行汇票银行汇票是以银行作为中介的一种票据结算方式。

银行汇票包括两个方面,一个是付款人在银行记账,然后银行向受付人发出接受付款的凭证;二是受付人出具借记汇票,向银行提出付款申请,银行再按照汇票向付款人收取相应款项。

银行汇票的优点是可以大大增加交易的安全性,减少交易风险。

三、商业汇票商业汇票是公司内部为了贸易结算发行的票据,也是一种证券工具。

发行商业汇票的企业会依据自己的贸易情况进行具体的融资安排。

在商业汇票的发行中,企业需要入股托管银行的账户中储蓄一定的资金作为担保的保障。

商业汇票有几种类型,具体根据实际情况而定,包括质押汇票和保证汇票等。

四、支票支票是被银行人员签发的一种票据结算工具,可以作为货款结算的其中一种方式。

支票可以在到期日前用现金代付,但是坏账的情况下,商家可以凭借支票向银行申请赔偿。

支票结算的优点是付款方可以提前知道交易金额,可以避免现金流转的问题,交易也更加安全。

同时,支票结算工具适用于小额的交易,便于双方交易。

总之,承兑汇票、银行汇票、商业汇票和支票是常用的结算方式之一。

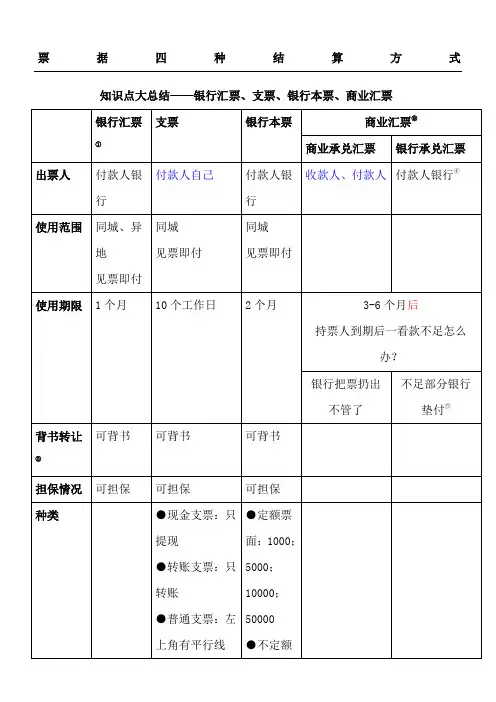

票据四种结算方式知识点大总结——银行汇票、支票、银行本票、商业汇票说明:①银行汇票与银行本票的区别:银行汇票是一笔交易一办。

如:要支付给华联公司29.75万元,则银行汇票上只打上正好的29.75万元,属于一次一清;银行本票是一次办出一笔钱留着慢慢用。

②关于背书转让:以上四种票据,普通形式都可以背书转让,但如果是可以提现金的票据则不得背书转让。

③由于银行汇票、支票、银行本票是到银行“见票即付”,是一种存取自由的票据,相当于手里拿着钱一样方便快捷,故以上三种票据的核算账户是“银行存款”。

但是拿到商业汇票只能表示有收钱的权利,并不代表已经收到了钱,故不能用“银行存款”账户,其结算方式按付款方和收款方的角度分为“应付票据”和“应收票据”④银行承兑汇票的付款人银行由于向其存款人提供承兑的服务,故要收手续费,手续费的收取标准是:票面金额的万分之五。

⑤承兑银行向持票人垫付不足款项后,对付款人做“越期贷款”处理:按票面金额按日收取万分之五的利息。

题目:银行承兑汇票持票人到期没有收到款项,付款单位如何进行账务处理?A.分析:银行对付款单位做“越期贷款”处理,对于付款单位而言,相当于多了一笔贷款,故用“短期借款”账户。

且这笔“贷款”的来源是持票人把票据给了银行要求付款这一行为带来的,故付款人单位的“应付票据”减少。

这笔业务实际上是结算方式的转换。

B.解答:借:应付票据贷:短期借款⑥“应付票据”(付款方账户)账户作用:记录企业写在商业汇票上日后必须偿还无法抵赖的负债变化及结存情况。

账户性质:负债类练习题:企业购入原材料40000元,材料入库,签发商业汇票一份,期限三个月借:原材料40000贷:应付票据:40000汇票到期,通知银行全额付款借:应付票据40000贷:银行存款40000⑦“应收票据”(收款方账户)账户作用:记录企业收到商业汇票的变化及结存情况账户性质:资产类练习题:企业出售产品,价值5600元,发出产品收到商业汇票一份,期限四个月借:应收票据5600借:主营业务成本**贷:主营业务收入5600贷:库存商品**汇票到期付款人将钱存入银行,本企业收到款项借:银行存款5600贷:应收票据5600(企业把票子交给了银行)⑧“票据贴现”后“实得额”的计算:6个月后利息=票面*票面利率头尾出票日贴现日扣到期日①到期值=本+息票面=本金④实得额=到期值-贴现息③贴现息=到期值*日利率*②贴现天数★贴现天数的算法:到期日-按对应日计算如:5月2日的到期日为对应六个月后的11月2日,不管期间每个月真正有几天算尾不算头如:9月25日-11月2日间一共有几天算法如下9月份:26、27、28、29、30共5天10月份:31天5+31+2=3811月份:1、2共2天★日利率=贴现利率/360因为日利率给的是年利率练习题:公司将持有一份6个月期限票面利率6%面值50000元的商业汇票到银行办理贴现,出票日为5月2日,到期日为11月2日,贴现日为9月25日,贴现利率为7%,求贴现实得额。

票据四种结算方式说明:①银行汇票与银行本票的区别:银行汇票是一笔交易一办。

如:要支付给华联公司29.75万元,则银行汇票上只打上正好的29。

75万元,属于一次一清;银行本票是一次办出一笔钱留着慢慢用。

②关于背书转让:以上四种票据,普通形式都可以背书转让,但如果是可以提现金的票据则不得背书转让。

③由于银行汇票、支票、银行本票是到银行“见票即付”,是一种存取自由的票据,相当于手里拿着钱一样方便快捷,故以上三种票据的核算账户是“银行存款”。

但是拿到商业汇票只能表示有收钱的权利,并不代表已经收到了钱,故不能用“银行存款"账户,其结算方式按付款方和收款方的角度分为“应付票据”和“应收票据”④银行承兑汇票的付款人银行由于向其存款人提供承兑的服务,故要收手续费,手续费的收取标准是:票面金额的万分之五.⑤承兑银行向持票人垫付不足款项后,对付款人做“越期贷款”处理:按票面金额按日收取万分之五的利息.题目:银行承兑汇票持票人到期没有收到款项,付款单位如何进行账务处理?A。

分析:银行对付款单位做“越期贷款”处理,对于付款单位而言,相当于多了一笔贷款,故用“短期借款”账户。

且这笔“贷款”的来源是持票人把票据给了银行要求付款这一行为带来的,故付款人单位的“应付票据”减少。

这笔业务实际上是结算方式的转换.B。

解答:借:应付票据贷:短期借款⑥“应付票据”(付款方账户)账户作用:记录企业写在商业汇票上日后必须偿还无法抵赖的负债变化及结存情况。

练习题:企业购入原材料40000元,材料入库,签发商业汇票一份,期限三个月借:原材料40000贷:应付票据:40000汇票到期,通知银行全额付款借:应付票据40000贷:银行存款40000⑦“应收票据”(收款方账户)账户作用:记录企业收到商业汇票的变化及结存情况账户性质:资产类练习题:企业出售产品,价值5600元,发出产品收到商业汇票一份,期限四个月借:应收票据5600 借:主营业务成本**贷:主营业务收入5600 贷:库存商品**汇票到期付款人将钱存入银行,本企业收到款项借:银行存款5600贷:应收票据5600 (企业把票子交给了银行)⑧“票据贴现”后“实得额”的计算:6个月后利息=票面*票面利率头尾出票日贴现日扣到期日①到期值=本+息票面=本金④实得额=到期值—贴现息③贴现息=到期值*日利率*②贴现天数★贴现天数的算法:到期日—按对应日计算如:5月2日的到期日为对应六个月后的11月2日,不管期间每个月真正有几天算尾不算头如:9月25日-11月2日间一共有几天算法如下9月份: 26、27、28、29、30 共5天10月份:31天5+31+2=3811月份:1、2 共2天★日利率=贴现利率/360 因为日利率给的是年利率练习题:公司将持有一份6个月期限票面利率6 %面值50000元的商业汇票到银行办理贴现,出票日为5月2日,到期日为11月2日,贴现日为9月25日,贴现利率为7 %,求贴现实得额。

票据结算方式总结票据结算方式是指企业与客户之间在交易过程中使用票据进行结算的方式。

票据是一种经过法律规定,具有债权凭证性质的书面证明,包括汇票、本票、支票、债券等。

在商业交易中,票据结算方式具有安全快捷、方便实用等特点,被广泛应用于各行各业。

以下将对票据结算方式进行详细总结:一、汇票结算方式汇票是最常见的票据结算方式之一,包括银行汇票和商业汇票。

银行汇票是由银行出具的,用于在跨省、城市之间进行支付结算的票据。

商业汇票则是由企业或个人之间发出用于结算款项的票据。

汇票的特点是支付方便、凭证性强,可以作为对外支付的信用工具,但同时也存在一定的风险,如不能及时兑现等。

二、支票结算方式支票是由银行账户持有人向银行开具的一种结算凭证,具有支付、传递、融资等多种功能。

支票结算方式的优点是方便快捷,可以用于商业交易的支付,但同时也需要注意支票的真实性、有效性,以避免支票被恶意操作和兑现的风险。

三、债券结算方式债券是由企业或政府发行的一种长期借款凭证,可以用于融资、投资和结算等方面。

债券结算方式可以通过证券交易所进行,也可以通过银行等金融机构进行。

债券的结算方式具有灵活性和流动性强的特点,适用于一些大额交易和投资项目。

四、电子票据结算方式随着互联网的发展,电子票据作为新兴的结算方式正在逐渐普及。

电子票据是利用计算机网络技术,以电子形式生成的结算凭证,具有实时性、安全性等优势。

电子票据结算方式的特点是操作简便、速度快,可以实现线上线下的支付结算,但同时也存在信息安全和数据隐私的风险。

五、现金结算方式虽然票据结算方式的使用越来越广泛,但现金结算方式仍然在一些小额交易和个人交易中占据重要地位。

现金结算方式的优点是支付方便、风险低,但同时也存在安全性、存储和携带等问题。

综上所述,票据结算方式是企业在商业交易中使用票据进行支付和结算的方式。

不同的票据结算方式具有不同的特点和适用范围,企业和个人在进行结算时需根据实际情况选择合适的结算方式,并注意风险的防范。

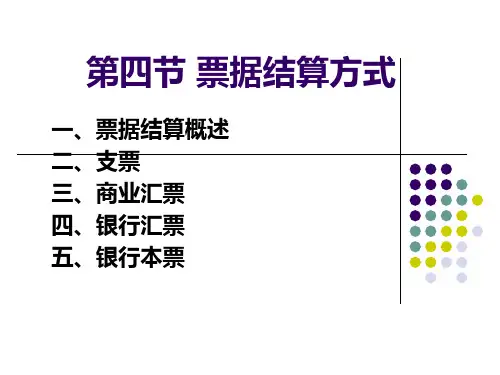

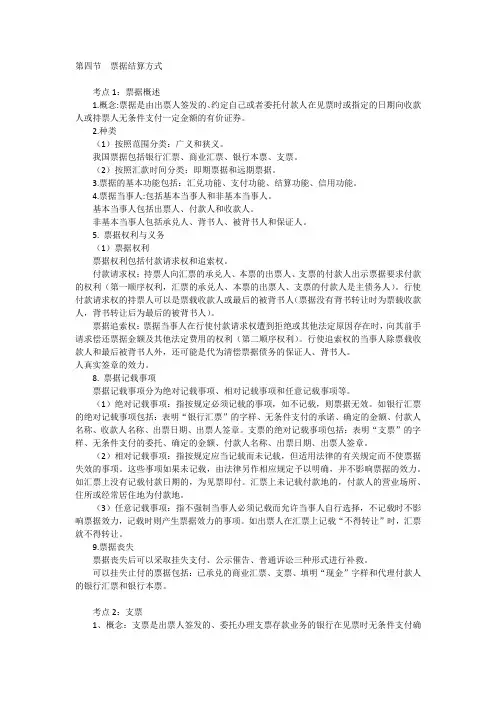

第四节票据结算方式考点1:票据概述1.概念:票据是由出票人签发的、约定自己或者委托付款人在见票时或指定的日期向收款人或持票人无条件支付一定金额的有价证券。

2.种类(1)按照范围分类:广义和狭义。

我国票据包括银行汇票、商业汇票、银行本票、支票。

(2)按照汇款时间分类:即期票据和远期票据。

3.票据的基本功能包括:汇兑功能、支付功能、结算功能、信用功能。

4.票据当事人:包括基本当事人和非基本当事人。

基本当事人包括出票人、付款人和收款人。

非基本当事人包括承兑人、背书人、被背书人和保证人。

5. 票据权利与义务(1)票据权利票据权利包括付款请求权和追索权。

付款请求权:持票人向汇票的承兑人、本票的出票人、支票的付款人出示票据要求付款的权利(第一顺序权利,汇票的承兑人、本票的出票人、支票的付款人是主债务人)。

行使付款请求权的持票人可以是票载收款人或最后的被背书人(票据没有背书转让时为票载收款人,背书转让后为最后的被背书人)。

票据追索权:票据当事人在行使付款请求权遭到拒绝或其他法定原因存在时,向其前手请求偿还票据金额及其他法定费用的权利(第二顺序权利)。

行使追索权的当事人除票载收款人和最后被背书人外,还可能是代为清偿票据债务的保证人、背书人。

人真实签章的效力。

8. 票据记载事项票据记载事项分为绝对记载事项、相对记载事项和任意记载事项等。

(1)绝对记载事项:指按规定必须记载的事项,如不记载,则票据无效。

如银行汇票的绝对记载事项包括:表明“银行汇票”的字样、无条件支付的承诺、确定的金额、付款人名称、收款人名称、出票日期、出票人签章。

支票的绝对记载事项包括:表明“支票”的字样、无条件支付的委托、确定的金额、付款人名称、出票日期、出票人签章。

(2)相对记载事项:指按规定应当记载而未记载,但适用法律的有关规定而不使票据失效的事项。

这些事项如果未记载,由法律另作相应规定予以明确,并不影响票据的效力。

如汇票上没有记载付款日期的,为见票即付。

票据结算⽅式有哪些

票据结算⽅式有哪些:⼀、⽀票⽀票是由出票⼈签发的,委托办理⽀票存款业务的银⾏或者其他⾦融机构在见票时⽆条件⽀付确定的⾦额给收款⼈或者持票⼈的票据。

单位和个⼈在同⼀票据交换区域的各种款项结算,均可以使⽤⽀票。

⼆、银⾏汇票银⾏汇票是出票银⾏签发的,在其见票时按照实际结算⾦额⽆条件⽀付给收款⼈的票据。

三、银⾏本票银⾏本票是指由银⾏签发的,承诺⾃⼰在见票时⽆条件⽀付确定的⾦额给收款⼈或者持票⼈的票据。

四、汇兑汇兑是汇款⼈委托银⾏将其款项⽀付给收款⼈的结算⽅式。

票据结算:常见的结算方式有哪几种所谓结算方式,是指用一定的形式和条件来实现各单位(或个人)之间货币收付的程序和方法。

结算方式是办理结算业务的具体组织形式,是结算制度的重要组成部分。

结算

结算方式的主要内容包括:商品交易货款支付的地点、时间和条件,商品所有权转移的条件,结算凭证及其传递的程序和方法等。

现行的银行结算方式包括:银行汇票、商业汇票、银行本票、支票、汇兑、委托收款、异地托收承付结算方式等七种。

这七种结算方式根据结算形式的不同,可以划分为票据结算和支付结算两大类;

根据结算地点的不同,可以划分为同城结算方式、异地结算方式和通用结算方式三大类。

其中,同城结算方式是指在同一城市范围内各单位或个人之间的经济往来,通过银行办理款项划转的结算方式,具体有支票结算方式和银行本票结算方式。

异地结算方式是指不同城镇、不同地区的单位或个人之间的经济往来通过银行办理款项划转的结算方式,具体包括银行汇票结算方式、汇兑结算方式和异地托收承付结算方式。

通用结算方式是指既适用于同一城市范围内的结算,又适用于不同城镇、不同地区的结算,具体包括商业汇票结算方式和委托收款结算方式,其中商业汇票结算方式又可分为商业承兑汇票结算方式和银行承兑汇票结算方式。

票据四种结算方式说明:①银行汇票与银行本票的区别:银行汇票是一笔交易一办。

如:要支付给华联公司29.75万元,则银行汇票上只打上正好的29.75万元,属于一次一清;银行本票是一次办出一笔钱留着慢慢用。

②关于背书转让:以上四种票据,普通形式都可以背书转让,但如果是可以提现金的票据则不得背书转让。

③由于银行汇票、支票、银行本票是到银行“见票即付”,是一种存取自由的票据,相当于手里拿着钱一样方便快捷,故以上三种票据的核算账户是“银行存款”。

但是拿到商业汇票只能表示有收钱的权利,并不代表已经收到了钱,故不能用“银行存款”账户,其结算方式按付款方和收款方的角度分为“应付票据”和“应收票据”④银行承兑汇票的付款人银行由于向其存款人提供承兑的服务,故要收手续费,手续费的收取标准是:票面金额的万分之五。

⑤承兑银行向持票人垫付不足款项后,对付款人做“越期贷款”处理:按票面金额按日收取万分之五的利息。

题目:银行承兑汇票持票人到期没有收到款项,付款单位如何进行账务处理?A.分析:银行对付款单位做“越期贷款”处理,对于付款单位而言,相当于多了一笔贷款,故用“短期借款”账户。

且这笔“贷款”的来源是持票人把票据给了银行要求付款这一行为带来的,故付款人单位的“应付票据”减少。

这笔业务实际上是结算方式的转换。

B.解答:借:应付票据贷:短期借款⑥“应付票据”(付款方账户)账户作用:记录企业写在商业汇票上日后必须偿还无法抵赖的负债变化及结存情况。

练习题:企业购入原材料40000元,材料入库,签发商业汇票一份,期限三个月借:原材料40000贷:应付票据:40000汇票到期,通知银行全额付款借:应付票据40000贷:银行存款40000⑦“应收票据”(收款方账户)账户作用:记录企业收到商业汇票的变化及结存情况账户性质:资产类练习题:企业出售产品,价值5600元,发出产品收到商业汇票一份,期限四个月借:应收票据5600 借:主营业务成本**贷:主营业务收入5600 贷:库存商品**汇票到期付款人将钱存入银行,本企业收到款项借:银行存款5600贷:应收票据5600 (企业把票子交给了银行)⑧“票据贴现”后“实得额”的计算:6个月后利息=票面*票面利率头尾出票日贴现日扣到期日①到期值=本+息票面=本金④实得额=到期值-贴现息③贴现息=到期值*日利率*②贴现天数★贴现天数的算法:到期日-按对应日计算如:5月2日的到期日为对应六个月后的11月2日,不管期间每个月真正有几天算尾不算头如:9月25日-11月2日间一共有几天算法如下9月份: 26、27、28、29、30 共5天10月份:31天5+31+2=3811月份:1、2 共2天★日利率=贴现利率/360 因为日利率给的是年利率练习题:公司将持有一份6个月期限票面利率6 %面值50000元的商业汇票到银行办理贴现,出票日为5月2日,到期日为11月2日,贴现日为9月25日,贴现利率为7 %,求贴现实得额。

票据四种结算方式

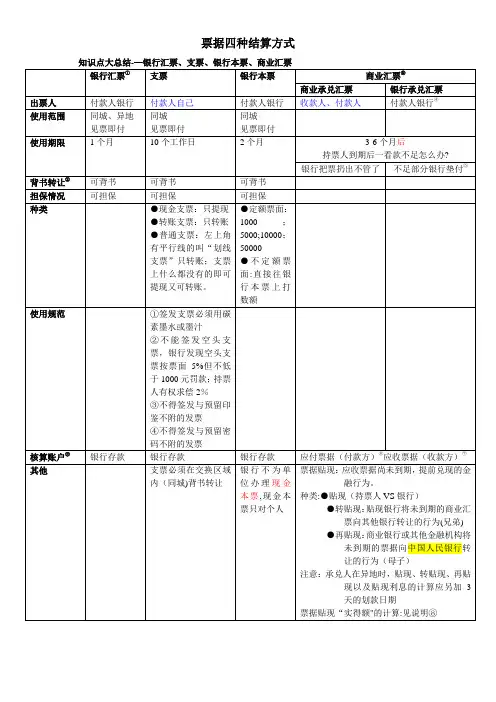

银行汇票①支票银行本票商业汇票⑨

商业承兑汇票银行承兑汇票出票人付款人银行付款人自己付款人银行收款人、付款人付款人银行④

使用范围同城、异地

见票即付同城

见票即付

同城

见票即付

使用期限1个月10个工作日2个月3-6个月后

持票人到期后一看款不足怎么办?

银行把票扔出不管了不足部分银行垫付⑤背书转让②可背书可背书可背书

担保情况可担保可担保可担保

种类●现金支票:只提现

●转账支票:只转账

●普通支票:左上角

有平行线的叫“划线

支票”只转账;支票

上什么都没有的即可

提现又可转账。

●定额票面:1000;5000;10000;50000 ●不定额票面:直接往银行本票上打数额

使用规范①签发支票必须用碳

素墨水或墨汁

②不能签发空头支

票,银行发现空头支

票按票面5%但不低

于1000元罚款;持票

人有权求偿2%

③不得签发与预留印

鉴不附的发票

④不得签发与预留密

码不附的发票

核算账户③银行存款银行存款银行存款应付票据(付款方)⑥应收票据(收款方)⑦

其他支票必须在交换区域

内(同城)背书转让银行不为单

位办理现金

本票,现金本

票只对个人

票据贴现:应收票据尚未到期,提前兑现的金

融行为。

种类:●贴现(持票人VS银行)

●转贴现:贴现银行将未到期的商业汇

票向其他银行转让的行为(兄弟)

●再贴现:商业银行或其他金融机构将

未到期的票据向中国人民银行转

让的行为(母子)

注意:承兑人在异地时,贴现、转贴现、再贴

现以及贴现利息的计算应另加3

天的划款日期

票据贴现“实得额”的计算:见说明⑧

说明:

①银行汇票与银行本票的区别:银行汇票是一笔交易一办。

如:要支付给华联公司29.75万元,则银行汇票上只打

上正好的29.75万元,属于一次一清;银行本票是一次办出一笔钱留着慢慢用。

②关于背书转让:以上四种票据,普通形式都可以背书转让,但如果是可以提现金的票据则不得背书转让。

③由于银行汇票、支票、银行本票是到银行“见票即付”,是一种存取自由的票据,相当于手里拿着钱一样方便快

捷,故以上三种票据的核算账户是“银行存款”。

但是拿到商业汇票只能表示有收钱的权利,并不代表已经收到了钱,故不能用“银行存款”账户,其结算方式按付款方和收款方的角度分为“应付票据”和“应收票据”

④银行承兑汇票的付款人银行由于向其存款人提供承兑的服务,故要收手续费,手续费的收取标准是:票面金额

的万分之五。

⑤承兑银行向持票人垫付不足款项后,对付款人做“越期贷款”处理:按票面金额按日收取万分之五的利息。

题目:银行承兑汇票持票人到期没有收到款项,付款单位如何进行账务处理?

A.分析:银行对付款单位做“越期贷款”处理,对于付款单位而言,相当于多了一笔贷款,故用“短期借款”

账户。

且这笔“贷款”的来源是持票人把票据给了银行要求付款这一行为带来的,故付款人单位的“应付票据”

减少。

这笔业务实际上是结算方式的转换。

B.解答:借:应付票据

贷:短期借款

⑥“应付票据”(付款方账户)

账户作用:记录企业写在商业汇票上日后必须偿还无法抵赖的负债变化及结存情况。

到期通知银行付款的票据面值企业签发商业汇票的面值

余额:尚未到期的票据面值

练习题:企业购入原材料40000元,材料入库,签发商业汇票一份,期限三个月

借:原材料40000

贷:应付票据:40000

汇票到期,通知银行全额付款

借:应付票据40000

贷:银行存款40000

⑦“应收票据”(收款方账户)

账户作用:记录企业收到商业汇票的变化及结存情况

企业收到商业汇票的面值到期付款方存入银行兑现的票据面值

余额:尚未到期的票据面值

练习题:企业出售产品,价值5600元,发出产品收到商业汇票一份,期限四个月

借:应收票据5600 借:主营业务成本**

贷:主营业务收入5600 贷:库存商品**

汇票到期付款人将钱存入银行,本企业收到款项。