《财政与税收》第4章 国债原理与制度

- 格式:ppt

- 大小:2.14 MB

- 文档页数:49

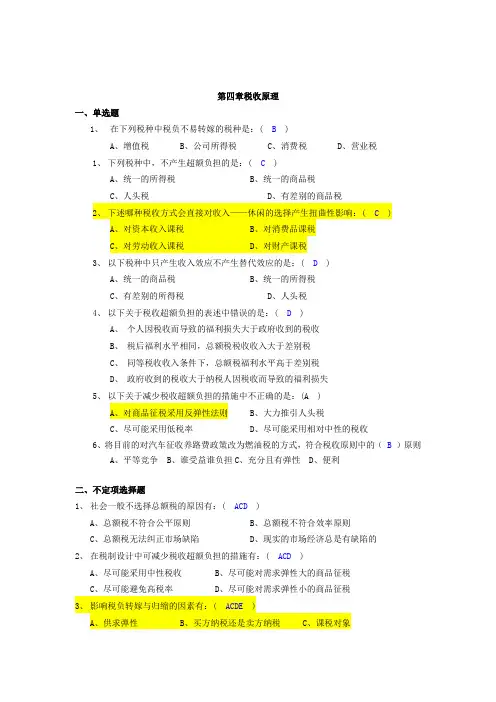

第四章税收原理一、单选题1、在下列税种中税负不易转嫁的税种是:( B )A、增值税B、公司所得税C、消费税D、营业税1、下列税种中,不产生超额负担的是:( C )A、统一的所得税B、统一的商品税C、人头税D、有差别的商品税2、下述哪种税收方式会直接对收入——休闲的选择产生扭曲性影响:( C )A、对资本收入课税B、对消费品课税C、对劳动收入课税D、对财产课税3、以下税种中只产生收入效应不产生替代效应的是:( D )A、统一的商品税B、统一的所得税C、有差别的所得税D、人头税4、以下关于税收超额负担的表述中错误的是:( D )A、个人因税收而导致的福利损失大于政府收到的税收B、税后福利水平相同,总额税税收收入大于差别税C、同等税收收入条件下,总额税福利水平高于差别税D、政府收到的税收大于纳税人因税收而导致的福利损失5、以下关于减少税收超额负担的措施中不正确的是:(A )A、对商品征税采用反弹性法则B、大力推引人头税C、尽可能采用低税率D、尽可能采用相对中性的税收6、将目前的对汽车征收养路费政策改为燃油税的方式,符合税收原则中的(B)原则A、平等竞争B、谁受益谁负担C、充分且有弹性D、便利二、不定项选择题1、社会一般不选择总额税的原因有:( ACD )A、总额税不符合公平原则B、总额税不符合效率原则C、总额税无法纠正市场缺陷D、现实的市场经济总是有缺陷的2、在税制设计中可减少税收超额负担的措施有:( ACD )A、尽可能采用中性税收B、尽可能对需求弹性大的商品征税C、尽可能避免高税率D、尽可能对需求弹性小的商品征税3、影响税负转嫁与归缩的因素有:( ACDE )A、供求弹性B、买方纳税还是卖方纳税C、课税对象D、课税范围E、计税单位4、( A )情况下,税收全部转嫁,落在产品或服务的购买者身上。

A、需求完全无弹性B、需求完全有弹性C、需求富有弹性D、需求缺乏弹性4、一个人的真实收入取决于下述哪些因素:( ABC )A、个人的收入水平B、法律上承担的税负C、别人转嫁给他的税负D、他转嫁给别人的税负5、关于企业固定资产的加速折旧,以下说法正确的有( ACD )A、加速折旧具有节税效应,而资金的贴现率越高,节税越多。

国债原理与制度章节总结

一、国债原理

国债原理是指国家与国民之间关于国债发行、流通、还本付息等事宜的规定。

1. 国债发行

国债的发行包括正式发行和特许发行。

正式发行是指国家采取开放招标或其他合法方式发行国债,以筹集资金。

特许发行是指国家采取批准制度,将国债授予具有一定资质的机构或个人,由他们代其公开发行,以筹集资金。

2. 国债流通

国债流通是指国家将发行的国债通过例如证券市场等途径流通。

国家发行的国债具有法律效力,可以大范围地流通。

3. 国债还本付息

国债还本付息是指国家依照其发行的国债的协议,在到期日正式向债权人支付债务的本金、利息等。

二、国债制度

国债制度是指国家对国债发行、流通和还本付息的有关规定,其目的是为了维护国家的财政稳定,并保障债权人的正当利益。

1. 国家综合财政预算管理制度

国家综合财政预算管理制度是指国家建立一系列的规章制度,包括财政预算、财政支出、财政收入等,以实现国家财政政策的有效落实。

2. 国债发行审核制度

国债发行审核制度是指国家规定,国债的发行需要征得国务院或其他授权机构的批准或审核。

3. 国债流通制度

国债流通制度是指国家规定国债的流通,要求发行国债的机构必须遵循国家有关规定,以确保正常的市场流通秩序。

4. 国债还本付息制度

国债还本付息制度是指国家规定国债的还本付息。

原则上国家应按时、按金额全额支付,以保证投资者的正当利益。