期货套利和套期保值成功案例分析

- 格式:docx

- 大小:24.52 KB

- 文档页数:3

套期保值案例分析套期保值是指企业通过买进期货合约来锁定商品的价格,从而规避商品价格波动对企业经营带来的风险。

下面将以一个实际的套期保值案例来进行分析。

某企业是一家日用品生产企业,主要生产洗衣粉。

由于洗衣粉是农产品的下游加工品,其价格波动具有一定的不稳定性。

为规避价格波动风险,该企业计划通过套期保值来保护自身的利润。

首先,该企业对洗衣粉的市场行情进行了调研。

经过调研发现,洗衣粉的主要原材料为鲜切石,而鲜切石的价格存在一定的波动性。

为了规避这种价格波动对企业经营带来的风险,该企业决定通过套期保值来锁定鲜切石的价格。

其次,该企业与期货公司签订了一份鲜切石期货合约。

合约规定该企业以固定的价格买进一定数量的鲜切石,在合约到期时以另一固定价格买进同等数量的鲜切石。

这样,该企业就能够锁定鲜切石的价格,从而规避场内市场价格波动对企业经营带来的风险。

最后,通过套期保值,该企业成功锁定了鲜切石的价格,并在合约到期时以锁定价格买进了同等数量的鲜切石。

由于锁定了鲜切石的价格,即使市场价格发生了波动,该企业也能够保持洗衣粉的成本稳定,避免了价格波动对企业利润的影响。

此外,通过套期保值,该企业还获得了一定的经济利益。

由于在锁定价格时,该企业选择了较为合理的价格,因此在合约到期时,该企业以较低的价格买进了鲜切石,从而节省了一定的成本。

综上所述,套期保值是一种有效的风险管理手段,能够帮助企业规避价格波动对经营带来的风险。

通过以上案例分析可见,套期保值不仅可以确保企业的利润稳定,还能够带来一定的经济利益。

因此,我们应该积极推广套期保值,让更多的企业能够利用这一工具来规避风险,保护自身的利益。

套期保值案例分析套期保值是一种风险管理策略,旨在通过期货、期权等衍生金融工具来对冲现货市场的价格波动风险。

下面是一个典型的套期保值案例分析:某农产品加工企业,每年需要购买大量的小麦作为原料。

由于小麦价格受多种因素影响,波动较大,企业面临原材料成本上升的风险。

为了锁定成本,企业决定采用套期保值策略。

1. 企业分析了小麦价格的历史波动情况,预测未来一年内小麦价格可能会上涨。

为了锁定采购成本,企业决定在期货市场上进行套期保值操作。

2. 企业选择了与现货市场小麦品质、交割月份等条件相匹配的期货合约。

在期货市场上,企业以当前的期货价格卖出了与所需小麦数量相等的期货合约。

3. 随着时间的推移,小麦现货价格果然出现了上涨。

企业在现货市场上以较高的价格购买了所需的小麦。

同时,期货市场上的小麦期货价格也同步上涨。

4. 企业在期货合约到期时,通过平仓操作,将期货合约以较高的价格卖出,从而获得了期货市场的盈利。

5. 期货市场的盈利部分抵消了现货市场上小麦价格上涨带来的成本增加,实现了套期保值的目的。

6. 通过套期保值,企业成功锁定了小麦的采购成本,避免了因价格波动带来的风险,保证了企业利润的稳定性。

7. 企业在套期保值操作中,还需要注意期货合约的流动性、交割规则等因素,以确保套期保值策略的顺利实施。

8. 此外,企业还需要定期评估套期保值策略的效果,根据市场变化及时调整套期保值策略,以适应不断变化的市场环境。

通过上述案例分析,我们可以看到套期保值是一种有效的风险管理工具,能够帮助企业规避价格波动带来的风险,保持经营的稳定性。

然而,套期保值也需要企业具备一定的市场分析能力和风险控制能力,以确保套期保值策略的有效性和合理性。

套期保值案例分析(⼀)商品期货套期保值案例分析1.买⼊套期保值交易者先在期货市场上买⼊期货合约,其买⼊的商品品种、数量、交割⽉都与将来在现货市场上买⼊的现货⼤致相同。

保值结束时,如果现货市场价格真的出现上涨,他虽然在现货市场上以较⾼的现货价格买⼊现货商品,但此时在期货市场上可对冲平仓⽽获利,⽤这部分盈利可弥补因现货市场价格上涨所造成的损失,从⽽完成了买⼊保值交易。

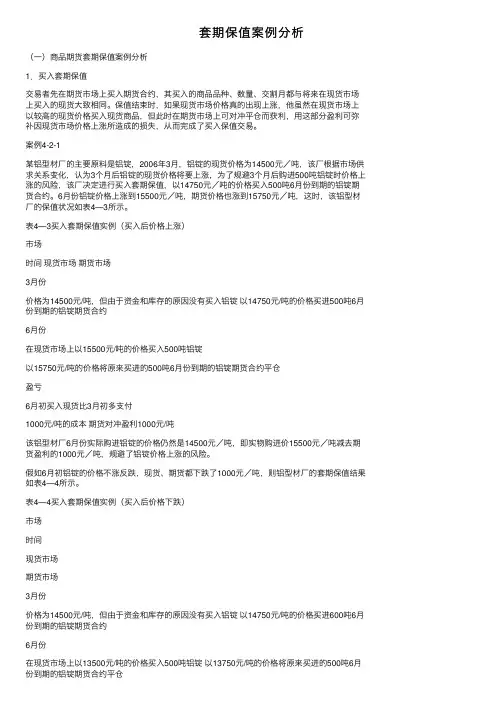

案例4-2-1某铝型材⼚的主要原料是铝锭,2006年3⽉,铝锭的现货价格为14500元/吨,该⼚根据市场供求关系变化,认为3个⽉后铝锭的现货价格将要上涨,为了规避3个⽉后购进500吨铝锭时价格上涨的风险,该⼚决定进⾏买⼊套期保值,以14750元/吨的价格买⼊500吨6⽉份到期的铝锭期货合约。

6⽉份铝锭价格上涨到15500元/吨,期货价格也涨到15750元/吨,这时,该铝型材⼚的保值状况如表4—3所⽰。

表4—3买⼊套期保值实例(买⼊后价格上涨)市场时间现货市场期货市场3⽉份价格为14500元/吨,但由于资⾦和库存的原因没有买⼊铝锭以14750元/吨的价格买进500吨6⽉份到期的铝锭期货合约6⽉份在现货市场上以15500元/吨的价格买⼊500吨铝锭以15750元/吨的价格将原来买进的500吨6⽉份到期的铝锭期货合约平仓盈亏6⽉初买⼊现货⽐3⽉初多⽀付1000元/吨的成本期货对冲盈利1000元/吨该铝型材⼚6⽉份实际购进铝锭的价格仍然是14500元/吨,即实物购进价15500元/吨减去期货盈利的1000元/吨,规避了铝锭价格上涨的风险。

假如6⽉初铝锭的价格不涨反跌,现货、期货都下跌了1000元/吨,则铝型材⼚的套期保值结果如表4—4所⽰。

表4—4买⼊套期保值实例(买⼊后价格下跌)市场时间现货市场期货市场3⽉份价格为14500元/吨,但由于资⾦和库存的原因没有买⼊铝锭以14750元/吨的价格买进600吨6⽉份到期的铝锭期货合约6⽉份在现货市场上以13500元/吨的价格买⼊500吨铝锭以13750元/吨的价格将原来买进的500吨6⽉份到期的铝锭期货合约平仓盈亏6⽉初买⼊现货⽐1⽉初少⽀付1000元/吨的成本期货对冲亏损1000元/吨该铝型材⼚6⽉份铝锭的实际进价成本仍然为14500元/吨,即⽤现货市场上少⽀付的1000元/吨弥补了期货市场上亏损的1000元/吨,实际购进价为13500 1000=14500元/吨。

玉米期货套期保值案例分析1. 引言玉米是世界上最重要的粮食作物之一,在全球农产品市场中占领重要地位。

然而,由于市场价格的波动,农民和相关企业面临着价格风险。

为了降低价格风险,许多农民和企业选择使用期货市场进行套期保值。

本文将通过一个玉米期货套期保值案例来详细分析该策略的实施过程以及其对风险管理的影响。

2. 案例背景假设某农民种植玉米,并面临着价格波动的风险。

为了降低风险,该农民决定使用玉米期货市场进行套期保值。

他希翼通过套期保值来锁定玉米的销售价格,以确保在将来收获时能够获得稳定的收益。

3. 套期保值策略该农民选择使用玉米期货合约进行套期保值。

他首先确定了自己的估计销售量和销售时间。

然后,他与期货经纪人联系,开立了一个玉米期货合约头寸。

农民选择在合约到期前的几个月内进行套期保值,以确保能够在收获时期获得稳定的价格。

4. 实施过程农民在合约到期前的几个月内,根据市场价格和自身需求,选择了一定数量的玉米期货合约进行买入或者卖出。

他根据自己的销售计划,选择了合适的期货合约,并在合约到期前进行了平仓操作。

通过这种方式,农民能够锁定玉米的销售价格,并降低了价格波动带来的风险。

5. 风险管理效果通过玉米期货套期保值,农民成功降低了价格风险。

即使在市场价格波动的情况下,农民仍能够按照事先确定的价格出售玉米,确保了稳定的收益。

此外,套期保值还使农民能够更好地规划生产和销售计划,提高了农业生产的效率。

6. 套期保值的优势和限制套期保值作为一种风险管理工具,具有一定的优势和限制。

优势包括降低价格风险、确保稳定的收益、提高生产效率等。

然而,套期保值也存在一些限制,如市场价格波动超出预期、期货市场流动性不足等。

农民和企业在使用套期保值策略时需要认识到这些优势和限制,并制定相应的风险管理策略。

7. 结论玉米期货套期保值是一种有效的风险管理策略,能够匡助农民和企业降低价格风险、确保稳定的收益。

通过对玉米期货套期保值案例的分析,我们可以看到该策略的实施过程以及其对风险管理的影响。

买⼊套保实例: 9⽉份,某油⼚预计11⽉份需要100吨⼤⾖作为原料。

当时⼤⾖的现货价格为每吨2010元,该油⼚对该价格⽐较满意。

据预测11⽉份⼤⾖价格可能上涨,因此该油⼚为了避免将来价格上涨,导致原材料成本上升的风险,决定在⼤连商品交易所进⾏⼤⾖套期保值交易。

交易情况如下表: 现货市场 期货市场 9⽉份 ⼤⾖价格2010元/吨 买⼊10⼿11⽉份⼤⾖合约(多开仓):价格为2090元/吨 11⽉份 买⼊100吨⼤⾖:价格为2050元/吨 卖出10⼿11⽉份⼤⾖合约(平多空仓):价格为2130元/吨 套利结果 亏损40元/吨 盈利40元/吨 最终结果 净获利100*40-100*40=0元 注:1⼿=10吨 从该例可以得出:第⼀,完整的买⼊套期保值同样涉及两笔期货交易。

第⼀笔为买⼊期货合约,第⼆笔为在现货市场买⼊现货的同时,在期货市场上卖出对冲原先持有的头⼨。

第⼆,因为在期货市场上的交易顺序是先买后卖,所以该例是⼀个买⼊套期保值。

第三,通过这⼀套期保值交易,虽然现货市场价格出现了对该油⼚不利的变动,价格上涨了40元/吨,因⽽原材料成本提⾼了4000元;但是在期货市场上的交易盈利了4000元,从⽽消除了价格不利变动的影响。

如果该油⼚不做套期保值交易,现货市场价格下跌他可以得到更便宜的原料,但是⼀旦现货市场价格上升,他就必须承担由此造成的损失。

相反,他在期货市场上做了买⼊套期保值,虽然失去了获取现货市场价格有利变动的盈利,可同时也避免了现货市场价格不利变动的损失。

因此可以说,买⼊套期保值规避了现货市场价格变动的风险。

卖出套保实例:(该例只⽤于说明套期保值原理,具体操作中,应当考虑交易⼿续费、持仓费、交割费⽤等。

) 7⽉份,⼤⾖的现货价格为每吨2010元,某农场对该价格⽐较满意,但是⼤⾖9⽉份才能出售,因此该单位担⼼到时现货价格可能下跌,从⽽减少收益。

为了避免将来价格下跌带来的风险,该农场决定在⼤连商品交易所进⾏⼤⾖期货交易。

各金属、原油、农产品期货套保经典案例【经典案例】云南铜业:灵活套保增收益云南铜业及其前身云南冶炼厂参与期货交易的历史已经超过15年。

作为一家生产商,云铜并不只是简单进行卖出保值,而是对期货工具进行了灵活的运用。

值得一提的是,云铜还是国内铜现货贸易商参照"上期所月加权平均计价方式"的"始作俑者".在2003年底延续至今的铜大牛市中,不少生产企业因通过卖出保值来锁定利润,导致总利润减少。

但云铜却在实践中摸索了一条自己的路,他们发现了期货价格的倒挂现象-近期价格高于远期的价格。

由于云铜的铜精矿在国外点价后,按照期货教科书上的保值原理,必须在产品上做出一个卖出保值(点价),但由于"远期贴水"这个特殊现象的持续出现,这种做法最终可能发生亏损。

最后,云铜采取了买进原料-铜精矿的同时,在国内期货市场买入电解铜。

通过这样一种特殊的套期保值方式,云铜收益可观,2005年年报显示,该公司净利润增长高出同行业一倍以上。

【经典案例】银丰集团:两条腿走路实现农企双赢银丰集团是湖北省棉花行业的龙头企业,拥有国家级棉花产业化龙头企业称号。

自棉花期货上市以来,银丰集团从事棉花期货套保、套利交易实现了企业的稳健经营,利润从2005年的2225万元上升到2007年度的3171万元,并通过不同的方式"反哺"棉农,服务"三农".从"棉贩"到"棉商"2003/04 年度棉花现货市场的"过山车"行情使银丰集团在棉花贸易上亏损数千万元。

为了化解风险,从2004年开始,银丰公司稳步参与期货市场的套保交易,2005年集团成立了期货部,2007年期货部和现货部合并成市场部,完成了现货与期货的真正对接。

通过这种模式和运行机制,公司的经营活动由"被动"变得越来越主动,公司由过去的"抢"棉花,"赌"市场,到现在通过"订单"稳货源,利用期货"锁"风险和利润。

套期保值经典案例十个案例一(成功)棕榈油的套期保值棕榈油在国内完全是依赖进口的植物油品种,因此,国内棕榈油的消费完全依赖于贸易商进口棕榈油到国内销售。

国内贸易商在采购棕榈油的时候,就面临着很大的不确定性。

因此,在国内棕榈油期货推出之后,国内贸易商就可选择在国内卖出相应的棕榈油期货合约进行卖出保值。

2007年10月10日,国内某棕榈油贸易商,在国内棕榈油现货价格为8270元/吨的时候与马来西亚的棕榈油供货商签定了1万吨11月船期的棕榈油定货合同,棕榈油CNF价格为877美元,按照当日的汇率及关税可以计算出当日的棕榈油进口成本价在8223元/吨,按照计算可以从此次进口中获得47元/吨的利润。

由于从定货到装船运输再到国内港口的时间预计还要35天左右,如果价格下跌就会对进口利润带来很大的影响。

于是,该贸易商于10月10日在国内棕榈油期货市场卖出12月棕榈油合约1000手进行保值,成交均价为8290元/吨。

到11月15日,进口棕榈油到港卸货完备,该贸易商卖到10000吨棕榈油现货,价格为7950元/吨;同时在期货市场上买入1000手12月棕榈油合约进行平仓,成交均价为7900元/吨。

通过此次保值,该贸易商规避了棕榈油市场下跌的风险,保住了该贸易商的47元/吨的进口利润并从期货市场额外获得了70万元赢利。

但这里需要强调的是,卖出套期保值关键在于销售利润的锁定,其根本目的不在于赚多少钱,而在于价格下跌中实现自我保护。

如果企业没有参与套期保值操作,一旦现货价格走低,他必须承担由此造成的损失。

因此,卖出套期保值规避了现货价格变动的风险,锁定了未来的销售利润。

案例二(失败)铝套期保值郑州第二电缆厂客户该客户是郑州市第二电缆生产企业,是制造电线电缆的专业厂家,集科研、生产于一体的大型股份制企业,主要生产高、中、低压交联聚乙烯绝缘电力电缆、PVC绝缘电力电缆、安全清洁电缆(环保型)、耐火和阻燃电缆等十多个品种。

为了避免铝价上涨导致生产成本增加,该企业长期在期货市场进行买期保值,并在我郑州营业部期货账户上持有期铝多头头寸。

黄金期货套期保值及案例分析黄金套期保值,简单来说就是到了一定时间在期货市场上买入或卖出与现货市场数量相同,但交易方向相反的黄金期货合约。

怎么来理解呢?我们不妨举个例子,这样直观明了。

小白是个蔬菜商,这个月月初小黑找到小白,商量到了下个月后在小白那买入30斤的白菜,价格以下个月的市场价格为准,这个月月初白菜价格为2元/斤,如果小黑现在买小白那30斤白菜,本金和利润合计为:2×30=60元,但是小白心想:现下人们都追求绿色、健康,吃蔬菜尤其是白菜的人肯定会越来越多,商机一来,卖白菜的人肯定也会变多!到时候白菜价就真的成了“白菜价”了!于是小白就很担心到了下个月后白菜卖不出个好价钱,搞不好还亏本!为了不亏本,小白就准备到期货市场上先卖出30斤白菜的期货合约,期货市场里有个人叫小红,她认为白菜价格到了下个月后会上涨,于是就买了小白这30斤白菜的期货合约,下个月后拿着这30斤白菜和小黑交易。

第一种情况:假如到了下个月后白菜价格跌了1元,(现在白菜市场价格1元/斤)。

小白在现货市场上:本金和利润合计为:1×30=30元,多亏30元。

小白在期货市场上:本金和利润合计为:2×30=60元,多赚30元(相对于现在1元/斤的白菜市场价格来说)。

最终:期货市场多赚的30元-现货市场多亏的30元=0元,即没亏也没赚。

第二种情况:假如到了下个月后白菜价格上涨了1元,(现在白菜市场价格3元/斤)小白在现货市场上:本金和利润合计为:3×30=90元,多赚30元。

小白在期货市场上:本金和利润合计为:2×30=60元,多亏30元(相对于现在3元/斤的白菜市场价格来说)。

最终:现货市场多赚的30元-期货市场多亏的30元=0元,即没亏也没赚。

如果把上边的例子中的白菜换成黄金,我们就可以明确的知道黄金套期保值到底是什么鬼了,同时,上边的例子也告诉了我们黄金套期保值的目的。

黄金套期保值的最大目的其实就是规避黄金市场后市带来的价格风险,比如例子中小白为了规避下个月的白菜价格风险,到期货市场预先卖出数量相同的白菜期货合约,下个月如果价格跌了。

在纽约棉花期货交易所推出棉花期货以前,国际现货市场棉花价格波动很⼤,供求关系的突然失衡会造成价格的剧烈波动并严重冲击棉花的⽣产和贸易。

为了克服现货市场固有的风险,1870年纽约棉花交易所应运⽽⽣,并于当年推出棉花期货交易。

随着棉花期货市场的不断发展,尤其是20世纪70年代以后,棉花期货价格越来越受到重视,其规避风险和发现价格的功能充分发挥出来,最近交割⽉期货价格与孟菲斯地区的现货价格⾛势⾮常⼀致。

现在纽约棉花期货价格已成为美国政府制定有关棉花政策的主要参考依据,也是除中国外其他主要产棉国棉农和涉棉企业套期保值的主要场所。

美国棉花价格波动⾮常剧烈,没有任何⼀家涉棉企业不参与棉花期货交易,如果不利⽤期货和期权市场,企业就不能⽣存到今天。

⽬前,纽约期货交易所的450家棉花会员分别来⾃于五种公司:⾃营商、经纪商、棉商、棉纺⼚和棉花合作社。

参与棉花期货交易的涉棉企业很多,套期保值的⽐例较⾼,⼀般在35%~40%左右。

从长期来看,很难有任何⼀个或⼏个交易者能够操纵市场。

美国某棉商于2000年5⽉与意⼤利某纺织企业签订了500万磅的棉花出⼝合同,价格为60美分/磅,当年12⽉交货。

为了回避这种价格风险,该棉商决定通过期货交易来进⾏套期保值,当时纽约棉花期货交易所(NYCE)棉花12⽉合约期货价在50美分/磅,该棉商在期货市场上以50美分/磅的价格在12⽉合约上买进500万磅的期货合约。

进⼊12⽉份,棉花现货价格涨⾄65美分/磅,该棉商在交货时棉花每磅亏损65-60=5美分/磅,500万磅总共亏损:5000000×5/100=25万美元;同时,因期货价与现货价具有同⽅向波动的特点,期货价也涨⾄65美分/磅,棉商通过卖出12⽉期货合约每磅获利:65-50=15美分,500万磅总共获利:5000000×15/100=75万美元,期货现货盈亏相抵后,该棉商不仅没有因为现货价⼤涨受损失,反⽽赢利:75-25=50万美元,从⽽成功地回避了因现货价格波动所带来的市场风险,锁定了⾃⼰的销售利润。

利用期货套期保值的案例自行车制造公司利用期货套期保值的案例简介:套期保值是指企业或个人通过在期货市场上进行期货合约的买卖,以锁定未来某一时点的价格,从而避免由于价格波动带来的风险。

本文将以一个自行车制造公司为例,介绍它如何利用期货套期保值来规避原材料价格波动风险,提高经营效益。

1. 公司背景介绍自行车制造公司是一家以生产和销售自行车为主的企业,它依赖于多种原材料,包括钢铁、铝合金、橡胶等。

原材料价格的波动直接影响着企业的成本和利润。

2. 套期保值的概念套期保值是指在期货市场上以相同数量的期货合约进行反向操作,为期货合约带来一定的实物交割的合约。

它能够通过锁定未来价格来规避价格波动风险。

3. 公司面临的价格风险由于原材料价格的波动,自行车制造公司面临着成本不确定性和价格波动风险。

例如,如果钢铁的价格突然上涨,公司的成本将大幅增加,压缩利润空间。

4. 利用期货套期保值解决问题自行车制造公司决定利用期货套期保值来解决价格风险问题。

首先,公司明确了需要进行套期保值的原材料,如钢铁和铝合金。

然后,公司与期货经纪人合作,制定了套期保值计划。

5. 套期保值计划的实施公司通过期货市场购买了相应数量的钢铁和铝合金期货合约,并选择了适当的合约到期时段。

公司的目标是通过期货交易锁定原材料的价格,并降低未来价格波动带来的风险。

6. 套期保值的效果通过期货套期保值,自行车制造公司成功锁定了未来一段时间内的钢铁和铝合金价格。

即使在市场价格大幅波动的情况下,公司的原材料成本保持稳定,利润没有受到较大影响。

7. 经验教训和总结自行车制造公司的套期保值案例证明了期货套期保值在规避价格波动风险方面的有效性。

然而,企业在实施套期保值时需要谨慎考虑合约的选择、时间点的确定和交易成本的控制。

结论:套期保值是企业在面临价格波动风险时的一种重要工具。

通过在期货市场上进行期货合约的买卖,企业能够锁定未来价格,降低价格波动带来的风险。

自行车制造公司的案例向其他企业提供了一个成功的参考,以在面对原材料价格波动时采取有效的管理措施,保护企业利润空间,提高经营效益。

2008年1⽉9⽇,上海期货交易所黄⾦期货的推出为国内黄⾦套利及黄⾦相关企业套期保值提供了便利。

但由于⽬前国内黄⾦市场很多制度仍有待完善,特别是在个⼈参与黄⾦现货买卖⽅⾯的限制,给黄⾦市场套利交易带来了不便。

尽管如此,黄⾦期货推出之初所产⽣的⽆风险套利空间,仍吸引了黄⾦相关企业的⼴泛参与,这在⼀定程度上是对黄⾦期货推出的肯定。

本⽂在简单介绍世界黄⾦市场发展历程的基础上,探讨我国黄⾦期货套利套保功能的使⽤,并就国内企业利⽤黄⾦期货套利套保的案例进⾏分析。

⼀、黄⾦价格波动风险为套期保值提供了环境 20世纪70年代以前,黄⾦以价值稳定著称。

1900-1933年的34年间国际⾦价年度均价(下同)稳定在20.67美元/盎司,随后,1934年美国政府官⽅定价黄⾦为35美元/盎司,这⼀定价⼀直维持到1967年。

⽽在1968-1971年期间,这种黄⾦美元标价的稳定局⾯彻底崩溃了。

1972-1988年国际⾦价由59美元/盎司飙升⾄436.79美元/盎司,1989-2001年由380.74美元/盎司跌⾄272.67美元/盎司。

接下来的8年期间,黄⾦的表现举世瞩⽬,由309.66美元/盎司⼀路涨⾄近900美元/盎司。

黄⾦价格波动风险的产⽣,触发了利⽤黄⾦衍⽣品规避风险的客观需求,纵观历历次危机,黄⾦价格波动风险为黄⾦期货的产⽣创造了条件:⾸先,1900-1933年及1945-1968年两个阶段黄⾦价格相对稳定,风险较⼩,企业避险需求不⼤。

1945-1968年间,西⽅⼯业国建⽴黄⾦总库,把私⼈交易的黄⾦价格和官⽅美元价格联系起来,据此控制黄⾦的市场价格。

其次,1968-1972年,西⽅国家放弃黄⾦总库,建⽴双重黄⾦市场,⽬的是把各国央⾏之间的黄⾦交易和私⼈黄⾦市场隔离。

1972年加拿⼤温尼伯格商品交易所试验黄⾦期货。

1973-1982年间黄⾦价格开启了⾃由波动的新纪元,1973年布雷顿森林体系崩溃,美元和黄⾦脱钩,西⽅主要⼯业国放弃双重黄⾦市场,形成统⼀的国际黄⾦现货市场,其间美国政府和IMF多次拍卖黄⾦。

【关键字】成功励志期货套期保值案例期货套期保值案例篇1:案例一:菜籽油生产企业最担心其产品价格不断下跌,导致利润受损。

因此企业通常采用卖出菜籽油期货的方式来规避价格风险。

假定在6月11日,某地国标四级菜籽油现货价格为8800元/吨,当地某榨油厂每月产菜籽油20xx吨。

由于菜籽油价格已处于历史高价区,该榨油厂担心未来数月菜籽油销售价格可能难以维持高位。

为了规避后期现货价格下跌的风险,该厂决定在菜籽油期货市场进行套期保值交易。

当日,9月菜籽油期货合约价格在8900元/吨附近波动,该厂当天即以8900元/吨卖出400手(1手=5吨)9月菜籽油期货物合约进行套期保值。

正如榨油厂所料,随着油厂加快菜籽压榨速度和菜籽油的大量上市,菜籽油价格开始下滑。

7月11日菜籽油期货709合约和现货市场价均跌到8000元/吨,此时该厂在现货市场上以8000元/吨的价格抛售了20xx吨菜籽油,同时在期货市场上以8000元/吨的价格买入400手9月菜籽油合约平仓。

虽然现货价格出现了下跌,油厂的销售价格降低,但由于该厂已经在期货市场进行了套期保值,企业的销售利润在油价下跌中受到了保护。

期货套期保值案例篇2:案例1:一家油脂厂计划在9月前购买30万吨大豆,以满足第四季度的榨油需要。

现在是6月份,该油脂厂预计原料价格在9月前会上涨。

为了不受价格上涨可能造成的损失,该油脂厂决定在大连商品交易所购买大豆期货合约。

果然不出所料,在该油脂厂尚未购足第四季度生产所需的全部大豆原料之前,价格开始上涨。

但是没有关系,因为这家工厂具有远见卓识,已在6月份购买了期货合约。

期货合约的增值冲销了该油脂厂购买大豆所需支付的较高价格。

案例2:吉林省九台市一家乡级粮库表示愿意从农民手中收购50万吨玉米,4个月后玉米收割时交货。

作为合约的一项规定,粮库和农民商定了一个收购价格。

为了能保证按一个特定的价格向农民收购玉米,并避免承担在签订合约至收割期间市价下跌的风险,该粮库在大连商品交易所出售玉米期货合约。

期货套期保值案例在金融市场中,期货套期保值是一种常见的风险管理工具。

它通过在期货市场上建立头寸,以对冲现有的风险敞口,从而保护企业免受市场波动的影响。

下面将通过一个实际案例来说明期货套期保值的操作过程和效果。

某大型食品加工企业在生产过程中需要购买大量的小麦作为原材料,而小麦价格的波动对企业的生产成本和利润水平都有着直接的影响。

为了规避小麦价格波动带来的风险,企业决定采用期货套期保值的方式来进行风险管理。

首先,企业需要确定自己的风险敞口,即需要购买的小麦数量和预期购买价格。

假设企业需要在未来6个月内购买1000吨小麦,当前小麦期货价格为每吨1000元。

如果小麦价格上涨,企业的成本将增加,如果价格下跌,企业则会蒙受损失。

为了规避这一风险,企业需要在期货市场上建立相应的头寸。

其次,企业需要在期货市场上进行对冲操作。

企业可以选择卖出相应数量的小麦期货合约,以锁定未来的购买价格。

假设企业选择卖出1000吨小麦的期货合约,这样无论小麦价格在未来的6个月内上涨还是下跌,企业都可以以1000元的价格购买所需的小麦,从而规避价格波动带来的风险。

最后,企业需要在期货合约到期时实际购买小麦。

如果小麦价格上涨,企业虽然需要以高于市场价格的1000元购买小麦,但是由于在期货市场上卖出了期货合约,可以获得相应的收益,从而抵消了实际购买价格的增加。

如果小麦价格下跌,企业虽然在期货市场上卖出的期货合约会造成相应的亏损,但是可以以低于市场价格的1000元购买小麦,从而也可以获得相应的收益,实现对冲效果。

通过期货套期保值,企业成功规避了小麦价格波动带来的风险,保护了自己的利润水平。

这个案例充分说明了期货套期保值在风险管理中的重要作用,企业可以通过期货市场上的对冲操作来规避价格波动带来的风险,从而实现稳健的经营和发展。

综上所述,期货套期保值是一种有效的风险管理工具,企业可以通过在期货市场上建立相应的头寸来规避价格波动带来的风险,保护自己的利润水平。

期货套期保值案例期货套期保值是利用期货规避现货交易风险的一种有效策略,投资者在具体操作过程中,需要通过数学模型求出最优期货量进行套期保值方案的设计。

以下是我分享给大家的关于期货套期保值案例,欢迎大家前来阅读!期货套期保值案例篇1:案例一:菜籽油生产企业最担心其产品价格不断下跌,导致利润受损。

因此企业通常采用卖出菜籽油期货的方式来规避价格风险。

假定在6月11日,某地国标四级菜籽油现货价格为8800元/吨,当地某榨油厂每月产菜籽油20xx吨。

由于菜籽油价格已处于历史高价区,该榨油厂担心未来数月菜籽油销售价格可能难以维持高位。

为了规避后期现货价格下跌的风险,该厂决定在菜籽油期货市场进行套期保值交易。

当日,9月菜籽油期货合约价格在8900元/吨附近波动,该厂当天即以8900元/吨卖出400手(1手=5吨)9月菜籽油期货物合约进行套期保值。

正如榨油厂所料,随着油厂加快菜籽压榨速度和菜籽油的大量上市,菜籽油价格开始下滑。

7月11日菜籽油期货709合约和现货市场价均跌到8000元/吨,此时该厂在现货市场上以8000元/吨的价格抛售了20xx吨菜籽油,同时在期货市场上以8000元/吨的价格买入400手9月菜籽油合约平仓。

虽然现货价格出现了下跌,油厂的销售价格降低,但由于该厂已经在期货市场进行了套期保值,企业的销售利润在油价下跌中受到了保护。

期货套期保值案例篇2:案例1:一家油脂厂计划在9月前购买30万吨大豆,以满足第四季度的榨油需要。

现在是6月份,该油脂厂预计原料价格在9月前会上涨。

为了不受价格上涨可能造成的损失,该油脂厂决定在大连商品交易所购买大豆期货合约。

果然不出所料,在该油脂厂尚未购足第四季度生产所需的全部大豆原料之前,价格开始上涨。

但是没有关系,因为这家工厂具有远见卓识,已在6月份购买了期货合约。

期货合约的增值冲销了该油脂厂购买大豆所需支付的较高价格。

案例2:吉林省九台市一家乡级粮库表示愿意从农民手中收购50万吨玉米,4个月后玉米收割时交货。

期货套利和套期保值成功案例分析

一、引言

期货套利和套期保值是金融市场中常见的交易策略,旨在通过利用不同市场之

间的价格差异或者对冲风险来获取利润或者保护资产价值。

本文将通过分析两个成功的案例,探讨期货套利和套期保值的实际应用和效果。

二、案例一:商品套利

假设某投资者在2022年1月份发现黄金期货价格在纽约期货交易所(COMEX)和伦敦金属交易所(LME)之间存在较大的价格差异。

他发现COMEX黄金期货

价格每盎司为1500美元,而LME黄金期货价格每盎司为1550美元。

投资者决定

通过套利操作来获取利润。

1. 套利策略

投资者在COMEX购买黄金期货合约,每合约100盎司,总价值为150,000美元。

同时,在LME卖空黄金期货合约,每合约100盎司,总价值为155,000美元。

投资者估计价格差将会缩小,所以他在COMEX建立多头头寸,在LME建立空头

头寸。

2. 操作过程

投资者在1月1日同时进行买入COMEX合约和卖空LME合约。

到了2月1日,COMEX黄金期货价格上涨至1600美元/盎司,而LME黄金期货价格上涨至1650美元/盎司。

投资者决定平仓操作。

3. 结果分析

投资者在COMEX平仓,卖出黄金期货合约,获得160,000美元。

在LME平仓,买入黄金期货合约,支付165,000美元。

通过这次套利操作,投资者获得了

5,000美元的利润。

三、案例二:套期保值

假设某农产品生产商估计未来几个月内小麦价格可能会下跌,为了保护自己的

利润,他决定进行套期保值操作。

1. 套期保值策略

生产商估计在未来三个月需要购买1000吨的小麦。

他决定在期货市场上卖出

小麦期货合约,以锁定未来的销售价格。

他选择在交易所A卖出小麦期货合约,

每合约10吨,总共卖出100合约。

2. 操作过程

生产商在1月1日卖出小麦期货合约,每吨价格为1000美元。

到了4月1日,小麦现货价格下跌至900美元/吨。

生产商决定平仓操作。

3. 结果分析

生产商在4月1日平仓,买入小麦期货合约,每吨价格为900美元。

通过这次

套期保值操作,生产商成功锁定了每吨小麦的销售价格为1000美元,避免了价格

下跌带来的利润损失。

四、总结

通过以上两个案例的分析,我们可以看到期货套利和套期保值在实际应用中具

有一定的风险和收益。

在进行套利操作时,投资者需要敏锐地观察市场价格差异,并及时进行交易。

而在套期保值操作中,企业需要根据自身的风险偏好和市场预期来选择合适的保值策略。

无论是套利还是套期保值,都需要投资者或者企业具备一定的市场分析能力和风险管理意识。

然而,需要注意的是,期货市场具有高度杠杆性和波动性,投资者或者企业在进行期货交易时需要谨慎操作,充分了解市场规则和风险管理方法。

同时,本文所提供的案例仅为示例,实际操作中可能存在不同的情况和结果,读者在实际应用中需要根据自身情况进行判断和决策。

总之,期货套利和套期保值是金融市场中常见的交易策略,通过分析市场价格差异或者对冲风险来获取利润或者保护资产价值。

投资者或者企业在进行期货交易时需要谨慎操作,了解市场规则和风险管理方法,以达到期望的效果。