利率风险管理(ppt 29)

- 格式:ppt

- 大小:494.50 KB

- 文档页数:30

利率风险管理利率风险管理是金融机构和投资者在进行贷款和投资活动时必须要面对的一个关键问题。

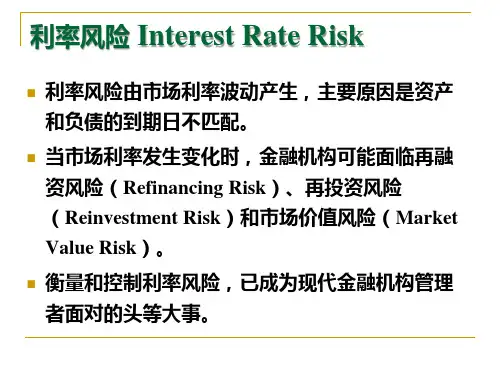

利率风险是指由于市场利率的波动导致资产和负债价值波动的风险。

在利率下降的情况下,负债的成本会降低,但资产的回报也会减少;而在利率上升的情况下,负债的成本会增加,但资产的回报也会增加。

为了有效管理利率风险,金融机构和投资者可以采取以下措施:1. 利率敏感度测量和监控:金融机构和投资者应该定期测量和监控他们的资产和负债的利率敏感度,以评估其对市场利率变动的敏感程度。

这可以通过计算资产和负债的久期(duration)来实现,久期是衡量现金流对利率变动的敏感程度的指标。

通过监控利率敏感度,金融机构和投资者可以预测和管理利率变动对其资产和负债价值的影响。

2. 利率衍生品的使用:金融机构和投资者可以利用利率衍生品,如利率互换(interest rate swap)和利率期货(interest rate futures),来对冲和管理利率风险。

利率互换允许双方交换固定利率和浮动利率支付,从而降低利率波动带来的风险;利率期货则可以用于锁定或对冲未来的利率变动。

3. 资产负债管理(ALM):金融机构可以通过资产负债管理来管理利率风险。

资产负债管理是一种综合性的管理方法,旨在确保资产和负债之间的匹配,以减少由于利率波动而引起的损失。

通过调整资产和负债的组合结构和期限,金融机构可以降低利率风险。

4. 利率风险保险:金融机构和投资者还可以购买利率风险保险来对冲利率风险。

利率风险保险允许投资者在利率上升时获得赔偿,从而降低损失的风险。

综上所述,利率风险管理是金融机构和投资者在贷款和投资活动中必须重视的一个问题。

通过测量和监控利率敏感度,使用利率衍生品,采取资产负债管理和购买利率风险保险等措施,可以有效地管理利率风险,减少由利率波动引起的损失。

继续写:5. 多元化投资组合:金融机构和投资者可以通过多元化投资组合来降低利率风险。

多元化投资意味着将资金分散投资于不同类型的资产和市场,以减少对任何一个特定资产或市场的依赖性。