税收本质(1)

- 格式:ppt

- 大小:470.00 KB

- 文档页数:18

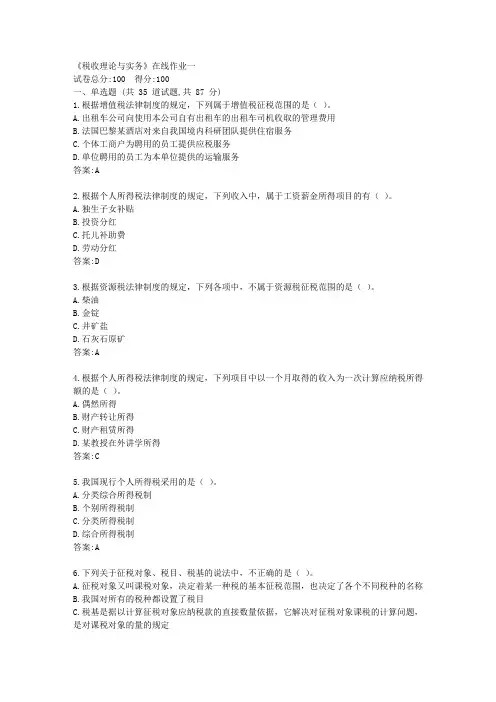

《税收理论与实务》在线作业一

试卷总分:100 得分:100

一、单选题 (共 35 道试题,共 87 分)

1.根据增值税法律制度的规定,下列属于增值税征税范围的是()。

A.出租车公司向使用本公司自有出租车的出租车司机收取的管理费用

B.法国巴黎某酒店对来自我国境内科研团队提供住宿服务

C.个体工商户为聘用的员工提供应税服务

D.单位聘用的员工为本单位提供的运输服务

答案:A

2.根据个人所得税法律制度的规定,下列收入中,属于工资薪金所得项目的有()。

A.独生子女补贴

B.投资分红

C.托儿补助费

D.劳动分红

答案:D

3.根据资源税法律制度的规定,下列各项中,不属于资源税征税范围的是()。

A.柴油

B.金锭

C.井矿盐

D.石灰石原矿

答案:A

4.根据个人所得税法律制度的规定,下列项目中以一个月取得的收入为一次计算应纳税所得额的是()。

A.偶然所得

B.财产转让所得

C.财产租赁所得

D.某教授在外讲学所得

答案:C

5.我国现行个人所得税采用的是()。

A.分类综合所得税制

B.个别所得税制

C.分类所得税制

D.综合所得税制

答案:A

6.下列关于征税对象、税目、税基的说法中,不正确的是()。

A.征税对象又叫课税对象,决定着某一种税的基本征税范围,也决定了各个不同税种的名称

B.我国对所有的税种都设置了税目

C.税基是据以计算征税对象应纳税款的直接数量依据,它解决对征税对象课税的计算问题,是对课税对象的量的规定。

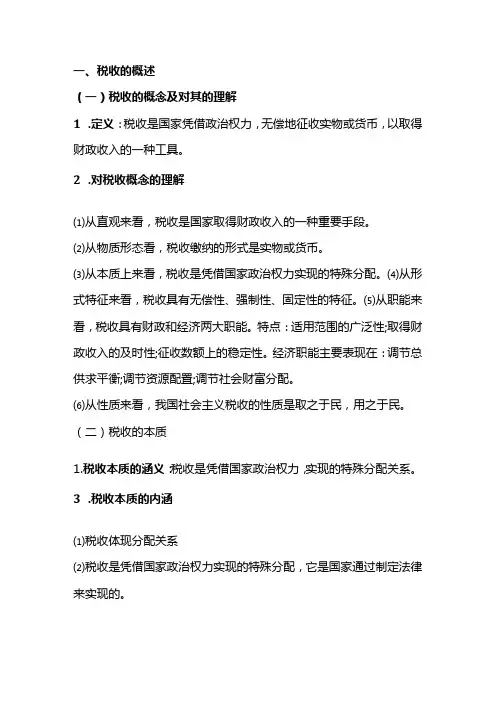

一、税收的概述(一)税收的概念及对其的理解1.定义:税收是国家凭借政治权力,无偿地征收实物或货币,以取得财政收入的一种工具。

2.对税收概念的理解⑴从直观来看,税收是国家取得财政收入的一种重要手段。

⑵从物质形态看,税收缴纳的形式是实物或货币。

⑶从本质上来看,税收是凭借国家政治权力实现的特殊分配。

⑷从形式特征来看,税收具有无偿性、强制性、固定性的特征。

⑸从职能来看,税收具有财政和经济两大职能。

特点:适用范围的广泛性;取得财政收入的及时性;征收数额上的稳定性。

经济职能主要表现在:调节总供求平衡;调节资源配置;调节社会财富分配。

⑹从性质来看,我国社会主义税收的性质是取之于民,用之于民。

(二)税收的本质1.税收本质的涵义:税收是凭借国家政治权力,实现的特殊分配关系。

3.税收本质的内涵⑴税收体现分配关系⑵税收是凭借国家政治权力实现的特殊分配,它是国家通过制定法律来实现的。

(三)税收的三性特征及其关系1.三性特征:缴纳上的无偿性(核心);征收方式上的强制性;征收范围、比例上的固定性。

2.三性特征的关系⑴三性特征是税收本身所固有的特征,是客观存在的不以人的意志为转移。

⑵无偿性是税收的本质和体现,是三性的核心,是由财政支出的无偿性决定的。

⑶强制性是无偿性的必然要求,是实现无偿性、固定性的保证。

⑷固定性是强制性的必然结果。

⑸税收的三性特征相互依存,缺一不可,是区别于非税的重要依据。

二、税法的概念及其分类(一)税法:国家制定的有关调整税收分配过程中形成的权利和义务关系的法律规范的总和,它是税收制度的核心。

单选,填空(二)税法的分类1.按税法的效力分类:税收法律(人大及常委制定);税收法规(国务院制定);税收规章(税务管理部门制定)。

2.按税法的内容分类:税收实体法(规定实体权利和义务,税法的核心);税收程序法(程序关系为调整对象)。

3.按税法的地位分类:税收通则法(共同性问题);税收单行法(某一类问题)4.按税收管辖权分类:国内税法(一国范围内);国际税法(国家与国家之间税收权益分配)三、税收法律关系1.税收法律关系主体:即税收法律关系的参加者,它由存在税收权利义务关系的双方,即征税主体和纳税主体组成。

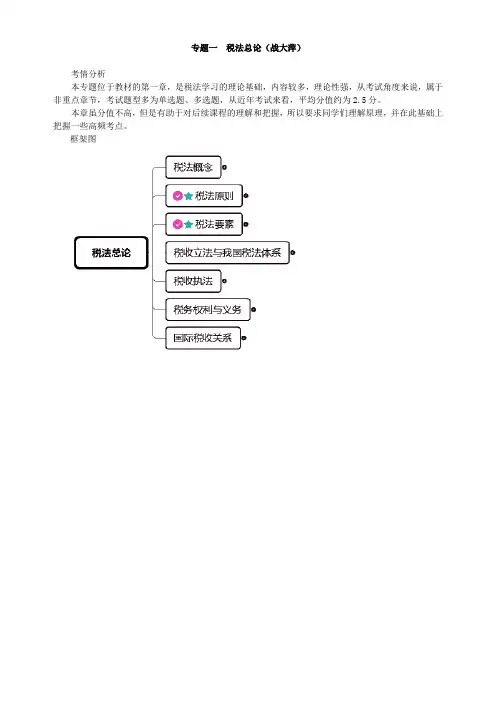

专题一税法总论(战大萍)考情分析本专题位于教材的第一章,是税法学习的理论基础,内容较多,理论性强,从考试角度来说,属于非重点章节,考试题型多为单选题、多选题,从近年考试来看,平均分值约为2.5分。

本章虽分值不高,但是有助于对后续课程的理解和把握,所以要求同学们理解原理,并在此基础上把握一些高频考点。

框架图知识点:税收与税法的概念(★)税收税法概念税收是政府为了满足社会公共需要,凭借政治权力,强制、无偿地取得财政收入的一种形式概念税法是国家立法机关制定的用以调整国家与纳税人之间在征纳税方面的权利及义务关系的法律规范的总称内涵(1)税收是国家取得财政收入的一种重要工具,其本质是一种分配关系(2)国家征税的依据是政治权力,它有别于按生产要素进行的分配(3)国家征税的目的是满足社会公共需特点税法具有义务性法规和综合性法规的特点【例题·单选题】(2016年)下列权力中,作为国家征税依据的是()。

A.财产权力B.管理权力C.政治权力D.社会权力『正确答案』C『答案解析』本题考查的知识点是税收的内涵,国家征税的依据是政治权力,它有别于按生产要素进行的分配。

知识点:税法原则(★★★)(二)税法适用原则【例题·多选题】(2017年)下列关于税法原则的表述中,正确的有()。

A.税收法定原则是税法基本原则中的核心B.税收效率原则要求税法的制定要有利于节约税收征管成本C.税收行政法规的效力优于税收行政规章的效力体现了法律优位原则D.制定税法时禁止在没有正当理由的情况下给予特定纳税人特别优惠这一做法体现了税收公平原则『正确答案』ABCD『答案解析』以上选项表述都正确。

【例题·单选题】(2014年)下列各项税法原则中,属于税法适用原则的是()。

A.税收公平原则B.税收法定原则C.实质课税原则D.程序优于实体原则『正确答案』D『答案解析』选项ABC,属于税法的基本原则;选项D,属于税法的适用原则。

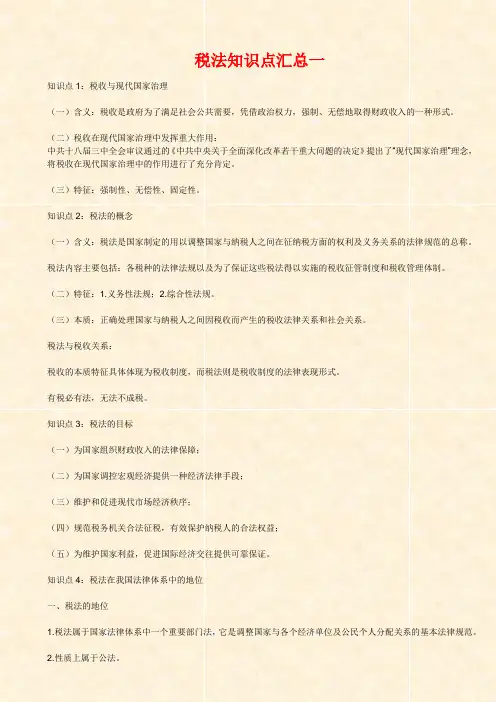

税法知识点汇总一知识点1:税收与现代国家治理(一)含义:税收是政府为了满足社会公共需要,凭借政治权力,强制、无偿地取得财政收入的一种形式。

(二)税收在现代国家治理中发挥重大作用:中共十八届三中全会审议通过的《中共中央关于全面深化改革若干重大问题的决定》提出了“现代国家治理”理念,将税收在现代国家治理中的作用进行了充分肯定。

(三)特征:强制性、无偿性、固定性。

知识点2:税法的概念(一)含义:税法是国家制定的用以调整国家与纳税人之间在征纳税方面的权利及义务关系的法律规范的总称。

税法内容主要包括:各税种的法律法规以及为了保证这些税法得以实施的税收征管制度和税收管理体制。

(二)特征:1.义务性法规;2.综合性法规。

(三)本质:正确处理国家与纳税人之间因税收而产生的税收法律关系和社会关系。

税法与税收关系:税收的本质特征具体体现为税收制度,而税法则是税收制度的法律表现形式。

有税必有法,无法不成税。

知识点3:税法的目标(一)为国家组织财政收入的法律保障;(二)为国家调控宏观经济提供一种经济法律手段;(三)维护和促进现代市场经济秩序;(四)规范税务机关合法征税,有效保护纳税人的合法权益;(五)为维护国家利益,促进国际经济交往提供可靠保证。

知识点4:税法在我国法律体系中的地位一、税法的地位1.税法属于国家法律体系中一个重要部门法,它是调整国家与各个经济单位及公民个人分配关系的基本法律规范。

2.性质上属于公法。

3.税法是我国法律体系的重要组成部分。

二、税法与其他法律的关系1.税法与《宪法》的关系《宪法》是我国的根本大法,它是制定所有法律、法规的依据和章程。

2.税法与民法的关系3.税法与《刑法》的关系两者有本质区别。

《刑法》是关于犯罪、刑事责任与刑罚的法律规范的总和。

税法则是调整税收征纳关系的法律规范,其调整的范围不同。

两者也有着密切的联系。

因为税法和《刑法》对于违反税法都规定了处罚条款,两者之间的区别就在于情节是否严重,轻者给予行政处罚,重者则要承担刑事责任,给予刑事处罚。

第一章练习题一、单项选择题1、税收的本质是国家公共权力对()的占有。

[厦门大学2012研]A、社会总产品B、剩余产品价值C、物化劳动的转移价值D、必要劳动创造的必要产品价值【答案】B【解析】税收在本质上是以满足公共需要为目的,由政府凭借政治权力(公共权力)进行分配而体现的特殊分配关系。

税收是国家政治权力占有剩余产品价值的一种形式。

税收的本质是国家凭借政治权力参与社会剩余产品价值的分配所形成的分配关系。

2、国家征税凭借的是()[中央财经大学2011研]A、财产权力B、政治权力C、所有者权力D、资源权力【答案】B【解析】税收是国家为满足社会成员的共同需要,而凭借政治权力无偿地获取货币或实物,以取得财政收入的一种分配关系。

3、国家取得财政收入的最主要形式是()[中央财经大学2011研]A、发行国债B、发行货币C、税收D、罚款【答案】C4、公共产品不能由市场有效提供而必须由政府提供,如果由市场提供,每个消费者都不会自愿掏钱去购买,而希望由别人来提供自己免费使用,此即所谓()现象。

A、竞争失效B、偏好不合理C、免费搭车D、分配不公问题【答案】C5、下列不属于公共产品的是()。

A、国防B、外交C、故宫D、灯塔【答案】C【解析】C项,故宫需要购买门票才可以进入参观,故具备排他性,不属于公共产品。

6、以下关于对税收概念的相关理解,不正确的是()。

A、税收的本质是一种分配关系B、税收分配是以国家为主体的分配,征税依据的是财产权利C、征税的目的是满足社会公共需要D、税收"三性"是区别税与非税的外在尺度和标志【答案】B【解析】国家征税的依据是政治权利。

7、根据税收和税法的概念,下列表述正确的是()。

A、税法的调整对象是税务机关与纳税人和扣缴义务人之间的关系B、国家征税的依据是政治权力而非财产权力C、征税的主体是税务机关,除了税务机关之外,任何机构和团体都无权征税D、税收分配的客体是社会剩余产品,税收不能课及C但可以课及V部分【答案】B【解析】税法的调整对象是税收分配中形成的权利义务关系,而不直接是税收分配关系;国家征税依据的是其政治权力:征税的主体是国家,此外任何机构和团体都无权征税;税收分配的客体是社会剩余产品,税收不能课及C和V部分。

项目一税收基础知识一、税收的概念(了解)1.税收的定义税收:全称“国家税收”,简称“税”,是以国家为主体,为实现国家职能,凭借政治权利,按照法律标准,采用强制性手段,无偿取得财政收入的特定分配形式.2。

税收与国家、经济、财政、法律之间的关系(关联知识点)(1)税收与国家的关系税收以国家为主体,与国家政权紧密联系的一种特定分配.国家的存在是税收产生和存在的一个前提条件(税收产生的政治条件;税收产生的经济条件是剩余产品的出现和日益增多),而税收又是国家赖以生存的重要物质基础,是国家财政收入的主要来源。

(2)税收与经济的关系经济决定税收,税收能调节、影响经济。

(3)税收与财政的关系税收是财政收入的主要形式,是国家财政的重要支柱,国家财政收入的90%左右来自税收。

(4)税收与法律的关系税法是法学概念,税收是经济学概念,二者密不可分。

税法是税收的法律表现形式,税收是税法所确定的具体内容。

3.税收的本质(关联知识点)(1)税收的主体是国家和政府;(2)国家征税凭借的是国家的政治权利;(3)国家征税的目的是为了实现其职能;(4)税收是国家参与社会产品分配的一种特殊形式。

二、税收的特征(了解)税收作为一种特定的分配形式,有着自身固有的形式特征,即:(1)强制性(保证)(2)无偿性(核心)(3)固定性(两者的必然结果)这三个特征是税收区别于其他财政收入的基本标志.税收的“三性”特征是相互联系的统一体,其中无偿性是核心,强制性是保证,固定性是上述两者的必然结果.【关联知识点】:税收的职能(1)组织收入职能(最基本的职能)(2)调节经济职能(3)社会管理职能三、税收的分类(了解)税收的分类:四、税收制度(掌握)税收制度简称税制,是国家以法律形式规定的各种税收法令和征收管理办法的总称。

税制的内容有广义和狭义之分,广义的税制包括税收法规、税收条例、税收征管制度和税收管理体制等;狭义的税制主要是指税收法规和税收条例,是税收制度的核心。