第九章房地产税收

- 格式:ppt

- 大小:351.50 KB

- 文档页数:52

收集精品文档============================================================== ==========================================一、简介房地产开发企业主要涉及的税费有11种:营业税、城建税、教育费附加,土地增值税、房产税、土地使用税、印花税、企业所得税、耕地占用税、个人所得税以及契税等。

此外还有地方教育费、河道维护费等地方性收费。

车船使用税等企业常规性税种没有考虑。

增值税等该行业偶发性税种不作考虑。

二、各税种介绍1、营业税⑴税目与税率营业税涉及转让无形资产和销售不动产(包括销售建筑物或构筑物、销售其他土地附着物)两个税目,税率都是5%。

⑵特殊规定转让不动产有限产权或永久使用权,以及单位将不动产无偿赠与他人,视同销售不动产。

(《营业税暂行条例实施细则》第四条)在销售不动产时连同不动产所占土地的使用权一并转让的行为,比照销售不动产征税。

==============================专业收集精品文档收集精品文档============================= ================================= ==========================================以不动产投资入股,参与接受投资方利润分配、共同承担投资风险的行为,不征营业税。

但转让该项股权,应按本税目征税。

2002年12月《财政部、国家税务总局关于股权转让有关营业税问题的通知》(财税[2002]191号)对这种行为征税办法重新作出规定,自2003年1月1日起,对以无形资产、不动产投资入股,参与接受投资方利润分配,共同承担投资风险的行为,不征收营业税。

土地租赁和不动产租赁,不按转让无形资产和销售不动产纳税,而是按照租赁业税目纳税。

土地所有者出让土地使用权和土地使用者将土地使用权归还给土地所有者的行为,不征营业税。

房地产税收房地产税收是一种政府通过房地产调节经济、倡导住房稳定、加强社会公平和促进财政收入的一种税收政策。

它是在房地产交易或持有过程中预先征收和收取的税收。

房地产税收政策的意义是多方面的。

首先,它可以调节房地产市场,遏制房价过快上涨;其次,它也可以分流房地产市场流动的资金,鼓励人们用更加合理的方式使用资金;第三,房地产税收可以减轻低收入群体的经济负担,提高社会公平;第四,通过增加政府财政收入,房地产税收可以增加政府对公共设施的投资,促进经济发展。

实施房地产税收政策需要考虑多种因素。

一方面,税收应该适当,不能太高,否则会导致房价下降,影响市场和经济的稳定。

另一方面,房地产税收制度也应该透明,税率和征收范围应该明确,以便居民理解和接受。

此外,房地产税收政策应该合理地考虑到地区之间的不同,不同地区的经济基础不同,就不能采取同样的税收政策。

对于住房供应、流动和合理效应等方面的问题,房地产税有一定的缺点。

首先,房地产税制度会影响住房的供应。

有人认为,房地产税制度过重会降低住房供应,从而导致住房紧缺和房价过高。

其次,房地产税制度可能会降低住房交易流动性。

例如,当房地产税制度过于复杂、不合理或不透明时,房地产所有者可能会因为税收等各种原因而不愿意卖出住房,导致房地产市场缺乏流动性。

此外,对于住房合理效应来说,房地产税制度也存在一些问题。

例如,当房地产税制度过于复杂或不透明时,很难确定某一住房的真实价值,导致税收计算失误。

总结而言,房地产税收是一种重要的税收政策,它能够调节房地产市场、分流房地产市场流动的资金、减轻低收入群体的经济负担、提高社会公平、增加政府对公共设施的投资等。

然而,税收政策的实施需要适当考虑住房供应、流动和合理效应等方面的问题,要使得税收制度合理、透明和可行。

同时,还需要考虑到地区之间的不同,采取合理的税收政策,促进经济发展。

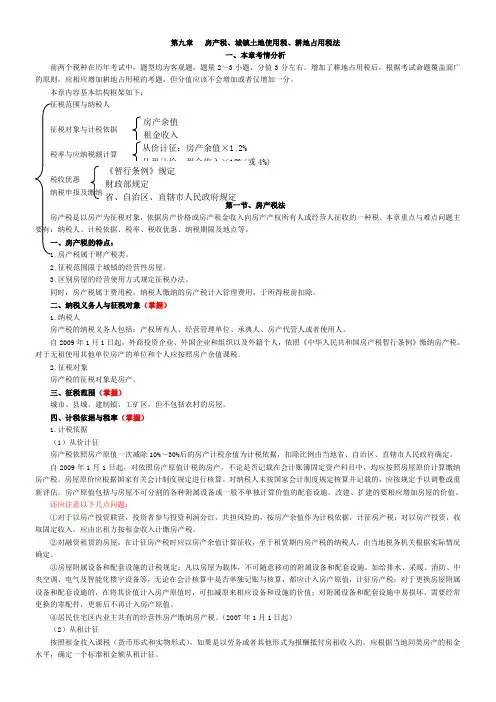

第九章房产税、城镇土地使用税、耕地占用税法一、本章考情分析前两个税种在历年考试中,题型均为客观题,题量2~3小题,分值3分左右。

增加了耕地占用税后,根据考试命题覆盖面广的原则,应相应增加耕地占用税的考题,但分值应该不会增加或者仅增加一分。

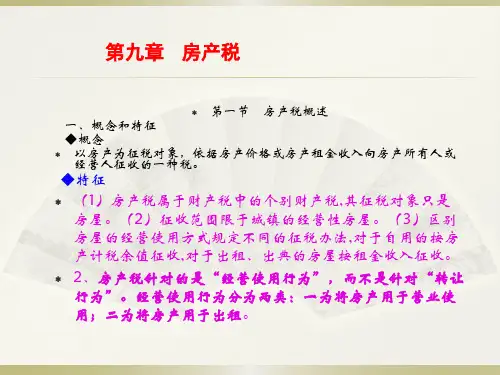

本章内容基本结构框架如下:征税范围与纳税人征税对象与计税依据税率与应纳税额计算税收优惠纳税申报及缴纳房产税是以房产为征税对象,依据房产价格或房产租金收入向房产产权所有人或经营人征收的一种税。

本章重点与难点问题主要有:纳税人、计税依据、税率、税收优惠、纳税期限及地点等。

一、房产税的特点:1.房产税属于财产税类。

2.征税范围限于城镇的经营性房屋。

3.区别房屋的经营使用方式规定征税办法。

同时,房产税属于费用税,纳税人缴纳的房产税计入管理费用,于所得税前扣除。

二、纳税义务人与征税对象(掌握)1.纳税人房产税的纳税义务人包括:产权所有人、经营管理单位、承典人、房产代管人或者使用人。

自2009年1月1日起,外商投资企业、外国企业和组织以及外籍个人,依照《中华人民共和国房产税暂行条例》缴纳房产税。

对于无租使用其他单位房产的单位和个人应按照房产余值课税。

2.征税对象房产税的征税对象是房产。

三、征税范围(掌握)城市、县城、建制镇、工矿区,但不包括农村的房屋。

四、计税依据与税率(掌握)1.计税依据(1)从价计征房产税依照房产原值一次减除10%~30%后的房产计税余值为计税依据,扣除比例由当地省、自治区、直辖市人民政府确定。

自2009年1月1日起,对依照房产原值计税的房产,不论是否记载在会计账簿固定资产科目中,均应按照房屋原价计算缴纳房产税。

房屋原价应根据国家有关会计制度规定进行核算。

对纳税人未按国家会计制度规定核算并记载的,应按规定予以调整或重新评估。

房产原值包括与房屋不可分割的各种附属设备或一般不单独计算价值的配套设施。

改建、扩建的要相应增加房屋的价值。

还应注意以下几点问题:①对于以房产投资联营,投资者参与投资利润分红,共担风险的,按房产余值作为计税依据,计征房产税;对以房产投资,收取固定收入,应由出租方按租金收入计缴房产税。

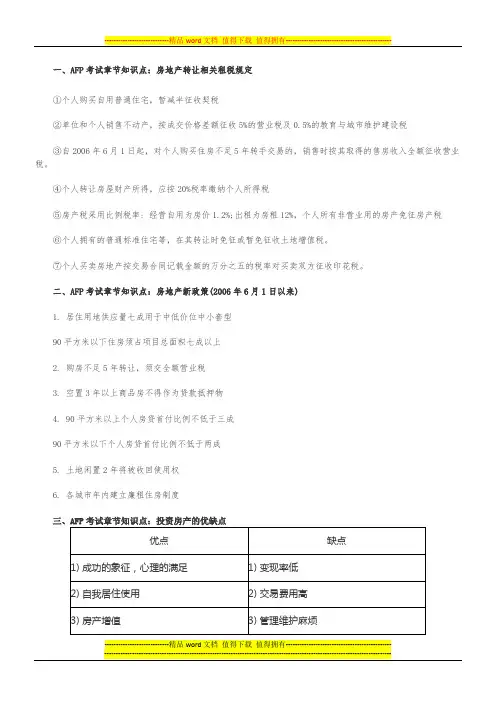

一、AFP考试章节知识点:房地产转让相关租税规定①个人购买自用普通住宅,暂减半征收契税②单位和个人销售不动产,按成交价格差额征收5%的营业税及0.5%的教育与城市维护建设税③自2006年6月1日起,对个人购买住房不足5年转手交易的,销售时按其取得的售房收入全额征收营业税。

④个人转让房屋财产所得,应按20%税率缴纳个人所得税⑤房产税采用比例税率: 经营自用为房价1.2%;出租为房租12%,个人所有非营业用的房产免征房产税⑥个人拥有的普通标准住宅等,在其转让时免征或暂免征收土地增值税。

⑦个人买卖房地产按交易合同记载金额的万分之五的税率对买卖双方征收印花税。

二、AFP考试章节知识点:房地产新政策(2006年6月1日以来)1. 居住用地供应量七成用于中低价位中小套型90平方米以下住房须占项目总面积七成以上2. 购房不足5年转让,须交全额营业税3. 空置3年以上商品房不得作为贷款抵押物4. 90平方米以上个人房贷首付比例不低于三成90平方米以下个人房贷首付比例不低于两成5. 土地闲置2年将被收回使用权6. 各城市年内建立廉租住房制度三、AFP考试章节知识点:投资房产的优缺点优点缺点1) 成功的象征,心理的满足1) 变现率低2) 自我居住使用2) 交易费用高3) 房产增值3) 管理维护麻烦4) 保值抗通货膨胀4) 房产贬值5) 安全性高5) 房产价值缺乏标准6) 杠杆作用6) 房产法令手续复杂7) 税赋减免7) 缺乏房产信息8) 自我控制权8) 投资金额较大9) 分散风险9) 政府介入太多10) 普遍熟悉的投资渠道10)房产投资者的形象不佳11) 出租收益率不高11) 个人偏好四、AFP考试章节知识点:投资房地产出租的考虑因素1、投资总成本=资金成本+折旧+修缮管理+空置成本。

2、买卖不破租赁。

当有租约时,流动性受到限制。

3、房价×利率=资金的机会成本,折旧可以房价的2%保守计算,修缮管理费与房屋的新旧有关,空置成本要看地段的抢手程度。