国联期货“权权之心”系列之三:期权希腊字母之Vega

- 格式:pdf

- 大小:383.26 KB

- 文档页数:9

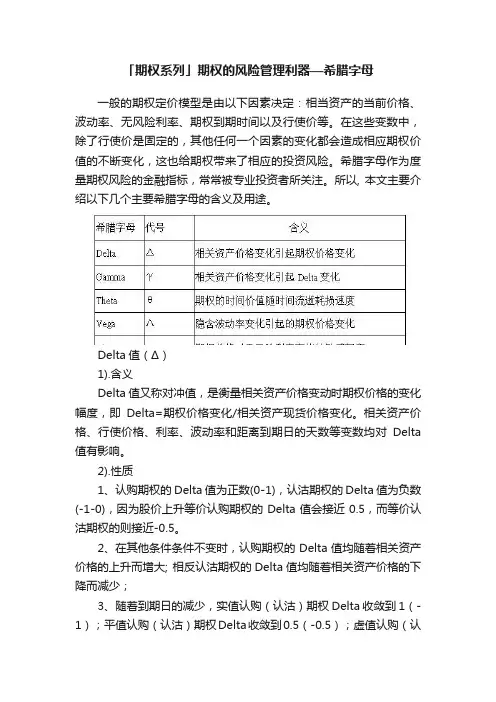

「期权系列」期权的风险管理利器—希腊字母一般的期权定价模型是由以下因素决定:相当资产的当前价格、波动率、无风险利率、期权到期时间以及行使价等。

在这些变数中,除了行使价是固定的,其他任何一个因素的变化都会造成相应期权价值的不断变化,这也给期权带来了相应的投资风险。

希腊字母作为度量期权风险的金融指标,常常被专业投资者所关注。

所以, 本文主要介绍以下几个主要希腊字母的含义及用途。

Delta值(Δ)1).含义Delta值又称对冲值,是衡量相关资产价格变动时期权价格的变化幅度,即Delta=期权价格变化/相关资产现货价格变化。

相关资产价格、行使价格、利率、波动率和距离到期日的天数等变数均对Delta 值有影响。

2).性质1、认购期权的Delta值为正数(0-1),认沽期权的Delta值为负数(-1-0),因为股价上升等价认购期权的Delta值会接近0.5,而等价认沽期权的则接近-0.5。

2、在其他条件条件不变时,认购期权的Delta值均随着相关资产价格的上升而增大; 相反认沽期权的Delta值均随着相关资产价格的下降而减少;3、随着到期日的减少,实值认购(认沽)期权Delta收敛到1(-1);平值认购(认沽)期权Delta收敛到0.5(-0.5);虚值认购(认沽)期权Delta收敛到0;3).应用Delta均值常用于中性套期保值,如果投资者想要对冲掉期权仓位风险,Delta值就是套期保值比率。

若头寸的Delta值持续为0,就建立了一个中性套期策略。

简单来讲,以做空认购期权为例假设一份长期认购期权的delta是0.8,则卖掉一份认购期权需要买入delta(0.8)份股票来做对冲,达到套期保值的效果。

Gamma 值(γ)1).含义Gamma值反映期权价格对delta值的影响程度,即delta变化量与期货价格变化量之比。

另外的,现在的Delta值将约等于之前的Delta值加上或减去Gamma 值。

2).性质1、对于长仓,无论认购期权或是认沽期权的gamma值均为正值。

期权交易策略利用Vega对冲波动率风险期权交易是金融市场中一种重要的衍生品交易方式,它允许投资者在未来某个特定时间以约定价格购买或出售一定数量的资产。

然而,期权交易也会面临波动率风险。

波动率是指资产价格的波动程度,对期权交易尤为重要。

Vega是期权的一个风险指标,用于衡量波动率变动对期权价格的影响。

在期权交易中,利用Vega对冲波动率风险是一种常见的策略。

一、了解波动率和Vega在进行期权交易前,投资者首先需要了解波动率和Vega的概念。

波动率是资产价格变动的标准差,反映了市场对资产价格未来波动的预期。

高波动率代表市场对价格的不确定性较高,低波动率则表示市场对价格的不确定性较低。

Vega是期权价格对波动率变动的敏感度。

当波动率上升时,期权价格往往上升;当波动率下降时,期权价格往往下降。

Vega越高,表明期权价格对波动率的敏感度越大。

二、利用Vega对冲波动率风险的策略1. Vega为正的期权策略当投资者持有的期权具有正的Vega时,意味着该期权价格对波动率的敏感度为正。

此时,应该采取对冲策略以减轻波动率上升对期权价格的负面影响。

一种常见的对冲策略是持有相应数量的期权合约的反向头寸。

比如,如果持有Vega为正的认购期权,可以同时卖出相应数量的认沽期权,从而抵消波动率上升对期权价格的影响。

2. Vega为负的期权策略当投资者持有的期权具有负的Vega时,意味着该期权价格对波动率的敏感度为负。

此时,应该采取对冲策略以减轻波动率下降对期权价格的负面影响。

一种常见的对冲策略是持有相应数量的股票或期货合约的头寸。

通过持有相应的正向头寸,当波动率下降时,合约价格的上涨可以抵消期权价格下降的影响。

3. Vega对冲的实施在实施Vega对冲策略时,投资者需要根据期权的Vega值和风险承受能力确定对冲比例。

当波动率变化时,投资者需要及时调整对冲头寸,以保持对冲效果。

为了实施Vega对冲,投资者还需要及时获取波动率数据。

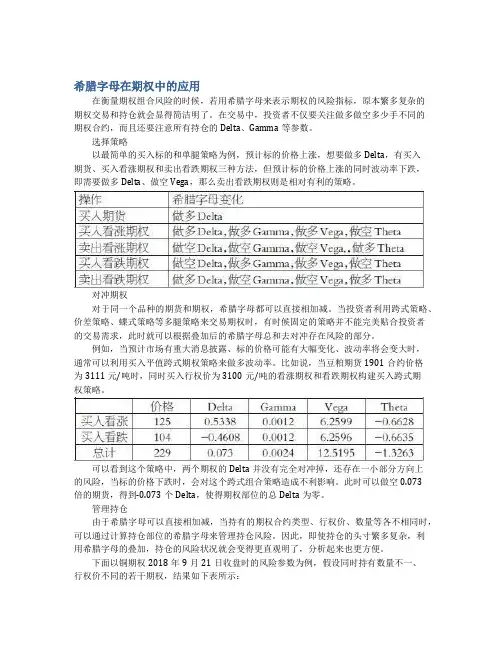

希腊字母在期权中的应用在衡量期权组合风险的时候,若用希腊字母来表示期权的风险指标,原本繁多复杂的期权交易和持仓就会显得简洁明了。

在交易中,投资者不仅要关注做多做空多少手不同的期权合约,而且还要注意所有持仓的Delta、Gamma等参数。

选择策略以最简单的买入标的和单腿策略为例,预计标的价格上涨,想要做多Delta,有买入期货、买入看涨期权和卖出看跌期权三种方法,但预计标的价格上涨的同时波动率下跌,即需要做多Delta、做空Vega,那么卖出看跌期权则是相对有利的策略。

对冲期权对于同一个品种的期货和期权,希腊字母都可以直接相加减。

当投资者利用跨式策略、价差策略、蝶式策略等多腿策略来交易期权时,有时候固定的策略并不能完美贴合投资者的交易需求,此时就可以根据叠加后的希腊字母总和去对冲存在风险的部分。

例如,当预计市场有重大消息披露、标的价格可能有大幅变化、波动率将会变大时,通常可以利用买入平值跨式期权策略来做多波动率。

比如说,当豆粕期货1901合约价格为3111元/吨时,同时买入行权价为3100元/吨的看涨期权和看跌期权构建买入跨式期权策略。

可以看到这个策略中,两个期权的Delta并没有完全对冲掉,还存在一小部分方向上的风险,当标的价格下跌时,会对这个跨式组合策略造成不利影响。

此时可以做空0.073倍的期货,得到-0.073个Delta,使得期权部位的总Delta为零。

管理持仓由于希腊字母可以直接相加减,当持有的期权合约类型、行权价、数量等各不相同时,可以通过计算持仓部位的希腊字母来管理持仓风险。

因此,即使持仓的头寸繁多复杂,利用希腊字母的叠加,持仓的风险状况就会变得更直观明了,分析起来也更方便。

下面以铜期权2018年9月21日收盘时的风险参数为例,假设同时持有数量不一、行权价不同的若干期权,结果如下表所示:那么仓位全部的风险参数总和计算如下:仓位的风险指标汇总如下:每新增或者减少一个期权,都能很清楚地观察到仓位变化。

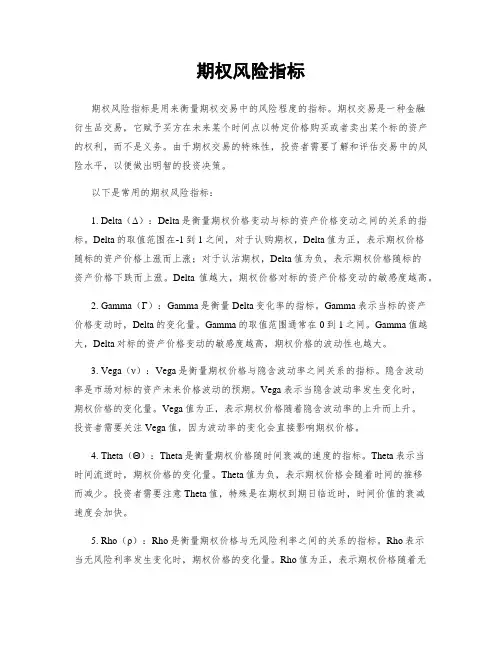

期权风险指标期权风险指标是用来衡量期权交易中的风险程度的指标。

期权交易是一种金融衍生品交易,它赋予买方在未来某个时间点以特定价格购买或者卖出某个标的资产的权利,而不是义务。

由于期权交易的特殊性,投资者需要了解和评估交易中的风险水平,以便做出明智的投资决策。

以下是常用的期权风险指标:1. Delta(Δ):Delta是衡量期权价格变动与标的资产价格变动之间的关系的指标。

Delta的取值范围在-1到1之间,对于认购期权,Delta值为正,表示期权价格随标的资产价格上涨而上涨;对于认沽期权,Delta值为负,表示期权价格随标的资产价格下跌而上涨。

Delta值越大,期权价格对标的资产价格变动的敏感度越高。

2. Gamma(Γ):Gamma是衡量Delta变化率的指标。

Gamma表示当标的资产价格变动时,Delta的变化量。

Gamma的取值范围通常在0到1之间。

Gamma值越大,Delta对标的资产价格变动的敏感度越高,期权价格的波动性也越大。

3. Vega(ν):Vega是衡量期权价格与隐含波动率之间关系的指标。

隐含波动率是市场对标的资产未来价格波动的预期。

Vega表示当隐含波动率发生变化时,期权价格的变化量。

Vega值为正,表示期权价格随着隐含波动率的上升而上升。

投资者需要关注Vega值,因为波动率的变化会直接影响期权价格。

4. Theta(Θ):Theta是衡量期权价格随时间衰减的速度的指标。

Theta表示当时间流逝时,期权价格的变化量。

Theta值为负,表示期权价格会随着时间的推移而减少。

投资者需要注意Theta值,特殊是在期权到期日临近时,时间价值的衰减速度会加快。

5. Rho(ρ):Rho是衡量期权价格与无风险利率之间的关系的指标。

Rho表示当无风险利率发生变化时,期权价格的变化量。

Rho值为正,表示期权价格随着无风险利率的上升而上升。

投资者需要关注Rho值,特殊是在利率变动较大的情况下。

以上是常用的期权风险指标,投资者可以根据这些指标来评估期权交易的风险水平,并制定相应的投资策略。

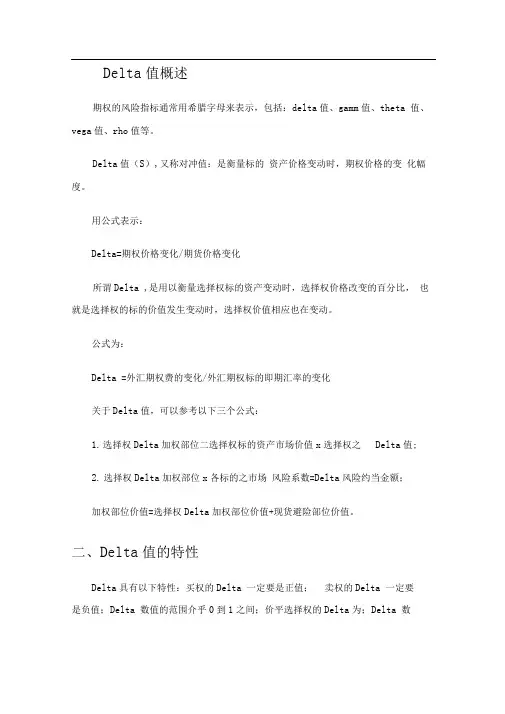

Delta值概述期权的风险指标通常用希腊字母来表示,包括:delta值、gamm值、theta 值、vega值、rho值等。

Delta值(S),又称对冲值:是衡量标的资产价格变动时,期权价格的变化幅度。

用公式表示:Delta=期权价格变化/期货价格变化所谓Delta ,是用以衡量选择权标的资产变动时,选择权价格改变的百分比,也就是选择权的标的价值发生变动时,选择权价值相应也在变动。

公式为:Delta =外汇期权费的变化/外汇期权标的即期汇率的变化关于Delta值,可以参考以下三个公式:1.选择权Delta加权部位二选择权标的资产市场价值x选择权之Delta值;2.选择权Delta加权部位x各标的之市场风险系数=Delta风险约当金额;加权部位价值=选择权Delta加权部位价值+现货避险部位价值。

二、Delta值的特性Delta具有以下特性:买权的Delta 一定要是正值;卖权的Delta 一定要是负值;Delta 数值的范围介乎0到1之间;价平选择权的Delta为;Delta 数值可以相加,假设投资组合内两个选择权的Delta数值分别为及,整个组合的Delta数值将会是。

对于看涨期权来说,期货价格上涨(下跌),期权价格随之上涨(下跌),二者始终保持同向变化。

因此看涨期权的delta为正数。

而看跌期权价格的变化与期货价格相反,因此,看跌期权的delta为负数。

风险指标的正负号均是从买入期权的角度来考虑的。

|因此,交易者一定要注意期权的指标与部位的指标之区别。

对于delta,期权部位的符号如下表。

表1期权部位的delta值部位看涨期权看跌期权多头+ -空头- +期权的delta值介于-1到1之间。

对于看涨期权,delta的变动范围为0 到1,深实值看涨期权的delta趋增至1,平值看涨期权delta为,深虚值看涨期权的delta则逼近于0。

对于看跌期权,delta变动范围为-1到0,深实值看跌期权的delta趋近-1,平值看跌期权的delta 为,深虚值看跌期权的delta 趋近于0。

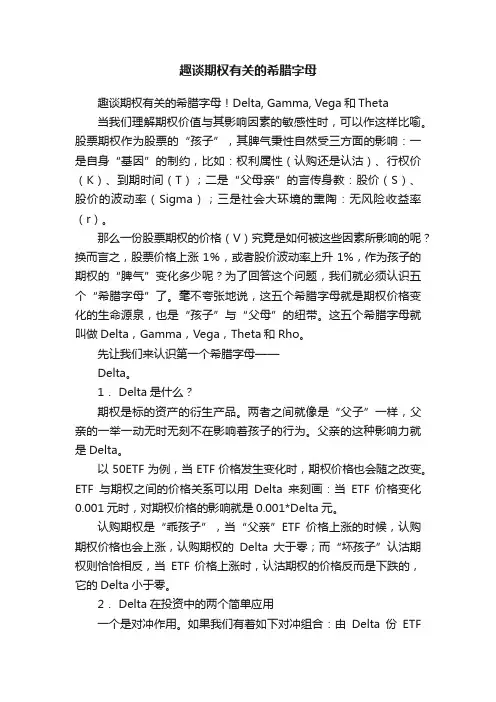

趣谈期权有关的希腊字母趣谈期权有关的希腊字母!Delta, Gamma, Vega和Theta当我们理解期权价值与其影响因素的敏感性时,可以作这样比喻。

股票期权作为股票的“孩子”,其脾气秉性自然受三方面的影响:一是自身“基因”的制约,比如:权利属性(认购还是认沽)、行权价(K)、到期时间(T);二是“父母亲”的言传身教:股价(S)、股价的波动率(Sigma);三是社会大环境的熏陶:无风险收益率(r)。

那么一份股票期权的价格(V)究竟是如何被这些因素所影响的呢?换而言之,股票价格上涨1%,或者股价波动率上升1%,作为孩子的期权的“脾气”变化多少呢?为了回答这个问题,我们就必须认识五个“希腊字母”了。

毫不夸张地说,这五个希腊字母就是期权价格变化的生命源泉,也是“孩子”与“父母”的纽带。

这五个希腊字母就叫做Delta,Gamma,Vega,Theta和Rho。

先让我们来认识第一个希腊字母——Delta。

1. Delta是什么?期权是标的资产的衍生产品。

两者之间就像是“父子”一样,父亲的一举一动无时无刻不在影响着孩子的行为。

父亲的这种影响力就是Delta。

以50ETF为例,当ETF价格发生变化时,期权价格也会随之改变。

ETF与期权之间的价格关系可以用Delta来刻画:当ETF价格变化0.001元时,对期权价格的影响就是0.001*Delta元。

认购期权是“乖孩子”,当“父亲”ETF价格上涨的时候,认购期权价格也会上涨,认购期权的Delta大于零;而“坏孩子”认沽期权则恰恰相反,当ETF 价格上涨时,认沽期权的价格反而是下跌的,它的Delta小于零。

2. Delta在投资中的两个简单应用一个是对冲作用。

如果我们有着如下对冲组合:由Delta份ETF空头和1份期权多头组成。

当ETF价格变化0.001元时,Delta份ETF 空头价格会变化-0.001*Delta元,1份期权合约价格会变化0.001*Delta元。

期权希腊字母-DeltaGammaThetaVegaRho从本⽂开始,我们将开始讲解期权中的希腊字母;本⽂将介绍希腊字母-Delta。

Delta表⽰期权头⼨的波动与标的资产价格波动的关系。

相应的图标给我们展⽰的是期权头⼨相对于价格波动的速度。

因此Delta值为1意味着股票价格每波动1个百分点,期权头⼨也相应变动1个百分点。

Delta值为-1则意味着股票价格每波动1个百分点,期权头⼨则相应波动-1个百分点。

同时Delta是另⼀种表⽰期权到期变成实值的可能性。

平价看涨期权的Delta值为0.5,也就是说,意味着期权有50%的可能性到期时变为实值期权。

⼀份深度实值看涨期权的Delta值接近1,意味着到期时期权有接近100%的可能性变为实值期权。

因此,Delta值可以被解释为头⼨的速度或者⼀份期权到期时变为实值期权的可能性。

⼀些⾼级的交易员喜欢采⽤Delta值总额为0的组合进⾏交易,这种交易类型被认为是Delta中性交易。

这类中性策略也不是没有风险,但是可以保证⽆论市场价格往什么⽅向变化都可以获利。

编辑于 2019-06-26在数学上,Gamma是Delta的⼆阶微分。

Gamma衡量的是Delta随标的价格改变⽽变化的敏感程度,即期货期货价格变动⼀个单位,Delta变动多少个单位。

Gamma就是期权价格随标的价格变化的加速度。

Gamma也可以看做该头⼨到期变为实值的可能性,换句话说,就是Delta 改变符号的可能性。

那么Gamma变化有什么特点吗?看涨期权与看跌期权的多头Gamma值均⼤于0,看涨期权与看跌期权的空⽃Gamma值均⼩于0.平值期权的Gamma值最⼤,即此时Delta值的变化速率最⼤。

深度实值和深度虚值期权的Gamma值接近0.发布于 2019-06-26Theta衡量的是,在期权到期之前,时间每经过⼀天,期权价值会损失多少。

⽐如:某个期权的权利⾦是200,Theta值为7,就表⽰,每过去⼀天,该期权的权利⾦损失是7,也就是说,如果市场其他条件不变的话,权利⾦第⼀天过后变成193,第⼆天变成186,以此类推。

“希腊字母”期权的风控体系期权产品是目前国际衍生品市场的重要组成部分。

因其独特的优势和丰富的内涵,期权在国际市场上迅猛发展,应用日益广泛,在风险管理、产品构建等方面发挥着举足轻重的作用。

随着投资热情的高涨,期权交易的风险管理问题也日益突出,如何准确地度量和合理控制期权头寸的风险对投资者至关重要。

著名的Black-Scholes期权定价模型中,期权的价格受多种因素影响,包括标的价格、标的波动率、到期时间、行权价格以及无风险利率。

如何量化各类风险,较为准确地估计持仓损益,进行合理有效的风险管理和投资决策非常重要。

由Black-Scholes模型衍生出的希腊字母体系则是这样一套风险管理工具,该体系将期权头寸风险分解成若干风险组成部分,包括标的价格风险、时间风险、波动率风险和利率风险,并用希腊字母估计当其他风险条件不变时,一个单位的某种风险变动所造成的期权的价值变化。

通过量化每一种风险类型的风险暴露,投资者就可以将期权风险管理转化为希腊字母的管理。

Delta看多就买看涨期权,看空就买看跌期权。

这是刚接触期权的投资者的笼统看法。

假设大盘涨了10点,看涨期权价值会涨多少呢,同样是10点吗? Delta就是用来回答这个问题的。

Delta表示在其他因素保持不变的情况下,一单位标的资产价格的变化所引起的期权价值的变化。

Delta反映了标的价格单位变化给期权投资者带来的收益或亏损。

例如投资者持有一手看涨期权,Delta值为0.5,表示在一定的标的价格变化区间内,期权的价值的变化幅度约为标的价格变化幅度的50%,具体来讲,若标的价格上涨1点,期权价值将上升约0.5点,投资者持有该看涨期权将获利约0.5点,反之若标的价格下降1点,投资者将损失约0.5点。

由Delta的定义可以推导出Delta的一些性质:(1)看涨期权多头的Delta值为正,表示看涨期权价值和标的价格同方向变动;看跌期权多头的Delta值为负,表示看跌期权价值同标的价格反方向变动;期权空头的Delta值与期权多头的Delta值符号相反。

期权投资中的DeltaGammaTheta和Vega 期权投资中的Delta、Gamma、Theta和Vega期权是一种金融衍生工具,具有多种不同的指标来衡量和评估其风险和收益。

其中,Delta、Gamma、Theta和Vega是期权交易中最常用的几个指标,它们对期权的价值和价格波动起到了重要作用。

一、Delta(Δ)Delta是期权交易中最基本的概念之一,它衡量了期权价格对于基础资产价格变动的敏感性。

Delta的取值范围为0到1之间,对于看涨期权来说,Delta的取值范围从0到1,表示期权价格随基础资产价格上涨而上涨的程度;对于看跌期权来说,Delta的取值范围从-1到0,表示期权价格随基础资产价格下跌而上涨的程度。

例如,当某只股票的Delta为0.5时,则意味着当该股票上涨1个点时,看涨期权的价格也会上涨0.5个点。

Delta的大小也可以反映期权的风险敞口,Delta越大,期权价格对于基础资产价格的波动敏感性越高,风险也相应增加。

二、Gamma(Γ)Gamma是衡量Delta变动幅度的指标,它表示期权Delta对于基础资产价格变动的敏感程度。

Gamma的取值范围通常为0到正无穷大,且对于看涨和看跌期权来说,Gamma的值相同。

Gamma的大小反映了Delta的灵敏度,即随着基础资产价格的波动,Delta的变动程度。

当Gamma较大时,意味着期权价格对于价格波动的敏感性较高,但在价格波动较小时,Delta的变化不明显,因此Gamma在期权交易中也与风险管理密切相关。

三、Theta(Θ)Theta衡量了随着时间推移,期权价格会随之下降的速度。

Theta通常以每天为单位进行计算,表示期权每天会因时间价值的流逝而减少的金额。

Theta的取值范围为负数,表示时间推移对于看涨和看跌期权的价格都是不利的。

例如,如果Theta为-0.03,即每天会减少0.03个点,则意味着期权每天会因时间价值的流逝而减少0.03个点。

vega计算方法

Vega计算方法是指在金融领域中,用于衡量期权价格变动对标的资产价格变动的敏感程度的一种计算方法。

该方法是在

Black-Scholes模型基础上发展而来的,其核心思想是通过计算期权价格对标的资产价格的变化率来衡量期权的风险程度。

在Vega计算方法中,主要考虑的是隐含波动率对期权价格的影响。

隐含波动率是指市场对标的资产未来波动的预期,而期权价格则是根据这种预期来定价的。

因此,当隐含波动率上升时,期权价格也会上升,反之亦然。

Vega值是衡量期权价格对隐含波动率变化的敏感程度的指标。

当隐含波动率上升1%时,期权价格相应上升的金额就是Vega值。

因此,Vega值越大,期权价格对波动率的敏感程度就越高,期权的风险也就越大。

在Vega计算方法中,还需要考虑期权的到期时间、行权价格、无风险利率等因素。

通过对这些因素的综合考虑,可以得出期权的Vega值,并进一步判断期权的风险程度,为投资者提供更准确的投资建议。

- 1 -。

期权风险指标一、引言期权是一种金融衍生品,它赋予持有者在未来某一特定时间以特定价格购买或者卖出某一标的资产的权利。

由于期权的特殊性质,其风险与其他金融工具存在差异。

为了评估期权的风险水平,需要使用特定的风险指标。

本文将介绍几种常见的期权风险指标,包括Delta、Gamma、Vega、Theta和Rho,并详细解释其含义和计算方法。

二、DeltaDelta是衡量期权价格变动与标的资产价格变动之间关系的指标。

它表示期权价格对标的资产价格变动的敏感程度。

Delta的取值范围为-1到1,对于认购期权来说,Delta为正,表示期权价格随标的资产价格上涨而上涨;对于认沽期权来说,Delta为负,表示期权价格随标的资产价格上涨而下跌。

Delta的计算公式为:Delta = (期权价格变动量) / (标的资产价格变动量)三、GammaGamma是衡量Delta变化率的指标。

它表示Delta对标的资产价格变动的敏感程度。

Gamma的取值范围为0到正无穷大,对于认购期权和认沽期权来说,Gamma都是正的。

Gamma的计算公式为:Gamma = (Delta变动量) / (标的资产价格变动量)四、VegaVega是衡量期权价格变动与隐含波动率变动之间关系的指标。

它表示期权价格对隐含波动率变动的敏感程度。

Vega的取值范围为正无穷大,对于认购期权和认沽期权来说,Vega都是正的。

Vega的计算公式为:Vega = (期权价格变动量) / (隐含波动率变动量)五、ThetaTheta是衡量期权价格随时间流逝而变动的速度的指标。

它表示期权价格每天的衰减量。

Theta的取值范围为负无穷大到0,对于认购期权和认沽期权来说,Theta都是负的。

Theta的计算公式为:Theta = (期权价格变动量) / (时间变动量)六、RhoRho是衡量期权价格变动与无风险利率变动之间关系的指标。

它表示期权价格对无风险利率变动的敏感程度。

Rho的取值范围为负无穷大到正无穷大,对于认购期权和认沽期权来说,Rho的符号取决于期权的类型。