马柯维茨均值-方差模型

- 格式:doc

- 大小:181.00 KB

- 文档页数:13

投资组合管理中的资产配置模型资产配置是投资组合管理中的重要环节,旨在平衡投资者的风险和回报预期。

为了实现这个目标,投资者需要借助资产配置模型,将资金分配到不同的资产类别中。

本文将介绍几种常见的资产配置模型,包括马科维茨均值-方差模型、资本市场线模型和资产组合的最优分配模型。

1. 马科维茨均值-方差模型马科维茨均值-方差模型是资产配置中最经典的模型之一。

它通过考虑不同资产之间的相关性和预期收益率来计算资产的风险和预期收益。

该模型的核心思想是通过分散投资来降低风险,即在多个资产之间进行组合投资。

具体来说,该模型通过计算投资组合的期望收益率和方差,并构建有效边界,找到具有最佳收益风险比的投资组合。

2. 资本市场线模型资本市场线模型是基于资本资产定价模型(CAPM)的资产配置模型。

它认为投资组合的预期收益率应该与投资组合的贝塔值相关,贝塔值反映了投资组合相对于市场的风险敏感度。

该模型通过选择合适的贝塔值来实现投资组合的最优配置。

具体来说,投资者可以通过加权分配市场组合和无风险资产来确定最佳配置比例,以实现期望收益率与风险的平衡。

3. 资产组合的最优分配模型资产组合的最优分配模型是基于现代投资组合理论和均值-方差分析的模型。

它通过将资产配置问题转化为数学规划问题,以找到投资组合的最优分配比例。

具体来说,该模型考虑投资者的风险偏好和预期收益率,通过最小化投资组合的风险和最大化投资组合的预期收益率,找到最佳的资产配置比例。

综上所述,投资组合管理中的资产配置模型对于实现投资目标至关重要。

不同的模型可以根据投资者的需求和风险偏好进行选择和应用。

通过合理的资产配置,投资者可以在获取较高回报的同时有效控制投资风险,最大化投资组合的效益。

然而,投资决策需要基于充分的市场研究和分析,以及对资产配置模型的准确理解和应用。

均值—方差证券资产组合理论1. 简介均值—方差证券资产组合理论,也被称为马科维茨模型,是现代投资组合理论的基础。

该理论由美国经济学家哈里·马科维茨于1952年提出,并在1959年获得了诺贝尔经济学奖。

这一理论通过权衡资产组合的预期收益率和风险来寻找最佳的投资组合。

2. 理论原理均值—方差证券资产组合理论的核心原理在于风险与收益之间的平衡。

根据该理论,投资者可以通过有效的资产配置,实现在给定风险水平下最大化投资组合的预期收益率。

具体来说,均值—方差模型在计算资产组合时,考虑了以下两个重要指标:2.1 均值均值指的是资产组合的预期收益率。

通过对各个资产的历史数据进行分析和估计,可以计算出每个资产的预期收益率,并据此求得资产组合的整体预期收益率。

2.2 方差方差表示资产组合的风险程度。

在均值—方差模型中,方差用于衡量资产之间的波动性和相关性。

如果两个资产的收益变动具有较高的相关度,那么它们之间的方差较小;反之,如果两个资产的收益变动独立或者相关度较低,那么它们之间的方差较大。

3. 资产组合优化基于均值—方差证券资产组合理论,投资者可以通过优化资产组合来实现风险与收益之间的最佳平衡。

具体的资产组合优化包括以下几个步骤:3.1 数据准备在优化资产组合之前,首先需要收集并整理相关的数据。

这些数据包括各个资产的历史收益率、期望收益率以及方差。

通常,投资者可以通过金融数据提供商或者证券公司获取这些数据。

3.2 风险-收益曲线通过对各个资产的历史数据进行分析和计算,可以得到不同投资组合的风险和收益指标。

在优化资产组合之前,投资者可以绘制出风险-收益曲线,以便直观地了解不同投资组合之间的收益和风险的关系。

3.3 最优组合根据风险-收益曲线,可以找到在给定风险水平下具有最高预期收益率的投资组合。

这个投资组合被称为最优组合,也是均值—方差模型的核心输出。

3.4 边际效益在确定最优组合后,投资者可以通过计算边际效益来衡量每个资产对投资组合的贡献。

马科维茨均值-方差模型python马科维茨均值-方差模型是用来确定投资组合的最优化分析模型。

本文将介绍如何使用Python实现该模型。

首先需要导入所需的Python库:```pythonimport pandas as pdimport numpy as npfrom scipy.optimize import minimizeimport matplotlib.pyplot as plt```接下来,我们需要获取收益率数据。

这里我们使用了一个样本数据进行演示。

数据文件中包含了5只股票的每日收益率数据。

```python# 获取收益率数据stock_returns = pd.read_csv("data.csv")stock_returns.head()```然后,我们需要计算每只股票的收益率的平均值(期望收益率)和协方差矩阵(即方差-协方差矩阵):```python# 计算期望收益率和方差-协方差矩阵expected_returns = stock_returns.mean()cov_matrix = stock_returns.cov()```接下来,我们需要定义一个目标函数,该函数将最小化投资组合的方差:```python# 定义目标函数def portfolio_volatility(weights, cov_matrix):port_variance = np.dot(weights.T, np.dot(cov_matrix, weights))return np.sqrt(port_variance)```然后,我们需要定义一个约束条件,即所有股票的权重之和必须等于1:```python# 定义约束条件def constraint(weights):return np.sum(weights) - 1```现在,我们可以使用SciPy中的minimize函数来寻找投资组合的最优化解。

马克维兹的投资组合模型

马克维兹的投资组合模型,也被称为均值-方差模型,是现代

投资组合理论的基础。

该模型利用资产的历史收益率数据,将投资组合的预期收益率与风险相结合,以找到一个最优的投资组合。

该最优投资组合在给定预期收益率下,能最大化投资者对风险的偏好。

马克维兹的投资组合模型具体进行如下步骤:

1. 收集资产历史收益率数据:收集投资组合中各个资产的历史收益率数据。

2. 计算资产的预期收益率:根据历史数据,计算出每个资产的预期收益率(即平均收益率)。

3. 计算资产的协方差矩阵:根据历史数据,计算出每两个资产之间的协方差,构成资产间的协方差矩阵。

4. 设定风险偏好参数:投资者需设定一个风险偏好参数,即风险厌恶程度。

5. 构建有效前沿:通过对不同权重的资产组合进行计算,可以构建出有效前沿,即可达到最高预期收益的最小风险投资组合。

6. 选择最优投资组合:根据投资者的风险偏好,选择位于有效前沿上的某个点作为最优投资组合。

7. 动态调整:随着市场环境的变化和投资者的期望调整,可以通过重新计算和选择最优投资组合来进行动态调整。

马克维兹的投资组合模型为投资者提供了一个有理论依据的方法来构建最优投资组合,同时也在风险管理方面起到了重要作用。

马克维茨均值-方差模型马克维茨均值方差模型(Markowitz MeanVariance Model)是投资组合理论中的一种经典模型,旨在求解投资组合中各个资产的权重,以达到最优的风险收益平衡。

本文将一步一步回答与该模型相关的问题,并详细探讨其应用和局限性。

第一步:理解均值方差模型的基本概念马克维茨均值方差模型的核心思想是基于投资者根据期望收益和风险偏好,通过构建有效前沿,选择最优的投资组合。

其中,均值是指资产的期望收益,方差是指资产收益的波动程度。

该模型假设投资者的决策基于"均值方差效用函数",并将投资者的目标简化为寻找最大化投资收益或最小化投资风险的点。

第二步:计算资产预期收益率和协方差矩阵在马克维茨均值方差模型中,首先需要计算各个资产的预期收益率和协方差矩阵。

预期收益率可以通过历史数据或专业分析师的预测得出。

协方差矩阵则衡量不同资产之间的相关性和波动性,反映了资产收益的联动程度。

通过计算预期收益率和协方差矩阵,可以为后续的建模提供基础数据。

第三步:优化模型求解最优投资组合在构建投资组合时,需要设定投资者的目标和约束条件。

目标可以是最大化预期收益或最小化投资风险,约束条件可以包括资产权重的上下限、风险承受能力等。

利用数学优化方法,如线性规划或二次规划,可以求解出最优投资组合,即在给定约束条件下最大化预期收益或最小化投资风险。

第四步:有效前沿和资产配置通过改变投资组合中不同资产的权重,可以构建不同的投资组合。

根据马克维茨均值方差模型,我们可以绘制出一个被称为"有效前沿"的曲线,表示在给定风险水平下,能够达到的预期收益的最优组合。

有效前沿帮助投资者了解可行的投资组合,从中选择最佳的配置方案。

第五步:风险敞口和资产多样化马克维茨均值方差模型强调了通过资产多样化来降低投资风险。

投资者可以通过在投资组合中加入不同类型、不同行业、不同地域等各类资产,从而分散和平衡风险。

马柯维茨均值-方差模型在丰富的金融投资理论中,组合投资理论占有非常重要的地位,金融产品本质上各种金融工具的组合。

现代投资组合理论试图解释获得最大投资收益与避免过分风险之间的基本权衡关系,也就是说投资者将不同的投资品种按一定的比例组合在一起作为投资对象,以达到在保证预定收益率的前提下把风险降到最小或者在一定风险的前提下使收益率最大。

从历史发展看,投资者很早就认识到了分散地将资金进行投资可以降低投资风险,扩大投资收益。

但是第一个对此问题做出实质性分析的是美国经济学家马柯维茨(Markowitz)以及他所创立的马柯维茨的资产组合理论。

1952年马柯维茨发表了《证券组合选择》,标志着证券组合理论的正式诞生。

马柯维茨根据每一种证券的预期收益率、方差和所有证券间的协方差矩阵,得到证券组合的有效边界,再根据投资者的效用无差异曲线,确定最佳投资组合。

马柯维茨的证券组合理论在计算投资组合的收益和方差时十分精确,但是在处理含有较多证券的组合时,计算量很大。

马柯维茨的后继者致力于简化投资组合模型。

在一系列的假设条件下,威廉·夏普(William F. Sharp)等学者推导出了资本资产定价模型,并以此简化了马柯维茨的资产组合模型。

由于夏普简化模型的计算量相对于马柯维茨资产组合模型大大减少,并且有效程度并没有降低,所以得到了广泛应用。

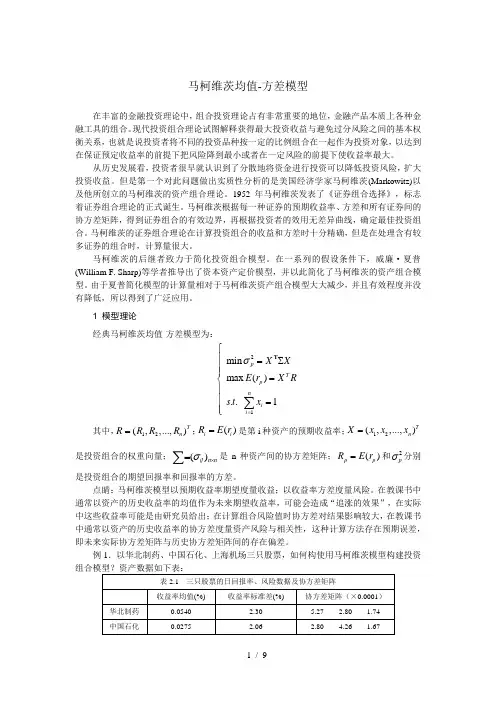

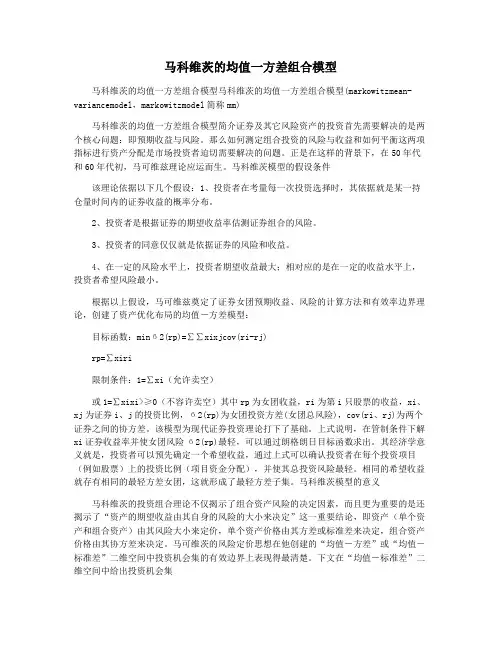

1 模型理论经典马柯维茨均值-方差模型为:21min max ()..1p T p n i i X XE r X R s t x σ=⎧⎪=∑⎪⎪=⎨⎪⎪=⎪⎩∑T 其中,12(,,...,)T n R R R R =;()i i R E r =是第i 种资产的预期收益率;12(,,...,)T n X x x x =是投资组合的权重向量;()ij n n σ⨯=∑是n 种资产间的协方差矩阵;()p p R E r =和2p σ分别是投资组合的期望回报率和回报率的方差。

点睛:马柯维茨模型以预期收益率期望度量收益;以收益率方差度量风险。

马科维茨的均值一方差组合模型马科维茨的均值一方差组合模型马科维茨的均值一方差组合模型(markowitzmean-variancemodel,markowitzmodel简称mm)马科维茨的均值一方差组合模型简介证券及其它风险资产的投资首先需要解决的是两个核心问题:即预期收益与风险。

那么如何测定组合投资的风险与收益和如何平衡这两项指标进行资产分配是市场投资者迫切需要解决的问题。

正是在这样的背景下,在50年代和60年代初,马可维兹理论应运而生。

马科维茨模型的假设条件该理论依据以下几个假设:1、投资者在考量每一次投资选择时,其依据就是某一持仓量时间内的证券收益的概率分布。

2、投资者是根据证券的期望收益率估测证券组合的风险。

3、投资者的同意仅仅就是依据证券的风险和收益。

4、在一定的风险水平上,投资者期望收益最大;相对应的是在一定的收益水平上,投资者希望风险最小。

根据以上假设,马可维兹奠定了证券女团预期收益、风险的计算方法和有效率边界理论,创建了资产优化布局的均值-方差模型:目标函数:minб2(rp)=∑∑xixj cov(ri-rj)rp=∑xiri限制条件:1=∑xi(允许卖空)或1=∑xixi>≥0(不容许卖空)其中rp为女团收益,ri为第i只股票的收益,xi、xj为证券i、j的投资比例,б2(rp)为女团投资方差(女团总风险),cov(ri、rj)为两个证券之间的协方差。

该模型为现代证券投资理论打下了基础。

上式说明,在管制条件下解xi证券收益率并使女团风险б2(rp)最轻,可以通过朗格朗日目标函数求出。

其经济学意义就是,投资者可以预先确定一个希望收益,通过上式可以确认投资者在每个投资项目(例如股票)上的投资比例(项目资金分配),并使其总投资风险最轻。

相同的希望收益就存有相同的最轻方差女团,这就形成了最轻方差子集。

马科维茨模型的意义马科维茨的投资组合理论不仅揭示了组合资产风险的决定因素,而且更为重要的是还揭示了“资产的期望收益由其自身的风险的大小来决定”这一重要结论,即资产(单个资产和组合资产)由其风险大小来定价,单个资产价格由其方差或标准差来决定,组合资产价格由其协方差来决定。

第十四章马克维茨均值方差模型第一节可行域和合法的证券组合以期望收益率E P为纵坐标、以标准差σP为横坐标建立坐标系。

确定了每个证券的投资比例(权数),就确定了证券组合,并可以计算组合的E P和σP,因此,证券组合对应于E P―σP中的一个点。

反过来,E P―σP中的某个点有可能对应某个证券组合。

如果选择了全部的可以选择的投资比例,那么,众多的证券组合在E P―σP中的点将组成一个E P―σP中的区域,这就是可行域(f e a s i b l e s e t)。

只有可行域中的点所对应的组合才是"有可能实现"的证券组合。

设有n种证券,记作A1,A2,…,A n,证券组合P=(x1,x2,…,x n)表示将资金分别以权数x1,x2,…,x n,投资到证券A1,A2,…,A n。

假设证券A i的期望收益率为E r i则,组合P的期望收益率和方差的计算公式为:第十四章马克维茨均值方差模型第二节有效边界和有效组合马克维茨假设:投资者以期望收益率衡量未来收益率,以收益率方差来衡量收益率的风险;投资者总是希望期望收益率越高越好,而方差越小越好。

共同偏好认为:如果两种证券组合的收益率标准差(风险)相同,期望收益率不同,选择期望收益率高的;如果两种证券组合的期望收益率相同,风险不同,选择风险小的组合;如某证券组合比另一证券组合的风险小,而期望收益率高,选择前一种组合。

如果从图形看,任何一个点都一定比这一点"西北方(左上方)"或"正北方"的点"坏"。

选择最优的证券组合相当于在可行域中选择一个最满意的点,在这一点上均值和方差这两个目标达到最佳的平衡。

首先可以排除很多的点,余下的是共同偏好不能区分好坏的组合,也就是有效证券组合。

有效组合组成的曲线叫有效边界。

可行域的左上方边界就有效边界。

可行域中的任意组合,均可以在有效边界上找到一个有效组合比它好。

马科维茨的均值一方差组合模型马科维茨的均值一方差组合模型(Markowitz Mean-Variance Model,Markowitz Model简称MM)马科维茨的均值一方差组合模型简介证券及其它风险资产的投资首先需要解决的是两个核心问题:即预期收益与风险。

那么如何测定组合投资的风险与收益和如何平衡这两项指标进行资产分配是市场投资者迫切需要解决的问题。

正是在这样的背景下,在50年代和60年代初,马可维兹理论应运而生。

马科维茨模型的假设条件该理论依据以下几个假设:1、投资者在考虑每一次投资选择时,其依据是某一持仓时间内的证券收益的概率分布。

2、投资者是根据证券的期望收益率估测证券组合的风险。

3、投资者的决定仅仅是依据证券的风险和收益。

4、在一定的风险水平上,投资者期望收益最大;相对应的是在一定的收益水平上,投资者希望风险最小。

根据以上假设,马可维兹确立了证券组合预期收益、风险的计算方法和有效边界理论,建立了资产优化配置的均值-方差模型:目标函数:minб2(rp)=∑ ∑xixjCov(ri-rj)rp= ∑ xiri限制条件:1=∑Xi (允许卖空)或1=∑Xi xi>≥0(不允许卖空)其中rp为组合收益,ri为第i只股票的收益,xi、xj为证券i、j的投资比例,б2(rp)为组合投资方差(组合总风险),Cov (ri、rj ) 为两个证券之间的协方差。

该模型为现代证券投资理论奠定了基础。

上式表明,在限制条件下求解Xi 证券收益率使组合风险б2(rp )最小,可通过朗格朗日目标函数求得。

其经济学意义是,投资者可预先确定一个期望收益,通过上式可确定投资者在每个投资项目(如股票)上的投资比例(项目资金分配),使其总投资风险最小。

不同的期望收益就有不同的最小方差组合,这就构成了最小方差集合。

马科维茨模型的意义马科维茨的投资组合理论不仅揭示了组合资产风险的决定因素,而且更为重要的是还揭示了“资产的期望收益由其自身的风险的大小来决定”这一重要结论,即资产(单个资产和组合资产)由其风险大小来定价,单个资产价格由其方差或标准差来决定,组合资产价格由其协方差来决定。

马科维茨的均值一方差组合模型(重定向自均值方差模型)马科维茨的均值一方差组合模型(Markowitz Mean-Variance Model,Markowitz Model简称MM)[编辑]马科维茨的均值一方差组合模型简介证券及其它风险资产的投资首先需要解决的是两个核心问题:即预期收益与风险。

那么如何测定组合投资的风险与收益和如何平衡这两项指标进行资产分配是市场投资者迫切需要解决的问题。

正是在这样的背景下,在50年代和60年代初,马可维兹理论应运而生。

[编辑]马科维茨模型的假设条件该理论依据以下几个假设:1、投资者在考虑每一次投资选择时,其依据是某一持仓时间内的证券收益的概率分布。

2、投资者是根据证券的期望收益率估测证券组合的风险。

3、投资者的决定仅仅是依据证券的风险和收益。

4、在一定的风险水平上,投资者期望收益最大;相对应的是在一定的收益水平上,投资者希望风险最小。

根据以上假设,马可维兹确立了证券组合预期收益、风险的计算方法和有效边界理论,建立了资产优化配置的均值-方差模型:目标函数:minб2(rp)=∑ ∑xixjCov(ri-rj)rp= ∑ xiri限制条件:1=∑Xi (允许卖空)或1=∑Xi xi>≥0(不允许卖空)其中rp为组合收益,ri为第i只股票的收益,xi、xj为证券i、j的投资比例,б2(rp)为组合投资方差(组合总风险),Cov (ri 、rj ) 为两个证券之间的协方差。

该模型为现代证券投资理论奠定了基础。

上式表明,在限制条件下求解Xi 证券收益率使组合风险б2(rp )最小,可通过朗格朗日目标函数求得。

其经济学意义是,投资者可预先确定一个期望收益,通过上式可确定投资者在每个投资项目(如股票)上的投资比例(项目资金分配),使其总投资风险最小。

不同的期望收益就有不同的最小方差组合,这就构成了最小方差集合。

[编辑]马科维茨模型的意义马科维茨的投资组合理论不仅揭示了组合资产风险的决定因素,而且更为重要的是还揭示了“资产的期望收益由其自身的风险的大小来决定”这一重要结论,即资产(单个资产和组合资产)由其风险大小来定价,单个资产价格由其方差或标准差来决定,组合资产价格由其协方差来决定。

马科维茨均值方差模型

马科维茨均值方差模型(Markowitz mean-variance model)是一种最优化投资策略,由美国经济学家哈耶克·马科维兹于1952年提出,认为投资人在决定投资组合时,追求

的主要收益可以理解为连续多年的未来收益,而集中多年内的投资风险对投资者也是必要的。

最优化投资是建立在马科维茨均值方差模型之上的,它是以平衡投资风险与投资收益

的原则来确定该投资资产组合最优化的参数。

马科维茨均值方差模型以投资风险为基本考虑因素,在评估和选取投资组合时,深刻

地考虑了来自投资机会的综合风险。

其核心思想是将投资的机会风险分解为投资组合的收

益回报之间的关系,考虑各种投资组合的风险和收益、以及其内部的多种风险因素,以便

优化投资的最佳组合,提升投资的内在价值。

主要思想和模型:

1、组合有效收益:用来描述投资组合所能获得的最大收益与不同组合间的有效收益

之间的关系。

2、均值方差组合:考虑投资组合中各资产的组合均值和波动性,它们可以归结为投资

组合的一个数字,它表明投资组合投资者正做出的风险程度。

3、最优化投资组合:把有效收益与均值方差组合结合,根据投资者设定对投资收益

期望值和投资重点,可以通过组合优化,选取出一个不同的投资组合。

因此,马科维茨均值方差模型可以被认为是一种分析市场风险特征及采用一种最佳投

资组合以便获得较好收益的投资方法,可以将多种资产的组合优化,把投资期望利益最大

化的基础投资组合与投资者的投资需求相结合,实现优化投资的目标。