第八章债券价值分析

- 格式:ppt

- 大小:158.00 KB

- 文档页数:36

金融市场之债券价值分析债券是金融市场中一种非常重要的资产,通过债券市场的交易活动,企业、国家和地方政府等都可以融资,而投资者则可以获得一定的利息收益。

债券的价值分析是投资者决定是否购买债券的重要因素之一,以下是关于债券价值分析的一些基本要点:首先,债券的价值可以通过估算未来现金流的现值来进行分析。

投资者购买债券实际上是在购买未来的利息支付和本金偿还。

因此,投资者需要估计未来现金流的量和时机,然后以适当的贴现率计算现值。

其次,债券的价值与市场利率之间存在着密切的关系。

债券的市场价值通常与市场利率呈现相反的趋势。

当市场利率上升时,现有债券的利息支付相对较低,从而导致其价值下降。

相反,当市场利率下降时,现有债券的利息支付相对较高,从而导致其价值上升。

此外,债券的信用风险也会对其价值产生影响。

债券发行人的信用评级越高,其债券的市场价值越高。

这是因为投资者对信用风险较低的债券具有更高的偏好,因此他们愿意支付更高的价格购买这些债券。

此外,债券的到期时间也是决定其价值的重要因素之一。

长期债券通常具有更高的风险,因此其市场价值相对较低。

相反,短期债券通常具有较低的风险,因此其市场价值相对较高。

最后,债券的价值分析还需要考虑其他因素,例如通货膨胀预期、税收影响等。

通货膨胀预期的上升会导致债券的实际购买力下降,从而影响其价值。

税收影响可以通过计算税后收益来加以考虑。

总之,债券的价值分析是投资者决策过程中的重要一环。

投资者可以通过估算未来现金流的现值,考虑市场利率、信用风险、到期时间、通货膨胀预期和税收影响等因素来进行价值分析,从而做出更加明智的投资决策。

债券作为金融市场中的一种重要资产,广泛应用于企业、国家和地方政府等机构的融资活动中。

债券投资是一种相对稳健的投资方式,因为债券作为有固定还本付息承诺的债务工具,相对于股票等其他金融产品,其风险相对较低。

债券的价值分析是投资者在购买债券时所需要进行的一项重要工作。

首先,债券的价值可以通过估算未来现金流的现值来进行分析。

债券的价值分析范文债券的价值分析是投资者在购买债券时进行的一种重要的分析方法,通过对债券的财务状况、市场环境和风险收益特征等因素进行综合评估,判断债券的内在价值,从而指导投资决策。

本文将从债券的基本概念、价值分析方法和影响因素等方面进行详细阐述,帮助读者更好地理解债券的价值分析。

一、债券的基本概念债券是指债务人向债权人发行的一种债权凭证,代表了债务人对债权人的债务承诺。

债券的基本要素包括债券的面值、利率、期限、付息方式和偿还方式等。

一般来说,债券的面值是指债券的票面金额,利率是指债券的票面利率,期限是指债券的到期日期,付息方式是指债券的利息支付方式,偿还方式是指债券到期后债务人偿还债务的方式。

二、债券的价值分析方法1.现金流量贴现法:通过将债券未来的现金流量贴现到当前时点,计算债券的现金价值。

这一方法基于时间价值的概念,考虑了债券的时间价值和风险,可以较全面地反映债券的价值。

2.市场价格比较法:通过对类似债券在市场上的交易价格进行比较,判断债券的价值。

这一方法主要是适用于市场上已经有相似债券在交易的情况下,可以提供一个相对较准确的市场参考价值。

3.市场收益率分析法:根据债券的市场价格和债券的利息支付情况,计算债券的收益率,再与其他类似债券的收益率进行比较,判断债券的价值。

这一方法主要是基于债券的收益特征,可以提供一个市场上的相对参考价值。

三、影响债券价值的因素1.利率:利率的变动对债券的价值有很大的影响。

一般来说,当市场利率上升时,债券的价值下降,因为投资者可以用更高的利率购买新的债券,而不必持有低利率的债券;当市场利率下降时,债券的价值上升,因为债券的利息收益相对较高。

2.信用风险:债券的信用风险越高,其价值越低。

如果债券发行人的信用质量较差,投资者对该债券的风险较大,因此需要较高的回报率来补偿风险,从而压低了债券的价值。

3.偿还方式:债券的偿还方式也会对债券的价值产生影响。

如果债券采用一次性还本付息的方式,投资者可以在到期时获得较高的现金流入,从而增加了债券的价值;反之,如果债券采用分期偿还的方式,投资者的现金流入相对较低,因此债券的价值会相应降低。

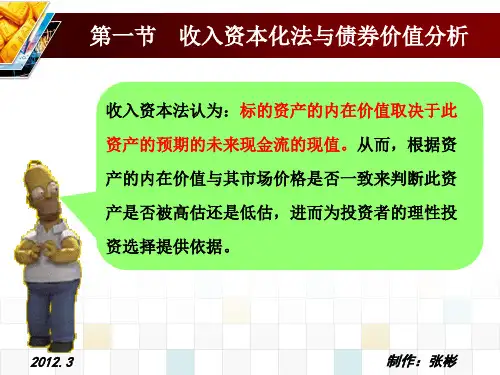

第八章 债券价值分析一、收入资本化法在债券价值分析中的运用收入法或收入资本化法,又称现金流贴现法(Discounted Cash Flow Method,简称DCF ),包括股息(或利息)贴现法和自由现金流贴现法。

收入资本化法认为任何资产的内在价值取决于该资产预期的未来现金流的现值。

贴现债券,又称零息票债券,是一种以低于面值的贴现方式发行,不支付利息,到期按债券面值偿还的债券,其内在价值由以下公式决定:直接债券又称定息债券,或固定利息债券,按照票面金额计算利息,票面上可附有作为定期支付利息凭证的息票,也可不附息票。

投资者不仅可以在债券期满时收回本金(面值),而且还可定期获得固定的利息收入,其内在价值公式如下: )()()()()2311111T T c c c c A V y y y y y=++++++++++统一公债是一种没有到期日的特殊的定息债券。

统一公债的内在价值的计算公式如下 :yc V = 债券的收益率指标1、当期收益率:债券当期收益率等于债券年利息除以债券的市场价格。

2、到期收益率:是使债券到期之前全部现金流的现值等于债券的当前市场价格的贴现率。

例:假设存在三种国债,分别为一年期零息债券、两年期零息债券和两年期附息债券(票面利率为5%,每年末支付一次),当前市场价格分别为934.58、857.34和946.93(?)美元,三种面值均为1000美元,问三种债券的到期收益率分别是多少? (答案:分别为7%、8%和7.975%)3、持有期收益率:指的是某一投资者持有某种债券,但在债券到期前出售时的投资回报率。

假设债券购买价格为P1,出售价格为P2,持有期限为T 。

则: H T t t H t Y P Y c P )1()1(211+++=∑=4、即期利率:是某一给定时点上零息债券的到期收益率,可以看作是联系一个即期合约的利率。

这样一个合约一旦签定,资金立即从一方介入另一方。

借款将在未来某一特定时连本带利全部还清。

金融市场学之债券价值分析债券是金融市场中的一种重要金融工具,是债务人(借款人)向债权人(债券持有人)募集资金的一种方式。

债券可以看作是一种借入债务的证券化形式,其发行的目的是为了筹集资金,用于企业的扩张、项目的发展等。

债券价值分析是对债券投资的一种重要评估方法,它可以帮助投资者评估一支债券的投资价值、风险与收益,并基于这些信息做出投资决策。

债券的价值分析通常包括以下几个主要方面:1. 利率风险:债券的价值与市场利率密切相关。

当市场利率上升时,债券的价值会下降,因为市场上的新债券收益率更高。

相反,当市场利率下降时,债券的价值会上升,因为市场上的新债券收益率较低。

因此,投资者需要密切关注市场利率的变化以及债券收益率的波动,从而评估和预测债券的价值变动。

2. 信用风险:债券的发行人信用状况直接影响债券的价值。

发行人信用评级越高,债券的风险越小,债券的价值越高。

相反,如果发行人的信用评级降低,或者出现违约的风险,债券的价值就会下跌。

因此,投资者需要对债券的发行人进行信用评级,了解其信用状况和偿债能力,以评估债券的价值和风险。

3. 还本付息安排:债券的还本付息安排也是影响债券价值的重要因素。

债券的付息方式、利率计算方式、还本偿付方式等都会影响债券的价值。

投资者需要仔细分析和比较不同债券的还本付息安排,以确定其对债券价值的影响。

4. 市场流动性:流动性是指债券在二级市场上的交易活跃程度。

具有高流动性的债券更容易买卖,投资者能够以较低的交易成本进行买卖操作。

相反,流动性较低的债券交易活跃度较低,交易成本较高。

投资者需要考虑债券的流动性,以便在需要时快速变现。

综上所述,债券价值分析是投资者评估债券投资价值的重要工具。

投资者需要综合考虑利率风险、信用风险、还本付息安排和市场流动性等因素,全面评估债券的价值和风险,从而做出明智的投资决策。

当然,在实际投资中,除了债券的基本面分析外,技术分析、市场预期等因素也应同时考虑,以获得更全面的债券价值分析。

债券及其价值分析债券是一种债务工具,公司或政府在筹集资金时可以发行给投资者,作为一种筹资方式。

债券的发行者被称为债务人,而购买债券的人则成为债权人。

债券的价值分析对于投资者来说非常重要,因为它可以帮助投资者评估债券的投资回报率和风险。

债券的价值分析可以从两个方面进行:收益分析和风险分析。

在收益分析中,投资者需要考虑债券的利率收益和购买价格。

债券的利率收益是指债券提供给债权人的固定利率,也称为票面利率。

投资者需要将债券的利率收益与市场上其他可用投资工具的利率进行比较,以确定债券是否具有吸引力。

通常情况下,债券的利率收益越高,其价值越高。

此外,投资者还需要考虑购买债券时的价格。

如果债券的购买价格低于其面值,投资者将能够以较低的成本购买债券,并获得更高的投资回报率。

相反,如果购买价格高于面值,投资者将面临债券价值下降的风险。

在风险分析中,投资者需要评估债券所面临的各种风险因素。

其中,信用风险是最重要的因素之一、信用风险指的是债券发行者无法按时偿还本金和利息的风险。

投资者可以通过查看债券评级机构对债券发行者信用评级的评估来评估债券的信用风险。

一般来说,评级较高的债券具有较低的信用风险。

此外,投资者还需要考虑利率风险和通胀风险。

利率风险指的是当市场利率上升时,债券价格下降的风险。

通胀风险指的是通货膨胀导致实际利率下降的风险。

投资者可以通过分析宏观经济因素,如通胀率和利率走势,来评估这些风险因素对债券的影响。

最后,投资者还可以利用债券的价格指数和收益率曲线来进行债券价值分析。

价格指数是衡量债券价格变动的指标,收益率曲线则显示不同期限的债券利率。

投资者可以通过观察价格指数和收益率曲线的变动,以评估市场对债券的情绪和预期。

综上所述,债券及其价值分析对于投资者来说非常重要。

通过综合考虑债券的收益和风险因素,投资者可以做出明智的投资决策,并获取良好的投资回报。