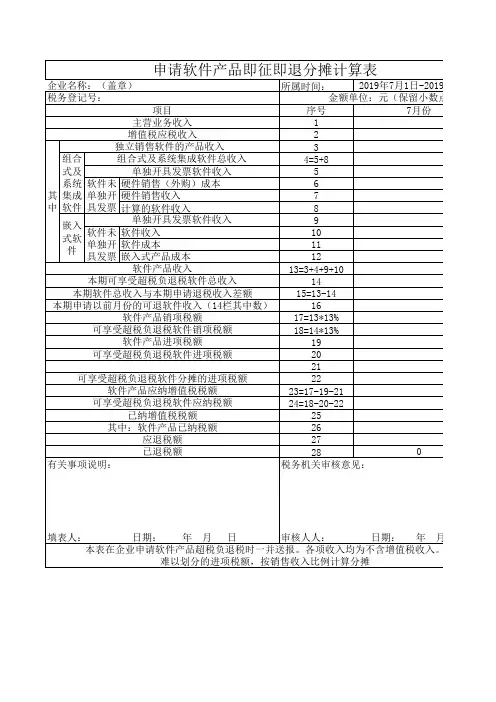

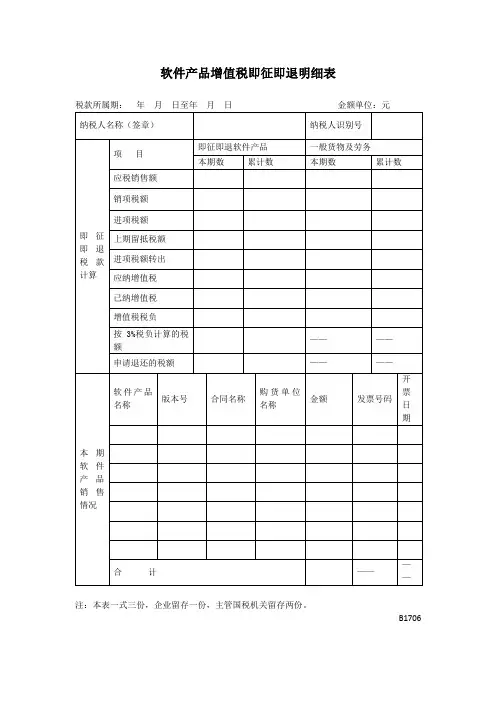

软件产品增值税即征即退计算表

- 格式:doc

- 大小:52.50 KB

- 文档页数:2

关于软件产品增值税即征即退税额计算财政部、国家税务总局《关于软件产品增值税政策的通知》(财税[2011]100号)规定了软件产品增值税即征即退税额的计算如下:(一)软件产品增值税即征即退税额的计算方法:即征即退税额=当期软件产品增值税应纳税额-当期软件产品销售额×3%当期软件产品增值税应纳税额=当期软件产品销项税额-当期软件产品可抵扣进项税额当期软件产品销项税额=当期软件产品销售额×17%(二)嵌入式软件产品增值税即征即退税额的计算:1.嵌入式软件产品增值税即征即退税额的计算方法即征即退税额=当期嵌入式软件产品增值税应纳税额-当期嵌入式软件产品销售额×3%当期嵌入式软件产品增值税应纳税额=当期嵌入式软件产品销项税额-当期嵌入式软件产品可抵扣进项税额当期嵌入式软件产品销项税额=当期嵌入式软件产品销售额×17%2.当期嵌入式软件产品销售额的计算公式当期嵌入式软件产品销售额=当期嵌入式软件产品与计算机硬件、机器设备销售额合计-当期计算机硬件、机器设备销售额计算机硬件、机器设备销售额按照下列顺序确定:①按纳税人最近同期同类货物的平均销售价格计算确定;②按其他纳税人最近同期同类货物的平均销售价格计算确定;③按计算机硬件、机器设备组成计税价格计算确定。

计算机硬件、机器设备组成计税价格= 计算机硬件、机器设备成本×(1+10%)。

小编寄语:会计学是一个细节致命的学科,以前总是觉得只要大概知道意思就可以了,但这样是很难达到学习要求的。

因为它是一门技术很强的课程,主要阐述会计核算的基本业务方法。

诚然,困难不能否认,但只要有了正确的学习方法和积极的学习态度,最后加上勤奋,那样必然会赢来成功的曙光。

天道酬勤嘛!。

软件产品增值税即征即退计算公式?

《关于软件产品增值税政策的通知》(财税[2011]100号)、财政部税务总局海关总署公告2019年第39号规定:

1、增值税一般纳税人销售其自行开发生产的软件产品,按13%税率征收增值税后,对其增值税实际税负超过3%的部分实行即征即退政策。

2、软件产品增值税即征即退税额的计算方法:

(1)即征即退税额=当期软件产品增值税应纳税额-当期软件产品销售额×3%;

(2)当期软件产品增值税应纳税额=当期软件产品销项税额-当期软件产品可抵扣进项税额;

(3)当期软件产品销项税额=当期软件产品销售额×13%。

附件一:增值税即征即退企业退税相关指标变动计算表

退税所属期年月

注:1.享受增值税即征即退优惠政策的纳税人向税务机关提出退税申请时,应同时报送本表(一式一份),并就指标异常原因进行详细自查、分析。

2.经企业自查分析、税务机关预评估后仍不能排除异常的,应暂停退税,并按规定进行纳税评估;经评估仍不能排除的,应及时移交税务稽查部门查处。

3.即征即退优惠类型包括软件产品超税负退税、民政福利企业退税、资源综合利用企业退税等。

4.销售额变动率变动幅度超过(±)50%的视为异常,增值税税负变动率变动幅度超过(±)30%的视为异常。

______________________即征即退审核评析工作底稿纳税人名称:税人识别号:

税款所属期:年月日至年月日审核评析人:年月日。

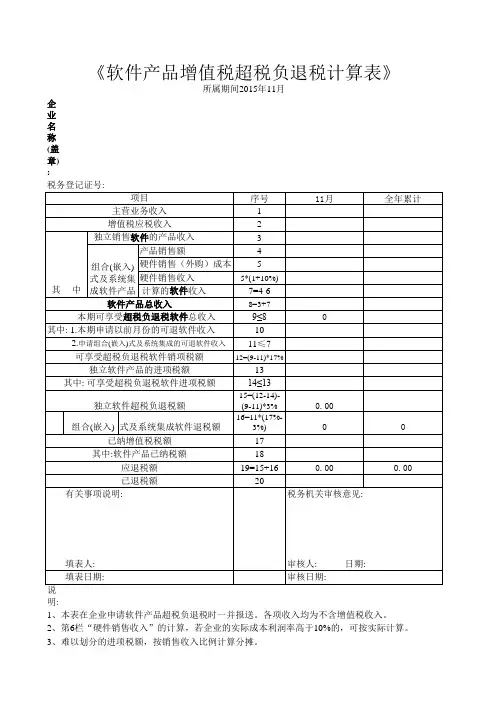

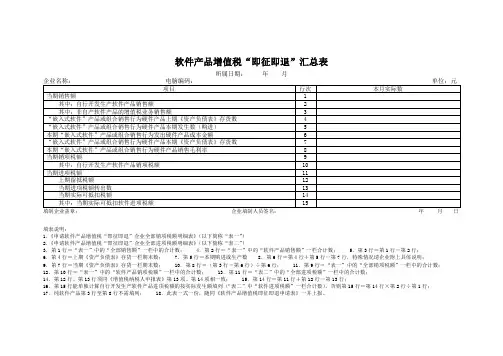

软件产品增值税“即征即退”汇总表

所属日期:年月

填制企业盖章:企业填制人员签名:年月日

填表说明:

1.《申请软件产品增值税“即征即退”企业全部销项税额明细表》(以下简称“表一”)

2.《申请软件产品增值税“即征即退”企业全部进项税额明细表》(以下简称“表二”)

3.第1行=“表一”中的“全部销售额”一栏中的合计数; 4.第2行=“表一”中的“软件产品销售额”一栏合计数; 5.第3行=第1行-第2行;

6.第4行=上期《资产负债表》存货一栏期末数; 7.第5行=本期购进或生产数 8.第6行=第4行+第5行-第7行,特殊情况请企业附上具体说明;

9.第7行=当期《资产负债表》存货一栏期末数; 10.第8行=(第3行-第6行)÷第6行; 11.第9行=“表一”中的“全部销项税额”一栏中的合计数;12.第10行=“表一”中的“软件产品销项税额”一栏中的合计数; 13.第11行=“表二”中的“全部进项税额”一栏中的合计数;

14.第12行、第13行须同《增值税纳税人申报表》第13项、第14项相一致; 15.第14行=第11行+第12行-第13行;

16.第15行能单独计算自行开发生产软件产品进项税额的按实际发生额填列(“表二”中“软件进项税额”一栏合计数),否则第15行=第14行×第2行÷第1行;17.纯软件产品第3行至第8行不需填列; 18.此表一式一份,随同《软件产品增值税即征即退申请表》一并上报。

软件产品即征即退的中需要区分是纯软件产品与嵌入式软件产品,下面来分别看看纯软件产品与嵌入式软件产品的即征即退的计算方法。

1、纯软件产品即征即退税额=当期软件产品增值税应纳税额-当期软件产品销售额*3%当期增值税应纳税额=当期软件产品销项税额-当期软件产品可抵扣进项税额当期软件产品销项税额=当期软件产品销售额*16%比如:某公司的某软件已经获得增值税超税负退税资格,2018年2月该软件产品的销售额为20万元,当期分摊软件产品的进项税额为0.5万元,那么2月份软件产品应纳税额=20万*16%-0.5万=2.7万元;即征即退税额=当期软件产品增值税应纳税额-当期软件产品销售额*3%=2.7万-20万*3%=2.1万元。

2、嵌入式软件产品即征即退税额=当期嵌入式软件产品增值税应纳税额-当期嵌入式软件产品销售额*3% 当期嵌入式软件产品增值税应纳税额=当期嵌入式软件产品销项税额-当期嵌入式软件产品可抵扣进项税额当期嵌入式软件销项税额=当期嵌入式软件产品销售额*16%比如:某公司某软件为嵌入式软件,已经获得增值税超税负退税资格,2018年2月该嵌入式软件产品与配套计算机硬件的销售额合计为20万元,当月配套计算机硬件的成本为6万元,市场上无该配套计算机硬件的同类产品,且当月无与销售软件产品有关进项税额。

我们来解析一下,由于市场上无该配套计算机硬件的同类产品,因此该计算机硬件计税价格=6万*(1+10%)=6.6万元,嵌入式软件产品的销售额=20万-6.6万=13.4万元,即征即退税额=当期嵌入式软件产品增值税应纳税额-当期嵌入式软件产品销售额*3%=13.4万*16%-13.4万*3%=1.742万元。

汇桔网为企业提供专业的财务代理记账、税收筹划、财税代理等工商财税服务,覆盖全国各地,找代理记账公司就上汇桔网,自动匹配当地优质公司为您服务,专业高效的服务让创业变得简单。