案例武汉武商集团股份有限公司财务分析案例

- 格式:doc

- 大小:46.50 KB

- 文档页数:11

鄂武商:控制权之争的经典案例一、股权之争,你来我往堪称经典8月3日,武汉武商集团股份有限公司(以下简称鄂武商)的第一大股东武汉商联(集团)股份有限公司(以下简称武商联)公布了《武汉武商集团股份有限公司要约收购报告书摘要》,武商联和其一致行动人武汉经济发展投资(集团)有限公司、武汉国有资产经营公司无条件向除收购人和武商联的其他一致行动人以外的鄂武商全体流通股股东发出的部分要约收购,拟收购鄂武商A合计不高于25,362,448股股份,占鄂武商全部股本5%。

若该要约收购完成,武商联和其一致行动人将持有鄂武商34.99%股权。

停牌多日的鄂武商股票也于当日复牌。

对于要约收购的目的,武商联对外宣称是“为进一步增强对公司的影响力,更好地促进公司发展,并看好公司未来的增长潜力”。

后两项理由虽然“冠冕堂皇”,但不过是陪衬而已,并非真正的目的。

而“为进一步增强对公司的影响力”,才是此次要约收购的真正目的。

所谓增强影响力,说白了就是与鄂武商的第二大股东浙江银泰投资有限公司(以下简称“浙银投”)争夺第一大股东的地位。

这是中国证券市场上首例因股权之争而触发的要约收购事件,自然引人关注。

要约收购只不过是两个大股东经过多个回合的较量使“剧情”进入到另一个阶段而已。

而此前的“剧情”,可谓精彩纷呈,更加值得回味。

2011年3月28日,浙银投通知鄂武商,称其在二级市场增持公司 477,187 股股份,加上浙银投两家关联方已经持有公司的股份,三家合计持有的股权占公司总股本的22.71%,高出武商联0.02%,成为公司第一大股东。

然而仅仅过了一天,武商联就与与持有公司600,000股股份、占公司总股本的 0.12%的武汉经济发展投资(集团)有限公司(以下简称“经发投”,经发投),签署《战略合作协议》,约定在鄂武商所有对董事会的安排和股东大会表决等决策方面保持一致,成为一致行动人。

如此一来,武商联及其关联方、一致行动人合计持有的股权占公司总股本的22.81%,以高出浙银投0.1%优势,重回公司第一大股东的位置。

案例武汉武商集团股份有限公司财务分析报告武汉武商集团股份有限公司(以下简称“武商集团”)的前身是武汉商场,创建于1959年,是全国十大百货商店之一。

1986年12月改造为股份公司。

1992年11月20日公司股票在深交所上市。

1999年末公司总股本为507248590股。

公司是一家集商业零售、房地产、物业管理及餐饮服务的大型集团公司。

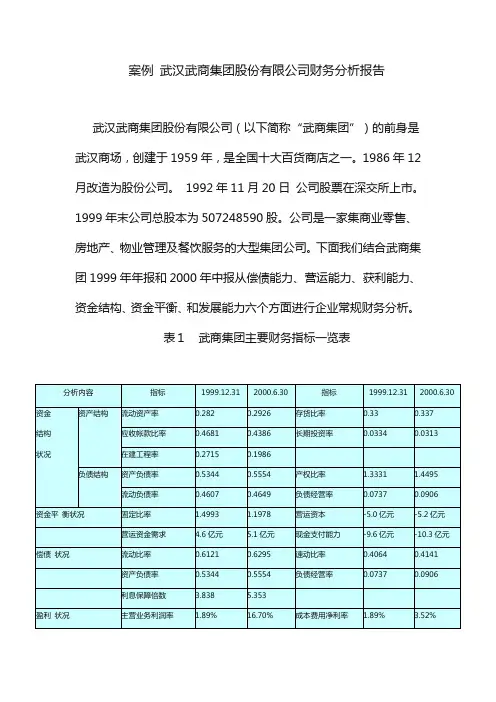

下面我们结合武商集团1999年年报和2000年中报从偿债能力、营运能力、获利能力、资金结构、资金平衡、和发展能力六个方面进行企业常规财务分析。

表1武商集团主要财务指标一览表(一)偿债能力分析企业的偿债能力,静态地讲,就是用企业资产清偿企业长、短期负债的能力;动态地讲,就是用企业资产和经营过程中创造的收益偿还长、短期负债的能力。

企业有无支付现金的能力和偿还债务的能力是企业能否生存和健康发展的关键。

企业偿债能力分析主要从现金支付能力、短期偿债能力和长期偿债能力三方面进行。

1.现金支付能力分析我国目前金融市场不发达,企业有价证券存量极少,虽然拥有较多存货和应收帐款,但它们的变现性很难得到保证。

因此现金支付能力分析就成为衡量企业偿债能力的一个不可缺少的内容。

现金支付能力是指企业用现金或银行存款支付资金需求的能力,它是企业短期、长期偿债能力的具体和直接表现,也是判断企业应变力大小的根据。

我们可利用现金流动负债比率(现金、银行存款/流动负债)指标来判断现金支付能力。

1999年底武商集团现金流动负债比率为0.0738,2000年上半年为0.1061。

尽管今年上半年较去年有所提高,但显然现金比率仍很低,公司几乎不具备用现金支付到期债务的能力。

2.短期偿债能力分析资产流动性是测定公司偿债能力的一个重要因素,通常采用流动比率(流动资产/流动负债)和速动比率(速动资产/流动负债)两个指标衡量企业短期偿债能力一般认为,这两个比率的正常值分别为2和1。

从表1中资料可以看出,武商集团资产流动性比率远远低于合理值,表明当债务到期时,公司很难通过资产变现来偿还本息,取而代之的只能是营业收入和外部融资。

案例武汉武商集团企业财务分析案例Revised by Chen Zhen in 2021案例武汉武商集团股份有限公司财务分析报告武汉武商集团股份有限公司(以下简称“武商集团”表1武商集团主要财务指标一览表(一)偿债能力分析企业的偿债能力,静态地讲,就是用企业资产清偿企业长、短期负债的能力;动态地讲,就是用企业资产和经营过程中创造的收益偿还长、短期负债的能力。

企业有无支付现金的能力和偿还债务的能力是企业能否生存和健康发展的关键。

企业偿债能力分析主要从现金支付能力、短期偿债能力和长期偿债能力三方面进行。

1.现金支付能力分析我国目前金融市场不发达,企业有价证券存量极少,虽然拥有较多存货和应收帐款,但它们的变现性很难得到保证。

因此现金支付能力分析就成为衡量企业偿债能力的一个不可缺少的内容。

现金支付能力是指企业用现金或银行存款支付资金需求的能力,它是企业短期、长期偿债能力的具体和直接表现,也是判断企业应变力大小的根据。

我们可利用现金流动负债比率(现金、银行存款/流动负债)指标来判断现金支付能力。

1999年底武商集团现金流动负债比率为,2000年上半年为。

尽管今年上半年较去年有所提高,但显然现金比率仍很低,公司几乎不具备用现金支付到期债务的能力。

2.短期偿债能力分析资产流动性是测定公司偿债能力的一个重要因素,通常采用流动比率(流动资产/流动负债)和速动比率(速动资产/流动负债)两个指标衡量企业短期偿债能力一般认为,这两个比率的正常值分别为2和1。

从表1中资料可以看出,武商集团资产流动性比率远远低于合理值,表明当债务到期时,公司很难通过资产变现来偿还本息,取而代之的只能是营业收入和外部融资。

3.长期偿债能力分析长期偿债能力,是企业在长期借款使用期内的付息能力和长期借款到期后归还借款本金的能力。

长期偿债能力分析主要从企业的资产负债率(总负债/总资产)、负债经营率(长期负债/所有者权益)和利息保障倍数(息前税前利润/年付息额)三个指标入手。

武商集团财务报表分析【摘要】随着我国经济的快速发展、市场经济的日益成熟,我国商业商业百货行业之间的竞争愈演愈烈。

武商集团作为湖北省商业百货行业龙头,其正处于高速发展阶段,本文对该公司2008年至2011年的财务报表进行了分析,主要包括盈利能力分析、偿债能力分析、营运能力分析、发展能力分析和现金流分析。

此外,还利用swot分析方法对武商集团进行分析,并提出预测估值,可为广大投资者作参考。

【关键词】武商集团财务分析前景分武商集团前身是创建于1959年的武汉商场,具有50年的历史。

1986年进行股份制改造,1992年”鄂武商”(000501)在深圳上市,成为中国商业第一股,是全国最早上市的商业企业。

其经营领域涉及商业零售批发、房地产开发、物业管理、旅游餐饮及进出口贸易等。

一、财务指标分析(一)盈利能力分析。

但是由于成本费用的上升幅度远大于利润总额的增长幅度,导致成本费用利润率下降。

而引起成本费用大幅上升的原因有以下:成本上升一方面是公司国际广场二期、十堰人商新大楼和量贩新开门店增加销售,另一方面老门店千方百计扩大销售所致。

排开此经营之外的因素,整体表现武商盈利能力良好。

(二)偿债能力分析。

1.短期偿债能力分析资产负债率为负债总额与资产总额之比,它表示的是公司资产中有多大比例是由负债筹集的,用来衡量企业在清算时保护债权人利益的程度,因此对于债权人来说此项指标值越小越好。

武商的资产负债率在稳定中上升,2012年有小幅下降,但是高于行业均值60%。

对债权人来说,武商的偿债风险因此也高于行业均值,对债权人的利益保护程度较低。

(三)营运能力分析。

应收账款周转率反映公司从取得应收账款的权利到收回款项,转换为现金所需要时间的长度。

一般说来应收账款周转率越高越好。

武商集团和同行业相比,应收周转率偏低,表明收账缓慢,账龄较长。

但是近两年来数值上升明显,表现为营运能力上升。

总体表现武商的营运能力一般。

(四)发展能力分析。

武商集团2023年三季度决策水平报告一、实现利润分析2023年三季度利润总额为842.46万元,与2022年三季度的9,338.14万元相比有较大幅度下降,下降90.98%。

利润总额主要来自于对外投资所取得的收益。

2023年三季度营业利润为535.49万元,与2022年三季度的9,087.51万元相比有较大幅度下降,下降94.11%。

在营业收入迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析武商集团2023年三季度成本费用总额为172,005.85万元,其中:营业成本为91,457.79万元,占成本总额的53.17%;销售费用为61,379.52万元,占成本总额的35.68%;管理费用为5,077.19万元,占成本总额的2.95%;财务费用为8,220.68万元,占成本总额的4.78%;营业税金及附加为5,870.67万元,占成本总额的3.41%。

2023年三季度销售费用为61,379.52万元,与2022年三季度的45,485.86万元相比有较大增长,增长34.94%。

从销售费用占销售收入比例变化情况来看,2023年三季度大幅度的销售费用投入带来了营业收入的大幅度增长,企业的销售活动取得了明显的市场效果,但相对来讲,销售费用增长明显快于营业收入的增长。

2023年三季度管理费用为5,077.19万元,与2022年三季度的5,568.6万元相比有较大幅度下降,下降8.82%。

2023年三季度管理费用占营业收入的比例为2.96%,与2022年三季度的3.74%相比有所降低,降低0.78个百分点。

但企业经营业务的营利能力并没有提高,应注意管理费用支出的合理性。

三、资产结构分析武商集团2023年三季度资产总额为3,214,224.12万元,其中流动资产为640,498.47万元,主要以货币资金、存货、预付款项为主,分别占流动资产的53.36%、26.92%和7.04%。

武商集团股份有限公司财务报表分析作者:胡文钰来源:《青年与社会》2019年第22期摘要:自20世纪20年代,随着资本市场不断变化发展,规模不断扩大,投资者面临的投资机会与风险也不断增加。

公司的管理者为了使公司的财务状况及企业的利润得到更好的发展,他们充分利用资产负债表、利润表等报表中的数据对企业的各项指标进行分析研究。

文章首先会对武商集团进行介绍,其次根据2016-2018年的财务报表数据对公司的主要指标进行分析评价,最后从各个角度对该公司的经营管理、运营活动等方面提出建议。

关键词:财务报表分析;盈利能力;营运能力;偿债能力一、公司简介武商集团为湖北省省内大型综合性商业企业集团,它始建于1959年的武汉商场,之后对其进行股份改造。

武商集团于1992年在深圳上市,是中国最早也是第一批上市的商业型企业。

集团经营的区域包涵了零售、批发、房产开发、旅游餐饮、物业管理及进出口贸易等,其被称为“湖北商业的一张名片”。

二、盈利能力分析盈利能力是指该企业在固定的时间段内获取利润的能力。

武商集团股份有限公司2016年-2018年盈利能力财务数据如下:2016-2018年销售净利润率分别为:5.60%,6.85%,5.93%2016-2018年净资产收益率分别为:19.51%,18.76%,13.61%2016-2018年营业毛利率分别为:22.21%,22.70%,22.32%2016-2018年成本费用利润利润率分别为:8.01%,9.94%,8.80%(1)销售净利润率分析由以上数据知,该公司销售净利率在2017年相比2016年上升了1.25个百分点,在2017-2018年间下降0.92个百分点,整体呈小幅上升趋势。

由利润表知,该公司的营业收入整体呈小幅度上升,净利润上升且增长速度快于销售收入的增长速度,成本小幅度下降,相对于收入来说控制的效果较好。

该公司的总体盈利能力增加,公司未来的发展良好。

(2)净资产收益率分析由以上数据知,该公司近三年的净资产收益率降低,2018年相比于2016年减少了5.9个百分点。

鄂武商的并购与控股权之争案例分析思考题讨论结果1.如你是收购方浙江银泰董事会成员,在发起对鄂武商的收购活动中,有几种收购方式可供选择?举牌收购的备选方案是什么?各种收购方式的利与弊?①举牌收购A概念:是指在二级市场连续收购流通股而实现控制上市公司目的的行为。

为保护中小投资者利益,防止机构大户操纵股价,《证券法》规定,投资者持有一个上市公司已发行股份的5%时,应在该事实发生之日起3日内,向国务院证券监督管理机构、证券交易所作出书面报告,通知该上市公司并予以公告,并且履行有关法律规定的义务,业内称之为"举牌"。

B解析银泰系举牌收购:银泰系2006-2011年三次举牌收购鄂武商的行为,是未和上市公司大股东进行事先沟通或沟通未果后的“霸王硬上弓”行为。

◆面对举牌,目标公司一般的反映就是组织反收购,在双方收购与反收购的来回中,导致收购价格过高◆由于我国目前上市公司内部人控制现象严重,原有控制人在面对举牌收购可能成功时,常会做出一些过激行为,如企业经营滑坡、增加或有负债等方式吓退收购方或者举牌者◆举牌收购能够促使企业加快商业重组,推动公司加快转换企业经营机制,使之更具有活力②协议收购A概念:是指收购者通过与目标公司管理部门或股东私下协商,达成协议,并按协议约定的收购条件、收购价格、收购期限及其它规定事项,收购目标公司股份的行为。

B 特点:这种收购多发生在目标公司的股权较为集中的情况下,尤其是目标公司存在控股股东时,收购者往往与目标公司的控股股东协商,通过购买控股股东股权来获得对该公司的控制权。

这种方式比较便捷、成本较低,但会导致协议收购在机会均等、信息公开、交易公正方面存在较大的局限性。

③要约收购A概念:又称公开要约收购或公开收购,是指收购者通过某种方式,公开向目标公司的股东发出要约,收购一定数量目标公司的股权,从而达到控制该公司的目的。

B分类:要约收购是上市公司收购的一种传统方式,也可以说是最重要的一种方式,各国的上市公司收购立法均将其作为规范的基本内容。

武商集团2023年上半年决策水平报告一、实现利润分析2023年上半年利润总额为17,273.8万元,与2022年上半年的36,753.47万元相比有较大幅度下降,下降53.00%。

利润总额主要来自于内部经营业务。

2023年上半年营业利润为16,976.94万元,与2022年上半年的36,739.35万元相比有较大幅度下降,下降53.79%。

在营业收入迅速扩大的情况下,营业利润却出现了较大幅度的下降,企业未能处理好扩大市场份额和提高盈利水平之间所存在的矛盾,应尽快采取措施处理市场扩展所带来的经营危机。

二、成本费用分析武商集团2023年上半年成本费用总额为355,676.67万元,其中:营业成本为197,977.06万元,占成本总额的55.66%;销售费用为119,877.01万元,占成本总额的33.7%;管理费用为10,304.37万元,占成本总额的2.9%;财务费用为15,116.8万元,占成本总额的4.25%;营业税金及附加为12,401.43万元,占成本总额的3.49%。

2023年上半年销售费用为119,877.01万元,与2022年上半年的88,111.56万元相比有较大增长,增长36.05%。

从销售费用占销售收入比例变化情况来看,2023年上半年大幅度的销售费用投入带来了营业收入的大幅度增长,企业的销售活动取得了明显的市场效果,但相对来讲,销售费用增长明显快于营业收入的增长。

2023年上半年管理费用为10,304.37万元,与2022年上半年的10,242.31万元相比变化不大,变化幅度为0.61%。

2023年上半年管理费用占营业收入的比例为2.77%,与2022年上半年的3.04%相比变化不大。

管理费用与营业收入同步增长,但销售利润却大幅度下降,要注意提高管理费用支出的效率。

三、资产结构分析武商集团2023年上半年资产总额为3,193,951.05万元,其中流动资产为602,848.21万元,主要以货币资金、存货、其他流动资产为主,分别占流动资产的52.12%、29.4%和6.88%。

案例武汉武商集团企业财务分析案例集团标准化工作小组 [Q8QX9QT-X8QQB8Q8-NQ8QJ8-M8QMN]案例武汉武商集团股份有限公司财务分析报告武汉武商集团股份有限公司(以下简称“武商集团”)的前身是武汉商场,创建于1959年,是全国十大百货商店之一。

1986年12月改造为股份公司。

1992年11月20日公司股票在深交所上市。

1999年末公司总股本为507248590股。

公司是一家集商业零售、房地产、物业管理及餐饮服务的大型集团公司。

下面我们结合武商集团1999年年报和2000年中报从偿债能力、营运能力、获利能力、资金结构、资金平衡、和发展能力六个方面进行企业常规财务分析。

表1武商集团主要财务指标一览表(一)偿债能力分析企业的偿债能力,静态地讲,就是用企业资产清偿企业长、短期负债的能力;动态地讲,就是用企业资产和经营过程中创造的收益偿还长、短期负债的能力。

企业有无支付现金的能力和偿还债务的能力是企业能否生存和健康发展的关键。

企业偿债能力分析主要从现金支付能力、短期偿债能力和长期偿债能力三方面进行。

1.现金支付能力分析我国目前金融市场不发达,企业有价证券存量极少,虽然拥有较多存货和应收帐款,但它们的变现性很难得到保证。

因此现金支付能力分析就成为衡量企业偿债能力的一个不可缺少的内容。

现金支付能力是指企业用现金或银行存款支付资金需求的能力,它是企业短期、长期偿债能力的具体和直接表现,也是判断企业应变力大小的根据。

我们可利用现金流动负债比率(现金、银行存款/流动负债)指标来判断现金支付能力。

1999年底武商集团现金流动负债比率为0.0738,2000年上半年为0.1061。

尽管今年上半年较去年有所提高,但显然现金比率仍很低,公司几乎不具备用现金支付到期债务的能力。

2.短期偿债能力分析资产流动性是测定公司偿债能力的一个重要因素,通常采用流动比率(流动资产/流动负债)和速动比率(速动资产/流动负债)两个指标衡量企业短期偿债能力一般认为,这两个比率的正常值分别为2和1。

案例武汉武商集团股份有限公司财务分析报告武汉武商集团股份有限公司(以下简称“武商集团”)的前身是武汉商场,创建于1959年,是全国十大百货商店之一。

1986年12月改造为股份公司。

1992年11月20日公司股票在深交所上市。

1999年末公司总股本为507248590股。

公司是一家集商业零售、房地产、物业管理及餐饮服务的大型集团公司。

下面我们结合武商集团1999年年报和2000年中报从偿债能力、营运能力、获利能力、资金结构、资金平衡、和发展能力六个方面进行企业常规财务分析。

表1 武商集团主要财务指标一览表

(一)偿债能力分析

企业的偿债能力,静态地讲,就是用企业资产清偿企业长、短期负债的能力;动态地讲,就是用企业资产和经营过程中创造的收益偿还长、短期负债的能力。

企业有无支付现金的能力和偿还债务的能力是企业能否生存和健康发展的关键。

企业偿债能力分析主要从现金支付能力、短期偿债能力和长期偿债能力三方面进行。

1.现金支付能力分析

我国目前金融市场不发达,企业有价证券存量极少,虽然拥有较多存货和应收帐款,但它们的变现性很难得到保证。

因此现金支付能力分析就成为衡量企业偿债能力的一个不可缺少的内容。

现金支付能力是指企业用现金或银行存款支付资金需求的能力,它是企业短期、长期偿债能力的具体和直接表现,也是判断企业应变力大小的根据。

我们可利用现金流动负债比率(现金、银行存款/流动负债)指标来判断现金支付能力。

1999年底武商集团现金流动负债比率为0.0738,2000年上半年为0.1061。

尽管今年上半年较去年有所提高,但显然现金比率仍很低,公司几乎不具备用现金支付到期债务的能力。

2.短期偿债能力分析

资产流动性是测定公司偿债能力的一个重要因素,通常采用流动比率(流动资产/流动负债)和速动比率(速动资产/流动负债)两个指标衡量企业短期偿债能力一般认为,这两个比率的正常值分别为。