资产负债表最新与净资产变动表

- 格式:doc

- 大小:143.50 KB

- 文档页数:6

资产负债表、利润表、现金流量表全面分析公号回复:数字1、2、3领取100本金融书籍、课程、资料资产负债表是企业财务报告三大主要财务报表之一,选用适当的方法和指标来阅读,分析企业的资产负债表,以正确评价企业的财务状况、偿债能力,对于一个理性的或潜在的投资者而言是极为重要的。

资产负债表(the Balance Sheet)亦称财务状况表,表示企业在一定日期(通常为各会计期末)的财务状况(即资产、负债和业主权益的状况)的主要会计报表,资产负债表利用会计平衡原则,将合乎会计原则的资产、负债、股东权益”交易科目分为“资产”和“负债及股东权益”两大区块,在经过分录、转帐、分类帐、试算、调整等等会计程序后,以特定日期的静态企业情况为基准,浓缩成一张报表。

其报表功用除了企业内部除错、经营方向、防止弊端外,也可让所有阅读者于最短时间了解企业经营状况。

资产负债表的作用:1、资产负债表向人们揭示了企业拥有或控制的能用货币表现的经济资源,即资产的总规模及具体的分布形态。

由于不同形态的资产对企业的经营活动有不同的影响,因而对企业资产结构的分析可以对企业的资产质量作出一定的判断。

2、把流动资产(一年内可以或准备转化为现金的资产)、速动资产(流动资产中变现能力较强的货币资金、债权、短期投资等)与流动负债(一年内应清偿的债务责任)联系起来分析,可以评价企业的短期偿债能力。

这种能力对企业的短期债权人尤为重要。

3、通过对企业债务规模、债务结构及与所有者权益的对比,可以对企业的长期偿债能力及举债能力(潜力)作出评价。

一般而言,企业的所有者权益占负债与所有者权益的比重越大,企业清偿长期债务的能力越强,企业进一步举借债务的潜力也就越大。

4、通过对企业不同时点资产负债表的比较,可以对企业财务状况的发展趋势作出判断。

可以肯定地说,企业某一特定日期(时点)的资产负债表对信息使用者的作用极其有限。

只有把不同时点的资产负债表结合起来分析,才能把握企业财务状况的发展趋势。

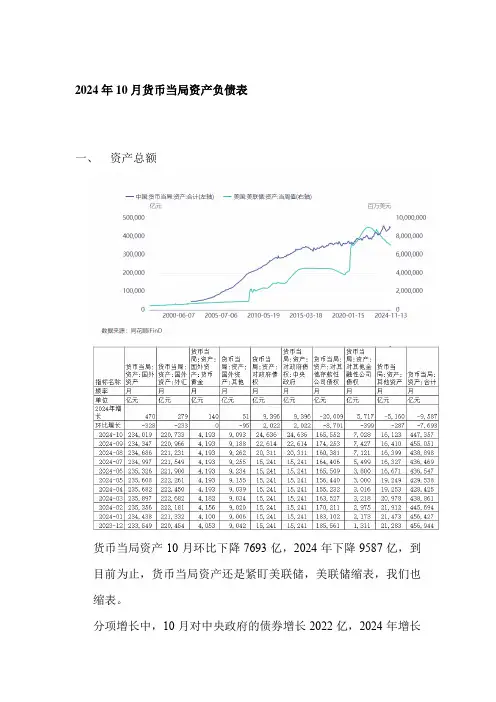

2024年10月货币当局资产负债表一、资产总额货币当局资产10月环比下降7693亿,2024年下降9587亿,到目前为止,货币当局资产还是紧盯美联储,美联储缩表,我们也缩表。

分项增长中,10月对中央政府的债券增长2022亿,2024年增长9395亿,对其他存款性公司债券减少8701亿,2024年减少20009亿,基本上,央行收缩实体企业的流动性,给中央政府流动性。

重点:其他金融性公司债权这个指标基本上就是央行对国家队的支持,10月减少300亿,就是国家队还掉了399亿,那卖掉的股票肯定远超399亿,不过大头还在,国家队应该是在控制节奏,不至于割韭菜跑路,大家还是要有信心。

二、负债总额负债总额项目中,货币发行今年增长8461亿,这个就是基础货币,影响M0,也影响M1改善,10月M1有所改善,但货币发行只增加148亿,因此主要影响M1的应该还是企业活期存款,说明企业端有改善,可能是出口高增带来的变化。

其他存款性公司存款即商业银行和政策性银行上缴准备金账户存款,这一块下降明显,10月减少16932亿,全年减少34636亿,在货币乘数影响下,这一块对社会经济影响巨大,也是通缩之根源。

结合10月贷款情况来看,10月环比减少10900亿,其中企事业单位减少13600亿,住户减少3400亿,短期贷款及票据融资减少7702亿,主要都还是企业融资下降。

结合今年进口与出口的背离,10月进口原油大幅下降,原油是我们工业生产的主要原料,猜测供应链转移的企业是清仓式出口,然后不再生产了,生产转移了。

三、对未来的预判中美对抗是世界经济主流,货币当局紧盯美联储,美联储要推动美国GDP上行,推动美元指数和标普500上行,抽水全世界,货币当局腾挪空间缩小,只能跟着紧缩,财政收缩大时代开启,以地产铁公基为主的投资拉动淡出历史舞台,过剩产能只能选择市场化出清。

康师傅-偿债能力分析和资产负债表结构分析偿债能力分析:下面表格所给数据来自于康师傅控股有限公司的公司年报,简单整合,如图所示:单位:千美元主要数据分析如下:偿债能力分析:1、短期偿债能力短期偿债能力是企业用流动资产和营业利润归还一年内到期或超过一年的各营业周期内盗窃流动负债的能力。

主要是指流动资产各项目的变现能力,下面就它其中的两个指标来分析:(1)流动比率=流动资产÷流动负债09年:1,024,618/1,307,959≈0..7808年:818,796/1,235,683≈0.6607年:646,746/924,668≈0.70(2)速动比率=速动资产/流动负债(速动资产=流动资产-存货-预付账款)09年:639,,806/1,307,959≈0.4908年:515,458/1,235,683≈0.4207年:378,722/924,668≈0.41流动比率分析:我们知道,流动比率的值越高,代表短期偿债能力越强,它的经验值是“2”,它要考虑存货、应收账款的的影响。

它是用来衡量企业的流动资产在短期内可以变换为现金用于偿还流动负债的能力。

用流动比率来衡量资产活动性大小,要求企业的流动资产在清偿流动负债以后还有余力去应付日常经营活动中其他资金的需要。

由上面的相关数据可以看出,这三年的流动比率基本上呈上升趋势,08年的时候比率有所下降,基本上三年的比率均小于1,说明流动比率不是太好,企业偿债能力相对行业标准来说较不稳定。

从整合的简易表可以看出,从07年到09年,流动资产与负债都在逐年上升,但是每年的流动资产均小于流动负债,所以初步认为康师傅的偿债能力不是很稳定。

速动比率分析:企业该指标与流动比率指标大致相似,均说明企业的短期偿债能力的强弱。

07年到09年,速动比率基本维持在0.40~0.50之间,每年均呈上升趋势,说明其偿债能力,总体虽然不强,但是逐年都有增加,这说明康师傅还是有发展前景的。

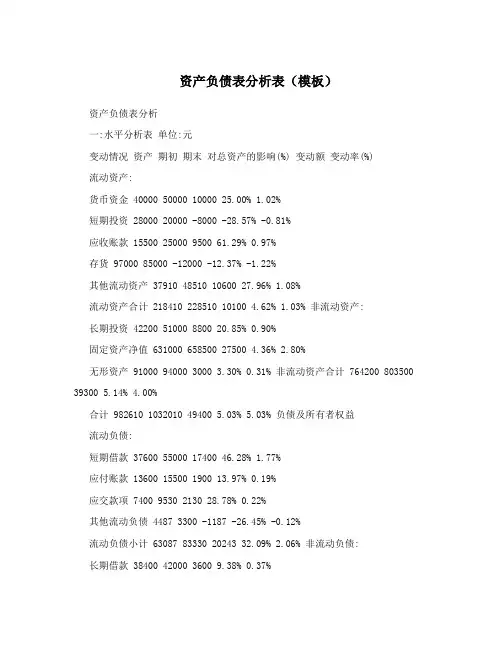

资产负债表分析表(模板)资产负债表分析一:水平分析表单位:元变动情况资产期初期末对总资产的影响(%) 变动额变动率(%)流动资产:货币资金 40000 50000 10000 25.00% 1.02%短期投资 28000 20000 -8000 -28.57% -0.81%应收账款 15500 25000 9500 61.29% 0.97%存货 97000 85000 -12000 -12.37% -1.22%其他流动资产 37910 48510 10600 27.96% 1.08%流动资产合计 218410 228510 10100 4.62% 1.03% 非流动资产:长期投资 42200 51000 8800 20.85% 0.90%固定资产净值 631000 658500 27500 4.36% 2.80%无形资产 91000 94000 3000 3.30% 0.31% 非流动资产合计 764200 803500 39300 5.14% 4.00%合计 982610 1032010 49400 5.03% 5.03% 负债及所有者权益流动负债:短期借款 37600 55000 17400 46.28% 1.77%应付账款 13600 15500 1900 13.97% 0.19%应交款项 7400 9530 2130 28.78% 0.22%其他流动负债 4487 3300 -1187 -26.45% -0.12%流动负债小计 63087 83330 20243 32.09% 2.06% 非流动负债:长期借款 38400 42000 3600 9.38% 0.37%应付债券 181000 181000 0 0.00% 0.00% 非流动负债小计 219400 223000 3600 1.64% 0.37%负债合计 282487 306330 23843 8.44% 2.43% 股东权益:股本 500000 500000 0 0.00% 0.00%资本公积 107000 102600 -4400 -4.11% -0.45%盈余公积 82423 85320 2897 3.51% 0.29%未分配利润 10700 37720 27020 252.52% 2.75%股东权益合计 700123 725680 25557 3.65% 2.60% 合计 982610 1032010 49400 5.03% 5.03%评价:1. 从资产角度本公司总资产本期增加49400万元,增长幅度为5.03%,说明公司本年资产规模有一定的增长。

2024年资产负债表模板一、资产部分。

(一)流动资产。

1. 现金及现金等价物。

- 这就像是你口袋里随时能花的钱,包括现金、银行活期存款那些特别灵活的钱。

比如说,你钱包里的现金,还有银行账户里能立马取出来用的钱。

把这些加起来,写在这里。

2. 应收账款。

- 假如你是个小老板,把东西卖给别人了,但是别人还没给钱,这笔钱就是应收账款。

你得记清楚谁欠你钱,欠了多少,然后汇总填到这儿。

就像你卖给邻居老王一批货,老王说过几天给你钱,这钱就是应收账款啦。

3. 存货。

- 如果你开个小商店,店里的那些商品就是存货。

不管是衣服、食品还是小摆件,只要还没卖出去,都算存货。

把它们按照成本价算一算,然后写在这个栏位。

比如说你店里有10件T恤,每件进价20元,那存货这里就可以写200元。

(二)非流动资产。

1. 固定资产。

- 这是那些比较大件、耐用的东西。

像你开工厂的话,厂房、机器设备都是固定资产。

如果你是个人,自己住的房子(如果不是拿来卖的投资房那种情况)也可以算是一种固定资产。

要把这些东西按照购买时的价格,减去已经折旧的部分(因为东西用久了会损耗嘛),算出它们现在的价值填在这里。

2. 无形资产。

- 这个比较抽象,像企业的商标、专利这些有价值但是看不见摸不着的东西。

如果你是个发明家,有个很厉害的专利,这个专利的价值就可以算到无形资产里。

要是你开个小公司,公司的品牌知名度如果能值点钱,也可以估算个价值填在这里。

二、负债部分。

(一)流动负债。

1. 短期借款。

- 就是你短期内借的钱,比如说从银行借了一笔半年期的贷款,或者找朋友借了一笔三个月内要还的钱。

把这些借款的金额加起来写在这里。

就像你为了进货,找银行借了1000元,三个月要还,这1000元就是短期借款。

2. 应付账款。

- 和应收账款相反,这是你欠别人的钱。

比如你从供应商那里进了货,还没给人家钱,这就是应付账款。

你要把欠每个供应商的钱算清楚,汇总填到这里。

像你从老李那里进了一批原材料,还没付钱,这笔钱就是应付账款啦。

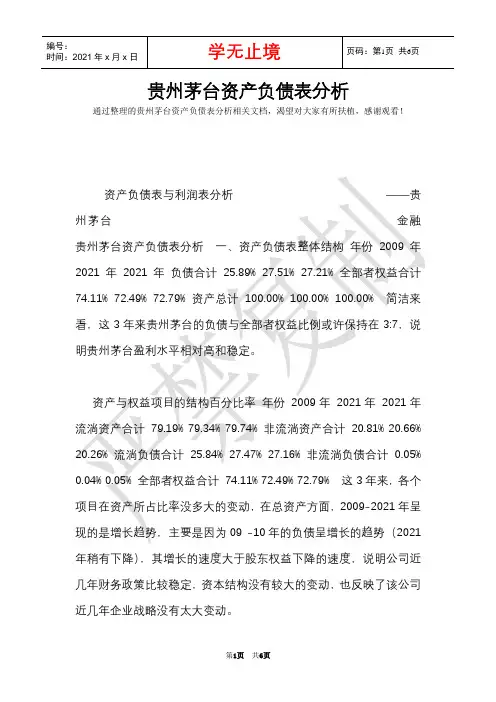

贵州茅台资产负债表分析通过整理的贵州茅台资产负债表分析相关文档,渴望对大家有所扶植,感谢观看!资产负债表与利润表分析——贵州茅台金融贵州茅台资产负债表分析一、资产负债表整体结构年份2009年2021年2021年负债合计25.89% 27.51% 27.21% 全部者权益合计74.11% 72.49% 72.79% 资产总计100.00% 100.00% 100.00% 简洁来看,这3年来贵州茅台的负债与全部者权益比例或许保持在3:7,说明贵州茅台盈利水平相对高和稳定。

资产与权益项目的结构百分比率年份2009年2021年2021年流淌资产合计79.19% 79.34% 79.74% 非流淌资产合计20.81% 20.66% 20.26% 流淌负债合计25.84% 27.47% 27.16% 非流淌负债合计0.05% 0.04% 0.05% 全部者权益合计74.11% 72.49% 72.79% 这3年来,各个项目在资产所占比率没多大的变动,在总资产方面,2009-2021年呈现的是增长趋势,主要是因为09 -10年的负债呈增长的趋势(2021年稍有下降),其增长的速度大于股东权益下降的速度,说明公司近几年财务政策比较稳定,资本结构没有较大的变动,也反映了该公司近几年企业战略没有太大变动。

二、资产结构分析流淌资产分析年份2009年2021年2021年货币资金49.28% 50.37% 52.30% 存货21.21% 21.78% 20.59% 应收账款0.11% 0.00% 0.01% 固定资产16.03% 16.38% 15.55% 其他13.37% 11.47% 11.55% 资产总计100.00% 100.00% 100.00% 分析:(1)在该公司的资产结构中,货币资金所占的比率较大且逐年呈增长趋势。

从2009年的49.28%上升到2021年的52.30%,增长的缘由可能是由于主营业务的增长导致的大量货币资金的流入。

本文部分内容来自网络整理,本司不为其真实性负责,如有异议或侵权请及时联系,本司将立即删除!== 本文为word格式,下载后可方便编辑和修改! ==资产负债表中变动较大情况说明篇一:报告期末公司资产负债表重大变化情况说明报告期末公司资产负债表重大变化情况说明:本期业务量增加,较多使用票据背书方式结算导致应收票据比上年同期减少33.2%,本期销售额增加,期末应收账款比上年同期增加67.97%。

本期产销量增加,期末预付账款增加45.87%,受国家宏观调控政策推动,产品市场需求旺盛,钢材等原材料比上年同期增加59.18%,采购原材料形成的应付账款增加77.39%,产品市场旺盛,收取客户的销售定金比例比上年同期增加72.01%。

营业成果重大变化说明:营业收入39744.36万元,利润净额31077.31万元,归属于上市公司股东的净利润2677.94万元,归属于上市公司股东的扣除非经常性的净利润26841.27万元,经营活动产生的现金流量31286.51万元,总资产205284.68万元,所有者权益81775.74万元,基本每股收益1.43元,扣除非经常性收益后的基本每股收益1.43元,加权平均净资产收益率39.16%,每股经营活动产生的现金流量净额1.67元,归属上市公司股东的米谷净利润4.36元。

报告期内,公司整体运行态势良好,经营业绩量呈快速增长势头,公司实现营业收入207478.17万元,较上年同期增长62.96%;实现净利润14905.7万元,较上年增长341.24%。

同时,钢材、液压体等原材料价格相对低位,导致公司生产成本降低,产品利率有所提高,但由于受国际金融危机的持续影响,国内市场需求急剧萎缩,公司出口产品基本停滞。

四、公司在经营中出现的问题和困难(1)、公司产品市场需求旺盛,产能规模成为制约公司发展的瓶颈。

随着公司产品市场需求不断增长,产能规模的限制成为制约公司扩大产品销售,提高市场份额瓶颈。

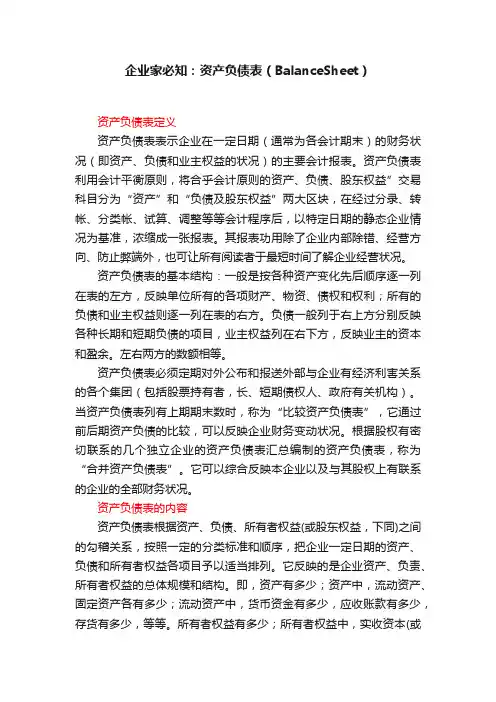

企业家必知:资产负债表(BalanceSheet)资产负债表定义资产负债表表示企业在一定日期(通常为各会计期末)的财务状况(即资产、负债和业主权益的状况)的主要会计报表。

资产负债表利用会计平衡原则,将合乎会计原则的资产、负债、股东权益”交易科目分为“资产”和“负债及股东权益”两大区块,在经过分录、转帐、分类帐、试算、调整等等会计程序后,以特定日期的静态企业情况为基准,浓缩成一张报表。

其报表功用除了企业内部除错、经营方向、防止弊端外,也可让所有阅读者于最短时间了解企业经营状况。

资产负债表的基本结构:一般是按各种资产变化先后顺序逐一列在表的左方,反映单位所有的各项财产、物资、债权和权利;所有的负债和业主权益则逐一列在表的右方。

负债一般列于右上方分别反映各种长期和短期负债的项目,业主权益列在右下方,反映业主的资本和盈余。

左右两方的数额相等。

资产负债表必须定期对外公布和报送外部与企业有经济利害关系的各个集团(包括股票持有者,长、短期债权人、政府有关机构)。

当资产负债表列有上期期末数时,称为“比较资产负债表”,它通过前后期资产负债的比较,可以反映企业财务变动状况。

根据股权有密切联系的几个独立企业的资产负债表汇总编制的资产负债表,称为“合并资产负债表”。

它可以综合反映本企业以及与其股权上有联系的企业的全部财务状况。

资产负债表的内容资产负债表根据资产、负债、所有者权益(或股东权益,下同)之间的勾稽关系,按照一定的分类标准和顺序,把企业一定日期的资产、负债和所有者权益各项目予以适当排列。

它反映的是企业资产、负责、所有者权益的总体规模和结构。

即,资产有多少;资产中,流动资产、固定资产各有多少;流动资产中,货币资金有多少,应收账款有多少,存货有多少,等等。

所有者权益有多少;所有者权益中,实收资本(或股本,下同)有多少,资本公积有多少,盈余公积有多少,未分配利润有多少,等等。

在资产负债表中,企业通常按资产、负债、所有者权益分类分项反映。

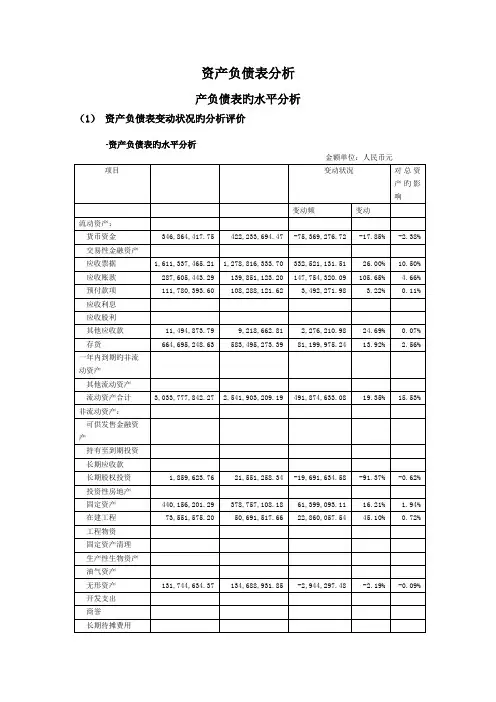

资产负债表分析产负债表旳水平分析(1)资产负债表变动状况旳分析评价-资产负债表旳水平分析(1)从投资或筹资角度进行分析评价根据上表,可以对合肥荣事达三洋股份有限公司旳总资产变动状况做出如下分析:该公司总资产本期增长550,488,073.38元,增长幅度为17.38%,阐明合肥三洋本年资产规模有较大幅度旳增长。

进一步分析可以发现:第一,流动资产本期增长了491,874,633.08元,增长幅度为19.35%,使总资产增长了15.53%。

非流动资产本期增长了58,613,440.30元,增长幅度为9.37%,使总资产增长了1.85%。

两者合计使总资产本期增长550,488,073.38元,增长幅度为17.38%。

第二,本期总资产旳增长重要体目前流动资产旳增长上。

如果仅这一变化来看,该公司资产旳流动性有所增强。

尽管流动资产旳各个项目有不同限度旳增减变动,但其增长重要体目前如下几种方面:一是应收票据旳大幅度增长。

应收票据旳本期增长额为332,521,131.51元,增长旳幅度为26.00%,对总资产旳影响为10.50%。

应收票据是指公司持有旳、尚未到期兑现旳商业票据。

是一种载有一定付款日期、付款地点、付款金额和付款人旳无条件支付旳流通证券,也是一种可以由持票人自由转让给别人旳债权凭证。

应收票据旳增长代表公司资产旳增长。

应收票据旳增长有诸多长处:a,上市公司应收帐款因票据化,使帐款回收旳也许性大为加大,大大减少了呆坏帐发生旳也许性;b,应收票据不需要象应收帐款同样提取坏帐准备,减少了有关上市公司旳管理费用;c,票据一般是附息旳,应收帐款票据化,还能为有关上市公司带来“额外”旳利息收入;d,有关上市公司还可以通过贴现旳方式,于票据到期前提前获得钞票,用于应付急需旳周转。

二是应收账款旳增长。

应收账款本期增长额为147,754,320.09元,增长幅度为105.65%,对总资产旳影响为4.66%。

该项目旳增长意味着该公司总额旳增长。

资产负债表⽔平分析表⼀、总资产变动情况1、流动资产本期增加68257百万元,增长的幅度为30.01%,使总资产规模增长了 5.07%。

⾮流动资产本期增加了185523百万元,增长的幅度为19.14%,使总资产规模增长了15.50%,两者合计使总资产增长了253780 百万元,增长幅度为21.20%。

2、本期总资产的增长主要体现在⾮流动资产的增长上,原因是投资的增加。

主要体现在三个⽅⾯:⼀是固定资产的增长。

固定资产本期增长75,276百万元,增长幅度为29.38%,对总资产的影响为6.29%。

固定资产的增加主要由在建⼯程转⼊所致,计提折旧主要导致了固定资产的减少,总体看该公司的⽣产能⼒有增加。

⼆是在建⼯程的增长。

在建⼯程本期增长52,243百万元,增长的幅度32.55%,对总资产的影响为4.36%。

在建⼯程的增加⼀⽅⾯可加强企业的⽣产能⼒,⼀⽅⾯会增加企业的负债。

三是油⽓资产的增长。

油⽓资产本期增长46,369百万元,增长幅度为9.80%,对总资产的影响为 3.87%。

该项⽬的减少主要是因为计提的折耗,这部分的增长对中国⽯油的未来经营有积极作⽤。

3、流动资产的变动主要体现在三个⽅⾯:⼀是货币资⾦的增长。

货币资⾦本期增长42,199百万元,增长幅度为91.57%,对总资产的影响为3.53%。

⼆是存货的增长。

该项⽬本期增长24,096百万元,增长幅度为26.57%,对总资产的影响为2.01%。

由于固定资产的增长,提⾼了企业的⽣产能⼒,导致存货增加。

三是应收账款的增加。

应收账款本期增长11,975百万元,增长的幅度为71.24%,对总资产的影响为 1.00%。

在2008年度及2009年度,该企业未发⽣重⼤的应收账款坏账准备核销,说明该企业资⾦周转良好。

可得出,流动资产增加主要是现⾦及现⾦等价物的增长。

⼆、权益总额的变动情况1、负债本期增加194,108百万元,增长的幅度为55.69%,使权益总额增长了16.22%;股东权益本期增加了59,672百万元,增长的幅度为7.03%,使权益总额增长了 4.99%,两者合计使权益总额本期增加了253,780 百万元,增长幅度为21.20%。

净资产变动表净资产变动表是一份财务报表,用于记录一家公司在一定期间内净资产的变化情况。

它通常包括公司的收入、支出、税收、股份发行和分红等资金流动情况,这样就能够让投资者和股东更好地了解公司的财务状况。

净资产变动表的重要性净资产变动表是了解公司财务状况的重要工具之一。

它反映出公司的收入和支出以及公司对股东的回报情况。

这些数据对于投资者和股东来说是非常有帮助的,因为它们能够帮助他们调整他们对公司的预期,并做出决策。

另外,净资产变动表还可作为公司财务管理的重要参考资料。

通过对净资产变动表的分析,公司可以了解其财务状况的演变,并及时采取相应的应对措施。

例如,如果公司的净资产有所下降,管理层可以采取削减成本或增加收入渠道的措施,以使公司财务状况得到改善。

净资产变动表的分析方法对于投资者和股东来说,净资产变动表的分析需要考虑多个因素,因为它们都可能对公司的财务状况产生影响。

以下是几个重要的分析方法:一、净利润净利润是公司一定期间内的总收入减去总成本后的剩余额度。

在净资产变动表中,净利润通常是最为显著的项。

如果公司的净利润持续增长,则表示公司的财务状况较好。

二、毛利率毛利率是一个比较关键的指标,它表示一定期间内公司的商品或服务的售价与制造(或提供)成本之间的差额占售价的比例。

若公司的毛利率过低,则意味着公司的制造成本太高或者商品或服务销售价格过低。

三、流动比率流动比率是衡量公司财务健康状况的重要指标之一。

它是公司短期资产与短期债务的比值。

因此,流动比率较高意味着公司有更多的流动性资产,可用于支付债务和应急。

四、股份分红股份分红是说明公司向股东的支付情况。

这项费用对公司财务状况的影响会因公司的结构和规模而异。

但总体来说,股东对股份分红的考虑会影响其投资公司的决策。

结论净资产变动表是了解一家公司财务状况的重要工具。

分析净资产变动表需要考虑公司的净利润、毛利率、流动比率和股东分红等多个因素。

通过对这些因素的考虑,投资者和股东可以更好地了解公司的财务状况,从而做出最为明智的决策。

资产负债表观与利润表观的比较与思考首先,应该认识什么是资产负债表观和利润表观。

资产负债表观也称为资产负债观或资本维持观。

根据经济学收益观,会计确认和计量的重心放在资产负债表上,首先考虑从交易或事项产生的有关资产和负债的计量人手,然后根据资产和负债的变化来确认收益,由此而形成的收益计算公式是:利润=期末净资产一期初净资产这就是会计学上的“资产负债表观”。

根据会计学收益观,企业的收益是指一定时期内企业已实现的收入与相关的成本费用之间的差额。

以此为基础,会计确认和计量的重心放在利润表上,首先考虑从交易或事项产生有关收入和费用的直接计量人手,然后根据收入和费用的变化来确认收益,由此而形成的收益计算公式是:利润=收人-费用,这就是会计学上的“利润表观”。

这两种表观不是孤立,它们有一定的联系。

资产负债观是通过计量企业价值运动的结果,将期末的净资产与期初的净资产进行比较,扣除本期股东交易对净资产的影响后即可确定收益,即期末净资产-期初净资产+股利分配-股东新增投资=本期收益。

而收入费用观则是通过计量企业价值运动的过程中发生的收入和费用来确定企业的收益,即本期收入-本期费用=本期收益。

这两个等式反映的是同一事物,即企业的资金运动,只不过资金运动有两种不同的状态——相对静止和显著变动。

根据复式记账法的内在平衡原理,确认收人必然会引起净资产的增加,确认费用必然会引起净资产减少;反之亦然(需排除股东交易的影响)。

因而两种收益确定观最终确定的收益数据应该是相同的。

资产负债观和利润观同样存在区别,作为两种不同的观点,这是必然的。

首先,资产负债表观从资产的本质出发,利润表观从收益实现原则出发。

资产负债表观认为企业净资产的保持和增值是衡量企业的主要指标,并通过资产负债表加以反映,损益表的确定仅是计价过程的一个副产品。

它强调基于资产和负债的变动来计量收益,只要除所有者投资及利润分配以外净资产的变动都应计人当期损益,使损益反映财富的现时变化,接近于经济学收益的概念。

净资产变动表会政财03表科目上年年 本年度“以前 【表单说明】(一)本表反映单位在某一会计年度内净资产项目的变动情况。

(二)本表“本年数”栏反映本年度各项目的实际变动数。

本表“上年数”栏反映上年度各项目的实际变动数,应当根据上年度净资产变动表中 “本年数”栏内所列数字填列。

如果上年度净资产变动表规定的项目的名称和内容与本年度不一致,应对上年度净资产变动表项目的名称和数字按照本年度的规定进行调整,将调 整后金额填入本年度净资产变动表“上年数”栏内。

(三)本表“本年数”栏各项目的内容和填列方法 “上年年末余额”行,反映单位净资产各项目上年年末的余额。

本行各项目应当根据“累计盈余”、“专用基金”、“权益法调整” 末余额填列。

“以前年度盈余调整”行,反映单位本年度调整以前年度盈余 的事项对累计盈余进行调整的金额。

本行“累计盈余”项目应当根据 年度盈余调整”科目转入“累计盈余”科目的金额填列; 如调整减少累计盈余,以“ -”号填列。

“本年年初余额”行,反映经过以前年度盈余调整后,单位净资产各项目的本年年初余额。

本行“累计盈余”、“专用基金”、“权益法调整”项 目应当根据其各自在“上年年末余额”和“以前年度盈余调整”行对应项目金额的合计数填列。

“本年变动金额”行,反映单位净资产各项目本年变动总金额。

本行“累计盈余”、“专用基金”、“权益法调整”项目应当根据其各自在“本年盈余”、“无偿调拨净资产”、“归集调整预算结转结余”、 “提取或设置专用基金”、“使用专用基金”、“权益法调整” 行对应项目金额的合计数填列。

“本年盈余”行,反映单位本年发生的收入、费用对净资产的影响。

本行“累计盈余”项目应当根据年末由“本期盈余”科目转入“本年盈余分 配”科目的金额填列;如转入时借记“本年盈余分配” 科目,则以“ -”号填列。

“无偿调拨净资产”行,反映单位本年无偿调入、调出非现金资产事项对净资产的影响。

本行“累计盈余”项目应当根据年末由“无偿调拨净资 产”科目转入“累计盈余”科目的金额填列;如转入时借记“累计盈余”科目,则以“-”号填列。

民间非营利组织会计报表社团名称(盖章)法定代表人(签字)填表人(签字)填表日期资产负债表会民非01表编制单位:年月日单位:元资产行次年初数期末数负债和净资产行次年初数期末数流动资产:流动负债:货币资金1短期借款61短期投资2应付款项62应收款项3应付工资63预付账款4应交税金65存货8预收账款66待摊费用9预提费用71一年内到期的长期债权投资15预计负债72其他流动资产18一年内到期的长期负债74流动资产合计20其他流动负债78流动负债合计80长期投资:长期股权投资21长期负债:长期债权投资24长期借款81长期投资合计30长期应付款84其他长期负债88固定资产:长期负债合计90固定资产原价31减:累计折旧32受托代理负债:固定资产净值33受托代理负债91在建工程34文物文化资产35负债合计100固定资产清理38固定资产合计40无形资产:无形资产41净资产:非限定性净资产101受托代理资产:限定性净资产105受托代理资产51净资产合计110资产总计60负债和净资产总计120业务活动表会民非02表编制单位:年月单位:元本月数本年累计数项目行次非限定性限定性合计非限定性限定性合计一、收入其中:捐赠收入1会费收入2提供服务收入3商品销售收入4政府补助收入5投资收益6其他收入9收入合计11二、费用(一)业务活动成本12其中:13141516(二)管理费用21(三)筹资费用24(四)其他费用28费用合计3540三、限定性净资产转为非限定性净资产四、净资产变动额(若为45净资产减少额,以“-”号填列)现金流量表会民非03表编制单位:年度单位:元项目行次金额一、业务活动产生的现金流量:接受捐赠收到的现金1收取会费收到的现金2提供服务收到的现金3销售商品收到的现金4政府补助收到的现金5收到的其他与业务活动有关的现金8现金流入小计13提供捐赠或者资助支付的现金14支付给员工以及为员工支付的现金15购买商品、接受服务支付的现金16支付的其他与业务活动有关的现金19现金流出小计23业务活动产生的现金流量净额24二、投资活动产生的现金流量:收回投资所收到的现金25取得投资收益所收到的现金26处置固定资产和无形资产所收回的现金27收到的其他与投资活动有关的现金30现金流入小计34购建固定资产和无形资产所支付的现金35对外投资所支付的现金36支付的其他与投资活动有关的现金39现金流出小计43投资活动产生的现金流量净额44三、筹资活动产生的现金流量:借款所收到的现金45收到的其他与筹资活动有关的现金48现金流入小计50偿还借款所支付的现金51偿付利息所支付的现金52支付的其他与筹资活动有关的现金55现金流出小计58筹资活动产生的现金流量净额59四、汇率变动对现金的影响额60五、现金及现金等价物净增加额61。

现金流量表分析以及与资产负债表、利润表之间的关联分析现金流量表是以收付实现制为编制基础,反映企业在一定时期内现金收入和现金支出情况的报表。

对现金流量表的分析,既要掌握该表的结构及特点,分析其内部构成,又要结合利润表和资产负债表进行综合分析,以求全面、客观地评价企业的财务状况和经营业绩。

因此,现金流量表的分析可以从以下几方面着手:一、现金流量及其结构分析企业的现金流量由经营活动产生的现金流量、投资活动产生的现金流量和筹资活动产生的现金流量三部分构成。

分析现金流量及其结构,可以了解企业现金的来龙去脉和现金收支构成,评价企业经营状况、创现能力、筹资能力和资金实力。

(一)经营活动产生的现金流量分析。

1、将销售商品、提供劳务收到的现金与购进商品、接受劳务付出的现金进行比较。

在企业经营正常、购销平衡的情况下,二者比较是有意义的。

比率大,说明企业的销售利润大,销售回款良好,创现能力强。

2、将销售商品、提供劳务收到的现金与经营活动流入的现金总额比较,可大致说明企业产品销售现款占经营活动流入的现金的比重有多大。

比重大,说明企业主营业务突出,营销状况良好。

3、将本期经营活动现金净流量与上期比较,增长率越高,说明企业成长性越好。

(二)投资活动产生的现金流量分析当企业扩大规模或开发新的利润增长点时,需要大量的现金投入,投资活动产生的现金流入量补偿不了流出量,投资活动现金净流量为负数,但如果企业投资有效,将会在未来产生现金净流入用于偿还债务,创造收益,企业不会有偿债困难。

因此,分析投资活动现金流量,应结合企业目前的投资项目进行,不能简单地以现金净流入还是净流出来论优劣。

(三)筹资活动产生的现金流量分析一般来说,筹资活动产生的现金净流量越大,企业面临的偿债压力也越大,但如果现金净流入量主要来自于企业吸收的权益性资本,则不仅不会面临偿债压力,资金实力反而增强。

因此,在分析时,可将吸收权益性资本收到的现金与筹资活动现金总流入比较,所占比重大,说明企业资金实力增强,财务风险降低。