中华人民共和国税种对比表

- 格式:doc

- 大小:81.50 KB

- 文档页数:3

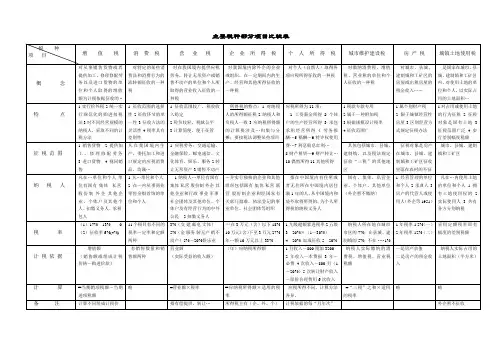

税种消费税

定义我国现行消费税是对我国境内从事生产、委托加工和进口应税消费品的单位和个人,就其应税消费品征收的一种流转税。

分类分为一般消费税和特别消费税。

我国征收的消费税属特别消费税

纳税人在中国境内从事生产、委托加工以及进口应税消费品的单位和个人为消费税纳税人

税 目烟、酒及酒精 / 成品油 / 小汽车、摩托车、汽车轮胎 / 化妆品、贵重首饰及珠宝玉石、高档手表 /高尔夫球及球具 / 游艇 / 鞭炮及焰火 / 木制一次性筷子 / 实木地板

税率定额税率①黄酒②啤酒③汽油④柴油实行单一定额税率

①卷烟②白酒在实行比例税率的同时实行定额税率比例税率其余的消费品实行单一比例税率

计税方法从价定率、从量定额、从价从量复合征收三种

计税公式⑴从价:应纳税额=应税消费品的销售额*税率-速算扣除

⑵从量:销售数量*税率

⑶复合:上面两式相加—卷烟、粮食白酒、薯类白酒采用复合计征※销售子午线轮胎免征消费税

纳税时间⑴纳税人生产的应税消费品于销售时纳税

⑵进口消费品应当于应税消费品报关进口环节纳税

⑶金银首饰、钻石在零售环节纳税。

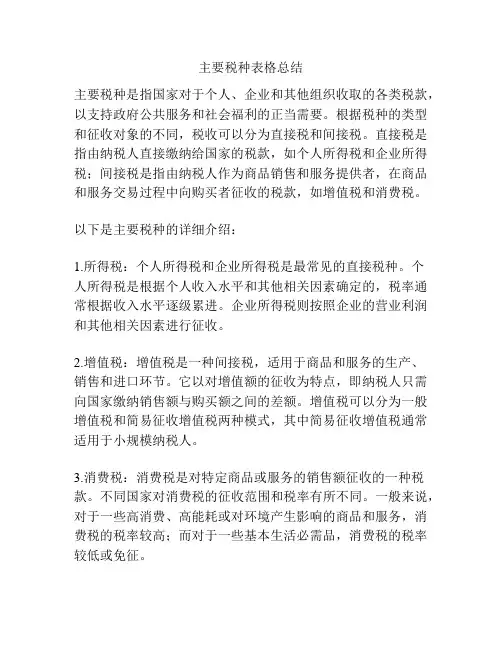

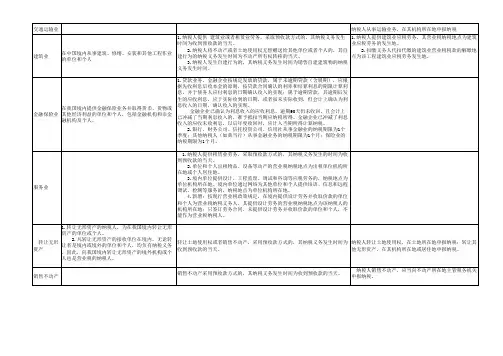

主要税种表格总结主要税种是指国家对于个人、企业和其他组织收取的各类税款,以支持政府公共服务和社会福利的正当需要。

根据税种的类型和征收对象的不同,税收可以分为直接税和间接税。

直接税是指由纳税人直接缴纳给国家的税款,如个人所得税和企业所得税;间接税是指由纳税人作为商品销售和服务提供者,在商品和服务交易过程中向购买者征收的税款,如增值税和消费税。

以下是主要税种的详细介绍:1.所得税:个人所得税和企业所得税是最常见的直接税种。

个人所得税是根据个人收入水平和其他相关因素确定的,税率通常根据收入水平逐级累进。

企业所得税则按照企业的营业利润和其他相关因素进行征收。

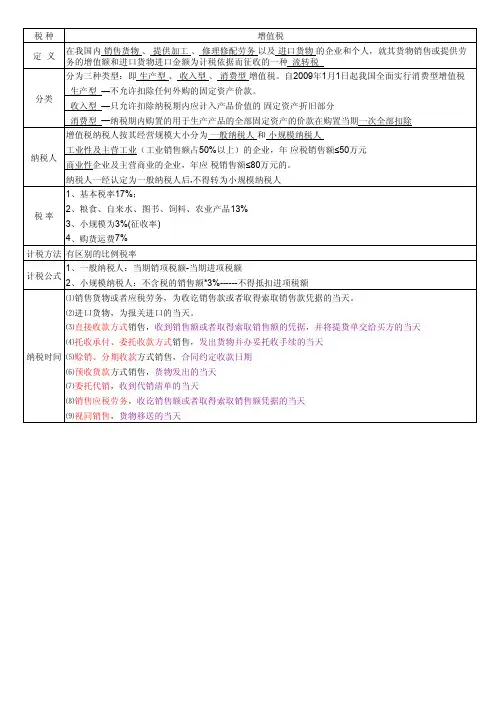

2.增值税:增值税是一种间接税,适用于商品和服务的生产、销售和进口环节。

它以对增值额的征收为特点,即纳税人只需向国家缴纳销售额与购买额之间的差额。

增值税可以分为一般增值税和简易征收增值税两种模式,其中简易征收增值税通常适用于小规模纳税人。

3.消费税:消费税是对特定商品或服务的销售额征收的一种税款。

不同国家对消费税的征收范围和税率有所不同。

一般来说,对于一些高消费、高能耗或对环境产生影响的商品和服务,消费税的税率较高;而对于一些基本生活必需品,消费税的税率较低或免征。

4.企业所得税:企业所得税是指企业根据其营业利润交纳的税款。

企业所得税的税率和征收方式各国不尽相同,通常通过对企业的利润计算、扣除各类费用和折旧后,再按照一定比例征收税款。

企业所得税的起征点和免征额也因国家不同而有所差异。

5.资源税:资源税是对资源开采和利用行为征收的税款,包括石油资源税、天然气资源税、煤炭资源税等。

资源税的税率通常根据资源种类和开采程度等因素进行调整,旨在引导资源合理开发利用,保护环境和生态系统。

6.土地使用税:土地使用税是对土地的占有和使用权进行征收的税款。

土地使用税通常按照土地面积、地理位置、土地用途和市场价值等因素确定,可以作为调节土地资源配置和保护农民利益的一种手段。

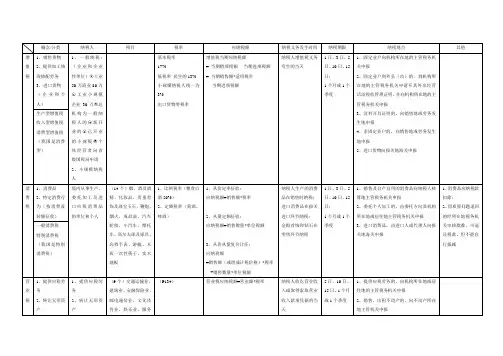

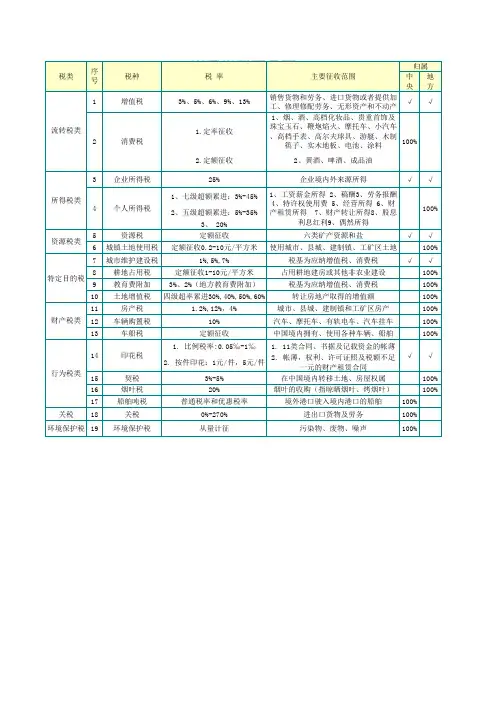

中国现行税种、税率大全前,我国共有19个税种,其中16个税种由税务部门负责征收,关税和船舶吨税由海关征收,进口货物的增值税、消费税由海关部门代征。

一、中国现行19个税种1、增值税:是对在我国境内销售货物或者提供加工、修理修配劳务以及进口货物的单位和个人征收的一种税。

2、消费税:是对在我国境内生产或销售、委托加工和进口应税消费品的单位和个人征收的一种税。

3、营业税:是对有偿提供应税劳务(包括交通运输业、建筑业、金融保险业等七个税目)、转让无形资产和销售不动产的单位和个人征收的一种税。

4、企业所得税:是对在我国境内的企业和其他取得收入的组织,对其生产、经营所得和其他所得依法征收的一种税。

5、个人所得税:是对个人(自然人)取得的各项应税所得(包括个人的工资、薪金所得,个体工商户的生产、经营所得等11个项目)征收的一种税。

6、资源税:是以各种应税自然资源(包括原油、天然气、煤炭、其他非金属矿原矿、黑色金属矿原矿、有色金属矿原矿和盐)为课税对象征收的一种税。

7、城镇土地使用税:是以在城市、县城、建制镇和工矿区范围内的土地为征税对象,以纳税人实际占用的土地面积为计税依据,按规定税额对使用土地的单位和个人征收的一种税。

8、土地增值税:是对在我国境内转让国有土地使用权、地上建筑物(包括地上、地下的各种附属设施)及其附着物并取得收入的单位和个人,对其转让所取得的增值额征收的一种税。

9、房产税:是以城市、县城、建制镇和工矿区范围内的房屋为征税对象,按照房产原值一次减除10%~30%后的余值或房产租金收入向房产所有人或经营使用人征收的一种税。

10、城市维护建设税:是以纳税人实际缴纳的增值税、消费税和营业税税额为计税依据所征收的一种税。

11、车辆购置税:是对购置汽车、摩托车、电车、挂车、农用运输车等应税车辆的单位和个人,按照应税车辆计税价格的一定比率征收的一种税。

12、车船税:是以在我国境内依法应当到车船管理部门登记的车辆、船舶为征税对象,向车辆、船舶的所有人或者管理人征收的一种税。

广告业应缴纳哪些税(费)?广告业,是指利用图书、报纸、杂志、广播、电视、路牌、电影、招贴、橱窗、霓虹灯、灯箱等形式为介绍商品、经营服务项目、文体节目或通告、声明等事项所作的宣传和提供劳务服务的业务。

广告业主要涉及营业税、城市维护建设税、教育费附加、文化事业建设费和企业所得税等。

(一)营业税1、计税依据对广告业务征收营业税,是以广告业务收入作为计税营业额征税的。

广告业务收入是指广告的设计、制作、刊登、播映等项收入。

对电台、电视台、报刊社、广告公司等广告经营单取得的赞助收入,以及体育馆、运动场举办体育比赛和文艺演出,为企业单位打广告所取得的广告费收入,均应按全额征收营业税,对付给广告公司制作广告的加工费不得扣除;接受委托的广告公司加工制作广告的加工费收入,也应按规定征收营业税。

2、税率广告业的税率为5%3、营业税应纳税额广告业营业税应纳税额为娱乐业的营业额乘以适用税率。

计算公式为:营业税应纳税额=营业额*适用税率4、营业税的纳税义务发生时间营业税纳税义务发生时间一般为纳税人收讫营业收入款项或取得索取营业收入款项凭据的当天。

5、纳税期限纳税期限分为五日、十日、十五日或一个月。

纳税人以一个月为一期纳税的,自期满之日起十日内申报纳税,以五日、十日或者十五日为一期纳税的,自期满之日起五日内预缴税款,于次月一日起十日内申报纳税并结清上月应纳税款。

有关营业税的具体、全面规定请见纳税指南—“分税种基本规定”部分。

(二)文化事业建设费1、文化事业建设费的计税依据广告业文化事业建设费按缴费人应当缴纳广告业营业税的营业额和规定的费率计算应缴费额。

计算公式:应缴费额=应纳娱乐业、广告业营业税的营业额×3%2、文化事业建设费的缴费义务发生时间文化事业建设费的缴费义务发生时间为缴费义务人收讫文化事业建设费征收范围内业务营业收入款项或者取得索取营业收入款项凭证的当天。

4、文化事业建设费的缴纳期限文化事业建设费的缴纳期限与缴费义务人缴纳营业税的期限相同。

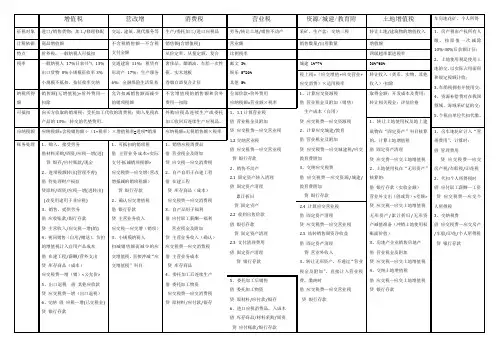

中国各种税率⼀览DOC附件三:各种税率⼀览以下税率表收集⾃⽹络,税率具有时效性,涉及重要计量请⾃⾏详查⽬录增值税 (2)消费税 (4)营业税 (5)城市维护建设税 (6)教育费附加 (7)关税 (7)资源税 (15)⼟地增值税 (15)房产税 (17)⼟地使⽤税 (17)车辆购置税 (17)车船税 (18)车辆使⽤牌照税 (18)船舶使⽤牌照税 (19)印花税 (19)契税 (20)个⼈所得税 (20)企业所得税 (22)增值税增值税税率表说明:⼀、⼀般纳税⼈⽣产下列货物,可按简易办法依照6%征收率计算缴纳增值税。

(⼀)县以下⼩型⽔⼒发电单位⽣产的电⼒;(⼆) 建筑⽤和⽣产建筑材料所⽤的砂、⼟、⽯料;(三)以⾃⼰采掘的砂、⼟、⽯料或其他矿物连续⽣产的砖、⽡、⽯灰;(四)原料中掺有煤矸⽯、⽯煤、粉煤灰、烧煤锅炉的炉底渣及其他废渣(不包括⾼炉⽔渣)⽣产的墙体材料;(五)⽤微⽣物、微⽣物代谢产物、动物毒素、⼈或动物的⾎液或组织制成的⽣物制品。

⼆、⾦属矿采选产品、⾮⾦属矿采选产品增值税税率由17%调整为13%。

三、增值税⼀般纳税⼈销售⾃来⽔可按6%的税率征收。

四、⽂物商店和拍卖⾏的货物销售按6%的税率征收。

五、寄售商店代销寄售物品、典当业销售的死当物品按6%六、单位和个⼈经营者销售⾃⼰使⽤过的游艇、摩托车和应征消费税的汽车,按6%的征收率计算缴纳增值税。

七、销售⾃⼰使⽤过的其他属于货物的固定资产,暂免征收增值税。

注:“使⽤过的其他属于货物的固定资产”应同时具备以下⼏个条件:(⼀)属于企业固定资产⽬录所列货物;(⼆)企业按固定资产管理,并确已使⽤过的货物;销售价格不超过其原值的货物。

对不同时具备上述条件,⽆论会计制度规定如何核算,均应按6%的征收率征收增值税。

⼋、增值税⼩规模纳税⼈销售进⼝货物,税率为6%,提供加⼯、修理修配劳务,税率为6%。

九、邮政部门以外的其他单位与个⼈销售集邮商品、征收增值税。

⼗、增值税⼀般纳税⼈向⼩规模纳税⼈购买的农业产品,可视为免税农业产品按10%的扣除率计算进项税额。