中国远洋财务分析

- 格式:docx

- 大小:12.70 KB

- 文档页数:1

湖南农业大学东方科技学院课程论文学部:2课程论文题目:中国远洋控股股份有限公司财务报表分析课程名称:财务报表分析评阅成绩:评阅意见:成绩评定教师签名:日期:年月日中国远洋控股股份有限公司财务报表分析一、选择理由随着中国进入WTO之后,国际贸易越来越多,进出口的交易额也越来越大,海洋运输也成为外贸必要的运输路线,并且随着经济的发展海洋运输市场也越来越广大。

而中国远洋又是海洋运输业中的佼佼者。

但是最近几年没有一家航运企业不在“惨淡”经营,不被严重亏损所困扰。

而作为海洋运输业的佼佼者,亏损也是名列前茅,连续两年当了中国的“亏损王”。

2011年亏损104.5亿元,2012年亏损95.4亿元,公司在2011 年全年业绩亏损后,2012 年全年业绩继续亏损。

根据上海证券交易所上市规则,公司A 股股票将于2012 年年报披露后被实行退市风险警示(即“*ST”)。

2013 年,国际航运市场仍有较大不确定性,运力需求与供给矛盾依然突出,油价等成本高位运行,上述因素将对公司的生产经营产生不利影响。

但是2013年扭亏为盈,盈利2.35亿元。

,中国远洋算是逃过一劫,如何在亏损了95.4亿元之后转亏为盈,让我产生了浓厚的兴趣,于是我觉得选取中国远洋控股股份有限公司作为例子。

对中国远洋2011年至2013年的财务报表进行了分析。

中国远洋控股股份有限公司(港交所:1919,上交所:601919)总部设于中国,是中国远洋运输集团航运主业的海外上市旗舰平台。

是一家提供综合集装箱航运服务的主要全球供应商之一,业务包括提供集装箱航运价值键内广泛系列的集装箱航运、集装箱码头、集装箱租赁以及货运代理及船务代理服务。

二、公司概况1、公司简介中国远洋控股股份有限公司(简称“中国远洋”)于2005年3月3日在中华人民共和国注册成立,2005年6月30日在香港联交所主板成功上市(股票编号:1919),二零零七年六月二十六日在上海证券交易所成功上市(股票编号:601919)。

第1篇一、前言中海远控(以下简称“公司”)作为中国远洋海运集团有限公司的控股子公司,主要从事船舶管理、船舶租赁、物流运输等相关业务。

本文将通过对中海远控近三年的财务报告进行分析,评估公司的财务状况、经营成果和现金流量,为投资者、债权人以及其他利益相关者提供参考。

二、财务报表分析1. 资产负债表分析(1)资产结构分析根据中海远控近三年的资产负债表,我们可以看到公司的资产主要由流动资产和非流动资产构成。

流动资产主要包括货币资金、应收账款、存货等,非流动资产主要包括固定资产、无形资产等。

从近三年的数据来看,公司流动资产占比逐年上升,说明公司短期偿债能力有所增强。

但需要注意的是,应收账款占比较高,需要关注其回收风险。

(2)负债结构分析中海远控的负债主要由流动负债和非流动负债构成。

流动负债主要包括短期借款、应付账款等,非流动负债主要包括长期借款、应付债券等。

从近三年的数据来看,公司流动负债占比逐年下降,说明公司短期偿债压力有所减轻。

但长期借款占比逐年上升,需要关注公司的长期偿债能力。

2. 利润表分析(1)营业收入分析中海远控的营业收入主要由船舶管理、船舶租赁、物流运输等业务构成。

从近三年的数据来看,公司营业收入逐年增长,说明公司主营业务发展良好。

(2)营业成本分析公司营业成本主要包括船舶折旧、燃料费用、人工费用等。

从近三年的数据来看,公司营业成本逐年增长,但增速低于营业收入增速,说明公司成本控制能力有所提升。

(3)净利润分析从近三年的数据来看,公司净利润逐年增长,但增速低于营业收入增速,说明公司盈利能力有待提高。

3. 现金流量表分析(1)经营活动现金流量分析公司经营活动现金流量主要为经营活动产生的现金流入和流出。

从近三年的数据来看,公司经营活动现金流量净额波动较大,需要关注其可持续性。

(2)投资活动现金流量分析公司投资活动现金流量主要为投资产生的现金流入和流出。

从近三年的数据来看,公司投资活动现金流量净额波动较大,主要受投资项目建设的影响。

第1篇一、概述中远海运控股股份有限公司(以下简称“中远海控”或“公司”)是中国远洋海运集团有限公司的控股子公司,是全球最大的综合性的集装箱运输企业之一。

公司主要从事集装箱航运、码头业务、物流及相关业务。

本报告旨在对中远海控的财务状况、经营成果和现金流量进行分析,以期为投资者、管理层和利益相关者提供决策参考。

二、财务报表分析1. 资产负债表分析(1)资产结构分析截至2023年,中远海控的总资产为XXX亿元,其中流动资产XXX亿元,非流动资产XXX亿元。

流动资产中,货币资金、交易性金融资产和应收账款占比较高,分别为XXX亿元、XXX亿元和XXX亿元。

这表明公司具有较强的短期偿债能力。

(2)负债结构分析中远海控的总负债为XXX亿元,其中流动负债XXX亿元,非流动负债XXX亿元。

流动负债中,短期借款、应付账款和一年内到期的非流动负债占比较高,分别为XXX 亿元、XXX亿元和XXX亿元。

这表明公司短期偿债压力较大。

(3)股东权益分析截至2023年,中远海控的股东权益为XXX亿元,净资产收益率为XXX%。

这表明公司盈利能力较强,股东权益得到有效保障。

2. 利润表分析(1)营业收入分析中远海控的营业收入为XXX亿元,同比增长XXX%。

这主要得益于集装箱航运业务的稳定增长和码头业务的拓展。

(2)营业成本分析中远海控的营业成本为XXX亿元,同比增长XXX%。

成本增长主要受油价上涨、人力成本上升等因素影响。

(3)利润分析中远海控的净利润为XXX亿元,同比增长XXX%。

这主要得益于营业收入增长和成本控制。

3. 现金流量表分析(1)经营活动现金流量分析中远海控的经营活动现金流量为XXX亿元,同比增长XXX%。

这表明公司经营活动产生的现金流量较为稳定。

(2)投资活动现金流量分析中远海控的投资活动现金流量为XXX亿元,主要用于购置船舶、码头等固定资产。

(3)筹资活动现金流量分析中远海控的筹资活动现金流量为XXX亿元,主要用于偿还债务和补充流动资金。

中国远洋两度巨亏原因分析倪晨摘要:继2011年104.49亿元的亏损后,中国远洋在2012年继续亏损,高达95.59亿元,连续两年的巨额亏损,使得中国远洋获得了“A 股亏损王”的称号。

有相关分析指出,亏损的根本原因是其管理层对企业规模的过分追求而使得自身忽略了市场中存在的种种风险。

本文将从宏观市场及其自身战略两个层面对中国远洋两度巨亏的原因进行研究,分析到底是哪些因素导致了中国远洋的巨亏,同时提出有关的建议。

关键词:巨额亏损;套期保值;供求失衡一、背景介绍1.企业介绍中国远洋控股股份有限公司(简称“中国远洋”)于2005年3月3日在中国注册成立,2005年6月30日在香港联交所主板成功上市,2007年6月26日在上海证券交易所成功上市。

拥有中远集装箱运输有限公司、中远散货运输有限公司、青岛远洋运输有限公司、中远航运有限公司、深圳远洋运输股份有限公司等子公司,主要从事集装箱航运、干散货航运、物流、集装箱码头、集装箱租赁和制造等业务。

2.巨亏历程介绍中国远洋于2012年3月27日公布了全年业绩:2012年,归属母公司净利润亏损95.59亿元,而2011年,这个数字为亏损104.49亿元。

中国远洋2011年所实现的营业收入为689亿元,较去年同期的806亿元下降了14.516%,营业成本719亿元,较去年同期的663亿元增加了8.446%。

实现归属母公司净利润-104亿,去年同期为67.7亿,减少了171.7亿或253.6%。

中国远洋因此位居2011年上市公司巨亏名单的榜首。

2012年,中国远洋实现营业收入721亿元,营业成本725亿元,虽然营业成本还是大于营业收入,相较2011年已经有了很大的好转,但通过报表我们发现其2012年的财务费用较2011年的财务费用多出了15亿元。

二、两度巨亏原因分析中国远洋两度的巨额亏损引起了外界的关注与猜疑,面对外界的各种说法,时任中国远洋总裁的魏家福给出的解释是:全球经济持续低迷,航运业整体亏损,并不是只有中国远洋一家亏损。

![中国远洋案例财务分析[指南]](https://uimg.taocdn.com/0ce6c079b80d6c85ec3a87c24028915f814d8411.webp)

目录一、绪言 (3)(一)课题背景及意义 (3)(二)文献综述及简要评析 (3)(三)研究方法 (4)(四)论文研究思路与框架 (4)二、盈余管理概念 (3)(一)概念 (3)(二)用途 (5)(三)动机 (5)1.根本目的 (5)2.具体目标 (6)三、中国远洋盈余管理的手段 (6)(一)中国远洋公司背景简介 (6)(二)利用关联方交易 (6)1.关联购销 (6)2.费用分担 (7)3.资产变更 (9)(三)利用收入、费用的确认 (10)1.利用收入的确认 (10)2.利用费用的确认 (9)(四)其他方式 (9)1.利用会计政策的变更 (9)2.利用资产重组 (9)四、盈余管理行为产生的作用 (11)(一)积极作用 (11)(二)消极作用 (12)1.对中国远洋自身发展的影响 (12)2.对债权人和投资者决策的影响 (12)3. 对会计信息以及会计准则的影响 (12)五、对中国远洋盈余管理的建议 (13)(一)完善激励与约束机制 (13)(二)强化董事会的决策职能 (13)结论 (14)参考文献 (14)摘要在世界经济不断进步和我国改革开放不断深入大背景下,企业盈余管理问题愈发突出。

我国上市公司利用盈余管理来实现自己的想法,但是盈余管理会对会计信息的真实性造成不同程度的偏差,而投资者进行投资决策所依据的最直观最权威的数据就是会计信息,会计信息的真实与否决定了投资者的投资方向是否正确。

综合所述缘由,对上市公司限制和规范盈余管理已成为社会的必要需求。

盈余管理是一把双刃剑,适度使用会使企业获得诸多好处,反之则造成消极的影响。

本文首先描述并界定盈余管理概念,经过了解研究我国上市公司中国远洋控股股份有限公司后阐述中国远洋盈余管理的相关内容分析得出其盈余管理具有两面性,最后对其消极方面及我国上市公司的盈余管理提出了我的对策及建议以达到最小影响和最大规范。

关键词:盈余管理;上市公司;治理对策AbstractThe earnings management of China's listed companies has become more and more prominent with the continuous progress of the world economy and the deepening of China's economic system reform. Use of earnings management of listed companies in China to implement their own ideas, but earnings management will cause different degree of deviation to the authenticity of accounting information, and investors make investment decisions based on the most intuitive the most authoritative data is the accounting information, accounting information true or not determines the investor's investment direction is correct. Based on the above reasons, it is necessary for the society to restrict and standardize earnings management for listed companies. Earnings management is a double-edged sword, moderate use will makethe enterprise to obtain many benefits, otherwise it will cause negative impact. This paper describe and define the concept of earnings management, through understanding the Chinese listed companies after China COSCO holdings co LTD. China ocean surplus management related content analysis of the earnings management has two sides, the last of the negative aspects and the earnings management of listed companies in our country my countermeasures and Suggestions were put forward in order to achieve the minimum impact and maximum specification.Key words:Earnings management;Listed company;Countermeasures for harnessing一、绪言(一)课题背景及意义我国上市公司的盈余管理问题在世界经济不断进步和我国经济体制改革不断深入的同时愈发突出。

航运企业财务风险管理研究

航运业是国际贸易货物运输的重要渠道,是国民经济的基础产业,目前中国外贸出口货物约90%由航运企业完成。

航运企业由于其经营业务的特殊性,因而比其他企业面临更多的经营风险和财务风险。

而航运企业大多重视经营风险,忽视财务风险的管理,大多没有建立起有效的财务风险管理制度,尤其是2008年的世界金融危机爆发后给航运企业造成了巨大的损失,很多航运企业连年亏损,甚至陷入困境。

识别并防范和控制航运企业中的财务风险,对航运企业发展至关重要。

鉴于此,本文以中国远洋控股股份有限公司为例,对航运企业财务风险管理进行研究。

本文共分五部分内容,第一部分为研究概述,梳理国内外关于财务风险管理研究成果,指出本文的研究目的和意义,阐述研究思路和方法。

第二部分为航运企业财务风险管理的相关基础理论,包括航运公司、风险和财务风险的相关基础理论。

第三部分阐述航运企业财务风险管理的现状,总结航运公司财务风险管理的不足。

第四部分依据对航运企业财务风险管理理论和现况研究,以中国远洋控股股份有限公司为例,通过对其财务报表和公司财务风险管理现状,研究中国远洋控股股份有限公司的财务风险。

第五部分根据理论和实例分析,提出加强航运企业财务风险管理的总体和具体对策。

本文通过对中国远洋这一代表企业2010年到2015年六年期间财务的财务报表和经营策略进行识别和相关分析,提出对应解决对策。

以期对中国远洋和整个航运企业走出寒冬,对与航运企业加强财务风险管理有所帮助和借鉴。

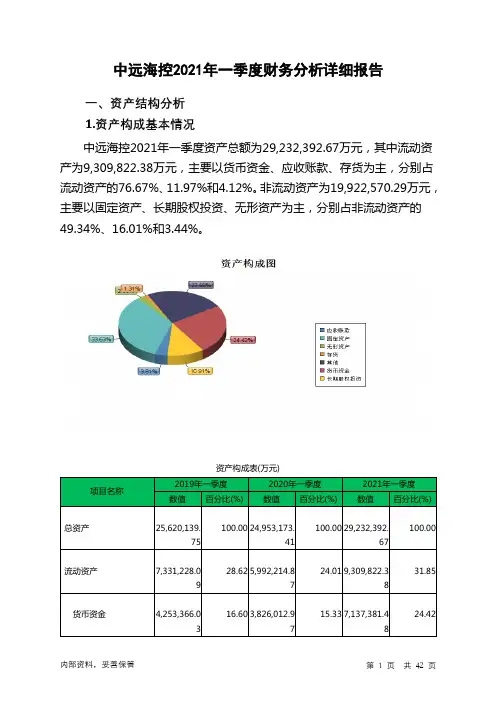

财务报表阅读与分析--以中远海运控股股份有限公司为例中远海运控股股份有限公司(以下简称“中远海控”)是中国最大的综合性海运企业,旗下拥有船舶、港口、物流、船舶修造等业务领域,是全球最大的集装箱船船东之一,其财务报表反映了公司经营情况和财务状况。

财务报表主要包括资产负债表、现金流量表和利润表。

资产负债表反映了企业的资产和负债情况,提供了企业的资金来源和运用情况;现金流量表反映了企业现金的流入和流出情况,提供了企业现金管理情况;利润表反映了收入和支出情况,提供了企业盈利情况。

首先,分析中远海控的资产负债表。

2019年末,中远海控的总资产为人民币8564.12亿元,较上年增加了2.7%;总负债为人民币5758.67亿元,较上年增加了1.2%。

其中,应付账款和应付票据的增加,反映了企业的应付账款管理和采购管理情况,需要着重关注。

其次,分析中远海控的现金流量表。

经营活动产生的现金流量净额为人民币82.65亿元,较上年减少了82.9%,主要原因是销售收入减少和采购付款增加。

投资活动产生的现金流量净额为人民币-82.38亿元,较上年减少了120.6%,主要原因是资本支出的减少。

融资活动产生的现金流量净额为人民币54.72亿元,较上年减少了90.5%,主要原因是融资规模减少。

最后,分析中远海控的利润表。

2019年,中远海控实现营业收入为人民币985.04亿元,同比减少了2.8%;净利润为人民币10.84亿元,同比减少了90.6%。

净利润显著下降的原因是运营成本增加、海运市场竞争加剧,需要加强成本控制和业务拓展。

综上所述,中远海控在2019年的经营和财务状况相对较差,需要加强成本控制和业务拓展。

在阅读财务报表时,应重点关注企业的资产负债状况、现金流量情况和盈利能力,从多个角度进行分析。

中国远洋财务分析

一、偿债能力分析

从2013年开始,流动比率突然下降到1.34,并且2014年仍然很低,中国远洋的短期偿债能力恶化,说明短期偿债能力较弱。

速动比率长期大于1,说明企业有足够的能力偿还短期债务,但同时也说明企业拥有过多的不能获利的现款和应收账款。

中国远洋的资产负债率逐年上升,说明所有者投入的资本在全部资金中所占比重很大,而借入资金所占比重很小,企业的风险主要由债权人承担,说明该企业的长期偿债能力强。

二、运营能力分析

通过分析中国远洋的资产利用效率、管理水平、资金周转状况、现金流量状况等,存货周转率由2009年的54.88%到2012年的31.03%,最后降到2014年的21.94%,呈现出了一个很明显的下降趋势。

中国远洋在2009年扩张以后,对资产的利用程度较低,变现速度较慢。

在正常情况下一定时期内存货周转次数越多,说明存货周转越快存货利用越好,但是该家企业存货周转率逐年降低,存货利用越来越差,说明企业管理方面存在问题,可能是进货过多、采购次数过少等。

三、盈利能力分析

中国远洋盈利能力是在下降的,而且下降趋势还十分明显。

从销售成本率上看,中国远洋的表现也是在2009年、2010年、和2011年表现较好,均小于1。

也正是近两年,中国远洋的收入减少,成本上升。

造成这种局面的原因一部分来源于宏观形势,也有很大程度上企业自身的因素。

近几年全球经济持续低迷,导致全球海运行业始终是一种苟延残喘的局面,中国远洋也无法独善其身。

还有一个重大因素就是,中国远洋斥巨资打造的全球最大的干散货船队,由于国际航运市场上运费的暴跌和油价的暴涨,使得这一举措成为拖累公司业绩的最大杀手。

四、杜邦分析

资产负债率降低,权益乘数减少,说明公司负债程度低,公司会有较少的杠杆利益,但相对应所承担的风险也会降低。

可能的原因有偿还了部分债务、盈利导致资产负债率降低、以股权融资等方式增加了资产。