晨星基金评级091218

- 格式:xls

- 大小:573.00 KB

- 文档页数:6

wind 债券评级12级-回复“wind 债券评级12级”引言:债券评级是投资者评估债券信用风险的重要工具。

而中国的债券市场中,wind债券评级被广泛采用。

本文将从解释wind债券评级的意义入手,逐步阐述债券评级的基本概念、评级机构的角色和评级方法,并对12级评级进行深入探讨。

一、wind债券评级的意义风险是投资者在投资过程中最关心的问题之一。

wind债券评级的意义在于为投资者提供一个量化的信用风险参考,帮助他们做出理性的投资决策。

债券评级的等级分为高等级到低等级,从AAA到D。

AAA表示最高信用评级,也被称为“优秀”等级。

二、债券评级的基本概念1.信用风险:债券发行人无法按时或全部偿还债务的可能性。

2.评级:评估债券信用风险的过程,通过评级等级来表示不同信用风险的等级。

三、评级机构的角色评级机构在债券市场中扮演着关键的角色,通常由专业的金融机构承担。

评级机构的主要职责包括:1.评估信用风险:评级机构通过深入的财务分析、市场数据和宏观经济研究来评估债券发行人的信用风险。

2.发布评级报告:评级机构会将其评估结果呈现给投资者,以及影响债券价格和投资者对风险的认知。

3.维护独立性和透明度:评级机构应保持独立,确保评级结果的可信度和准确性。

四、评级方法不同评级机构采用不同的评级方法,但通常都包括以下因素:1.债务偿付能力:评估债券发行人是否具备足够的偿债能力,并分析其财务数据和盈利能力。

2.风险管理能力:评估债券发行人对风险的识别、防范和管理能力。

3.债务结构:评估债券的债务结构是否合理,是否具备清晰的还款计划。

4.行业和市场环境:考虑行业和市场的整体风险,对债券发行人进行风险综合评估。

五、12级评级12级评级通常用于描述风险极高、几乎无法偿还的债券。

此类债券往往具有以下特征:1.债券发行人面临严重财务困境,无法按时或全部还款,可能处于破产状态。

2.债券发行人的盈利能力严重下降,无法满足偿债要求。

3.债券发行人的风险管理能力严重不足,无法有效防范风险。

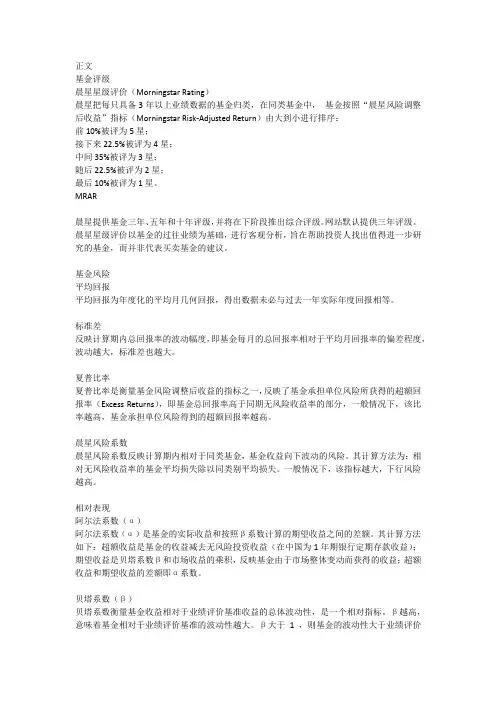

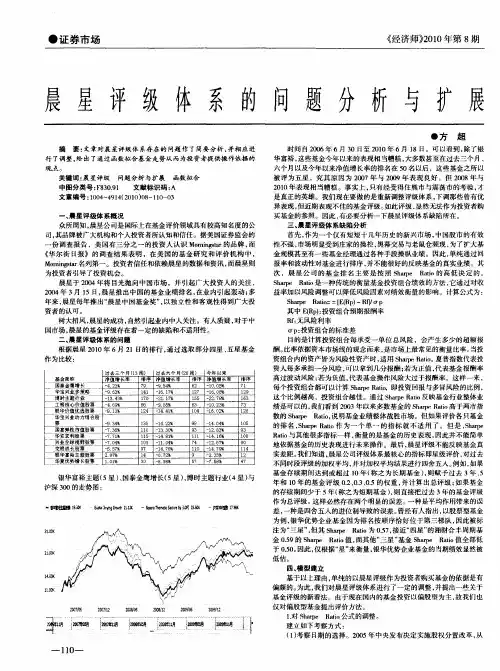

正文基金评级晨星星级评价(Morningstar Rating)晨星把每只具备3年以上业绩数据的基金归类,在同类基金中,基金按照“晨星风险调整后收益”指标(Morningstar Risk-Adjusted Return)由大到小进行排序:前10%被评为5星;接下来22.5%被评为4星;中间35%被评为3星;随后22.5%被评为2星;最后10%被评为1星。

MRAR晨星提供基金三年、五年和十年评级,并将在下阶段推出综合评级。

网站默认提供三年评级。

晨星星级评价以基金的过往业绩为基础,进行客观分析,旨在帮助投资人找出值得进一步研究的基金,而并非代表买卖基金的建议。

基金风险平均回报平均回报为年度化的平均月几何回报,得出数据未必与过去一年实际年度回报相等。

标准差反映计算期内总回报率的波动幅度,即基金每月的总回报率相对于平均月回报率的偏差程度,波动越大,标准差也越大。

夏普比率夏普比率是衡量基金风险调整后收益的指标之一,反映了基金承担单位风险所获得的超额回报率(Excess Returns),即基金总回报率高于同期无风险收益率的部分,一般情况下,该比率越高,基金承担单位风险得到的超额回报率越高。

晨星风险系数晨星风险系数反映计算期内相对于同类基金,基金收益向下波动的风险。

其计算方法为:相对无风险收益率的基金平均损失除以同类别平均损失。

一般情况下,该指标越大,下行风险越高。

相对表现阿尔法系数(α)阿尔法系数(α)是基金的实际收益和按照β系数计算的期望收益之间的差额。

其计算方法如下:超额收益是基金的收益减去无风险投资收益(在中国为1年期银行定期存款收益);期望收益是贝塔系数β和市场收益的乘积,反映基金由于市场整体变动而获得的收益;超额收益和期望收益的差额即α系数。

贝塔系数(β)贝塔系数衡量基金收益相对于业绩评价基准收益的总体波动性,是一个相对指标。

β越高,意味着基金相对于业绩评价基准的波动性越大。

β大于1 ,则基金的波动性大于业绩评价基准的波动性。

基金评级越高越好吗?支付宝基金晨星评级是什么?晨星评级是一家专业的咨询公司对基金做出的评级,它以基金过往业绩为基础的定量评价,代表了基金历史业绩的好坏,晨星评级共5级。

一般把每只具备3年以上业绩数据的基金归类,根据风险调整后收益,对各类别的基金排名,并按照正态分布分为5个星级:前10%的基金为5星,其后22.5%的基金为4星,再往后35%的基金为3星,之后的22.5%被选为2星,最后10%被评为1星。

基金评级越高越好吗?基金评级是专业机构通过搜集基金市场相关信息,然后通过科学定性定量的方法,按照评级标准以及购买这种基金所承担的风险、以及基金所能够带来的回报等方面信息,对基金进行评级的。

一般来说,基金评级越高代表基金在各方面都要好。

但是,投资者要注意,评级是综合了风险和回撤之后的结果,并不是单纯从业绩方面去考虑的,所以高星的基金历史收益并不一定就比低星的好。

例如晨星评级是指标排名,并不是收益指标,所以在牛市中,盈利比较强的基金也可能评为1星,在熊市中,亏损的基金也可能评为5星,投资者要综合分析再做选择。

基金涨跌主要由投资标的决定,投资标的上涨基金上涨,投资标的下跌基金下跌。

分析一只股票的盘口据悉,盘口上包括了股票当天的走势状况,分析一只股票的盘口大小主要包括五个部分,分别是委托比;五档买卖挂单;开盘价收盘价、涨跌幅、最低最高价、量比、内外盘、总成交量;换手率、总股本流通股本、净资产、收益、动态市盈率;买卖成交单。

在股票是市场中股票的盘口是指在交易过程中实时盘面数据窗口。

盘口数据中通常在由委托比例、交易买卖五档挂单数据、股票开盘价、股票收盘价、股票涨跌幅、股票最高价、股票最低价、股票最新价、股票的量比、股票的内外盘数据、股票的总成交量、股票的换手率、股票的总股本、股票的流通股本、股票的净资产、股票的市盈率、预期收益、股票的净流入额、股票的大宗流入、股票所属板块概念等组合而成的综合数据。

抓连续涨停的股票中线选股技巧中,要想做中长的布局,得看当前的大盘情况,可以参考大盘指数的年线(250天线)和半年线(120天线),若走势在年线和半年线之上,那说明目前不是熊市。

晨星基金评级指标晨星基金评级指标是投资者在选择基金时常用的重要参考指标之一。

本文将从基金评级的定义、评级指标的分类以及评级方法的解读等方面,详细介绍晨星基金评级指标。

一、基金评级的定义基金评级是指基金研究机构根据一定的评价体系,对基金产品的综合实力、风险收益特征等进行评估和排名,以提供给投资者参考和决策依据的一种评价方法。

晨星基金评级是国内外较为知名的基金评级体系之一。

二、评级指标的分类晨星基金评级指标主要包括三个方面:基金业绩指标、基金风险指标和基金经理指标。

1. 基金业绩指标基金业绩指标是评价基金投资能力的重要标准,主要包括:总回报率、年化收益率、同类排名等。

其中,总回报率是评价基金是否创造了较高的投资回报的重要指标,年化收益率则是用来衡量基金长期投资能力的指标,同类排名则是将基金与同类基金进行比较,反映其在市场中的竞争力。

2. 基金风险指标基金风险指标是评价基金风险承受能力的重要标准,主要包括:波动率、最大回撤、下行风险等。

波动率是衡量基金价格变动幅度的指标,最大回撤则是评估基金在市场下行时的最大损失,下行风险则是以基金在市场下行时的表现为依据,反映其在不利市场条件下的风险情况。

3. 基金经理指标基金经理指标是评价基金经理能力的重要标准,主要包括:基金经理管理经验、基金经理回报能力等。

基金经理的管理经验反映了其在基金投资方面的专业水平和经验积累,基金经理回报能力则是评估其在基金管理过程中创造投资回报的能力。

三、评级方法的解读晨星基金评级方法主要通过对基金的历史业绩、风险特征以及基金经理的能力等方面进行综合评估,以星级评级的方式展示基金的综合实力。

具体的评级方法包括以下几个步骤:1. 数据收集和筛选:晨星基金评级机构通过收集和筛选各类基金的相关数据,包括基金的净值、拆分等信息。

2. 评估基金业绩:晨星基金评级机构综合考虑基金的历史业绩,包括总回报率、年化收益率等指标,以及基金在同类基金中的排名情况。

晨星基金分类什么是晨星基金分类?晨星基金分类是一种对投资基金进行归类和评级的方法。

它由晨星公司开发和维护,旨在帮助投资者更好地理解和比较不同类型的基金。

晨星基金分类提供了一种标准化的方式来描述基金的投资目标、风险水平和绩效表现。

晨星基金分类的目的晨星基金分类的主要目的是为了帮助投资者更好地理解不同类型的基金,并在投资决策过程中提供有用的信息。

通过将各种基金按照特定标准进行分类,投资者可以更轻松地比较同类别内的不同基金,了解其差异,并选择最适合自己需求和风险承受能力的产品。

晨星基金分类方法晨星公司根据每只基金所持有的资产类型、行业分布、地区分布以及市值等因素,将其划分到不同的分类中。

这些因素被称为“指标”,每个指标都有一定权重,并根据权重计算出一个综合评分。

根据这些评分,晨星将每只基金归入相应的分类中。

下面是一些常见的晨星基金分类:股票基金股票基金是投资于股票市场的基金,它们通常追求长期的资本增值。

根据不同的投资策略和风险水平,股票基金可以进一步细分为大盘股基金、中盘股基金、小盘股基金、价值型股票基金和成长型股票基金等。

债券基金债券基金是投资于债券市场的基金,它们通常追求稳定的固定收益。

根据债券类型和信用评级等因素,债券基金可以进一步细分为政府债券基金、企业债券基金、高收益债券基金和国际债券基金等。

混合型基金混合型基金是同时投资于股票和债券市场的基金,它们旨在通过配置不同资产类别来平衡风险和回报。

根据股债配置比例和风险水平,混合型基金可以进一步细分为平衡型、偏股型、偏债型和灵活配置型等。

指数型基金指数型基金是追踪特定指数的基金,它们的投资组合与所追踪指数的成分股相同或相似。

指数型基金通常以低费用和较为稳定的回报为特点,适合追求市场平均收益的投资者。

行业基金行业基金是投资于特定行业或行业组合的基金,它们旨在利用行业内部的机会和趋势来获取更高的回报。

常见的行业基金包括科技基金、能源基金、医疗保健基金等。

晨星基金分类

晨星基金分类是按照基金的投资策略、投资领域以及风险收益特征等因素对基金进行分类的体系。

以下是常见的晨星基金分类:

1. 根据投资策略分类:

- 股票型基金:主要投资股票市场的基金。

- 债券型基金:主要投资债券市场的基金。

- 混合型基金:兼顾股票和债券市场的基金。

- 货币市场基金:主要投资与货币市场有关的产品的基金。

2. 根据投资领域分类:

- 国内基金:主要投资国内市场的基金。

- 海外基金:主要投资海外市场的基金。

- 行业基金:主要投资某个特定行业的基金,如科技行业基金、医药行业基金等。

3. 根据风险收益特征分类:

- 高风险高收益基金:风险较高但可能获得较高回报的基金。

- 中风险中收益基金:风险和回报相对平衡的基金。

- 低风险低收益基金:风险较低但回报较稳定的基金。

此外,根据不同市场的特点和要求,晨星还有其他进一步的细分分类,如新兴市场基金、指数基金、可转债基金等。

这些分类旨在帮助投资者更好地了解基金产品的特征和适用范围,进行投资决策。

晨星基金评级指标晨星基金评级指标是投资者在选择基金时经常参考的重要依据之一,它对基金的综合表现进行评估,并以星级的形式进行评级。

晨星基金评级指标主要包括五个方面:基金的业绩表现、风险评估、费用评估、基金经理评估和基金公司评估。

基金的业绩表现是晨星基金评级的核心指标之一。

晨星通过对基金的历史业绩进行细致的分析,评估基金的长期和短期表现。

晨星会比较基金的业绩与同类基金和基准指数的表现,以确定基金的相对优势。

基金的业绩表现是投资者选择基金的重要依据,但需要注意的是,过去的业绩不代表未来的表现,投资者在选择基金时还需要考虑其他因素。

风险评估也是晨星基金评级的重要指标之一。

晨星会对基金的风险水平进行评估,包括基金的波动性、损失风险和相对风险等。

投资者可以通过晨星基金评级了解基金的风险水平,从而判断是否与自己的风险承受能力相匹配。

风险评估是投资者在选择基金时必须要考虑的因素之一,合理分配风险是投资成功的关键。

费用评估也是晨星基金评级的一项重要指标。

晨星会评估基金的费用水平,包括管理费、销售服务费等。

低费用是投资者选择基金时的一个重要考量因素,因为高费用会对基金的回报产生负面影响。

晨星基金评级可以帮助投资者了解基金的费用水平,从而做出更明智的投资决策。

基金经理评估是晨星基金评级的另一个重要指标。

晨星会对基金经理的能力和经验进行评估,包括基金经理的过去业绩、投资策略和决策能力等。

基金经理是基金的核心决策者,对基金的表现起到至关重要的作用。

投资者可以通过晨星基金评级了解基金经理的能力和经验,从而判断基金的投资价值。

基金公司评估是晨星基金评级的最后一个指标。

晨星会评估基金公司的规模、声誉、管理能力等因素。

基金公司是基金的管理者,对基金的运作和管理起到重要作用。

投资者可以通过晨星基金评级了解基金公司的综合实力和信誉度,从而选择更可靠的基金。

晨星基金评级指标是投资者选择基金时的重要参考指标之一。

通过评估基金的业绩表现、风险评估、费用评估、基金经理评估和基金公司评估等指标,投资者可以更全面地了解基金的情况,做出更明智的投资决策。

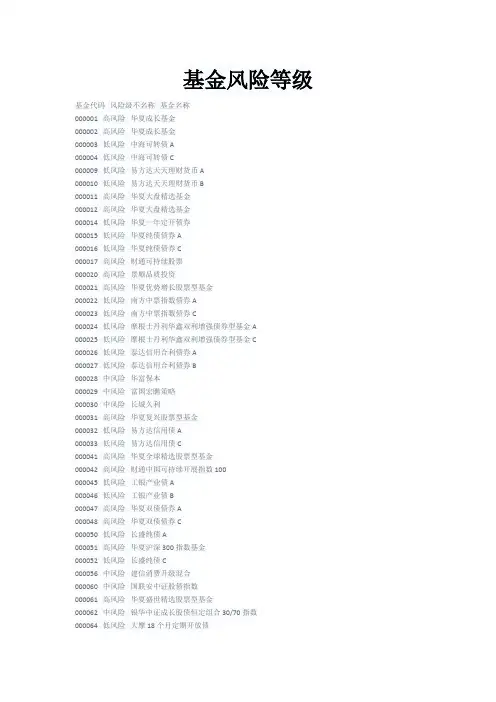

基金风险等级基金代码风险级不名称基金名称000001 高风险华夏成长基金000002 高风险华夏成长基金000003 低风险中海可转债A000004 低风险中海可转债C000009 低风险易方达天天理财货币A000010 低风险易方达天天理财货币B000011 高风险华夏大盘精选基金000012 高风险华夏大盘精选基金000014 低风险华夏一年定开债券000015 低风险华夏纯债债券A000016 低风险华夏纯债债券C000017 高风险财通可持续股票000020 高风险景顺品质投资000021 高风险华夏优势增长股票型基金000022 低风险南方中票指数债券A000023 低风险南方中票指数债券C000024 低风险摩根士丹利华鑫双利增强债券型基金A000025 低风险摩根士丹利华鑫双利增强债券型基金C000026 低风险泰达信用合利债券A000027 低风险泰达信用合利债券B000028 中风险华富保本000029 中风险富国宏瞧策略000030 中风险长城久利000031 高风险华夏复兴股票型基金000032 低风险易方达信用债A000033 低风险易方达信用债C000041 高风险华夏全球精选股票型基金000042 高风险财通中国可持续开展指数100000045 低风险工银产业债A000046 低风险工银产业债B000047 高风险华夏双债债券A000048 高风险华夏双债债券C000050 低风险长盛纯债A000051 高风险华夏沪深300指数基金000052 低风险长盛纯债C000056 中风险建信消费升级混合000060 中风险国联安中证股债指数000061 高风险华夏盛世精选股票型基金000062 中风险银华中证成长股债恒定组合30/70指数000064 低风险大摩18个月定期开放债000065 中风险国海富兰克林焦点驱动灵活配置混合000067 低风险民生转债优选A000068 低风险民生转债优选C000069 低风险国投瑞银中高等级债A000070 低风险国投瑞银中高等级债C000071 高风险华夏恒生交易型开放式指数基金000073 中风险上投摩根成长动力000074 低风险工银瑞信信用纯债一年定开A 000077 低风险工银瑞信信用纯债一年定开C 000078 低风险工银瑞信纯债2年定期开发A 000079 低风险工银瑞信纯债2年定期开发C 000080 低风险天治可转债A级000081 低风险天治可转债C级000083 高风险添富消费行业000086 低风险南方稳利1年定期开放000089 低风险民生加银理财月度A000090 低风险民生加银理财月度B000103 中风险国泰境外高收益债000105 低风险建信安心回报债券A000106 低风险建信安心回报债券C000107 低风险富国信用增强债A(前)000108 低风险富国信用增强债A(后)000109 低风险富国信用增强债券C000110 中风险金鹰元安保本混合000117 高风险广发轮动配置股票000118 低风险广发聚鑫债券A类000119 低风险广发聚鑫债券C类000122 低风险添富实业债A000123 低风险添富实业债C000124 高风险华宝兴业效劳股票000125 中风险天颐年丰000127 高风险农银行业领先股票000128 低风险大成景安短融债券基金A000129 低风险大成景安短融债券基金B000130 低风险大成景兴信用债A000131 低风险大成景兴信用债C000136 中风险民生加银策略精选000137 低风险民生加银岁岁增利A000138 低风险民生加银岁岁增利C000142 中风险融通通泰保本000152 低风险大成景旭债券A000153 低风险大成景旭债券C000166 高风险中海安鑫保本混合基金000169 低风险泰达高票息债券A000170 低风险泰达高票息债券B000173 高风险汇添富漂亮30股票000174 低风险汇添富高息债A000175 低风险汇添富高息债C000181 低风险景顺四季金利A000182 低风险景顺四季金利C000193 高风险国泰美国房地产QDII000195 高风险工银保本3号混合A000196 高风险工银保本3号混合B000209 高风险信诚新兴产业000242 中风险景顺策略精选000244 低风险天弘稳利定期开放A000245 低风险天弘稳利定期开放B001001 低风险华夏债券投资基金001002 低风险华夏债券投资基金001003 低风险华夏债券投资基金001011 低风险华夏盼瞧债券型基金001013 低风险华夏盼瞧债券型基金001021 低风险华夏亚债中国指数001023 低风险华夏亚债中国指数001031 低风险华夏安康信用优选债券基金A 001033 低风险华夏安康信用优选债券基金C 001057 低风险华夏理财30天债券A001058 低风险华夏理财30天债券B001061 中风险华夏海外收益债券基金A 001063 中风险华夏海外收益债券基金C 001077 低风险华夏理财21天债券基金A 001078 低风险华夏理财21天债券基金B 002001 中风险华夏回报基金002002 中风险华夏回报基金002021 中风险华夏红利混合型基金002021 中风险华夏红利混合型基金002021 中风险华夏回报二号基金002031 中风险华夏策略精选灵活配置混合型基金003003 低风险华夏现金增利基金020001 高风险国泰金鹰增长基金020002 低风险国泰金龙债券基金020003 中风险国泰金龙行业精选基金020005 高风险国泰金马稳健回报基金020006 中风险国泰金象保本增值混合基金020007 低风险国泰货币市场基金020008 中风险国泰金鹿保本增值混合基金020009 高风险国泰金鹏蓝筹价值混合型基金020010 高风险国泰金牛创新成长股票型基金020011 高风险国泰沪深300指数基金020012 低风险国泰金龙债券基金020015 高风险国泰区位优势股票型基金020018 中风险国泰金鹿保本增值混合基金〔二期〕020019 低风险国泰双利债券基金020020 低风险国泰双利债券基金020021 高风险国泰上证180金融ETF联接020022 中风险国泰保本混合020023 高风险国泰事件驱动股票020025 高风险国泰中小板300成长ETF联接020026 高风险国泰成长020027 低风险国泰信用债券A020028 低风险国泰信用债券B020029 低风险国泰6个月短期理财债券基金A 020030 低风险国泰6个月短期理财债券基金B 020031 低风险国泰现金治理货币基金A020032 低风险国泰现金治理货币基金B020033 低风险国泰民安增利债券基金A020034 低风险国泰民安增利债券基金C020035 低风险国泰上证5年期国债ETF联接A 020036 低风险国泰上证5年期国债ETF联接C 040001 高风险华安创新基金040002 高风险华安MSCI中国A股指数增强型基金040003 低风险华安现金富利投资基金040004 中风险华安宝利配置基金040005 高风险华安宏利股票型基金040007 高风险华安中小盘成长股票型基金040008 高风险华安策略优选股票型基金040009 低风险华安稳定收益债券型基金040010 低风险华安稳定收益债券型基金040011 高风险华安核心优选股票型基金040012 低风险华安强化收益债券型基金040013 低风险华安强化收益债券型基金040015 中风险华安动态灵活配置混合型基金040016 高风险华安行业轮动股票型基金040018 高风险华安香港精选股票型基金040019 低风险华安稳固收益债券型基金040020 高风险华安升级主题股票040021 高风险华安大中华升级股票040022 低风险华安可转债债券A040023 低风险华安可转债债券B040025 高风险华安科技动力股票040026 低风险华安信用四季红债券040027 低风险华安月月鑫短期理财基金040028 低风险华安月月鑫债券A040029 低风险华安月月鑫债券B040030 低风险华安季季鑫短期理财债券040031 低风险华安季季鑫短债B040035 高风险华安逆向侧策略股票040036 低风险华安安心收益债券(A类)040037 低风险华安安心收益债券B040042 低风险华安7日鑫A040043 低风险华安7日鑫B040190 高风险华安上证龙头企业ETF联接基金041003 低风险华安现金富利投资基金050001 中风险博时价值增长基金050002 高风险博时裕富沪深300指数基金050003 低风险博时现金收益基金050004 高风险博时精选股票基金050006 低风险博时稳定价值债券投资基金050007 中风险博时平衡配置混合型基金050008 高风险博时第三产业成长股票基金050009 高风险博时新兴成长股票型基金050010 高风险博时特许价值股票型基金050011 低风险博时信用债券投资基金050012 中风险博时策略灵活配置混合型基金050013 高风险博时上证超级大盘交易型开放式指数基金联接基金050014 高风险博时创业成长股票型基金050015 高风险博时大中华亚太精选股票基金050016 低风险博时宏瞧回报债券型基金050018 高风险博时行业轮动股票型基金050019 低风险博时转债增强债券型基金050020 高风险博时抗通胀增强回报〔QDII-FOF〕050021 高风险博时深圳全然面200ETF联接050022 中风险博时回报灵活配置混合型基金050023 低风险博时天颐债券050024 高风险博时上证自然资源联接050025 高风险博时标普500指数〔QDII〕050026 高风险博时医疗行业050027 低风险博时信用债纯债债券050028 低风险博时安心收益债券A050029 低风险博时理财30天A050106 低风险博时稳定价值债券投资基金050111 低风险博时信用债券投资基金050116 低风险博时宏瞧回报债券型基金050119 中风险博时转债增强债券型基金050123 低风险博时天颐债券050128 低风险博时安心收益债券C050129 低风险博时理财30天B050201 中风险博时价值增长贰号基金051001 中风险博时价值增长基金051010 高风险博时特许价值股票型基金051011 低风险博时信用债券投资基金051014 高风险博时创业成长股票型基金051016 低风险博时宏瞧回报债券型基金051106 低风险博时稳定价值债券投资基金051201 中风险博时价值增长贰号基金070001 中风险嘉实成长收益基金070002 中风险嘉实增长开放式基金070003 中风险嘉实稳健开放式基金070005 低风险嘉实债券开放式基金070006 高风险嘉实效劳增值行业开放式基金070007 高风险嘉实浦安保本混合型开放式基金070008 低风险嘉实货币市场基金070009 低风险嘉实超短债基金070010 高风险嘉实主题精选混合型基金070011 高风险嘉实策略增长混合型基金070012 高风险嘉实海外中国股票股票型基金070013 高风险嘉实研究精选股票型基金070015 低风险嘉实多元收益债券型基金070016 低风险嘉实多元收益债券型基金070017 高风险嘉实量化阿尔法股票型基金070018 中风险嘉实回报灵活配置混合型基金070019 高风险嘉实价值优势股票型基金070020 低风险嘉实稳固收益债券型基金070021 高风险嘉实主题新动力股票型基金070022 高风险嘉实领先成长股票070023 高风险嘉实深证全然面120联接070025 低风险嘉实信用债券070026 低风险嘉实信用债券070027 高风险嘉实周期优选股票070028 低风险嘉实安心市场货币XA070029 低风险嘉实安心货币市场B070030 高风险嘉实中创400联接070031 高风险嘉实全球房地产基金070032 高风险嘉实优化红利股票070033 低风险嘉实增强收益定期开放债券基金070035 低风险嘉实理财7天A070036 低风险嘉实理财7天B070037 低风险嘉实纯债债券A070038 低风险嘉实纯债债券C070088 低风险嘉实货币B070099 高风险嘉实优质企业股票型开放式基金080001 中风险长盛成长价值基金080002 中风险长盛创新先锋灵活配置混合型基金080003 低风险长盛积极配置债券型基金080005 高风险长盛量化红利策略股票型基金080006 高风险长盛环球景气行业大盘精选股票型基金080007 中风险长盛同鑫保本混合型基金080008 高风险长盛同祥泛资源股票080009 低风险长盛同禧信用增利债券基金080010 低风险长盛信ZC080011 低风险长盛货币市场基金080012 高风险长盛电子信息产业股票080015 中风险长盛同鑫二号保本080016 高风险长盛添利理财30天A080017 高风险长盛添利理财30天B090001 高风险大成价值增长基金090002 低风险大成债券投资基金090003 高风险大成蓝筹稳健基金090004 高风险大成精选增值混合型基金090005 低风险大成货币市场基金090006 高风险大成财宝治理2021生命周期090007 高风险大成策略回报股票型基金090008 低风险大成强化收益债券型基金090009 高风险大成行业轮动股票型基金090010 高风险大成中证红利指数基金090011 高风险大成核心双动力股票型基金090012 高风险大成深证成长40交易型开放式指数基金联接基金090013 中风险大成保本混合090015 高风险大成内需090016 高风险大成中证内地消费主题指数基金090017 低风险大成可转债增强债券090018 高风险大成新锐产业股票090019 中风险大成保混090020 高风险大成中证500沪市交易型联接基金090021 低风险大成月添利理财债券基金A090022 低风险大成现金增利货币基金A091003 高风险大成蓝筹稳健基金091005 低风险大成货币市场基金091006 高风险大成财宝治理2021生命周期091008 低风险大成强化收益债券型基金091021 低风险大成月添利理财债券基金B091022 低风险大成现金增利货币基金B092002 低风险大成债券投资基金096001 高风险大成标普500等权重指数QDII099994 高风险大成精选增值混合型基金100007 低风险富国7天理财宝债券基金100016 中风险富国天源平衡混合型基金100017 中风险富国天源平衡混合型基金100018 低风险富国天利增长债券投资基金100019 低风险富国天利增长债券投资基金100020 高风险富国天益价值基金100021 高风险富国天益价值基金100022 高风险富国天瑞强势地区精选混合型基金100023 高风险富国天瑞强势地区精选混合型基金100025 低风险富国天时货币市场基金100026 高风险富国天合稳健优选股票型基金100027 高风险富国天合稳健优选股票型基金100028 低风险富国天时货币市场基金100029 中风险富国天成红利灵活配置混合型基金100030 中风险富国天成红利灵活配置混合型基金100032 高风险富国天鼎中证红利指数增强型基金100033 高风险富国天鼎中证红利指数增强型基金100035 低风险富国优化增强债券型基金100036 低风险富国优化增强债券型基金100037 低风险富国优化增强债券型基金100038 高风险富国沪深300增强基金100039 高风险富国通胀通缩主题轮动股票型基金100050 中风险富国全球债券基金100051 低风险富国可转换债券基金100052 低风险富国可转换债券基金100053 高风险富国上证综指ETF联接100055 高风险富国全球顶级消费品股票100056 高风险富国低碳环保股票100058 低风险富国产业债券100059 低风险富国产业债券100060 高风险国富高新技术产业股票100061 高风险富国中国中小盘股票100066 低风险富国纯债债券基金(前)100067 低风险富国纯债债券基金(后)100068 低风险富国纯债债券基金C100070 低风险富国强收益100071 低风险富国强收益C100072 低风险富国强回报定期开放债100073 低风险富国强回报定期开放债C级101007 低风险富国7天理财宝债券基金B 110001 中风险易方达平稳增长基金110002 高风险易方达策略成长基金110003 高风险易方达50指数基金110005 高风险易方达积极成长基金110006 低风险易方达货币市场基金110007 低风险易方达稳健收益债券型基金110008 低风险易方达稳健收益债券型基金110009 高风险易方达价值精选股票型基金110010 高风险易方达价值成长混合型基金110011 高风险易方达中小盘股票型基金110012 中风险易方达科汇灵活配置混合型基金110013 高风险易方达科翔股票型基金110015 高风险易方达行业领先企业股票型基金110016 低风险易方达货币市场基金110017 低风险易方达增强回报债券型基金110018 低风险易方达增强回报债券型基金110019 高风险易方达深证100交易型开放式指数基金联接基金110020 高风险易方达沪深300指数基金110021 高风险易方达上证中盘交易型开放式基金联接基金110022 高风险易方达消费行业股票型基金110023 高风险易方达医疗行业股票110025 高风险易方达资源行业股票110026 高风险易方达创业板ETF联接110027 低风险易方达安心回报债券A110028 低风险易方达安心回报债券B110029 高风险易方达科讯股票型基金110030 高风险易基量化衍伸110031 高风险易方达恒生H股ETF联接基金110035 低风险易方达双债增强债券110036 低风险易方达双债增强债券110037 低风险易方达纯债债券110038 低风险易方达纯债债券110052 低风险易方达双月债A110053 低风险易方达双月债B112002 高风险易方达策略成长二号混合型基金118001 高风险易方达亚洲精选股票型基金118002 高风险易方达标普消费品指数增强〔QDII〕121001 中风险国投瑞银融华债券型基金121002 中风险国投瑞银景气行业基金121003 高风险国投瑞银核心企业股票型基金121005 高风险国投瑞银创新动力股票型基金121006 中风险国投瑞银稳健增长灵活配置混和型基金121008 高风险国投瑞银成长优选股票型政权投资基金121009 低风险国投瑞银稳定增利债券型基金121010 中风险国投瑞银瑞源保本混合121011 低风险国投瑞银货币市场基金121012 低风险国投瑞银优化增强债券型基金121013 低风险国投瑞银纯债债券基金A128011 低风险国投瑞银货币市场基金128012 低风险国投瑞银优化增强债券型基金128013 低风险国投瑞银纯债债券基金C128112 低风险国投瑞银优化增强债券型基金150005 低风险银河银富货币市场基金150006 高风险长盛同庆可不离交易股票型基金150007 高风险长盛同庆可不离交易股票型基金150010 高风险国泰估值优势可不离交易股票型基金150011 高风险国泰估值优势可不离交易股票型基金150015 低风险银河银富货币市场基金150020 高风险富国汇利分级债券型基金150021 高风险富国汇利分级债券型基金150025 高风险大成景丰分级债券债券投资基金150026 高风险大成景丰分级债券债券投资基金150027 中风险天弘添利分级债券型基金150034 高风险泰达宏利聚利债A150035 高风险泰达宏利聚利债B150038 中风险万家添利分级债券B150041 中风险富国天盈分级债券基金150042 中风险长信利鑫分级债150043 中风险博时裕祥分级债券150044 高风险海富稳增债券A150045 高风险海富稳增债券B150046 中风险天弘丰利分级债券基金150061 高风险鹏华丰泽分级债券B150062 高风险浦银增利分级债券A150063 高风险浦银增利分级债券B150066 高风险国泰互利分级债券A150067 高风险国泰互利分级债券B150068 中风险诺德双翼分级债B150078 中风险金鹰持久回报分级债券B150079 中风险银河通利B150080 中风险国联安信用分级债B150081 中风险信诚双盈分级债B150082 中风险信达澳银稳定增利分级债B150087 中风险中欧信用B150096 高风险招商中证大宗商品指数分级A 150097 高风险招商中证大宗商品指数分级B 150102 中风险长信利众分级债券型基金之利众B 150103 中风险银河银泰理财分红基金150110 高风险华商中证500A150111 高风险华商中证500B150114 中风险中海惠裕纯债分级债券型发起式基金B150115 中风险长盛同丰分级债券基金B150120 中风险东吴鼎利分级债券型基金鼎利B 150127 中风险招商双债增强B150128 中风险工银瑞信增利分级债券型基金B 150132 中风险金鹰元盛分级债券型发起式基金B 150137 中风险安信宝利分级债券型基金B151001 中风险银河稳健基金151002 低风险银河收益基金159920 高风险华夏恒生交易型指数基金160105 高风险南方积极配置基金160106 高风险南方高增长基金160107 高风险南方高增长基金160119 高风险南方中证500指数基金〔LOF〕160120 高风险南方中证500指数基金〔LOF〕160121 高风险南方金砖四国指数基金160122 高风险南方金砖四国指数基金160123 低风险南方中证50债券指数〔LOF〕A 160124 低风险南方中证50债券指数〔LOF〕C 160125 高风险南方中国中小盘股票指数〔QDII-LOF〕160126 高风险南中国B160127 高风险南方新兴消费增长分级股票160128 低风险南方金利定期开放债券160211 高风险国泰中小盘成长股票型基金〔LOF〕160212 高风险国泰估值优势可不离交易股票型基金160213 高风险国泰纳斯达克100指数基金160215 高风险国泰价值经典股票型基金160216 高风险国泰大宗商品〔QDII-LOF〕160217 低风险国泰信用互利分级债券160218 高风险国泰国证房地产行业指数基金160311 中风险华夏蓝筹核心混合型基金〔LOF〕160314 高风险华夏行业精选股票型基金〔LOF〕160415 高风险华安深证300指数160416 高风险华安标普全球石油指数〔QDII-LOF〕160417 高风险华安沪深300指数分级160505 高风险博时主题行业股票基金〔LOF) 160512 高风险博时卓越品牌股票〔LOF〕160514 低风险博时裕祥分级债券160602 低风险鹏华普天债券投资基金160603 中风险鹏华普天收益基金160605 高风险鹏华中国50开放式基金160606 低风险鹏华货币市场基金160607 高风险鹏华价值优势股票型基金〔LOF〕160608 低风险鹏华普天债券投资基金160609 低风险鹏华货币市场基金160610 高风险鹏华动力增长混合型基金〔LOF〕160611 高风险鹏华优质治理股票型基金〔LOF〕160612 低风险鹏华丰收债券基金160613 高风险鹏华盛世创新股票型基金160615 高风险鹏华沪深300指数基金〔LOF〕160616 高风险鹏华中证500指数基金160617 低风险鹏华丰润债券型基金160619 低风险鹏华丰泽分级债券160620 高风险鹏华中证A股资源产业指数分级基金160706 高风险嘉实沪深300指数基金〔LOF〕160716 高风险嘉实中证锐联全然面50指数基金〔LOF〕160717 高风险嘉实恒生中国企业指数基金160718 低风险嘉实多利分级债券〔LOF〕160719 高风险嘉实黄金〔QDII-FOF-LOF〕160720 低风险嘉实中证中期企业债指数基金A160721 低风险嘉实中证中期企业债指数基金C160805 高风险长盛同智优势成长混合型基金〔LOF〕160806 高风险长盛同庆可不离交易股票型基金160807 高风险长盛沪深300指数〔LOF〕160808 高风险长盛同瑞160808 高风险长盛同瑞中证200指数分级160809 高风险长盛同辉深证100等权重分级160811 低风险长盛同丰分级债券基金A160910 中风险大成创新成长混合型基金160915 低风险大成景丰分级债券型基金160916 高风险大成优选股票型基金〔LOF〕161005 高风险富国天惠精选成长混合型基金161006 高风险富国天惠精选成长混合型基金161010 低风险富国天丰强化收益债券型基金161014 低风险富国汇利分级债券型基金161016 低风险富国天盈分级债券基金161017 高风险富国中证500指数增强〔LOF〕161018 低风险富国天丰强化收益债券161019 低风险富国新天锋定期开放债券161116 高风险易方达黄金主题〔QDII-FOF-LOF〕161117 低风险易方达永旭添利定期开放债券161118 高风险易方达中小板分级基金161119 低风险易方达中债新综合债券指数基金A161120 低风险易方达中债新综合债券指数基金C161207 高风险国投瑞银瑞和沪深300指数分级基金161210 高风险国投瑞银全球新兴市场精选股票型基金(LOF) 161211 高风险国投瑞银沪深300金融地产指数基金〔LOF〕161213 高风险国投瑞银中证下游消费与效劳产业指数〔LOF〕161216 低风险国投瑞银双债债券封闭A161217 高风险国投瑞银中证上游资源产业指数〔LOF〕161219 中风险国投瑞银新兴产业混合型基金161506 低风险银河通利分级债券161507 高风险银河沪深300成长增强指数分级证券投资161601 中风险融通新蓝筹基金161602 高风险融通新蓝筹基金161603 低风险融通债券投资基金161604 高风险融通深证100指数基金161605 高风险融通蓝筹成长基金161606 高风险融通行业景气基金161607 高风险融通巨潮100指数基金161608 低风险融通易支付货币市场基金161609 高风险融通动力先锋股票型基金161610 高风险融通领先成长股票型基金161611 高风险融通内需驱动股票型基金161612 高风险融通深证成份指数基金161613 高风险融通创业板指数增强基金161614 低风险融通四季添利债券161615 低风险融通易支付货币B161616 高风险融通医疗保健前收161617 高风险融通医疗保健后收161618 低风险融通岁岁添利定期开放债券基金A 161619 低风险融通岁岁添利定期开放债券基金B 161653 低风险融通债券投资基金161654 高风险融通深证100指数基金161655 高风险融通蓝筹成长基金161656 高风险融通行业景气基金161659 高风险融通动力先锋股票型基金161661 高风险融通内需驱动股票型基金161662 高风险融通深证成份指数基金161663 高风险融创指后161693 低风险融通债券C161706 高风险招商优质成长股票型基金161707 高风险招商优质成长股票型基金161714 高风险招商标普金砖四国指数〔QDII-LOF〕161715 高风险招商中证大宗商品指数分级161717 低风险招商双债增强A161810 高风险银华内需精选股票型基金〔LOF〕161811 高风险银华沪深300指数基金〔LOF〕161812 高风险银华深证100指数分级基金161813 低风险银华信用债券封闭161815 高风险银华抗通胀主题基金〔LOF〕161816 高风险银华中证等权90指数分级161818 高风险银华消费分级股票。

晨星基金分类标准

晨星基金分类标准是一种根据基金的投资目标和投资策略将基金

划分为不同类别的方法。

以下是常见的晨星基金分类标准:

1. 根据风险特征

- 股票型基金:主要投资于股票市场。

- 债券型基金:主要投资于债券市场。

- 混合型基金:同时投资于股票和债券市场。

- 货币市场基金:主要投资于短期债券和货币市场工具。

- 另类投资基金:投资策略与传统股票和债券市场不同,例如大宗

商品、房地产等。

2. 根据投资目标

- 成长型基金:追求高成长的股票投资。

- 价值型基金:重视低估值的股票投资。

- 收益型基金:追求稳定的收益。

- 稳健型基金:追求投资组合的稳定性。

3. 根据地理区域

- 全球基金:投资范围覆盖全球各地。

- 区域基金:特定地理区域内的投资,例如亚洲基金、欧洲基金等。

4. 根据市值规模

- 大盘基金:主要投资于大型公司股票。

- 中盘基金:主要投资于中型公司股票。

- 小盘基金:主要投资于小型公司股票。

此外,晨星还会根据其他一些特定的基金分类标准,如管理公司、投资风格、投资策略等进行分类。

这些标准在不同的地区和市场可能

存在一些差异,具体分类以晨星基金评级机构所公布的分类结果为准。

沪深300指数基金排名沪深300指数是沪深证券交易所于2021年4月8日联合发布的反映A股市场整体走势的指数。

为大家整理的相关的,供大家参考选择。

沪深300指数基金排名目前市面上沪深300指数基金比较多,我们看看大V推荐的、一些第三方基金平台推荐的,还有晨星五星的有哪些沪深300指数基金。

1、指数基金意见领袖ETF拯救世界在且慢"长赢指数投资'计划里买入了以下两个沪深300指数基金:富国量化沪深300(100038)华夏沪深300ETF联接A(000051)2、指数基金意见领袖银行螺丝钉推荐的沪深300指数基金是(其最关注费率低):易方达沪深300ETF联接A(110020)3、且慢App推荐的沪深300指数基金是:景顺长城沪深300增强(000311)4、蛋卷App推荐的沪深300指数基金是:富国量化沪深300(100038)5、《晨星三年5星,五年5星梳理之股票型基金》一文里也提到了目前唯一的一个晨星三年和五年都是5星的沪深300指数基金:兴全沪深300指数增强(LOF)A(163407)这都是我最愿意抄作业的大咖和平台推荐的。

我们来比较一下这五个基金,三个量化增强型、两个联接基金。

目前市场上的沪深300指数基金非常多,一共有100多个,其中C份额就有40多个。

1、基金规模因为同一个指数基金的A份额和C份额的资金是统一运作的,所以我统计的基金规模是A+C的。

从基金规模上看,规模最大的是嘉实沪深300ETF联接C(160724),目前超过170亿。

最小的是海富通沪深300指数增强C(004512),A+C一共只有0.09亿。

10亿以上的有11支,5亿到10亿的有4支。

2-5亿的有12支,正常情况下,2-5亿这个规模的最有可能产生超额收益。

2、成立时间这些C份额中成立时间最早的是华安沪深300增强C(000313),2021/9/27就已成立。

成立最晚的是华安沪深300ETF联接C(008777),今年8月份才成立,2021年以后成立的多达23支。

晨星评级五星基金排名(最新)晨星评级五星基金排名晨星评级五星基金的排名如下:__兴证全球基金。

__长城基金。

__富国基金。

__鹏华基金。

__中欧基金。

__建信基金。

__浦银安盛基金。

__交银施罗德基金。

__中海基金。

__汇丰晋信基金。

__华泰柏瑞基金。

__景顺长城基金。

__鹏华基金。

__建信基金。

__浦银安盛基金。

__交银施罗德基金。

__中海基金。

__汇丰晋信基金。

__华泰柏瑞基金。

__景顺长城基金。

以上是部分晨星评级五星基金的排名,还有其他基金公司。

晨星评级五星基金排名包括哪些晨星评级五星基金的具体排名可能因基金类型、投资策略、基金经理和评估日期等因素而有所不同。

不过,晨星评级五星基金通常是表现优秀的基金,具有较高的收益和较低的风险。

如果您想了解晨星评级五星基金的具体排名,请参考当时的基金评估报告。

晨星评级五星基金排名有哪些晨星评级五星基金排名的前十名依次为:信诚基金管理有限公司的信诚四海混合型证券投资基金(基金代码:519623)、景顺长城基金管理有限公司的景顺长城能源革新股票型发起式证券投资基金(基金代码:000638)、海富通基金管理有限公司的海富通股票型证券投资基金(基金代码:519107)、易方达基金管理有限公司的易方达消费行业股票型证券投资基金(基金代码:001217)、鹏华基金管理有限公司的鹏华消费优选混合型证券投资基金(基金代码:005963)、富国基金管理有限公司的富国天惠成长混合型证券投资基金(基金代码:001211)、嘉实基金管理有限公司的嘉实主题产业混合型证券投资基金(基金代码:001554)、中欧基金管理有限公司的中欧价值发现股票型证券投资基金(基金代码:001910)、国海富兰克林基金管理有限公司的富兰克林国海中国收益混合型证券投资基金(基金代码:000944)和交银施罗德基金管理有限公司的交银施罗德成长混合型证券投资基金(基金代码:519702)。

请注意,这里提供的晨星评级五星基金排名仅供参考,投资有风险,投资需谨慎。

晨星评级的标准

晨星评级是一家全球知名的投资机构,被认为是客观公平且专业可靠的评级机构。

它分析和评估企业及相关证券,向全球投资者提供定期报告和指导。

下面介绍晨星评级的几个关键标准:

一、评价技术

1. 机构风险评估:根据政策变化、技术发展、业务风险及市场预期对机构风险进行全面评估,为保证投资机构的长期持续发展提供投资建议;

2. 定量分析:基于定量分析方法进行证券价格和投资回报率评估;

3. 财务信息分析:通过技术指标和宏观经济环境来理解企业当前和未来发展趋势;

4. 研发技术:采用最新科学数据和技术改进投资绩效,探索抗风险战略;

二、安全标准

1. 内控体系:严格执行内部审计评估体制,保护投资者权益及维持评

估程序公正;

2. 背景审查:严格审查发行机构及相关关系企业的客观状况,为投资者排除虚假投资风险;

3. 法律咨询:根据监管机构要求,优先考虑投资证券的合法性和可行性,为投资者提供合理安全的保障;

4. 风险评估:基于企业的技术历史,财务状况及未来发展趋势,分析投资风险的来源和程度,以及运用其他风险控制措施;

三、信息发布

1. 证券信息发布:客观、准确、及时发布证券信息,包括证券配售细节,发售计划等,为投资者提供便捷的投资信息;

2. 日常动态追踪:及时了解证券市场及相关变化,以确保证券的及时发布;

3. 媒体外宣: 及时准确的以各种形式在各种媒体宣传投资信息,提高全球投资者对相关证券的知晓率;

4. 评级报告发布:根据客户具体需求,定期发布评级报告,为投资者提供建议。

以上就是晨星评级的标准,可以看到,晨星评级致力于为全球投资者提供客观、公正和准确的信息,以保障其资金安全。