保险单制作程序及规则

- 格式:pdf

- 大小:2.61 MB

- 文档页数:10

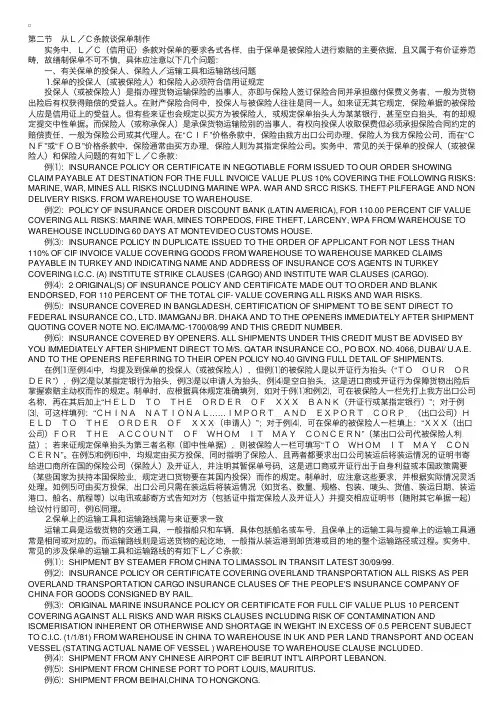

第⼆节 从L/C条款谈保单制作 实务中,L/C(信⽤证)条款对保单的要求各式各样,由于保单是被保险⼈进⾏索赔的主要依据,且⼜属于有价证券范畴,故缮制保单不可不慎,具体应注意以下⼏个问题: ⼀、有关保单的投保⼈、保险⼈/运输⼯具和运输路线问题 ⒈保单的投保⼈(或被保险⼈)和保险⼈必须符合信⽤证规定 投保⼈(或被保险⼈)是指办理货物运输保险的当事⼈,亦即与保险⼈签订保险合同并承担缴付保费义务者,⼀般为货物出险后有权获得赔偿的受益⼈。

在财产保险合同中,投保⼈与被保险⼈往往是同⼀⼈。

如来证⽆其它规定,保险单据的被保险⼈应是信⽤证上的受益⼈。

但有些来证也会规定以买⽅为被保险⼈,或规定保单抬头⼈为某某银⾏,甚⾄空⽩抬头,有的却规定提交中性单据。

⽽保险⼈(或称承保⼈)是承保货物运输险别的当事⼈,有权向投保⼈收取保费但必须承担保险合同约定的赔偿责任,⼀般为保险公司或其代理⼈。

在“CIF”价格条款中,保险由我⽅出⼝公司办理,保险⼈为我⽅保险公司,⽽在“CNF”或“FOB”价格条款中,保险通常由买⽅办理,保险⼈则为其指定保险公司。

实务中,常见的关于保单的投保⼈(或被保险⼈)和保险⼈问题的有如下L/C条款: 例⑴:INSURANCE POLICY OR CERTIFICATE IN NEGOTIABLE FORM ISSUED TO OUR ORDER SHOWING CLAIM PAYABLE AT DESTINATION FOR THE FULL INVOICE VALUE PLUS 10% COVERING THE FOLLOWING RISKS: MARINE, WAR, MINES ALL RISKS INCLUDING MARINE WPA. WAR AND SRCC RISKS. THEFT PILFERAGE AND NON DELIVERY RISKS. FROM WAREHOUSE TO WAREHOUSE. 例⑵:POLICY OF INSURANCE ORDER DISCOUNT BANK (LATIN AMERICA), FOR 110.00 PERCENT CIF VALUE COVERING ALL RISKS: MARINE WAR, MINES TORPEDOS, FIRE THEFT, LARCENY, WPA FROM WAREHOUSE TO WAREHOUSE INCLUDING 60 DAYS AT MONTEVIDEO CUSTOMS HOUSE. 例⑶:INSURANCE POLICY IN DUPLICATE ISSUED TO THE ORDER OF APPLICANT FOR NOT LESS THAN 110% OF CIF INVOICE VALUE COVERING GOODS FROM WAREHOUSE TO WAREHOUSE MARKED CLAIMS PAYABLE IN TURKEY AND INDICATING NAME AND ADDRESS OF INSURANCE CO'S AGENTS IN TURKEY COVERING I.C.C. (A) INSTITUTE STRIKE CLAUSES (CARGO) AND INSTITUTE WAR CLAUSES (CARGO). 例⑷:2 ORIGINAL(S) OF INSURANCE POLICY AND CERTIFICATE MADE OUT TO ORDER AND BLANK ENDORSED, FOR 110 PERCENT OF THE TOTAL CIF- VALUE COVERING ALL RISKS AND WAR RISKS. 例⑸:INSURANCE COVERED IN BANGLADESH, CERTIFICATION OF SHIPMENT TO BE SENT DIRECT TO FEDERAL INSURANCE CO., LTD. IMAMGANJ BR. DHAKA AND TO THE OPENERS IMMEDIATELY AFTER SHIPMENT QUOTING COVER NOTE NO. EIC/IMA/MC-1700/08/99 AND THIS CREDIT NUMBER. 例⑹:INSURANCE COVERED BY OPENERS. ALL SHIPMENTS UNDER THIS CREDIT MUST BE ADVISED BY YOU IMMEDIATELY AFTER SHIPMENT DIRECT TO M/S. QATAR INSURANCE CO., PO BOX. NO. 4066, DUBAI/ U.A.E. AND TO THE OPENERS REFERRING TO THEIR OPEN POLICY NO.40 GIVING FULL DETAIL OF SHIPMENTS. 在例⑴⾄例⑷中,均提及到保单的投保⼈(或被保险⼈),但例⑴的被保险⼈是以开证⾏为抬头(“TO OUR ORDER”),例⑵是以某指定银⾏为抬头,例⑶是以申请⼈为抬头,例⑷是空⽩抬头,这是进⼝商或开证⾏为保障货物出险后掌握索赔主动权⽽作的规定。

《保险学》教案第十一章保险单设计一、教学目的通过本章的学习使学生懂得保险单中应包括哪些内容,设计保险单要遵循哪些原则,设计保险单的方法和步骤,具体掌握寿险和非寿险保险单的设计方法。

二、教学重点保险单设计的一般原则和方法,保险单的主要内容。

寿险产品的特点和寿险保单的主要条款,非寿险保险费率的厘订方法等。

三、学时安排2学时。

四、教学内容第一节保险单设计概述一、保险单设计的含义及意义保险单的设计是对保险标的、保险责任、保险费率、保险金额、保险期限等重要内容进行不同排列组合,从而形成满足各种不同消费都需求的保险商品的过程。

它是保险经营的第一步和保险生产过程的重要组成部分,也是保险经营的基础。

二、保险单设计的一般原则(一)适法原则:保险单的设计首先必须遵守法律和维护社会道德规范和习惯。

(二) 市场原则:1、保险单的设计要适应市场供求关系,使保险商品在险种和价格上满足市场的需要。

2、保险险种要适应市场需求3、保险费率高低得当(三)简明原则1、文字简明2、结构简明3、投保手续简明(四)互补原则:新保险商品的设计要能弥补原有市场的不足,以期达到全面服务,扩大业务的目的。

三、保险单的主要内容、设计步骤、方法(一)主要内容1、保险标的2、保险责任3、保险金额4、保险费率保险期限(二)保单设计步骤1、市场调查研究2、设计3、鉴定与报批(三)保单设计的常用方法1、组合法:通过险种要素的重新组合而设计保单的方法。

2、反求工程法:在已有的险种的基础上,根据不同地区的情况和各险种的特点而设计出的新保单。

第二节人寿保险单的设计一、寿险商品的特征(一)明显的储蓄和保障并重的特征(二)人寿保险契约时间长(三)人寿保险是一种可替代的商品(四)人寿保险是一种弹性很高的商品(五)人寿保险商品的层次分明二、影响寿险保单设计的因素(一)经济的因素(二)政策制度的因素(三)社会、文化的因素(四)技术因素(五)法律因素三、人寿保险的主要条款(一)不可抗辩条款人寿保险中,保险人一般只能在一至二年内可以投保人告知不实为理由解除保险合同,这个期间称为可抗辩或可争时期,超过这个时期即进入不可抗辩或不可争时期,保险人不得提出异议,即使投保人确有告之不实的情形,在保险事故发生后,保险人仍有给付的义务。

保险行业工作中的保单管理流程保险行业是一个与人们生活息息相关的行业,每一份保单都承载着客户的期望和保险公司的责任。

为了确保保单的有效管理和顺利运作,保险公司需要建立一套完善的保单管理流程。

本文将探讨保险行业工作中的保单管理流程,并介绍其中的关键步骤和注意事项。

一、保单录入与核对保险公司在收到客户投保申请后,首先需要进行保单的录入与核对。

工作人员将客户提供的资料输入保险系统,并与客户提交的相关文件进行核对。

这一步骤的目的是确保录入的信息准确无误,并与客户的申请保持一致。

同时,还需要对客户的身份信息、健康状况等进行初步审核,以保证保单的真实性和可行性。

二、保单审核与批准在保单录入与核对完成后,保险公司将进行保单的审核与批准。

审核人员将对客户提交的资料进行仔细审查,包括但不限于职业信息、家庭状况、医疗史等。

同时,还需要结合保险公司的产品政策,对保险责任、保费等进行评估和决策。

一旦通过审核,保单将被批准并继续后续流程。

三、保单签发与通知保单签发是保险公司将保单正式交付给客户的一项重要环节。

签发人员将按照规定的流程和标准,根据审核结果生成电子或纸质保单,并将其交付给客户。

与此同时,保险公司还需要及时通知客户有关保单的生效日期、保险费用缴纳方式以及相关保单条款等重要信息。

保单签发及通知的准确性和及时性直接影响到保险合同的有效性和客户的满意度。

四、保单管理与变更一旦保单签发,保单的有效管理和及时变更就成为保险公司的重要任务之一。

保险公司需要建立一个科学合理的保单管理系统,对保单进行分类、整理和存档,确保保单的安全性和易于查阅。

同时,在客户需求或其他情况下,保险公司还需要及时处理保单的变更申请,如保额增加、续保、退保等,确保保单与客户的需求保持一致。

五、保单索赔与理赔保单的索赔与理赔是保险行业中最为重要的一环。

当客户发生保险事故或需要理赔时,保险公司需要按照保险合同的约定,及时处理客户的索赔申请和理赔事宜。

在索赔与理赔过程中,保险公司需要与客户进行有效沟通,收集必要的资料和证明,并进行合理的审核和赔付。

保险行业工作中的保单管理流程保单是保险合同的书面表达,其管理是保险行业工作中非常重要的一环。

有效的保单管理流程不仅可以提高工作效率,保证保险业务顺利进行,还能提升客户满意度和公司形象。

本文将介绍保险行业工作中的保单管理流程,并探讨其中的关键步骤和注意事项。

一、保单录入保单管理流程的第一步是保单录入。

在保险公司内部,通常会有专门的系统用于录入和管理保单信息。

保单录入人员需要将客户提供的保单信息准确无误地录入系统,包括被保险人信息、保险金额、保险期限等。

同时,还需要核对客户提交的相关材料,确保录入的保单信息与材料一致。

二、保单审核保单录入完成后,保险公司会进行保单审核环节。

保单审核人员需要对录入的保单信息进行仔细核对,确保信息的准确性和合规性。

审核过程中需要关注保单是否符合公司规定的业务标准和政策要求,包括保险产品类型、费率表、保费计算等。

如发现问题,保单审核人员需要及时与录入人员或客户沟通,确保问题得到解决。

三、保单存档审核通过的保单将进行存档工作。

保险公司通常会将保单按照一定的分类规则进行整理和归档,以方便后续的查询和管理。

保单存档工作需要保证保单的安全性和完整性,防止保单遗失或被篡改。

同时,还需要制定相关的保密措施,保护客户的隐私和保单信息不被泄露。

四、保单变更在保险合同有效期内,客户可能会有保单变更的需求,包括调整保险金额、延长保险期限、增加或减少险别等。

保单变更的流程通常包括客户提出变更申请、保险公司审核申请、双方确认变更内容、签署变更协议等。

保单变更过程中需要及时与客户进行沟通和协商,确保变更符合双方的意愿和法律法规的规定。

五、保单退保保单退保是指客户申请解除保险合同的过程。

客户可能因为各种原因需要退保,如合同不符合其需求、经济状况改变等。

保单退保流程一般包括客户提出退保申请、保险公司审核申请、双方确认退保金额、办理退保手续等。

保险公司需要根据保险合同和相关法律法规的规定,合理处理客户的退保请求。

保险公司保单申请规章制度一、申请保险保单的目的和依据保险公司为了规范保险业务的申请流程,确保申请人和保险公司的合法权益,特制定本保单申请规章制度。

本制度依据国家相关法律和法规,并参照保险行业标准制定,适用于所有保险公司业务申请。

二、保险保单申请的流程1. 申请人需填写详细的个人信息。

包括姓名、性别、年龄、身份证号码、联系方式等,并提供有效证件作为身份和年龄的证明。

必须确保提供的信息真实、准确。

2. 申请人需填写保险项目的类别和具体要求。

如人寿保险、车辆保险、财产险等。

并注明保险期限、保额、保险种类等必要信息。

3. 申请人需提供相关的证明材料。

根据不同的保险项目,需要提供不同的证明材料,例如购车发票、财产证明、健康证明等等。

提供的证明材料必须真实有效,否则将影响保单的受理和理赔。

4. 申请人需支付相应的保险费用。

根据不同的保险项目和保险额度,保险费用会有所不同。

申请人需按照保险公司的要求支付费用,并获得保险公司的收据作为凭证。

三、保险保单申请的注意事项1. 申请人在填写保单申请表时,应认真仔细填写各项信息,确保信息的准确性和完整性。

如有遗漏或错误,可能会导致保单无效或理赔困难。

2. 申请人在提供证明材料时,应提供原件或复印件,并加盖有效的公章或保险公司指定的签章。

证明材料必须真实有效,不得有任何篡改或伪造。

3. 申请人支付保险费用时,应按保险公司要求的方式和账户进行支付,并保留相应的支付凭证。

在保单生效前,未支付保险费用的情况下,保险公司将不受理申请。

4. 申请人需了解所申请的保险项目的保险范围和保险责任。

在填写保单申请表和选择保险种类时,应详细了解各项保险条款和保险责任,选择符合个人需求的保险项目。

5. 申请人需遵守保险公司的要求和流程,并配合提供必要的补充材料和信息。

在保单生效后,如有任何更新或变更,申请人应及时通知保险公司。

四、保险保单申请的审批和生效1. 保险公司将在收到申请材料后,进行审核和评估。