老凤祥财务分析64页PPT文档

- 格式:ppt

- 大小:366.50 KB

- 文档页数:6

老凤祥财务报表分析上海老凤祥有限公司2011年度报告分析- 1 -上海老凤祥有限公司2011年度报告分析目录1. 公司基本情况介绍 ..................................................................... ................................................ 3 2. 比较分析——纵向分析 ..................................................................... . (3)2.1 营业收入增减分析 ..................................................................... .. (4)2.2 经营成本和经营税费分析 ..................................................................... .. (4)2.3 期间费用分析 ..................................................................... . (5)2.4 盈利情况分析 ..................................................................... ..................................... 6 3. 比率分析 ..................................................................... . (7)3.1. 偿债能力分析 ..................................................................... . (7)3.1.1. 短期偿债能力 ..................................................................... . (7)3.1.2. 长期偿债能力 ..................................................................... . (8)3.2. 资产营运能力分析 ..................................................................... .. (9)3.2.1. 应收账款周转率 ..................................................................... (9)3.2.2. 存货周转率 ..................................................................... (10)3.2.3. 流动资产率 ..................................................................... . (11)3.2.4. 总资产周转率 ..................................................................... .. (12)3.3. 盈利能力分析 ..................................................................... .. (13)3.3.1. 毛利率分析 ..................................................................... (13)3.3.2. 销售净利率 ..................................................................... (13)3.3.3. 成本费用利润率 ..................................................................... . (14)3.3.4. 总资产报酬率及净资产收益率 ......................................................................143.3.5. 每股收益 ..................................................................... . (14)3.4. 成长性比率 ..................................................................... (15)3.4.1. 营业收入增长率 ..................................................................... . (15)3.4.2. 利润增长率 ..................................................................... (16)3.5. 现金流量比率 ..................................................................... .. (16)3.5.1.现金流量到期债务比率 ..................................................................... (16)3.5.2. 销售现金比率 ..................................................................... ............................. 17 4. 综合分析 ..................................................................... .. (18)4.1. 杜邦财务分析体系 ..................................................................... (17)4.2. 综合财务评估 ..................................................................... ......................................... 19 5. 总结建议 ..................................................................... .. (19)5.1. 总结 ..................................................................... (19)5.2. 建议 ..................................................................... (20)6. 附录 ..................................................................... ......................................................................216.1. 附录一:资产负债表 ..................................................................... .. (21)6.2. 附录二:利润表 ..................................................................... . (27)- 2 -上海老凤祥有限公司2011年度报告分析6.3. 附录三:现金流量表 ..................................................................... .. (28)上海老凤祥有限公司2011年度报告分析 1. 公司基本情况介绍创建于公元1848年的中国民族品牌老凤祥已走过了160多个春秋,是中国首饰业的世纪品牌。

财务报表分析(老凤祥600612)姓名:王磊班级:11会计国防老师:谭洪涛老凤祥财务报表分析前言——之前参加学校模拟股票交易大赛的时候关注过老凤祥的情况,对其财务状况机经营状况有一定了解,所以选择老凤祥作为财物案例分析的选题,而老凤祥也是我关注的公司中比较有代表性的一家。

老凤祥,上市公司,中国500强企业,2012年营业额255亿,百年民族品牌,中国著名的珠宝首饰品牌。

上海老凤祥有限公司正是由创始于1848年的老凤祥银楼发展沿革而来,其商标“老凤祥”的创意,也源于老凤祥银楼的字号,是跨越了中国三个世纪的经典珠宝品牌。

下面是,老凤祥的公司概况行业龙头老凤祥是中国制笔行业的领军企业,销售水平和盈利能力在国内行业中保持绝对领先地位,在世界铅笔也处于领先水平,国内市场占有率近40%,并垄断高端市场80%以上的份额。

公司著名品牌“中华牌”铅笔和驰名商标“老凤祥”金银饰品双双荣获“中国名牌”称号,“老凤祥”品牌继荣获“中国驰名商标”之后,又荣膺“中国商业名牌”和“中国服务名牌”荣誉,同时被世界品牌大会评为“中国500强最具价值品牌”。

一、资产负债表二、利润表三、现金流量表(一)偿债能力分析1. 短期偿债能力分析(1)流动比率=流动资产÷流动负债2011年: 62.1÷44.6=1.39 2010年: 45.3÷33.0=1.37 (2)速动比率=速动资产÷流动负债其中速动资产=流动资产-存货2011年: 62.1-45=17.1 17.1÷44.6=0.382010年: 45.3-32=13.3 13.3÷33.0=0.40(3)资产负债率=负债总额/资产总额×100%2011年: 47.7/72.8×100%=65.52%2010年: 36.0/54.8×100%=65.69%A.流动比率分析:老凤祥2010-2011年流动比率分别为1.37、1.39,流动比率逐年上升但增幅不是很明显,且低于2:1的水平,说明企业偿债能力不是很乐观。

老凤祥2022年财务指标报告一、实现利润分析实现利润增减变化表(万元)2022年利润总额为302,797.99万元,与2021年的324,161.64万元相比有所下降,下降6.59%。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)营业利润率 5.41 5.51 4.79成本费用利润率 5.7 5.8 5.05总资产报酬率16.79 17.02 13.88净资产收益率23.34 24.14 19.86老凤祥2022年的营业利润率为4.79%,总资产报酬率为13.88%,净资产收益率为19.86%,成本费用利润率为5.05%。

企业实际投入到企业自身经营业务的资产为2,547,380.17万元,经营资产的收益率为11.84%,而对外投资的收益率为-34.51%。

2022年营业利润为301,727.69万元,与2021年的323,241.56万元相比有所下降,下降6.66%。

以下项目的变动使营业利润增加:其他收益增加2,218.35万元,营业税金及附加减少1,624.96万元,财务费用减少6,225.55万元,共计增加10,068.87万元;以下项目的变动使营业利润减少:信用减值损失减少3,004.29万元,投资收益减少7,962.31万元,公允价值变动收益减少8,585.23万元,资产处置收益减少30,497.7万元,管理费用增加26.81万元,研发费用增加50.18万元,资产减值损失增加71.79万元,销售费用增加3,175.29万元,营业成本增加410,289.79万元,共计减少463,663.39万元。

各项科目变化引起营业利润减少21,513.87万元。

三、偿债能力分析偿债能力指标表2022年流动比率为1.84,与2021年的2.08相比有所下降,下降了0.24。

2022年流动比率比2021年下降的主要原因是:2022年流动资产为2,474,701.41万元,与2021年的2,101,068.01万元相比有较大增长,增长17.78%。

老凤祥公司2019年财务分析研究报告CONTENTS目录CONTENTS目录 (1)前言 (1)一、老凤祥公司实现利润分析 (3)(一).利润总额 (3)(二).主营业务的盈利能力 (3)(三).利润真实性判断 (4)(四).利润总结分析 (4)二、老凤祥公司成本费用分析 (4)(一).成本构成情况 (4)(二).销售费用变化及合理性评价 (5)(三).管理费用变化及合理性评价 (5)(四).财务费用的合理性评价 (6)三、老凤祥公司资产结构分析 (6)(一).资产构成基本情况 (6)(二).流动资产构成特点 (7)(三).资产增减变化 (8)(四).总资产增减变化原因 (9)(五).资产结构的合理性评价 (9)(六).资产结构的变动情况 (9)四、老凤祥公司负债及权益结构分析 (10)(一).负债及权益构成基本情况 (10)(二).流动负债构成情况 (11)(三).负债的增减变化 (11)(四).负债增减变化原因 (12)(五).权益的增减变化 (12)(六).权益变化原因 (13)五、老凤祥公司偿债能力分析 (13)(一).支付能力 (13)(二).流动比率 (14)(三).速动比率 (14)(四).短期偿债能力变化情况 (15)(五).短期付息能力 (15)(六).长期付息能力 (15)(七).负债经营可行性 (16)六、老凤祥公司盈利能力分析 (16)(一).盈利能力基本情况 (16)(二).内部资产的盈利能力 (17)(三).对外投资盈利能力 (17)(四).内外部盈利能力比较 (17)(五).净资产收益率变化情况 (17)(六).净资产收益率变化原因 (17)(七).资产报酬率变化情况 (18)(八).资产报酬率变化原因 (18)(九).成本费用利润率变化情况 (18)(十)、成本费用利润率变化原因 (18)七、老凤祥公司营运能力分析 (19)(一).存货周转天数 (19)(二).存货周转变化原因 (19)(三).应收账款周转天数 (19)(四).应收账款周转变化原因 (19)(五).应付账款周转天数 (20)(六).应付账款周转变化原因 (20)(七).现金周期 (20)(八).营业周期 (20)(九).营业周期结论 (21)(十).流动资产周转天数 (21)(十一).流动资产周转天数变化原因 (21)(十二).总资产周转天数 (22)(十三).总资产周转天数变化原因 (22)(十四).固定资产周转天数 (22)(十五).固定资产周转天数变化原因 (23)八、老凤祥公司发展能力分析 (23)(一).可动用资金总额 (23)(二).挖潜发展能力 (23)九、老凤祥公司经营协调分析 (24)(一).投融资活动的协调情况 (24)(二).营运资本变化情况 (24)(三).经营协调性及现金支付能力 (25)(四).营运资金需求的变化 (25)(五).现金支付情况 (25)(六).整体协调情况 (25)十、老凤祥公司经营风险分析 (26)(一).经营风险 (26)(二).财务风险 (26)十一、老凤祥公司现金流量分析 (27)(一).现金流入结构分析 (27)(二).现金流出结构分析 (28)(三).现金流动的协调性评价 (29)(四).现金流动的充足性评价 (29)(五).现金流动的有效性评价 (30)(六).自由现金流量分析 (31)十二、老凤祥公司杜邦分析 (32)(一).资产净利率变化原因分析 (32)(二).权益乘数变化原因分析 (32)(三).净资产收益率变化原因分析 (32)声明 (33)前言老凤祥公司2019年营业收入为496.29亿元,与2018年的437.84亿元相比大幅增长,增长了13.35%。

学士学位论文题目老凤祥股份有限公司综合财务分析报告姓名张媛媛学号415417180918专业会计学指导教师绳朋云二〇一九年五月三十日摘要近年来,随着小型珠宝品牌的逐步出现及崛起,传统珠宝行业受到冲击,尤其是作为百年老字号的“老凤祥”品牌企业,在现今的背景下,该如何保持优势地位、占领市场是重中之重。

这篇论文经过对老凤祥股份有限公司2014年到2018年的数据进行了全面的剖析,从而更加周全的认识老凤祥的财务状况。

并与同行企业明牌珠宝、行业优秀值以及行业均值进行数据对比,发现老凤祥存在存货管理风险、应收账款周转率下降、偿债能力弱的问题,提出改进意见即应该从提高销售量,管理库存产品、缩减赊销,减少应收账款、减少负债,及时偿还,提高现金流动负债比三个方面进行解决,保证企业在未来的发展拥有良好的竞争力和生命力。

关键词:营运能力盈利能力偿债能力发展能力ABSTRACTIn recent years, with the gradual emergence and rise of small jewelry brands, the traditional jewelry industry has been impacted. Especially as a century-old brand "Lao Fengxiang", under the current background, how to maintain the dominant position and occupy the market is the most important thing. This paper has a comprehensive analysis of the data of Lao Fengxiang Co., Ltd. from 2014 to 2018, so as to have a more comprehensive understanding of Lao Fengxiang's financial situation. Comparing with the data of famous jewelry, excellent value of industry and average value of industry, we find that Lao Fengxiang has the problems of inventory management risk, increasing competition, decreasing market share, decreasing total cash debt ratio and poor financial flexibility. We put forward some suggestions to improve Lao Fengxiang's inventory management risk, increasing inventory turnover rate, improving its competitiveness and seizing the market. Share and reduce liabilities, timely repayment, enhance the net cash recovery rate to solve the three aspects, to ensure that enterprises have good competitiveness and vitality in the future development.Key words:Operating Capability Profitability Debt Solvency Development Capability目录摘要 (I)ABSTRACT (II)1企业概况 (1)1.1企业简介 (1)1.2研究背景 (1)2报表分析 (2)2.1资产负债表分析 (2)2.1.1垂直分析 (2)2.1.2水平分析 (3)2.2利润表分析 (4)2.2.1垂直分析 (4)2.2.2水平分析 (5)2.3现金流量表分析 (6)2.3.1垂直分析 (6)2.3.2水平分析 (7)3能力分析 (8)3.1盈利能力分析 (8)3.1.1净资产收益率 (8)3.1.2盈利现金比率 (9)3.1.3净资产现金回收率 (10)3.2偿债能力分析 (10)3.2.1资产负债率 (10)3.2.2现金流动负债比率 (11)3.2.3现金债务总额比率 (12)3.3营运能力分析 (13)3.3.1总资产周转率 (13)3.3.2存货周转率 (13)3.3.3应收账款周转率 (14)3.4发展能力分析 (15)3.4.1总资产增长率 (15)3.4.2净资产增长率 (16)3.4.4净利润增长率 (17)4问题及对策 (17)4.1问题 (17)4.1.1营运能力中存货周转率较低 (17)4.1.2营运能力中应收账款周转率下降 (18)4.1.3偿债能力中偿债能力弱 (18)4.2对策 (18)4.2.1提高销售量,管理库存产品 (18)4.2.2缩减赊销,减少应收账款 (19)4.2.3减少负债,及时偿还,提升现金流动负债比 (19)结论 (19)致谢 (20)参考文献 (21)老凤祥股份有限公司综合财务分析报告近年来,消费升级的趋势日益明显,消费者对非必需消费品的需求逐渐增加,对珠宝首饰的消费也日益增加,而老凤祥作为历经百年的老字号品牌,在现今的消费状况下,如何保持优势地位至关重要。

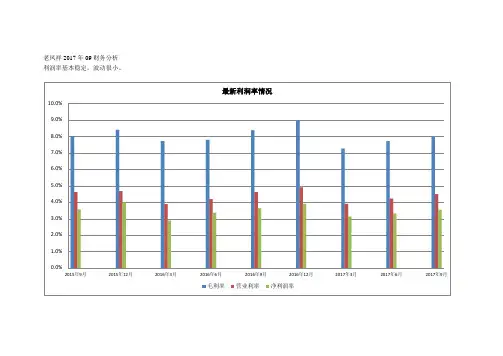

老凤祥2017年09财务分析利润率基本稳定。

波动很小。

资产收益率也基本稳定,略有下滑。

杠杆变化不大。

从1年前开始,短期借款上升。

之后稳定。

16年略有下降,17年开始回升,有待观察。

前图已说明,有待观察。

多年都基本稳定,近几年还略有提高。

净资产收益率近年有所下降,杠杆也同时下降,但近期开始回杠杆。

周转速度下降,(资产负债处显示存货增加,在博金价处于底部?)这个投极有点大,但他们是老行家,应该有点感觉吧?

这个前文已有所交待,L型是权威人士的论断,符合。

没太多要说的。

经营活动是负的现金流。

以筹资进行了弥补,整体现金流基本持平。

经营活动中因利润产生的现金流,被大量的存货消耗掉,出现了负的现金流,这是经营层在博金价吗?。

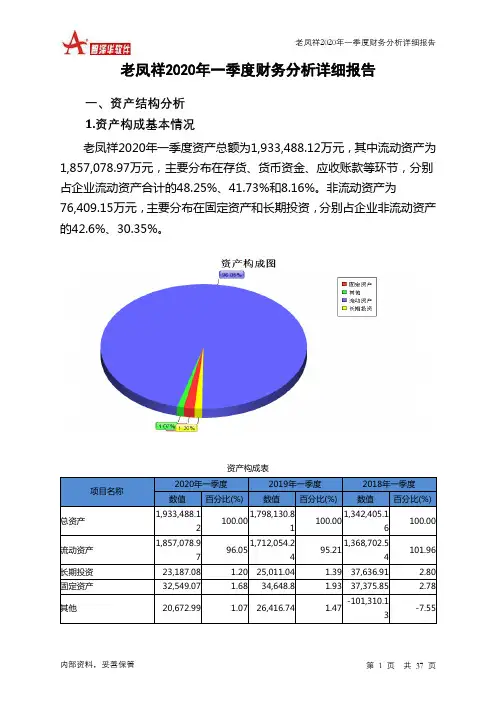

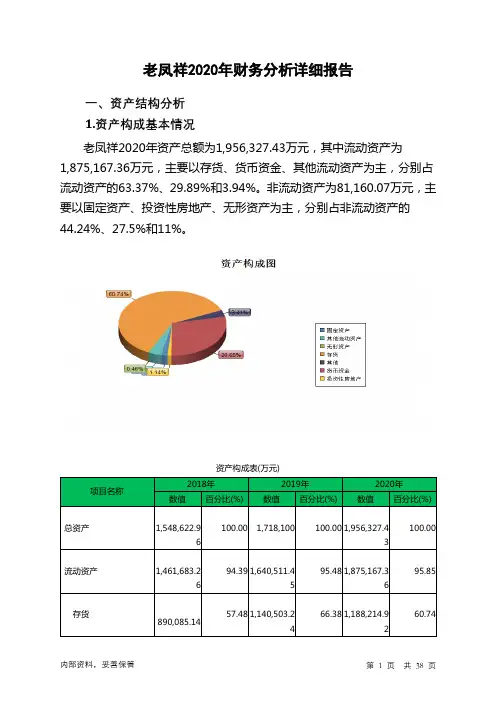

老凤祥2020年财务分析详细报告一、资产结构分析1.资产构成基本情况老凤祥2020年资产总额为1,956,327.43万元,其中流动资产为1,875,167.36万元,主要以存货、货币资金、其他流动资产为主,分别占流动资产的63.37%、29.89%和3.94%。

非流动资产为81,160.07万元,主要以固定资产、投资性房地产、无形资产为主,分别占非流动资产的44.24%、27.5%和11%。

资产构成表(万元)项目名称2018年2019年2020年数值百分比(%) 数值百分比(%) 数值百分比(%)总资产1,548,622.96 100.00 1,718,100 100.00 1,956,327.43100.00流动资产1,461,683.26 94.39 1,640,511.4595.48 1,875,167.3695.85存货890,085.14 57.48 1,140,503.2466.38 1,188,214.9260.74货币资金474,989.16 30.67432,018.7325.15560,478.7628.65其他流动资产61.15 0.00 153.92 0.01 73,848.48 3.77 非流动资产86,939.7 5.61 77,588.55 4.52 81,160.07 4.15 固定资产34,636.64 2.24 33,184.81 1.93 35,909.17 1.84 投资性房地产25,042.21 1.62 23,546.37 1.37 22,321.7 1.14 无形资产9,806.73 0.63 9,362.18 0.54 8,924.36 0.462.流动资产构成特点企业营业环节占用的资金数额较大,约占企业流动资产的63.67%,说明市场销售情况的变化会对企业资产的质量和价值带来较大影响,要密切关注企业产品的销售前景和增值能力。

企业持有的货币性资产数额较大,约占流动资产的31.46%,表明企业的支付能力和应变能力较强。

老凤祥财务分析报告1. 引言老凤祥作为一家中国国内知名的珠宝品牌,拥有着悠久的历史和广泛的市场影响力。

本文将对老凤祥公司的财务状况进行分析,以了解其经营情况和潜在的发展机会。

2. 财务指标分析为了全面评估老凤祥公司的财务状况,我们将使用以下财务指标进行分析:2.1 盈利能力分析盈利能力是评估公司经营状况的重要指标之一。

我们将关注以下指标:•净利润率:净利润与营业收入的比例。

该指标反映了公司在销售产品或提供服务后的利润水平。

•毛利润率:毛利润与营业收入的比例。

该指标衡量了公司在生产和销售过程中的盈利水平。

2.2 偿债能力分析偿债能力是评估公司偿还债务能力的重要指标。

我们将关注以下指标:•流动比率:流动资产与流动负债的比例。

该指标反映了公司在短期内偿还债务的能力。

•速动比率:流动资产减去存货后与流动负债的比例。

该指标排除了存货的影响,更加准确地衡量了公司的偿债能力。

2.3 营运能力分析营运能力是评估公司运营效率的重要指标。

我们将关注以下指标:•应收账款周转率:营业收入与平均应收账款的比例。

该指标反映了公司在一定时间内收回应收账款的能力。

•存货周转率:营业成本与平均存货的比例。

该指标衡量了公司存货的周转速度。

3. 数据分析和结论通过对老凤祥公司的财务指标进行分析,我们得出以下结论:•盈利能力方面,老凤祥公司的净利润率和毛利润率较高,表明其在产品销售和运营方面具有良好的盈利能力。

•偿债能力方面,老凤祥公司的流动比率和速动比率较高,说明公司有足够的流动资产来偿还短期债务。

•营运能力方面,老凤祥公司的应收账款周转率和存货周转率较低,可能存在应收账款回收速度较慢和存货周转速度较慢的问题。

4. 建议和展望基于以上结论,我们提出以下建议:•加强应收账款管理,优化公司的资金周转。

可以考虑采取优惠政策或加强催收措施,以加快应收账款的回收速度。

•提高存货周转率,减少存货积压。

可以通过优化供应链管理和销售预测,合理控制存货水平,提高存货的周转速度。

老凤祥2023年三季度财务分析综合报告一、实现利润分析2023年三季度利润总额为123,628.4万元,与2022年三季度的83,817.54万元相比有较大增长,增长47.50%。

利润总额主要来自于内部经营业务。

在营业收入增长的同时,营业利润大幅度的增长,经营业务开展得很好。

二、成本费用分析2023年三季度营业成本为2,009,307.56万元,与2022年三季度的1,847,821.04万元相比有所增长,增长8.74%。

2023年三季度销售费用为19,294.39万元,与2022年三季度的27,066.05万元相比有较大幅度下降,下降28.71%。

从销售费用占销售收入比例变化情况来看,2023年三季度在销售费用大幅度下降情况下营业收入却获得了一定增长,表明企业采取了较为成功的销售战略,销售业务的管理水平显著提高。

2023年三季度管理费用为10,428.77万元,与2022年三季度的10,665.65万元相比有所下降,下降2.22%。

2023年三季度管理费用占营业收入的比例为0.48%,与2022年三季度的0.54%相比变化不大。

企业经营业务的盈利能力有所提高,管理费用支出合理。

2023年三季度财务费用为3,589.69万元,与2022年三季度的3,594.57万元相比变化不大,变化幅度为0.14%。

三、资产结构分析2023年三季度存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,与2022年三季度相比,资产结构没有明显的变化。

四、偿债能力分析从支付能力来看,老凤祥2023年三季度是有现金支付能力的,其现金支付能力为451,028.07万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

五、盈利能力分析老凤祥2023年三季度的营业利润率为5.70%,总资产报酬率为20.86%,净资产收益率为28.40%,成本费用利润率为6.03%。

企业实际投入到企业自身经营业务的资产为2,575,399.86万元,经营资产的收益率为19.22%,而对外投资的收益率为22.93%。

老凤祥财务研究报告概述本报告对老凤祥公司的财务状况进行了详细研究和分析。

老凤祥是中国著名的珠宝和玉石饰品品牌,拥有悠久的历史和深厚的文化底蕴。

通过对其财务报表的分析,我们希望能够了解公司的盈利能力、偿债能力和运营能力等关键指标,以便更好地评估其财务状况并为投资决策提供参考。

数据来源本研究报告所使用的数据主要来自老凤祥公司的年度财务报表和公开发布的财务信息。

我们收集了公司过去三年的财务数据,并进行了详细的分析和比较。

盈利能力分析营业收入从2018年到2020年,老凤祥的营业收入呈现逐年增长的趋势。

2018年,公司的营业收入为10亿元,2019年增长到12亿元,2020年更是达到了15亿元。

这表明公司在过去三年中实现了较为稳定的营业收入增长。

净利润与营业收入相比,老凤祥的净利润增长幅度更加显著。

2018年,公司的净利润为2亿元,2019年增长到3亿元,而2020年达到了4亿元。

这说明公司在过去三年中实现了持续增长的盈利能力。

净利润的增长主要得益于公司的产品销售和经营策略的改进。

毛利率毛利率是衡量公司盈利能力的重要指标之一。

老凤祥公司的毛利率从2018年的40%增加到了2020年的45%左右。

这意味着公司在过去三年中能够更有效地控制生产成本并获得更高的利润空间。

偿债能力分析资产负债比率资产负债比率反映了公司资产和负债之间的比例关系。

老凤祥公司在过去三年中的资产负债比率维持在40%左右,表明公司的负债相对较低,资产充足,具备一定的偿债能力。

速动比率速动比率是衡量公司流动性的指标,反映了公司短期偿债能力的强弱程度。

老凤祥公司的速动比率在过去三年中保持在1.5左右,表明公司具备良好的短期偿债能力。

运营能力分析平均应收账款周转率平均应收账款周转率是衡量公司应收账款回收速度的指标。

老凤祥公司的平均应收账款周转率在过去三年中保持在5次左右,这显示公司的销售运营能力较强,能够及时回收应收款项。

平均存货周转率平均存货周转率反映了公司存货的周转速度。