国际金融计算题 演示文稿分析

- 格式:ppt

- 大小:129.50 KB

- 文档页数:17

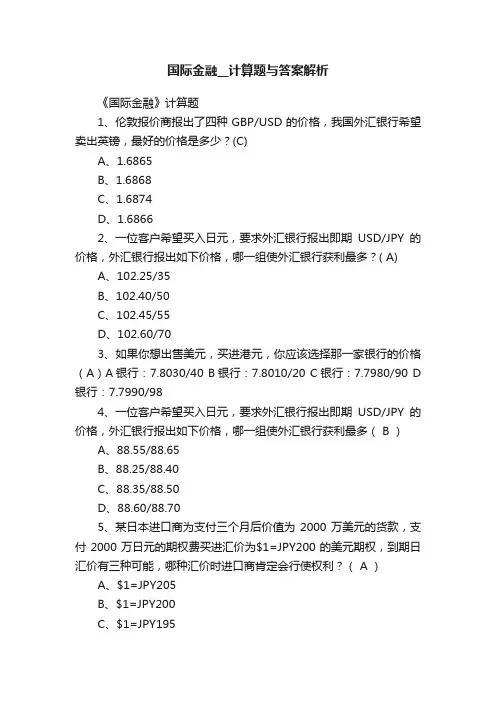

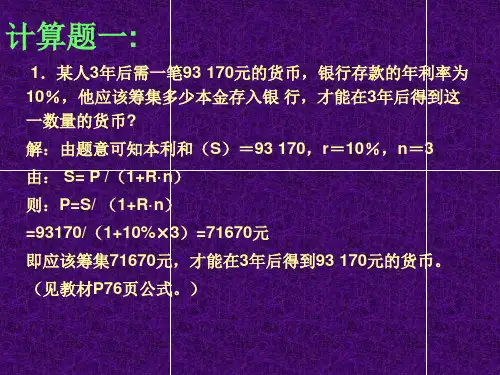

国际金融__计算题与答案解析《国际金融》计算题1、伦敦报价商报出了四种GBP/USD的价格,我国外汇银行希望卖出英镑,最好的价格是多少?(C)A、1.6865B、1.6868C、1.6874D、1.68662、一位客户希望买入日元,要求外汇银行报出即期USD/JPY的价格,外汇银行报出如下价格,哪一组使外汇银行获利最多?( A)A、102.25/35B、102.40/50C、102.45/55D、102.60/703、如果你想出售美元,买进港元,你应该选择那一家银行的价格(A)A银行:7.8030/40 B银行:7.8010/20 C银行:7.7980/90 D 银行:7.7990/984、一位客户希望买入日元,要求外汇银行报出即期USD/JPY的价格,外汇银行报出如下价格,哪一组使外汇银行获利最多( B )A、88.55/88.65B、88.25/88.40C、88.35/88.50D、88.60/88.705、某日本进口商为支付三个月后价值为2000万美元的货款,支付2000万日元的期权费买进汇价为$1=JPY200的美元期权,到期日汇价有三种可能,哪种汇价时进口商肯定会行使权利?( A )A、$1=JPY205B、$1=JPY200C、$1=JPY1956、若伦敦外汇市场即期汇率为£1=US$1.4608,3个月美元远期外汇升水0.51美分,则3个月美元远期外汇汇率为(D)A.£1=US$1.4659B.£1=US$1.8708C.£1=US$0.9509D.£1=US$1.45577、下列银行报出USD/CHF、USD/JPY的汇率,你想卖出瑞士法郎,买进日元,问:银行USD/CHF USD/JPYA 1.4247/57 123.74/98B 1.4246/58 123.74/95C 1.4245/56 123.70/90D 1.4248/59 123.73/95E 1.4249/60 123.75/85(1)你向哪家银行卖出瑞士法郎,买进美元?(2)你向哪家银行卖出美元,买进日元?(3)用对你最有利的汇率计算的CHF/JPY的交叉汇率是多少?(1)C(2)E(3)交叉相除计算CHF/JPY,卖出瑞士法郎,买进日元,为银行瑞士法郎的买入价,选择对自己最有利的价格是最高的那个买入价,此时得到的日元最多;8、某日国际外汇市场上汇率报价如下:LONDON 1GBP=JPY158.10/20NY 1GBP=USD1.5230/40TOKYO 1USD=JPY104.20/30如用1亿日元套汇,可得多少利润?求出LONDON和NY的套汇价为:1USD=JPY103.7402/103.8739,可以看出这两个市场的日元比TOKYO要贵,所以在这两个市场卖出日元,到TOKYO把日元换回来,可以得到利润.具体步骤是:在LODON卖日元,得到英镑,再到NY卖出英镑,买进美元,然后将美元在TOKYO 换回日元.(1亿/158.20)*1.5230*104.20=1.003亿(日元) 利润为30万日元9、某日英国伦敦的年利息率是9.5%,美国纽约的年利息率是7%,当时1GBP=USD1.9600美元,那么伦敦市场3个月美元远期汇率是多少?$1=£0.5102(f-e)/e=i-i*(f-0.5102)/0.5102=(9.5%-7%)*3/12F($1)=£0.513410、下面例举的是银行报出的GBP/USD的即期与远期汇率:银行 A B C即期 1.6830/40 1.6831/39 1.6832/423个月39/36 42/38 39/36你将从哪家银行按最佳汇率买进远期英镑?远期汇率是多少?3个月远期汇率:A银行:1.6791/1.6804 B银行:1.6789/1.6801 C银行:1.6793/1.6806从B银行买进远期英镑,远期汇率为1.6801,最便宜11、美国某公司从日本进口了一批货物,价值1,136,000,000日元。

《国际金融》计算分析题部分解答3、如果英国某商人持有120万英镑,当时纽约市场上年利率为6%,伦敦市场上年利率为10%,伦敦市场上的即期汇率为£1=$1.6500/1.6550,3个月的远期汇率为£1=$1.5500/1.5580,试问该商人应将120万英镑投放在哪个市场?能获利多少?如何操作?解:纽约市场上年利率为6%伦敦市场上年利率为10%即期汇率为£1=$1.6500/1.65503个月的远期汇率为£1=$1.5500/1.5580英国商人以1£=1.6500$卖出120£获得1980000$投资于纽约货币市场利率6%1年后本利和=1980000×(1+6%)=2098800(美元)以1£=1.5580$卖出2098800美元获得134.71万英镑相比较:国内投资1年本利和=120×(1+10%)=132(万英镑)比较可知:投资纽约市场多获利134.71-132=2.71(万英镑)5、我某公司出口某商品原报价每公吨1000美元离岸价,现外商要求改报瑞士法郎价格,依下列两种情况应改报多少法郎。

(1)中国外汇市场上,$1=¥8.2600/8.2630,SF1=¥6.1400/6.1440(2)纽约市场上$1=SF1.4500/1.4560解:(1)中国外汇市场上,$1=¥8.2600/8.2630,SF1=¥6.1400/6.1440把1000美元折算成人民币:外折本用卖出价,即$1=¥8.26301000×8.2630=8263(人民币元)把8263元折算成瑞士法郎:本折外用买入价,即SF 1=¥6.14008263÷6.1400=1345.77(瑞士法郎)(2)纽约市场上$1=SF1.4500/1.4560把1000美元折算成瑞士法郎:本折外用买入价,即$ 1=SF1.45601000×1.4560=1456(瑞士法郎)6、如果某商品的原价为100美元,为防止汇率波动,用一揽子货币进行保值,其中英镑占30%,欧元占30%,瑞士法郎占20%,日元占20%,在签约时汇率分别为:£1=$1.5000,$1=€0.9800,$1=SF1.4500,$1=J¥120.00。

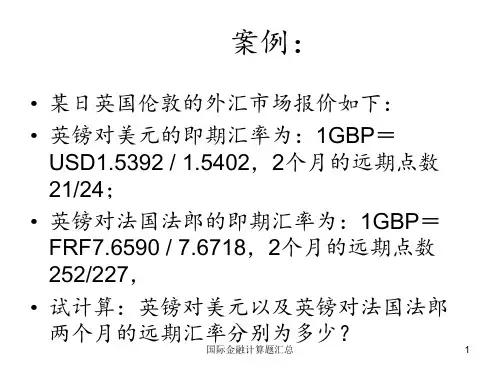

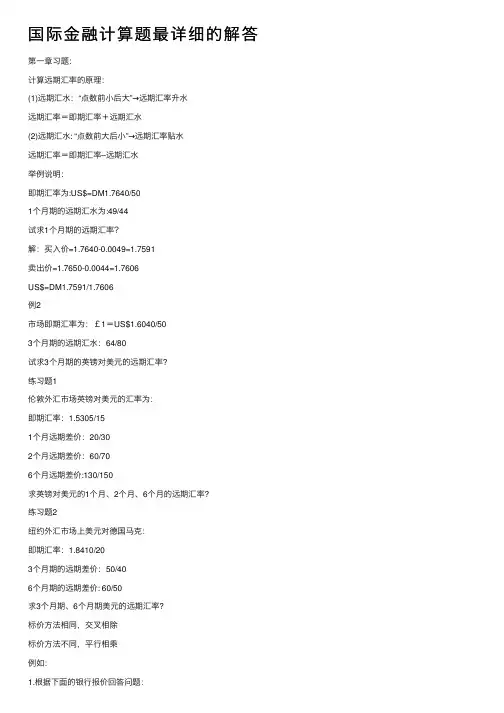

国际⾦融计算题最详细的解答第⼀章习题:计算远期汇率的原理:(1)远期汇⽔:“点数前⼩后⼤”→远期汇率升⽔远期汇率=即期汇率+远期汇⽔(2)远期汇⽔: “点数前⼤后⼩”→远期汇率贴⽔远期汇率=即期汇率–远期汇⽔举例说明:即期汇率为:US$=DM1.7640/501个⽉期的远期汇⽔为:49/44试求1个⽉期的远期汇率?解:买⼊价=1.7640-0.0049=1.7591卖出价=1.7650-0.0044=1.7606US$=DM1.7591/1.7606例2市场即期汇率为:£1=US$1.6040/503个⽉期的远期汇⽔:64/80试求3个⽉期的英镑对美元的远期汇率?练习题1伦敦外汇市场英镑对美元的汇率为:即期汇率:1.5305/151个⽉远期差价:20/302个⽉远期差价:60/706个⽉远期差价:130/150求英镑对美元的1个⽉、2个⽉、6个⽉的远期汇率?练习题2纽约外汇市场上美元对德国马克:即期汇率:1.8410/203个⽉期的远期差价:50/406个⽉期的远期差价: 60/50求3个⽉期、6个⽉期美元的远期汇率?标价⽅法相同,交叉相除标价⽅法不同,平⾏相乘例如:1.根据下⾯的银⾏报价回答问题:美元/⽇元 103.4/103.7英镑/美元 1.304 0/1.3050请问:某进出⼝公司要以英镑⽀付⽇元,那么该公司以英镑买进⽇元的套汇价是多少?(134.83/135.32; 134.83)2.根据下⾯的汇价回答问题:美元/⽇元 153.40/50美元/港元 7.801 0/20请问:某公司以港元买进⽇元⽀付货款,⽇元兑港元汇价是多少?(19.662/19.667; 19.662)练习1.根据下⾯汇率:美元/瑞典克朗 6.998 0/6.998 6美元/加拿⼤元1.232 9/1.235 9请问:某中加合资公司要以加拿⼤元买进瑞典克郎朗,汇率是多少?(1加元=5.6623/5.6765克朗; 5.6623)2.假设汇率为:美元/⽇元 145.30/40英镑/美元 1.848 5/95请问:某公司要以⽇元买进英镑,汇率是多少?(1英镑=268.59/268.92; 268.92)货币升值与贬值的幅度:直接标价法本币汇率变化=(旧汇率÷新汇率-1)?100%外汇汇率变化=(新汇率÷旧汇率-1)?100%间接标价法本币汇率变化=(新汇率÷旧汇率-1)?100%外汇汇率变化=(旧汇率÷新汇率-1)?100%如果是正数表⽰本币或外汇升值;如果是负数表⽰本币或外汇贬值。

国际金融管理计算与详解1. 80年代,中国某金融机构在东京发行100亿日元债券,年利率8.7%,期限12年,到期一次性还本付息272亿日元。

按当时规定,需以美元兑换日元偿还。

若发债日汇率:USD/JPY 222.22;清偿日汇率:USD/JPY 109.89 请计算该笔外债的交易风险。

解:如果汇率不变,偿还272亿日元需要1.224亿美元;但是, 现在日元汇率升值了,偿还272亿日元需要2.475亿美元,成本增加了1.251亿美元.2. 中国某公司某年9月对澳大利亚直接投资4000万澳元。

第一年税后利润700万澳元,以美元汇回国内。

投资日汇率:AUD/USD 0.8456 汇回日汇率:AUD/USD 0.6765计算这笔投资利润的交易风险。

如果汇率不变,汇回利润应为591.92万美元;但是, 现在澳元汇率贬值了,汇回利润只有473.55万美元了,利润减少了118.37万美元.3. 美国一家出口公司出口一批货物到新西兰,并将在90天后收入40万新西兰元。

该公司如何利用货币市场规避新西兰元贬值的汇率风险呢?假设新西兰元借款的年利率为8%该公司现在借入90天期限的新西兰元,并立即将其转换为本币,那么,需要借入多少新西兰元呢?假设新西兰元借款的年利率为8%,则今天需要借入的新西兰元金额为:Borrowed amount to hedge NZ$ receivables = NZ$400 000/(1+2%)=392 157(新西兰元)4.某年3月1日,一家英国出口商出口到法国,并将在3个月后收入货款500万欧元。

假设该企业想运用货币市场规避欧元贬值的风险,得到以下市场行情:利率:欧元2%pa~2.8%pa,英镑1%pa~1.6%pa即期汇率:£1=€1.4742~1.47533个月远期汇率: £1=€1.4782~1.4793如果银行只允许企业借整数金额,则具体该企业该如何避险呢?解:3月1日:(1)英国企业按照 2.8%pa的利率借入500万欧元,并立即按照即期汇率£1=€1.4753卖出500万欧元,收到本币£3 389 141;(2)将所得到的英镑按照1%pa存入银行3个月;(3)按照£1=€1.4782买入3月期35000欧元(即欧元借款的三个月利息:500万X2.8%/4=35000欧元).6月1日:(1)收入的货款500万欧元被用来偿还债务的本金;(2)交割3月远期合约,支付23 677.45 英镑用得到的35000欧元偿还债务的利息;(3)英镑净收益= 3 389 141(1+1%X3/12) -23 766.45=3 373 936.40(欧元)该计算结果与借入4965243欧元的做法所实现的英镑净收益差额不大。

(完整word版)国际金融第一章1.英国某公司从德国进口一批医疗设备,双方商定以美元计价,总价值USD100万,3个月后付款。

签约时市场汇率为:GBP=USD1.7520,以此汇率计算,英国进口商需支付GBP57.08万(100万 1.7520=57.08万)。

但3个月后,英国某公司办理支付时,美元升值,汇率变为:GBP=USD1.6520。

问题1:在这一交易过程中,外汇风险是否存在?如果存在,存在于哪一方?2:在此情况下,属于哪一种类型的外汇风险?3:英国某公司需支付多少英镑?4:存在风险的一方,损失的金额是多少?从案情来看,英国进口商从医疗设备的进口到办理支付的时间是3个月,计价货币美元在此期间汇率上升,所以在付款时,英国进口商需用60.53万英镑(100万1.6520=60.53万),比签订合同时多支付了3.45万英镑(60.53万-57.08万=3.45万)。

因此,在这一交易过程中,英国进口商蒙受了对外贸易结算中汇率升值的风险。

2.我国某金融机构在日本筹集一笔金额100亿日元的资金,以此向国内某企业发放10年期美元固定利率贷款,贷款利率为8%。

当时美元兑日元的汇率为:USD1=JPY200,该金融机构用100亿日元兑换5,000万美元。

但10年后美元兑日元的汇率为:USD1=JPY110,届时应偿还100亿日元。

问题1:在此情况下,属于哪一种类型的外汇风险?2:该金融机构需用多少美元才能偿还100亿日元的借款?3:该金融机构在筹资过程中承担的风险金额是多少分析:此案例中,属于债权债务的清偿风险。

由于我国某金融机构在日本筹资100亿日元,其形式是在国内向某企业发放美元贷款,按当时汇率计算,只需5 000万美元即可兑换100亿日元。

到期收回本金和利息共计9 000万美元(5 000万+5 000万8%10=9 000万)。

但是,10年以后,美元与日元的汇率发生较大变化,美元大幅度贬值,而该金融机构需要9 090.9万美元(100亿110=9 090.9万)仅能偿还100亿日元的本金,由此可见,该金融机构连借款的本金都难以弥补。

1.假设A国某年度一共发生了如下国际经济交易:1)A国某纺织企业向英国某公司出口了500万美元的服装原材料,英国公司动用其在A国银行的美元存款支付这笔款项。

2)美国某基金向A国政府捐赠了60万美元慈善捐款。

3)在A国进行直接投资的B国商人将250万美元的投资利润汇回B 国4)一A 国旅游者到欧洲旅游,共花费3万美元5) A 国居民购买德国某公司的欧元债券,折合美元价值200万美元。

例题2:如果你是ABC银行的交易员,客户向你询问澳元/美元汇价,你答复道:0.7685/90 . 请问:(1)如果客户想把澳元卖给你,汇率是多少?(2)如果客户要想买进澳元,汇率又是多少?例题3:根据下面的银行报价回答问题:美元/德国马克 1.6550/60 英镑/美元 1.6697/07(1)请问:某进出口公司要以英镑支付德国马克,那么该公司以英镑买进德国马克的套汇价是多少?例题4:假设汇率为:美元/日元145.30/40英镑/美元 1.8484/95请问某公司要以日元买进英镑,汇率是多少?课堂练习:1.假设银行的报价为:美元/德国马克 1.6400/10 美元/日元152.40/50 问:(1)德国马克兑日元的买入价和卖出价是多少?(2)如果客户询问德国马克兑日元的套汇价,银行报“92.87/93.05”,银行的报价倾向于买入德国马克还是卖出德国马克?见P3212.某投资者买2个月到期的公司股票的买权,执行价105美元,期权费4.5美元,如果到期当日该公司股票市场价为115美元,该投资者如何操作?收入和利润各为多少?如果到期日市场价格为95美元, 该投资者如何操作?收入和利润各为多少?参考答案:到期当日该公司股票市场价为115美元,执行买权。

收入115-105=10美元,利润10-4.5=5.5美元,利润率5.5/105*100%=5.24%;如果到期日市场价格为95美元, 不执行买权,收入为—4.5美元,利润也一样为-4.5美元,例题(外汇交易)1.某日,在纽约市场上USD1=DEM2.8600,预计一月后USD1=DEM2.6600,现某客户持100万美元,如何操作?预计收益率多少?参考答案:当日买入马克,一月后卖出。

国际金融案例分析题及答案题目:国际金融案例分析——希腊债务危机一、背景介绍希腊债务危机是2009年爆发的一场严重的国际债务危机,对全球经济产生了深远影响。

希腊债务危机的爆发源于希腊政府长期的高债务水平、财政赤字以及经济竞争力下降等问题。

本案例将分析希腊债务危机的成因、影响以及国际社会的应对措施。

二、案例分析1. 成因(1)高债务水平:自20世纪90年代以来,希腊政府债务水平持续上升。

2009年,希腊政府债务占GDP 的比例超过120%,远远超出欧元区规定的60%的上限。

(2)财政赤字:希腊政府长期存在财政赤字,2009年财政赤字占GDP的比例高达15.4%,远远超过欧元区规定的3%的上限。

(3)经济竞争力下降:希腊经济结构单一,以旅游业和航运业为主,缺乏高附加值的产业。

此外,希腊劳动力市场僵化,税收体系不完善,导致经济竞争力下降。

(4)欧元区政策制约:欧元区政策要求成员国财政赤字和债务水平不得超过规定上限,但希腊政府在实际操作中并未严格遵守,导致债务问题逐渐恶化。

2. 影响(1)希腊国内影响:债务危机导致希腊国内经济严重衰退,失业率飙升,民众生活水平下降。

同时,希腊政府为削减财政赤字,采取了一系列紧缩政策,引发民众不满和社会动荡。

(2)欧洲影响:希腊债务危机波及整个欧元区,引发投资者对欧元区其他国家债务问题的担忧。

意大利、西班牙、葡萄牙等国的债务水平也较高,市场担忧这些国家可能步希腊后尘。

(3)全球影响:希腊债务危机导致全球金融市场波动,投资者信心受损。

此外,希腊债务危机还可能引发全球主权债务危机,对全球经济产生负面影响。

3. 国际社会应对措施(1)欧洲救助:2010年,欧盟、国际货币基金组织(IMF)和欧洲中央银行(ECB)联合向希腊提供救助,包括贷款和财政紧缩措施。

(2)债务重组:2012年,希腊政府与私营部门债权人达成债务重组协议,将债务削减约1000亿欧元。

(3)改革措施:希腊政府采取一系列改革措施,包括削减公共开支、提高税收、改革劳动市场等,以改善经济状况和财政状况。