增值税纳税申报(税负分析测算)更新版

- 格式:ppt

- 大小:2.19 MB

- 文档页数:63

![(国税发〔2005〕43号的附件2)纳税评估分税种特定分析指标及使用方法4[修改版]](https://uimg.taocdn.com/6eceecd53169a4517623a395.webp)

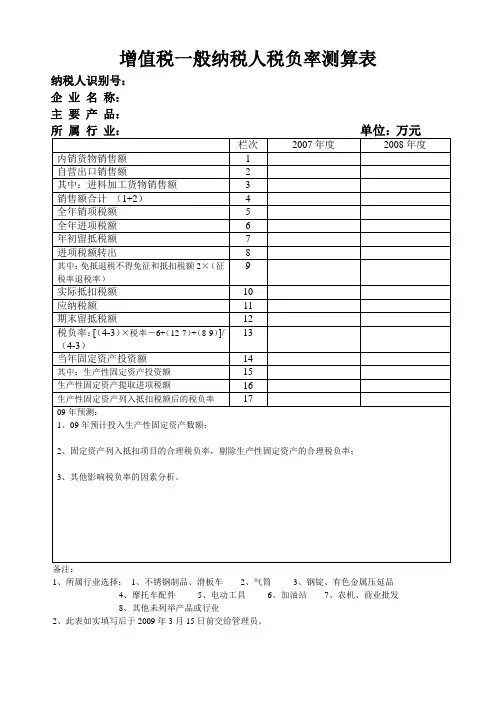

第一篇:(国税发〔2005〕43号的附件2)纳税评估分税种特定分析指标及使用方法4国税发…2005‟43号的附件2 纳税评估分税种特定分析指标及使用方法一、增值税评估分析指标及使用方法(一)增值税税收负担率(简称税负率)税负率=(本期应纳税额÷本期应税主营业务收入)×100%。

计算分析纳税人税负率,与销售额变动率等指标配合使用,将销售额变动率和税负率与相应的正常峰值进行比较,销售额变动率高于正常峰值,税负率低于正常峰--- 1 --- 值的;销售额变动率低于正常峰值,税负率低于正常峰值的和销售额变动率及税负率均高于正常峰值的均可列入疑点范围。

运用全国丢失、被盗增值税专用发票查询系统对纳税评估对象的抵扣联进行检查验证。

根据评估对象报送的增值税纳税申报表、资产负债表、损益表和其他有关纳税资料,进行毛益率测算分析、存货、负债、进项税额综合分析和销售额分析指标的分析,对其形成异常申报的原因作出进一步判断。

与预警值对比。

销售额变动率高于正常峰值及税负率低于预警值或销售额变动率正常,而税负率低于预警值的,以进项税额为评估重点,查证有无扩大进项抵扣范围、骗抵进项税额、不按规定申报抵扣等问题,对应核实销项税额计算的正确性。

对销项税额的评估,应侧重查证有--- 2 --- 无账外经营、瞒报、迟报计税销售额、混淆增值税与营业税征税范围、错用税率等问题。

(二)工(商)业增加值分析指标1.应纳税额与工(商)业增加值弹性分析应纳税额与工(商)业增加值弹性系数=应纳税额增长率÷工(商)业增加值增长率。

其中:应纳税额增长率=(本期应纳税额-基期应纳税额)÷基期应纳税额×100%;工(商)业增加值增长率={本期工(商)业增加值-基期工(商)业增加值}÷基期工(商)业增加值×100%。

应纳税额是指纳税人缴纳的增值税应纳税额;工(商)业增加值是指工资、利润、折旧、税金的合计。

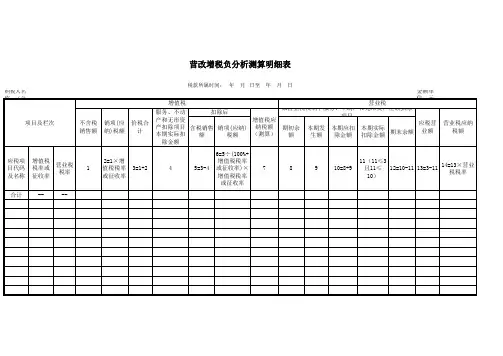

营改增税负分析测算明细表填写说明The Standardization Office was revised on the afternoon of December 13, 2020附件2《营改增税负分析测算明细表》填写说明本表中“税款所属时间”“纳税人名称”的填写同《增值税纳税申报表(适用一般纳税人)》主表。

一、各列填写说明(一)“应税项目代码及名称”:根据《营改增试点应税项目明细表》所列项目代码及名称填写,同时有多个项目的,应分项目填写。

(二)“增值税税率或征收率”:根据各项目适用的增值税税率或征收率填写。

(三)“营业税税率”:根据各项目在原营业税税制下适用的原营业税税率填写。

(四)第1列“不含税销售额”:反映纳税人当期对应项目不含税的销售额(含即征即退项目),包括开具增值税专用发票、开具其他发票、未开具发票、纳税检查调整的销售额,纳税人所填项目享受差额征税政策的,本列应填写差额扣除之前的销售额。

(五)第2列“销项(应纳)税额”:反映纳税人根据当期对应项目不含税的销售额计算出的销项税额或应纳税额(简易征收)。

本列各行次=第1列对应各行次×增值税税率或征收率。

(六)第3列“价税合计”:反映纳税人当期对应项目的价税合计数。

本列各行次=第1列对应各行次+第2列对应各行次。

(七)第4列“服务、不动产和无形资产扣除项目本期实际扣除金额”:纳税人销售服务、不动产和无形资产享受差额征税政策的,应填写对应项目当期实际差额扣除的金额。

不享受差额征税政策的填“0”。

(八)第5列“含税销售额”:纳税人销售服务、不动产和无形资产享受差额征税政策的,应填写对应项目差额扣除后的含税销售额。

本列各行次=第3列对应各行次-第4列对应各行次。

(九)第6列“销项(应纳)税额”:反映纳税人按现行增值税规定,分项目的增值税销项(应纳)税额,按以下要求填写:1.销售服务、不动产和无形资产按照一般计税方法计税的本列各行次=第5列对应各行次÷(100%+对应行次增值税税率)×对应行次增值税税率。

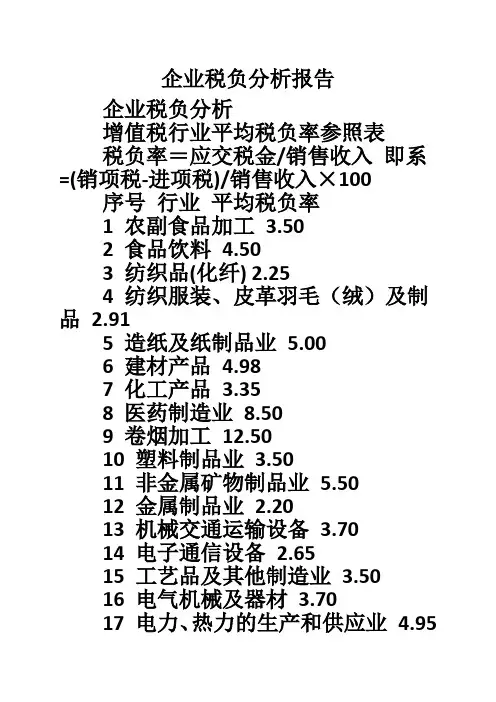

企业税负分析报告企业税负分析增值税行业平均税负率参照表税负率=应交税金/销售收入即系=(销项税-进项税)/销售收入×100序号行业平均税负率1 农副食品加工3.502 食品饮料4.503 纺织品(化纤) 2.254 纺织服装、皮革羽毛(绒)及制品 2.915 造纸及纸制品业5.006 建材产品4.987 化工产品3.358 医药制造业8.509 卷烟加工12.5010 塑料制品业3.5011 非金属矿物制品业5.5012 金属制品业2.2013 机械交通运输设备3.7014 电子通信设备2.6515 工艺品及其他制造业3.5016 电气机械及器材3.7017 电力、热力的生产和供应业4.9518 商业批发0.9019 商业零售2.5020 其他3.50税负率是指增值税纳税义务人当期应纳增值税占当期应税销售收入的比例。

企业税收负担率的测算分析税负率差异幅度=[企业税负率-本地区同行业平均税负率(或上年同期税负率)]÷本地区同行业平均税负率(或上年同期税负率)×100将测算的企业税负率与上年同期、同行业平均税负率相比,如税负率差异幅度低于-30,则该企业申报异常。

(二)企业销售额变动率的测算分析当月应税销售额变动率=(当月应税销售额-上月应税销售额)÷上月应税销售额×100累计应税销售额变动率=(本期累计应税销售额-上年同期应税销售额)÷上年同期应税销售额×100累计应税销售额变动率或当月应税销售额变动率超过50或低于-50,应将应税销售额和应纳税额进行配比分析,以确定该企业申报是否异常。

(三)企业销售成本变动率与销售额变动率的配比分析销售成本变动率=(本期累计销售成本-上年同期累计销售成本)÷上年同期累计销售成本×100销售额变动率=(本期累计销售额-上年同期累计销售额)÷上年同期累计销售额×100企业销售成本变动率与销售额变动率的差异额=销售成本变动率-销售额变动率如果企业销售成本变动率与销售额变动率的差异幅度超过各地设定的正常峰值,该企业申报异常。

增值税税负分析指标及使用方法

(1)增值税税负率

增值税税负率=(本期应纳税额÷本期应税主营业务收入)x100% 计算分析税负率,与销售额变动率等指标配合使用,将销售额变动率和税负率与相应的正常峰值进行比较,销售额变动率高于正常峰值,税负率低于正常峰值的;销售额变动率低于正常峰值,税负率低于正常峰值的和销售额变动率及税负率均高于正常峰值的均可列入疑点范围。

根据增值税纳税申报表、资产负债表、利润表和其他有关纳税资料,进行毛益率测算分析、存货、负债、进项税额综合分析和销售额分析指标的分析,对其形成税负异常的原因做出进一步判断。

与预警值对比。

销售额变动率高于正常峰值及税负率低于预警值或销售额变动率正常,而税负率低于预警值的,以进项税额作审核重点,核实有无扩大进项抵扣范围、不按规定申报抵扣等问题,对应核实销项税额计算的正确性。

对销项税额的审核分析,应侧重核实收入是否完整,有无迟报计税销售额、混淆增值税与营业税征税范围、错用税率等问题。

(2)工(商)业增加值分析指标

①应纳税额与工(商)业增加值弹性分析。

一、增值税专用发票用量变动异常1、计算公式:指标值二一般纳税人专票使用量-一般纳税人专票上月使用量。

2、问题指向:增值税专用发票用量骤增,除正常业务变化外,可能有虚开现象。

3、预警:纳税人开具增值税专用发票超过上月30%(含)并超过上月10份以上检查重点:检查纳税人的购销合同是否真实,检查纳税人的生产经营情况是否与签订的合同情况相符并实地检查存货等。

主要检查存货类“原材料”、“产成品”以及货币资金“银行存款”、“现金”以及应收帐款、预收帐款等科目。

对于临时增量购买专用发票的还应重点审查其合同履行情况。

二、期末存货大于实收资本差异幅度异常1、计算公式:纳税人期末存货额大于实收资本的比例。

2、问题指向:纳税人期末存货额大于实收资本,生产经营不正常,可能存在库存商品不真实,销售货物后未结转收入等问题。

检查重点:检查纳税人的“应付账款”、“其它应付款”“预收帐款”以及短期借款、长期借款等科目期末贷方余额是否有大幅度的增加,对变化的原因进行询问并要求纳税人提供相应的举证资料,说明其资金的合法来源;实地检查存货是否与帐面相符。

三、增值税一般纳税人税负变动异常1、计算公式:指标值二税负变动率;税负变动率=(本期税负-上期税负)/上期税负*100%;税负二应纳税额/应税销售收入*100%。

2、问题指向:纳税人自身税负变化过大,可能存在账外经营、已实现纳税义务而未结转收入、取得进项税额不符合规定、享受税收优惠政策期间购进货物不取得可抵扣进项税额发票或虚开发票等问题。

3、预警值:±30%检查重点:检查纳税人的销售业务,从原始凭证到记帐凭证、销售、应收帐款、货币资金、存货等将本期与其他各时期进行比较分析,对异常变动情况进一步查明原因,以核实是否存在漏记、隐瞒或虚记收入的行为。

检查企业固定资产抵扣是否合理、有无将外购的存货用于职工福利、个人消费、对外投资、捐赠等情况四、纳税人期末存货与当期累计收入差异幅度异常1、计算公式:指标值=(期末存货-当期累计收入)/当期累计收入。

第1篇一、报告概述随着我国税收制度的不断完善,增值税作为我国税收体系中的重要组成部分,对于企业财务管理和税收筹划具有重要意义。

本报告通过对企业财务增值税税务的分析,旨在揭示增值税对企业财务状况的影响,为企业提供合理的税收筹划建议。

二、增值税概述增值税是以商品和劳务在流转过程中产生的增值额为征税对象的一种税种。

在我国,增值税的纳税人分为一般纳税人和小规模纳税人。

一般纳税人可以抵扣进项税额,小规模纳税人则按照简易计税方法计算应纳税额。

三、企业财务增值税税务分析1. 增值税对企业收入的影响增值税作为价外税,对企业收入的影响主要体现在以下两个方面:(1)增加企业收入:在销售商品或提供劳务过程中,企业收取的增值税属于价外收入,从而增加了企业的收入总额。

(2)降低企业收入:当企业购进商品或接受劳务时,支付的增值税属于价外支出,从而降低了企业的收入总额。

2. 增值税对企业成本的影响增值税对企业成本的影响主要体现在以下两个方面:(1)增加企业成本:企业在购进商品或接受劳务时,支付的增值税属于价外支出,从而增加了企业的成本总额。

(2)降低企业成本:一般纳税人可以抵扣进项税额,从而降低企业的成本总额。

3. 增值税对企业利润的影响增值税对企业利润的影响主要体现在以下两个方面:(1)增加企业利润:当企业收入增加而成本降低时,增值税会提高企业的利润水平。

(2)降低企业利润:当企业收入降低而成本增加时,增值税会降低企业的利润水平。

四、增值税税收筹划建议1. 合理选择纳税人身份企业应根据自身实际情况,合理选择纳税人身份。

一般纳税人可以抵扣进项税额,小规模纳税人则按照简易计税方法计算应纳税额。

对于销售额较低、进项税额较少的企业,可以选择小规模纳税人身份,以降低税负。

2. 优化供应链管理企业应加强供应链管理,提高采购效率,降低采购成本。

通过优化供应链,企业可以降低进项税额,从而降低增值税税负。

3. 重视发票管理企业应加强发票管理,确保发票的真实性、合法性。

国家税务总局扬州税务进修学院讲稿财务报表与增值税纳税申报表比对分析石玮第一教研部税收稽查教研室Tel:一、增值税申报表(一)增值税申报表概述增值税申报表是记录和反应企业当期增值税销项、进项、当期应纳及本期已纳税额的重要载体和依据,也是税源管理部门进行纳税评估的基础数据来源,对增值税申报表进行相关的比对和分析,不仅可以对纳税人和扣缴义务人增值税纳税申报的真实性和准确性进行分析,还可以帮助纳税人发现和纠正在履行纳税义务过程中出现的错漏,矫正纳税人的纳税意识和提高纳税人的履行纳税义务能力.为配合2009年增值税全面转型,国家税务总局根据新修订的《中华人民共和国增值税暂行条例》及其实施细则,对现行增值税一般纳税人和小规模纳税人的增值税纳税申报表的填报事项进行了调整,并正式发布了《关于调整增值税纳税申报有关事项的通知》(国税函[2008]1075号),明确了增值税转型后的增值税款的申报事项。

与《增值税一般纳税人纳税申报办法》(国税发[2003]53号)文件规定的增值税申报表相比,调整后的新表主要有以下几点变化:1.删除了原增值税纳税申报表附列资料(表三)、(表四),新增了《固定资产进项税额抵扣情况表》。

2.根据修订后的增值税暂行条例,申报期限从10日延长至15日。

3。

《增值税纳税申报表附列资料(表一)》销售情况明细表中第1、8、15栏,“防伪税控系统开具的增值税专用发票”栏,应包含机动车销售统一发票数据;第2、9栏“非防伪税控系统开具的增值税专用发票”不再填写。

4。

《增值税纳税申报表附列资料(表二)》第5、28栏项目名称由“17%税率”调整为“海关进口增值税专用缴款书";第6、29栏项目名称由“13%税率及扣除率”调整为“农产品收购发票或者销售发票”;第7栏项目名称由“10%扣除率"调整为“废旧物资发票",自2009年5月1日起,该栏不再填写;第8、31栏项目名称由“7%扣除率”调整为“运输费用结算单据”; 第11栏项目名称由“期初已征税款”调整为“外贸企业进项税额抵扣证明”,其“税额"栏填写税务机关出口退税部门开具的《外贸企业出口视同内销征税货物进项税额抵扣证明》允许抵扣的进项税额;第15栏项目名称由“非应税项目用”调整为“非应税项目、集体福利、个人消费用",填写用于非增值税应税项目、集体福利或者个人消费的购进货物或者应税劳务转出的进项税额;第21栏增加为“红字专用发票通知单注明的进项税额"。

增值税纳税申报表(适用于增值税一般纳

税人)

增值税纳税申报表(适用于增值税一般纳税人)是纳税人在每个纳税期内按照税法规定计算应纳税额,并向税务机关申报缴纳增值税的一种表格。

1. 纳税人基本信息:包括纳税人名称、纳税人识别号、地址、电话、开户行及账号等。

2. 税款所属期:填写纳税人应纳税款的所属期间。

3. 销售额:填写纳税人在本期内销售货物、提供应税劳务和应税服务的不含税销售额。

4. 销项税额:填写纳税人在本期内销售货物、提供应税劳务和应税服务的销项税额。

5. 进项税额:填写纳税人在本期内购进货物、接受应税劳务和应税服务的进项税额。

6. 上期留抵税额:填写纳税人在上期期末留抵的进项税额。

7. 本期应纳税额:填写纳税人在本期内应缴纳的增值税额。

8. 本期已缴纳税额:填写纳税人在本期内已经缴纳的增值税额。

9. 本期期末留抵税额:填写纳税人在本期期末留抵的进项税额。

10. 其他需要填写的项目:如简易计税方法应纳税额、代扣代缴税款等。

增值税报告分析增值税作为我国主要的税种之一,对于企业的经营和国家的财政收入都有着重要的影响。

一份全面而深入的增值税报告分析,能够帮助企业了解自身的税务状况,发现潜在的问题,做出合理的决策,同时也为税务部门的监管提供有力的依据。

一、增值税的基本概念和原理增值税是以商品(含应税劳务)在流转过程中产生的增值额作为计税依据而征收的一种流转税。

从计税原理上说,增值税是对商品生产、流通、劳务服务中多个环节的新增价值或商品的附加值征收的一种流转税。

实行价外税,也就是由消费者负担,有增值才征税,没增值不征税。

增值税的计算方法通常有一般计税方法和简易计税方法。

一般计税方法下,应纳税额等于当期销项税额减去当期进项税额。

销项税额是指纳税人销售货物、劳务、服务、无形资产、不动产按照销售额和增值税税率计算并收取的增值税额。

进项税额则是指纳税人购进货物、劳务、服务、无形资产、不动产支付或者负担的增值税额。

简易计税方法适用于特定的情形,应纳税额等于销售额乘以征收率。

二、增值税报告的主要内容一份完整的增值税报告通常包括以下几个方面:1、纳税主体信息包括企业名称、纳税人识别号、注册地址、经营范围等基本信息,以便明确纳税主体的身份和经营状况。

2、税款所属期间明确报告所涵盖的时间段,通常为一个月或一个季度。

3、销售额和销项税额详细列出企业在报告期内的销售额,以及按照适用税率计算出的销项税额。

销售额的确定需要遵循相关的税收法规,包括一般销售、视同销售等情况。

4、进项税额汇总企业在报告期内购进货物、劳务、服务等所取得的合法有效的增值税专用发票、海关进口增值税专用缴款书等凭证上注明的进项税额。

5、应纳税额通过计算销项税额减去进项税额,得出企业在报告期内应缴纳的增值税额。

6、税收优惠和减免如果企业享受了增值税的优惠政策,如小规模纳税人免征增值税、增值税即征即退等,需要在报告中详细说明优惠的项目、金额和依据。

7、纳税申报和缴纳情况记录企业是否按时进行纳税申报和缴纳税款,如有逾期申报或未足额缴纳的情况,也应如实反映。