期货从业《期货基础知识》复习题集(第43篇)

- 格式:doc

- 大小:66.50 KB

- 文档页数:20

2024年期货从业资格之期货基础知识通关试题库(有答案)单选题(共45题)1、上证综合指数、深证综合指数采用的编制方法是()。

A.算术平均法B.加权平均法C.几何平均法D.累乘法【答案】 B2、如果某种期货合约当日无成交,则作为当日结算价的是()。

A.上一交易日开盘价B.上一交易日结算价C.上一交易日收盘价D.本月平均价【答案】 B3、关于看涨期权的说法,正确的是()。

A.卖出看涨期权可用以规避将要卖出的标的资产价格波动风险B.买进看涨期权可用以规避将要卖出的标的资产价格波动风险C.卖出看涨期权可用以规避将要买进的标的资产价格波动风险D.买进看涨期权可用以规避将要买进的标的资产价格波动风险【答案】 D4、中国金融期货交易所的会员按照业务范围进行分类,不包括()。

A.交易结算会员B.全面结算会员C.个别结算会员D.特别结算会员【答案】 C5、期货公司申请金融期货结算业务资格,应当取得( )资格。

A.金融期货经纪业务B.商品期货经纪业务C.证券经纪业务D.期货经纪业务【答案】 A6、期货合约标准化指的是除()外,其所有条款都是预先规定好的,具有标准化的特点。

A.交割日期B.货物质量C.交易单位D.交易价格【答案】 D7、下列关于跨币种套利的经验法则的说法中,正确的是()。

A.预期A货币对美元贬值,B货币对美元升值,则卖出A货币期货合约,买入B 货币期货合约B.预期A货币对美元升值,B货币对美元贬值,则卖出A货币期货合约,买入B 货币期货合约C.预期A货币对美元汇率不变,B货币对美元升值,则买入A货币期货合约,卖出B货币期货合约D.预期B货币对美元汇率不变,A货币对美元升值,则卖出A货币期货合约,买入B货币期货合约【答案】 A8、某记账式附息国债的购买价格为100.65,发票价格为101.50,该日期至最后交割日的天数为160天。

则该年记账式附息国债的隐含回购利率为()。

A.1.91%B.0.88%C.0.87%D.1.93%【答案】 D9、6月份,某交易者以200美元/吨的价格买入4手(25吨/手)执行价格为4000美元/吨的3个月期铜看跌期权。

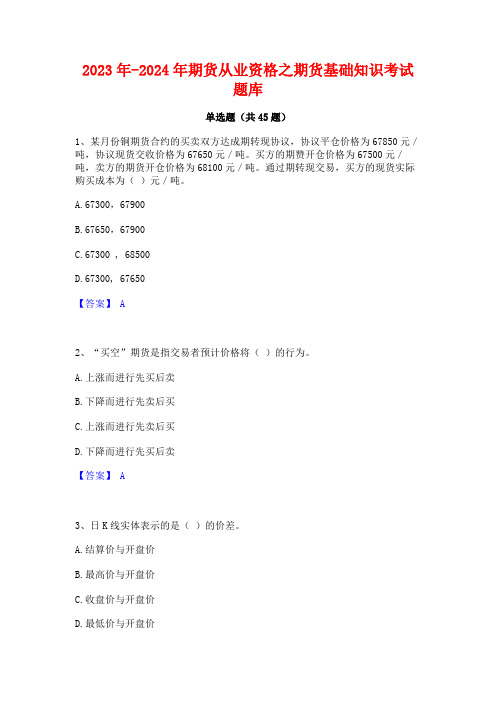

2023年-2024年期货从业资格之期货基础知识考试题库单选题(共45题)1、某月份铜期货合约的买卖双方达成期转现协议,协议平仓价格为67850元/吨,协议现货交收价格为67650元/吨。

买方的期赞开仓价格为67500元/吨,卖方的期货开仓价格为68100元/吨。

通过期转现交易,买方的现货实际购买成本为()元/吨。

A.67300,67900B.67650,67900C.67300 , 68500D.67300, 67650【答案】 A2、“买空”期货是指交易者预计价格将()的行为。

A.上涨而进行先买后卖B.下降而进行先卖后买C.上涨而进行先卖后买D.下降而进行先买后卖【答案】 A3、日K线实体表示的是()的价差。

A.结算价与开盘价B.最高价与开盘价C.收盘价与开盘价D.最低价与开盘价【答案】 C4、4月初,黄金现货价格为300元/克,某矿产企业预计未来3个月会有一批黄金产出,决定对其进行套期保值,该企业以305元/克的价格在8月份黄金期货合约上建仓。

7月初,黄金现货价格跌至292元/克,该企业在现货市场将黄金售出,同时将期货合约对冲平仓,通过套期保值操作,该企业黄金的售价相当于299元/克,则该企业期货合约对冲平仓价格为()元/克。

(不计手续费等费用)。

A.303B.297C.298D.296【答案】 C5、某投资者在我国期货市场开仓卖出10手铜期货合约,成交价格为67000元/吨,当日结算价为66950元/吨。

期货公司要求的交易保证金比例为6%。

该投资者的当日盈亏为()元。

(合约规模5吨/手,不计手续费等费用)A.250B.2500C.-250D.-2500【答案】 B6、假设某期货品种每个月的持仓成本为50-60元/吨,期货交易手续费2元/吨,某交易者打算利用该期货品种进行期现套利。

若在正向市场上,一个月后到期的期货合约与现货的价差(),则适合进行卖出现货买入期货操作。

(假定现货充足)A.大于48元/吨B.大于48元/吨,小于62元/吨C.大于62元/吨D.小于48元/吨【答案】 D7、市场年利率为8%,指数年股息率为2%,当股票价格指数为1000点时,3个月后交割的该股票指数期货合约的理论指数应该是()点。

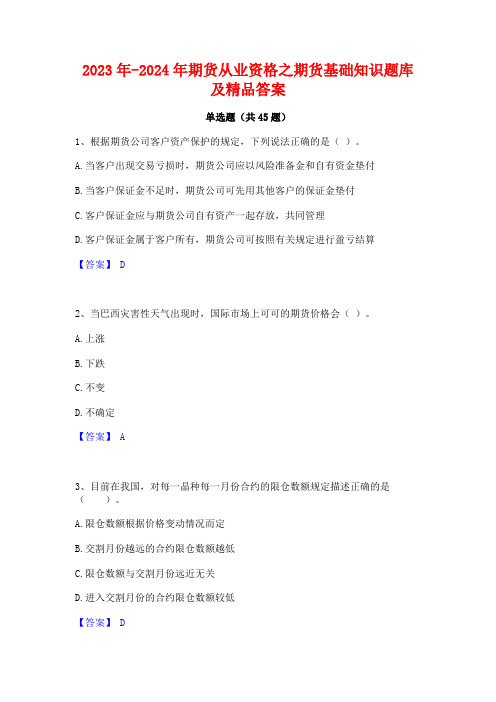

2023年-2024年期货从业资格之期货基础知识题库及精品答案单选题(共45题)1、根据期货公司客户资产保护的规定,下列说法正确的是()。

A.当客户出现交易亏损时,期货公司应以风险准备金和自有资金垫付B.当客户保证金不足时,期货公司可先用其他客户的保证金垫付C.客户保证金应与期货公司自有资产一起存放,共同管理D.客户保证金属于客户所有,期货公司可按照有关规定进行盈亏结算【答案】 D2、当巴西灾害性天气出现时,国际市场上可可的期货价格会()。

A.上涨B.下跌C.不变D.不确定【答案】 A3、目前在我国,对每一晶种每一月份合约的限仓数额规定描述正确的是()。

A.限仓数额根据价格变动情况而定B.交割月份越远的合约限仓数额越低C.限仓数额与交割月份远近无关D.进入交割月份的合约限仓数额较低【答案】 D4、6月10日,某投机者预测瑞士法郎期货将进入牛市,于是在1瑞士法郎=0.8774美元的价位买入2手6月期瑞士法郎期货合约。

6月20日,瑞士法郎期货价格果然上升。

该投机者在1瑞士法郎=0.9038美元的价位卖出2手6月期瑞士法郎期货合约,瑞士法郎期货合约的交易单位是125000瑞士法郎,则该投资者()A.盈利528美元B.亏损528美元C.盈利6600美元D.亏损6600美元【答案】 C5、股指期货套期保值可以降低投资组合的()。

A.经营风险B.偶然性风险C.系统性风险D.非系统性风险【答案】 C6、基差的计算公式为()。

A.基差=期货价格-现货价格B.基差=现货价格-期货价格C.基差=远期价格-期货价格D.基差=期货价格-远期价格【答案】 B7、在进行卖出套期保值时,使期货和现货两个市场出现盈亏相抵后存在净盈利的情况是()。

(不计手续费等费用)A.基差不变B.基差走弱C.基差为零D.基差走强【答案】 D8、债券X半年付息一次,债券Y一年付息一次,其他指标(剩余期限、票面利率、到期收益率)均A.两债券价格均上涨,X上涨幅度高于YB.两债券价格均下跌,X下跌幅度高于YC.两债券价格均上涨,X上涨幅度低于YD.两债券价格均下跌,X下跌幅度低于Y【答案】 C9、交易双方以一定的合约面值和商定的汇率交换两种货币,然后以相同的合约面值在未来确定的时间反向交换同样的两种货币,这种交易是()交易。

期货从业资格考试《期货市场基础知识》历年真题和解析答案0330-401、会员制期货交易所由全体会员共同投资。

()【判断题】A.正确B.错误正确答案:B答案解析:会员制期货交易所由全体会员共同“出资”,不是投资行为。

2、下列关于套期保值的说法,正确的有( )。

【多选题】A.套期保值需要在期货和现货两个市场进行方向相反的交易B.套期保值一定是用期货市场的盈利来弥补现货市场的亏损C.套期保值在期货市场和现货市场之间建立起一种盈亏冲抵的机制D.套期保值可以锁定成本、稳定收益正确答案:A、C、D答案解析:套期保值是在期货市场和现货市场之间建立一种盈亏冲抵机制,以一个市场的盈利来弥补另一个市场的亏损,而不是一定用期货市场的盈利来弥补现货市场的亏损。

3、大宗商品的国际贸易采取“期货价格+升贴水+运费”的定价方式。

【判断题】A.正确B.错误正确答案:A答案解析:大宗商品的国际贸易采取“期货价格+升贴水+运费”的定价方式,就体现了期货价格的权威性。

4、下列机构中,参与发起设立中国金融期货交易所的包括( )。

【多选题】A.上海证券交易所B.上海期货交易所C.郑州商品交易所D.大连商品交易所正确答案:A、B、C、D答案解析:中国金融期货交易所是2006年9月8日,由上海期货交易所、郑州商品交易所、大连商品交易所、上海证券交易所和深圳证券交易所共同发起设立的。

5、下列关于标准仓单在交易所进行实物交割中的流转的说法,正确的有( )。

【多选题】A.卖方投资者将标准仓单授权给卖方经纪会员,以办理实物交割业务B.卖方会员将标准仓单提交给交易所C.交易所将标准仓单分配给买方会员D.买方经纪会员将标准仓单分配给买方投资者正确答案:A、B、C、D答案解析:标准仓单在交易所进行实物交割中的4 个流转程序。

6、一张2月份到期的执行价格为380美分/蒲式耳的玉米期货看跌期权,如果该月份玉米期货价格为350美分/蒲式耳,权利金为35美分/蒲式耳,其内涵价值为()美分/蒲式耳。

2023年-2024年期货从业资格之期货基础知识通关考试题库带答案解析单选题(共45题)1、下列关于国内期货市场价格的描述中,不正确的是()。

A.集合竞价未产生成交价格的,以集合竞价后的第一笔成交价格为开盘价B.收盘价是某一期货合约当日最后一笔成交价格C.最新价是某一期货合约在当日交易期间的即时成交价格D.当日结算价的计算无须考虑成交量【答案】 D2、套期保值交易的衍生工具不包括()。

A.期货B.期权C.远期D.黄金【答案】 D3、TF1509合约价格为97.525,若其可交割债券2013年记账式附息(三期)国债价格为99.640,转换因子为1.0167,则该国债的基差为()。

A.99.640-97.525=2.115B.99.640-97.525×1.0167=0.4863C.99.640×1.0167-97.525=3.7790D.99.640÷1.0167-97.525=0.4783【答案】 B4、假设沪铜和沪铝的合理价差为32500元/吨,表1所列情形中,理论上套利交易盈利空间最大的是()。

A.②B.③C.①D.④【答案】 A5、某新客户存入保证金10万元,8月1日开仓买入大豆期货合约40手(每手10吨),成交价为4100元/吨。

同天卖出平仓大豆合约20手,成交价为4140元/吨,当日结算价为4150元/吨,交易保证金比例为5%。

则该客户的持仓盈亏为()元。

A.1000B.8000C.18000D.10000【答案】 D6、我国10年期国债期货合约要求可交割国债为合约到期日首日剩余期限至少在()年以上,但不超过()年。

A.5;10B.6;15C.6.5;10.25D.6.5;15【答案】 C7、某客户通过期货公司开仓卖出1月份黄大豆1号期货合约100手(10吨/手),成交价为3535元/吨,当日结算价为3530元/吨,期货公司要求的交易保证金比例为5%。

该客户当日交易保证金为()元。

2024年期货从业资格之期货基础知识题库与答案单选题(共45题)1、上海期货交易所的期货结算机构是()。

A.附属于期货交易所的相对独立机构B.交易所的内部机构C.由几家期货交易所共同拥有D.完全独立于期货交易所【答案】 B2、某客户在中国金融期货交易所0026号会员处开户,假设其获得的交易编码为002606809872,如果之后该客户又在中国金融期货交易所0118号会员处开户,则其新的交易编码为()。

A.011801005688B.102606809872C.011806809872D.102601235688【答案】 C3、标准仓单需经过()注册后方有效。

A.仓库管理公司B.制定结算银行C.制定交割仓库D.期货交易所【答案】 D4、下面属于熊市套利做法的是()。

A.买入l手3月大豆期货合约,同时卖出1手5月大豆期货合约B.卖出1手3月大豆期货合约,第二天买入1手5月大豆期货合约C.买入1手3月大豆期货合约,同时卖出2手5月大豆期货合约D.卖出1手3月大豆期货合约,同时买入1手5月大豆期货合约【答案】 D5、某美国公司将于3个月后交付货款100万英镑,为规避汇率的不利波动,可在CME()做套期保值。

A.卖出英镑期货合约B.买入英镑期货合约C.卖出英镑期货看涨期权合约D.买入英镑期货看跌期权合约【答案】 D6、某投资者在2016年8月10日对玉米期货合约的交易记录如下表操作:8月10之前该投资者没有持有任何期货头寸,8月10日该玉米期货合约的收盘价为2250元/吨,结算价为2260元/吨。

则该投资者当日的持仓盈亏为()。

(交易单位:10吨/手)A.净盈利=(2260-2250)×10×5B.净盈利=(2260-2230)×10×5C.净盈利=(2250-2230)×10×5D.净盈利=(=2250-2260)×10×5【答案】 B7、证券公司受期货公司委托从事中间介绍业务时,可()。

2023年-2024年期货从业资格之期货基础知识基础试题库和答案要点单选题(共45题)1、对买入套期保值而言,基差走强,套期保值效果是()。

(不计手续费等费用)A.期货市场和现货市场不能完全盈亏相抵,存在净亏损B.期货市场和现货市场能完全盈亏相抵且有净盈利C.现货市场盈利完全弥补期货市场亏损,完全实现套期保值D.以上说法都不对【答案】 A2、下列叙述不正确的是()。

A.期权合约是在交易所上市交易的标准化合约B.期权买方需要支付权利金C.期权卖方的收益是权利金,而亏损时不固定的D.期权卖方可以根据市场情况选择是否行权【答案】 D3、对买进看涨期权交易来说,当标的物价格等于()时,该点为损益平衡点。

A.执行价格B.执行价格+权利金C.执行价格-权利金D.标的物价格+权利金【答案】 B4、下列关于郑州商品交易所的表述,正确的是()。

A.是公司制期货交易所B.菜籽油和棕榈油均是其上市品种C.以营利为目的D.会员大会是其最高权力机构【答案】 D5、一个实体和影线都很短的小阳线表明在这个交易时间段,价格波动幅度()。

A.较大B.较小C.为零D.无法确定【答案】 B6、商品期货合约不需要具备的条件是()。

A.供应量较大,不易为少数人控制和垄断B.规格或质量易于量化和评级C.价格波动幅度大且频繁D.具有一定规模的远期市场【答案】 D7、5月份,某进口商以67000元/吨的价格从国外进口一批铜,同时以67500元/吨的价格卖出9月份铜期货合约进行套期保值。

至6月中旬,该进口商与某电缆厂协商以9月份铜期货合约为基准价,以低于期货价格300元/吨的价格交易,8月10日,电缆厂实施点价,以65000元/吨的期货合约作为基准价,进行实物交收,同时该进口商立刻按该期货价格将合约对冲平仓。

此时现货市场铜价格为64700元/吨,则该进口商的交易结果是()。

A.与电缆厂实物交收的价格为64500元/吨B.基差走弱200元/吨,该进口商现货市场盈利1000元/吨C.对该进口商而言,结束套期保值时的基差为200元/吨D.通过套期保值操作,铜的售价相当于67200元/吨【答案】 D8、基点价值是指()。

2023年期货从业资格之期货基础知识题库附答案(典型题)单选题(共50题)1、()是指在交易所交易池内由交易者面对面地公开喊价,表达各自买进或卖出合约的要求。

A.交易者协商成交B.连续竞价制C.一节一价制D.计算机撮合成交【答案】 B2、()是负责期货交易所日常经营管理工作的高级管理人员。

A.董事长B.董事会C.秘书D.总经理【答案】 D3、在期货行情中,“涨跌”是指某一期货合约在当日交易期间的最新价与()之差。

A.当日交易开盘价B.上一交易日收盘价C.前一成交价D.上一交易日结算价【答案】 D4、当看涨期货期权的卖方接受买方行权要求时,将()。

A.以执行价格卖出期货合约B.以执行价格买入期货合约C.以标的物市场价格卖出期货合约D.以标的物市场价格买入期货合约【答案】 A5、5月8日,某套期保值者以2270元/吨在9月份玉米期货合约上建仓,此时玉米现货市场价格为2100元/吨,则此时玉米基差为()元/吨。

A.-170B.1700C.170D.-1700【答案】 A6、()不属于会员制期货交易所的设置机构。

A.会员大会B.董事会C.理事会D.各业务管理部门【答案】 B7、以下属于基差走强的情形是()。

A.基差从-500元/吨变为300元/吨B.基差从400元/吨变为300元/吨C.基差从300元/吨变为-100元/吨D.基差从-400元/吨变为-600元/吨【答案】 A8、交易型开放指数基金(ETF)与普通的封闭式基金的显著区别为()。

A.基金投资风格不同B.基金投资规模不同C.基金投资标的物不同D.申购赎回方式不同【答案】 D9、()期货是大连商品交易所的上市品种。

A.石油沥青B.动力煤C.玻璃D.棕榈油【答案】 D10、下列选项中,不属于影响供给的因素的是()。

A.价格B.收入水平C.相关产品价格D.厂商的预期【答案】 B11、某日,我国黄大豆1号期货合约的结算价格为3110元/吨,收盘价为3120元/吨,若每日价格最大波动限制为±4%,大豆的最小变动价位为1元/吨,下一交易日为无效报价的是()元/吨。

2023年期货从业资格之期货基础知识题库附答案(典型题)单选题(共60题)1、2000年3月,香港期货交易所与()完成股份制改造,并与香港中央结算有限公司合并,成立香港交易及结算所有限公司(HKEX)。

A.香港证券交易所B.香港商品交易所C.香港联合交易所D.香港金融交易所【答案】 C2、现货交易者采取“期货价格+升贴水”方式确定交易价格时,主要原因为期货价格具有()。

A.公开性B.连续性C.权威性D.预测性【答案】 C3、当香港恒生指数从16000点跌到15980点时,恒指期货合约的实际价格波动为()港元。

A.10B.1000C.799500D.8000004、在互补商品中,一种商品价格的上升会引起另一种商品需求量的()。

A.增加B.减少C.不变D.不一定【答案】 B5、某交易者在4月8日买入5手7月份棉花期货合约的同时卖出5手9月份棉花期货合约,价格分别为12110元/吨和12190元/吨。

5月5日该交易者对上述合约全部对冲平仓,7月和9月棉花合约平仓价格分别为12070元/吨和12120元/吨。

A.反向市场牛市套利B.反向市场熊市套利C.正向市场牛市套利D.正向市场熊市套利【答案】 C6、将募集的资金投资于多个对冲基金,而不是投资于股票、债券的基金是()。

A.共同基金B.对冲基金C.对冲基金的组合基金D.商品基金7、将期指理论价格下移一个()之后的价位称为无套利区间的下界。

A.权利金B.手续费C.持仓费D.交易成本【答案】 D8、关于股指期货套利的说法错误的是()。

A.增加股指期货交易的流动性B.有利于股指期货价格的合理化C.有利于期货合约间价差趋于合理D.不承担价格变动风险【答案】 D9、某投资者共购买了三种股票A、B、C,占用资金比例分别为30%、20%、50%,A、B股票相对于某个指数而言的β系数为1.2和0.9。

如果要使该股票组合的β系数为1,则C股票的β系数应为()A.0.91B.0.92C.1.02D.1.22【答案】 B10、若投资者预期未来利率水平上升、利率期货价格将下跌,则可选择()。

2024年期货从业资格之期货基础知识基础试题库和答案要点单选题(共40题)1、以下关于利率互换的描述中,正确的是()。

A.交易双方一般在到期日交换本金和利息B.交易双方一般只交换利息,不交换本金C.交易双方一般既交换本金,又交换利息D.交易双方一般在结算日交换本金和利息【答案】 B2、对买入套期保值而言,基差走强,套期保值效果是()。

(不计手续费等费用)A.期货市场和现货市场不能完全盈亏相抵,存在净亏损B.期货市场和现货市场能完全盈亏相抵且有净盈利C.现货市场盈利完全弥补期货市场亏损,完全实现套期保值D.以上说法都不对【答案】 A3、在主要的下降趋势线的下侧()期货合约,不失为有效的时机抉择。

A.卖出B.买入C.平仓D.建仓【答案】 A4、持仓头寸获利后,如果要追加投资额,则()。

A.追加的投资额应小于上次的投资额B.追加的投资额应等于上次的投资额C.追加的投资额应大于上次的投资额D.立即平仓,退出市场【答案】 A5、在正向市场上,某交易者下达买入5月菜籽油期货合约同时卖出7月菜籽油期货合约的套利限价指令,价差为100元/吨,则该交易者应该以()元/吨的价差成交。

A.等于90B.小于100C.小于80D.大于或等于100【答案】 D6、下列关于期权交易的说法中,不正确的是()。

A.该权利为选择权,买方在约定的期限内既可以行权买入或卖出标的资产,也可以放弃行使权利B.当买方选择行权时,卖方必须履约C.如果在到期日之后买方没有行权,则期权作废,买卖双方权利义务随之解除D.当买方选择行权时,卖方可以不履约【答案】 D7、我国期货合约涨跌停板的计算以该合约上一交易日的()为依据。

A.开盘价B.收盘价C.结算价D.成交价【答案】 C8、金融期货最早生产于()年。

A.1968B.1970C.1972D.1982【答案】 C9、某投资者以55美分/蒲式耳的价格卖出执行价格为1025美分/蒲式耳的小麦期货看涨期权,则其损益平衡点为()美分/蒲式耳。

2019年国家期货从业《期货基础知识》职业资格考前练习一、单选题1.2015年2月15日,某交易者卖出执行价格为6.7522元的C欧元兑人民币看跌期货期权(美式),权利金为0.0213欧元,对方行权时该交易者( )。

A、卖出标的期货合约的价格为6.7309元B、买入标的期货合约的成本为6.7522元C、卖出标的期货合约的价格为6.7735元D、买入标的期货合约的成本为6.7309元>>>点击展开答案与解析【知识点】:第6章>第1节>期权的基本类型【答案】:D【解析】:交易者卖出看跌期权后,必须履约。

当价格低于执行价格6.7522元时,买方行权.卖方必须以执行价格6.7522元从买方处买入标的资产。

买入标的期货合约的成本为6.7522-0.0213=6.7309(元)。

故本题答案为D。

2.现汇期权是以( )为期权合约的基础资产。

A、外汇期货B、外汇现货C、远端汇率D、近端汇率>>>点击展开答案与解析【知识点】:第7章>第4节>外汇期权的分类及价格影响因素【答案】:B【解析】:现汇期权是以外汇现货为期权合约的基础资产。

故本题答案为B。

3.假设淀粉每个月的持仓成本为30~40元/吨,交易成本5元/吨,某交易者打算利用淀粉期货进行期现套利,则一个月后的期货合约与现货的价差处于( )时不存在明显期现套利机会。

A、大于45元/吨B、大于35元/吨C、大于35元/吨,小于45元/吨D、小于35元/吨>>>点击展开答案与解析【知识点】:第5章>第3节>期现套利【答案】:C【解析】:理论上,期货价格和现货价格之间的价差主要反映持仓费的大小。

但现实中,期货价格与现货价格的价差并不绝对等同于持仓费,有时高于或低于持仓费。

当价差与持仓费出现较大偏差时,就会产生期现套利机会。

如果不存在明显期现套利机会,说明期货合约与现货的价差和成本相差不大。

即价差=持仓成本+交易成本=35~45元/吨。

故本题答案为C。

4.某一期货合约当日成交价格按照成交量的加权平均价形成( )。

A、开盘价B、收盘价C、均价D、结算价>>>点击展开答案与解析【知识点】:第10章>第1节>期货行情相关术语【答案】:D【解析】:结算价是指某一期货合约当日成交价格按成交量的加权平均价。

5.假设英镑的即期汇率为1英镑兑1.4839美元,30天远期汇率为1英镑兑1.4783美元,这表明30天远期英镑( )。

A、贴水4.53%B、贴水0.34%C、升水4.53%D、升水0.34%>>>点击展开答案与解析【知识点】:第7章>第1节>远期汇率与升贴水【答案】:A【解析】:升(贴)水=(远期汇率-即期汇率)/即期汇率X(12/月数)=(1.4783-1.4839)/1.4839x(12/1)=-0.0453=-4.53%,即30天英镑的远期贴水为4.53%。

故本题答案为A。

6.上证50ETF期权合约的交收日为( )。

A、行权日B、行权日次一交易日C、行权日后第二个交易日D、行权日后第三个交易日>>>点击展开答案与解析【知识点】:第9章>第4节>ETF与ETF期权【答案】:B【解析】:上证50ETF期权合约的交收日为行权日次一交易日。

故本题答案为B。

7.期货合约是指由( )统一制定的、规定在将来某一特定的时间和地点交割一定数量和质量标的物的标准化合约。

A、期货交易所B、期货公司C、中国证券会D、中国期货业协会>>>点击展开答案与解析【知识点】:第3章>第1节>期货合约的概念【答案】:A【解析】:期货合约是指由期货交易所统一制定的、规定在将来某一特定的时间和地点交割一定数量和质量标的物的标准化合约。

8.股指期货市场的投机交易的目的是( )。

A、套期保值B、规避风险C、获取价差收益D、稳定市场>>>点击展开答案与解析【知识点】:第9章>第3节>股指期货投机【答案】:C【解析】:股指期货市场的投机交易是指交易者根据对股指期货合约价格的变动趋势做出预测,通过看涨时买进股指期货合约,看跌时卖出股指期货合约而获取价差收益的交易行为。

故本题答案为C。

9.我国“五位一体”的期货监管协调机构不包含( )。

A、中国证监会地方派出机构B、期货交易所C、期货公司D、中国期货业协会>>>点击展开答案与解析【知识点】:第2章>第4节>机构投资者【答案】:C【解析】:在我国境内,期货市场建立了中国证券监督管理委员会(以下简称中国证监会)、中国证监会地方派出机构、期货交易所、中国期货市场监控中心和中国期货业协会“五位一体”的期货监管协调工作机制。

10.( )期货交易所首先适用《公司法》的规定,只有在《公司法》未作规定的情况下,才适用《民法》的一般规定。

A、合伙制B、合作制C、会员制D、公司制>>>点击展开答案与解析【知识点】:第2章>第1节>组织结构【答案】:D【解析】:公司制期货交易所首先适用公司法的规定,只有在公司法未作规定的情况下,才适用民法的一般规定。

11.指数式报价是( )。

A、用90减去不带百分号的年利率报价B、用100减去不带百分号的年利率报价C、用90减去带百分号的年利率报价D、用100减去带百分号的年利率报价>>>点击展开答案与解析【知识点】:第8章>第1节>利率期货的报价【答案】:B【解析】:指数式报价,即用100减去不带百分号的年利率报价。

故本题答案为B。

12.国债期货是指以( )为期货合约标的的期货品种。

A、主权国家发行的国债B、NGO发行的国债C、非主权国家发行的国债D、主权国家发行的货币>>>点击展开答案与解析【知识点】:第8章>第2节>国债期货【答案】:A【解析】:国债期货是指以主权国家发行的国债为期货合约标的的期货品种。

故本题答案为A。

13.股指期货价格波动和利率期货相比( )。

A、更大B、相等C、更小D、不确定>>>点击展开答案与解析【知识点】:第9章>第1节>股指期货【答案】:A【解析】:与利率期货相比,由于股价指数波动大于债券,而期货价格与标的资产价格紧密相关,股指期货价格波动要大于利率期货。

故本题答案为A。

14.实值看涨期权的执行价格( )其标的资产价格。

A、大于B、大于等于C、等于D、小于>>>点击展开答案与解析【知识点】:第6章>第2节>期权的内涵价值和时间价值【答案】:D【解析】:实值看涨期权的执行价格低于其标的资产价格,看跌期权的执行价格高于标的资产价格。

故本题答案为D。

15.在我国,大豆和豆油、豆粕之间一般存在着“100%大豆=18%豆油+( )豆粕+3.5%损耗”的关系。

A、30%B、50%C、78.5%D、80%>>>点击展开答案与解析【知识点】:第5章>第3节>跨品种套利【答案】:C【解析】:在我国,大豆和豆油、豆粕之间一般存在着“100%大豆=18%豆油+78.5%豆粕+3.5%损耗”的关系。

故本题答案为C。

16.做“多头”期货是指交易者预计价格将( )。

A、上涨而进行贵买贱卖B、下降而进行贱买贵卖C、上涨而进行贱买贵卖D、下降而进行贵买贱卖>>>点击展开答案与解析【知识点】:第6章>第3节>买进看涨期权【答案】:C【解析】:此题考查多头获利的方式。

看涨期权的多头方有按规定价格买进某项资产的权利,如果该项资产价格上升,则多头方可以以事先规定的较低的价格买进,然后再按市场价(高价)卖出,从中获利。

所以答案选C。

17.期货交易报价时,超过期货交易所规定的涨跌幅度的报价( )。

A、有效,但交易价格应该调整至涨跌幅以内B、无效,也不能成交C、无效,但可申请转移至下一个交易日D、有效,但可自动转移至下一个交易日>>>点击展开答案与解析【知识点】:第3章>第2节>涨跌停板制度【答案】:B【解析】:涨跌停板制度又称每日价格最大波动限制制度,即指期货合约在一个交易日中的交易价格波动不得高于或者低于规定的涨跌幅度,超过该涨跌幅度的报价将被视为无效报价。

不能成交。

故本题答案为B。

18.中长期利率期货品种一般采用的交割方式是( )。

A、现金交割B、实物交割C、合同交割D、通告交割>>>点击展开答案与解析【知识点】:第3章>第1节>期货合约的主要条款【答案】:B【解析】:中长期利率期货品种一般采用实物交割。

故本题答案为B。

19.下面不属于货币互换的特点的是( )。

A、一般为1年以上的交易B、前后交换货币通常使用不同汇率C、前期交换和后期收回的本金金额通常一致,期末期初各交换一次本金,金额不变D、通常进行利息交换,交易双方需向对方支付换进货币的利息。

利息交换形式包括固定利率换固定利率、固定利率换浮动利率、浮动利率换浮动利率>>>点击展开答案与解析【知识点】:第7章>第3节>外汇掉期与货币互换的区别【答案】:B【解析】:货币互换:一般为1年以上的交易;前后交换货币通常使用相同汇率;前期交换和后期收回的本金金额通常一致;通常进行利息交换。

交易双方需向对方支付换进货币的利息。

利息交换形式包括固定利率换固定利率、固定利率换浮动利率、浮动利率换浮动利率。

期末期初各交换一次本金,金额不变。

选项ACD均正确。

货币互换前后交换货币通常使用相同汇率,选项B错误。

故本题答案为B。

20.将期指理论价格下移一个( )之后的价位称为无套利区间的下界。

A、权利金B、手续费C、持仓费D、交易成本>>>点击展开答案与解析【知识点】:第9章>第3节>股指期货期现套利【答案】:D【解析】:套利区间是指考虑交易成本后,将期指理论价格分别向上移和向下移所形成的一个区间。

在这个区间中,套利交易不但得不到利润,反而可能导致亏损。

具体而言,将期指理论价格下移一个交易成本之后的价位称为无套利区间的下界。

故本题答案为D。

21.目前,我国各期货交易所普遍采用的交易指令是( )。

A、市价指令B、套利指令C、停止指令D、限价指令>>>点击展开答案与解析【知识点】:第3章>第3节>下单【答案】:D【解析】:目前,我国各期货交易所普遍使用了限价指令。

22.面值法确定国债期货套期保值合约数量的公式是( )。

A、国债期货合约数量=债券组合面值+国债期货合约面值B、国债期货合约数量=债券组合面值-国债期货合约面值C、国债期货合约数量=债券组合面值×国债期货合约面值D、国债期货合约数量=债券组合面值/国债期货合约面值>>>点击展开答案与解析【知识点】:第8章>第2节>国债期货套期保值【答案】:D【解析】:根据债券组合的面值与对冲合约的面值之间的关系确定对冲所需的期货合约数量。