地方税费综合纳税申报表

- 格式:docx

- 大小:10.61 KB

- 文档页数:2

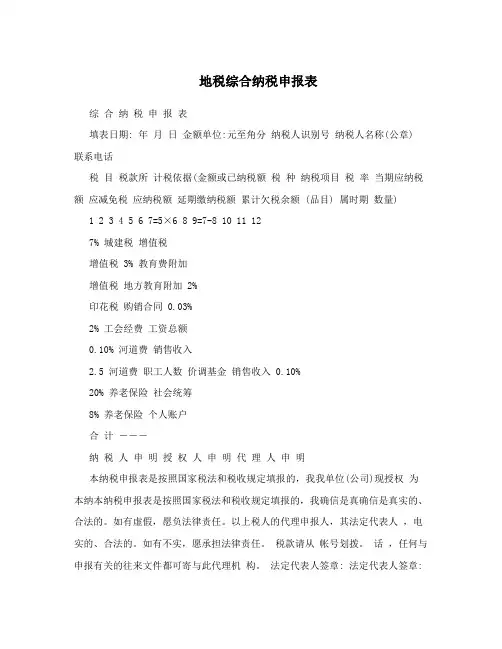

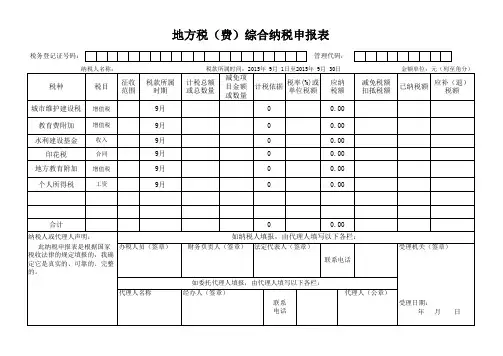

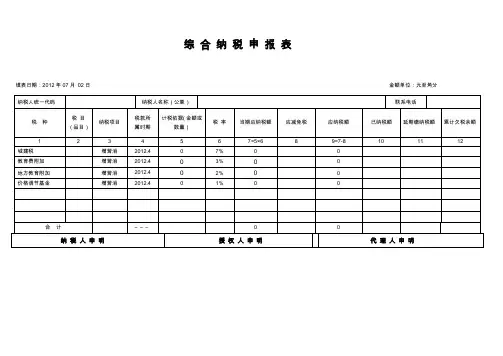

地税综合纳税申报表综合纳税申报表填表日期: 年月日金额单位:元至角分纳税人识别号纳税人名称(公章) 联系电话税目税款所计税依据(金额或已纳税额税种纳税项目税率当期应纳税额应减免税应纳税额延期缴纳税额累计欠税余额 (品目) 属时期数量)1 2 3 4 5 6 7=5×6 8 9=7-8 10 11 127% 城建税增值税增值税 3% 教育费附加增值税地方教育附加 2%印花税购销合同 0.03%2% 工会经费工资总额0.10% 河道费销售收入2.5 河道费职工人数价调基金销售收入 0.10%20% 养老保险社会统筹8% 养老保险个人账户合计―――纳税人申明授权人申明代理人申明本纳税申报表是按照国家税法和税收规定填报的,我我单位(公司)现授权为本纳本纳税申报表是按照国家税法和税收规定填报的,我确信是真确信是真实的、合法的。

如有虚假,愿负法律责任。

以上税人的代理申报人,其法定代表人,电实的、合法的。

如有不实,愿承担法律责任。

税款请从帐号划拨。

话,任何与申报有关的往来文件都可寄与此代理机构。

法定代表人签章: 法定代表人签章:委托代理合同号码: 财务主管签章: 代理人盖章: 授权人(法定代表人)签章: 经办人签章: 年月日年月日年月日以下由税务机关填写收到日期接收人审核日期主管税务机关盖章审核记录《综合纳税申报表》填表须知一(本申报表依据《征管法》第二十五条、《征管法实施细则》第三十三条设置。

二(适用范围:纳税人申报除企业所得税(年度)、个人所得税、土地增值税、社会保险费以外的各种地方税、费和基金时使用。

三(填表说明:(1)税种:纳税人应缴纳的地方税(费、基金)的具体种类的名称;(2)税目(品目):税法规定的同一课税对象的具体项目;(3)应纳税项目:纳税人具体的应纳税项目,房产税按“房产使用”和“房产出租”填列;(4)税款所属时期:纳税人申报应交纳税(费、基金)款所属的时间;(5)计税依据:计算纳税人应纳税(费、基金)款的依据,房产税“房产使用”按房产余值填列; (6)税率:营业税、城市建设维护税、房产税、城市房地产税、大额印花税等税种的比例税率,车船使用税、车船使用牌照税、资源税、城镇土地使用税的单位税额,文化事业建设费、交通重点建设附加费、教育费附加的征收率;房产税、城镇土地使用税上半年申报时税率减半填列;(7)当期应纳税额:纳税人依照法定计税依据和税(费、基金)率计算出的应纳税(费、基金)额; (8)应减免税:经过税务机关批准的政策性或困难性减免项目及金额;(9)已纳税额:纳税人本期已缴纳的税额;(10)延期缴纳税额:前期已经过税务机关批准延期尚未缴纳的税款;(11)纳税人每次申报必须填写“纳税人声明”栏,有委托代理人的,每次申报必须填写“授权人声明”和“代理人声明”栏;(12)受理日期:征收人员实际受理申报表的日期,其中邮寄申报以寄出的邮戳日期为准,数据电文申报以收到数据电文的日期为准;四(本表为A4型横式,一式三份,税务机关二份,纳税人一份。

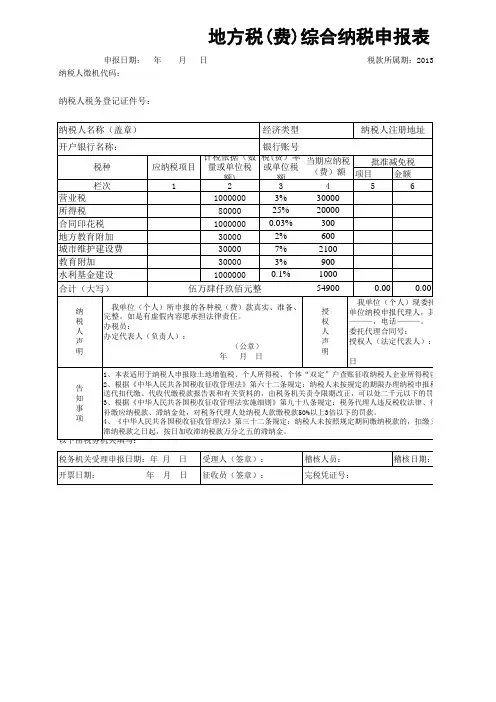

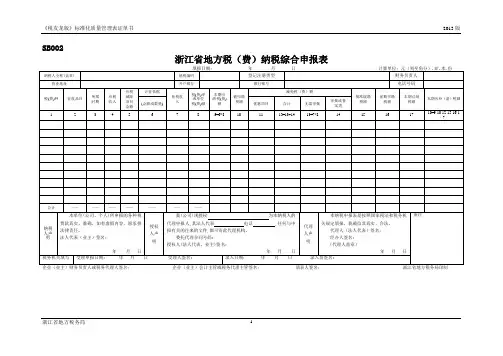

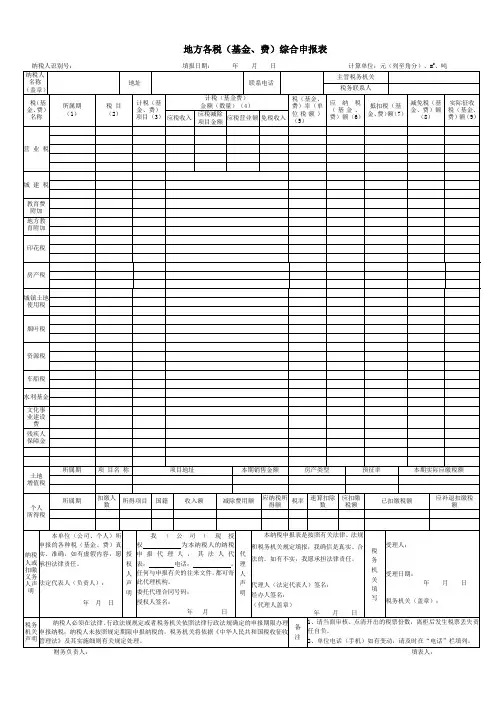

《税友龙版》标准化质量管理表证单书2013版SB002浙江省地方税(费)纳税综合申报表浙江省地方税务局《地方税(费)综合纳税申报表》填表说明一、本表适用于营业税、城建税、教育费附加、地方教育附加、资源税、房产税、土地增值税(预征部分)、城镇土地使用税、车船税(未代收部分)、印花税(仅限汇总缴纳和核定征收两种方式预征部分)、文化事业建设费、水利建设专项资金的申报。

二、表中各栏的填写说明如下:1.税种:指纳税人向主管税务机关申报缴纳的营业税、房产税、城镇土地使用税、资源税、车船税、印花税、土地增值税、城市维护建设税、教育费附加等。

2.征收品目:指每一种税的具体征税对象或范围,即在各税条例中规定的税目、类别或等级等。

城镇土地使用税的“征收品目”为相应的“土地等级”。

车船税为相应车辆类型的“计税标准”。

3.税款所属时期:指本期申报的税(费)款属于某月、季、半年、年度的款项。

4.应税收入:填写纳税人本期因提供营业税应税劳务、转让无形资产或者销售不动产所取得的全部价款和价外费用(不包括免税收入),分营业税税目填报。

房产税从价计征的相关税目的“应税收入”表示应税的自用房产原值。

城镇土地使用税的“应税收入”表示为“应税的土地面积”。

车船税的“应税收入”表示为“应税的车船辆数”或“应税的车船吨位数”。

5.应税减除项目金额:纳入营业税差额征收管理的纳税人,需要填报《扣除项目明细申报表》,此附表中扣除项目的金额合计将自动匹配对应应税减除项目金额。

6.计征依据(金额或数量):根据税法规定填写,其中营业税:第4栏和第5栏的差额资源税:应税产品的销售数量、自用数量文化事业费:同营业税。

房产税:应税房产余值(即应税的自用房产原值-“应税扣除项目余额”-{1-政策规定的扣除率})(该政策规定的扣除率可由系统维护和修改,默认为30%)。

城镇土地使用税:应税的土地面积。

车船税:“应税的车船辆数”或“应税的车船吨位数”。

7.免税收入:按照税收法规规定的免税收入,其中营业税:应填写纳税人本期提供营业税应税劳务、转让无形资产或者销售不动产所取得的应税收入中不需税务机关审批可直接免缴税款的应税收入或已经税务机关批准的免税项目应税收入,分营业税税目填报,同一税目下如果有两个或两个以上不同的减免项目的应分行填写。

综合纳税申报表填表日期:2012年07月02日金额单位:元至角分纳税人统一代码纳税人名称(公章)联系电话税种税目(品目)纳税项目税款所属时期计税依据(金额或数量)税率当期应纳税额应减免税应纳税额已纳税额延期缴纳税额累计欠税余额1 2 3 4 5 6 7=5×6 8 9=7-8 10 11 12 城建税增营消2012.4 0 7% 0 0教育费附加增营消2012.40 3% 0 0地方教育附加增营消2012.40 2% 0 0价格调节基金增营消2012.40 1% 0 0合计―――0 0纳税人申明授权人申明代理人申明本纳税申报表是按照国家税法和税收规定填报的,我确信是真实的、合法的。

如有虚假,愿负法律责任。

以上税款请从帐号划拨。

法定代表人签章:财务主管签章:经办人签章:年月日我单位(公司)现授权为本纳税人的代理申报人,其法定代表人,电话,任何与申报有关的往来文件都可寄与此代理机构。

委托代理合同号码:授权人(法定代表人)签章:年月日本纳税申报表是按照国家税法和税收规定填报的,我确信是真实的、合法的。

如有不实,愿承担法律责任。

法定代表人签章:代理人盖章:年月日以下由税务机关填写收到日期接收人审核日期主管税务机关盖章审核记录综合纳税申报表填表日期:2012年07月02 日金额单位:元至角分纳税人统一代码620102773416024 纳税人名称(公章)兰州华普泰房屋代理有限公司联系电话2180001税种税目(品目)纳税项目税款所属时期计税依据(金额或数量)税率当期应纳税额应减免税应纳税额已纳税额延期缴纳税额累计欠税余额1 2 3 4 5 6 7=5×6 8 9=7-8 10 11 12 城建税增营消2012.4 0 7% 0 0教育费附加增营消2012.40 3% 0 0地方教育附加增营消2012.40 2% 0 0价格调节基金增营消2012.40 1% 0 0合计―――0 0纳税人申明授权人申明代理人申明本纳税申报表是按照国家税法和税收规定填报的,我确信是真实的、合法的。

SB002浙江省地方税(费)纳税综合申报表SB002浙江省地方税(费)纳税综合申报表填报日期:年月日计算单位:元(列至角分).O.本.份企业(业主)财务负责人或税务代理人签名:企业(业主)会计主管或税务代理主管签名:填表人签名:浙江省地方税务局印制《地方税(费)综合纳税申报表》填表说明一、本表适用于营业税、城建税、教育费附加、地方教育附加、资源税、房产税、土地增值税(预征部分)、城镇土地使用税、车船税(未代收部分)、印花税(仅限汇总缴纳和核定征收两种方式预征部分)、文化事业建设费、水利建设专项资金的申报。

二、表中各栏的填写说明如下:1.税种:指纳税人向主管税务机关申报缴纳的营业税、房产税、城镇土地使用税、资源税、车船税、印花税、土地增值税、城市维护建设税、教育费附加等。

2.征收品目:指每一种税的具体征税对象或范围,即在各税条例中规定的税目、类别或等级等。

城镇土地使用税的“征收品目”为相应的“土地等级”。

车船税为相应车辆类型的“计税标准”。

3.税款所属时期:指本期申报的税(费)款属于某月、季、半年、年度的款项。

4.应税收入:填写纳税人本期因提供营业税应税劳务、转让无形资产或者销售不动产所取得的全部价款和价外费用(不包括免税收入),分营业税税目填报。

房产税从价计征的相关税目的“应税收入”表示应税的自用房产原值。

城镇土地使用税的“应税收入”表示为“应税的土地面积”。

车船税的“应税收入”表示为“应税的车船辆数”或“应税的车船吨位数”。

5.应税减除项目金额:纳入营业税差额征收管理的纳税人,需要填报《扣除项目明细申报表》,此附表中扣除项目的金额合计将自动匹配对应应税减除项目金额。

6.计征依据(金额或数量):根据税法规定填写,其中营业税:第4栏和第5栏的差额资源税:应税产品的销售数量、自用数量文化事业费:同营业税。

房产税:应税房产余值(即应税的自用房产原值-“应税扣除项目余额”-{1-政策规定的扣除率})(该政策规定的扣除率可由系统维护和修改,默认为30%)。

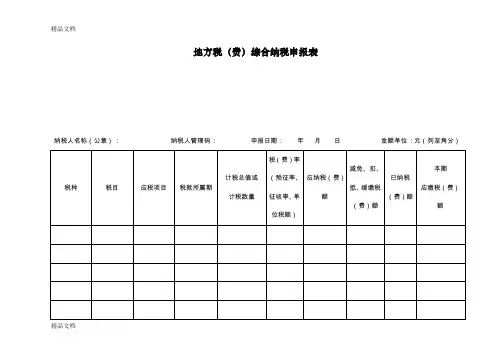

福建省地方税(费)综合申报表

电脑编码:主管税务机关:税管员:

纳税人名称(盖章):金额单位:元

本表一式两份,纳税人、税务机关各存一份。

填表说明:

1、本申报表适用于除专用纳税、缴费申报表外的地方税(费)申报。

2、税(费)种填写所申报的税(费)种,税(费)目填写税(费)种所对应的税目、子目。

3、应税(费)金额或数量填写所申报的税(费)种的全部应税收入或应税数量,可扣除金额或数量填写依照税法有关规定可以扣

除的应税金额或数量。

4、适用税(费)率或单位税额(征收率)指按照税法规定适用的税率、单位税额或费率,或核定的征收率。

5、批准减免税(费)款指经税务机关审批或备案的减免税实际金额。

6、已缴税(费)款指已缴纳的税(费)款,应补(退)税(费)款指本次申报应补税(费)款或应退税(费)款。

7、本期营业(销售)总额指纳税人本申报期内所有的销售收入额和营业收入额的总和。

8、本表为A4横式。

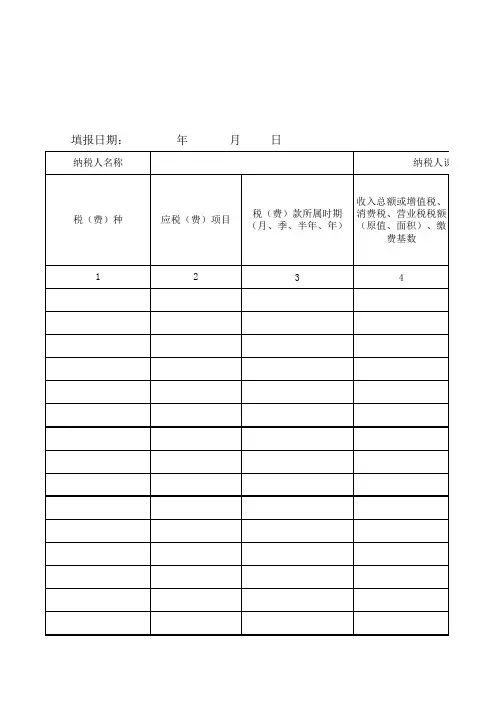

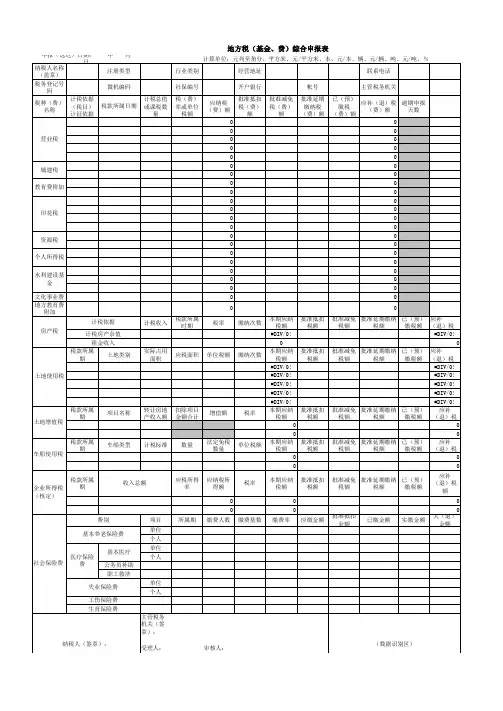

地方税(费、基金)综合申报表纳税人或扣缴义务人名称(盖章): 税务管理码:税款来源:□正常申报 □代扣代缴 □稽查查补 □预告自查 □税款清算 □纳税评估 □风险自查 □行政处罚 □委托代征 □其他______填表说明一、本表适用范围本表适用于实行上门申报的纳税人在月(季度或年度)申报缴纳营业税、城市维护建设税、教育费附加、地方教育费附加、文化事业建设费、附征个人所得税、附征企业所得税、车船税、房产税(城市房地产税)、土地使用税、印花税、资源税以及江苏省各类地方基金时使用。

二、表头项目1、“纳税人或扣缴义务人名称”:填报税务机关核发的税务登记证纳税人全称。

2、“税务管理码”:填报地税税务管理码(15位)。

3、“税款来源”:根据实际情况在相应来源前打勾,其他类的自行填写来源。

4、“编号”:用于建筑项目税款申报时填写施工方项目登记编号;用于稽查查补、预告自查、风险自查,纳税评估税款申报时填写案件编号。

5、“项目名称”:用于建筑项目税款申报时填写施工项目名称。

三、各栏次的填报1、本表第1栏,“征收项目”填写需申报的相应税种。

2、本表第2栏,“征收品目”填写申报税种对应税目。

3、本表第3栏,“税款所属期”填写纳税人申报的相应税种应纳税额的所属时间,应填写具体的起止年、月、日。

4、本表第4栏:“应税收入”填写纳税人本期应纳相应税种的计税依据(包括免税收入)5、本表第5栏:“应税扣除项目金额”中“本期实际抵扣”应填写纳税人本期取得的应税收入中按规定本期可实际扣除的项目金额。

6、本表第6栏:“免税收入”应填写纳税人本期取得的应税收入中不需税务机关审批可直接免缴税款的应税收入或已经税务机关批准的免税项目应税收入。

7、本表第7栏,“税率”应填写按照税收法律规定相应税种税目对应的税率或税额标准。

8、本表第8栏,“应纳税额”根据栏次计算填报,第8栏=(第4栏-第5栏-第6栏)×第7栏。

9、本表第9栏,“减免税额”填报按照税收规定当期实际享受的减免税额。

地方税费综合纳税申报表

一、申报范围

•适用范围:本表适用于所有纳税人申报地方税费。

•申报期限:每年的3月1日至4月30日。

二、申报内容

本表为地方税费的综合纳税申报表,主要包括以下税种:

1. 城市维护建设税

城市维护建设税是按照纳税人从事的生产、经营、工作、服务所得额计算和缴纳的一种地方税。

计算公式:

城市维护建设税 = 计税依据 × 税率

其中,计税依据为纳税人从事生产、经营、工作、服务所得额减去免征额;税率为%。

具体计算方式请参考《城市维护建设税法》。

2. 房产税

房产税是按照不动产的评估值计算和缴纳的一种地方税。

计算公式:

房产税 = 评估值 × 税率

其中,评估值为不动产评估机构评定的评估值;税率为%。

具体计算方式请参考《房产税法》。

3. 土地使用税

土地使用税是按照土地使用权出让价款或者土地评估价值计算和缴纳的一种地方税。

计算公式:

土地使用税 = 计税依据 × 税率

其中,计税依据为土地使用权出让价款或者土地评估价值减去免征额;税率为%。

具体计算方式请参考《土地使用税法》。

4. 印花税

印花税是按照纳税人的有关票据、文件和行为征收的一种地方税。

计算公式:

印花税 = 计税依据 × 税率

其中,计税依据为票据、文件或行为的金额或数量;税率为%。

具体计算方式

请参考《印花税法》。

5. 城镇土地使用税

城镇土地使用税是按照城市、城镇企业和个人在城镇土地上使用面积、地价等

计算和缴纳的一种地方税。

计算公式:

城镇土地使用税 = 计税依据 × 税率

其中,计税依据为城镇土地使用面积、土地价值等;税率为%。

具体计算方式

请参考《城镇土地使用税法》。

三、填写方式

本表为电子申报表,纳税人可以登陆国家税务总局网上办税服务厅进行填写和

提交。

具体填写细节请参考国家税务总局发布的填写说明。

四、注意事项

•申报地方税费需要缴纳滞纳金,具体标准请参考《税收征收管理法》。

•申报信息要保持真实、准确、完整,如有虚假情况将承担法律责任。

•如有申报难题,纳税人可咨询税务机关。