增长型年金现值的计算公式为

- 格式:ppt

- 大小:5.89 MB

- 文档页数:45

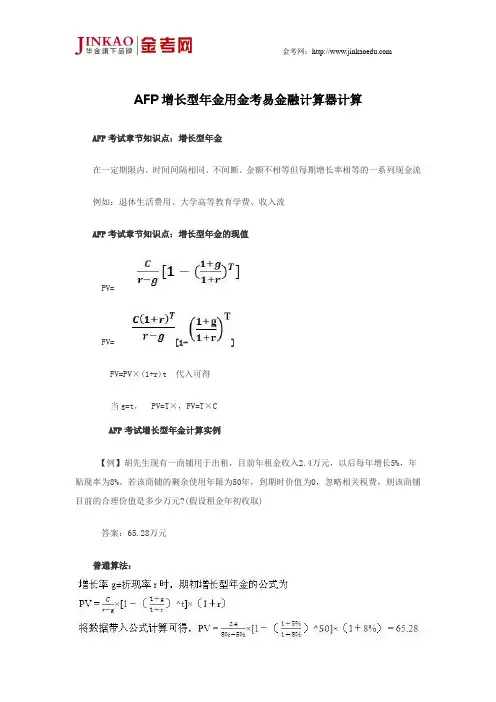

AFP增长型年金用金考易金融计算器计算AFP考试章节知识点:增长型年金

在一定期限内,时间间隔相同、不间断、金额不相等但每期增长率相等的一系列现金流

例如:退休生活费用、大学高等教育学费、收入流

AFP考试章节知识点:增长型年金的现值

PV=

FV= [1-]

FV=PV×(1+r)t代入可得

当g=t,PV=T×,FV=T×C

AFP考试增长型年金计算实例

【例】胡先生现有一商铺用于出租,目前年租金收入2.4万元,以后每年增长5%,年贴现率为8%。

若该商铺的剩余使用年限为50年,到期时价值为0,忽略相关税费,则该商铺目前的合理价值是多少万元?(假设租金年初收取)

答案:65.28万元

普通算法:

金考易金融计算器算法

金考易金融计算器已更新至2.4 七大功能终生免费使用下载地址:/app/index.htm。

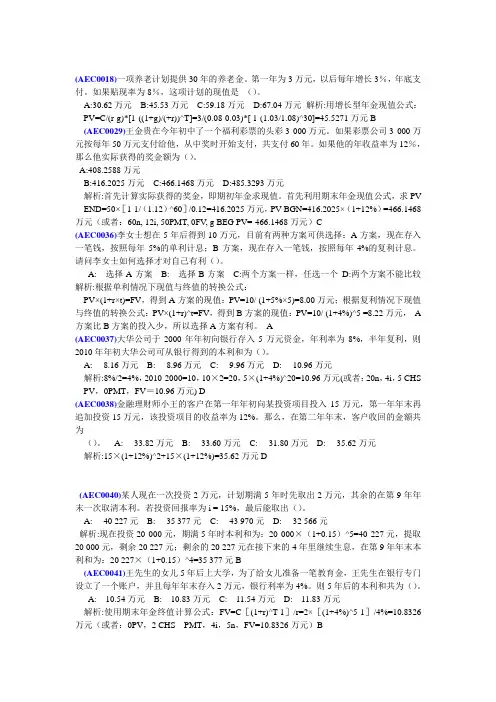

(AEC0018)一项养老计划提供30年的养老金。

第一年为3万元,以后每年增长3%,年底支付。

如果贴现率为8%,这项计划的现值是()。

A:30.62万元B:45.53万元C:59.18万元D:67.04万元解析:用增长型年金现值公式:PV=C/(r-g)*[1-((1+g)/(+r))^T]=3/(0.08-0.03)*[ 1-(1.03/1.08)^30]=45.5271万元B(AEC0029)王金贵在今年初中了一个福利彩票的头彩3 000万元。

如果彩票公司3 000万元按每年50万元支付给他,从中奖时开始支付,共支付60年。

如果他的年收益率为12%,那么他实际获得的奖金额为()。

A:408.2588万元B:416.2025万元C:466.1468万元D:485.3293万元解析:首先计算实际获得的奖金,即期初年金求现值。

首先利用期末年金现值公式,求PV END=50×[1-1/(1.12)^60]/0.12=416.2025万元,PV BGN=416.2025×(1+12%)=466.1468万元(或者:60n, 12i, 50PMT, 0FV, g BEG PV=-466.1468万元)C(AEC0036)李女士想在5年后得到10万元,目前有两种方案可供选择:A方案,现在存入一笔钱,按照每年5%的单利计息;B方案,现在存入一笔钱,按照每年4%的复利计息。

请问李女士如何选择才对自己有利()。

A: 选择A方案B: 选择B方案C:两个方案一样,任选一个D:两个方案不能比较解析:根据单利情况下现值与终值的转换公式:PV×(1+r×t)=FV,得到A方案的现值:PV=10/ (1+5%×5)=8.00万元;根据复利情况下现值与终值的转换公式:PV×(1+r)^t=FV,得到B方案的现值:PV=10/ (1+4%)^5 =8.22万元,A 方案比B方案的投入少,所以选择A方案有利。

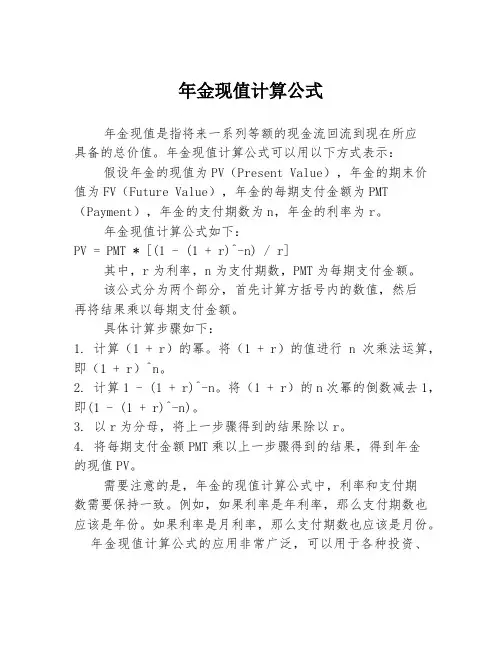

年金现值计算公式

年金现值是指将来一系列等额的现金流回流到现在所应

具备的总价值。

年金现值计算公式可以用以下方式表示:假设年金的现值为PV(Present Value),年金的期末价值为FV(Future Value),年金的每期支付金额为PMT (Payment),年金的支付期数为n,年金的利率为r。

年金现值计算公式如下:

PV = PMT * [(1 - (1 + r)^-n) / r]

其中,r为利率,n为支付期数,PMT为每期支付金额。

该公式分为两个部分,首先计算方括号内的数值,然后

再将结果乘以每期支付金额。

具体计算步骤如下:

1. 计算(1 + r)的幂。

将(1 + r)的值进行n次乘法运算,即(1 + r)^n。

2. 计算1 - (1 + r)^-n。

将(1 + r)的n次幂的倒数减去1,即(1 - (1 + r)^-n)。

3. 以r为分母,将上一步骤得到的结果除以r。

4. 将每期支付金额PMT乘以上一步骤得到的结果,得到年金

的现值PV。

需要注意的是,年金的现值计算公式中,利率和支付期

数需要保持一致。

例如,如果利率是年利率,那么支付期数也应该是年份。

如果利率是月利率,那么支付期数也应该是月份。

年金现值计算公式的应用非常广泛,可以用于各种投资、

贷款等场景中,帮助人们计算未来现金流的现值,以做出合理的决策。

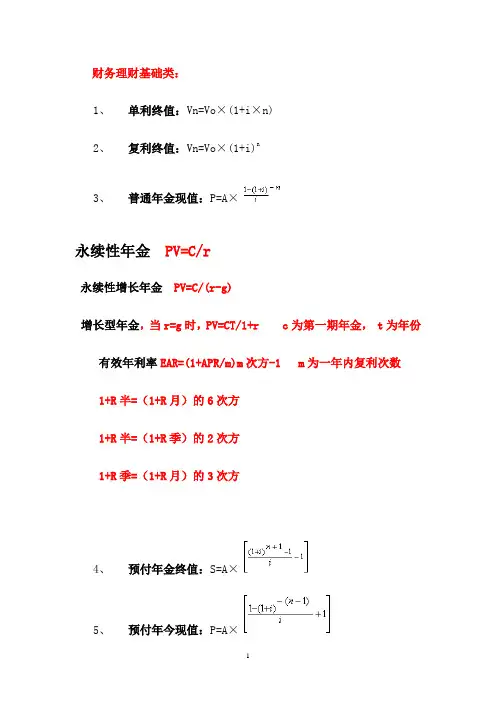

财务理财基础类:1、单利终值:Vn=Vo×(1+i×n)2、复利终值:Vn=Vo×(1+i)n3、普通年金现值:P=A×永续性年金 PV=C/r永续性增长年金 PV=C/(r-g)增长型年金,当r=g时,PV=CT/1+r c为第一期年金, t为年份有效年利率EAR=(1+APR/m)m次方-1 m为一年内复利次数1+R半=(1+R月)的6次方1+R半=(1+R季)的2次方1+R季=(1+R月)的3次方4、预付年金终值:S=A×5、预付年今现值:P=A×6、债券成本:K b=I×(1-T)/[Bo×(1-f)]K b成本;I为每年支付利息;T为所得税税率;Bo为发行价格;f为债券筹资费率7、银行借款成本:K1=I×(1-T)/[L×(1-f)]K1为借款成本;I借款年利息;L为借款筹资总额;T为所得税税率;f为银行筹资费率8、优先股成本:K P=D/[P O×(1-f)]K P=为成本;D为每年股利;P O为发行优先股总额;f为优先股筹资费率9、普通股成本:K s=D1/[V O×(1-f)]+gD1第二年的股利;f为普通股筹资费率10、留存收益成本:K S= D/ V O 股利不断增加的企业,其公式为:Ke=D1/ V O+g11、加权平均资金成本:K W=K j×W jK W为加权平均资金成本;K j为第j类个别资金成本;W j为第j 类个别资金占全部资金的比重12、流动比率=流动资产/流动负债13、速动比率=(流动资产-存货)/流动负债14、现金比率=现金余额/流动负债15、经营净现金比率(短期债务)=经营活动的净现金流量/流动负债(全部债务)=经营活动的净现金流量/总负债16、资产负债率=负债总额/资产总额17、已获利息倍数=息税前利润/利息支出18、应收帐款周转次数=年赊销收入净额/应收帐款平均余额天数=应收帐款平均余额×360/年赊销收入净额19、存货周转率=销货成本/平均存货20、存货周转天数=360/存货周转率21、固定资产周转率=销售收入/固定资产净值22、总资产周转率=销售收入/平均资产总额23、股东权益周转率=销售收入/平均股东权益24、主营业务收入增长率=(本期主营业务收入-上期主营业务收入)/上期主营业务收入25、销售毛利率=[(销售收入-销售成本)/销售收入]×100%26、销售净利率=(净利/销售收入)×100%27、资产收益率=(净利润/平均资产总额)×100%28、平均资产总额=(期初资产总额+期末资产总额)/229、成本费用率=利润总额/成本费用总额30、股东权益收益率=(净利润/平均股东权益)×100%31、主营业务利润率=(主营业务利润/主营业务收入)×100%32、普通股每股净收益=(净利-优先股股息)/发行在外的加权平均普通股数33、市盈率=每股市价/每股收益34、股利支付率=每股股利/每股收益×100%35、每股净资产=年末股东权益/总股本36、盈利现金比率=经营现金净流量/净利润37、再投资比率=经营现金净流量/资本性支出38、外部融资比率=(经营性应付项目增(减)净额+筹资现金流入量)/现金流入量总额39、强制性现金支付比率=现金流入总额/(经营现金流出量+偿还债务本息付现)40、到期债务本息偿付比率=经营活动现金净流量/(本期到期债务本金+现金利息支出)41、现金偿债比率=经营现金净流量/长期债务总额42、现金股利支付率=现金股利或分配的利润/经营现金净流量个税:1、工资、薪金所得税=应纳税所得额×适用税率-速算扣除数个人所得税税率表(适用于工资、薪金所得)2、个体工商户的生产、经营所得应纳税额=应纳税所得额×适用税率-速算扣除数或=(全年收入总额-成本费用及损失)×适用税率-速算扣除数3、对企事业单位的承包经营、承租经营所得应纳税额=应纳税所得额×适用税率-速算扣除数或=(纳税年度收入总额-必要费用)×适用税率-速算扣除数个人所得税税率表(适用于个体工商业户的生产经营、所得和对企事业单位的承包经营、承租经营所得)4、劳务报酬所得应纳税额=应纳税所得额×适用税率-速算扣除数个人所得税税率表(适用于劳务报酬所得)5、稿酬所得应纳税额每次收入不足4000元的:应纳税额=应纳税所得额×适用税率×(1-30%)或=(每次收入额-800)×20%×(1-30%)每次收入在4000元以上的:应纳税额=应纳税所得额×适用税率×(1-30%)或=每次收入额×(1-20%)×20%×(1-30%)6、特许权使用费所得应纳税额每次收入不足4000元的:应纳税额=应纳税所得额×适用税率=(每次收入额-800)×20%×每次收入在4000元以上的:应纳税额=应纳税所得额×适用税率=每次收入额×(1-20%)×20%7、利息、股息、红利所得应纳税额=应纳税所得额×适用税率=每次收入额×20%8、财产租赁所得应纳税额每次(月)收入不足4000元的:应纳税所得额=每次(月)收入-准予扣除项目-修缮费用(800元为限)-800元每次(月)收入在4000元以上的:应纳税所得额=[每次(月)收入-准予扣除项目-修缮费用(800元为限)] ×(1-20%)应纳税额=应纳所得税额×适用税率9、财产转让所得应纳税额=应纳税所得额×适用税率=(收入总额-财产原值-合理税费)×20%10、偶然所得应纳税额=应纳税所得额×适用税率=每次收入额×20%保险:1、遗属必要生活备用金的计算公式:遗属必要生活费=遗子必要生活费+在世配偶必要生活费+赡养老人生活费遗子必要生活费=子女目前月生活费×12个月×(22-子女现在的年龄)在世配偶必要生活费=夫妻月生活费×0.5×12个月×在世配偶退休前年限赡养老人生活费=目前赡养老人月生活费×12个月×老人的平均余生2、退休生活备用金:夫妻必要退休生活费=夫妻退休前月生活费×0.7×12×退休时丈夫的平均余生妻子必要退休生活费=妻子退休前月生活费×0.7×12×退休前夫妻的平均余生差夫妻退休生活备用金=夫妻必要退休生活费+妻子必要退休生活费-社保养老金-家庭其他收入3、投资型寿险年缴费能力=(100-目前年龄)%×每月可自由支配资金×12房产计算类:1、可负担首付款=目前净资产在未来购房时的终值+目前到未来购房这段时间内年收入在未来购房时的终值×年收入中可负担首付比例的上限2、可负担房贷=以未来购房时年收入为年金的年金现值×年收入中可负担贷款的比率上限3、可负担房屋总价=可负担首付款+可负担房贷4、可负担房屋单价=可负担房屋总价÷需求平方米数5、房屋总价=房屋单价×需求面积6、首付额度=房屋总价×(1-按揭贷款比例)7、贷款额度=房屋总价×按揭贷款比例8、每月还款额=贷款额度以月为单位的准年现值9、等额本息还款法:每月还款额= 贷款本金×月利率×(1+月利率)还款期数/(1+月利率)还款期数-110、等额本金还款法:每月还款额=贷款本金/还款期数+(贷款本金-累计已还本金)×月利率11、应退保险费=实缴保险费-保险金额×实际承保期限相对应费率×实际承保期限(以月计)/1212、实退保险费=应退保险费×(1-5%)(实际承保期限不足一个月的,按1个月计算)证券股票基金债券类:1、金融产品定价:P O=2、投资收益率:R= [C+(P1-P0)]/ P03、期望收益率:E(r)=P i r i4、风险度量:=25、资本资产定价模型假设市场无风险收益率rf,市场组合的期望收益率rM,市场组合的标准差σM,有效组合的标准差σP,相关系数ρ,组合期望收益率为E(rp).E(rp)= rf + β(E(rM) - rf)β= σP/ σM6、股票估值方法:股利贴现法其中: Dt—在时期t预期的现金股利;K—投资者要求的收益率7、股利稳定增长的股利贴现模型:8、两阶段增长型:在公司经营中很难保持一个固定的增长率,常常表现出在不同阶段具有不同的增长率.其中:P0—股票当前的价格PN—N个时期后预期的股票价格Dt—在时期t预期的股利Ks—要求的回报率9、债券当期收益率=C/P其中:C--年利息额P--债券的当前价格10、债券到期收益率其中:P—债券价格;F—面值;C—利息额;y—期收益率11、债券持有收益率:12、附息债券的定价:其中:P—当前价格;C—每年的利息;y—必要收益率;F—面值;n—到期年数13、一次性还本付息的债券定价:其中:M—面值;r —票面利率;n —从发行日至到期日的时期数;k —该债券的贴现率;m —买入日至到期日的所余时期数14、零息债券的定价: P=其中:M—债券面值;k—必要收益率;m—从现在起至到期日所余周期数15、久期计算公式:其中:CF—第t期现金流;y —到期收益率16、债券对利率的敏感性公式:其中:P—债券的价格;y —债券的到期收益率17、基金绝对收益率:其中: HAVt — t期末单位基金净值;HAVt-1 — t-1期末单位基金净值;Dt — t期内单位基金红利18、现代基金业绩评价方法:①特雷纳(Treynor)指数:其中:p —投资组合P的平均收益率;Rf —无风险利率;βf —投资组合P的β系数,考察的是投资组合P的系统性风险②夏普(Sharpe)指数:其中:p —投资组合P的平均收益率;Rf —无风险利率;σp—投资组合P收益率的标准差,是投资组合P总风险的数学度量。

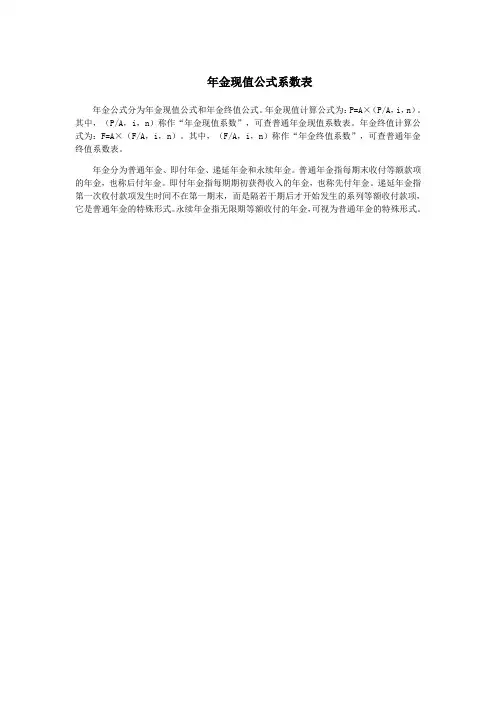

年金现值公式系数表

年金公式分为年金现值公式和年金终值公式。

年金现值计算公式为:P=A×(P/A,i,n)。

其中,(P/A,i,n)称作“年金现值系数”,可查普通年金现值系数表。

年金终值计算公式为:F=A×(F/A,i,n)。

其中,(F/A,i,n)称作“年金终值系数”,可查普通年金终值系数表。

年金分为普通年金、即付年金、递延年金和永续年金。

普通年金指每期末收付等额款项的年金,也称后付年金。

即付年金指每期期初获得收入的年金,也称先付年金。

递延年金指第一次收付款项发生时间不在第一期末,而是隔若干期后才开始发生的系列等额收付款项,它是普通年金的特殊形式。

永续年金指无限期等额收付的年金,可视为普通年金的特殊形式。

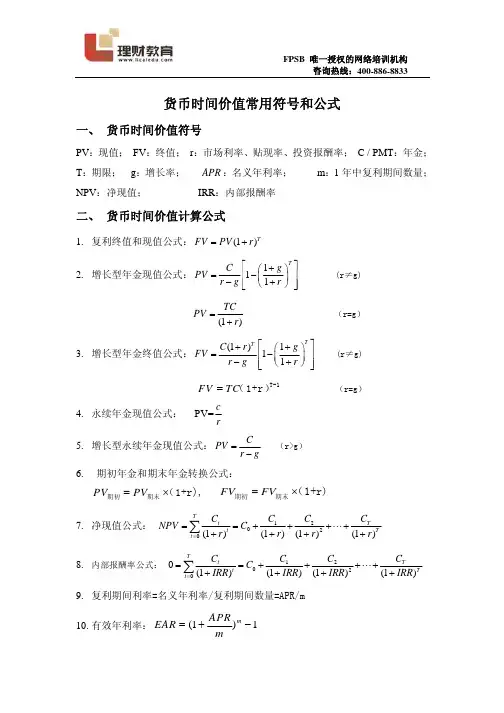

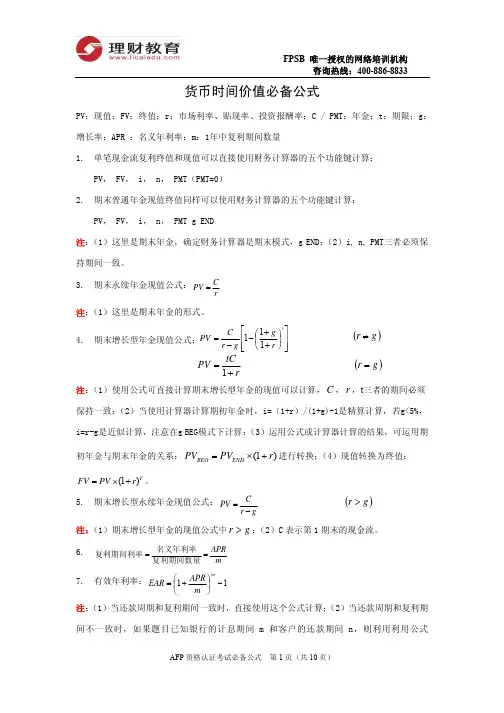

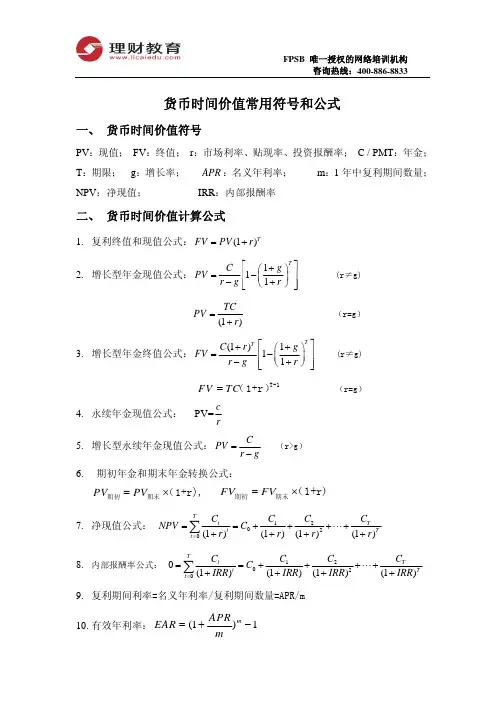

货币时间价值必备公式PV:现值;FV:终值;r:市场利率、贴现率、投资报酬率;C / PMT:年金;t:期限;g:增长率;APR :名义年利率;m:1年中复利期间数量1. 单笔现金流复利终值和现值可以直接使用财务计算器的五个功能键计算:PV, FV, i, n, PMT(PMT=0)2. 期末普通年金现值终值同样可以使用财务计算器的五个功能键计算:PV, FV, i, n, PMT g END注:(1)这里是期末年金,确定财务计算器是期末模式,g END;(2)i, n, PMT三者必须保持期间一致。

3. 期末永续年金现值公式:rC PV =注:(1)这里是期末年金的形式。

4. 期末增长型年金现值公式: ()g r ≠ rtC PV +=1 ()g r = 注:(1)使用公式可直接计算期末增长型年金的现值可以计算,C ,r ,t 三者的期间必须保持一致;(2)当使用计算器计算期初年金时,i=(1+r)/(1+g)-1是精算计算,若g<5%,i=r-g是近似计算,注意在g BEG模式下计算;(3)运用公式或计算器计算的结果,可运用期初年金与期末年金的关系:)1(r PV PV END BEG +×=进行转换;(4)现值转换为终值:T r PV FV )1(+×=。

5. 期末增长型永续年金现值公式:gr C PV −= ()g r >注:(1)期末增长型年金的现值公式中g r >;(2)C 表示第1期末的现金流。

6. mAPR ==复利期间数量名义年利率复利期间利率7. 有效年利率:11−⎟⎠⎞⎜⎝⎛+=mm APR EAR注:(1)当还款周期和复利期间一致时,直接使用这个公式计算;(2)当还款周期和复利期间不一致时,如果题目已知银行的计息期间m 和客户的还款期间n,则利用利用公式⎥⎥⎦⎤⎢⎢⎣⎡⎟⎠⎞⎜⎝⎛++−−=t r g g r C PV 111n mi m APR )1(1+=⎟⎠⎞⎜⎝⎛+求出i,i 为客户每期的还款利率;(3)如果银行按年计息,则EAR=APR。

AFP 考试重点合集收支平衡点=固定支出负担/工作收入净结余比例安全边际率=(当前收入-收支平衡点)/当前收入财务自由度=理财净收入/当前年支出=当前净值*投资报酬率/当前年支出=当前年储蓄*工作年数*投资报酬率/当前年支出买空保证率=(证券市值-借款)/证券市值. 卖空保证金率=(总资产-借款市值)/借款市值资产增长率=(工作储蓄+理财储蓄)/期初总资产 净值增长率=净储蓄/净值年成本法:租房年成本=押金*存款利率+年租金购房年成本=首付款*存款利率+贷款*贷款利率+年维修费及税金净现值法:在一个固定的居住期间内,将租房及购房的现金流量还原成现值,高者划算.年收入概算法:最高可负担房价=[(年收入*可负担房贷比率)/房贷利率]/贷款成数(一般为5-8倍) 目标精算法: 最高可负担房价=储蓄终值+投资终值+到时可负担的贷款期初净值=过去历年储蓄累积额-资产折旧+历史资产价值增减额(资本利得或损失)期初现金余额+本期现金收入+本期投资本金收回+本期新增借款-本期现金支出-本期投资本金投入-本期本金还款=期末现金余额净值报酬率= ( 资产投资报酬率-资金成本率)×财务杠杆倍数 =净收入/净资产储蓄=现金余额增减-资产负债调整现金净流量完全民事:18周岁以上或16周岁以上自己劳动作为主要来源;限制民事:10周岁以上或不能辨认行为的精神病人;无民事:10周岁以下或完全不能辨认行为的精神病人;法定继承:第一顺序:配偶、父母、子女;第二顺序:兄弟姐妹、祖父母、外祖父母。

遗嘱的形式:公证、自书、代书、录音、口头。

纠纷的解决:调解、仲裁、诉讼。

接融资还是间接融资主要看中介是否盈利,直接融资:商业本票、债券、股票,间接:存单、存折。

金融监管的主要内容:从对象上看,对商业银行,非银行金融机构和金融市场的监管,从具体内容看,主要对市场准入、市场运作过程和市场退出的监管。

终值和现值:(1)t FV PV r =+连续复利下终值和现值:*rt FV PV e = 有效年利率(EAR):(1)1m r EAR m =+- 永续年金的现值:PV=c r 增长型永续年金的现值:1PV=C r g - 年金的现值:1[1](1)tC PV r r =-+ 增长型年金的现值:])11(1[T rg g r C PV ++--= (r><g) r=g PV=TC/(1+r) 增长型年金的终值:])11(1[)1(T T rg g r r C FV ++--+=(r><g) r=g 1-T r)TC(1FV +==FV 名义收益率=(1+真实收益率)(1+预期通货膨胀率)-1期望收益率:1()n i ii E R PR ==∑ 收益率方差:221(())ni i i P R E R σ==-∑ 协方差:(,)[()][()]x y x x y y xy x y Cov R R E R E R R E R ρσσ=--= =xy σ变异系数()ii CV E R σ=单位收益所承担的风险,越小越好投资组合的期望收益率:1()()np i ii E R W E R ==∑ 两个资产投资组合的方差:222222p i i j j i i j j ij w w w w σσσσσρ=++资本配置与资本配置线(CAL/CML ):(1)p m y σσ=-()()(1)()()m fp f m p f p m E R R E R yR y E R E R R σσ-=+-=>=+资本资产定价模型(CAPM )和证券市场线(SML): ()[()]i f m f i E R R E R R β=+-贝塔系数:m p pm mpm p σσρσσβ==2对整个市场组合变动的反应程度,测量的是系统风险。

年金现值函数公式年金现值函数公式,这可是个在财务和经济领域中挺重要的家伙呢!咱先来说说啥是年金。

年金就好比你每个月固定给银行存一笔钱,或者每个月从保险公司领一笔固定的养老金,这种定期、等额的收付就叫年金。

而年金现值函数公式呢,它就是用来算算这些未来定期收付的钱,放到现在值多少钱。

比如说,你打算未来 5 年,每年年底存 1 万块钱到银行,年利率是5%。

那这 5 笔每年 1 万的钱,放到现在到底值多少钱呢?这就得靠年金现值函数公式来帮忙啦。

这个公式看起来有点复杂,PV = A × [1 - (1 + r)^(-n)] / r 。

这里面的PV 就是年金现值,A 是每年收付的金额,r 是利率,n 是期数。

我给您举个我自己生活中的例子吧。

前几年我想给自己攒一笔旅游资金,计划每年存 2 万,存 3 年,银行年利率 4%。

我就用这个年金现值函数公式算了算,发现现在一次性拿出 5 万多一点,就相当于未来 3 年每年存 2 万。

当时我还挺纠结,一下子拿出 5 万多有点心疼,但想想未来能痛痛快快去旅游,咬咬牙也就把钱存了。

在实际生活中,年金现值函数公式用处可大了。

比如说买房贷款,每个月要还的月供其实就是年金,银行在给你批贷款的时候,就得用这个公式算算你未来还的这些钱,折合到现在值多少,看看风险大不大。

再比如企业在做投资决策的时候,一个项目未来几年会有稳定的现金流收入,那用年金现值函数公式就能算算这个项目现在到底值不值得投资。

还有啊,咱们买保险的时候,有些年金险说未来几十年能每年给你返多少钱,你也可以用这个公式算算到底划不划算。

总之,年金现值函数公式虽然看起来有点头疼,但搞懂了它,能在很多财务决策上帮咱们做出更明智的选择,让咱们的钱花得更明白,赚得更清楚!。

年金现值公式年金现值公式是金融领域中常用的一种计算方法,用来计算在未来某一时刻一系列等额的现金流的现值。

年金现值公式的基本原理是将未来的现金流折算为现在的价值,以便进行投资决策和风险评估。

年金现值公式的推导基于金融学中的时间价值的概念,即现在一块钱的价值大于将来同样一块钱的价值。

这是因为我们可以利用现金流进行投资,获得一定的回报,因此现在的一块钱比将来的一块钱更有价值。

假设我们有一个未来持续发生的现金流,每年的金额相同,持续的时间为n年。

我们希望计算这个未来现金流的现值。

根据年金现值公式,现值(Present Value)可以通过以下公式计算得出:PV = C × (1 - (1 + r)^-n) / r在公式中,PV表示现值,C表示每年的现金流,r表示折现率,n 表示现金流持续的年数。

年金现值公式的推导过程如下:假设每年现金流的发生时间为t=0, 1, 2, ..., n-1年,未来每年的现金流为C,现值为PV,折现率为r。

首先,我们将每一年的现金流折算到现在,所以第一个现金流就是C / (1 + r)^0,即C。

对于第二年的现金流,我们需要将其折算到现在,所以现值为C / (1 + r)^1。

对于第三年的现金流,现值为C / (1 + r)^2。

以此类推,对于第n年的现金流,现值为C / (1 + r)^(n-1)。

现在,我们将所有现值相加,可以得到未来现金流的现值。

可以看出,年金现值公式的分子是一个等比数列的求和公式,分母是折现率减去1再取反,这样就可以将未来现金流折算为现值。

年金现值公式的应用非常广泛。

在个人投资决策中,我们可以通过计算未来现金流的现值来评估某项投资的回报率,从而决定是否进行投资。

在企业的资金管理中,年金现值公式可以帮助企业评估不同投资项目的价值,选择最有利可图的投资策略。

此外,年金现值公式还可以应用在贷款和债券的定价中。

在贷款中,贷款人可以通过计算未来还款现金流的现值来确定合适的还款金额和还款期限。

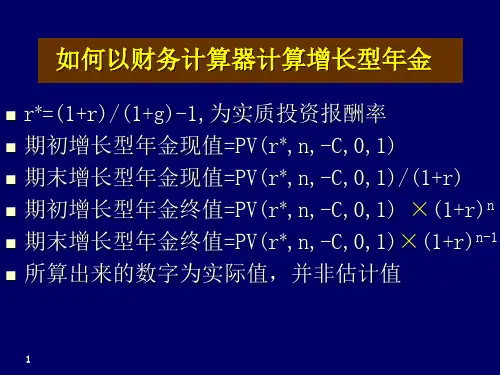

增长型年金计算总结一、期初、期未年金的相互关系期初年金现值等于期末年金现值的(1+r)倍,即:期初PV=期未PV*(1+r)期初年金终值等于期末年金终值的(1+r)倍,即:期初FV=期未FV*(1+r)二、运用等比数列求和公式推导的增长型年金计算公式注意:(1)粘贴的公式中实际只存在r≠g和r=g这两种情形。

(2)粘贴的为期未型年金公式,期初年金用(1+r)进行调整即可。

三、林鸿钧老师总结的简易公式(1)当r≠g时r*=(1+r)/(1+g)-1,为实质报酬率期初增长型年金现值=PV(r*,n,-C,0,1)期末增长型年金现值=PV(r*,n,-C,0,1)/(1+r)期初增长型年金终值=PV(r*,n,-C,0,1)×(1+r)^n期末增长型年金终值=PV(r*,n,-C,0,1)×(1+r)^(n-1)※注意下面PV()括号里最后的1表示要设置期初模式,一定要注意这点。

即不管所要求的年金是何模式,均用期初模式进行转换。

)※r*为正值即输入正值,为负值即输入负值。

(2)当r=g时(T表示年金次数,C表示PMT)期初增长型年金现值=TC期末增长型年金现值=TC/(1+r)期初增长型年金终值=TC×(1+r)^n期末增长型年金终值=TC×(1+r)^(n-1)四、实战经验一般案例中会有投资回报率,通货膨胀率、收入成长率、学费成长率等,在进行不同的计算时,分别使用不同的“率”。

比如计算学费,确定上学初年为基准点,由学费成长率计算学费需求值PV,由收入成长率和投资回报率迭加计算r*,再运用简易公式计算学费供给FV。

同理,计算退休金缺口时,不关学费成长率因素,用通货膨胀率计算退休金需求PV,由收入成长率和投资回报率迭加计算r*,再运用简易公式计算退休金供给FV。

大家在解决问题时,先判断案例是有“率”的迭加影响,如有,就涉及到增长型年金的运用。

接着确定合理的时间基准点,分析PV,FV由何种“率”单独影响或迭加影响。