张新民:从报表看企业:战略、竞争力、风险与价值.

- 格式:ppt

- 大小:193.50 KB

- 文档页数:17

财务报表分析(张新民教授)-第五章企业报表战略分析(1):

资源配置战略

看战略先看母公司的报表:

经营主导型

投资主导型

经营与投资并重型

========================================

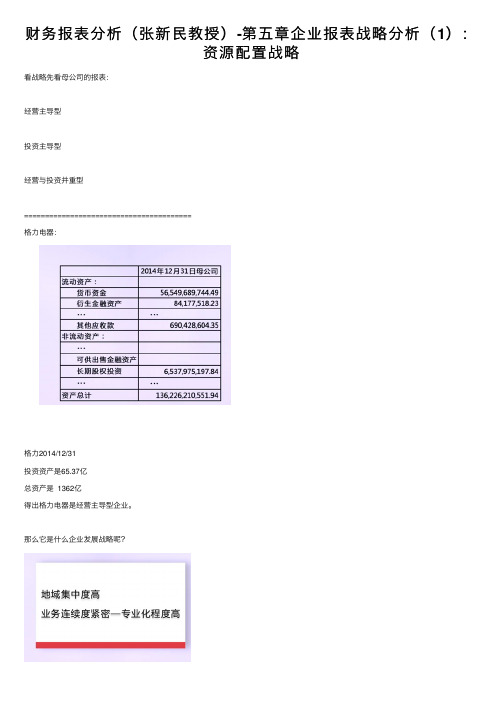

格⼒电器:

格⼒2014/12/31

投资资产是65.37亿

总资产是 1362亿

得出格⼒电器是经营主导型企业。

那么它是什么企业发展战略呢?

企业的多元化往往是通过长期股权投资来实现。

从资产⽅来讲合并表收⼊如果⼩于母公司数字的话,差额就是⼦公司占⽤的资⾦或者给⼦公司提供的资⾦。

从这三个渠道的差额相加⼤概75亿左右,⽽总表则相差200亿,意思是母公司⽤了75亿左右的资源撬动了⼦公司200亿的⼀个增量资源。

效果相当不错。

再看看美的集团:

它的战略是多元化为主且效果也⾮常不错。

美的:

1202亿-548亿=654亿的规模差

第⼀个效应:控制性资源投资对外控制性投资所撬动的增量资产的差额。

两家企业的较量

那么综合效益怎样呢?

第⼀个指标是看⽑利

营业收⼊1416亿营业成本1056亿⽑利300多亿

营业收⼊1377亿营业成本880亿⽑利600多亿

第⼆个看净利润

格⼒显著⾼于美的

细致分析:

在格⼒电器1400亿的营业额⾥⾯,格⼒的空调占其⽐重⾼,美的除了空调还有其他产品都有不错的⽐重,从⽽看出美的的抗变能⼒⽐格⼒的强。

财务报表分析张新民引言财务报表分析是评估一个人或者企业财务状况的重要手段之一。

通过财务报表分析,我们可以深入了解个人或企业的盈利能力、偿债能力、运营效率以及风险状况等关键指标。

本文将以张新民为例进行财务报表分析,并探讨其财务状况以及可能存在的问题。

背景介绍张新民是一位50岁的独立建筑设计师,他在建筑行业有着丰富的经验和专业技能。

他在过去的五年里,一直以个体工商户的形式开展业务,并通过合同和项目收入为主要收入来源。

他的工作范围包括建筑设计、工程咨询等。

财务报表分析利润表分析利润表是衡量一个人或企业盈利能力的关键指标之一。

通过分析张新民的利润表,我们可以了解他的收入和支出情况,以及净利润的变化趋势。

年份收入支出净利润2017年180,000120,00060,0002018年200,000130,00070,0002019年220,000140,00080,0002020年240,000150,00090,000从上表可以看出,张新民的收入在过去三年持续增长,由2017年的180,000元增加到2020年的240,000元。

然而,支出也在相应增加,需要注意的是,支出的增长速度超过了收入的增长速度。

这可能意味着张新民在成本控制上存在一定的问题。

资产负债表分析资产负债表是衡量一个人或企业偿债能力的重要指标。

通过分析张新民的资产负债表,我们可以了解他的资产和负债情况,以及净资产的变化趋势。

年份资产总额负债总额净资产2017年300,000200,000100,0002018年350,000220,000130,0002019年400,000240,000160,0002020年450,000260,000190,000从上表可以看出,张新民的资产总额和负债总额在过去三年都呈现稳定增长的趋势。

然而,负债总额的增长速度明显高于资产总额的增长速度,导致净资产的增长速度较缓慢。

这可能意味着张新民在债务管理上存在一定的问题。

财务报表分析(张新民教授)-第六章企业报表战略分析-资本引⼊战略-企业发展状况分析(2)那么经营性负债,⾦融性负债,股东⼊资和利润积累这四种资源对企业发展的推动⼒是怎样的呢?举例说明:格⼒电器:格⼒电器母公司报表它的流动负债⾥⾯:短期借款没有⾦额1年内到期的⾮流动负债是15亿多点(它是长期贷款或长期负债转化成的流动负债)流动负债合计1101亿,这⾥⾯只有贷款15亿多长期借款22亿多,它和1年内到期的⾮流动负债加起来不到40亿⽽负债总计1128亿⾥⾯只有不到40亿的负债是贷款简单总结下它的⾦融性负债不到40亿,经营性负债1088多亿.再看下经营性负载的具体情况:1应付票据59.99亿2应付债款368亿3预收款项85亿可得出:三者加起来510多亿的⼀个上下游关系所形成的⼀种负债4应付职⼯薪酬和5应交税费加起来⼤概80亿左右那么我们可以这⾥说再1100多亿流动负债或者在1200亿左右的总负债⾥⾯,它的上下游关系和经营活动引起的负债,⼤概在600亿左右,那么还有500多亿的负债是是什么呢?答案是其他流动负债480多亿在格⼒报表的解释是:在其他流动负债的构成⾥边有⼀个叫空调销售返利的预提费⽤,⼤概是450亿左右要强调的是年初的时候其他流动负债只有306亿,年末就成了486亿,增加了180亿意思是2014年公司预提了180亿的空调销售返利。

这是⼀种什么样的业务呢?是公司销售空调,返还给有关的销售单位的⼀笔钱对应了利润表的销售费⽤在负债表⾥⾯属于预提费⽤,在报表编制的时候就进⼊到了其他流动负债格⼒和美的的预提销售返利越来越⼤,最简单的解释是预提的销售返利多,真正⽀付的销售返利可能没那么多其他流动负债未必是真正的经营性负债(具体问题具体分析)它未必是企业短时间内的债务压⼒。

企业有⼀项经营性负债夸⼤了企业真正的负债----预收款项从利润表知:1400亿的营业收⼊880亿的营业成本假设1400亿全是预收款我发货只发880亿的成本的货预收款是按照营业额收的但发货是按照成本发的要表达的是预收款项当中的⽑利并不⼀定形成企业当期的⽴即的负债⽐如说它的⼀些⽑利因素可以暂时不分或者永远不分,税⾦要交的总结可得出格⼒电器不靠贷款去扩张,它相当⼤的程度上靠经营性负债去扩张。

基于战略视角下的财务报表浅析作者:张毅来源:《企业科技与发展》2020年第11期【摘要】企業的三大财务报表要围绕企业的战略决策制定。

张新民教授的财务报表分析法(简称张氏财务报表分析法)研究了财务报表与企业发展战略间的关联关系,填补了传统财务报表分析的不足之处,具有一定的现实意义。

文章以张氏财务报表分析法为基础,结合我国上市公司的发展战略和公开披露的审计报告,以阳光集团年报为依据,结合阳光城集团自身发展特点分析企业财务报表。

【关键词】战略视角;财务报表分析;阳光城集团【中图分类号】F275 【文献标识码】A 【文章编号】1674-0688(2020)11-0127-03企业的发展战略决定了企业投融资的方向,定位了企业的行业特征。

随着我国企业对战略视角的重视,越来越多的财务报表使用者研究企业公开披露的财务报表,关注公司发展的进程、各项投融资对于公司的意义及企业在市场中的核心竞争能力和主营业务能力的影响。

张氏财务报表分析法通过分析财务报表观察企业战略决策,加强了财务报表和经营环境的联系,值得重点梳理和学习。

1 了解阳光城集团的基本情况阳光城集团股份有限公司(简称阳光城集团),是阳光城控股投资的以房地产开发为主营业务的上市企业,截至2017年初,阳光城集团已经在上海、福州、苏州、杭州、深圳、厦门、西安等重点城市土地总储备超2 100万m3,公司市值超225亿元。

2017年7月,阳光城集团成功进入世界500强企业的行列,领跑中国房地产企业的发展。

阳光城集团合并财务报表范围包括母公司及所属581家子公司。

2019年因设立或投资等方式取得275家子公司,因非同一控制下合并增加22家子公司,因其他方式取得2家子公司,因处置对子公司的投资丧失控制权,减少12家子公司。

2 识别阳光城集团企业的发展战略从表1、表2可知,阳光城集团的投资规模在720亿元左右(直接投资+子公司),而阳光城集团母公司的总资产规模在1 140亿元左右,投资资产明显高于经营资产,因此可以得出结论:从母公司的资产布局来看,阳光城集团母公司基于投资主导型的发展战略。

第1篇一、引言财务报告是企业向外界展示其财务状况、经营成果和现金流量的重要手段。

通过对财务报告的分析,可以了解企业的经营状况、盈利能力、偿债能力、发展潜力等。

本文将以张新民的财务报告为例,对其进行分析,以期为投资者、债权人、政府等利益相关者提供有益的参考。

二、张新民财务报告概述1. 报告时间:2020年度2. 报告内容:资产负债表、利润表、现金流量表、所有者权益变动表三、财务报告分析1. 盈利能力分析(1)营业收入:张新民2020年度营业收入为100亿元,同比增长10%。

这表明公司在市场竞争中具有一定的优势,能够持续提高市场份额。

(2)毛利率:2020年度毛利率为30%,较上年同期提高2个百分点。

这说明公司在产品定价、成本控制等方面取得了较好的效果。

(3)净利率:2020年度净利率为10%,较上年同期提高1个百分点。

这表明公司在提高盈利能力方面取得了显著成果。

2. 偿债能力分析(1)流动比率:2020年度流动比率为2.5,较上年同期提高0.3。

这表明公司短期偿债能力较强,能够应对短期债务压力。

(2)速动比率:2020年度速动比率为1.8,较上年同期提高0.2。

这说明公司短期偿债能力较好,能够及时偿还流动负债。

(3)资产负债率:2020年度资产负债率为45%,较上年同期降低5个百分点。

这表明公司在降低负债风险方面取得了较好效果。

3. 运营能力分析(1)应收账款周转率:2020年度应收账款周转率为12次,较上年同期提高2次。

这说明公司在应收账款管理方面取得了较好效果,降低了坏账风险。

(2)存货周转率:2020年度存货周转率为8次,较上年同期提高1次。

这表明公司在存货管理方面取得了一定成效,提高了资金使用效率。

4. 发展潜力分析(1)研发投入:2020年度研发投入为10亿元,同比增长15%。

这说明公司在技术创新方面投入较大,有利于提高企业核心竞争力。

(2)市场份额:2020年度市场份额为15%,较上年同期提高2个百分点。

第1篇摘要本文旨在通过对张新民公司的财务报告进行深入分析,评估其财务状况、经营成果和现金流量,以期为投资者、管理层和利益相关者提供决策依据。

通过对财务报表的解读,我们将重点关注公司的盈利能力、偿债能力、运营效率和成长性等方面。

一、引言张新民公司是一家从事XX行业的企业,成立于XX年,注册资本XX万元。

近年来,公司凭借良好的经营策略和市场口碑,业务规模不断扩大,市场份额逐年提升。

本文将通过对张新民公司近三年的财务报告进行分析,评估其财务状况,为相关决策提供参考。

二、财务报表分析1. 资产负债表分析(1)资产结构分析根据张新民公司近三年的资产负债表,我们可以看到以下特点:1)流动资产占比高:流动资产占资产总额的比重逐年上升,说明公司短期偿债能力较强。

2)固定资产占比稳定:固定资产占资产总额的比重相对稳定,说明公司固定资产投资规模适中。

3)无形资产占比低:无形资产占资产总额的比重较低,说明公司主要依靠有形资产进行经营。

(2)负债结构分析1)流动负债占比高:流动负债占负债总额的比重逐年上升,说明公司短期偿债压力较大。

2)长期负债占比低:长期负债占负债总额的比重较低,说明公司长期偿债能力较强。

2. 利润表分析(1)收入分析张新民公司近三年的营业收入呈现逐年增长的趋势,说明公司业务发展良好。

(2)成本费用分析1)营业成本:营业成本占营业收入的比重逐年下降,说明公司成本控制能力较强。

2)期间费用:期间费用占营业收入的比重逐年上升,说明公司期间费用控制能力有待提高。

(3)盈利能力分析1)毛利率:毛利率逐年上升,说明公司盈利能力较强。

2)净利率:净利率逐年下降,说明公司净利润增长速度放缓。

3. 现金流量表分析(1)经营活动现金流量分析张新民公司近三年的经营活动现金流量净额均为正值,说明公司经营活动产生的现金流入足以覆盖现金流出。

(2)投资活动现金流量分析张新民公司近三年的投资活动现金流量净额均为正值,说明公司投资活动产生的现金流入足以覆盖现金流出。