章电子支付与网上银行

- 格式:ppt

- 大小:700.00 KB

- 文档页数:68

第一章概述1、电子支付定义较为全面和准确的电子支付的定义是:单位、个人通过电子终端,直接或间接向银行业金融机构或其他具有资金转移能力的企业发出支付指令,实现货币支付与资金转移。

2、网络支付与电子支付的关系网络支付不等同于电子支付,网络支付只是电子支付的一个子集。

电子支付包括很多方式,其中只有在线并且是通过公共网络进行的支付才是网络支付。

广义地讲,网上支付是以互联网为基础、利用银行所支持的某种数字金融工具,发生在购买者和销售者之间的金融交换,而实现从买者到金融机构、商家之间的在线货币支付、现金流转、资金清算、查询统计等过程,由此为电子商务服务和其他服务提供金融支持。

电子支付与网络支付:从电子支付与网络支付的发展与概念可以看出,网络支付可以认为是电子支付的一个最新发展阶段,或者说,网络支付是基于Internet并适合电子商务的电子支付。

3、网络支付的条件网络支付是以开放性的因特网为基础的在线电子支付。

从技术角度看,网络支付至少需要四个方面的条件,即商家系统、客户系统、支付网关和安全认证。

其中后三者是网络支付的必要条件,也是网络银行运行的技术要求。

(1)、商家系统商家系统指安装在商家网络服务器上的支付服务系统,它与支付网关相连。

(2)、客户系统客户系统指安装在客户计算机上的支付系统,如电子钱包等。

它的安装程序可以从网上下载,或直接到网络银行领取安装光盘。

一些网络银行甚至直接用普通信用卡代替电子钱包的功能。

(3)、支付网关支付网关指连接银行网络与因特网的一组服务器。

其主要作用是完成两者之间的通信、协议转换和进行数据加密与解密,以保护银行内部网络的安全。

(4)、安全认证安全认证包括安全电子交易协议(SET),安全套接层协议(SSL)与认证机构(CA)。

目前在交易过程中使用的安全协议有两种,即SET与SSL。

为了确认交易各方的身份以与保证交易的不可否认,在网上交易中需要由认证机构发放数字证书进行安全认证。

4、ATM服务、POS服务和HB服务,是自助银行的三种主要形式。

【学习目标】1.了解电子支付的进展时期、我国网络银行的进展状况、手机钱包的应用。

2.把握电子支付安全协议、电子支付的概念和特点、各种电子支付工具、网上银行的网络银行的概念和特点。

3.熟练把握各种电子支付工具的使用方法。

4.领会移动支付流程。

【关键点】1、电子支付2、电子现金3、电子钱包4、电子支票5、网上银行6、移动支付7、电子支付安全协议8、手机钱包【案例导入】爱护网上密码安全杨先生在卡上存入100万元,翌日卡内就少了995050元,仅剩下4950元,而现在卡、USB Key等文件资料都还好好地躺在他的保险柜里。

为此,杨先生将银行告上法庭,索赔100万元。

法院做出一审判决,认为原告未妥善保管密码是巨款被取走的缘故,遂驳回其诉讼要求,并判令其负担案件受理费13800元。

通过分析,问题终于浮出水面,要紧缘故确实是该用户开通了网上银行,设置了网上银行的密码,设置了账户安全方式:USBKEY验证,然而他却将账户、密码告诉了第三方,以为第三方没有USBKEY就无法转账,看起来看起来是没有问题的,但实际操作中,该用户应该在USBKEY下载了证书之后再将密码告诉第三方。

问题就出在该用户还没有下载USBKEY证书就把密码告诉了第三方,那么第三方专门容易就能够去再买个USBKEY,赶忙下载证书,配合密码就能够转款了。

像这种双方控款的情形,应该是把查询密码能够告诉第三方,把转款密码不能告诉任何人。

现在一样的网上银行差不多上设置查询密码和转账密码的,转账密码是绝对不能够告诉任何人的。

总结:用户开户后应该尽快登陆网上银行,按提示下载证书,设置新的查询和取款密码等。

假如你开户时密码让第三方明白了,那么,第三方能够赶忙登陆银行网站,抢在你的前面把合法的证书下载到他的电脑上面,或者装进他的USB key中,那么他就变成了合法的用户。

因此,必须尽快得到证书并爱护好自己的密码。

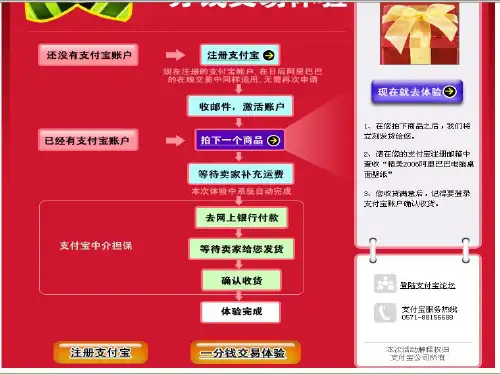

摸索分析:如何爱护自己的网上银行安全?【相关知识】第五章电子支付与网络银行第一节电子支付概述 (1)一、电子支付的概念 (1)二、电子支付的特点 (1)三、电子支付的进展时期 (1)四、电子支付的要求 (2)五、我国电子支付的形式 (2)六、我国第三方电子支付平台 (3)(一)第三方支付的定义 (3)(二)第三方支付的进展状况 (4)(三)第三方网上支付的种类 (4)(四)国内第三方支付平台比较 (5)(五)基于第三方支付平台的电子商务交易流程 (6)第二节电子支付工具 (7)一、电子现金 (7)(一)电子现金的概念 (7)(二)电子现金的属性 (7)(三)电子现金的特点 (8)(四)电子现金的购买和支付流程 (8)(五)电子现金存在的问题 (9)二、银行卡支付方式 (9)(一)无安全措施的银行卡支付 (9)(二)通过第三方代理人的支付 (9)(三)简单加密银行卡支付 (10)(四) SET信用卡支付 (10)三、电子支票 (11)(一)电子支票的概念 (11)(二)电子支票支付方式的特点和优势 (11)(三)电子支票的使用过程 (11)四、电子钱包 (12)(一)电子钱包的概念 (12)(二)电子钱包的作用 (12)(三)电子钱包的使用过程(以中国银行的长城电子借记卡为例) (12)(四)使用电子钱包应注意的问题 (13)第三节电子支付安全协议 (13)一、SSL安全协议 (13)(一)SSL安全协议的差不多概念 (13)(二)SSL安全协议的运行步骤 (13)(三)SSL安全协议的应用 (14)二、SET安全协议 (14)(一)SET安全协议运行的目标 (14)(二)SET安全协议涉及的范畴 (14)(三)SET安全协议的工作原理 (15)(四)SET协议的缺陷 (16)第四节网络银行 (16)一、网上银行的概念 (16)二、网络银行的特点 (17)三、网络银行的差不多业务 (17)四、网上银行模式 (18)五、网络银行的风险与监管 (19)(一)网络银行面临的风险 (19)(二)网络银行的监管 (21)六、我国网上银行简介 (23)第五节移动支付 (25)一、移动支付的概念 (25)二、移动支付的类型和特点 (25)(一)移动支付的类型 (25)(二)移动支付的特点 (25)三、移动电子支付的业务类型和运营模式 (26)(一)移动支付的业务类型 (26)(二)移动支付的运作模式 (26)四、移动支付体系架构及流程 (27)五、移动支付应用——手机钱包 (29)第一节电子支付概述一、电子支付的概念电子支付(Electronic payment)是指电子交易的当事人(包括消费者、厂商和金融机构),使用安全电子支付手段通过运算机网络系统进行的货币支付或资金流转。

《电⼦⽀付与电⼦银⾏》习题答案《电⼦⽀付与电⼦银⾏》习题答案注:每章节后的思考题是有难度的发散性的题⽬,旨在提⾼学⽣对电⼦⽀付这⼀新兴⾏业的认识和思考,没有标准答案。

故不列在此。

红⾊字体为答案内容。

第⼀章电⼦⽀付概述⼀、填空题1、银⾏卡根据是否能透⽀,分为借记卡和信⽤卡2、电⼦货币的职能有价值尺度、流通⼿段、⽀付⼿段、储藏⼿段和世界货币⼆、简答题1、简述电⼦货币与传统货币的区别答:(1)发⾏机制不同。

电⼦货币是不同发⾏主体⾃⾏开发设计、发⾏的产品;⽽传统货币则由中央银⾏或特定机构垄断发⾏,中央银⾏承担其发⾏的成本与收益,发⾏机制由中央银⾏独⽴设计、管理和控制,并被强制接受、流通和使⽤。

(2)所占⽤的空间不同。

传统货币⾯值有限,⼤量的货币必然要占据较⼤的空间。

⽽电⼦货币所占空间⾮常⼩,其体积⼏乎可以忽略不计,⼀张智能卡或⼀台计算机可以存储⽆限数额的电⼦货币。

(3)传递⽅式不同。

传统货币需要持款⼈随⾝携带,⼤量的货币需要运钞车和保安⼈员押送,运送时间长,传递数量和距离也⼗分有限;⽽电⼦货币利⽤⽹络和通信技术进⾏电⼦化传递,传递的只是数字信息,不存在⼤量物理实物的转移,既打破了时空的界限,⼜可以在极短的时间内把⼤量货币传送到有互联⽹的任何地⽅,既快捷⼜安全。

(4)匿名程度不同。

传统货币的匿名性⽐较强,这也是传统货币可以⽆限制流通的原因。

相⽐⽽⾔,电⼦货币要么是完全匿名的,⼏乎不可能追踪到其使⽤者的个⼈信息,如现⾦类的电⼦货币;要么是⾮匿名的,可以详细记录交易信息,甚⾄交易者的所有情况,如账户型的电⼦货币。

2、常见的电⼦⽀付⼯具有哪些?都有什么特点?答:(1)银⾏卡。

银⾏卡是商业银⾏向社会发⾏的具有消费信⽤、转账结算和存取现⾦等功能的各类卡的统称,是⼀种⽀付结算⼯具。

(2)电⼦现⾦。

电⼦现⾦是纸质现⾦的电⼦化,具有与纸质现⾦⼀样的优点。

随着电⼦商务的发展,电⼦现⾦必将成为⽹络⽀付中的⼀种重要⼯具,特别是涉及个体的、⼩额⽹上消费的电⼦商务活动。