贵州茅台财务报表分析2012-2010

- 格式:ppt

- 大小:246.00 KB

- 文档页数:15

贵州茅台资产负债表分析学院:经济管理学院班级:084101班小组成员:方芷若逯洁琼陈彪黄鹏梅佳一、资产负债表趋势分析1.1资产负债趋势分析表1.2总体描述从总资产来看,从2010年到贵州茅台的总资产不断增加,2011年比2010年增长了136.40%,2012年又比2011年增长了128.93%,表明企业占有的经济资源快速增加,经营规模也迅速扩大。

从负债来看,总额从2010年的7,038,190,246.07元上升到2011年的9,497,489,364.12元,2012年达到了9,544,172,556.21元。

两年的增长率分别为134.94%和100.49%。

从相对额来说,负债总额占资金来源的比例从27.51%下降为27.21%,2012年又进一步下降到21.21%,表明企业的财务风险降低了。

从负债的构成来看,流动负债与长期负债的比例也在下降。

流动负债占资金来源的比例由2010年的27.47%降低为2012年的21.17%,下降了6.3个百分点。

长期负债占资金来源的比例由0.04%上升到0.05%,2012年又降低为0.04%,保持着稳定的比重。

所以企业实质上的财务风险有所降低。

从股东权益来看,2010年的18,549,389,694.62元上升到25,403,379,611.29元,占负债和所有者权益的比例由72.49%上升到72.79%,上升率0.3个百分点。

由于2011年没有发行新股,所以该增长完全来自于经营的贡献。

2012年股东权益进一步增长,比2011年增长了10,050,656,785.96 元,占负债和所有者权益的比重上升了6个百分点。

由于没有发行新股,股东权益的增加均来自于经营盈利。

股东权益占总资金来源的比重增加使企业的财务风险降低,能在一定程度上满足企业资产的需要。

二、资产负债表水平分析2.1资产负债水平分析表说明: 1、变动额=2012年度额 - 2011年度数额2、变动率=变动额/2011年度数额*100%3、对总资产的影响=变动额/2011年度资产总计数额*100%)流动资产本期增加8,395,444,433.45元,增长幅度为30.17%,使总资产规模增长了24.06%。

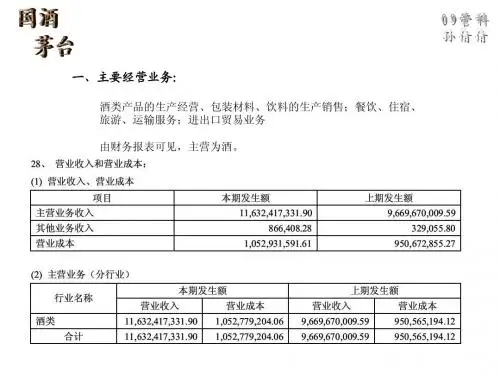

贵州茅台酒股份有限公司2012年度财务分析报告广西财经学院会计与审计学院目录一、公司基本情况 (3)(一)、公司简介 (3)(二)、经营范围 (3)二、公司会计数据和财务指标摘要 (4)(一)、主要会计数据 (4)(二)、主要财务指标 (4)三、资产负债表、利润表分析 (5)(一)、水平分析 (5)(二)、垂直分析 (9)四、现金流量分析 (12)(一)、现金流量表 (12)(二)、现金流量表结构分析 (13)五、财务指标分析 (15)(一)、营运能力分析 (15)(二)、偿债能力分析 (18)(三)、盈利能力分析 (21)(四)、发展能力分析 (23)六、杜邦分析 (24)(一)杜邦分析图 (24)(二)、杜邦分析体系的核心比率 (25)七、财务分析总结及建议 (26)一、公司基本情况(一)、公司简介茅台酒是世界三大名酒之一,是大曲酱香型白酒的鼻祖,其利用得天独厚的自然环境,通过科学独特的传统工艺精心酿制、贮存、勾兑而成的纯天然有机食品。

贵州茅台酒股份有限公司(公司英文名称为:Kweichow Moutai Co., Ltd.,证券代码: 600519),位于黔北赤水河畔的茅台镇,地处东经 106°22′,北纬27°51′,海拔423米,是由中国贵州茅台酒厂有限责任公司、贵州茅台酒厂技术开发公司、贵州省轻纺集体工业联社、深圳清华大学研究院、中国食品发酵工业研究所、北京糖业烟酒公司、江苏省糖烟酒总公司、上海捷强烟草糖酒集团有限公司等八家公司共同发起并经过贵州省人民政府黔府函字(1999)291号文件批准设立的股份有限公司(二)、经营范围公司主营贵州茅台酒系列产品的生产和销售同时进行饮料、食品、包装材料的生产和销售防伪技术开发信息产业相关产品的研制开发。

贵州茅台酒股份有限公司茅台酒年生产量已突破一万吨43°、38°、33°茅台酒拓展了茅台酒家族低度酒的发展空间15年、30年、50年、80年陈年茅台酒填补了我国极品酒、年份酒、陈年老窖的空白代梯级式的产品开发模式。

桂林电子科技大学信息科技学院贵州茅台酒股份有限公司财务报表分析报告系别:管理系专业:财务管理学生姓名:学号:指导教师:职称:2013年5月1 日目录报告摘要 ............................................................................................................................ 错误!未定义书签。

1 公司简介...................................................................................................................... 错误!未定义书签。

2 连环替代法分析.......................................................................................................... 错误!未定义书签。

3 资产负债表水平及结构分析 ...................................................................................... 错误!未定义书签。

资产负债表水平分析 .................................................................................................... 错误!未定义书签。

资产负债表结构分析 .................................................................................................... 错误!未定义书签。

贵州茅台财务报告分析一、主要科目的分析(一)资产负债表的科目分析分析一个上市公司的资产负债表,我们主要从应收票据、应收账款、其他应收款、预付账款、存货、固定资产、投资性房地产、在建工程、无形资产、商誉、长期待摊费用、交易性金融资产、可供出售金融资产、长期股权投资、资产减值准备、短期借款、长期借款、应付票据、应付账款、预收账款来分析。

(1)应收票据从公司财务报表及附注中可看到,贵州茅台的应收票据全部为银行承兑汇票,共有3亿多,没有商业承兑汇票,说明贵州茅台的产品是属于热销产品,也反射出贵州茅台这家上市公司的市场竞争力比较强。

数据如下:(2)应收账款应收货款也是企业卖出产品后,未马上收到的货款。

从贵州茅台的资产负债表中可以知道贵州茅台的应收账款比应收票据少了很多,并且在营业收入增加的情况下,应收账款减少了很多,说明企业的竞争能力2009年较2008年上升了。

其中五年以上的应收账款计提坏账准备为100%,说明财务报表中反映企业盈利能力和资产质量的水分更少,展示了公司对于自身资产质量的高度自信。

其明细及账龄如下:(3)其他应收款从贵州茅台07、08年的资产负债表中可看出,其他应收款2008年较07年减少了75%左右,且从其他应收款附注中可以看出,贵州茅台的其他应收款账龄主要是3到4年的,占全部其他应收款的91.31%,说明公司从05、06年开始其他应收款的数额极少,即公司经营越来越规范、主业突出、业绩优良。

其数据如下:(4)预付账款从资产负债表中可知,08年的预付账款较之07年的预付账款增加了一亿多,且占流动资产的比例还蛮大,从预付账款明细表中可看出,一年以内的预付账款占60.1%,结合08年金融危机下的经济环境,贵州茅台的预付账款增加可能是为了保障原材料来源及降低成本,而增加预付账款的。

数据如下:(5)存货存货是在日常生产经营过程中持有以待出售,或仍然处在生产过程,或者在生产或提供劳务过程中将耗用的材料及物品等。

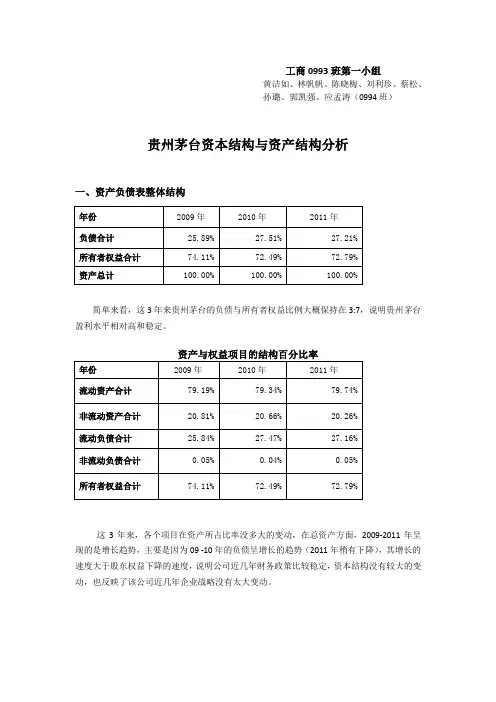

工商0993班第一小组黄洁如、林帆帆、陈晓梅、刘利珍、蔡松、孙璐、郭凯强、应孟涛(0994班)贵州茅台资本结构与资产结构分析一、资产负债表整体结构年份2009年2010年2011年负债合计25.89% 27.51% 27.21%所有者权益合计74.11% 72.49% 72.79%资产总计100.00% 100.00% 100.00%简单来看,这3年来贵州茅台的负债与所有者权益比例大概保持在3:7,说明贵州茅台盈利水平相对高和稳定。

资产与权益项目的结构百分比率年份2009年2010年2011年流动资产合计79.19% 79.34% 79.74%非流动资产合计20.81% 20.66% 20.26%流动负债合计25.84% 27.47% 27.16%非流动负债合计0.05% 0.04% 0.05%所有者权益合计74.11% 72.49% 72.79%这3年来,各个项目在资产所占比率没多大的变动,在总资产方面,2009-2011年呈现的是增长趋势,主要是因为09 -10年的负债呈增长的趋势(2011年稍有下降),其增长的速度大于股东权益下降的速度,说明公司近几年财务政策比较稳定,资本结构没有较大的变动,也反映了该公司近几年企业战略没有太大变动。

二、资产结构分析流动资产分析年份2009年2010年2011年货币资金49.28% 50.37% 52.30%存货21.21% 21.78% 20.59%应收账款0.11% 0.00% 0.01%固定资产16.03% 16.38% 15.55%其他13.37% 11.47% 11.55%资产总计100.00% 100.00% 100.00%分析:(1)在该公司的资产结构中,货币资金所占的比率较大且逐年呈增长趋势。

从2009年的49.28%上升到2011年的52.30%,增长的原因可能是由于主营业务的增长导致的大量货币资金的流入。

流动资产的高持有率有利于降低和防范财务风险,避免出现无力清偿短期债务的财务困境。

贵州茅台财务报表分析作者:王雯来源:《现代经济信息》2014年第20期摘要:2013年对于白酒行业而言是非常特别的一年。

去年的塑化剂事件、三公消费限制和军队“限酒令”让白酒行业的销售陷入低谷,本文聚焦白酒行业龙头—贵州茅台,通过对其2010年-2013年9月以来四张报表数据的整理分析,试图寻找贵州茅台受到冲击的证据以及公司经营中存在的问题,并提出改善建议。

关键词:财务报表分析;贵州茅台中图分类号:F275 文献标识码:A 文章编号:1001-828X(2014)010-00-02一、财务指标分析天健正信会计师事务所有限公司和立信会计师事务所分别为贵州茅台2010和2011、2012年的年报出具了标准无保留意见的审计报告。

财务指标计算时的数据来源均来自贵州茅台官网公布财务报告中的合并报表。

共选取四张报表:2010年年报、2011年年报、2012年年报和2013年三季度季报。

用于分析的财务指标共分为四类:营运能力指标、短期偿债能力指标、长期偿债能力指标及盈利能力指标。

二、营运能力指标分析对贵州茅台的短期偿债能力进行评估主要选取了三个财务比率,即应收账款周转率、存货周转率和总资产周转率,具体数据整理如下:表1 营运能力指标2013年1-9月 2012年 2011年 2010年应收账款周转率 2340.38 2639.79 10576.08 1027.63存货周转率 0.14 0.24 0.24 0.22总资产周转率 0.47 0.66 0.61 0.51贵州茅台近年来的资产周转速度高于行业的平均水平,但在2013年有下降趋势出现。

贵州茅台近年来的应收账款周转速度远高于行业水平,[3]应收账款回收能力较强,避免了资金在应收账款账户的占用,也提高了利润的质量。

从表中可以看出贵州茅台近几年的存货周转率来都比较低。

笔者认为,这一方面是因为行业特点(白酒行业讲究陈酿,储存越久价值越高);另一方面也脱离不开“塑化剂事件”和三公禁酒令的影响。

财务分析--贵州茅台贵州茅台财务分析一.共同比分析(结构分析)首先,为了使得财务分析更加的真实可靠,我们根据会计分析的相关内容,调整了贵州茅台以及五粮液的资产负债表。

调整的项目包括将其他应收款及长期待摊费用的剔除,以及对固定资产和无形资产部分的土地使用权重新估值。

根据所查资料,我们将固定资产以及无形资产的土地使用权的账面价值提高1.6倍,虽然仍存在被低估的可能,但也相对原报表更加可靠一些了。

1.1 资产负债表结构分析根据调整后的资产负债表,我们对贵州茅台和五粮液分别进行了结构的探索,见下表:调整后贵州茅台2008-2010资产负债表结构变化表调整后五粮液2008-2010资产负债表结构变化表通过对这两张结构变化表的分析,我们可以看到,贵州茅台和五粮液在整体层面上的发展情况还是有着很大的不同的。

首先,纵观贵州茅台08年到10年各资产项目占总资产的比率,我们会发现它的变化是非常小的。

无论是流动资产和非流动资产占总资产的比率还是各项资产分别占总资产的比率,都维持在一个较稳定的位置(其中固定资产所占比率会有一定的上升,但波动也不大)。

接着,我们再看一下五粮液的08年到10年各资产项目占总资产的比率,发现它的波动较茅台来说,大了许多,如货币资金占比,08年到09年下降了6个百分点,而09年到10年又急剧上升了13个百分点。

其次,它的固定资产占比波动也比较厉害,09年到10年下降了13个百分点。

其次,纵观贵州茅台08到10年负债与所有者权益的比例分配,我们也会发现三年来负债占25%左右,所有者权益占75%所有,变化微小。

而五粮液波动就很大了,从07年到10年负债的比率年年上升,从12.67%上升到30.65%,伴随着所有者权益所占比例的下降。

由此,我们可以大致得出这样的结论:贵州茅台在近三年中,比较安于现状,走的是较为保守,稳健的经营模式,因此其各资产所占比变动微小,负债所有者权益比例也变化不大。

与茅台不同的是,结合五粮液近期走的各种路线,无论是其走多元化道路还是通过大量并购的方式改善市场环境的战略,都会使得其资产占比变化波动较大。

![[管理学]贵州茅台2012年度财务报告分析](https://uimg.taocdn.com/29ae8748a2161479171128ef.webp)

贵州茅台股份有限公司财务分析公司简介贵州茅台酒股份有限公司(以下简称贵州茅台)是根据贵州省人民政府黔府函〔1999〕291 号文《关于同意设立贵州茅台酒股份有限公司的批复》,由中国贵州茅台酒厂有限责任公司作为主发起人,联合贵州茅台酒厂技术开发公司、贵州省轻纺集体工业联社、深圳清华大学研究院、中国食品发酵工业研究院、北京市糖业烟酒公司、江苏省糖烟酒总公司、上海捷强烟草糖酒(集团)有限公司共同发起设立的股份有限公司。

公司成立于1999年11月20日,成立时注册资本为人民币18,500万元。

经中国证监会证监发行字[2001]41号文核准并按照财政部企[ 2001]56号文件的批复,公司于2001年7月31日在上海证券交易所公开发行7,1 50万(其中,国有股存量发行650万股)A股股票,公司股本总额增至25,000万股。

2001年8月20日,公司向贵州省工商行政管理局办理了注册资本变更登记手续。

2008年贵州茅台酒厂集团公司实现销售额约100亿,2009年实现120亿,同比增长约20%,集团公司计划在2010年实现130亿,同比增长8.33%。

同时集团公司计划在2015年实现250亿销售额,2020年实现500亿销售额,这样要求从2010年开始的未来10年销售额复合增长14.4%。

资产负债表分析1. 2010年贵州茅台财务状况总体评述1.1企业财务状况综合评述2010年末贵州茅台酒股份有限公司的资产总额为2558757.99万元,其中货币资金为1288839.39万元,应收账款125.46万元,其他应收款5910.19万元,存货557412.61万元。

负债总额为703819.02万元,其中流动负债合计为702819.02万元,无长期负债。

股东权益为1854938.97万元,其中归属于母公司的股东权益为1839877.41万元。

单位:万元通过对贵州茅台五年的资产、负债、股东权益的列示,可看出资产总额五年内在不断的增加,负债总额从07年开始也是在不断的增加,股东权益由06年的589700.56万元增长到1854938.97,增长了近3倍。

中国贵州茅台酒股份有限公司财务报表分析第一章贵州茅台简介一、公司概况中国贵州茅台酒股份有限公司经贵州省人民政府批准,于1999年11月20日由中国贵州茅台酒厂(集团)有限责任公司(现更名为中国茅台酒厂有限责任公司)作为主发起人,联合中国贵州茅台酒厂(集团)技术开发公司(现更名为贵州茅台酒厂技术开发公司)、贵州省轻纺集团工业联社、深圳清华大学研究院、中国食品发酵工业研究所、北京市糖业烟酒公司、江苏省糖烟酒总公司、上海捷强烟草糖酒(集团)有限公司共同发起设立。

公司成立于 1999 年11 月20 日,成立时注册资本为人民币18,500 万元。

贵州茅台酒厂(集团)有限责任公司总部位于贵州省北部风光旖旎的赤水河畔茅台镇,平均海拔423米,员工3万多人,占地面积10,653亩,建筑面积350万平方米。

公司拥有全资子公司、控股公司30家,并参股21家公司,涉足产业领域包括白酒、葡萄酒、证券、银行、保险、物业、科研、旅游、房地产开发等。

贵州茅台是国内白酒行业的标志性企业,主要生产销售世界三大名酒之一的茅台酒,同时进行饮料、食品、包装材料的生产和销售,防伪技术开发,信息产业相关产品的研制开发.茅台酒历史悠久,源远流长,是酱香型白酒的典型代表,享有“国酒"的美称。

目前,贵州茅台酒股份有限公司茅台酒年生产量四万吨;43°、38°、33°茅台酒拓展了茅台酒家族低度酒的发展空间;茅台王子酒、茅台迎宾酒满足了中低档消费者的需求;15年、30年、50年、80年陈年茅台酒填补了我国极品酒、年份酒、陈年老窖的空白;在国内独创年代梯级式的产品开发模式。

形成了低度、高中低档、极品三大系列200多个规格品种,全方位跻身市场,从而占据了白酒市场制高点,称雄于中国极品酒市场。

二、股份情况贵州茅台2016年末的前十大流通股股东及其持股比例分别为:中国贵州茅台酒厂(集团)有限责任公司61。

99%,香港中央结算有限公司6。

杜邦分析是对企业财务状况进行的综合分析。

由美国杜邦公司最先成功应用,利用各财务比率指标间的内在联系,对企业财务状况及经济效益进行综合分析评价的方法。

它通过几种主要的财务指标之间的关系,直观、明了地反映出企业的财务状况。

1.2008年贵州茅台杜邦分析体系2.2009年贵州茅台杜邦分析体系3.2010年贵州茅台杜邦分析体系4.2011年贵州茅台杜邦分析体系5.2012年贵州茅台杜邦分析体系从杜邦系统图可以看出,股东权益报酬率即资产收益率是整个杜邦系统的核心,它反映了股东投入资金的获取能力,反映了企业投资、筹资和生产运营等各方面的经营活动的效率。

从图中并结合历史数据可以看出茅台企业的获利能力在这5年里呈现的是上升的趋势,反映所有者投入资金的获利能力,反映企业筹资、投资、资产运营等活动效率是不断增强的。

1.净资产收益率是一个综合性最强的财务分析指标,是杜邦分析系统的核心。

以下是2008-2012年净资产收益率变化情况净资产收益率从图表可以看出,2008年由于金融危机茅台净资产收益率下滑,直至2010年开始一路上升,到2012年,净资产收益率由0.2845涨到0.38972.2008-2012年总资产利润率及所有者权益报酬率比较总资产利润率=销售净利率×总资产周转率 所有者权益报酬率=总资产利润率×权益乘数0.00%5.00%10.00%15.00%20.00%25.00%30.00%35.00%40.00%45.00%20082009201020112012从图中可以看出,两者都是在2008-2010间下降,于2010-2012间上升,总资产利润率上升幅度较大。

由于金融危机造成的影响在公司自身努力和市场环境的优化减少,公司盈利并稳健成长。

3.2008-2012贵州茅台总资产周转率变化0.10.20.30.40.50.60.7200820092010201120122008-2010总资产周转率的下降是因为固定资产周转率的下降及存货周转率的下降,企业应收账款周转率较高。

贵州茅台2012年利润表分析报告17111326 金融116 胡慧一、水平分析贵州茅台2012年利润总额和净利润均有所下降,分别下降15.2和14.7个百分点,如图1-1所示:1-1这主要是由于贵州茅台2012年管理费用、营业成本的增加造成,分分增加26个、7.3个百分点如图1-2所示,虽然相较2011年,公司销量增加,但增幅为21.12个百分点,管理费用却增加26个百分点,这说明茅台公司存在原材料或其他生产性物品使用效率低下的问题。

1-2从贵州茅台公司2012年的利润表中也可以看出,公司利润的主要来源是营业利润,其次是投资收益,由于营业利润具有可持续性,这说明茅台公司利润质量较高。

公司营业利润的主要来源是营业收入,营业收入随销售量增加而逐步增加了3个百分点,相较销售量增加的21.12个百分点,这主要是由于2012年限制“三公”消费,茅台公司部分降低产品价格所造成的。

其中,贵州茅台公司2012年主营业务收入仅增加3.0个百分点,而相较主营业务收入,主营业务成本的增.幅为7.3个百分点,这也是由于相关政策限制致使茅台公司通过降价进行营销造成的毛利率下降。

二、结构分析(1)利润分析2012年茅台公司营业利润占营业收入的64.45%,相较2011年末78.49%,下降14.03个百分点,而营业成本相较上年占营业收入30.5%上升为今年占营业收入比重的31.8%,上升了1.3个百分点,企业盈利能力略为减弱,这主要是由于2012年,白酒行业产品价格部分降低所造成的。

如图2-1所示。

图2-1利润总额占营业收入的百分比由2011年的78.38%减少13.9个百分点降为2012年的64.4%,如图2-2所示。

图2-2这主要是也是由于2012年茅台产品价格下降造成的,另外2012年相比2011年营业外收入减少和营业外支出的增加一定程度上也造成了这种状况。

贵州茅台公司2012年净利润占营业收入的63%,相比2011年的76%,下降了13个百分点。

贵州茅台公司2010年净现金流量比2009年增加了14.95亿元。

经营活动,投资活动和筹资活动产生的净现金流量较上年变动额分别是19.77亿元,-4.23亿元和0.55亿元。

经营活动净现金流量比上年增长了19.77亿元,增长率为46.82%。

经营活动现金流入量和流出量分别比上年增长了26.25%和14.99%,增长额分别为30.34亿元和11.57亿元。

经营活动现金流入量的增长远远快于经营活动现金流出量的增长,致使经营活动现金净流量有了巨大增长。

经营活动现金流入量的增加主要因为销售商品,提供劳务收到的现金增加了31.82亿元,增长率为27.07%。

根据利润表的信息,2010年营业收入增长率为20.3%,低于销售商品,提供劳务收到的现金的增长率,说明企业的销售收现情况有所改善。

公司税费返还了18.1万元,经营活动现金流出量的增加因为购买商品。

接受劳务支付的现金增加了0.11亿元。

增长率为7.24%。

支付给职工以及职工支付的现金增加了0.26亿元。

增长率为21.44%。

投资活动现金净流出量比上年增加了4.23亿元。

增加了对上年规模相当的固定资产投资。

公司投资支付的现金增加了0.4亿元,增长率为400%,结合资产负债表可供出售金融资产项目分析,可知本年公司增加了对证券市场的投资。

投资活动现金流入主要来自于收到其他与投资活动有关的现金增加了0.56亿元。

收回投资收到的现金减少了0.08亿元。

减少了32%。

构建固定资产、无形资产和其他长期资产支付的现金增加了3.75亿元,增长率为27.67%。

筹资活动净现金流量本年比上年减少了0.57亿元,增长率为4.69%,筹资活动现金流出的增加额比筹资活动现金流入的增加额要大。

本期公司负债筹集的资金和偿还的债务都多于上期。

贵州茅台公司2010年现金流入总量约为151.52亿元,其中经营活动现金流入量、投资活动现金流入量和筹资活动现金流入量所占比重分别为99.50%,0.50%,0%。