江铃汽车2020年三季度财务风险分析详细报告

- 格式:rtf

- 大小:16.34 KB

- 文档页数:4

江铃汽车2019年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供577,456.27万元的资金供长期使用。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供162,978.92万元的营运资本。

3.总资金需求

该企业资金富裕,富裕740,435.18万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为782,901.5万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期借款规模是822,426.08万元,实际已经取得的短期贷款金额为0万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为802,663.79万元,企业有能力在3年之内偿还的贷款总规模为812,544.93万元,在5年之内偿还的贷款总规模为832,307.22万元,当前实际的长短期借款合计为18,609.99万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

只

内部资料,妥善保管第页共1 页。

江铃汽车2020年三季度现金流量报告

一、现金流入结构分析

2020年三季度现金流入为1,534,880.89万元,与2019年三季度的932,347.34万元相比有较大增长,增长64.63%。

企业通过销售商品、提供劳务所收到的现金为874184.28万元,它是企业当期现金流入的最主要来源,约占企业当期现金流入总额的56.95%。

企业销售商品、提供劳务所产生的现金能够满足经营活动的现金支出需求,销售商品、提供劳务使企业的现金净增加12497.88万元。

在当期的现金流入中,企业通过收回投资、变卖资产等大的结构性调整活动所取得的现金也占不小比重,占企业当期现金流入总额的39.01%。

但企业收回投资和变卖资产的目的主要是为了偿还到期债务。

二、现金流出结构分析

2020年三季度现金流出为1,406,737.94万元,与2019年三季度的988,468.4万元相比有较大增长,增长42.31%。

最大的现金流出项目为购买商品、接受劳务支付的现金,占现金流出总额的49.81%。

内部资料,妥善保管第1 页共4 页。

江淮汽车2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为40,518.1万元,与2019年三季度的6,127.71万元相比成倍增长,增长5.61倍。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,经营业务开展得很好。

二、成本费用分析2020年三季度营业成本为1,410,630.29万元,与2019年三季度的909,896.34万元相比有较大增长,增长55.03%。

2020年三季度销售费用为40,264.62万元,与2019年三季度的35,476.58万元相比有较大增长,增长13.5%。

从销售费用占销售收入比例变化情况来看,2020年三季度销售费用增长的同时收入也有较大幅度增长,并且收入增长快于销售费用增长,企业销售费用投入效果理想,销售费用支出合理。

2020年三季度管理费用为45,389.35万元,与2019年三季度的49,004.1万元相比有较大幅度下降,下降7.38%。

2020年三季度管理费用占营业收入的比例为3%,与2019年三季度的4.78%相比有所降低,降低1.78个百分点。

营业利润有所提高,管理费用支出控制较好。

2020年三季度财务费用为12,828.25万元,与2019年三季度的5,441.65万元相比成倍增长,增长1.36倍。

三、资产结构分析2020年三季度应收账款占营业收入的比例下降。

从流动资产与收入变化情况来看,流动资产下降,收入增长,资产的盈利能力明显提高,与2019年三季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,江淮汽车2020年三季度是有现金支付能力的,其现金支付能力为100,408.99万元。

企业负债经营为正效应,增加负债有可能给企业创造利润。

内部资料,妥善保管第1 页共3 页。

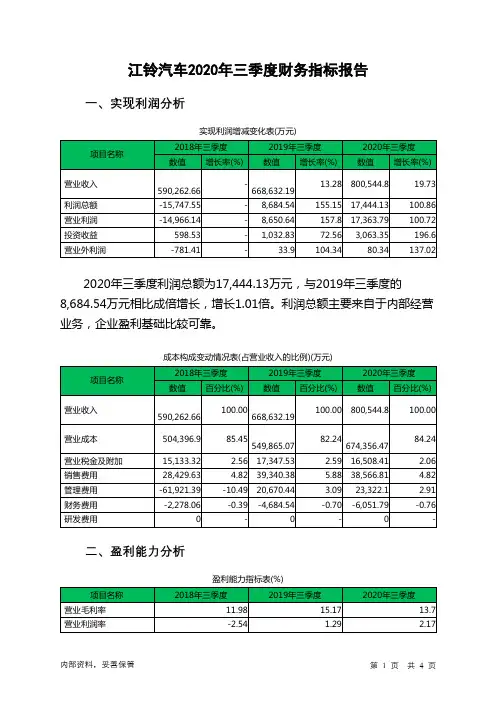

江铃汽车2020年三季度财务分析综合报告一、实现利润分析2020年三季度利润总额为17,444.13万元,与2019年三季度的8,684.54万元相比成倍增长,增长1.01倍。

利润总额主要来自于内部经营业务,企业盈利基础比较可靠。

在营业收入迅速扩大的同时,营业利润也迅猛增加,但这主要是应收账款的贡献,应当关注应收账款的质量。

二、成本费用分析2020年三季度营业成本为674,356.47万元,与2019年三季度的549,865.07万元相比有较大增长,增长22.64%。

2020年三季度销售费用为38,566.81万元,与2019年三季度的39,340.38万元相比有所下降,下降1.97%。

从销售费用占销售收入比例变化情况来看,2020年三季度在销售费用下降的情况下营业收入却获得了较大幅度的增长,企业采取了非常成功的销售战略,营销效率显著提高。

2020年三季度管理费用为23,322.1万元,与2019年三季度的20,670.44万元相比有较大增长,增长12.83%。

2020年三季度管理费用占营业收入的比例为2.91%,与2019年三季度的3.09%相比变化不大。

管理费用与营业收入同步增长,销售利润有较大幅度上升,管理费用支出合理。

本期财务费用为-6,051.79万元。

三、资产结构分析从流动资产与收入变化情况来看,流动资产增长快于营业收入增长,资产的盈利能力有所提高,但应收账款增长过快,盈利真实性值得怀疑。

与2019年三季度相比,资产结构并没有优化。

四、偿债能力分析从支付能力来看,江铃汽车2020年三季度是有现金支付能力的,其现金支付能力为913,097.93万元。

企业财务费用小于0或缺乏利息支出数据,无法进行负债经营风险判断。

五、盈利能力分析内部资料,妥善保管第1 页共3 页。

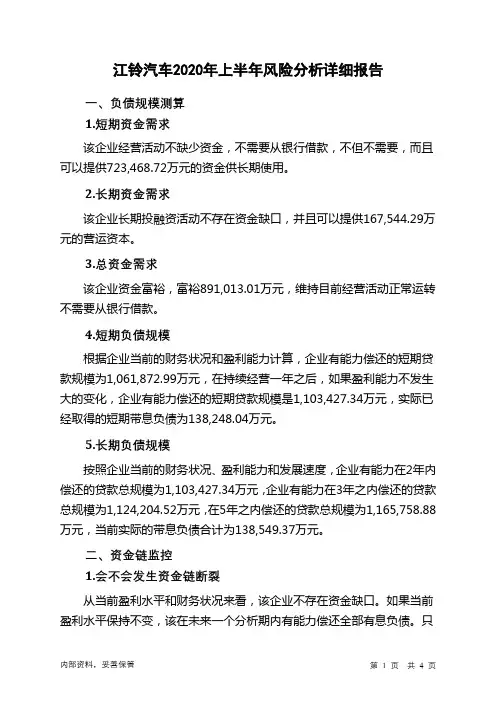

江铃汽车2020年上半年风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供723,468.72万元的资金供长期使用。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供167,544.29万元的营运资本。

3.总资金需求

该企业资金富裕,富裕891,013.01万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为1,061,872.99万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是1,103,427.34万元,实际已经取得的短期带息负债为138,248.04万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,103,427.34万元,企业有能力在3年之内偿还的贷款总规模为1,124,204.52万元,在5年之内偿还的贷款总规模为1,165,758.88万元,当前实际的带息负债合计为138,549.37万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

只

内部资料,妥善保管第1 页共4 页。

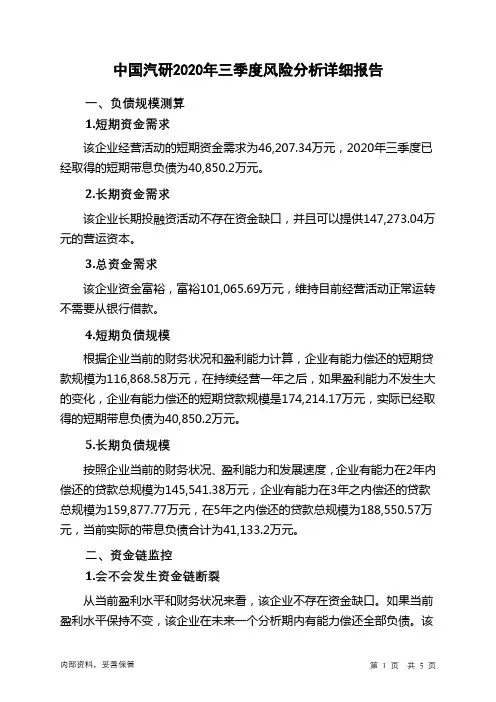

中国汽研2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动的短期资金需求为46,207.34万元,2020年三季度已经取得的短期带息负债为40,850.2万元。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供147,273.04万元的营运资本。

3.总资金需求

该企业资金富裕,富裕101,065.69万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为116,868.58万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是174,214.17万元,实际已经取得的短期带息负债为40,850.2万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为145,541.38万元,企业有能力在3年之内偿还的贷款总规模为159,877.77万元,在5年之内偿还的贷款总规模为188,550.57万元,当前实际的带息负债合计为41,133.2万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该企业在未来一个分析期内有能力偿还全部负债。

该

内部资料,妥善保管第1 页共5 页。

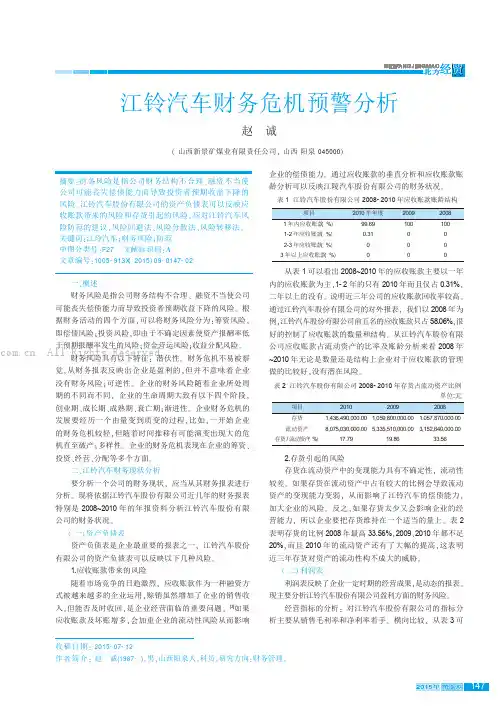

表1江铃汽车股份有限公司2008-2010年应收账款账龄结构1年内应收账款(%)1-2年应收账款(%)2-3年应收账款(%)3年以上应收账款(%)99.690.3100100000100000表2江铃汽车股份有限公司2008-2010年存货占流动资产比例单位:元存货流动资产存货/流动资产(%)1,436,490,000.008,075,030,000.0017.791,059,800,000.005,335,510,000.0019.861,057,870,000.003,152,640,000.0033.56收稿日期:2015-07-12作者简介:赵诚(1987-),男,山西阳泉人,科员,研究方向:财务管理。

江铃汽车财务危机预警分析赵诚(山西新景矿煤业有限责任公司,山西阳泉045000)摘要:财务风险是指公司财务结构不合理、融资不当使公司可能丧失偿债能力而导致投资者预期收益下降的风险。

江铃汽车股份有限公司的资产负债表可以反映应收账款带来的风险和存货引起的风险。

应对江铃汽车风险防范的建议,风险回避法、风险分散法、风险转移法。

关键词:江玲汽车;财务风险;防范中图分类号:F27文献标识码:A 文章编号:1005-913X (2015)09-0147-02一、概述财务风险是指公司财务结构不合理、融资不当使公司可能丧失偿债能力而导致投资者预期收益下降的风险。

根据财务活动的四个方面,可以将财务风险分为:筹资风险,即偿债风险;投资风险,即由于不确定因素使资产报酬率低于预期报酬率发生的风险;资金营运风险;收益分配风险。

财务风险具有以下特征:潜伏性。

财务危机不易被察觉,从财务报表反映出企业是盈利的,但并不意味着企业没有财务风险;可逆性。

企业的财务风险随着企业所处周期的不同而不同,企业的生命周期大致有以下四个阶段,创业期、成长期、成熟期、衰亡期;渐进性。

企业财务危机的发展要经历一个由量变到质变的过程,比如,一开始企业的财务危机较轻,但随着时间推移有可能演变出现大的危机直至破产;多样性。

江铃汽车2020年三季度风险分析详细报告

一、负债规模测算

1.短期资金需求

该企业经营活动不缺少资金,不需要从银行借款,不但不需要,而且可以提供697,716.27万元的资金供长期使用。

2.长期资金需求

该企业长期投融资活动不存在资金缺口,并且可以提供172,889.32万元的营运资本。

3.总资金需求

该企业资金富裕,富裕870,605.59万元,维持目前经营活动正常运转不需要从银行借款。

4.短期负债规模

根据企业当前的财务状况和盈利能力计算,企业有能力偿还的短期贷款规模为1,043,097.93万元,在持续经营一年之后,如果盈利能力不发生大的变化,企业有能力偿还的短期贷款规模是1,103,422.43万元,实际已经取得的短期带息负债为130,836.79万元。

5.长期负债规模

按照企业当前的财务状况、盈利能力和发展速度,企业有能力在2年内偿还的贷款总规模为1,073,260.18万元,企业有能力在3年之内偿还的贷款总规模为1,088,341.31万元,在5年之内偿还的贷款总规模为1,118,503.56万元,当前实际的带息负债合计为131,126.66万元。

二、资金链监控

1.会不会发生资金链断裂

从当前盈利水平和财务状况来看,该企业不存在资金缺口。

如果当前盈利水平保持不变,该在未来一个分析期内有能力偿还全部有息负债。

只

内部资料,妥善保管第1 页共4 页。