报告编号:160399A

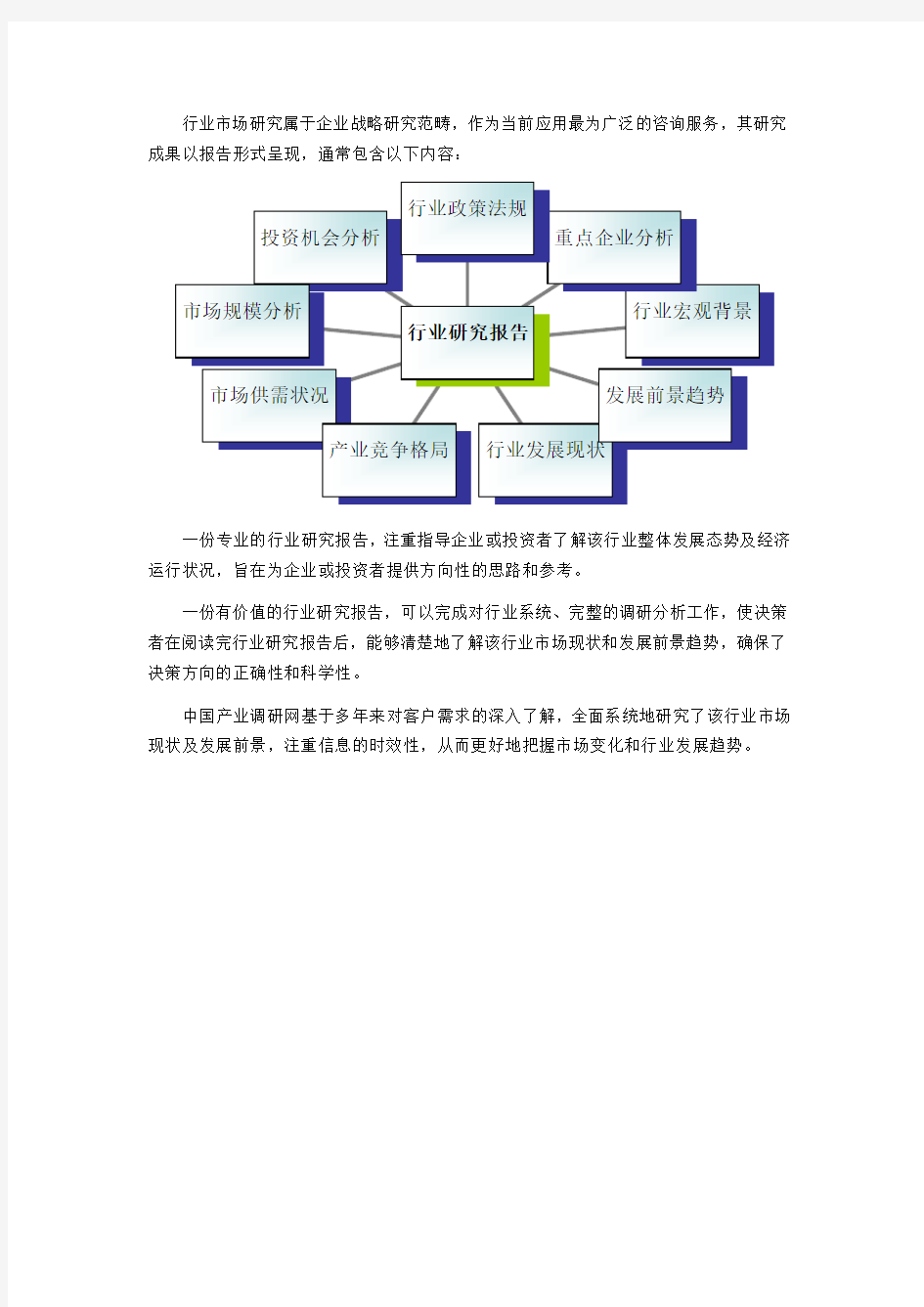

行业市场研究属于企业战略研究范畴,作为当前应用最为广泛的咨询服务,其研究成果以报告形式呈现,通常包含以下内容:

一份专业的行业研究报告,注重指导企业或投资者了解该行业整体发展态势及经济运行状况,旨在为企业或投资者提供方向性的思路和参考。

一份有价值的行业研究报告,可以完成对行业系统、完整的调研分析工作,使决策者在阅读完行业研究报告后,能够清楚地了解该行业市场现状和发展前景趋势,确保了决策方向的正确性和科学性。

中国产业调研网基于多年来对客户需求的深入了解,全面系统地研究了该行业市场现状及发展前景,注重信息的时效性,从而更好地把握市场变化和行业发展趋势。

一、基本信息

报告名称:

报告编号:160399A←咨询时,请说明此编号。

优惠价:¥7650 元可开具增值税专用发票

网上阅读:

温馨提示:如需英文、日文等其他语言版本,请与我们联系。

二、内容介绍

自2004年初露锋芒以来,银行理财产品的样式种类、发行款数与资金规模都开始急剧膨胀。2008年,尽管面临国内经济增长速度回落、境内外金融和大宗商品市场动荡不安的局面,银行理财产品的销售仍然创下历史新高。2008年各主要商业银行累计发售7799期理财产品,新募集资金约合人民币23055亿元。同期保险理财产品、信托理财产品、公募基金和券商集合理财产品的新募集资金分别约为6243亿元、5637亿元、1827亿元和226亿元。无疑,银行理财产品已稳居理财市场的第一位,规模超过其他类别理财产品的总和,成为推动国内理财市场发展的主要力量。

2013年银行理财产品发行规模达到44492个,同比增长%,发行规模再创历史新高。2014年5月,共有128家银行发行了4378款个人理财产品,参与银行数量减少20家,产品发行数量环比降幅为%。

2011年以来,银监会对银行理财产品的发展保持高度关注,监管程度趋于严厉。2 011年10月9日,银监会正式颁布了《商业银行理财产品销售管理办法》,并规定从20 12年1月1日起正式实施。2013年3月25日,银监会下发了《中国银监会关于规范商业银行理财业务投资运作有关问题的通知》(简称8号文),规范商业银行理财间接投资于“非标准化债权资产”业务。8号文表明银监会对银行理财产品健康规范发展持积极鼓励的态度。“非标”债权资产的投资受限,实质是倒逼银行理财业务转型,而不是封杀或封堵理财业务的发展,这将利好整个理财行业的长期健康发展,有利于理财消费者权益的保护。

据中国产业调研网发布的2016-2022年中国银行理财产品市场深度调查研究与发展趋势分析报告显示,2011年我国银行理财产品发行数量达到23889款,较2010年增长%,

其中人民币理财产品发行21474款,占据全部发行总量的90%,较2010年增长%。201 2年上半年银行理财产品市场呈现出规模稳升、收益下滑、创新频出等几大特点。

目前,我国普通居民的理财需求持续膨胀,银行在业务转型中开展理财业务的压力持续加大,而近年来金融市场快速发展为理财产品提供了越来越丰富的投资工具,银行理财业务继续发展将成为必然趋势。

《2016-2022年中国银行理财产品市场深度调查研究与发展趋势分析报告》针对当前银行理财产品行业发展面临的机遇与威胁,提出银行理财产品行业发展投资及战略建议。

报告以严谨的内容、翔实的分析、权威的数据、直观的图表等,帮助银行理财产品行业企业准确把握行业发展动向、正确制定企业竞争战略和投资策略。

报告是银行理财产品业内企业、相关投资公司及政府部门准确把握银行理财产品行业发展趋势,洞悉银行理财产品行业竞争格局、规避经营和投资风险、制定正确竞争和投资战略决策的重要决策依据之一,具有重要的参考价值。

正文目录

第一章中国银行理财产品行业发展环境

银行理财产品行业定义及内涵

银行理财产品定义

银行理财产品分类

(1)按标价货币分类

(2)按收益类型分类

银行理财产品运作原理

银行理财产品运作特征

银行理财产品收益来源

银行理财产品与各类理财产品的比较

银行理财产品行业监管政策

行业监管机制

行业主要政策解读

(1)《关于加强商业银行存款偏离度管理有关事项的通知》

(2)《关于规范商业银行理财业务投资运作有关问题的通知》(3)《关于银行业金融机构代销业务风险排查的通知》

(4)《关于加强银行理财产品销售自律工作的十条约定》

(5)《商业银行理财产品销售管理办法》

行业监管政策小结

银行理财产品行业经济环境

宏观经济环境

(1)GDP增长情况

(2)经济走势预测

居民消费价格指数

国内货币供应量分析

人民币存贷款利率

人民币存贷款余额

宏观经济环境小结

(1)房地产先行指标持续恶化

(2)宽货币未导向宽信用

银行理财产品行业市场经济环境

利率市场

汇率市场

(1)美元指数持续走强

(2)欧元汇率低位徘徊

(3)澳元理财依旧强势

商品市场

股票市场

第二章中国银行理财产品行业发展现状及展望银行理财产品发行规模及增长因素

银行理财产品发行规模及特点

(1)银行理财产品发行规模

(2)银行理财产品发行特点

银行理财产品增长驱动因素

(1)供给方因素

(2)需求方因素

(3)市场结构性因素

银行理财产品发行结构

本外币发行结构

(1)本外币理财产品发行规模及结构

(2)外币理财产品主要币种发行情况发行期限结构

发行主体结构

银行理财产品收益情况

人民币理财产品收益情况

外币理财产品收益情况

结构性理财产品收益情况

银行理财产品影响分析

理财产品对银行流动性的影响

理财产品对银行业绩的影响

银行理财产品市场展望

发行规模增速放缓

收益率将持续低迷

竞争加剧及渠道多元化

第三章中国银行理财产品行业运营模式分析银行理财产品运营模式分析

资产池模式

(1)资产池模式简介

(2)资产池类产品规模

(3)资产池模式存在缺陷

(4)资产池模式存在风险

(5)资产池模式监管动向

(6)资产池模式转型思路

一对一模式

(1)一对一模式简介

(2)一对一模式规模

银行与其他机构合作运营模式分析

银信合作运营模式

(1)银信合作的产生背景

(2)银信合作的操作模式

(3)银信合作的产品规模

(4)银信合作的潜在风险

(5)银信合作的政策监管

(6)银信合作的发展趋势

(7)银信合作的模式创新

银基合作运营模式

(1)银基合作的产生背景

(2)银基合作的操作模式

(3)银基合作的潜在风险

(4)银基合作的政策监管

(5)银基合作的模式创新

银保合作运营模式

(1)银保合作的产生背景

(2)银保合作模式的变迁

(3)银保合作的产品规模

(4)银保合作的潜在风险

(5)银保合作的政策监管

(6)银保合作的模式创新

银证合作运营模式

(1)银证合作的产生背景

(2)银证合作的操作模式

(3)银证合作的潜在风险

(4)银证合作的政策监管

(5)银证合作的模式创新

第四章中国银行理财产品行业产品市场现状及前景分析债券类理财产品发行现状及前景

债券类理财产品介绍

(1)产品特点及适合人群

(2)债券类产品运作模式

债券类理财产品发行情况及风险(1)债券类理财产品发行规模

(2)债券类理财产品发行主体

(3)债券类理财产品期限分布

(4)债券类理财产品市场地位

(5)债券类理财产品投资风险债券类理财产品市场趋势及前景(1)债券发行规模预测

(2)债券类理财产品市场前景信贷类理财产品发行现状及前景

信贷类理财产品介绍

(1)产品特点及适合人群

(2)信贷类理财产品运作模式信贷类理财产品发行情况及风险(1)信贷类理财产品发行规模

(2)信贷类理财产品发行主体

(3)信贷类理财产品期限分布

(4)信贷类理财产品市场地位

(5)信托资产收益情况

(6)信贷类理财产品投资风险信贷类理财产品市场趋势及前景(1)信托资产规模预测

(2)信托行业市场前景

结构性理财产品发行现状及前景

结构性理财产品介绍

(1)产品特点及适合人群

(2)结构性产品运作模式

结构性理财产品发行情况及风险(1)结构性理财产品发行规模

(2)结构性理财产品期限分布

(3)结构性理财产品市场地位

(4)结构性理财产品收益情况

(5)结构性理财产品投资风险结构性理财产品市场趋势及前景(1)结构性理财产品市场趋势

(2)结构性理财产品市场前景利率类理财产品发行现状及前景

利率理财产品介绍

(1)产品特点及适合人群

(2)利率类理财产品运作模式利率类理财产品发行情况及风险(1)利率类理财产品发行主体

(2)利率类理财产品期限分布

(3)利率类理财产品市场地位

(4)利率类理财产品投资风险利率类理财产品市场趋势及前景(1)利率类理财产品市场趋势

(2)利率类理财产品市场前景

票据类理财产品发行现状及前景

票据类理财产品理财产品介绍

(1)产品特点及适合人群

(2)票据类理财产品运作模式

票据类理财产品发行情况及风险

(1)票据类理财产品发行主体

(2)票据类理财产品市场地位

(3)票据类理财产品投资风险

票据类理财产品市场趋势及前景

(1)票据类理财产品市场趋势

(2)票据类理财产品市场前景

第五章中国银行理财产品行业销售渠道及营销策略分析银行理财产品行业销售渠道分析

银行网点

(1)银行网点的优劣势

(2)银行网点发展现状

(3)银行网点理财业务趋势

网上银行

(1)网上银行的优劣势

(2)网上银行交易规模

(3)网上银行理财业务趋势

手机银行

(1)手机银行的优劣势

(2)手机银行交易规模

(3)手机银行理财业务趋势

银行理财产品行业营销策略分析

银行理财产品营销SWOT分析

(1)银行理财产品营销优势分析

(2)银行理财产品营销劣势分析

(3)银行理财产品营销机遇分析

(4)银行理财产品营销挑战分析银行理财产品营销存在问题

(1)目标定位

(2)信息披露

(3)营销渠道

(4)职业素质

(5)客户维护

(6)品牌营销

(7)投资者利益保护机制

银行理财产品营销策略建议

(1)提高产品设计创新能力

(2)加强营销流程管控

(3)拓展产品营销渠道

(4)完善营销团队建设

(5)实施品牌形象管理

(6)完善投诉处理机制

(7)提高风险管控能力

(8)加强业务规范监督

第六章中国银行理财产品行业发行主体特征及竞争分析银行理财产品发行主体特征分析

国有商业银行理财产品发行特征

(1)投资币种分布特点

(2)期限跨度分布特点

(3)资产标的分布特点

(4)银行个体分布特点

城市商业银行理财产品发行特征

(1)投资币种分布特点

(2)期限跨度分布特点

(3)资产标的分布特点

(4)银行个体分布特点

股份制商业银行理财产品发行特征

(1)投资币种分布特点

(2)期限跨度分布特点

(3)资产标的分布特点

(4)银行个体分布特点

外资银行理财产品发行特征

(1)投资币种分布特点

(2)期限跨度分布特点

(3)资产标的分布特点

(4)银行个体分布特点

银行理财产品发行主体排名分析

各银行理财产品分类排名

(1)发行能力排名

(2)产品收益率排名

(3)风险控制能力排名

(4)理财产品丰富性排名

各主体分期限收益率排名

(1)1个月期收益率排名

(2)3个月期收益率排名

(3)6个月期收益率排名

(4)12个月期收益率排名

银行理财产品发行主体竞争分析

国有商业银行竞争实力

(1)品牌优势

(2)网络优势

(3)客户优势

城市商业银行竞争实力

(1)理财产品规模扩大

(2)区域优势明显增强

股份制商业银行竞争实力

(1)理财综合实力较强

(2)产品管理能力领先

外资银行竞争实力

(1)自主创新能力

(2)品牌建设优势

第七章中国银行理财产品行业发行主体个案分析

股份制商业银行个案分析

招商银行理财产品分析

(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财收入分析

(6)银行理财市场地位

(7)银行发展战略规划交通银行理财产品分析

(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财收入分析

(6)银行理财市场地位

(7)银行发展战略规划中信银行理财产品分析

(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财收入分析

(6)银行理财市场地位

(7)银行发展战略规划中国光大银行理财产品分析(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财收入分析

(6)银行理财市场地位

(7)银行发展战略规划华夏银行理财产品分析

(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财收入分析

(6)银行理财市场地位

(7)银行发展战略规划广发银行理财产品分析

(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财收入分析

(6)银行理财市场地位

(7)银行发展战略规划

兴业银行理财产品分析

(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财收入分析

(6)银行理财市场地位

(7)银行发展战略规划

上海浦东发展银行理财产品分析(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财收入分析

(6)银行理财市场地位

(7)银行发展战略规划

中国民生银行理财产品分析(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财收入分析

(6)银行理财市场地位

(7)银行发展战略规划

城市商业银行个案分析

平安银行理财产品分析

(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财收入分析

(6)银行理财市场地位

(7)银行发展战略规划

中国邮政储蓄银行理财产品分析(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财市场地位

(6)银行发展战略规划

徽商银行理财产品分析

(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财收入分析

(6)银行理财市场地位

(7)银行发展战略规划北京银行理财产品分析

(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财收入分析

(6)银行理财市场地位

(7)银行发展战略规划包商银行理财产品分析

(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财市场地位

(6)银行发展战略规划青岛银行理财产品分析

(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财市场地位

(6)银行发展战略规划南京银行理财产品分析

(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财收入分析

(6)银行理财市场地位

(7)银行发展战略规划宁波银行理财产品分析

(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财收入分析

(6)银行理财市场地位

(7)银行发展战略规划厦门银行理财产品分析

(1)银行简介

(2)银行网点规模

(3)银行存款规模

(4)银行理财产品现状

(5)银行理财市场地位

(6)银行发展战略规划

(1)银行简介

(2)银行网点规模

商业银行个人理财产品的种类、风险、现状、 问题和发展趋势对策 一、种类 1、简单按品种分类: 基金类:货币基金、债券基金、混合基金、股票基金; 保险类:人身保险、财产保险; 理财类:包括债券类财产品、贷款类理财产品、信托类理财产品等; 目前工行还能炒贵金属,交行可以炒外汇,这些都属于理财产品。 2、按照客户获取收益方式的不同,理财计划可以分为保证收益理财计划和非保证收益理财计划。 保证收益理财计划,是指商业银行按照约定条件向客户承诺支付固定收益,银行承担由此产生的投资风险,或银行按照约定条件向客户承诺支付最低收益并承担相关风险,其他投资收益由银行和客户按照合同约定分配,并共同承担相关投资风险的理财计划。 非保证收益理财计划可以分为保本浮动收益理财计划和非保本浮动收益理财计划,保本浮动收益理财计划是指商业银行按照约定条件向客户保证本金支付,本金以外的投资风险由客户承担,并依据实际投资收益情况确定客户实际收益的理财计划。非保本浮动收益理财计划是指商业银行根据约定条件和实际投资收益情况向客户支付

收益,并不保证客户本金安全的理财计划。 3、根据币种不同理财产品包括人民币理财产品和外币理财产品两大类。 (1)人民币理财产品:银行人民币理财是指银行以高信用等级人民币债券(含国债、金融债、央行票据、其他债券等)的投资收益为保障,面向个人客户发行,到期向客户支付本金和收益的低风险理财产品。 收益率高、安全性强是人民币理财的主要特点。银行推出的人民币理财产品,大致可分为两类。 ①传统型产品主要有基金、债券、金融证券等,此类产品风险低,收益确定,一般收益在3%左右。 ②人民币结构性存款该类产品与汇率挂钩,与外币同类产品从本质上来说没有多少差异,风险略高于传统型产品。人民币理财产品更像是“定期储蓄”的替代品。例如:交通银行的“得利宝·深红3号”以高息和货币策略吸引投资人眼光,这一款产品投资期限一年,分为人民币、澳元、欧元三种货币投资选择,产品收益率与“一篮子货币”(巴西、丹麦、挪威、土耳其)对美元的汇率表现挂钩。如果在投资到期时,“一篮子货币”表现不低于期初水平,即使只是持平,人民币产品就可获得不少于10%的收益。 (2)外币理财产品:2008年,股票市场大幅波动,“保本增值”已逐渐成为理财新风向。在此背景下,各大银行纷纷推出外币

我国商业银行理财产品业务的现状分析 随着经济的蓬勃发展,居民理财意识的日益增长,中国的理财业务有着日新月异的变化,特别是商业银行,无论从产品种类上,还是从发行规模上,都有了很大的提高。理财业务的开展,既为商业银行维护和拓展高端客户提供了有利条件,又为其带来了可观的中间业务收入和综合效益。因而,作为一项前景广阔的新兴中间业务,大力发展银行理财产品,将是商业银行战略转型的重要推动力。 一、我国商业银行理财业务的发展与现状 (1) 我国商业银行理财业务的发展历程 20世纪90年代末期,在当时信贷投放高速增长的背景下,中小银行定期储蓄存款占有率比较低,缺乏了稳定的资金来源,而发行人民币理财产品能够增强其吸储能力,缓解资金趋紧压力,这直接推动了我国投资顾问和个人外汇理财服务的出现。 2000年9月,中国人民银行对外币利率管理体制实施改革,外币理财业务开始占了理财业务的主导地位,但总体规模不大,也没有形成竞争市场。而后,2004年11月,光大银行推出投资于银行间债券市场 的“阳光理财B计划”,开创了国内人民币理财产品的先河。 2006以后,随着客户理财服务需求的日益旺盛和市场竞争主体的多元化发展,国有商业银行在面对存款市场激烈的同业竞争中,加大了理财产品的创新和发行力度,不断丰富和延伸理财品牌及价值链上的子产品。至此,整个银行理财产品市场规模呈现了爆发式增长的态势。(2) 我国商业银行理财业务的现状 1、我国商业银行理财产品运作模式的变化 在人民币理财产品的初创期,商业银行理财业务的投资方向基本为银行间国债、央行票据、货币市场基金等固定收益工具。在风险管理方面,与初期的外币理财产品相比,人民币理财产品则更为规范,且客户资金与银行自有资金相互隔离。也就是说,此时的理财产品仅仅依靠银

竞争组分析:(2011)010号—银行理财产品 一、银行理财产品的快速发展 发行速度加快,呈现短期化趋势 图1. 历年银行理财产品发行支数图2.历年银行理财产品发行额度及余额 数据来源:WIND、中金、恒天财富图3.各期限产品支数及占比(2011上半年)图4.近一年各大银行发售理财产品数量占比 数据来源:WIND、安信、恒天财富我国银行理财业务起步较晚,但发展异常迅猛。2004年,我国诞生了首支外币银行理财产品和人民币银行理财产品;当年即实现114支发行规模。2010年银行理财产品发行量突破一万支,今年上半年更是发行了10041支,发行额度14.2万亿元;平均每天发行55支(780亿元人民币)。值得指出的是,自去年下半年持续性的货币紧缩以来,银行理财产品发行不断提速,从今年上半年的发行数量和额度可见一斑。 交行 13%招商 9% 中行 8% 工行 8% 深发展 5% 民生 5% 其他 52% 近一年各大银行发售理财产品数量占比 交行 招商 中行 工行 深发展 民生 其他

截止2011年上半年末,理财产品余额约为3.3万亿,约相当于当前商业银行存款余额的4.2%。从2006 年至2011年上半年,理财产品余额的CAGR达到了82%。 银行理财产品的发行期限普遍来说都比较短。今年上半年发行的理财产品中,67%为100天以内的短期产品,其中主要集中在22-31天和61-200天的区间内。从历史年度的年平均 发行期限来看,期限不断缩短,当前为平均116天,提高了其作为流动性管理工具的能力。 从发行数量上来看,近一年来交行发行了2455支,居市场之首,占比约为12.66%;其次为招行8.67%,中行8%。在全部88家银行中,前6大银行占据半壁江山(48%)。 银行理财产品结构悄然转变 图5. 银行理财产品的余额结构 资料来源:信托业协会、中金、恒天财富 图6、近年来非保本理财产品的比例显著提升图7.信贷类资产的占比明显降低图8. 历年理财产品平均期限 资料来源:信托业协会、WIND、安信、恒天财富

报告编号:160399A

行业市场研究属于企业战略研究范畴,作为当前应用最为广泛的咨询服务,其研究成果以报告形式呈现,通常包含以下内容: 一份专业的行业研究报告,注重指导企业或投资者了解该行业整体发展态势及经济运行状况,旨在为企业或投资者提供方向性的思路和参考。 一份有价值的行业研究报告,可以完成对行业系统、完整的调研分析工作,使决策者在阅读完行业研究报告后,能够清楚地了解该行业市场现状和发展前景趋势,确保了决策方向的正确性和科学性。 中国产业调研网基于多年来对客户需求的深入了解,全面系统地研究了该行业市场现状及发展前景,注重信息的时效性,从而更好地把握市场变化和行业发展趋势。

一、基本信息 报告名称: 报告编号:160399A←咨询时,请说明此编号。 优惠价:¥7650 元可开具增值税专用发票 网上阅读: 温馨提示:如需英文、日文等其他语言版本,请与我们联系。 二、内容介绍 自2004年初露锋芒以来,银行理财产品的样式种类、发行款数与资金规模都开始急剧膨胀。2008年,尽管面临国内经济增长速度回落、境内外金融和大宗商品市场动荡不安的局面,银行理财产品的销售仍然创下历史新高。2008年各主要商业银行累计发售7799期理财产品,新募集资金约合人民币23055亿元。同期保险理财产品、信托理财产品、公募基金和券商集合理财产品的新募集资金分别约为6243亿元、5637亿元、1827亿元和226亿元。无疑,银行理财产品已稳居理财市场的第一位,规模超过其他类别理财产品的总和,成为推动国内理财市场发展的主要力量。 2013年银行理财产品发行规模达到44492个,同比增长%,发行规模再创历史新高。2014年5月,共有128家银行发行了4378款个人理财产品,参与银行数量减少20家,产品发行数量环比降幅为%。 2011年以来,银监会对银行理财产品的发展保持高度关注,监管程度趋于严厉。2 011年10月9日,银监会正式颁布了《商业银行理财产品销售管理办法》,并规定从20 12年1月1日起正式实施。2013年3月25日,银监会下发了《中国银监会关于规范商业银行理财业务投资运作有关问题的通知》(简称8号文),规范商业银行理财间接投资于“非标准化债权资产”业务。8号文表明银监会对银行理财产品健康规范发展持积极鼓励的态度。“非标”债权资产的投资受限,实质是倒逼银行理财业务转型,而不是封杀或封堵理财业务的发展,这将利好整个理财行业的长期健康发展,有利于理财消费者权益的保护。 据中国产业调研网发布的2016-2022年中国银行理财产品市场深度调查研究与发展趋势分析报告显示,2011年我国银行理财产品发行数量达到23889款,较2010年增长%,

银行理财业务存在的问题及对策 《金融研究》2008年第9 期 一、我国银行理财产品的现状和主要特征 随着理财市场的快速发展,银行理财产品的数量呈现快速上升态势。目前已形成人民币理财产品与外币理财产品两大类型,截至2008年 3 月底,国内共发行人民币理财产品615种,外币理财产品1467 种。目前国内银行理财产品主要呈现以下特征: 1. 两种产品预期收益率不断攀升。资料显示,2005 年推出的人民币理财产品平均预计最高收益率为 2.73%,2006 年达到 3.34%,2007 年进一步攀升到 11.73%,是2005年的4.3 倍。同时,2005年推出的外币理财产品平均预计最高收益率为 3.99%,2006 年达到 4.88%,2007 年进一步攀升到7.38%,比2005 年增长85.0%。 2. 人民币产品委托期限稳步上升,外币产品委托期限呈波动变化。资料显示,2005年推出的人民币理财产品平均委托期限为270.8 天,2006 年增至310.0 天,2007年进一步增至336 天,比2005年延长了65.2 天。2005年推出的外币理财 产品平均委托期限为345 天,2006 年减至261.6 天,2007 年回升至334.3 天, 比2005 年略降10.7 天。 3. 产品购买门槛呈增高态势。资料显示,2005 年推出的人民币理财产品平均起始金额为23000 元,2006年达到93411元,2007年略有回落,仍高达88867 元,是2005年的 3.9 倍。外币理财产品分币种看,2005年推出的美元理财产品平均起始金额为2997 美元,2006 年达到6871美元,2007年达到10919 美元, 是2005 年的 3.6 倍;2005 年推出的港币理财产品平均起始金额为14616港币,2006年达到40723港币,2007 年进一步升至55600 港币,是2005年的3.8 倍。 4. 产品发售明显倾向于经济发达地区。资料显示,银行理财产品发售较多地集中在上海、北京、广东、江苏、浙江等经济发达地区,尤其是上海作为全国的金融中心,更是银行理财的首选地。截至2008年3月底,推出的615种人民币理财产品中,28.8%的品种仅在经济发达地区发售,其中,14.5%的产品仅在上海发售;相比人民币理财产品,外币理财产品对发达地区的热衷更加突出,推出的1467 种产品中,51.5%的产品仅在发达地区发售,其中,2 5.3%的产品仅在上海发售。 5. 产品发售以非国有商业银行为主。资料显示,四大国有商业银行(建设银行、工商银行、农业银行、中国银行)发售银行理财产品的力度明显不如其他商业银行。截至2008年 3 月底,推出的615 种人民币理财产品中,四大国有银行共发售106种,所占比例仅有17.2%,其他商业银行共发售509 种,所占比例高达82.8%。推出的1467 种外币理财产品中,四大国有商业银行共发售425 种,所占比例仅有290%,其他商业银行共发售1042 种,所占比例高达71.0%。股份制商业银行在理财发售总额中占据了一半以上,成为理财产品的主要发售银行。 6. 美元和港币是外币理财产品的主要币种。资料显示,从外币理财产品的构成来看,美元和港币占绝对优势。截至2008年3月底,推出的1467种外币理财产品中,美元理财产品有991种,占6 7.6%,港币理财产品有317种,占21.6%,其他币种理财产品有159 种,仅占10.8%。 综上所述,我们不难发现:目前,国内理财产品呈现出明显的“两高一长” 的特征,即预期收益率高、购买门槛高和委托期限长。众所周知,高预期不等于高回报,门槛高和期限长意味着大量的资金可能会被套牢。在这样的前提下,广大消费

学年论文 题目:华夏银行个人理财产品的现 状和发展 学院商学院 专业金融学 班级 2012级(3)班 学号 1223110122 姓名庞诗婉 指导教师谭春枝(教授) 二〇一五年一月二日

摘要 个人理财,是在对个人收入、资产、负债等数据进行分析整理的基础上,根据个人对风险的偏好和承受能力,结合预定目标运用诸如储蓄、保险、证券、外汇、收藏、住房投资等多种手段管理资产和负债,合理安排资金,从而在各个人风险可以接受范围内实现资产增值的最大化的过程。银行个人理财产品是一家银行提供的个人理财服务不同于其他银行的重要标志。文章首先介绍了华夏银行个人理财产品的背景,然后通过SWOT工具对华夏银行个人理财产品进行了分析,最后针对华夏银行自身的优势和缺点提出了发展个人理财产品的策略,以期为华夏银行制定个人理财产品发展计划略有帮助。 关键字:华夏银行;个人理财产品;现状;发展策略

目录 一、华夏银行个人理财产品简介 (1) (一)华夏银行个人理财产品的背景 (1) (二)华夏银行个人理财产品的概况 (1) 1、稳盈系列 (2) 2、增盈系列 (2) 3、创盈系列 (2) 4、慧盈系列 (3) 5、金盈系列——代理个人黄金业务 (3) 6、天天理财系列 (3) 7、活期与通知存款联动业务 (4) (三)个人理财产品的销售渠道 (4) 二、华夏银行个人理财产品的SWOT分析 (6) (一)华夏银行发展个人理财产品的优势 (6) 1、电子银行渠道优势 (6) 2、品牌优势 (7) 3、客户资金管理经验优势 (8) (二)华夏银行发展个人理财产品的劣势 (8) 1、网点渠道劣势 (8) 2、经营管理混乱、人才激励机制不完善 (9) 3、综合实力不敌大银行 (10) (三)华夏银行发展个人理财产品的机会 (10) 1、经济持续增长,社会财富集中 (10) 2、理财意识、理财需求增强 (10)

案例:银行理财产品分析 一、银行理财产品简介 以下是几个典型的此类结构性理财产品: 浦东银行汇理财2006年第9期F2计划: 浦发银行汇理财2006年第九期F2计划产品(以下简称F2)给出客户(甲方)的收益率计算公式如下: 收益率=最大值[16% -(最好的股票表现值-最差的股票表现值),0%] 按照合同约定:银行挂钩了在香港上市的四只股票: 中国建行(股票代码 0939)简称建行 中国人寿保险(股票代码 2628)简称人寿 中银香港(股票代码 2388)简称中银 招商银行(股票代码 3968)简称招行 按照合同约定股票表现值:(该挂钩股票2007年12月19日当天收盘价-该挂钩股票2006年12月28日当天收盘价)/ 该挂钩股票2006年12月28日当天收盘价。 深发展银行聚财宝飞跃计划2007年1号: 该产品的投资收益与三大国有银行H股挂钩,分别为:中国银行、工商银行、建设银行。 该产品的收益设计如下: 该产品设有三个观察日,分别为2008年1月30日、2008年1月31日和2008年2月1日。 初始日价格:3只银行股的H股于2007年1月30日在香港联合交易所收市的收盘价。 观察日价格:3只银行股的H股于上述观察日在香港联合交易所收市的收盘价。 单只股票在某观察日的股价表现=(该观察日股价/初始日股价)-1 单只股票的平均股价表现:该股票在上述三个观察日的股价表现之算术平均值。

投资期末对挂钩的三只银行股的平均股价表现进行比较,取最高值作为最好表现,取最低值作为最差表现。 收益率计算公式:收益率=15%-(最好表现-最差表现),下限为0。 平安银行第12期“盈丰理财0702号”: 该产品投资币种为港币,投资期限为12个月,起点金额为5万港币。产品的收益与五只电力股票挂钩,挂钩股票为:大唐国际发电股份有限公司 [991 HK]、华能国际电力股份有限公司 [902 HK]、华润电力控股有限公司 [836 HK]、华电国际电力股份有限公司[1071 HK]、中国电力国际发展有限公司 [2380 HK]。 产品的收益设计如下: 启始观察日:2007年2月16日。 到期观察日:2008年2月13日。 基准股价:启始观察日香港交易所公布的挂钩股票的收盘价。 参考价格:到期观察日香港交易所公布的挂钩股票的收盘价。 最好表现平均值:理财期末对挂钩的5只电力股的参考股价与基准股价进行比较,将表现最好的2只分为一组,求其股价表现的算术平均值,取其值作为最好表现平均值。 最差表现平均值:理财期末对挂钩的5只电力股的参考股价与基准股价进行比较,将表现最差的2只股票分为一组,求其股价表现的算术平均值,取其值作为最差表现平均值。 两组平均值之差=(最好表现平均值-最差表现平均值)。 年收益率=25%-两组平均值之差;最低值为0%,最高为25%。 民生银行非凡理财人民币第十二期: 一、产品要素 挂钩标的: 8 只香港银行保险股: 股票名称指定交易所股票代码路透系统代码彭博系统代码 1 中国工商银行股份有限公司香港股票交易所 1398 1398.HK 1398 HK Equity 2 中国银行股份有限公司 3988 3988.HK 3988 HK Equity 3 中国建设银行股份有限公司 939 0939.HK 939 HK Equity

我国银行理财产品市场的现状、问题和对策研究 毕宁 摘要: 在激烈的市场竞争中,各大银行为了更好的持续发展下去相继推出了不同的理财品,理财产品既是满足大众需求的一种新型产品,同时也为银行带来了不少收益。本文主要从我国银行理财产品市场的现状出发,提出了当前理财产品市场存在的一些问题,并提出了相关的对策分析。 关键词: 银行; 理财产品; 市场现状; 问题; 对策 前言: 随着经济的发展,我国国民收入普遍上升,人们的理财意识也有所提升,对此,各大银行根据居民个人的理财意识继而推出了很多理财产品。理财产品是一种新型的投资方式,它不仅能够满足居民投资的需求,同时也为银行拓宽了业务渠道,更好的获得收益。 一、我国银行理财产品市场的现状 ( 一) 我国银行理财产品市场的规模 可以说,我国银行理财产品的发展较快,自2005 年开始,年增长率在不断上升。截止到2013 年年末,我国的银行理财资金已经达到10万亿元以上,这说明银行理财产品已经成为银行重要的资产管理业务。我国银行理财产品不仅发展速度较快,其市场规模也越来越大。 ( 二) 银行理财产品的结构 近年来,我国各大银行的理财产品层出不穷,现如今,由最初发行的138 款产品现在已经多达4000 款以上。与美国相比,其市场活跃性强,美国理财产品没有明显的增长,但是其中的几百款产品数量波动明显。 虽然银行理财产品多种多样,但是可以按照以下四个结构进行划分。首先,从是否保本的角度将理财产品划分为保本产品和非保本产品两类,其中非保本产品占据的比例较大。其次,从资金投向的角度划分,分为投向债券、投向存款等各大种类,分布占据不同的比例。然后,从期限的角度划分,产品分为短期和长期两种类型。其中一年以内的产品视为短期理财产品,其占据比例较高,多达88.4%,而一年以上的理财产品视为长期理财产品,占据份额大概占11.6%左右。 二、我国银行理财产品市场存在的问题 ( 一) 立法的缺失 我国银行理财产品从无到有,从小规模发展到大市场离不开强有力的监管和约束。虽然在2005 年针对银行理财产品的监管法被确立起来,但是随着经济的发展,市场状况的变化,以往的部分法规显然已经不适用当前的市场现状。《商业银行个人理财业务管理暂行办法》中之规定了个人理财业务,除此之外,其他相关的理财业务并没有与之相应的监管法规,立法的缺失无疑会加大理财产品的风险因素。 ( 二) 内部管理机制不健全 要想银行的理财业务良好的运作下去离不开完善的管理机制。但是在当前我国银行的内部管理中仍然存在多种问题。首先,理财业务的管理结构不清晰,战略定位不准确。银行的高层还没有对银行未来理财产品的发展有明确的规划和定位,且银行管理部门也缺乏专业的人员以及专业的系统去管理和运作,这给银行理财业务带来了极大的困难。 其次,银行理财业务的投资渠道有限,银行的理财没有法律主体投资地位,因此银行的资产投资基本都是通过第三方平台进行交易,银行的投资渠道有限,对发展理财产品市场也有着很大的制约性。

银行理财产品的现状和发展前景 摘要:目前,各商业银行竞相向市场推出了各具特色 的理财产品。本文在对国内银行理财产品市场的发展状况和银行理财产品下半年发展趋势进行了简要分析,并指出银行理财产品发展过程中应注意的问题,以期对我国商业银行理财业务的发展有所帮助。 关键词:银行理财;股权投资;创业板 、银行理财产品的发展现状 自2004 年初露锋芒以来,银行理财产品的样式种类、 发行款数与资金规模都开始急剧膨胀。2008 年,尽管面临国内经济增长速度回落、境内外金融和大宗商品市场动荡不安的局面,银行理财产品的销售仍然创下历史新高。2008 年各主要商业银行累计发售7799 期理财产品,新募集资金约合人民币23055 亿元。同期保险理财产品、信托理财产品、公募基金和券商集合理财产品的新募集资金分别约为6243 亿元、5637亿元、1827亿元和226亿元。无疑,银行理财产 品已稳居理财市场的第一位,规模超过其他类别理财产品的总和,成为推动国内理财市场发展的主要力量。 金融危机后,我国经济率先反弹,相关市场相继回暖,

银行理财市场也火热起来,2009 年一季度,各银行共发行理财 产品985 款,与2008 年一季度持平,其中家银 3 月份全国43 行共发行理财产品455 款,比2月增长三成,理 财产品 的发行呈现出回暖态势。2009年4月份,银行间理财产品市场共发售产品452 款,数量与3 月份基本一致,平均委托管理期限189 天。从期限结构看,短期产品依旧占据市场主流,全月共有301 款半年以内产品上市,占总数的七成。收益率方面,产品平均期望收益率2.42%,高于基准利率44 个基点。 从迄今为止银行理财产品的设计特点来看,绝大多数产 品都是看涨理财资金的最终投资方向。这些投资方向,按照中国社 会科学院理财产品中心的分类,已经涵盖了信用、利率、汇率、股票、商品、保险、混合等非常广泛的投资领域。 、2009 年下半年银行理财产品的发展趋势 1继续扩大境外投资。随着沪深股指的不断上行,整 个市场积聚的系统性风险也在逐步加大,资产的分散配置是投资者 需要考虑的一个重要方面。但是投资者仍然可以通过 现有的渠道实现全球化的资产配置,比如银行QD n产品。 从另一方面看,由于金融危机的影响,美元仍具有贬值空间。 因此,在资产全球化配置过程中应注重对非美元资产进行投 资,购买的资产尽量避免以美元计价。鉴于欧元、英镑对美元的升 值幅度均比人民币对美元的升值幅度更快,以欧元、英镑计价的资 产值得特别关注。 2参与股权投资。我国的经济高速发展,造就了大量

中国农业银行某理财产品年度分析 报告(doc 13页) 部门: xxx 时间: xxx 整理范文,仅供参考,可下载自行编辑

中国农业银行“金砖四国”股票基金代客境外理财产品 2009年度分析报告 (QDII07055 、QDII07056) 产品代码为:QDII07055 (美元)、QDII07056(人民币) 产品名称:“金砖四国”股票基金(美元)、“金砖四国”股票基金(人民币) 中国农业银行“金砖四国”股票基金理财产品年度分析报告 一、重要提示 本理财计划管理人保证本报告所载资料不存在虚假记载、误导性陈述。 理财计划管理人承诺以诚实信用、勤勉尽责的原则管理和运用投资者资金,但不保证本产品一定盈利。 理财计划管理人力求报告内容客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成理财产品的买卖意见,投资者据此做出的任何投资决策与本报告及管理人无关。 本报告期间为2009年1月1日至2009年12月31日。 二、产品表现回顾 (一)综述: 对于全球经济来说,2008年和2009年是不寻常的两年。2008年,我们目睹了世界范围内最惨重的金融危机,它导致了新的“大萧条”,而2009年则上演了历史上最大的经济复苏,通常需要经历好几年的反弹周期在短短6个月内完成了。不仅是股市,几乎所有的风险资产类别都大幅上涨。接近09年末,全球性的经济复苏已然可见,然而对于此次危机的本质和各国货币财政刺激计划可能退出的担忧,又使得我们对未来不能过度乐观。值得注意的是,自08年10月的低点以来,巴西、俄罗斯、印度、中国(“金砖四国”)作为新兴经济体的代表都取得了可喜的涨幅,而在强劲增长、积极的盈利预期、通胀稳定的支持下,未来新兴市场还将继续引领全球经济复苏。截止2009年12月31日,本理财计划的美元净值为0.7759,扣除人民币汇兑损失后,人民币市值约

南京大学 毕业论文 论文题目:商业银行理财产品市场的现状、存在问题 及对策 姓名:平安 学号:256125440 专业:金融学 年级:大四 指导教师:余明

商业银行理财产品市场的现状、存在问题及对策学号: 256125440 姓名:文宇 摘要:商业银行理财产品市场虽然发展的如火如荼,但是却存在很多的问题, 极大制约了了市场的进一步拓展。能够从现状当中发现制约因素,并提出相应的解决措施无疑对商业银行理财业务的进一步发展有着十分重要的现实意义。本文先解释理财的内涵,介绍理财产品的分类,分析商业银行理财产市场的现状,存在问题,最后提出相应的建议对策。 关键词:理财、商业银行理财产品、现状、存在问题、对策研究

Abstrct:Commercial bank financial products market, although the development in full swing, but there are a lot of issues, greatly restricted the further expansion of the market. Were found to constraints from the status quo, and the corresponding solutions to the commercial banks is no doubt the further development of financial business has a very important practical significance. This article first explains the meaning financial management, and from the micro and macro aspects of the property market, commercial banks, management status, problems, and finally make recommendations accordingly countermeasures. Keywords: Managing finances、Commercial bank managing finances product、present situation, existence question、countermeasure research

我国理财产品现状及发展趋势分析 可溯贷从商业银行理财产品的发展历史谈起,通过简述我国商业银行个人理财产品的发展过程、发展现状,并对目前我国商业银行个人理财产品的营销模式与营销策略发表了看法,指出我国商行个人理财系列产品存在的问题,提出通过金融创新以及营销策略的创新发展来推动我国商业银行个人理财产品发展的举措。 [关键词]商业银行;个人理财产品;金融创新 1前言 伴随着中国经济的几何级数增长,中国居民的经济收入飞速增长,个人财富规模不断扩大,与此同时,我国的财富结构也在不断地发生变化,包括银行理财在内的非储蓄个人金融资产增速惊人。在这种环境下,中国商业银行理财产品也呈现出爆炸式增长。个人理财产品凭借市场容量大、风险低、业务范围广、收入稳定的特性,早已成为外国商业银行的主导产品和重要的收益来源以及利润的新的增长点。在这种外资银行理财产品的刺激下,我国商业银行也争先恐后地推出一系列理财产品。现今,个人理财产品已经成为我国商业银行重要的利润增长点,个人理财市场发展空间日益增加。由于我国商业银行个人理财产品的发展时间较短,还存在着一些问题,且正面临着日益增长的竞争压力。因此我们应该认识到推动我国商业银行个人理财产品的发展与创新,营销模式的改进是迫在眉睫的大事。现代商业银行如果想在激烈的市场竞争中站稳脚跟,就必须努力提高个人理财业务的综合竞争力,在个人理财业务上有所建树。 2商业银行个人理财业务概论 2.1商业银行个人理财业务含义 商业银行个人理财业务指的是商业银行开展的一种面向广大的储户,与财务分析、理财规划以及个人资产管理有很大的关联性的专业化业务。基金、债券和保险是理财产品主要的具体表现形式。商业银行个人业务根据运作方式的差别能够大致分为理财顾问服务和综合理财服务两类。其中,银行向客户提供的财务分析与规划、投资建议个人投资产品推介等专业化服务就是理财顾问服务。在综合理财服务活动中,客户授予银行代表客户按照合同约定的投资方向和方式进行投资的权利,进行投资和资产管理。目前国际上比较成熟的理财方式主要是:商业银行利用掌握的客户信息,在通过了客户的真实需求之后,帮助客户制定一系列的财务管理目标和计划,以及帮助客户选择较为正确的金融产品等一系列金融服务过程。 2.2商业银行个人理财业务发展特点 在较长时间的探索和创新过程中,我国商业银行的个人理财业务已经得到了一些初步的发展。在和商业银行的传统业务进行比较之后我们不难发现,个人理财业务有下列几点特点:①分层性:商业银行的个人理财业务有明显的分层现象,通过对不同的客户群体进行划分,将客户合理分层,针对不同层次和需求的客户群体提供不同层次水平的理财产品,真正地实现了所谓的“私人定制”。②产品的组合性:商业银行将客户资产进行合理的组合,实现不同风险、种类、类别的理财产品的最优化,真正实现所谓的理财产品“立体化”。③互联网化:商业银行将实体理财产品与日益发展的互联网电子结合在一起,从而通过这些方便快捷的互联网产品,推广银行的理财产品,进而也为商业银行理财产品的发展开辟了新的道路。 2.3商业银行个人理财业务发展历史 个人理财业务的起源可以追溯到20世纪30年代,最 初的个人理财业务是由从事保险营销的人员提供的。个人理财业务得到较大的发展则是在20世纪70年代左右,但是伴随着全球银行金融创新的时代浪潮,个人理财业务也得到了极大地发展。放眼全球,目前个人理财业务在西方国家其实是很普遍的,个人理财业务的收入已经基本上占到了商业银行总收入的30%左右。我国银行个人理财服务的开始点可以认

我国商业银行理财产品的收益与风险 1.研究背景与意义 (1)研究背景 近些年来,人们的投资意识越来越强烈,关注银行理财产品的投资者也越来越多,同时,商业银行在银行理财产品的发行规模上也越来越大。 从2004年9月推出第一款人民币理财产品算起,我国银行开展理财业务有快10年多时间,但每年理财产品都已成倍数量扩张。据统计2012年,我国针对个人发行的银行理财产品数量达28239款,较2011年上涨25.84%,而发行规模更是达到24.71万亿元人民币,较2011年增长45.44%。2013年年末,普益财富统计显示,2013年1至10月银行理财市场发行个人理财产品共计37880款,较2012年同期增长30.47%。截至2014年6月30日,全国498家银行业金融机构开展了理财业务,理财产品存续51560只,理财资金账面余额12.65万亿元,较2013年末增长约2.41万亿元,增幅23.54%。这些数据表明商业银行理财产品受到了金融市场的认可,已经成为我国专业化,集合化的投资理财的重要力量。 然而随着理财产品的产品的增多也给投资者带来了问题。银行理财产虽然发行数量众多,但产品同质化严重,缺乏金融创新,创新多以购买和模仿国内的金融衍生产品为主。商业银行在理财产品的设计方面缺乏创新,在产品说明方面以预期收益率为导向的说明方法,使投资者难以正确认识理财产品收益和风险。银行理财产品在信息披露

方面也存在着种种问题,客户获取银行理财产品的信息渠道较少,对于银行理财产品的实际收益率的公布主要以银行定向通知为主,投资者很难获取理财产品的历史表现情况。 (2)研究意义 通过对银行理财产品收益与风险分析,银行之间理财产品的对比,提出投资风险控制的对策,让投资者更好的获益。 近些年来,我国商业近些年来,我国商业银行理财产品虽然发展十分迅猛,但是面临的风险也越来越大。2008 年,在美国次贷危机的影响下,许多银行理财产品遭遇到了惨痛教训。首先浦发银行爆发了“零收益”的理财产品,随后东亚银行、中国银行、深发展等多家银行也相继出现了“零收益”的理财产品,渣打银行甚至出现了亏损5%的理财产品。这主要是因为出现“零收益”和亏损的银行理财产品都是对国外产品的生搬硬套,而且对于资本市场和商品市场过于乐观。因为越来越多的银行理财产品的实际收益低于预期收益,这不仅损害了投资者的利益,也导致投资者对理财产品的收益情况产生了质疑。业银行通过发行理财产品,增加了其表外业务,获得了更多的收入。 银行理财产品对于居民来说,提供了新的投资渠道,多了一种对资金保值增值的选择;对于资金的融入者来说,银行理财产品也为其提供了快速筹集资金的渠道,满足了融入者对资金的需求;因为理财产品具有灵活性,所以能够充分的挖掘理财产品投资标的的流动性。显而易见,银行理财产品已经成为当下投资机构和个人投资者的投资

中国工商银行个人理财产品业务发展案例分析 (周路楠材控1101班) 【摘要】:目前,国际上一些大型商业银行已经将以个人理财、个人融资为主的个人金融业务列为其主营业务,个人金融业务逐渐成为国际商业银行实现盈利的重要渠道之一。近二十年来,随着我国经济持续稳定高速的发展,居民的收入水平显著提高,金融市场也在不断进步完善,特别是证券、保险、银行私人信贷等业务的发展与成熟,为居民提供了越来越多的理财渠道。本文重点对中国工商银行个人理财产品的开发环节、营销环节、售后环节所存在的问题及可能存在的风险其成因进行了分析,并提出了相应的对策建议。 【关键词】:工商银行个人理财风险 一、工商银行发展个人理财产品业务的背景 (一)个人理财业务的基本含义及发展意义 个人理财业务,又称财富管理业务,指商业银行通过明确个人客户的理财目标,分析客户的生活状况制定出可行的理财方案的一种综合金融服务,既包括投资、融资服务等一系列传统业务,也包括个人生涯规划、理财策划、理财方案设计与实施、理财咨询服务和资产管理等多种创新业务,是目前发达国家商业银行利润的重要来源之一。 反观国内,随着经济体制、社会保障制度、教育制度、住房制度等的改革与发展,原来由政府和企业提供的就业、医疗、养老、子女教育、住房等保障,已经相继转变为由居民自己承担部分或全部的风险及费用。“投资理财”也就成为居民生活的重要组成部分:如何理好财,用好自己的钱,使其能够不断保值、增值,发挥更大的作用已经成为越来越多的国人所关注的共同话题。大多数居民对银行的理财咨询和理财方案设计很感兴趣,希望能与银行的专业理财人士建立稳定的业务联系。 面对如此巨大的市场需求,个人理财业务已经成为银行新的利润增长点。与机遇随之而来的,是日益加剧的市场竞争。目前工商银行为客户提供的个人理财服务无论从规模上还是内容上,实际上都处于个人理财业务的初级阶段,无法与发达国家相比。在这样的背景下,研究如何抓住优质客户,占领客户市场,获取

商业银行理财产品现状分析 【摘要】随着我国经济高速发展,居民收入水平不断提高,可支配财富不断增加,对银行理财产品的需求也日益增加,通货膨胀和负利率也催化了居民的投资热情。此外,经济全球化的发展加快了金融全球化的步伐,国外金融理财观念的更新互相渗透,使得我国商业银行积极转型,寻求打破依靠存贷利息差的新型盈利模式。外在需求因素和内在创新发展因素共同推进了我国商业银行理财产品的迅猛发展。然而中国理财市场仍属于一个新兴市场,存在着制度尚不完善,监管尚不到位,产品设计单一与信息不对称等问题。本文主要探讨我国商业银行理财产品发展现状和面临的挑战,并对银行理财产品未来发展提出政策建议,希望能对推动我国银行个人理财产品的发展和完善起到一定促进作用。 【关键词】商业银行;理财产品;政策建议

Commercial Bank Financial Products Analysis Abstract:With China's rapid economic development, rising income levels, increasing disposable wealth, so the demand for financial products is also increasing. Inflation and negative interest rates are also a catalyst for investment enthusiasm of residents. In addition, the development of economic globalization to accelerate the pace of financial globalization, foreign financial planning concept of updating mutual penetration, making the transformation of China's commercial banks to actively seek to rely on deposit and lending interest rate differential to break new profit model. In summary, the external demand factors and internal factors that work together to promote innovation and development of China's commercial banks, the rapid development of financial products. However, the Chinese financial market is still in an emerging market, the system is not perfect, supervision is not in place, a single product design and information asymmetry. This paper discusses the development of China's commercial banks financial products current situation and challenges, and the future development of financial products to make policy recommendations, hoping to promote China's banking personal finance product development and improvement play a facilitating role. Key words: Commercial Banks Financial Products Policy Recommendation

理财产品营销方案6篇 理财产品营销方案(一): 一、背景资料 1、银行产品简介 经过分析得出,xx公司主要从事工程机械的研发、制造、销售,是中国最大、全球第六的工程机械制造商。目前,三一混凝土机械、挖掘机、履带起重机、旋挖钻机已成为国内第一品牌,混凝土输送泵车、混凝土输送泵和全液压压路机市场占有率居国内首位,泵车产量居世界首位,是全球最大的混凝土机械制造企业。因此对应的其所需要稳固市场份额,扩大销售量,那么就需要一项专门的银行产品来解决公司稳定的购销渠道和保证资金链的完整度,那么票据的办理问题的理财产品就显得由为需要,兴业银行推出的动产(仓单)押质受信产品,则能够则正好能够满足三一重工股份有限公司对于这一部分的要求,能够充分的满足其生产经营流动资金需求。 动产(仓单)质押业务是中国兴业银行为客户带给的更为方便、快捷的金融服务。指客户以其合法所有且贴合本行规定的动产或仓单质押,我行据此给予授信用于满足其生产经营流动资金需求。质押授信业务项下信用业务主要包括短期流动资金贷款、贸易融资、贴现、承兑、商票保贴等。 2、竞争对手分析

(1)SWOT分析: 二、营销目标 向外界推广动产(仓单)质押业务,使兴业银行的新产品业务更为客户所了解。以扩大业务规模和提高银行信誉为目的,注重产品的创新发展,牢牢把握现有的客户,同时重视新客户的拓展,使其他具有潜在需求的客户对本银行的产品产生足够兴趣,对民生银行品牌的初步认可,催生出购买欲望,主动询问客户占有相当比例。不仅仅如此,对于所需要营销的集团----三一重工股份有限公司,这款产品对于公司能够使公司更加有效的进行资金的周转,利用银行资金,实现杠杆采购,减少应收账款,扶持经销商共同发展,扩大市场份额;密切与生产商和银行关系,利用生产商实力,易于获得银行融资支持,增强销售竞争优势。加快资金回笼,增加批量销售量,抢占市场份额。 三、营销计划 1、营销渠道: (1)专营性销售。利用在本行开户的相关企业的稳定的客户源,向其中贴合条件的一些中、大型企业推销,能够透过电话访问、登门拜访等方式,向其介绍本产品的特性,既可有效的提高销售效率,又能增加产品的市场份额。 (2)普遍性销售。在兴业银行的分支行网点处,要求银行的柜台人员对每位有意向的客户带给此类产品及服务。这是最直接、高效的营销形式,既节约相应的销售费用,又能很快的让客户熟知产品的特性。