附注:

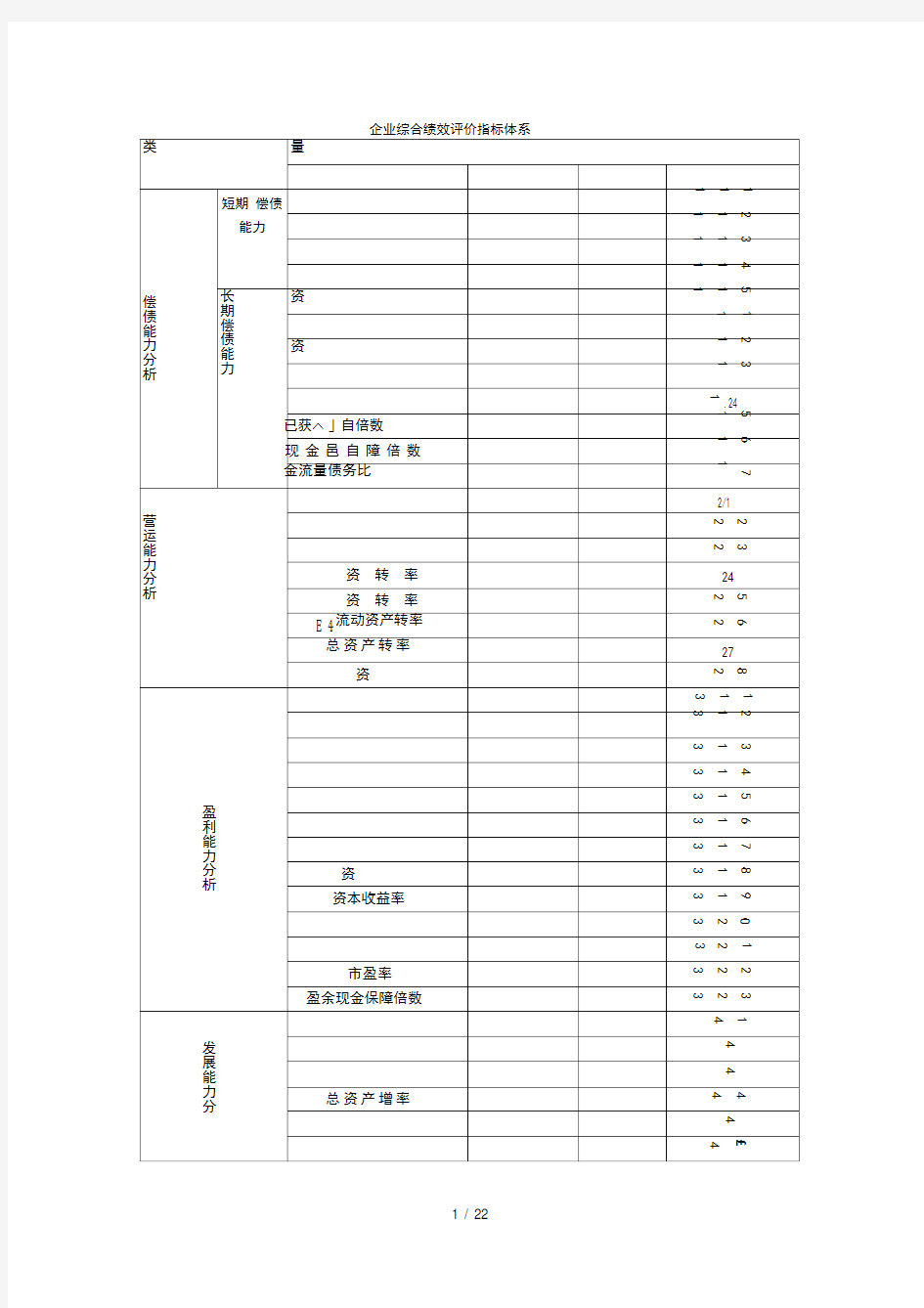

1.1短期偿债能力分析

1.11流动比率

评价:反映企业用可在短期内转变为现金的流动资产偿还到期流动负债的能力。根据历史经验,流动比率在200%以上表明短期偿债有保障。一般情况系啊流动比率越高,说明企业偿还流动负债的能力越强。流动比率过高,表明企业流动资产占用较多,会影响资金的使用效

率和企业的筹资成本,进而影响获利能力。

1.12速动比率

速动资产=流动资产一存货

评价:速动比率由于扣除了存货的影响,所以在评价企业的短期偿债能力时相对更加准确些。

流动比率在100%以上表明短期偿债有保障。一般情况下,速动比率越高,说明企业偿还流动负债的能力越强。但速动比率过高表明企业会因现金及应收账款占用过多而增加企业的机会成本。

1.13 现金比率

评价:现金比率可以准确反应企业的直接偿付能力,当企业面临支付工资日或大宗进货日等需要大量现金时,这一指标更能显示出其重要性。该比率越高,说明偿债能力越强。

1.14 现金流动负债比率

评价:现金流动负债比率越大,表明企业经营活动产的现金净流量越多,越能保障企业按期偿还到期债务。但是该指标也不是越大越好,指标过大表明企业流动资金利用不充分,获利能力不强。

1.2 长期偿债能力分析

1.21 资产负债率

评价:它是反映长期偿债能力经常用到的指标,通用性很强。根据经验数据资产负债率保持在

60%~70% ,一般认为60% 是最合适的。资产负债率越高说明负债越大,风险越高,反之亦然。资产负债率高好还是低好,不能一概而论。

1.22 产权比率

评价:产权比率是资产负债率的另外两种表现形式,它和资产负债率的性质一样。产权比率越高,资产负债率也越高,反之亦然。

1.23 长期资产负债率

评价:反映从较长一段时间来看,企业偿还长期负债的保障程度的高低。指标越高,说明企业承担了较大的偿还长期债务的风险。

1.24或有负债比率

或有负债余额=己贴现商业承兑汇票金额+对外担保金额+未决诉讼、未决仲裁金额(除贴现与担保引起的诉讼或仲裁)+其他或有负债金额

评价:一般情况下,或有负债比率越低,说明不确定性的负债越少,股东权益偿还长期债务的保障就越高,偿债压力越小。

1.25带息负债比率

评价:带息负债比率越高,表明企业的偿债压力越高,尤其是偿还债务利息的压力越高。

1.26 已获利息倍数

息税前利润总额=利润总额+利息支出=净利润+所得税+利息支出意义:一般情况下,己获利息倍数越高,表明企业长期偿债能力越强。

1.27 现金利息保障倍数

评价:该指标越高,说明经营现金流量净额对利息费用的保障程度越高。指标为3 时较为适当,从长期来看至少应大于1。

1.28 现金流量债务比

评价:公式中的“债务总额”,一般情况下使用年末和年初的加权平均数。经营现金流量偿付全部债务的能力,比率越高,承担债务总额的能力越强。二、营运能力分析

2.1 劳动效率

意义:该指标越高,说明劳动效率越高。

2.2 应收账款周转率国际上通常认为该该比率表明企业用

评价:该指标越高,说明收账迅速,账龄较短,资产流动性强,短期偿债能力强,可以减少坏账损失。

2.3 存货周转率