企业并购的协同效应资料

- 格式:doc

- 大小:159.50 KB

- 文档页数:21

企业并购中管理能力的协同效应分析20世纪90年代以来,作为管理创新的一种形式,世界范围内企业兼并和收购正以前所未有的速度和规模增长着,企业并购的价值从1990年的2000多亿美元突增到1995年的近10000亿美元。

有关企业兼并产生的动因,人们曾提出多种解释理论,其中较为完善的观点有:马克汉姆、索尔特的经济发展理论、史蒂格尔的寡头垄断性兼并理论以及战略性兼并理论等。

从管理学角度来看,谋求管理协同效应也会引发企业兼并,而且它能够为企业带来十分显著的经济效益,对企业战略管理目标的实现有着举足轻重的作用,所以深入研究并应用管理协同效应是非常必要的。

一、管理协同效应及其产生原理所谓管理协同效应就是指当两个管理能力具有差别的企业发生兼并之后,合并企业将受到具有强管理能力企业的影响,表现出大于两个单独企业管理能力总和的现象,其本质是一种合理配置管理资源的效应。

要深入了解这种效应的产生机理还应从组织经验和组织资本谈起。

组织经验是“在企业内部通过对经验的学习而获得的雇员技巧和能力的提高。

”根据组织经验所适用的管理领域的不同,在此将其分为3种:第一种是一般性管理的组织经验,它适应于一般性的管理活动,例如,预测、组织、协调、控制以及普遍的财务管理等。

第二种是重视行业专属性管理的组织经验。

这种组织经验只能在同一行业中的企业内发挥作用,在另一行业的企业中就不再有效了。

第三种是非管理性质的劳动投入要素领域,例如,生产工人的技术水平就是伴随着对经验的学习和积累而逐渐提高的。

这些组织经验存在于组织中的个体之间,其作用在于提高个体的管理或生产能力。

由于它可以随着个体的流动而发生转移,对一个企业而言并不十分重要。

然而,当组织经验与企业专属信息或组织资本结合起来,从而无法通过劳动力市场自由的转移到其他企业时,组织经验就变得相当重要了。

所谓的组织资本是指企业特有的信息资产,它随时间而积累,用来提高生产率,主要包括:在分配给雇员适当任务和组成雇员小组时使用的信息,以及每位雇员获得的关于其他雇员和该组织的信息。

企业并购中的协同效应实现的关键因素在当今竞争激烈的商业环境中,企业并购已成为企业实现快速发展、扩大市场份额和增强竞争力的重要手段。

然而,并非所有的并购都能取得成功,其中一个关键因素在于能否实现协同效应。

协同效应是指企业通过并购整合,使两个或多个企业的资源、能力和业务相互融合,产生大于各自独立运营时的效益总和。

那么,在企业并购中,实现协同效应的关键因素有哪些呢?一、明确的战略规划企业在进行并购之前,必须要有清晰明确的战略规划。

这意味着要清楚地知道为什么要进行并购,是为了获取新的市场、技术、品牌,还是为了实现规模经济、降低成本等。

只有在明确了战略目标的基础上,才能选择合适的并购对象,从而为实现协同效应奠定基础。

例如,如果一家企业的战略目标是进入新兴市场,那么它就应该寻找在该市场有一定份额和资源的企业作为并购对象。

如果仅仅是为了跟风或者盲目扩张而进行并购,没有与自身的战略规划相结合,那么很可能会导致并购后的整合困难,无法实现协同效应。

二、深入的尽职调查尽职调查是企业并购过程中不可或缺的环节。

通过对目标企业的财务状况、经营情况、市场地位、人力资源、企业文化等方面进行全面深入的调查,能够帮助并购方更好地了解目标企业的真实情况,发现潜在的风险和问题,为制定合理的并购方案和整合计划提供依据。

在尽职调查中,不仅要关注财务数据和法律合规等方面,还要深入了解目标企业的核心竞争力、业务流程、客户关系等软性因素。

只有对目标企业有了全面准确的认识,才能在并购后进行有效的整合,实现协同效应。

三、合理的估值和定价准确的估值和定价是企业并购成功的重要保障。

如果对目标企业的估值过高,会导致并购成本过高,从而影响协同效应的实现;如果估值过低,则可能会错失优质的并购机会。

在进行估值和定价时,要综合考虑多种因素,如目标企业的资产状况、盈利能力、市场前景、行业竞争等。

同时,还要运用适当的估值方法,如收益法、市场法、资产基础法等,以确保估值的合理性和准确性。

并购协同效应的研究现状和评价方法:文献综述并购协同效应是指两个或多个公司通过合并或收购达成协同效益的一种商业现象。

随着全球市场的竞争加剧,越来越多的公司选择通过并购来扩大规模、增加市场份额、降低成本、提升效率等,因此并购协同效应的研究也变得越来越重要。

本文将从文献综述的角度,对当前关于并购协同效应的研究现状和评价方法进行深入探讨。

一、并购协同效应的研究现状1.1 国内外研究概况自20世纪90年代以来,关于并购协同效应的研究逐渐增多。

国外学者主要关注并购对公司绩效的影响,如Datta等人(1992)首次提出了并购对公司价值的影响,Schweiger 和Lavik(1992)研究了并购对组织文化的影响等。

在国内,随着中国经济的快速发展,越来越多的公司开始通过并购来实现快速扩张,因此并购协同效应的研究也引起了广泛关注。

国内学者主要从企业整合、资源整合、组织变革等角度对并购协同效应进行探讨。

1.2 研究内容和方法当前关于并购协同效应的研究内容主要围绕并购对公司价值、绩效、市场表现、员工福利、股东权益等方面的影响展开。

研究方法主要包括定量分析、案例研究、财务分析、问卷调查等。

定量分析是最常用的方法,通过对大量数据进行统计和建模,揭示了并购对公司的影响。

1.3 研究发现与局限早期的研究主要关注并购是否能够创造价值,但随着研究的深入,人们开始意识到,并购并不总是能够带来协同效应,存在着很多失败的案例。

当前的研究更多关注并购成功的关键因素和并购失败的原因,以期指导未来的实践。

当前研究还存在着一些局限,如研究方法单一、样本局限、理论依据不足等问题,这些都需要在未来进行更深入的研究。

二、并购协同效应的评价方法2.1 财务指标评价法财务指标评价法是目前最常用的评价方法,主要通过分析并购后的财务数据,如收入增长率、利润率、资产回报率等来评估并购的效果。

这种方法简单直观,但也存在着忽略了非财务因素的缺点。

2.2 经济附加值评价法经济附加值评价法是从价值创造的角度对并购进行评价的方法,通过计算并购后公司的经济附加值来评估并购的效果。

摘要企业并购是在20世纪90年代后,随着我国上市公司股权收购现象的出现而逐步流行起来。

协同效应的概念因其简单而被人们广为接受,因其潜能巨大而使企业趋之若鹜。

但如何能使得企业的并购交易取得实际意义的成功,了解分析并购的原因、效果以及实施条件是非常必要的。

本文将对并购的财务协同效应的概念、内容等进行阐述,并对财务协同效应在企业并购的三种形式中的不同表现以及财务协同效应的效果和实施的前提进行重点论述。

企业要充分认识与理解并购所具有的风险与价值。

关键词:企业,企业并购,财务协同效应AbstractAfter 1990s,with the acquisition of listed companies in China, mergers and acquisitions is popular gradually . The concept of cooperative effect is widely accepted because it is simple, and it makes business pursuit. But how can we make business achieve meaningful success? It is very necessary to understand the reasons for mergers and acquisitions,the effect as well as the conditions . This article will finance the acquisition of the concept of synergy,such as the contents of the elaborate and financial synergies in mergers and acquisitions in three different forms of financial performance,as well as synergy effects and the prerequisite for the implementation of the focuses. Enterprises should fully realize and understand the risks and value associated with the mergers and acquisitions.Keywords:Enterprise,enterprise merger and acquisition,finance cooperative effect目录第1章绪论 (1)1.1选题背景与意义 (1)1.2研究现状 (1)1.3研究方法与思路 (2)第2章企业并购及财务协同效应概述 (2)2.1企业并购的含义及形式 (2)2.1.1企业并购的的含义 (2)2.2.2企业并购的的形式 (3)2.2财务协同效应及其意义 (3)第3章财务协同效应发生的前提及存在的风险 (4)3.1发生的前提条件 (4)3.2企业并购存在的财务风险 (5)3.2.1目标企业价值评估的风险 (5)3.2.2融资风险 (5)3.2.3流动性风险与支付风险 (5)第4章财务协同效应在企业并购中的表现 (6)4.1横向并购的财务协同效应 (6)4.1.1可迅速提高企业及产品的社会声誉及知名度 (6)4.1.2规模经济 (6)4.2纵向并购的财务协同效应 (8)4.2.1销售经营优势 (8)4.2.2减少交易成本 (8)4.2.3有利于企业再造价值链 (9)4.3混合并购中的财务协同效应 (10)4.3.1节税效应 (10)4.3.2节税财务危机成本效应 (10)4.3.3自由现金流量的充分利用 (11)4.4三种并购均具有的财务协同效应 (11)4.4.1避税效应分析 (11)4.4.2预期效应分析 (12)4.4.3减少资本需求量 (12)结论 (14)致谢 (15)参考文献 (16)第1章绪论1.1 选题背景与意义企业并购活动出现于19世纪之交,纵观其百年的演进历程可以发现,企业并购活动已日趋复杂化、规模化,它与社会经济、金融、投资、企业战略管理等交融在一起,形成了复杂的兼并机制。

企业并购的协同效应——基于阿里巴巴并购雅虎中国案例研究学生姓名:学号:班级:专业:财务管理学部:公共管理指导教师:二○一一年六月企业并购的协同效应——基于阿里巴巴并购雅虎中国案例研究Synergy Effects of Enterprise Merger and Acquisition ——Case study on Alibaba Merging and AcquiringYahoo China学生:班级:学号:学部:公共管理专业:财务管理指导教师:职称:工作单位:毕业论文完成时间:自2010 年11 月至2011 年05 月摘要作为市场经济中一种重要的经济现象,并购是企业整合资本运作的核心内容,也是实现并购双方企业优化配置的重要手段。

实现协同效应,是企业并购、整合后的首要,也是最基本的目标。

本文以国内外理论研究及分析为基础,以会计学,管理学,市场营销学等专业课程为指导,对企业并购的协同效应进行分层次的全面分析,将协同效应具体划分为财务协同效应,管理协同效应、经营协同效应及无形资产协同效应,加之一一分析,然后通过具体事件——阿里巴巴并购雅虎中国为案例,分析其在实现协同效应中的出色之处与不足,以便更清晰直观的分析协同效应的实现,最后探讨企业如何实现协同效应及企业并购现状与改进措施并做出总结。

关键词:企业并购;协同效应;财务分析AbstractAs an important economic phenomena in a market economy,mergers and acquisitions are core elements of enterprise consolidation of capital operation,as well as important means to achieve merging their enterprises to optimize the configuration.Realization of synergies,corporate mergers and acquisitions,and consolidated the first,and most basic goals. This to at home and abroad theory research and the analysis for Foundation,to accounting,management,market marketing learn,professional courses for guide,on Enterprise mergers and acquisitions how implementation collaborative effect for min levels of full analysis,will collaborative effect specific Division for financial collaborative effect,management collaborative effect and operating collaborative effect ,coupled with them one by one analysis,then through specific event--Alibaba mergers and acquisitions Yahoo China for case,analysis its in implementation collaborative effect in the of excellent of Department and insufficient,to more clear intuitive of analysis collaborative effect of implementation,last through financial analysis,on enterprise implementation collaborative effect made summary.Keywords:Merger and Acquisitions; synergy effect; financial analysis目录一、绪论 (1)(一)研究背景及研究意义 (1)1.研究背景 (1)2.研究动机 (1)(二)研究思路框架及创新点 (2)二、相关理论及文献综述 (3)(一)企业并购 (3)(二)协同效应 (4)1.协同效应定义 (3)2.协同效应分类 (4)(三)企业并购产生的协同效应 (4)三、案例介绍---阿里巴巴并购雅虎中国 (5)四、企业并购协同效应分类分析 (6)(一)财务协同效应 (6)(二)经营协同效应 (8)(三)管理协同效应 (11)(四)无形资产协同效应 (11)五、协同效应的实现及相关问题建议 (12)(一)企业并购协同效应的实现 (12)(二)并购案例不足之处分析及建议 (13)六、结论 (14)参考文献 (15)致谢 (16)一、绪论(一)研究背景及研究意义1.研究背景企业并购自以美国为代表的西方国家兴起以并购为主的资产重组以来,全球已经经历了五次大的并购浪潮,我国企业并购的发展也风起云涌。

企业并购中协同效应价值评估研究企业并购是指一个企业通过购买另一个企业的股权或资产,来实现扩大规模、提高竞争力和实现战略目标的行为。

在企业并购中,协同效应的产生对于评估并购交易的价值至关重要。

协同效应是指两个或多个企业通过合并,能够实现比独立经营更高的价值创造。

协同效应的价值评估研究,旨在评估并购实施后能够带来的经济效益和增值潜力,对于决策者进行风险评估和投资决策具有重要作用。

一方面,协同效应可以通过提高规模效应来降低成本。

并购后,企业可以通过整合和优化资源,实现规模经济,降低成本。

例如,通过合并采购和生产,减少冗余人力和设备,并优化供应链管理,可以实现采购和生产成本的降低。

此外,通过合并后的规模经济,企业可以享受更好的谈判地位,取得更有利的合作条件,进一步降低成本。

这些降低成本的措施可以提高企业的盈利能力和竞争力,增加其市场份额和市值。

另一方面,协同效应可以通过提高增值潜力来创造价值。

并购后,企业可以整合双方的技术、市场和人才资源,共享专业知识和经验,实现技术创新和市场拓展,提高产品和服务的创新能力。

通过整合两个企业的品牌和渠道,可以扩大市场覆盖和销售渠道,实现销售增长和市场份额的增加。

此外,在人才合作、品牌联合和共享资源下,企业还可以缩短产品研发和上市周期,提高市场响应速度和灵活性,进一步增加市场竞争力。

协同效应价值评估研究需要从不同角度进行分析和评估。

首先,需要进行经济和财务方面的评估,包括评估成本节约和盈利增长潜力,分析合并后的财务指标和财务状况。

其次,需要进行战略和市场方面的评估,包括评估市场份额的增长和品牌影响力的提升,分析并购后的市场竞争力和市场潜力。

最后,需要进行组织和人力资源方面的评估,考虑人员合作和文化融合的影响,评估组织效率和员工满意度的变化,分析并购后的组织结构和人力资源优势。

综上所述,协同效应价值评估研究对于企业并购决策具有重要意义。

通过对协同效应的评估,可以帮助决策者了解并购交易可能带来的经济效益和增值潜力,评估风险和回报,并制定相关的并购战略和实施计划,提高并购的成功率和价值创造能力。

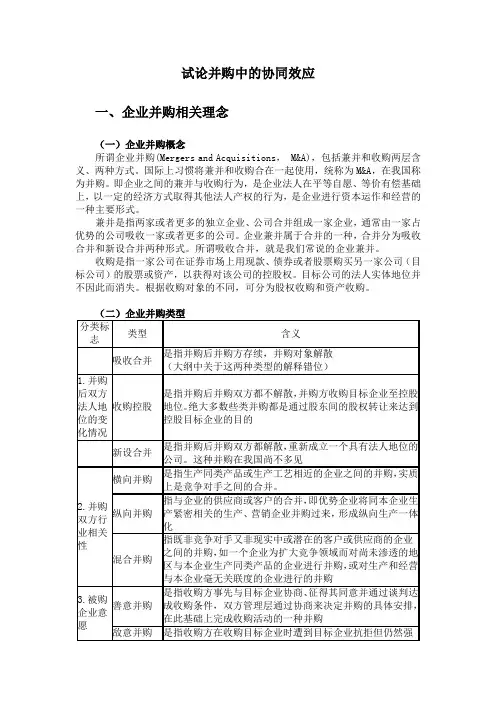

试论并购中的协同效应一、企业并购相关理念(一)企业并购概念所谓企业并购(Mergers and Acquisitions, M&A),包括兼并和收购两层含义、两种方式。

国际上习惯将兼并和收购合在一起使用,统称为M&A,在我国称为并购。

即企业之间的兼并与收购行为,是企业法人在平等自愿、等价有偿基础上,以一定的经济方式取得其他法人产权的行为,是企业进行资本运作和经营的一种主要形式。

兼并是指两家或者更多的独立企业、公司合并组成一家企业,通常由一家占优势的公司吸收一家或者更多的公司。

企业兼并属于合并的一种,合并分为吸收合并和新设合并两种形式。

所谓吸收合并,就是我们常说的企业兼并。

收购是指一家公司在证券市场上用现款、债券或者股票购买另一家公司(目标公司)的股票或资产,以获得对该公司的控股权。

目标公司的法人实体地位并不因此而消失。

根据收购对象的不同,可分为股权收购和资产收购。

(三)并购动因关于企业并购产生的原因,国内外学者给出了各种理论解释。

例如:追求垄断、财务协同、企业发展、规模经济、市场权力、产品结构和组织结构调整、买壳上市等等。

不可否认,这些理论解释都是符合企业并购实质的。

但在众多并购动因中,必然有一个因素是企业并购的根本动因,影响企业并购的决策和成效。

企业并购是一种资源的分配和再分配的过程。

在企业的成长过程中,企业总会有一部分未被充分利用的资产,或者还会缺少某些必需的经济资源,这些多余或者紧缺的经济资源会使企业的各个组成部分出现不均匀,并影响企业的发展。

而通过并购活动,企业之间将资源重新分配利用,可以将资源的利用效果发挥到最佳状态,其获得的效益远远超出正常水平。

资源的有效配置和合理利用促进了企业价值的增值,实现了企业价值最大化的目标。

这种资源互补、优势互现、价值增值的整体优势就是企业进行并购的根本动因,换言之,并购协同效应是企业并购的根本动因。

二、协同效应(一)协同效应的概念协同效应(Synergy Effects),简单地说,就是“1+1>2”的效应。

企业并购财务整合及协同效应评价企业并购财务整合及协同效应评价企业并购是指一个企业通过购买另一个企业的股份或其全部财产的方式,实现两者之间的合并。

企业并购常常可以带来许多商业优势,如扩大市场份额、增加生产能力、降低成本、并获得更多的资源和技术。

然而,在实施并购过程中,企业必须进行财务整合,以确保融合的顺利进行,并且评价协同效应,以确定并购是否实现了预期的效果。

企业并购财务整合是指将两个独立企业的财务系统整合成一个共同的财务系统。

这涉及到财务数据、制度和程序的统一、合并,以实现财务活动的标准化和协调。

财务整合的目标是使两个企业在财务管理方面实现统一,以便更好地监控和管理企业的经济状况。

同时,财务整合还可以消除重复性的财务活动,节约成本,提高效率。

财务整合的关键是合并两个企业的财务数据。

首先,需要将两个企业的会计准则、会计政策和会计方法进行比较和调整,以实现一致性。

其次,需要将两个企业的财务报表进行整合,包括资产负债表、利润表和现金流量表。

这涉及到对企业的财务数据进行分类、归并和调整,以确保财务报表的准确性和可比性。

最后,还需要整合两个企业的财务信息系统,以实现数据的共享和协同处理。

在财务整合的过程中,企业需要解决许多挑战和问题。

首先,不同企业的会计制度和政策可能存在差异,需要进行调整和协商。

其次,两个企业的财务数据可能存在冗余和重复,需要进行合并和清理。

此外,财务整合还可能导致一些临时性的收入和支出,如合并费用和重组费用。

所有这些问题都需要企业在实施并购时充分考虑,并采取相应的财务措施和策略,以确保财务整合的顺利进行。

企业并购的最终目标是实现协同效应。

协同效应是指两个或两个以上的企业合并后,由于各方资源和能力的互补和整合,形成比独立经营时更大的综合效益。

协同效应的评价需要考虑企业并购前后的财务表现和经营绩效。

一般来说,协同效应可以通过计算合并企业的财务指标来评估。

比如,合并后的净利润、销售额、市值和股价等指标,与并购前的数据进行比较。

并购协同效应的研究现状和评价方法:文献综述一、绪论并购是指企业通过购买其他公司的股权或资产,来实现快速扩张、降低成本和提高市场份额等战略目标的行为。

在当今全球化竞争激烈的市场环境中,企业越来越倾向于通过并购来实现增长和优化资源配置,并购活动的成功与否很大程度上取决于协同效应的实现。

协同效应是指并购后,合并双方能够通过资源整合、互补和优化,实现产出和价值的叠加效应。

对并购协同效应的研究和评价方法十分重要。

本文旨在对并购协同效应的研究现状和评价方法进行综述,以期为企业并购决策提供理论和实践指导。

二、并购协同效应的研究现状1. 协同效应的理论研究早在20世纪50年代,就有学者开始探讨协同效应的理论基础。

1958年,Vernon提出了“产品周期理论”,认为并购可以通过跨国合并来获取市场份额和创新能力,从而实现产品生命周期的延长和效益的提高。

之后,Porter于1987年提出的“价值链理论”指出,企业可以通过竞争的定位与差异化以及成本的控制与优化,来实现协同效应。

Makadok于2001年提出的“动态能力理论”认为,企业通过并购可以加速技术创新和知识共享,从而提升动态能力和竞争优势。

实证研究主要是通过对已发生的并购案例进行分析,以验证协同效应的产生和表现。

在这方面,国内外学者们积累了大量的研究成果。

Bower于1999年研究发现,成功的并购案例通常可以带来营收增长、成本降低和市场份额提高等效应。

而Jensen于2000年的研究表明,并购后的企业能够通过资源整合和战略协同,提高市场细分和产品创新能力。

Rubin于2004年的研究发现,文化兼容性和组织协调性是影响协同效应产生的重要因素。

1. 财务评价方法财务评价方法主要是通过财务指标和比率来评价并购的协同效应。

常用的有ROA(资产回报率)、ROE(股东权益回报率)、EBITDA(息税前利润)等指标。

这些指标可以很好地反映合并后企业的盈利能力和财务稳健性,是最常用的评价方法。

并购效应中的协同效应并购,就像一场婚姻,两个企业走到一起,这里面可大有学问。

其中协同效应就是这“婚姻”里很重要的一部分呢。

协同效应啊,就好比是两个人合作抬重物。

一个人可能费好大劲儿也抬不动,可两个人一起呢,嘿,轻松就抬起来了。

企业并购后的协同效应也是这个道理。

先说说经营协同效应吧。

有这么两家企业,一家是生产零部件的小厂,技术很棒,可就是订单不够多,销售渠道窄。

另一家是大的制造企业,订单多得忙不过来,可有时候零部件供应又不太稳定。

这俩企业要是并购了,那可不得了。

小厂的技术和产能能得到充分发挥,大厂也不用担心零部件供应的问题了。

这就像两个饿肚子的人,一个有米,一个有锅和火,凑一块儿就能吃上香喷喷的饭了。

这种协同效应能让企业的经营成本降下来,效率提上去。

你想啊,原来各自为政的时候,都得花好多精力在自己不擅长的事儿上,现在好了,优势互补,多划算。

难道这不是一种很美妙的结合吗?再说说管理协同效应。

有的企业管理特别棒,制度完善,人才济济。

可有些企业呢,管理混乱,人才也留不住。

这要是并购了,好的管理经验就像一股清泉,能浇灌到那些管理不善的地方。

就像一个经验丰富的老园丁,去打理一个乱糟糟的小花园。

原来的企业可能因为管理不善,好多资源都浪费了,现在有了好的管理模式,就像给汽车加了好油,跑得又快又稳。

这时候就有人问了,那原来管理不好的企业员工能接受吗?其实就像一个孩子,在乱糟糟的环境里长大,突然有人来帮着把环境收拾好了,能学到东西了,大多数人还是很乐意的。

还有财务协同效应呢。

比如说一家企业现金流很充足,可投资机会少。

另一家企业有很多好的投资项目,就是缺钱。

这俩企业合并了,钱就像流水一样,流到了该去的地方。

就像一个人有很多种子,却没地种,另一个人有地,就是没种子,这一合作,那地里就能长出丰硕的果实了。

而且企业合并后,还可能因为规模变大,在融资的时候能拿到更优惠的条件。

这就好比是团购,人多力量大,买东西都能便宜点儿。

协同效应听起来很美好,可也不是那么容易实现的。

企业并购如何实现战略协同效应案例分析随着全球经济的不断发展和竞争的加剧,企业并购已成为许多企业实现战略协同效应的一种重要手段。

通过合并、收购等方式,企业能够整合资源、扩大市场份额、提高竞争力并实现战略目标。

本文将从几个案例中分析企业并购如何实现战略协同效应。

一、Case A:A公司收购B公司A公司是一家制造业企业,而B公司则是一家研发型企业。

A公司希望通过收购B公司来拓展自己的技术实力和创新能力,以提升产品竞争力。

并购后,A公司将B公司的研发团队与自己的制造团队进行融合,形成一个整合性的研发与制造团队。

双方的技术,生产和创新力得到有效整合,大大提高了产品的质量和市场竞争力。

并且,A公司还通过收购获得了B公司的知识产权,促进了自身技术创新和差异化发展。

二、Case B:C公司与D公司合并C公司是一家拥有较强销售网络的企业,而D公司则是一家具有优秀品牌形象的企业。

C公司希望通过与D公司的合并来扩大市场份额和品牌影响力。

合并后,C公司可以借助D公司的品牌形象,进一步提升市场认可度和产品竞争力。

同时,D公司可以充分利用C公司庞大的销售网络,将产品推向更广泛的市场。

通过双方资源的协同,合并后的企业实现了市场份额和品牌价值的有效整合,进一步巩固了竞争地位。

三、Case C:E公司并购F公司E公司是一家具有先进生产技术的企业,而F公司则是一家拥有丰富市场资源的企业。

E公司希望通过并购F公司来实现资源整合,扩大市场份额并提高产品销售额。

并购后,E公司整合了F公司的销售渠道和市场资源,并将其与自身的生产技术和品牌优势相结合。

通过双方资源的有效整合,E公司加强了市场宣传,提高了产品销售额,同时也扩大了市场份额,巩固了行业地位。

通过以上几个案例的分析,我们可以看到企业并购是实现战略协同效应的重要手段。

在并购中,企业应该充分考虑自身的战略定位和需求,选择合适的对象进行并购。

并购前需进行充分的尽职调查和风险评估,确保并购的可行性和成功实施。

企业多元化并购的财务协同效应分析

企业多元化并购是一种常见的战略选择,在并购过程中,存在一定的财务协同效应。

从财务角度来看,多元化并购可以带来以下的协同效应。

1.经济规模效应。

多元化并购可以扩大企业的规模,同时也可以降低成本。

在进行制造业企业的多元化并购时,可以实现生产成本和采购成本的降低,并且可以充分利用公司的产能和资源,提高生产效率。

在销售方面,企业可以借助并购所得的市场份额,增加销售收入。

2.经济范围效应。

多元化并购可以增加企业的经济范围,从而提高企业的市场地位和竞争力。

这些并购可以增加企业的品牌知名度,提高产品的质量和可信度。

3.资本市场效应。

多元化并购可以提高企业股票的价值,从而提高企业的市值。

这将为企业筹集更多的资本,以便进行更多的投资和并购项目。

4.利益共享效应。

多元化并购可以实现利益共享,从而增加企业的利润。

这些并购可以实现对企业的垂直整合,从而可以提高企业的生产效率和质量水平。

此外,这些并购还可以实现企业的横向整合,从而实现更好的市场占有率。

5.税收效应。

多元化并购可以通过术语拆分和税收规划来实现税收效应。

企业可以通过并购来改变其税收结构,从而可以缩减税收并提高企业的盈利能力。

总之,多元化并购可以通过各种协同效应来增加企业的规模和利润,提高企业的市场地位和竞争力,并且可以为企业提供更多的机会进行投资和扩张。

但是,企业在进行多元化并购时应该谨慎,仔细衡量成本和收益,以确保能够获得最大的投资回报。

企业并购中的协同效应与财务表现在当今竞争激烈的商业世界中,企业并购已成为企业实现快速扩张和战略转型的重要手段。

企业并购不仅仅是资产和业务的简单整合,更是资源的优化配置和协同效应的发挥。

而协同效应的实现与否,直接影响着企业并购后的财务表现。

协同效应是指企业通过并购,实现资源共享、优势互补,从而产生“1 + 1 >2”的效果。

协同效应主要包括经营协同效应、管理协同效应和财务协同效应。

经营协同效应通常体现在规模经济、范围经济和市场势力的增强等方面。

通过并购,企业可以扩大生产规模,降低单位生产成本,提高生产效率。

例如,两家生产同类产品的企业合并后,可以整合生产线,实现规模生产,从而降低采购成本和生产成本。

同时,并购还可以实现范围经济,企业能够利用现有资源进入新的业务领域,降低新业务的开发成本和风险。

此外,并购还可能增强企业在市场中的地位和议价能力,使其在与供应商和客户的谈判中更具优势。

管理协同效应则主要源于管理效率的提高和管理资源的优化配置。

当一家管理效率高的企业并购了一家管理效率较低的企业时,可以将先进的管理经验和管理模式引入被并购企业,提升其管理水平,降低管理成本。

此外,通过并购,企业可以整合管理团队,减少重复的管理职能,提高决策效率。

财务协同效应在企业并购中也具有重要意义。

一方面,并购可以实现资金的内部融通,降低资金成本。

例如,一家现金流充裕的企业并购了一家有良好投资机会但资金短缺的企业,可以将资金合理调配,提高资金的使用效率。

另一方面,并购还可以通过合理的税务筹划,降低企业整体税负。

此外,企业并购后,信用评级可能提高,从而能够以更有利的条件获得融资。

然而,要实现协同效应并非易事,需要企业在并购过程中进行有效的整合。

如果整合不当,不仅无法实现协同效应,还可能导致企业陷入困境。

在整合过程中,企业文化的融合是一个关键问题。

不同企业往往具有不同的文化,若不能妥善处理文化差异,可能会引发员工的抵触情绪,影响工作效率和企业凝聚力。

吉利并购沃尔沃的协同效应2吉利并购沃尔沃案例概述2.1并购双方概况2.1.1吉利集团浙江吉利控股集团有限公司,是国内迄今为止最大的,同时也是最早的民营汽车企业,创立于1986年,总部设在浙江杭州市。

自1997年以来,吉利开始进入汽车行业。

近二十年来,吉利依附其不断的创新能力与先进的技术,取得了快速的发展。

目前吉利汽车拥有吉利、沃尔沃、伦敦出租车等这些品牌,此外吉利还在国内多个地方建有汽车生产制造基地。

迄今为止,吉利已有十多款汽车产品以及和其匹配的全系列的变速器及发动机。

吉利汽车在2012年的时候首次被评入世界500强企业,2012年时候,吉利再次入选,至2013年的时候,吉利已经连续三年被评入世界500强,其总资产已超过千亿元。

吉利不仅是世界500强,在国内,吉利连续12年被评选为中国企业的500强,并且连续9年入选中国汽车行业的10强企业,更是我国的汽车整车出口基地企业。

至2014年的时候,社会上的吉利汽车累计达到350万辆,吉利汽车也被评为中国驰名商标。

吉利汽车目前有18000多名员工,4700多人为工程技术人员,并且还有3名院士和数百名国外的专家,员工中有博士生60多人,800多名硕士生,以及多位研究员和高级工程师。

吉利集团特别注重对员工的培育,创办了吉利大学,是一家拥有众多高端人才且重视人才培养的民营企业。

吉利汽车集团还先后花费巨额建成了浙江汽车职业技术学院,海南大学三亚学院,北京吉利大学等这些职业类高等院校,这些院校有超过40000名的在校生,每年有10000名左右的毕业生走上汽车行业的岗位,这为我国汽车行业的发展做出了巨大的贡献。

另外吉利建成的浙江汽车工程学院,是国内第一所仅仅培养汽车相关专业的研究生院,每年为汽车行业输送了大量的硕士和博士专业人才。

吉利汽车在中国拥有着广泛的营销渠道网络,还有着不计其数的服务网点,并且在国外也有着将近200个销售和服务网点;此外吉利花费数千万元建成了一个顶尖的呼叫服务中心,全天候不间断的为客户提供快速的服务;吉利还建成了自己的企业信息系统,对市场需求和客户订单进行即时处理;此外吉利还在苏宁线上商城开了一家店,打开了网上销售汽车的新方法。

国有企业产业并购协同效应案例

哇塞,今天咱就来讲讲国有企业产业并购协同效应的案例!你知道吗,这就好比一场精彩的化学反应!

就说有这么一家国有企业 A,它呀,规模挺大,但在某些领域遇到了瓶颈。

这时候呢,它瞄准了另一家有独特优势的企业 B。

嘿,这一并购可不得了!

A 企业原本就像一辆稳定行驶的大车,但动力稍显不足。

B 企业呢,就像是一个超级引擎!两家一结合,哇,那协同效应就爆发出来啦!员工们之间的交流和合作,那叫一个热烈!就好像原本是两条小溪,汇成了一条澎湃的大河。

“哎呀,咱这以后发展可有劲了!”A 企业的员工小李兴奋地说。

“可不是嘛,感觉有了好多新机会!”B 企业的小张也满脸笑容。

他们一起攻克技术难题,一起拓展市场,原本一些棘手的问题,现在迎刃而解!这不就是 1+1 远远大于 2 吗?这协同效应就如同给企业插上了翅膀,让它能在市场的天空中飞得更高更远!

想象一下,如果没有这场并购,A 企业可能还在原地踏步,B 企业也许会错失很多机会。

但现在呢,它们携手共进,创造了更大的价值!

所以啊,国有企业产业并购的协同效应真的不容小觑,它能带来的变化和机遇简直超乎想象!这绝对是企业发展的一条重要途径,能让企业在竞争激烈的市场中脱颖而出,绽放光彩!。

企业并购的协同效应 ——基于阿里巴巴并购雅虎中国案例研究

学生姓名: 学 号: 班 级: 专 业: 财务管理 学 部: 公共管理 指导教师:

二○一一年六月 企业并购的协同效应 ——基于阿里巴巴并购雅虎中国案例研究

Synergy Effects of Enterprise Merger and Acquisition ——Case study on Alibaba Merging and Acquiring Yahoo China

学生: 班级: 学号: 学部: 公共管理 专业: 财务管理 指导教师: 职称: 工作单位:

毕业论文完成时间:自 2010 年 11 月 至 2011 年 05 月 摘 要 作为市场经济中一种重要的经济现象,并购是企业整合资本运作的核心内容,也是实现并购双方企业优化配置的重要手段。 实现协同效应,是企业并购、整合后的首要,也是最基本的目标。本文以国内外理论研究及分析为基础,以会计学,管理学,市场营销学等专业课程为指导,对企业并购的协同效应进行分层次的全面分析,将协同效应具体划分为财务协同效应,管理协同效应、经营协同效应及无形资产协同效应,加之一一分析,然后通过具体事件——阿里巴巴并购雅虎中国为案例,分析其在实现协同效应中的出色之处与不足,以便更清晰直观的分析协同效应的实现,最后探讨企业如何实现协同效应及企业并购现状与改进措施并做出总结。

关键词:企业并购;协同效应;财务分析 Abstract As an important economic phenomena in a market economy,mergers and acquisitions are core elements of enterprise consolidation of capital operation,as well as important means to achieve merging their enterprises to optimize the configuration. Realization of synergies,corporate mergers and acquisitions,and consolidated the first,and most basic goals. This to at home and abroad theory research and the analysis for Foundation,to accounting,management,market marketing learn,professional courses for guide,on Enterprise mergers and acquisitions how implementation collaborative effect for min levels of full analysis,will collaborative effect specific Division for financial collaborative effect,management collaborative effect and operating collaborative effect ,coupled with them one by one analysis,then through specific event--Alibaba mergers and acquisitions Yahoo China for case,analysis its in implementation collaborative effect in the of excellent of Department and insufficient,to more clear intuitive of analysis collaborative effect of implementation,last through financial analysis,on enterprise implementation collaborative effect made summary.

Keywords:Merger and Acquisitions; synergy effect; financial analysis I

目 录 一、绪论……………………………………………………………………………1 (一)研究背景及研究意义………………………………………………………1 1.研究背景……………………………………………………………………… 1 2.研究动机……………………………………………………………………… 1 (二)研究思路框架及创新点……………………………………………………2 二、相关理论及文献综述…………………………………………………………3 (一)企业并购……………………………………………………………………3 (二)协同效应……………………………………………………………………4 1.协同效应定义………………………………………………………………… 3 2.协同效应分类………………………………………………………………… 4 (三)企业并购产生的协同效应…………………………………………………4 三、案例介绍---阿里巴巴并购雅虎中国 ………………………………………5 四、企业并购协同效应分类分析…………………………………………………6 (一)财务协同效应………………………………………………………………6 (二)经营协同效应………………………………………………………………8 (三)管理协同效应………………………………………………………………11 (四)无形资产协同效应…………………………………………………………11 五、协同效应的实现及相关问题建议……………………………………………12 (一)企业并购协同效应的实现…………………………………………………12 (二)并购案例不足之处分析及建议……………………………………………13 六、结论……………………………………………………………………………14 参考文献……………………………………………………………………………15 致谢…………………………………………………………………………………16 北京城市学院2011届毕业论文

16 一、绪论

(一)研究背景及研究意义 1.研究背景 企业并购自以美国为代表的西方国家兴起以并购为主的资产重组以来,全球已经经历了五次大的并购浪潮,我国企业并购的发展也风起云涌。随着金融危机的加深,经济全球化的步伐进一步加快,科学技术突飞猛进,跨国公司为加强其国际竞争地位和实行全球经营战略,在国际上掀起了一场规模宏大、影响深远的收购与兼并的浪潮。 2005年以来,中国企业的并购活动日益增加、大量中小企业加入并购大军、国内企业与国外企业的联动并购频繁等趋势。2009年金融危机在给企业带来不利影响的同时,也给企业和市场发展提供了机遇。随着政府一系列宏观调控政策的出台到位和经济的逐步复苏,在我国提出要扶持大企业,支持并购重组,实施“走出去”发展战略背景下,我国将迎来一次新的企业并购浪潮。①目前,企业之间的相互并购成为企业快速发展提高市场竞争力的一种重要方式。 企业并购是在经济全球化背景下企业为了发展壮大而采取的一种战略措施,目的是使企业能够在激烈的市场竞争中获得竞争优势,获得持续发展的能力。并购的目的主要在于使并购参与双方产生协同效应,协同效应的实现与否便标志着并购的成功与失败。 2.研究动机 在我国,企业希望并购成为实现扩张和摆脱困境的有效途径。然而实践表明,国内外企业并购的失败率都很高。尤其是从近几年我国企业并购管理的实际情况看,许多企业把关注的重点放在了并购的谈判与交易上面,而对于在更大程度上决定着并购成败及企业战略成败的并购后整合问题则关注不多。究其原因,与人们片面理解和追求协同效应有着直接关系,只注意到了有形资产的协同,而误解了隐形资产的协同,同时忽视了企业外部关系的协同,并且由于缺乏理论的指导,人们对并购、并购后整合及实现协同效应的内在逻辑缺乏深刻的理解和把握,只能凭感觉、凭权威开展工作。②实际上,隐形资产的协同才能为公司带动新的产业增长点和提供持久的独特竞争优势,使企业保持并扩大竞争优势,实现协同效应。本文以阿里巴巴并购雅虎中国为例,研究企业并购的协同效应,阿里巴巴全盘接受雅虎中国的业务,同时获得的是巨额现金,付出的代价是35%的股份。并购发生后,业界褒贬不一,但是时间和财报显示,这是一次成功的并购,并通过并购,成功的

① 袁爱红.基于金融危机背景下我国企业并购中存在的问题及建议.当代经济,2009(20)。 ② 陈志军.企业并购后的协同效应及实现.东岳论丛,2002(03)。 北京城市学院2011届毕业论文 16 体现了企业合并后协同效应的体现。本论文通过对协同效应的分析,加以案例深入讨论,分析并购案例中协同效应实现的体现,借助案例探讨企业并购如何实现协同效应,总结经验,为企业的并购提供理论指导。 (二)研究思路框架及创新点

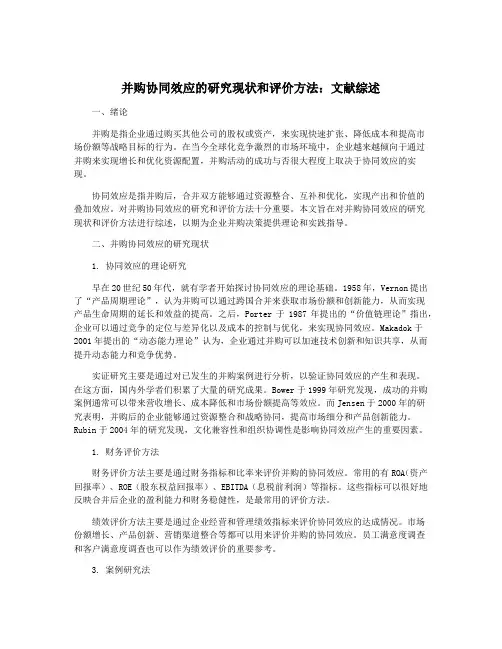

图1 本文框架 本篇论文的研究方法主要通过理论研究与案例分析结合,以管理学,经济学,会计学为指导,并通过一个具体案例的分析,来分析企业并购产生的协同效应。 本文写作的主要创新在于以整合的视角,结合文献,对企业并购如何实现协同效应分不分分层次做出分析。另一方面在于本文选取较为独特案例,案例中,

研究的背景、动机、框架及创新点 企业并购与协同效应相关理论及文献综述 “阿里巴巴并购雅虎中国”案例分析介绍 企业并购协同效应分类分析及案例分析 财务协同效应 经营协同效应 管理及无形资产 协同效应

理论分析案例分析 理论分析 案例分析 理论分析 案例分析

结论 协同效应的实现与相关问题及建议