企业所得税纳税申报表汇总

- 格式:doc

- 大小:276.50 KB

- 文档页数:35

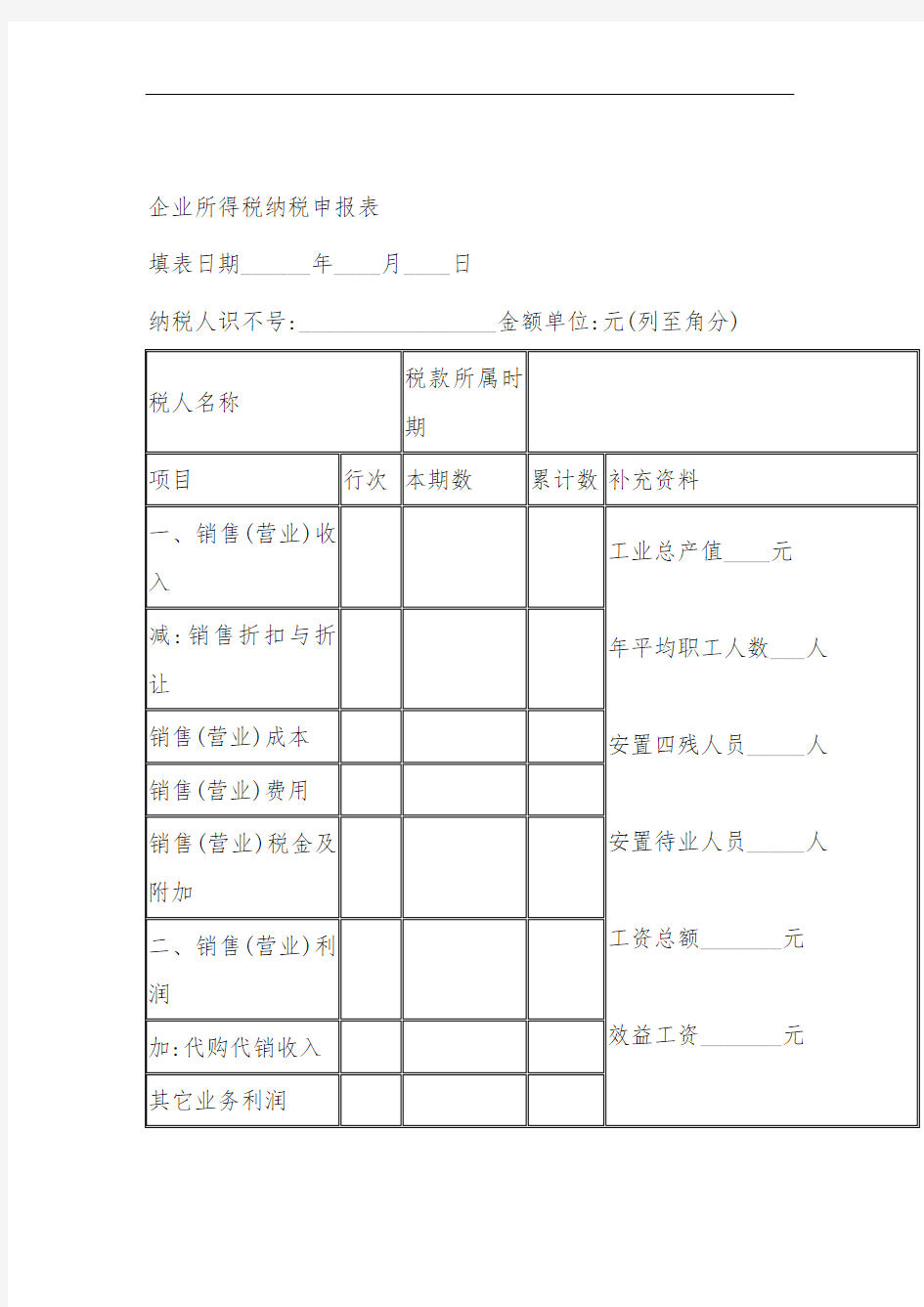

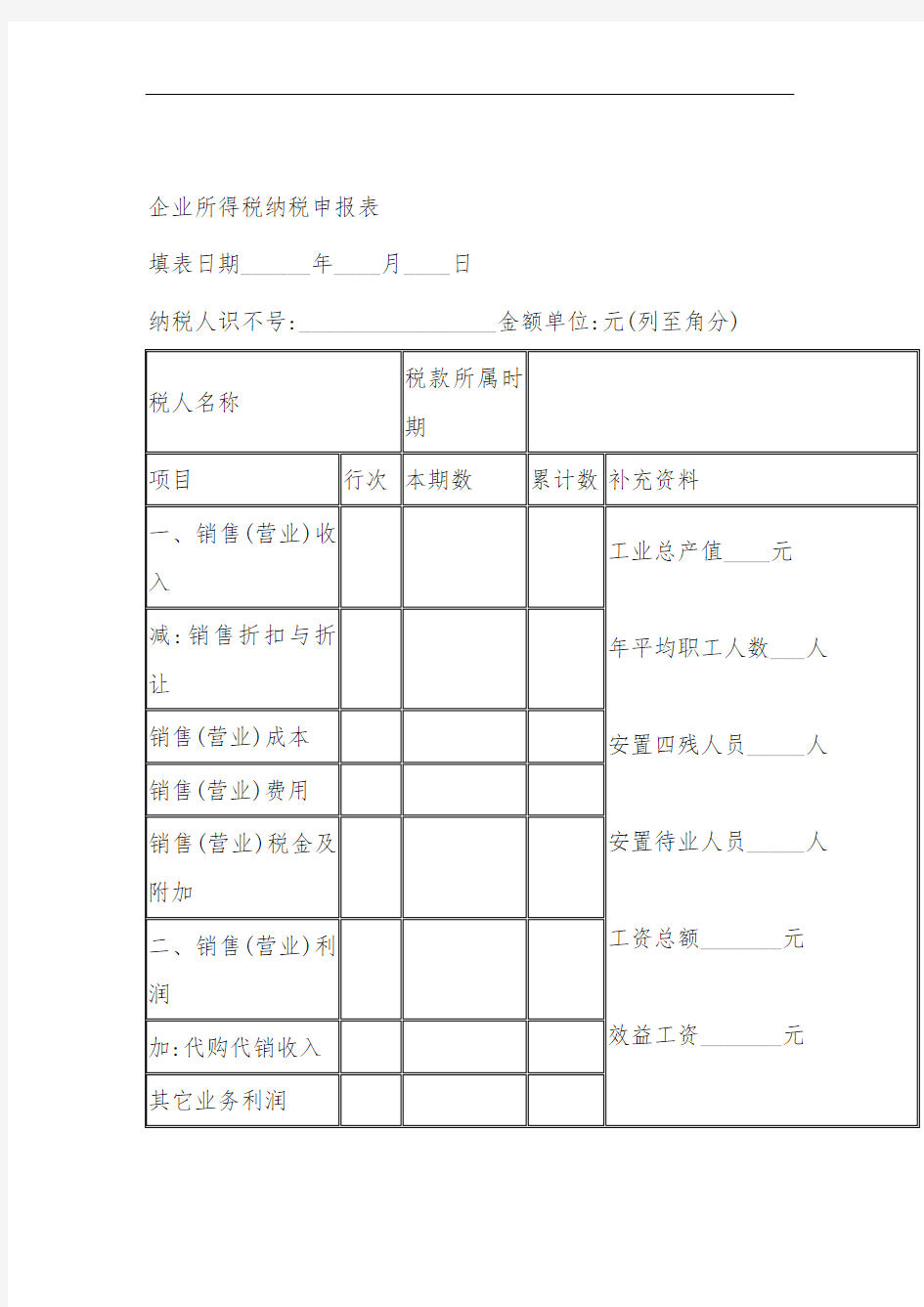

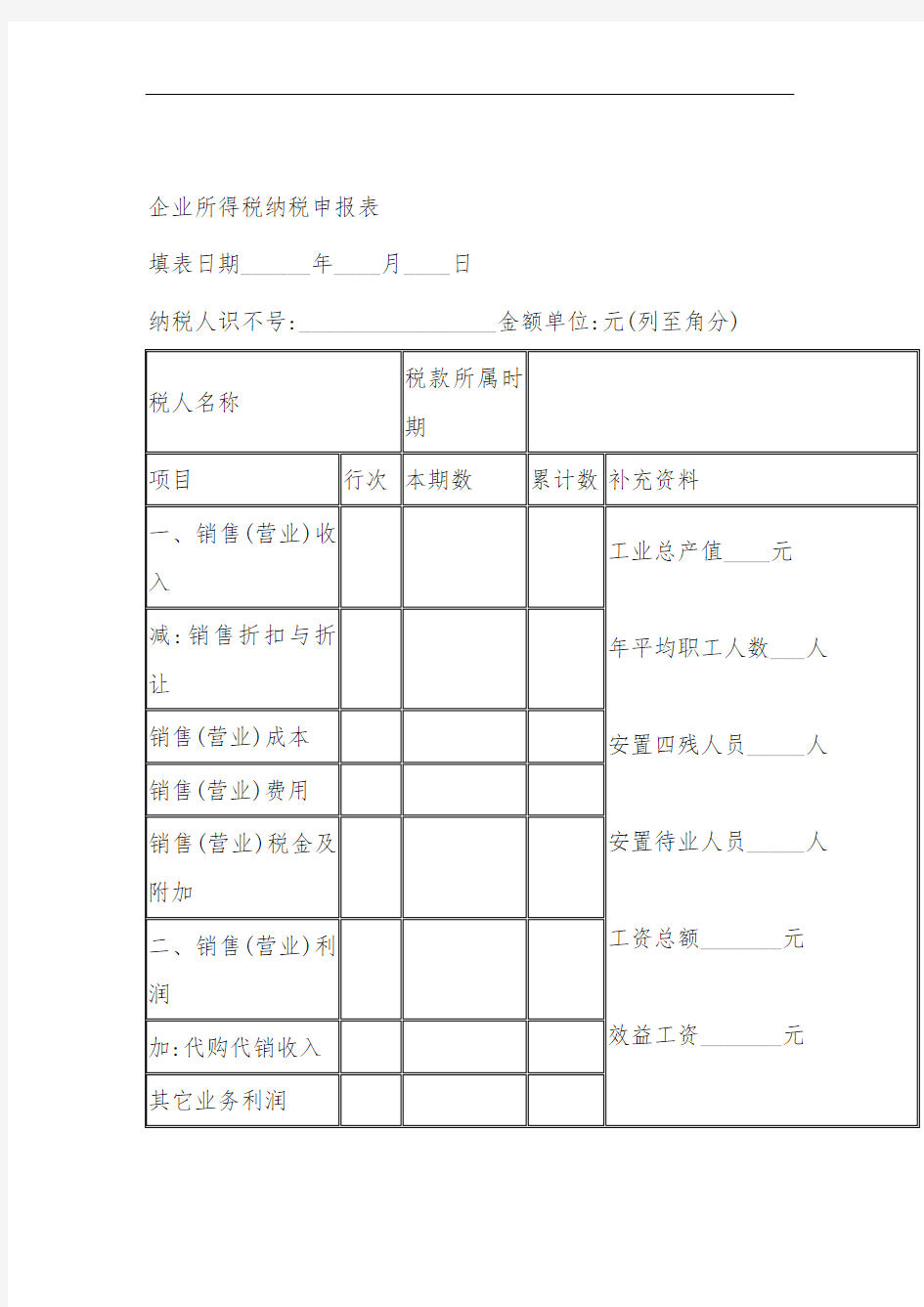

企业所得税纳税申报表

填表日期______年____月____日

纳税人识不号:_________________金额单位:元(列至角分)

填表讲明

一、适用范围

(一)企业所得税纳税申报表为全国统一规范格式的报表,凡按《中华人民共和国企业所得税暂行条例》及事实上施细则缴纳企业所得税的纳税人,能够按照全国统一的财务会计规定核算盈亏,且能做到财会制度比较健全、资料数据记录完整的,按照税法规定和本表要求,按期填报企业所得税纳税申报表进行申报纳税。

(二)本表适用工业、商品流通、交通运输和各种服务企业,其它专门行业如需要增减有关项目,可由省级税务机关在此表基础上自定。

(三)本表适用纳税人年度申报纳税及月、季度申报纳税。本着求实、简便的原则,在月、季申报纳税时,可对本表有关项目进行精简,具体由各地税务机关依照实际情况确定。

二、企业所得税纳税申报表要紧项目填报讲明

(一)表头项目(略)

(二)表中项目

1.表中1-24栏,按企业申报纳税同期的损益表和有关会计科目及明细科目填写,要符合国家统一财务会计制度规定,其口径、金额要与企业帐表一致。

2.表1-6栏,反映主营业务收入项目,工业企业填写产品销售额,商品流通企业填写商品销售收入,服务业填写提供劳务或营业收入。按会计制度规定,表中第2栏销售折让与折扣,只限商品流通企业填写,其它企业在表中第一栏中反映。逻辑关系式:工业企业为:1-3-4-5=6;商品流通企业为:1-2-3-4-5=6。

3.表第7栏,限于有代购代销手续费收人的企业填写;表第13栏,也限于单独核算汇兑损益的商品流通企业填写,如为净收益,应加负号;其它企业按会计制度规定在财务费用中反映。表中第9栏填写当期发生的技术转让收益;第10栏,反映企业在境外取得劳务收益等。逻辑关系式,工业企业为:6+8-11-12=14;商品流通

企业为:6+7+8-11_12-13=14。

4.表第16栏,.填写联营企业就地征收所得税后,投资企业从联营企业分得的税后利润;表17栏填写有境外投资的企业取得投资收益;表第18栏,填写持有其它股份制企业股票的企业所得的股息收入;表第20栏,填写取得国家或部门给予的各种补贴收入;表14—24栏的逻辑关系式:14+15+20+21-22+23=24。

5.表第25栏,第26栏按附表一中对应的项目合计数填写;第30栏按附表二中项目合计数填写;第31栏,32栏按附表三中项目合计数填写。

6.表中第24栏以后的逻辑关系式:24+25-26=27;27×28=29;29-30+31+32+33=34;34+35-36=37。第37栏如为应退款,用负号表示。

7.表中第28栏适用税率,一般企业均为33%;在高新技术开发区内的高新技术企业以及个不在境外上市的股份制企业税率,按规定的税率执行;适用两档低税率的企业如有从联营企业分回利润或境外收益需要补税的,其适用税率的确定,为了简便合理,能够不并入本企业的应纳税所得额确定适用税率,而按27栏应纳税所得额的大小加以确定。

(三)本表一式三联,第一联纳税人保存;第二联由主管税务机关

留存;第三联留税务机关计财部门做税收会计原始凭证。附表一

企业所得税纳税调整项目表

填表讲明

1.超过规定标准项目,是指超过税法规定标准扣除的各种成本、费用和损失而应予调增应纳税所得额的部分,包括税法中单独作出明确规定的扣除标准,也包括税法虽未单独明确规定标准,但与国家统一财务会计制度规定标准兼容的部分。

2.不同意扣除项目,是指税法不同意扣除但企业已作为扣除项目而予扣除的各项成本、费用和损失。

3.应税收益项目,是指企业未计入应纳税所得额而应补报的收益。对属于计算上的差错或其它专门缘故而多报的收益,能够用负号表示。

4.弥补亏损项目,指企业依照税法规定,同意在税前弥补亏损而减少的应纳税所得额。

5.技术转让收益项目,反映企业依照规定对技术转让所得免税部分而减少应纳税所得额。

6.治理“三废”收益项目,反映企业依照规定对治理“三废”取得的所得免税而减少的应纳税所得额。

7.股息收入项目,填写企业持有其它企业股票而取得的股息红利收入。

8.国库券利息收入项目,填写企业因购买国库券而取得的利息收

入。

附表二

企业减免项目表金额单位:元

填表讲明

本表只填写依照税法统一规定,企业享受减税免税优惠而减少的应纳税所得额和应纳税额。由于法定减免税项目多和企业情况不同,经归类后表中仪能列举几项,未列入的依照企业实际情况填写。

1.高新技术企业项目,反映高新技术产业开发区内高新技术企业应减免的应纳税所得额和应纳税额。

2.新办第三产业项目,反映企业依照规定,对新办第三产业减免所得税所应减免的应纳税所得额和应纳税额。

3.“老、少、边、穷”地区企业项目,反映“老、少、边、穷”地区新办企业按规定享受减免所得税照顾而减少的应纳税所得额和应纳税额。

4.受灾企业项目,反映企业遭受严峻自然灾难后国家给予的减免所得税照顾而减少的应纳税所得额和应纳税额。

5.劳服企业项目,仅限于享受减免税照顾的劳服企业填写。“反映对劳服企业减免所得税照顾而减少的应纳税所得额和应纳税额。

6.校办企业项目,仅限于符合免税条伴的校办工厂填写。反映对校办工厂免征所得税而减少的应纳税所得额和应纳税额

7.福利企业项目,仅限于符合免税条件的福利企业填写。反映福利企业免征所得税而减少的应纳税所得额和应纳税额。

8.乡镇企业项目,仅限于符合免税条件的乡镇企业填写。反映乡镇企业免征所得税而减少的应纳税所得额和应纳税额。

附表三

联营企业分利胺息收人补税表

金额单位:元

填表讲明

1.本表纵向第一栏“联营企业分利”,是指资方从联营企业分回的利润额。

(1)本表横向第一栏“分回利润”,是指资方从联营企业分回的已在联营企业缴纳所得税后的利润。按统一规定免予补税的不