中泰证券:年报陆续披露 关注成长与规模

- 格式:pdf

- 大小:604.97 KB

- 文档页数:14

年至今第3位,占本周全市场成交量(5.05万亿)的5.47%,排名第1位。

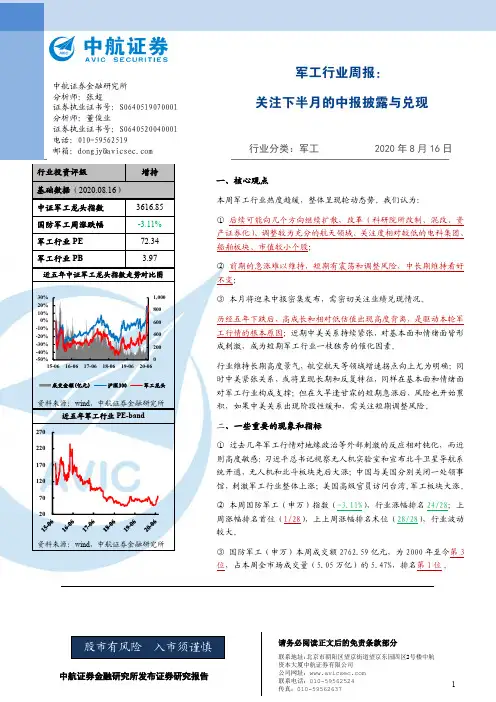

请务必阅读正文后的免责条款部分历史回顾一:2015年5月25日至29日,国防军工(申万)周涨幅10.68%,成交额3344亿元,历史排名第1位;上周成交额2972亿元,排名第2位。

历史回顾二:2000年至今,国防军工板块周成交额占全市场成交量比例的均值为1.38%,超过5%仅有3周。

本周排名第1位(5.47%),第2位和第3位分别为5.37%和5.05%,均在2014年下半年。

④ 本周55家公司股价上涨,占比30.05%, 11家公司涨幅超过10%,洪都航空(34.37%)涨幅最高。

⑤ 军工主题ETF (军工龙头ETF 、国泰中证军工ETF 、鹏华中证国防ETF 、广发中证军工ETF 、华宝中证军工ETF 及易方达中证军工ETF 等)合计份额124.01亿份,较上周五减少1.67%,相较7月初增长158.91%。

⑥ 本周没有公司股价创造上市以来历史新高;而上周有22家公司股价创新高,本周均出现调整。

⑦ 在中证军工指数,出现历史峰值的2015年6月3日,共有10家军工行业上市公司市值突破400亿元;2020年8月15日,共有17家军工上市公司市值突破400亿元,比上周减少了2家。

目前,有3家公司突破千亿市值,分别为中国重工(1154亿元)、航发动力(1121亿元)和中国船舶(1037亿元)。

表1:军工行业上市公司市值排名情况对比⑧ 本周共计9家涉及军工业务的上市公司发布股东或高管减持公告,如,赛微电子、爱乐达、广哈通信、中简科技、中航高科、南京熊猫、精准信息、中航光电和华伍股份。

八月份至今,共计19家公司发布减持公告。

证券代码证券简称总市值(亿元)证券代码证券简称总市值(亿元)1601989.SH 中国重工3257601989.SH 中国重工11542600893.SH 航发动力1402600893.SH 航发动力11213000768.SZ 中航飞机1228600150.SH 中国船舶10374600118.SH 中国卫星869601698.SH 中国卫通9295600150.SH 中国船舶831600760.SH 中航沈飞9266600372.SH 中航电子808000768.SZ 中航飞机7237600685.SH 中船防务692002414.SZ 高德红外6058000738.SZ 航发控制492000066.SZ 中国长城5659600038.SH 中直股份465600536.SH 中国软件51310600435.SH 北方导航419002179.SZ 中航光电50811002268.SZ 卫士通367002625.SZ 光启技术50412600219.SH 南山铝业366600482.SH 中国动力46413600316.SH 洪都航空337600118.SH 中国卫星42714002625.SZ 光启技术321300699.SZ 光威复材42715000066.SZ 中国长城304603712.SH 七一二41616002013.SZ 中航机电296002013.SZ 中航机电41617600536.SH 中国软件296002683.SZ 宏大爆破41218002179.SZ 中航光电290688002.SH 睿创微纳39519001696.SZ 宗申动力289600038.SH 中直股份37420000547.SZ航天发展270600862.SH中航高科367排名2015年6月3日2020年8月16日本周较高的成交量(历史排名第3位)、占全部市场成交量比例创新高(排名第1位)以及下跌调整(-3.11%),表明市场关于国防军工行业存在较大分歧。

证券业协会公布的2021年度证券公司经营业绩指标排

名情况

中国证券业协会公布了2021年度证券公司经营业绩指标排名情况,包括净利润、净资本、证券经纪业务收入等38个排名指标,并据此对超百家券商进行排名。

具体来说,中信证券在20个指标上排名全行业第一,在净资本、净资产等资产规模指标方面居首位,并在营收、净利润等业绩指标方面排名第一。

此外,国信证券和东方证券分别在代理买卖证券业务收入和资产管理业务收入上排名第一。

在净资本规模方面,中信证券的净资本金额达到1212亿元,同比增加约亿元,较上年度上升一位至行业首位。

华泰证券的净资本规模达到亿元,同比增加约亿元,亦上升一位。

而国泰君安和海通证券的净资本未见明显增加,行业排名均下滑一位。

以上内容仅供参考,建议查阅证券业协会官网获取更准确全面的信息。

MS大行观点I 新闻热点I 券商报告I 热门话题I 市场研判I 基金观察“稳増长外板块新年最大黑马■文/本刊记者冯庆汇银行、基建、地产都是"稳增长”的主力。

年初至今的走势也印证了这—点。

图/全景网2022年开年至今,市场剧烈震荡,各种意想不到情况的发生令人猝不及防。

不出意料,去年底被反复提及的“稳增长”主题,就这样在疑虑声中上演了。

截至2月10日,根据申万一级行业分类,煤炭涨 幅达到7.69%,银行涨幅达到7.46%,第三位是建筑装饰(基建),涨幅6.44%。

这几个板块成为年初至今涨幅最大的黑马。

另外地产板块也是正收益,涨幅2.53%…银行、基建、地产都是“稳增长”的主力。

年初至今的走势也印证了这一点。

布局“稳增长”春节前基金四季报岀炉,可以看到布局银行股的 明星基金经理不少。

比如丘栋荣四季度明显加仓了银行股。

旗下中 庚价值灵动、价值品质2只基金,前十大重仓股中均新增了常熟银行,合计持股数近6800万股。

根据Wind 数据,中庚价值领航去年末持有的金融行业股票,占到了基金资产的21%…这只基金新年以来的收益(截至2月10日)超过了 8%。

在四季报中,丘栋荣在新一年的投资方向里也谈到了银行。

丘栋荣认为,对于大盘价值股中的金融等板块,看好与制造业产业链相关、服务于实体经济、有独特竞争优势的区域性银行股,这类银行经营稳健、 基本面风险较小、估值极低、成长性较高。

再比如林英睿的广发价值领先,按照四季报数据,持有金融行业股票占比达到19.4%…其管理的 另一只基金广发多策略,含金融量则高达29%。

这两只基金今年以来都是正收益。

广发多策略去年年末前十大重仓股里有3只银行股,包括杭州银行、南京银行、江苏银行。

还有诸如蔡目荣管理的华宝多策略、华宝价值发现,在三季度末的时候含金融量就甚至超过了60% o 比如华宝多策略前十大重仓持有3只银行股,分别为兴业银行、平安银行、常熟银行,另外也持有2只券商股“只保险股,以及3只地产股。

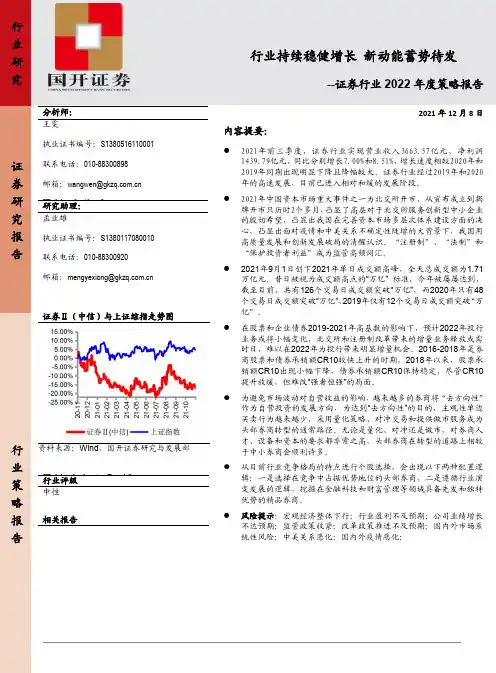

行业研究证券研究报告行业策略报告[Table_RepTitle]行业持续稳健增长新动能蓄势待发[Table_Title]--证券行业2022年度策略报告[Table_Author]分析师:王雯执业证书编号:S1380516110001联系电话:************邮箱:****************.cn[Table_Author]研究助理:孟业雄执业证书编号:S1380117080010联系电话:************邮箱:********************.cn[Table_PicQuote]证券Ⅱ(中信)与上证综指走势图资料来源:Wind ,国开证券研究与发展部[Table_IndustryRank]行业评级中性[Table_Report]相关报告Date]2021年12月8日内容提要:●2021年前三季度,证券行业实现营业收入3663.57亿元,净利润1439.79亿元,同比分别增长7.00%和8.51%,增长速度相较2020年和2019年同期出现明显下降且降幅较大。

证券行业经过2019年和2020年的高速发展,目前已进入相对和缓的发展阶段。

●2021年中国资本市场重大事件之一为北交所开市,从宣布成立到揭牌开市只历时2个多月,凸显了高层对于北交所服务创新型中小企业的殷切希望,凸显出我国在完善资本市场多层次体系建设方面的决心,凸显出面对疫情和中美关系不确定性陡增的大背景下,我国用高质量发展和创新发展破局的清醒认识。

“注册制”、“法制”和“保护投资者利益”成为监管高频词汇。

●2021年9月1日创下2021年单日成交额高峰,全天总成交额为1.71万亿元。

昔日被视为成交额高点的“万亿”标准,今年被屡屡达到,截至目前,共有126个交易日成交额突破“万亿”,而2020年只有48个交易日成交额突破“万亿”,2019年仅有12个交易日成交额突破“万亿”。

●在股票和企业债券2019-2021年高基数的影响下,预计2022年投行业务或将小幅变化,北交所和注册制改革带来的增量业务释放或需时日,难以在2022年为投行带来明显增量机会。

证券行业三季报综述市场保持高景气度,高基数下业绩仍稳健增长行业报告证券2021年11月02日行业动态跟踪报告强于大市(维持)行情走势图相关研究报告【平安证券】非银与金融科技行业深度报告:产品+渠道+服务,财富管理发展的三大制胜点20210911证券分析师王维逸 投资咨询资格编号 S1060520040001 BQC673***********************.cn 李冰婷 投资咨询资格编号 S1060520040002************************.cn研究助理陈相合 一般证券从业资格编号 S1060121020034*************************.cn⏹投资要点⏹市场保持高景气度,驱动券商业绩持续提升:1)三季度以来市场交易保持活跃,日均股基成交额13793亿元,同比增24.39%,股市交投活跃,上市券商业绩在高基数下仍同比实现两位数增长,三季度单季营收同比增14%至1634亿元,净利润同比增13%至502亿元。

2)前三季度累计营收同比增23%至4698亿元、累计净利润增23%至1484亿元。

经纪、投行业务占营收比重分别略降1个和2个百分点,自营业务占比下降3个百分点但仍为最大收入来源。

⏹行业集中度保持稳定,大券商资金运用能力更强:1)行业CR10前三季度净利润市场份额同比上升1个百分点至67%。

中小券商业绩弹性较之大券商更高,收入增速放缓下全行业马太效应加剧。

2)三季末上市券商合计杠杆率为3.89倍,前三季度上市券商平均年化ROE 达到8.63%,中信建投、中金公司、中信证券ROE 分别为13.4%、13.0%、12.2%,排名前三,大券商具有更强的资金运用效率。

⏹经纪、资管业务业绩增速领先,自营收入稳定增长:1)2021年前三季度市场成交额增长21%,上市券商经纪业务同比增长19%。

2)前三季度全行业IPO 规模增长4%,达3705亿元,但高基数下三季度单季同比有所下滑,投行业务收入基本持平。

投行经纪业务持续驱动,券商业绩普遍向好非银金融行业周报(10.26-11.01)| 2020.11.05评级:看好核心观点李甜露分析师SAC执证编号:S0110516090001 *****************.cn************李星锦研究助理******************.cn************相关研究∙非银金融行业周报(2020.09.28-2020.10.11):IPO承销迎来发展期,长期向好态势不变(2020.10.16)∙上市券商7月财务数据点评:业绩同比大增,经纪投行或成持续驱动力(2020.08.11)●本周核心观点:截至10月31日,40家上市券商2020年三季度报告已公布完毕。

上市券商前三季度合计实现营业收入3818.24亿元,同比增长28.86%,实现归母净利润1204.68亿元,同比增长40.25%,总资产86,790.48亿元,较年初增长20.84%,其中37家券商实现归母净利润正增长。

经纪、投行业务带动业绩,上市券商三季度业绩普遍向好:从业绩整体表现来看,经纪业务与投行业务的同比大幅提升带动券商业绩,前三季度上市券商营业收入与净利润同比分别增长28.86%、40.25%,单季度营收与净利润同比分别增长42.4%、67.16%。

今年前三季度,上市券商中营收前三为中信、海通、国君,净利润前三为中信、国君、华泰,营收增速前三为红塔、长城、浙商,净利润增速前三为天风、华林、中信建投。

头部券商(资产规模前十位)净利润增速+38.69%,占比65.5%,其中中信建投、中国银河、中金业绩增长较为显著,尾部券商(资产规模末十位)净利润增速+21.41%,占比5.2%,前三季度头部券商表现好于尾部券商,中型券商业绩增速则普遍较高。

第三季度经纪业务与投行业务提供了强有力的业绩驱动力,第三季度两市成交额69.24万亿元,同比增长128.77%,股权与债券承销规模分别为5787.11亿元、27,735.39亿元,同比分别增长24%、36.51%,其中IPO承销规模同比大增171.54%。

证券研究报告 | 行业周报2020年08月23日银行本周聚焦—创业板注册制下周一正式实施,关注交易机制变化,预计增厚券商营收3%➢ 创业板注册制下周一实施,关注交易制度变化,预计年内增厚券商营收3.1%。

创业板注册制首批18家企业将于8月24日上市,据深交所披露,18家企业发行市盈率在19.1-59.7倍之间,平均值39.3倍;企业融资额在2.6-27.2亿元之间,平均值11.2亿元,融资总额200.6亿元。

从交易规则来看,创业板注册制实施后主要变化:1)涨跌幅限制调整:创业板注册制新股上市首五日不设涨跌幅限制,之后涨跌幅限制比例为20%;创业板存量股票、相关基金涨跌幅限制8月24日调整为20%;2)引入申报价格范围限制:创业板股票连续竞价阶段限价申报的买入申报价格不得高于买入基准价格的102%,卖出申报价格不得低于卖出基准价格的98%;3)允许投资者在竞价交易收盘后,按照收盘价买卖股票;4)优化两融机制:创业板注册制首发股票自首个交易日起可作为融资融券标的;5)投资者门槛:存量投资者适当性要求基本不变,签署新的风险揭示书后可以继续参加交易。

对增量投资者,要求在申请开通权限前20个交易日证券账户及资金账户内的资产日均不低于人民币10万元,且参与证券交易24个月以上。

对券商来说,有望增厚经纪和投行业务收入,预计合计贡献110.81亿,占2019年营收比重约为3.1%。

1、经纪业务:年初至今,创业板日均股票成交金额1750亿,假设涨跌幅放宽后,换手率和流通市值提升对应日均成交额提升20%,根据万2.88的平均净佣金率来计算,创业板注册制首批企业上市至年末,可贡献经纪业务佣金收入增量17.74亿;2、投行业务:预计年内可贡献93亿左右。

1)IPO 方面,截至8月19日,深交所受理365家企业创业板首发上市申请,假设年内30%企业可以顺利上市,即110家,按照首批上市企业平均募集11.2亿元计算,预计年内整体IPO 募集规模1232亿元,以7%的承销费率计算,预计IPO 承销收入为86.24亿;2)再融资方面,主要是定增的收入的提升。

内容目录1 市场行情回顾 (3)2 证券市场要素跟踪 (4)3 投资建议 (6)4 行业信息 (7)5 风险提示 (10)图表目录图1:申万一级行业指数12月表现 (3)图2:上市券商、全部A股历史PB估值情况 (4)图3:两市日均成交金额 (4)图4:市场融资融券余额 (4)图5:北向资金当月净买入额 (5)图6:市场股票质押业务(周) (5)图7:市场股权融资 (5)图8:市场债券融资(企业债、公司债) (5)图9:市场资管产品发行 (6)图10:市场主要指数表现 (6)表1:上市券商个股涨跌幅排名 (3)表2:上市券商最新PB估值情况 (4)1市场行情回顾非银金融行业12月跑输大市。

上证综指12月上涨2.40%,沪深300指数上涨5.06%,同期申万非银金融行业指数下跌1.65%,跑输上证综指4.04个百分点,跑输沪深300指数6.71个百分点,在28个申万一级行业指数中位列第19位。

非银金融二级子行业指数中,证券板块上涨0.52%,保险板块下跌3.58%,多元金融板块下跌9.39%。

图1:申万一级行业指数12月表现资料来源:wind,财信证券上市券商12月表现分化。

行业涨幅前5位分别为中原证券(28.34%)、中金公司(15.46%)、方正证券(14.97%)、国联证券(11.68%)、中泰证券(11.18%)。

行业跌幅前5位分别为国金证券(-9.56%)、浙商证券(-7.22%s)、华泰证券(-6.68%)、国泰君安(-6.36%)、第一创业(-5.95%)。

上市券商12月涨跌幅中位数为-1.02%。

表1:上市券商个股涨跌幅排名股票代码股票名称12月涨跌幅(%)年初至今涨跌幅(%)股票代码股票名称12月涨跌幅(%)年初至今涨跌幅(%)601375.SH 中原证券28.34 30.97 600109.SH 国金证券-9.56 75.76 601995.SH 中金公司15.46 99.66 601878.SH 浙商证券-7.22 38.72 601901.SH 方正证券14.97 19.61 601688.SH 华泰证券-6.68 -10.15 601456.SH 国联证券11.68 248.53 601211.SH 国泰君安-6.36 -3.16 600918.SH 中泰证券11.18 193.19 002797.SZ 第一创业-5.95 20.51资料来源:wind,财信证券上市券商估值较上月基本持平。

证券分析师:张洋登记编码:S0730516040002***********************************在6月高基数的基础上实现进一步增长——上市券商2020年7月月报点评证券相对沪深300指数表现相关报告1 《上市券商2020年6月月报点评:环比大幅回升、同比持续显著改善》 2020-07-132 《证券行业2020年中期投资策略:全面深化资本市场改革快速推进,证券行业驶入高质量发展的快车道》 2020-06-293 《上市券商2020年5月月报点评:环比明显下滑、同比仍有改善》 2020-06-12联系人:朱宇澍 电话: ************地址: 上海浦东新区世纪大道1600号14楼 邮编: 200122发布日期:2020年08月11日截至日前,38家纯证券业务上市券商(剔除新股国联证券)已经全部公布2020年7月月度经营数据。

●上市券商7月月度经营业绩概况:38家纯证券业务上市券商(剔除新股国联证券)2020年7月共实现营业收入483.75亿元,环比+42.61%,同比+132.13%(剔除不可比数据);共实现净利润229.60亿元,环比+75.72%,同比+205.01%(剔除不可比数据)。

上市券商2020年7月月度整体经营业绩在6月高基数的基础上实现进一步增长,符合我们的预期;同比进一步实现显著改善。

●影响上市券商7月月度经营业绩的核心要素:(1)权益涨幅扩大、固收再度回落,权益类自营业务完全对冲了固定收益类自营业务的负面影响,上市券商自营业务环比整体实现正增长。

(2)7月日均股票成交量、成交总量创2015年7月以来最高,行业经纪业务喜迎高光时刻,并成为上市券商月度经营业绩亮眼的主要驱动因素。

(3)7月两融业务对上市券商单月整体经营业绩的边际贡献持续为正,且边际贡献度进一步扩大。

(4)7月行业股权融资规模环比增幅显著,各类债券承销金额环比小幅下滑,投行业务总量环比增长。

DONGXINGSE CURITIE行业研究证券:本周市场日均成交额环比下降200亿至1.12万亿,但仍保持在近期高位;两融余额(4.20)续升至1.65万亿。

年初以来权益市场企稳向好,成交额、两融余额等市场核心指标触底回升,有力提振券商业绩。

考虑到2022年一季度业绩的较低基数,行业23Q1净利润有望中两位数增长。

4月24日沪深港通交易日历优化将正式实施,其中港股通新增两个交易日(4月27、28日),沪股通新增一个交易日(5月25日)。

交易日增加叠加交易标的的逐步扩容有望推动成交量的上升和市场人气的修复,对证券板块构成利好。

保险:上市险企3月原保费数据披露完毕,各险企3月单月同比增速虽较2月略有放缓,但考虑到基数因素,3月负债端仍呈现强势复苏态势。

人身险方面,平安寿险表现相对突出;财产险方面,太平产险以近20%的增速领跑同业。

我们认为,伴随着国内经济的企稳向好,居民消费能力和消费意愿均有望逐步增强,保险需求有望逐步释放,疫情影响弱化令以代理人渠道为主的各渠道加速复苏。

从上市险企2022年年报中可以看到,自Q3起负债端边际改善趋势已开始形成并得以延续,2022年的低基数有望缔造2023年的高增长。

受疫情、资产配置需求、产品竞争格局、政策等因素影响,居民对能满足保障、资产保值增值等多类型需求的保险产品的认可度持续提升;同时,伴随险企对于产品定位的高度精细化和个性化,保险产品的“消费属性”有望显著增强。

而个人养老金、商业养老金业务的相继落地将成为保险产品拼图的有效补充。

我们预计,伴随人身险和财产险的协同发力,2023年险企负债端有望持续复苏,进而使板块估值修复成为中期主题。

板块表现:4月17日至21日5个交易日间非银板块整体下跌1.14%,按申万一级行业分类标准,排名全部行业10/31;其中证券板块下跌2.73%,跑输沪深300指数(-1.45%);保险板块上涨3.59%,跑赢沪深300指数。

个股方面,券商涨幅前五分别为东北证券(8.14%)、申万宏源(3.77%)、中泰证券(3.66%)、长城证券(3.30%)、东吴证券(2.43%),保险公司涨跌幅分别为中国人保(7.71%)、中国太保(7.29%)、中国人寿(6.61%)、中国平安(2.75%)、新华保险(1.83%)、天茂集团(-6.19%)。

投资评级证券行业回顾暨2022年年度展望强于大市多业务驱动业绩向好,市场前景可期行业基本情况⚫ 核心观点:券商板块的上涨驱动因素主要是由政策周期和市场周期共同决定的。

两者也是券商股具有周期性的主要原因◼ 政策周期:监管部门通过政策影响市场投融资环境进而间接影响券商展业,最终会反映在券商的盈利能力变化导致股价波动。

◼ 市场周期:券商与其他行业最大的区别在于其行业景气度与资本市场表现好坏有着强关联,经纪业务、信用业务、自营业务等业务的表现均与市场情绪和景气度有关。

市场波动将影响券商的盈利能力,最终表现在股价的波动上。

⚫ 我们认为2022年券商板块值得持续关注:◼ 市场交投活跃,券商业绩向好,基本面得到支撑,估值具备性价比 ◼ 财富管理业务是券商未来业绩增长的重要突破口,甚至可以重估券商行业价值◼ 政策利好推动,北交所的成立将为券商业绩贡献增量多业务驱动业绩向好,市场前景可期。

预计2022年券商行业基于悲观/中性/乐观核心假设前提下的全行业营业收入分别为5081/5619/6238亿元,预计实现净利润1931/2529/2807亿元。

基于中性假设前提下,2022年营业收入同比增速16%,净利润同比增速14%。

⚫ 风险提示:政策施行效果不及预期甚至收紧、流动性紧缩、股基成交额大幅下滑、市场整体下行风险。

收盘点位 6595.18 52周最高 7801.69SAC 登记编号: S1340521070001Email :***********************.cn研究助理:王文颢SAC 登记编号: S1340121070021Email :************************.cn目录1 券商上涨行情的驱动因素之一:政策周期 (5)1.1政策对券商ROE的影响路径 (5)1.2政策周期变化与行业盈利回顾 (5)2 券商上涨行情的驱动因素之二:市场周期 (6)2.1市场周期景气度和流动性宽松形成“戴维斯双击” (6)2.2历史行情驱动因素回顾 (7)3 券商业务正在由单一化走向多元化 (10)3.1业务收入结构多元化 (10)3.2券商主营业务在财务报表中的体现 (12)4 证券行业盈利能力驱动因素 (14)4.1券商盈利能力应注重ROA和经营杠杆 (14)4.2历史角度证明,ROA和经营杠杆走势关联性强,同时决定ROE高低 (15)4.3证券行业的发展离不开重资本化与杠杆率的提升 (15)4.4北交所的设立将会成为证券行业下一个重要的业绩增长点 (16)5 前三季度券商分部业务梳理 (18)5.1前三季度增速稳定,仅投行业务出现轻微下滑,自营稳居营收规模及增速第一 (18)5.2经纪业务:市场景气度高企,财富管理业务是下一个业绩增长点 (19)5.3投行业务:股债业务增量或受益于北交所的设立 (22)5.4自营业务:投资规模稳步扩张,衍生品交易业务有望持续扩大规模 (23)5.5信用业务:融券或成为两融业务中的业绩增长点,股票质押减值损失风险持续下降 (25)5.6资管业务:集合资管产品公募化转型,定向资管规模持续收缩 (26)6 我们认为2022年券商板块值得持续关注 (29)7 券商板块盈利预测 (30)7 风险提示: (31)图表目录图表1政策周期变化与行业盈利情况 (5)图表2证券行业市场表现情况与政策周期事件关系 (5)图表3政策对券商ROE的影响路径 (6)图表4市场上行周期为券商提供“戴维斯双击” (7)图表5券商板块历史时期波动与市场周期因素梳理 (7)图表6 2008-2009券商板块走势 (8)图表7 2008-2009存贷款基准利率走势 (8)图表8 2012-2013券商板块走势 (8)图表9 2012-2013存贷款基准利率走势 (8)图表10 2014-2015券商板块走势 (9)图表11 2014-2015存款准备金走势 (9)图表12 2014-2015Q2两融余额大幅上升 (9)图表13 2014年-15年基建和房地产投资累计同比 (9)图表14 18Q3-19Q2券商板块走势 (10)图表15 19Q1社融超预期 (10)图表16 我国近年证券行业收入结构 (11)图表17 证券行业主营业务介绍 (11)图表18 证券业务可以分为价差类、通道类和利差类业务 (12)图表19 证券公司利润表科目收入明细 (12)图表20 证券公司利润表与资产负债表对应科目 (13)图表21 证券行业业务与ROE的关系 (14)图表22 近十年上市券商ROE、杠杆率均值走势 (15)图表23 近十年上市券商ROE、ROA均值走势 (15)图表24 近年来证券行业通过加速重资本化驱动行业收入利润增长 (16)图表25北交所公开发行上市标准 (17)图表26累计推荐挂牌家数前十(家,2021Q3数据) (17)图表27累计做市股票数前十(家,2021Q3数据) (17)图表28 2021年三季度证券全行业营收结构(%) (18)图表29 2021年前三季度分部营收及增速(亿元,%) (18)图表30 2021年单第三季度营收占比 (19)图表31 2021年单三季度分部营收及增速(亿元,%) (19)图表32股票市场交易活跃 (19)图表33 投资者数量持续增长 (19)图表34 2020年全球财富结构 (20)图表35 2020年全球金融资产结构 (20)图表36麦肯锡:2015-2020年中国个人金融资产结构 (20)图表37全球财富总额(万亿美元) (20)图表38中国前1%人口持有财富份额及基尼系数 (21)图表39 2019年中国城镇居民家庭资产负债调查情况 (22)图表40 2020年资产管理业务统计数据 (22)图表41目前基金投顾试点获批券商已达到27家 (22)图表42 月度股权融资规模情况 (23)图表43 月度债券承销规模情况 (23)图表44 近年上市券商自营投资规模 (23)图表45上证综指走势及涨跌幅 (24)图表46中证全债指数走势及涨跌幅 (24)图表47场外衍生品名义存续本金 (25)图表48 两融余额情况 (26)图表49 股票质押统计 (26)图表50 券商集合理财发行数量 (26)图表51 券商集合理财发行份额(亿份) (26)图表52 券商资管规模 (27)图表53 券商集合资管及定向资管增速 (27)图表54 分机构股+混公募基金保有规模(亿元,%) (27)图表55 分机构非货币公募基金保有规模(亿元,%) (28)图表56 2021年第三季度百强公司股+混/非货币公募基金保有规模(亿元)排名变动明细 (28)图表57 分机构股+混公募基金保有规模CR5 (28)图表58 非货币公募基金保有规模CR5 (29)图表59 券商行业PE与PB仍处低位 (30)图表60券商板块2021-2022年盈利预测(亿元,%) (30)图表61券商板块核心业务假设(亿元,%) (31)1 券商上涨行情的驱动因素之一:政策周期1.1 政策对券商ROE的影响路径券商的ROE表现受政策影响极大,呈正相关性且反应迅速。

[Table_Rank]评级:看好[Table_Authors]韦志超首席分析师SAC执证编号:S0110520110004*******************.cn电话:86-10-6698 8809李星锦研究助理SAC执证编号:S0110119060002******************.cn电话:86-10-56511810[Table_Chart]资料来源:聚源数据相关研究[Table_OtherReport]∙金融创新审慎监管,金融与实体经济良性循环——中央经济工作会议点评∙非银金融行业周报(2020.11.02-2020.11.08):中金公司回A,资金类业务发展有望提速∙非银金融行业周报(2020.10.26-2020.11.01):投行经纪业务持续驱动,券商业绩普遍向好∙非银金融行业周报(2020.09.28-2020.10.11):IPO承销迎来发展期,长期向好态势不变核心观点●科技化、国际化已成为证券行业高质量发展重要环节。

证券行业正处于转型关键期,券商通过提升专业服务能力、进行财富管理转型推动高质量发展,财富管理转型的力度从金融科技的投入上可见一斑,2019年证券行业信息技术投入205亿元,同比增长10%,占2018年营业收入8.1%。

与此同时,行业双向开放提速,2020年以来,五家外资控股券商先后完成股权变更,4月起证券公司外资股比限制正式取消,对外开放的不断提速给国内券商带来挑战的同时,将促进行业高质量发展,同时国内券商也在加速海外业务发展,科技化、国际化已成为证券行业高质量发展重要环节。

●资本市场深化改革力度明显加大,政策实施效率提升。

2020年以来,资本市场深化改革进入了加速期,注册制全面推进,改革成效不断显现。

7月新三板精选层开板,8月创业板改革并试点注册制落地,首次将增量与存量市场改革同步推进,11月上交所、深交所分别就新三板挂牌公司向创业板、科创板转板上市公开征求意见,创业板和精选层改革已初见成效,创业板再融资、并购重组同步推行注册制。

DONGXINGSE CURITIE行业研究证券:本周市场交易情绪延续复苏态势,日均成交额回升700亿至0.77万亿;两融余额(10.20)小幅升至1.56万亿。

继周四证金下调证券公司各期限转融资费率40bp ,有效降低券商中短久期融资成本后,沪深交易所周五公告扩大融资融券股票范围,对资本市场和券商两融业务构成直接利好。

此次扩容后,沪市标的股票数量从800只扩大至1000只,流通市值占沪市主板A 股流通市值达到95%,实现对沪深300指数成分股中沪市成分股的全覆盖,对中证500指数成分股、中证1000指数成分股中沪市成分股的覆盖率分别达到98%、86%;深市标的股票数量从800只扩大至1200只,流通市值占深市A 股流通市值比例接近90%,实现对创业板指数成份股、沪深300指数中深市成份股的全覆盖,对中证500指数、中证1000指数中深市成份股的覆盖率分别达到97%、83%。

两融标的大幅扩容给予市场杠杆投资者更多投资选择,丰富了各类机构金融工具和投资组合架构,亦有望有效改善市场流动性,对扩大市场交易规模、提振投资者信心均大有裨益。

保险:上市险企9月原保费数据出炉,从经营情况看,人身险增速延续分化态势,而财产险仍保持良好复苏势头。

上市人身险公司除中国平安(-2.5%)外,1-9月原保费收入均保持个位数增速;财产险公司除中国太平(4.1%)外,1-9月原保费收入均收获双位数增速。

当前对险企业绩增长的两大掣肘因素——疫情和消费能力,对人身险经营的影响尤甚,而财产险需求相对更为刚性。

不过我们认为,伴随疫情逐步缓解和各险企2023年开门红筹备工作的陆续展开,险企渠道改革成效有望陆续兑现,给予市场对险企经营层面更大的信心。

整体上看,四季度负债端表现值得期待,边际改善趋势有望更加显著。

板块表现:10月17日至10月21日5个交易日间非银板块整体下跌1.72%,按申万一级行业分类标准,非银排名全部行业15/31;其中证券板块下跌0.21%,跑赢沪深300指数(-2.59%),保险板块下跌5.26%,跑输沪深300指数。

行业报告 | 行业点评请务必阅读正文之后的信息披露和免责申明1证券证券研究报告 2023年03月31日投资评级 行业评级 强于大市(维持评级)上次评级 强于大市作者周颖婕 分析师SAC 执业证书编号:S1110521060002 ********************胡江分析师SAC 执业证书编号:S1110521080007 ****************吴浩东 联系人 ******************资料来源:聚源数据相关报告1 《证券-行业点评:东方财富年报点评:机构化短期拖累份额提升,加大研发投入打造新增长点》 2023-03-182 《证券-行业点评:国联证券:控股股东国联发展竞得民生证券30%股权,有望协同增优势、并购促成长》 2023-03-153 《证券-行业点评:民生证券30%股权拍卖开启,多方竞逐,如何看待?》 2023-03-14行业走势图广发证券22年年报点评:业绩略超预期,财富管理韧性凸显Q4自营环比大幅改善,业绩略超预期。

公司2022年营收251.3亿元,同比-26.6%;归母净利润79.3亿元,同比-26.9%。

Q4单季营收76.2亿元,同比+3.2%;归母净利润26.95亿元,同比+21.8%。

年化ROE 为7.2%,同比-3.4pct 。

分业务来看,经纪、投行、资管、信用、自营业务收入分别同比-19.9%、+41.1%、-10.1%、-16.8%、-78.0%。

Q4单季自营收入13.1亿,同比+91.6%,较Q3单季-7.0亿大幅改善,叠加减值转回,导致业绩略超预期。

大财富管理韧性凸显,公募利润贡献26%,架构调整深度推进财富管理转型。

1)管理规模上,22年末公司按持股比例计的非货基AUM 合计5887亿元,同比-7%,其中广发基金(持股54.53%)非货基AUM 达6741亿元/同比+0.7%/行业第3;易方达基金(持股22.65%)非货基AUM 达9760亿元/同比-18.0%/行业第一;2)利润贡献上,广发+易方达合计利润贡献达20.3亿/同比-17%/占比达25.6%(同比+3.1pct ),其中广发基金利润21.3亿/同比-18%/贡献比例14.7%,汇添富利润38.4亿/同比-15%/贡献比例11.0%;3)公司通过架构调整继续推动财富管理深度转型,2月分别将零售业务管理总部、电子商务部调整为财富管理与经纪业务总部、数字平台部。

银行 | 证券研究报告 — 行业点评 2023年4月26日强于大市相关研究报告《银行股外资持股跟踪》20230424 《3月金融数据点评》20230412 《银行业点评》20230318中银国际证券股份有限公司 具备证券投资咨询业务资格 银行:银行证券分析师:林媛媛(86755)82560524**************************证券投资咨询业务证书编号:S1300521060001联系人:丁黄石*************************** 一般证券业务证书编号:S1300122030036力量与担当国有大行年报总结在疫情、稳增长和市场的压力下,去年下半年大行的收入和盈利受到更大冲击,给今年收入、业绩奠定低基数,收入增速或逐步见底。

随着政策成效的显现和经济的修复,信贷需求边际修复,票据占比持续走低,净息差结构因素在改善,大行在稳增长中的让利压力或逐步缓解,资产质量或延续改善,业绩边际压力或逐步缓解。

今年1季度重定价压力释放后,净息差压力或缓解,去年和今年1季度规模贡献延续,收入边际压力缓解,改善可期。

当前大行股息率仍高,估值仍低,行情尚未结束,空间仍可期待。

支撑评级的要点⏹大行在稳增长中贡献突出,市场份额有所提升规模增长领先行业, 2022年六大行总资产同比增13.1%,高位提速0.2个百分点。

2021年4季度开始,大行贷款同比增速超过上市银行平均,2022年贷款同比增12.9%,持续高位。

从央行数据看,大行在稳增长发力阶段,国内信贷份额提升显著。

大行存款增长亦提速, 2022年3季开始超过行业,年报同比增长达12.7%。

大行中,农行扩张最为积极。

⏹4季度大行净息差下降较多,负面因素随经济修复减弱大行4季度净息差相对上季度均呈现更大幅度下降,息差压力加剧导致大行息收入加速恶化。

稳增长大行投放量的目标更大,压力更为凸显:结构上,贷款占比下降,贷款中票据占比上升;稳增长中对公客户竞争加剧,对公贷款和存款定价压力加剧。

一年内走势图业绩描述● 截至8月7日,39家上市券商7月财务数据公布完毕,共实现营业收入(剔除子公司分红)456亿元,环比增加34.5%,同比(可比口径,下同)增加121.7%;实现净利润200亿元,环比增加54.3%,同比增加169.7%。

1-7月累计实现营收2011亿元,同比增加33.4%;累计实现净利润828亿元,同比增加41.4%;净资产16758亿元,环比增加5.6%。

业绩点评1) 单月表现 ● 7月市场交投活跃度大增,增量资金推动股市上行:7月初股市冲高、交投活跃度显著提升,券商业绩同环比大幅上涨。

7月日均成交额攀升,23个交易日中多达20个交易日成交额破万亿。

经济恢复性增长,疫情防控信心持续,稳增长、扶持中小企业等政策信号积极有力,提振市场情绪,增量资金持续汇入推动股市上行。

● 流动性边际略收紧,北向资金净买入回落:7月,央行开展7700亿元逆回购,开展1年期MLF 操作4000亿投资要点——上市券商7月财务数据点评非银金融行业证券研究报告 2020年08月11日元,操作利率2.95%,净投放-6677亿元。

市场流动性边际略收紧,7月SHIBOR较上月略升,截至7月31日,一个月SHIBOR较上月末上升21bp至2.3%,新增人民币贷款预测值为1.18万亿,较去年同期下降4.9%。

资金流入流出方面,北向资金净买入较6月回落,7月北向资金净流入104亿元。

在基金资产配置方面,2020年度上半年股票配置占比20.47%,较年初上升2.35个百分点;债券54.24%,较年初上升2个百分点,二季度配置变动与预期相符。

考虑到市场环境逐步改善,市场情绪逐渐好转,权益资产配置价值不断提升,长期资产配置将延续股票和基金类资产配置逐渐增长趋势。

●成交量攀升,股市上涨,业绩同比大增:市场交易活跃度上,A股市场日均成交额攀升,7月两市A股日均成交额1.31万亿元,环比上涨81%,同比上涨229.9%。

内容目录1 市场行情回顾 (3)2 证券市场要素跟踪 (4)3 投资建议 (6)4 行业信息 (6)5 风险提示 (10)图表目录图1:申万一级行业指数9月表现 (3)图2:上市券商、全部A股历史PB估值情况 (4)图3:两市日均成交金额 (4)图4:市场融资融券余额 (4)图5:北向资金当月净买入额 (5)图6:市场股票质押业务 (5)图7:市场股权融资 (5)图8:市场债券融资(企业债、公司债) (5)图9:市场资管产品发行 (6)图10:市场主要指数表现 (6)表1:上市券商个股涨跌幅排名 (3)表2:上市券商最新PB估值情况 (4)1市场行情回顾非银金融行业9月下跌但跑赢大市。

上证综指9月下跌5.23%,沪深300指数下跌4.75%,同期申万非银金融行业指数下跌2.84%,跑赢上证综指2.39个百分点,跑赢沪深300指数1.91个百分点,在28个申万一级行业指数中位列第5位。

非银金融二级子行业指数中,证券板块下跌4.28%,保险板块下跌0.17%,多元金融板块下跌6.23%。

图1:申万一级行业指数9月表现资料来源:wind,财信证券上市券商9月表现分化。

行业涨幅前5位分别为浙商证券(19.02%)、国联证券(14.92%)、国元证券(8.80%)、第一创业(3.35%)、兴业证券(0.73%)。

行业跌幅前5位分别为红塔证券(-12.11%)、中银证券(-9.70%)、华林证券(-8.53%)、东北证券(-7.84%)、中原证券(-6.75%)。

上市券商9月涨跌幅中位数为-4.47%。

表1:上市券商个股涨跌幅排名wind上市券商估值较上月基本持平。

截至10月20日,上市券商PB估值为1.93倍(历史TTM,中值,剔除负值,下同),前值为1.90倍(9月24日),较前值上升0.03倍,10月20日估值位于历史的后36%分位,历史PB估值中位数2.77。

大券商PB估值为1.72倍(历史后49%分位),中小券商PB估值2.20倍(历史后37%分位)。