第七章国际货款结算

- 格式:ppt

- 大小:1.87 MB

- 文档页数:81

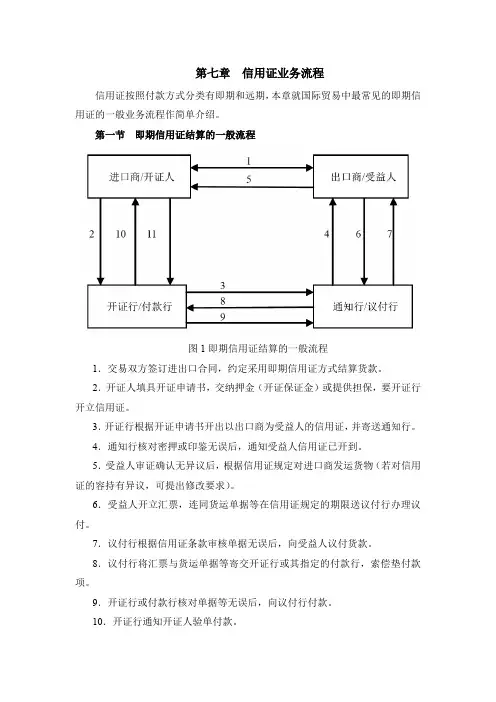

第七章信用证业务流程信用证按照付款方式分类有即期和远期,本章就国际贸易中最常见的即期信用证的一般业务流程作简单介绍。

第一节即期信用证结算的一般流程图1即期信用证结算的一般流程1.交易双方签订进出口合同,约定采用即期信用证方式结算货款。

2.开证人填具开证申请书,交纳押金(开证保证金)或提供担保,要开证行开立信用证。

3.开证行根据开证申请书开出以出口商为受益人的信用证,并寄送通知行。

4.通知行核对密押或印鉴无误后,通知受益人信用证已开到。

5.受益人审证确认无异议后,根据信用证规定对进口商发运货物(若对信用证的容持有异议,可提出修改要求)。

6.受益人开立汇票,连同货运单据等在信用证规定的期限送议付行办理议付。

7.议付行根据信用证条款审核单据无误后,向受益人议付货款。

8.议付行将汇票与货运单据等寄交开证行或其指定的付款行,索偿垫付款项。

9.开证行或付款行核对单据等无误后,向议付行付款。

10.开证行通知开证人验单付款。

11.开证人验单无误后,向开证行付款取得货运单据,用以接收货物。

第二节即期信用证在进口贸易中的应用进口贸易中采用信用证方式对外支付货款,也就是说的进口开证业务。

进口开证业务主要有开立信用证、修改信用证与对外付款三个基本环节。

一、开立信用证作为开证申请人,进口商必须根据合同规定向银行要求开立信用证。

由于开证行是信用证的第付款人,所以开证行必须严格依据进口商递交的开证申请书,完整、准确、及时地开出信用证。

(一)开证申请人申请开证在这个业务程序中,开证申请人有两个主要的业务容:按合同规定填写进口开证申请书与按银行规定交纳押金或提供必要的担保。

1.进口开证申请书开证申请书是进口商根据进口合同要求进口地银行(开证行)开立信用证的申请书,它是银行开立信用证的原始依据。

进口商要向银行递交进口合同的副本以及所需附件,如进口许可证等,并根据银行规定的统开证申请格式,填写申请书式三份。

开证申请书主要包括正面和背面两部分容,正面是开证人对信用证的要求,即开证申请人按照买卖合同要求在信用证上列明的条款,背面是开证人对开证行的声明,用以明确双方的责任。

第三篇国际结算方式篇第七章国际结算方式(五)——保付代理与包买票据学习目标:↗掌握:保付代理、预支保理、公开型保理、福费廷的概念;福费廷的特点↗理解:保理的作用;保理业务流程;保理业务利弊分析;福费廷业务利弊分析;保理于福费廷的比较↗了解:保理和福费廷业务的当事人;福费廷业务流程;国际保理联合会技能目标:↗能够熟练运用保付代理与包买票据的基本理论和业务内容来处理业务实践中的相关问题引言:保理业务属于短期贸易融资方式,是一种集贸易融资、商业资信调查、应收账款管理及信用风险控制、坏账担保于一体的综合性服务。

保理业务的健全发展对于进出口商和银行来说都有着十分重要的作用。

包买票据(福费廷)业务属于中长期贸易融资方式,不仅为买方提供远期支付的便利条件,而且可以使出口商在出口业务中最大限度地降低资金流动性风险和收汇风险。

鉴于这两种融资方式在目前的国际贸易中存在较大优势,本章将作详细介绍,并进行比较。

第一节保付代理随着经济全球化,世界贸易市场的竞争也日益激烈。

由于目前国际贸易处于买方市场的状态,对于卖方来说,如果希望在竞争中取胜,除了产品质量高、价格低之外,在支付结算上也要提供一定的便利。

但是如果卖方以赊销方式结算,不仅会积压资金,而且由于这种以商业信用为基础的结算方式存在一定信用风险,很有可能会给卖方造成一定损失。

因此,在英国、美国、法国、意大利、日本等国的对外贸易短期信贷业务中,保付代理业务成为了推动国际贸易发展的新动力。

154一、保理的概述1、保理的概念保付代理(Factoring),简称保理,是指在一般商品的国际贸易中,出口商以商业信用形式出卖商品,在货物装船后立即将发票、汇票、提单等有关单据卖断给承购应收账款的财务公司或专门组织,收进全部或一部分货款,从而取得资金融通的业务形式。

负责承购应收账款的财务公司或专门组织即保理商,保理商在承购了出口商的债权后,要通过相应的渠道向进口商催收货款,若进口商拒付,则不可向出口商行使追索权。