2011第一部分_金融期货与期权

- 格式:ppt

- 大小:964.00 KB

- 文档页数:55

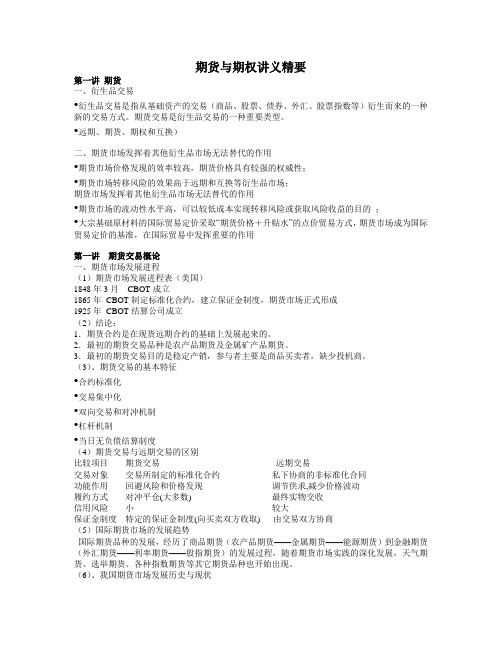

期货与期权讲义精要第一讲期货一、衍生品交易•衍生品交易是指从基础资产的交易(商品、股票、债券、外汇、股票指数等)衍生而来的一种新的交易方式。

期货交易是衍生品交易的一种重要类型。

•远期、期货、期权和互换)二、期货市场发挥着其他衍生品市场无法替代的作用•期货市场价格发现的效率较高,期货价格具有较强的权威性;•期货市场转移风险的效果高于远期和互换等衍生品市场;期货市场发挥着其他衍生品市场无法替代的作用•期货市场的流动性水平高,可以较低成本实现转移风险或获取风险收益的目的;•大宗基础原材料的国际贸易定价采取“期货价格+升贴水”的点价贸易方式,期货市场成为国际贸易定价的基准,在国际贸易中发挥重要的作用第一讲期货交易概论一、期货市场发展进程(1)期货市场发展进程表(美国)1848年3月CBOT成立1865年CBOT制定标准化合约,建立保证金制度,期货市场正式形成1925年CBOT结算公司成立(2)结论:1.期货合约是在现货远期合约的基础上发展起来的。

2.最初的期货交易品种是农产品期货及金属矿产品期货。

3.最初的期货交易目的是稳定产销,参与者主要是商品买卖者,缺少投机商。

(3)、期货交易的基本特征•合约标准化•交易集中化•双向交易和对冲机制•杠杆机制•当日无负债结算制度(4)期货交易与远期交易的区别比较项目期货交易远期交易交易对象交易所制定的标准化合约私下协商的非标准化合同功能作用回避风险和价格发现调节供求,减少价格波动履约方式对冲平仓(大多数) 最终实物交收信用风险小较大保证金制度特定的保证金制度(向买卖双方收取) 由交易双方协商(5)国际期货市场的发展趋势国际期货品种的发展,经历了商品期货(农产品期货——金属期货——能源期货)到金融期货(外汇期货——利率期货——股指期货)的发展过程,随着期货市场实践的深化发展,天气期货、选举期货、各种指数期货等其它期货品种也开始出现。

(6)、我国期货市场发展历史与现状•截止2010年8月,我国正在交易的农产品期货品种有黄大豆、豆粕、豆油、棉花等13种; •金属期货品种有铜、铝、锌、黄金、钢材等品种,其中钢材期货有螺旋钢和线材两个品种,均在上海期货交易所交易;•能源化工期货品种有燃料油、精对苯二甲酸、线性低密度聚乙烯、聚氯乙烯4个品种•我国期货市场已形成以农产品、工业品为主,兼顾能源产品的品种结构•目前,大连商品交易所已成为仅次于CBOT的全球第二、亚洲第一的大豆期货市场;上海期货交易所的铜期货品种交易也已超过美国COMEX,仅次于LME,名列全球第二第二节期货市场的功能基本功能:一、回避现货价格波动风险二、价格发现在宏观经济中的作用•提供分散、转移价格风险的工具,有助于稳定国民经济•为政府制定宏观经济政策提供依据•有助于本国争夺国际定价权•促进本国经济的国际化第三节期货市场的组织结构与管理一、期货交易所(一)交易所的性质1.专门进行标准化期货合约买卖的场所2.是为期货买卖者提供的有组织、有秩序、有规则的交易场所,其本身不从事期货交易活动。

第九章衍生证券投资分析一、填空题:1、随着期货交割月份的逼近,期货价格收敛于标的资产的。

2、当到达交割期限时,期货的价格等于或非常接近于现货的价格,不然的话,就存在机会。

3、期货的理论价格=(1+持有期的成本和时间价值)。

4、是指投资者利用期货合约转移价格风险的功能,用期货合约冲销现存的空头头寸或多头头寸,以此获利。

5、是指投资者预测资产价格的未来走势,通过贱买贵卖的操作来牟取暴利或避免损失。

6、是指投资者人为地构造某种特定资产,并且用这种资产与相关资产进行反方向交易。

7、金融期权的价格是指在期权交易中买卖期权的。

8、金融期权的价格一般由期权的和构成。

9、金融期权的是指期权本身所具有的价值,也就是期权的市场价格和执行价(协定价格、交割价或履约价)之间的差额。

10、期权内在价值因而存在着差异。

11、按不同的交割价划分。

期权内在价值有三种情况:、和。

12、金融期权的时间价值是指。

13、期权的时间价值既反映了期权有效期内,又反映了。

14、抛补的看涨期权策略是一个有保护的投资策略,比较适合的情况。

15、对敲策略,又称跨式期权策略或双向期权策略,就是同时具有相同价格与到期时间的同一种股票的看涨期权与看跌期权的策略。

16、是指同时买入与卖出以不同的实施价格或不同的到期日的两个看涨期权或看跌期权的组合策略,它有许多组合形式。

17、是指购买一个较低履约价格的看涨期权和一个较大履约价格的看涨期权,出售两个中间价格的看涨期权。

18、是指出售一个较低履约价格的看涨期权和一个较大履约价格的看涨期权,买入两个中间价格的看涨期权。

19、可转换证券的转换期限是指将可转换证券转换成公司普通股股票的。

20、可转换证券的是将可转换证券转换为普通股股票时每股的支付价格。

21、可转换证券的是指一单位的可转换证券能够转换到的普通股的股数。

22、可转换证券的是指持有人不行使转换权,只作为一般的不具有转换权的证券的价值。

23、可转换证券的转换价值是指将可转换证券实施转换时得到的该公司普通股股票的。

《证券投资学》课程教学大纲课程编号:50240022课程名称:证券投资学课程基本情况:1.学分:3 学时:54(其中理论教学42学时,实验12学时)2.课程性质:专业必修课3.适用专业:经济学类、管理学类适用对象:本科4.先修课程:货币金融学宏观微观经济学5.教材:首选教材:证券投资学,主编曾令全,中国财经出版社,2004年出版二选教材:证券投资理论与实务,王军旗主编,中国人民大学出版社,2004年出版6.考核形式:考试(闭卷或开卷)7.教学环境:多媒体教室教学金融投资试验室实验教学课程教学目的及要求:《证券投资学》是经济类专业的基础课程,是金融、投资与理财等专业的核心专业课,也是其他各经济类专业的专业选修课。

本课程介绍有关证券的基础知识、证券投资的特点、投资理念和投资行为以及投资基金的基本知识,并对证券市场的概念及内容进行了阐述,讲述了有价证券的价格决定、证券投资风险与收益、现代投资理论、证券投资的宏观经济分析、证券投资的产业周期分析和公司分析、证券投资技术分析理论与方法等内容。

通过本课程的学习,使学生了解证券投资的理论、知识、和操作方法,认识和理解证券投资活动和证券投资过程,从而树立正确的投资理念,掌握常用的基本分析和技术分析方法,在实践中争取获得较大的投资收益,并控制和防范可能遇到的各种风险。

通过本课程教学使学生能够系统、全面地掌握证券市场的基本知识,熟悉证券市场的运作,并能够运用所学知识服务于政府部门、金融机构、证券机构、企业及从事投资活动的个人实践。

课程教学内容:第一章导论(2学时)教学目的与要求:本章主要阐述证券金融的产生与特征,证券市场的产生与发展,证券市场的结构与功能等。

学习本章要求学生掌握证券金融的特征,明确证券市场的结构,掌握证券市场的功能。

第一节国民经济运行与证券金融一、国民经济循环与金融的产生二、金融形态的发展与证券金融的形成三、证券金融的特征与内容第二节证券市场的产生与发展一、证券市场的产生二、证券市场的发展三、我国证券市场的发展四、全球经济一体化与证券市场第三节证券市场结构一、证券市场的特征二、证券市场的构成要素三、证券市场的结构第四节证券市场的与功能一、基本功能二、其他功能本章重点难点:1、证券金融的特征与内容2、证券市场的结构3、证券市场的与功能第二章股票(4学时)教学目的与要求:本章主要阐述了股份公司的基本知识,股票的特征及种类,股利的分配及股票的价值。

赫尔《期权、期货及其他衍生产品》(第9版)笔记和课后习题详解目录第1章引言1.1复习笔记1.2课后习题详解第2章期货市场的运作机制2.1复习笔记2.2课后习题详解第3章利用期货的对冲策略3.1复习笔记3.2课后习题详解第4章利率4.1复习笔记4.2课后习题详解第5章如何确定远期和期货价格5.1复习笔记5.2课后习题详解第6章利率期货6.1复习笔记6.2课后习题详解第7章互换7.1复习笔记7.2课后习题详解第8章证券化与2007年信用危机8.1复习笔记8.2课后习题详解第9章OIS贴现、信用以及资金费用9.1复习笔记9.2课后习题详解第10章期权市场机制10.1复习笔记10.2课后习题详解第11章股票期权的性质11.1复习笔记11.2课后习题详解第12章期权交易策略12.1复习笔记12.2课后习题详解第13章二叉树13.1复习笔记13.2课后习题详解第14章维纳过程和伊藤引理14.1复习笔记14.2课后习题详解第15章布莱克-斯科尔斯-默顿模型15.1复习笔记15.2课后习题详解第16章雇员股票期权16.1复习笔记16.2课后习题详解第17章股指期权与货币期权17.1复习笔记17.2课后习题详解第18章期货期权18.1复习笔记18.2课后习题详解第19章希腊值19.1复习笔记19.2课后习题详解第20章波动率微笑20.1复习笔记20.2课后习题详解第21章基本数值方法21.1复习笔记21.2课后习题详解第22章风险价值度22.1复习笔记22.2课后习题详解第23章估计波动率和相关系数23.1复习笔记23.2课后习题详解第24章信用风险24.1复习笔记24.2课后习题详解第25章信用衍生产品25.1复习笔记25.2课后习题详解第26章特种期权26.1复习笔记26.2课后习题详解第27章再谈模型和数值算法27.1复习笔记27.2课后习题详解第28章鞅与测度28.1复习笔记28.2课后习题详解第29章利率衍生产品:标准市场模型29.1复习笔记29.2课后习题详解第30章曲率、时间与Quanto调整30.1复习笔记30.2课后习题详解第31章利率衍生产品:短期利率模型31.1复习笔记31.2课后习题详解第32章HJM,LMM模型以及多种零息曲线32.1复习笔记32.2课后习题详解第33章再谈互换33.1复习笔记33.2课后习题详解第34章能源与商品衍生产品34.1复习笔记34.2课后习题详解第35章章实物期权35.1复习笔记35.2课后习题详解第36章重大金融损失与借鉴36.1复习笔记36.2课后习题详解赫尔的《期权、期货及其他衍生产品》是世界上流行的证券学教材之一。

1.关于外汇套期保值的会计处理方面,对于境外经营净投资的套期,套期工具和被套期项目产生的利得或损失在相同会计期间属于套期有效的部分,应当计入当期损益或其他综合收益。

正确错误2.当股指期货交易连续出现涨跌停板、单边无连续报价的单边市时,中国金融期货交易所(CFFEX)可以根据市场风险对股指期货的交易保证金率进行上调。

正确错误3.利率互换合约买卖双方持有头寸的价值互为相反数。

正确错误4.收益率曲线变化的类型主要有水平变化、斜率变化和曲度变化三种类型。

正确错误最大的特点是实物申购、赎回机制,即它的申购是用一篮子股票换取ETF份额,赎回时是以基金份额换回一篮子股票而不是现金。

正确错误6.货币互换相比较外汇掉期增加了利息的互换。

正确错误7.其他条件相同,临近到期时,虚值期权一天流失的时间价值通常大于平值期权。

正确错误8.期权组合的Theta为正值时,意味着随着到期日的临近,该组合将会产生正收益(假设其他因素不变)。

正确错误9.股票A和B价格均服从几何布朗运动,两者的收益不相关,则A和B构成的股票组合市值也服从几何布朗运动。

正确错误10.随着到期日的临近,溢价债券价格将上涨。

正确错误11.正向双货币票据中,受到汇率风险影响的部分资金是到期收回的本金。

正确错误12.证券公司开展场外衍生品交易业务,无需签订《中国证券期货市场场外衍生品交易主协议》。

正确错误13.中金所国债期货首批可交割国债及其转换因子在合约临近交割时由交易所向市场公布。

正确错误14.在股指期货套期保值过程中,()需要投资者高度关注。

展期风险保证金管理风险基差风险流动性风险15.如果投资者预期政府将实行更为宽松的货币政策,投资者为了规避利率风险,可采取的措施有()。

做空利率期货买入看涨利率期权做多国债期货买入远期利率协议16.以下说法正确的是()。

如果想获得高额收益,应该卖出股票同时卖出股票看跌期权如果想控制最大亏损,可以买入股票同时买入股票看跌期权备兑看涨期权组合策略收益是有限的保护性看跌期权组合策略的收益是有限的17.理论上,当可交割债券的净基差为()时,对国债期货卖方交割有利。

1.简述期货交易、现货交易、远期交易三者之间的区别和联系。

区别:a)交易的对象不同。

现货交易和远期交易的范围包括所有商品;而期货交易的对象是由交易所制订的标准化合约。

b)交易目的不同。

在现货交易和远期交易中,买方是为了获取商品;卖方则是为了卖出商品,实现其价值。

而期货交易的目的是为了转移价格风险或进行投机获利。

c)交易程序不同。

现货交易中卖方要有商品才可以出卖,买方须支付现金才可购买,这是现货买卖的交易程序。

而期货交易可以把现货买卖的程序颠倒过来,即没有商品也可以先卖,不需要商品也可以买。

而远期交易就是交易双方约定按照一定的价格在未来的某一时间进行交割商品。

d)交易的保障制度不同。

现货交易以《合同法》等法律为保障,合同不能兑现时要用法律或仲裁的方式解决;而期货交易是以保证金制度为保障来保证交易者的履约。

期货交易所为交易双方提供结算交割服务和履约担保,实行严格的结算交割制度,违约的风险很小。

期货交易实行保证金制度。

e)交易方式不同。

现货交易是进行实际商品的交易活动。

交易过程与商品所有权的转移同步进行。

而期货交易是以各种商品期货合约为内容的买卖,整个交易过程只是体现商品所有权的买卖关系,而与商品实体的转移没有直接的联系。

联系:期货交易和远期交易二者都不要求即期交割,或者是通过合约的形式规定于未来某个确定的时间内按约定的价格的数量交割。

现货交易和远期交易要求交易的标的物必须是货,而不是标准化合约。

2.期货市场的功能与特点。

a)价格发现:所谓价格发现,是指利用市场公开竞价交易等交易制度,形成一个反映市场供求关系的市场价格。

具体来说就是,市场的价格能够对市场未来走势作出预期反应,同现货市场一起,共同对作出预期。

b)套期保值:套期保值是指把期货市场当作转移价格风险的场所,利用期货合约作为将来在现货市场上买卖商品的临时替代物,对其现在买进准备以后售出商品或对将来需要买进商品的价格进行保险的交易活动。

3.金融市场上有哪些种类的交易者?其发挥了什么样的作用?a)企业。

期权、期货和其他衍生品Chapter 1 第一章What is a Derivative?什么是衍生品A derivative is an instrument whose value depends on, or is derived from, the value of another asset。

衍生品是一种金融工具,其价值取决于(衍生于)其他资产的价值。

Derivativesvs Primary Assets衍生品vs初级资产(标的资产)Primary Assets 初级资产Stocks 股票Fixed income 固定收益(利率)Foreign exchanges 外汇Loans 贷款Corporate bonds 公司债券Mortgages 住房抵押贷款Commodities 大宗商品Real Estate 房地产…。

.。

What is a Derivative? 什么是衍生品Commodity futures 商品期货(日本江户幕府时代,美国CBOT 1865)Index futures 指数期货(美国1982年KCBT,CME)Forwards远期合约(美国CBOT1848)Options期权(18世纪,美国CBOE1973)Swaps 互换(掉期美国1980s Swensen)Exotics 奇异期权(1980s)Credit derivatives 信用衍生品(1990s)(CMO,CLO, CDO,CDS,CDX,CMBS… )Why Derivatives Are Important为什么衍生品很重要?Derivatives play a key role in transferring risks in the economy 转移经济活动中的风险Price discovery 价格发现The underlying assets include stocks,currencies,interest rates,commodities, debt instruments, electricity,insurance payouts,the weather, etc标的资产可以是股票,货币,利率,商品,债务,电力,保险支付金,天气等等。