2006年-2020年棉花期货与价格汇总

- 格式:pdf

- 大小:3.24 MB

- 文档页数:123

中美棉花价格对比研究

近年来,中美两国在棉花市场的竞争日益激烈。

本文主要对比分析中美棉花价格的走势和影响因素,并探讨其中的差异和联系。

首先,我们来看一下中美棉花价格的历史数据。

以国内期货市场为例,2016年至2018年之间,中美棉花价格虽然存在一定差异,但总体趋势大致相似,都表现出了明显的波动性。

特别是在2018年下半年,中美两国的棉花价格都呈现出了下跌趋势。

然而,从近期的数据来看,中美棉花价格的走势开始有所不同。

今年2月份,由于新冠肺炎疫情的爆发,中国棉纺织企业大量停工,短期内对国内市场的棉花需求急剧降低,导致棉花价格急剧下跌。

此外,由于疫情对全球经济的影响,美国棉花出口市场也受到一定影响,导致美国棉花价格也有所下跌。

然而,随着国内经济的逐渐恢复和出口订单的回升,中国市场的棉花需求已经开始回暖,棉花价格也逐渐上涨。

而在美国,疫情对经济带来的影响仍在持续,加上近期美国政府与中国的贸易争端也对棉花出口带来了一定的压力,导致美国棉花价格保持下跌趋势。

此外,中美两国在棉花市场的竞争也是影响价格差异的一个因素。

近年来,中国棉花消费量一直保持在全球第一的位置,而美国则是全球最大的棉花出口国之一。

另外,在农业补贴方面,中美两国的政策也存在一定差异,这也会对价格产生一定影响。

总体来说,中美棉花价格的差异与各方面因素都有关系,不仅与国内经济和出口贸易有关,也与国际市场的竞争和政策因素等密切相关。

由于棉花市场的波动性较大,未来中美棉花价格的走势很难预测,需要根据市场变化灵活调整投资策略。

我国棉花市场发展状况及前景展望一、世界棉花供需概况(一)主要棉花生产国世界上有72个国家生产棉花,分布在亚、非、美、欧和大洋各洲。

产棉区域大都在北纬40度至南纬30度的广阔地带。

亚洲地区:该棉区含东亚、南亚、西亚及中亚等棉区,其年产量约占世界年产量的60.81%。

其主要产棉国家为中国、印度、巴基斯坦、土耳其、伊朗、叙利亚、以色列、和前苏联的乌兹别克斯坦、塔吉克斯坦、土库曼斯坦、阿塞拜疆、哈萨克斯坦、吉尔吉斯斯坦等国。

中国、印度、巴基斯坦、乌兹别克斯坦为主要产棉国。

美洲地区:该棉区含北美、中美和南美3个棉区,占世界年产量的26.52%。

其主要产棉国家为美国、巴西、墨西哥、阿根廷、巴拉圭、哥伦比亚、秘鲁、尼加拉瓜和危地马拉等。

美国、巴西为主要产棉国。

非洲地区:该棉区含北、东、西、南四个棉区,占世界年产量的7.97%。

其主要产棉国家有埃及、苏丹、坦桑尼亚、科特迪瓦(象牙海岸)、马里、布基纳法索、喀麦隆、乍德、津巴布韦和南非等。

欧洲地区:欧洲地区年产棉量占世界年产的2.24%。

其主要产棉国家为希腊和西班牙等很少几个国家。

大洋洲地区:该棉区年产棉量占世界年产的2.45%。

其主要产棉国家为澳大利亚。

(二)主要棉花出口国亚洲产棉量虽占世界棉产量之半,但消费量占其产棉量的82.86%,出口比重较其他棉区也相应较小;美洲生产的棉花虽然只占世界棉花产量的26.52%,但其消费量只占其产棉量的38%,出口量很大;非洲产棉量占世界产棉量的7.61%,出口量占世界出口量的14.72%;欧洲及前苏联产棉量占世界产棉量的16.88%,其出口量占世界出口量的16.4%;澳大利亚产棉量占全球总量不到3%,但其生产的棉花多为高等级,且90%以上棉花用于对外出口。

在出口棉花的大国中(美国、中亚国家、澳大利亚),美国占绝对优势,每年有占其产量50%以上的棉花可供出口;中亚国家一直保持世界第二出口地区,主要供应东欧各国;印度作为产棉大国和用棉大国,每年也有相当一部份产量用作出口。

2002~2003 年中国期货市场回顾与展望 一、2002 年中国期货市场基本情况 一期货市场比较活跃 2002 年,虽然期盼已久的新品种并没有推出,但期货市场面临的外部环 境却发生了明显的变化。

社会对期货市场的需求较快增长,在期货业拓展市场的努力下,期货市 场比较活跃,并呈现许多新的发展特点。

1 期货交易量稳步增长 2002 年全年成交各类期货合约 1394326 万手,比上年增长 1575;成交金 额 394814 亿元,比上年增长 3093 见图 1。

在期货市场流动性增强、 交易量稳步增长的同时,持仓量和交割量也同 时放大。

期货市场在品种不变的情况下,呈现了交易量、 持仓量和交割量同时增 长的活跃局面。

图1 1993~2002 年全国商品期货交易规模变化资料来源 《中国证券期货市 场统计年鉴》。

2 主要交易品种同时活跃 2002 年仍然只有 6 个期货品种上市交易,但在期货业积极活跃老品种的努力下,期货市场改变只有大豆一个品种独大的现象,上海期货交易所的 铜、铝和天然胶,大连商品交易所的大豆和豆粕,郑州商品交易所的小麦等 品种,纷纷放量上涨,形成多个品种共创繁荣的局面见表 1。

2002 年发生明显变化的是上年交易规模较小的品种,2002 年都呈现了 非常活跃的局面。

其中,上海期货交易所的天然胶,一改交易萎靡不振的情况,交易渐趋活 跃,全年交易量和交易金额分别比上年增长近 54 倍和 75 倍,占有的市场份 额由上年的最末位,一跃上升到第三位;大连商品交易所的豆粕、郑州商品 交易所的小麦合约和上海期货交易所铝合约交易规模也都有较大的增长, 现有 6 个正在交易的品种全面呈现活跃局面。

表1 2002 年商品期货分品种交易情况资料来源 《中国证券期货市场统计年 鉴》。

3 交易行情比较火爆,市场平稳运行 2002 年,国际经济的回暖和政局动 荡,全球所有资源性商品价格都有不同程度的上涨 ;国内经济的继续走强,需 求较旺,国内市场一些商品供求状况发生了变化。

2010年棉花市场分析及2011年棉花市场展望 2010年12月30日13:38 生意社-棉花资讯通生意社12月30日讯第一部分:市场回顾2009年,受金融危机影响,纺织行业步履维艰,纺织品服装出口出现负增长,直接影响棉花消费,棉花价格大幅下滑,棉花面积跌至6年来最低。

2010年我国经济回升势头明显,国际经济形势好转,纺织行业生产出口形势看好,价格回升,对棉花需求增加,且2010年新棉上市时间有所推迟,供需紧张推动棉花价格一路上涨。

2010年,中国棉花协会10月最新调查,全国棉花总面积为7700万亩,同口径比较减少1%,产量663万吨,同比下降2.5%(美国农业部11月预测中国棉花产量为653.2万吨)。

2010年纺织生产保持快速增长,据工信部公布,2010年1-11月纱产量2485.6万吨,同比上升了14.8%;纺织品服装出口上涨,2010年1-11月纺织品服装出口1866.2亿美元,同比增长24.2%;由于国内棉花需求紧张,进口棉数量大增,2010年1-11月进口棉花237.5万吨,同比增加106.6万吨,增幅81.4%;棉花销售价格2010年大幅回升,在基本面偏紧和游资炒作下,棉花价格连连攀升突破历史高点,截至2010年12月29日中国棉花价格指数(CC Index328) 27496元/吨,同比上涨85.1%。

2010年中国棉花现货价格走势图2010年1-12月国内棉花市场经历了六个阶段:第一阶段是1-2月份,国内棉花价格平稳运行。

2009年金融危机以后,我国纺织行业复苏势头良好,1-2月份棉花价格较上年度有大幅增长,棉花市场总体运行平稳;第二阶段是3-6月份,国内棉花价格快速上涨。

3-6月份,纺织品服装出口回升,纺织生产保持高速增长,纺织企业大面积开工,棉花需求旺盛,新疆棉外运速度缓慢,国内棉花供给暂时紧张,同期国际棉价继续上涨,带动国内棉花价格快速上涨。

3月底,中国棉花协会召开了二届二次理事会暨形势分析会。

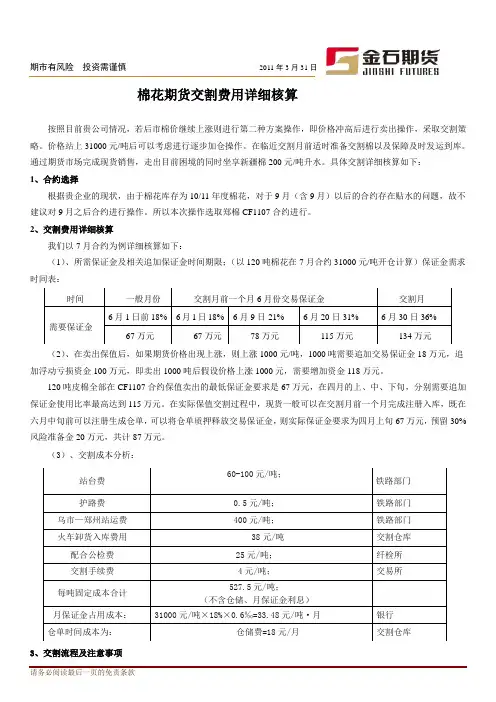

棉花期货交割费用详细核算按照目前贵公司情况,若后市棉价继续上涨则进行第二种方案操作,即价格冲高后进行卖出操作,采取交割策略。

价格站上31000元/吨后可以考虑进行逐步加仓操作。

在临近交割月前适时准备交割棉以及保障及时发运到库。

通过期货市场完成现货销售,走出目前困境的同时坐享新疆棉200元/吨升水。

具体交割详细核算如下: 1、合约选择根据贵企业的现状,由于棉花库存为10/11年度棉花,对于9月(含9月)以后的合约存在贴水的问题,故不建议对9月之后合约进行操作。

所以本次操作选取郑棉CF1107合约进行。

2、交割费用详细核算我们以7月合约为例详细核算如下:(1)、所需保证金及相关追加保证金时间期限;(以120吨棉花在7月合约31000元/吨开仓计算)保证金需求时间表:(2)、在卖出保值后,如果期货价格出现上涨,则上涨1000元/吨,1000吨需要追加交易保证金18万元,追加浮动亏损资金100万元,即卖出1000吨后假设价格上涨1000元,需要增加资金118万元。

120吨皮棉全部在CF1107合约保值卖出的最低保证金要求是67万元,在四月的上、中、下旬,分别需要追加保证金使用比率最高达到115万元。

在实际保值交割过程中,现货一般可以在交割月前一个月完成注册入库,既在六月中旬前可以注册生成仓单,可以将仓单质押释放交易保证金,则实际保证金要求为四月上旬67万元,预留30%风险准备金20万元,共计87万元。

(3)、交割成本分析:3、交割流程及注意事项期市有风险 投资需谨慎2011年3月31日4月在期货市场建立卖出头寸,持仓至7月份实际交割耗时3个月,期货交易保证金资金67万元,预留30%风险准备金20万元,共计87万元,月利息6.0‰计算,利息成本为:87万元×6.0‰×3=1.57万元,43.5元/吨/月。

在CF1107合约交割120吨皮棉的成本为:每吨交割成本=固定成本+保证金占用成本×4+仓单时间成本×1=527.5+43.5×4+18=589元/吨;期现套利核算:31000-28700-590=1710元/吨(注:新疆棉交割要增加200元升水。

棉花期货分析报告一、市场概述棉花期货作为我国农产品期货市场中的重要品种之一,其价格波动对农产品市场的稳定和农民的收入有着重要影响。

本文将对近期棉花期货市场进行分析,为投资者提供有关市场行情的信息和决策参考。

二、国内棉花产量根据统计数据,我国棉花产量持续增长。

经过一轮棉产商品牛市后,我国的棉花种植面积和产量逐渐增加。

在政府的支持政策下,农民的种植积极性不断提高,同时种植技术也在不断改进。

这为我国棉花产量的增长提供了良好的保障。

三、棉花需求和进口近年来,我国棉花的需求量呈现稳定增长态势。

随着市场消费者对棉花纺织品的需求增加,棉花的市场前景十分广阔。

此外,由于环保因素的考虑,棉花纤维的可持续性受到了更多消费者的关注,这也进一步增加了棉花的需求。

尽管我国棉花产量不断增加,但国内市场对于棉花的需求一直超过产量。

因此,我国每年需要大量进口棉花来满足市场需求。

虽然进口渠道丰富,但进口价格的波动和国际贸易形势的变化仍然对市场产生着一定影响。

四、棉花期货市场走势棉花期货市场是投资者进行棉花交易的重要场所。

通过对比近期棉花期货价格走势,可以发现其呈现出较大的波动性。

这主要源于市场供需关系的变化、政策因素以及环境因素等的影响。

在近期,棉花期货价格受到多种因素的影响而出现波动。

首先,国内和国际市场的供需关系对棉花期货价格具有直接影响。

如果国内供应过剩,价格可能下跌;而如果国内需求攀升或国际供应减少,价格则可能上涨。

其次,政策因素也对棉花期货价格起到推动作用。

政府的支持政策、关税调整、农业补贴等都会对市场产生一定影响,从而影响棉花期货价格的波动。

最后,自然环境因素如天气变化、病虫害等也会对棉花生产和期货价格产生影响。

例如,天气灾害或病虫害的发生可能导致棉花产量下降,从而推动期货价格上涨。

五、投资建议根据对市场的分析,可以提出以下投资建议供投资者参考。

首先,投资者需要密切关注国内和国际棉花市场的供需关系以及政策动态。

这有助于把握市场趋势,做出相应的投资决策。

对棉花期货的认识——期货理论与务实小论文一、棉花的商品知识根据纤维的长度和外观,棉花可分成3大类:第一类纤维细长(长度在2.5至6.5厘米范围内),有光泽,包括品质极佳的海岛棉、埃及棉和皮马棉等;长绒棉产量低,费工多,价格昂贵,主要用于高级布料、棉纱和针织品。

第二类包括一般中等长度的棉花(长度约1.3至3.3厘米);第三类为纤维粗短的棉花(长度约1至2.5厘米)用来制造地毯、棉毯和价格低廉的织物,或与其他纤维混纺。

棉花是世界上最主要的农作物之一,产量高,生产成本低。

棉花能制成各种规格的织物。

棉织物坚牢耐磨,能洗涤并在高温下熨烫。

棉布吸湿和脱湿快速而使穿着舒适。

棉花的主副产品都有较高的利用价值,正如前人所说“棉花全身都是宝”。

它既是最重要的纤维作物,又是重要的油料作物,也是含高蛋白的粮食作物,还是纺织、精细化工原料和重要的战略物资。

因此,必须努力使棉花增产,搞好综合利用,增产增值,以增加棉农收入和满足国民经济发展多方面的需要。

二、世界主要生产国和消费国主要进口国是:中国、土耳其、印尼、印度等国。

据预测,2003/04年度,全球进口贸易总量694万吨,其中,中国进口量预计达到200万吨,占全球贸易总量的29%,成为全球棉花进口量最大的国家主要出口国是:美国、乌兹别克、澳大利亚、希腊等国。

美国出口占世界贸易量的41%。

棉花消费集中在中国、印度、欧盟与土耳其、美国、东亚、巴基斯坦等少数国家和地区。

需求量占全球总量的80%左右三、世界历年棉花商品供求情况棉花供应:产量:1961年以来,全球棉花面积基本稳定在4.5-5亿亩。

由于科技水平提高,棉花单产不断增加,总产量由1000万吨增加到2000万吨以上。

主要国家:棉花生产集中在中国、美国、印度、巴基斯坦、乌兹别克等国。

棉花需求:销量:全球棉花消费量近年保持在2200万吨左右主要国家:棉花消费集中在中国、印度、欧盟与土耳其、美国、东亚、巴基斯坦等少数国家和地区。

期货投资分析报告分析对象:棉花1501证券代码:CF1501班级:金融1102姓名:***学号:23“棉花1501”投资价值分析报告一、棉花概况(一)棉花品种和用途棉花是锦葵科棉属植物的种子纤维,原产于亚热带。

植株灌木状,在热带地区栽培可长到6米高,一般为1到2米。

花朵乳白色,开花后不久转成深红色然后凋谢,留下绿色小型的蒴果,称为棉铃。

棉铃内有棉籽,棉籽上的茸毛从棉籽表皮长出,塞满棉铃内部。

棉铃成熟时裂开,露出柔软的纤维。

纤维白色至白中带黄,长约2 至4厘米,含纤维素约87-90%。

棉花产量最高的国家有中国、美国、印度等。

棉花可以分为以下几种:粗绒棉--也叫亚洲棉,原产印度。

由于产量低、纤维粗短,不适合机器纺织,目前已被汰。

长绒棉--也叫海岛棉,原产南美洲。

纤维长、强度高是其特点,适合于纺高支纱。

目前中国只有新疆生产。

细绒棉--也叫陆地棉,原产中美洲,所以又称美棉。

适应性广、产量高、纤维较长、品质较好是其特点,可纺中支纱。

棉花能制成各种规格的织物。

棉织物坚牢耐磨,能洗涤并在高温下熨烫。

棉布吸湿和脱湿快速而使穿着舒适。

棉花的主副产品都有较高的利用价值,正如前人所说“棉花全身都是宝”。

它既是最重要的纤维作物,又是重要的油料作物,也是含高蛋白的粮食作物,还是纺织、精细化工原料和重要的战略物资。

因此,必须努力使棉花增产,搞好综合利用,增产增值,以增加棉农收入和满足国民经济发展多方面的需要。

另一个性的用途是用于护肤抗皱的美容产品。

棉花还是一种重要的蜜源植物:棉花共分叶脉、苞叶和花内3种蜜腺,往往开花前叶脉蜜腺先泌蜜。

长江中下游省区棉花的花期在7月下旬至9月上旬,黄河中下游各省为7月初至8月初,新疆吐鲁番为7月中旬至9月初。

大流蜜期约40天,泌蜜适温35℃。

新疆棉区一般群产蜜10~30kg,最高达150kg。

其他棉区因花期频繁施用农药,伤蜂过重,蜜源利用价值大大降低,群产一般在10~20kg。

80年代以来,全国棉花面积增长较快,部分省区积极推广生物防治技术,它已成为当地夏秋主要蜜源。

棉花期货的趋势分析棉花期货是指在期货交易所上交易的以棉花为标的资产的衍生品合约。

棉花期货的趋势分析是通过对市场参与者行为、基本面分析和技术指标分析等多种方法进行的,旨在预测棉花期货价格的未来走势。

下面将从这两个方面对棉花期货的趋势进行分析。

市场参与者行为分析是棉花期货趋势分析的重要方法之一。

市场参与者包括农民、棉花种植商、纺织企业、期货投机者等。

他们的交易活动和预期会直接影响棉花期货价格的走势。

例如,当市场预期棉花产量将增加时,农民和种植商可能会大量卖出棉花期货,导致市场供应增加,价格下跌。

相反,当市场预期供应将减少,例如因为干旱或病虫害等影响导致棉花产量减少,纺织企业和投机者可能会大量买入棉花期货,导致价格上涨。

基本面分析也是棉花期货趋势分析的重要方法之一。

基本面分析主要关注供需关系、产量和库存等方面的数据。

例如,当供应过剩时,需求不足可能导致棉花价格下跌。

因此,分析供应和需求之间的平衡关系,以及棉花产量和库存水平的变化对价格趋势的影响非常重要。

此外,还需关注国际贸易政策、经济形势和气象因素等,这些因素也会对棉花期货价格产生重要影响。

技术指标分析是棉花期货趋势分析中另一个重要的方法。

技术指标分析主要是通过对价格和交易量等数据的统计和分析,来研判市场的趋势和价格走势。

常用的技术指标包括移动平均线、相对强弱指标、随机指标等。

这些指标可以提供市场参与者的交易信号,并帮助预测价格的未来走势。

例如,当移动平均线呈现上涨趋势时,可能表明市场处于多头行情,进而有可能导致棉花期货价格上涨。

除了以上提到的方法,还可以运用其他分析工具,如形态学分析和周期分析等,来进行棉花期货的趋势分析。

形态学分析主要是通过识别和研究特定的图表形态来预测价格的未来走势。

周期分析则是基于认为市场存在一定的波动周期,通过识别和研究这些周期来进行趋势分析。

综上所述,棉花期货的趋势分析是通过对市场参与者行为、基本面分析和技术指标分析等多种方法进行的。