最新流动负债练习题(含答案)

- 格式:doc

- 大小:27.00 KB

- 文档页数:5

第八章流动负债习题答案一、判断题1—5:×××√× 6—10:×××√×二、单项选择题1—5: C B A C C 6—10: B C A A C 11—15:B B A D B三、多项选择题1—5: BC ABC ABCDE ABCD BC6—10:BC BCD BCD ABCD AB11.CD四、会计处理题1.题参考答案:(1)取得借款时借:银行存款10 000 000贷:短期借款10 000 000(2)3月末计息时1月应付的利息=10 000 000*6%*/12=50 000(元)借:财务费用 50 000贷:应付利息 50 0004月末、5月末计息时的处理与3月末的相同。

(3)6月1日还本付息时借:短期借款 10 000 000应付利息 150 000贷:银行存款 10 150 0002题参考答案:(1)20X3年1月4日购入原材料时借:材料采购 10 000应交税款——应交增值税(进项税) 1 700贷:应付账款 11 700 (2)20X3年1月10日材料到达验收入库时借:原材料 9 700材料成本差异 300贷:材料采购 10 000(3)20X3年2月 1日签发一张商业汇票抵付货款时借:应付账款 11 700贷:应付票据——商业承兑汇票 11 700 (4)商业汇票到期支付借:应付票据 11 700财务费用 234贷:银行存款 11 934(5)假设票据到期无款支付借:应付票据 11 700财务费用 234贷:应付账款 11 9343.题参考答案:(1)结算工资时:借:应付职工薪酬—工资 240 000贷:其他应付款---应付职工社保费 28 800---应付职工房基金 12 000应交税费—应交个人所得税 12 500银行存款 186 700 (2)分配工资时:借:生产成本 100 000制造费用 20 000在建工程 10 000研发支出 50 000管理费用 40 000贷:应付职工薪酬—工资 240 000 (3) 福利费分配时:借:生产成本 14 000制造费用 2 800在建工程 1 400研发支出 7 000管理费用 5 600销售费用 2 800贷:应付职工薪酬—工资 33 600 (4)计提工会经费时:借:生产成本 2 000制造费用 400在建工程 200研发支出 1 000管理费用 800销售费用 400贷:应付职工薪酬—工资 4 800 (5)计提职工教育经费时借:生产成本 3 000制造费用 600在建工程 300研发支出 1 500管理费用 1 200销售费用 600贷:应付职工薪酬—工资 7 200(6)计算企业应负担的社保费和房基金时:借:生产成本 13 000制造费用 2 600在建工程 1 300管理费用 5 200销售费用 2 600贷:应付职工薪酬—职工社保费 19 200职工房基金 12 000(7)通过银行代缴社保费、房基金和个人所得税时:借:其他应付款---应付职工社保费 28 800---应付职工房基金 12 000应交税费—应交个人所得税 12 500应付职工薪酬—职工社保费 19 200职工房基金 12 000贷:银行存款 84 5004题参考答案:(1)甲公司发出加工用的原材料时:借:委托加工物资 2 400 000贷:原材料 2 400 000(2)若消费品收回后直接对外出售,结算相关款项时:借:委托加工物资400 000应交税费-应交增值税(进项税额)20 400贷:应付票据—乙公司420 400 消费品收回入库时:借:库存商品 2 800 000贷:委托加工物资 2 800 000(3)若消费品收回后继续加工新的消费品,结算相关款项时:借:委托加工物资120 000 120 000应交税费-应交增值税(进项税额)20 400应交税费—应交消费税 280 000 贷:应付票据—乙公司420 400 消费品收回入库时:借:库存商品2 400 000+120 000 2 520 000贷:委托加工物资 2 520 000 5.题参考答案:(1)应交增值税=(+×17%+×17%)--=648 000元未交增值税=648 000-300 000=348 000元(2)购料:借:原材料 2 000 000 应交税金-应交增值税(进项税额) 340 000贷:银行存款 2 340 000 销售产品:借:银行存款 5 850 000贷:主营业务收入 5 000 000 应交税金-应交增值税(销项税额) 850 000工程领料:借:在建工程 468 000贷:原材料 400 000应交税金-应交增值税(进项税额转出)68 000对外投资:借:长期股权投资 1 170 000 贷:其他业务收入 1 000 000 应交税金-应交增值税(销项税额) 170 000同时:借:其他业务成本 600 000贷:原材料 600 000预缴税款:借:应交税金-应交增值税(已交税金) 300 000 贷:银行存款 300 000借:应交税金-应交增值税(转出未交增值税)348 000 贷:应交税金-未交增值税 348 000 (3)20X4年补缴20X3的增值税款借:应交税金-未交增值税 348 000贷:银行存款 348 000。

流动负债练习试卷1(题后含答案及解析)题型有:1. 单项选择题 2. 多项选择题 3. 判断题单项选择题每题只有一个正确答案,请从每题的备选答案中选出一个你认为最正确的答案,在答题卡相应位置上用2B铅笔填涂相应的答案代码。

答案写在试题卷上无效。

1.实行“免,抵,退”办法有进出口经营权的生产性企业,按规定计算的当期出口货物不予免征,抵扣和退税的税额,应借记( )科目。

A.“主营业务成本”B.“其他业务支出”C.“管理费用”D.“应交税金———应交增值税(进项税额转出)”正确答案:A 涉及知识点:流动负债2.( )不需通过“应交税金”科目进行核算。

A.资源税B.城市建设维护税C.土地增值税D.教育费附加正确答案:D 涉及知识点:流动负债3.小规模纳税企业,按规定缴纳增值税时应借记( )科目,贷记“银行存款”科目。

A.“应交税金———应交增值税”(已交税金)B.“应交税金———未交增值税”C.“应交税金———应交增值税”D.“应交税金———应交增值税”(转出未交增值税)正确答案:C 涉及知识点:流动负债4.企业无法或无需支付的应付款项,应( )。

A.计入营业外收入B.计入资本公积C.计入本年利润D.冲减财务费用正确答案:B 涉及知识点:流动负债5.下列税种中,一般不影响企业损益的税种是( )。

A.资源税B.增值税C.土地增值税D.土地使用税正确答案:B 涉及知识点:流动负债6.企业“应交税金———应交增值税”明细科目的余额若在借方,表示( )。

A.企业本期多交的增值税款B.企业尚未抵扣的留待以后月份继续抵扣的进项税额C.企业本期实际发生的允许抵扣的进项税额D.记帐错误,月末应无余额正确答案:B 涉及知识点:流动负债7.企业向农民收购农产品且已验收入库,本期收购价为39600元,该农产品准予抵扣的进项税额按买价的13%计算确定。

则该农产品的入帐价值为( )元。

A.39600B.39000C.36000D.34452正确答案:D 涉及知识点:流动负债8.在建工程领用外购的原材料,其计算的应交增值税应记入( )科目。

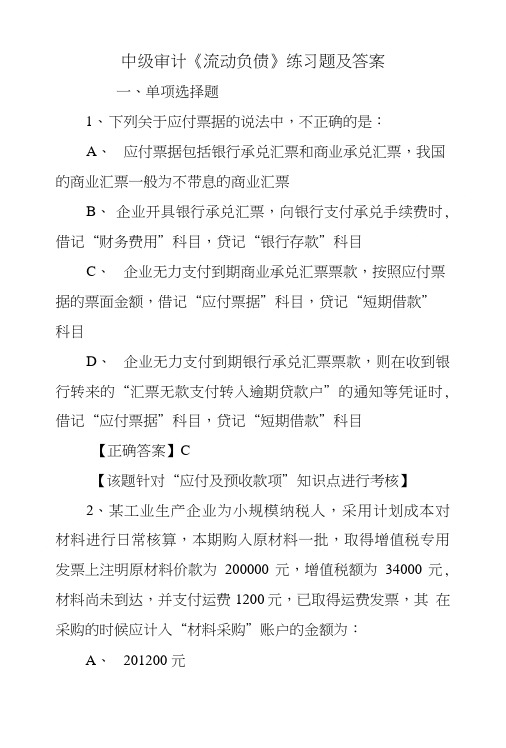

中级审计《流动负债》练习题及答案一、单项选择题1、下列关于应付票据的说法中,不正确的是:A、应付票据包括银行承兑汇票和商业承兑汇票,我国的商业汇票一般为不带息的商业汇票B、企业开具银行承兑汇票,向银行支付承兑手续费时, 借记“财务费用”科目,贷记“银行存款”科目C、企业无力支付到期商业承兑汇票票款,按照应付票据的票面金额,借记“应付票据”科目,贷记“短期借款” 科目D、企业无力支付到期银行承兑汇票票款,则在收到银行转来的“汇票无款支付转入逾期贷款户”的通知等凭证时, 借记“应付票据”科目,贷记“短期借款”科目【正确答案】C【该题针对“应付及预收款项”知识点进行考核】2、某工业生产企业为小规模纳税人,采用计划成本对材料进行日常核算,本期购入原材料一批,取得增值税专用发票上注明原材料价款为200000元,增值税额为34000元, 材料尚未到达,并支付运费1200元,已取得运费发票,其在采购的时候应计入“材料采购”账户的金额为:A、201200 元B、235200 元C、218116 元D、217000 元【正确答案】B【该题针对“应交税费”知识点进行考核】3、企业发生的下列各项税金中,可能通过“营业税金及附加”科目核算的是:A、土地增值税B、车辆购置税C、土地使用税D、车船税【正确答案】A【该题针对“应交税费”知识点进行考核】4、下列选项中,属于离职后福利的是:A、职工工资、奖金、津贴B、企业为职工缴纳的基本养老保险C、企业发生的职工福利费D、辞退福利【正确答案】B【该题针对“应付职工薪酬”知识点进行考核】5、企业在无形资产开发阶段发生的符合资本化条件的职工薪酬,最终应当计入:A、无形资产B>管理费用C、劳务成本D、在建工程【正确答案】A【该题针对“应付职工薪酬”知识点进行考核】6、甲公司于2012年1月1日从乙公司处采购原材料一批,不含税价款为100万元,适用的增值税税率为17%,乙公司因扩大销售,给予对方10%的商业折扣,并且乙公司为鼓励甲公司及早付清货款,规定的现金折扣条件(按含增值税的售价计算)为:2/10, 1/20, n/30,假如甲公司于1月9 日支付货款,则2012年1月1日,甲公司确认的应付账款的账面价值为:A、117万元B、105. 3 万元C、103. 19 万元D、104. 25 万元【正确答案】B【该题针对“应付及预收款项”知识点进行考核】二、多项选择题1、下列不通过“应交税费”科目核算的是:A、土地增值税B.资源税C、房产税D、印花税E、耕地占用税【正确答案】DE【该题针对“应交税费”知识点进行考核】2、关于增值税视同销售的情况主要包括:A、将自产或委托加工的货物用于非增值税应税项目B、将自产、委托加工或购买的货物用于投资、提供给其他单位或个体工商户C、将自产或委托加工的货物用于集体福利或个人消费D、将购买的货物用于非增值税应税项目E、将购买的货物分配给股东或是投资者【正确答案】ABCE【该题针对“应交税费”知识点进行考核】3、下列关于职工薪酬的处理的表述,正确的有:A、辞退福利包括企业为鼓励职工自愿接受裁减而给予职工的补偿B、企业应当将辞退福利分类为设定提存计划和设定受益计划C、短期薪酬是指企业在职工提供相关服务的年度报告期间结束后12个月内需要全部支付的职工薪酬D、对于设定受益计划,企业应当区分情况分别计入当期损益或其他综合收益E、符合设定受益计划条件的其他长期职工福利产生的职工薪酬,计入当期损益或成本【正确答案】ACDE【该题针对“应付职工薪酬”知识点进行考核】4、下列关于应付账款的处理中,正确的有:A、货物与发票账单同时到达,待货物验收入库后,按发票账单登记入账B、货物已到,但至月末时发票账单还未到达,应在月份终了时暂估入账C、应付账款一般按到期时应付金额的现值入账D、企业采购业务中形成的应付账款,在确认其入账价值时不需要考虑将要发生的现金折扣E、企业采购业务中形成的应付账款,在确认其入账价值时要考虑将要发生的现金折扣【正确答案】ABD【该题针对“应付及预收款项”知识点进行考核】。

一、单选题1、企业确实无法支付的应付账款,在履行相关手续后应转作()。

A.补贴收入B.其他业务收入C.其他收益D.营业外收入正确答案:D2、下列各项中,不属于企业职工薪酬准则中规定的职工范畴的是()。

A.兼职会计B.临时雇员C.企业聘请的注册会计师D.监事人员正确答案:C3、甲公司为增值税一般纳税人,2020年4月该公司为建造办公楼领用外购原材料40 000元,该原材料购入时入账的增值税进项税额为5 200元,则甲公司2020年4月因该业务应通过“应交税费——应交增值税(进项税额转出)”转出的进项税额为()。

A.2080元B.5200元C.0元D.3120元正确答案:C4、委托加工的应税消费品收回后用于连续生产另一应税消费品的,委托方应将由受托方代扣代缴的消费税借记()。

A.“委托加工物资”科目B.“税金及附加”科目C.“受托加工物资”科目D.“应交税费——应交消费税”科目正确答案:D5、下列税金中,不得直接记入“税金及附加”科目的是()A.增值税B.印花税C.消费税D.车船使用税正确答案:A6、甲公司为增值税一般纳税企业,2020年3月因火灾毁损库存材料一批,其实际成本为20 000元,收回残料价值0元,保险公司赔偿19 200元。

该企业购入该原材料时的进项税额为2 600元,则应确认该批毁损原材料造成的损失净额为()元。

A.3 400B.800C.20 000D.-19 200正确答案:A7、企业将自产的资源税应税矿产品用于企业产品生产的,其应交纳的资源税应列支计入()。

A.主营业务成本B.税金及附加C.管理费用D.生产成本正确答案:D8、按现行会计准则及制度的规定,企业辞退福利义务的分配列支渠道统一为()。

A.营业外支出B.管理费用C.生产成本D.制造费用正确答案:B9、企业缴纳的下列税金中,应当计入相关资产成本的是()。

A.城市维护建设税B.土地使用税C.车辆购置税D.印花税正确答案:C二、多选题1、下列不属于流动负债确认与计量范围的经济业务是()A.计划借入但尚未实际借入的周转性贷款B.因预售商品而向客户预收的销货款C.因购买货物开出商业承兑汇票一张D.预付账款正确答案:A、D2、下列有关应付账款的会计处理中,正确的有()。

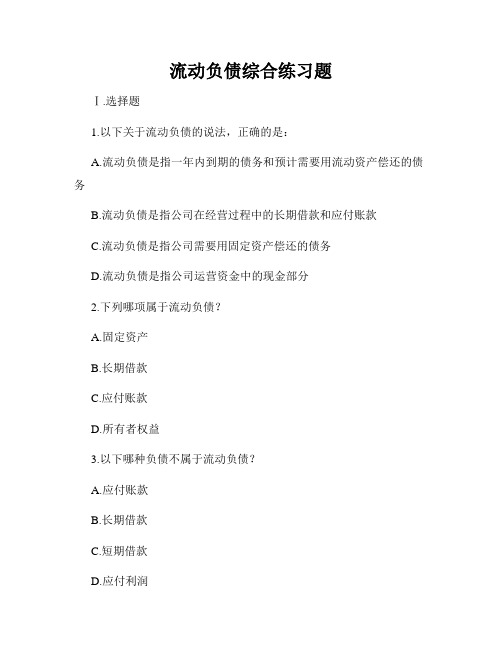

流动负债综合练习题Ⅰ.选择题1.以下关于流动负债的说法,正确的是:A.流动负债是指一年内到期的债务和预计需要用流动资产偿还的债务B.流动负债是指公司在经营过程中的长期借款和应付账款C.流动负债是指公司需要用固定资产偿还的债务D.流动负债是指公司运营资金中的现金部分2.下列哪项属于流动负债?A.固定资产B.长期借款C.应付账款D.所有者权益3.以下哪种负债不属于流动负债?A.应付账款B.长期借款C.短期借款D.应付利润4.流动负债率是指:A.流动负债总额与资产负债总额之比B.长期负债总额与流动负债总额之比C.流动负债总额与所有者权益之比D.流动负债总额与应收账款之比5.以下属于流动负债的项目是:A.长期借款B.应收账款C.固定资产D.预付款项Ⅱ.填空题1.流动负债是指一年内到期的债务和预计需要用流动资产偿还的债务,包括____________、_____________、_____________等。

2.流动负债是反映企业__________________能力的重要指标。

3.流动负债率高低反映企业_________________。

4.企业流动负债率越高,流动性越___________。

Ⅲ.简答题1.请解释流动负债与长期负债的区别。

2.企业流动负债率高是好还是坏?为什么?答案:Ⅰ.选择题1.A2.C3.B4.A5.BⅡ.填空题1.应付账款;短期借款;预收款项2.偿付短期债务3.偿债能力4.不足Ⅲ.简答题1.流动负债是指一年内到期的债务和预计需要用流动资产偿还的债务,主要包括应付账款、短期借款、预收款项等。

长期负债是指借款期限超过一年,需要长期资产或经营活动所产生的现金流量来偿还的债务,如长期借款、应付债券等。

2.企业流动负债率高并不是好现象,因为流动负债率高表示企业的短期债务占比较大,偿债能力相对较弱。

当企业遇到经营困难或者债务到期无法偿还时,会面临流动性风险。

因此,较低的流动负债率更有利于企业的偿债能力和经营稳定。

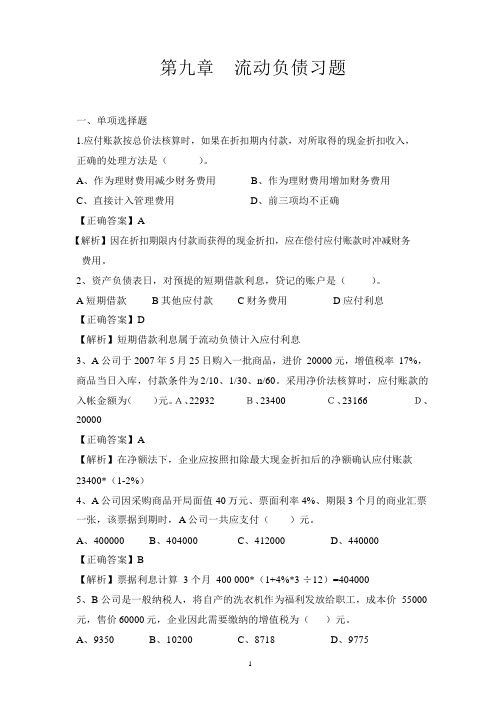

第九章流动负债习题一、单项选择题1.应付账款按总价法核算时,如果在折扣期内付款,对所取得的现金折扣收入,正确的处理方法是()。

A、作为理财费用减少财务费用B、作为理财费用增加财务费用C、直接计入管理费用D、前三项均不正确【正确答案】A【解析】因在折扣期限内付款而获得的现金折扣,应在偿付应付账款时冲减财务费用。

2、资产负债表日,对预提的短期借款利息,贷记的账户是()。

A短期借款B其他应付款C财务费用D应付利息【正确答案】D【解析】短期借款利息属于流动负债计入应付利息3、A公司于2007年5月25日购入一批商品,进价20000元,增值税率17%,商品当日入库,付款条件为2/10、1/30、n/60。

采用净价法核算时,应付账款的入帐金额为()元。

A、22932 B、23400 C、23166 D、20000【正确答案】A【解析】在净额法下,企业应按照扣除最大现金折扣后的净额确认应付账款23400*(1-2%)4、A公司因采购商品开局面值40万元、票面利率4%、期限3个月的商业汇票一张,该票据到期时,A公司一共应支付()元。

A、400000B、404000C、412000D、440000【正确答案】B【解析】票据利息计算3个月400 000*(1+4%*3÷12)=4040005、B公司是一般纳税人,将自产的洗衣机作为福利发放给职工,成本价55000元,售价60000元,企业因此需要缴纳的增值税为()元。

A、9350B、10200C、8718D、9775【解析】增值税按售价计算60000*17%=102006、我国现行会计实务中,带息应付票据应付利息的核算账户是()。

A、应付票据B、应付利息C、其他应付款D、应付账款【正确答案】B【解析】属于流动负债的应付利息7、商业承兑汇票到期无法偿还时,承兑企业应作的账务处理时()。

A、转作短期借款B、转作应付账款C、转作其他应付款D、不进行账务处理【正确答案】B【解析】商业汇票有确切的到期日和到期值,汇票到期时,付款企业应足额偿付。

Intermediate Financial Accounting 校校 区区 第八章 流动负债一、单项选择题1.短期借款所发生的利息,一般应记入的会计科目是( C )。

A .管理费用B .投资收益C .财务费用D .营业外支出2.职工薪酬义务的确认时间是在( A )。

A .职工提供服务的会计期间B .款项应付或实际支付期间C .在职职工提供服务的会计期间D .退休职工款项应付或实际支付期间3.企业在转销已经确认的无法支付的应付账款时,应贷记的会计科目是( B )。

A .其他业务收入B .营业外收入C .盈余公积D .资本公积4.对于预收货款业务不多的企业,其所发生的预收货款可以通过以下账户进行核算( A )。

A .应收账款B .应付账款C .预付账款D .其他应收款5.企业开出的商业汇票为银行承兑汇票,其无力支付票款时,应将应付票据的票面金额转作( B )。

A .应付账款B .短期借款C .营业外收入D .其他应付款6.企业开出并承兑的商业承兑汇票到期无力支付时,正确的会计处理是将该应付票据( B )。

A .转作短期借款B .转作应付账款C .转作其他应付款D .仅做备查登记7.下列各项中导致负债总额变化的是( A )。

A .赊购商品B .赊销商品C .开出银行汇票D .用盈余公积转增资本8.下列项目中,不通过“应付账款”账户核算的是( A )。

A .存入保证金B .应付货物的增值税C .应付销货企业代垫费D .应付货物价款9.下列各项中,应通过“其他应付款”科目核算的是( C )。

A .应付现金股利B .应交教育费附加C .应付租入包装物租金D .应付管理人员工资10.企业从应付职工工资中代扣的职工房租,应借记的会计科目是( D )。

Intermediate Financial Accounting 校校 区区 A .应付职工薪酬 B .银行存款C .其他应收款D .其他应付款 二、多项选择题1.下列项目中,属于流动负债项目的有( ADE )。

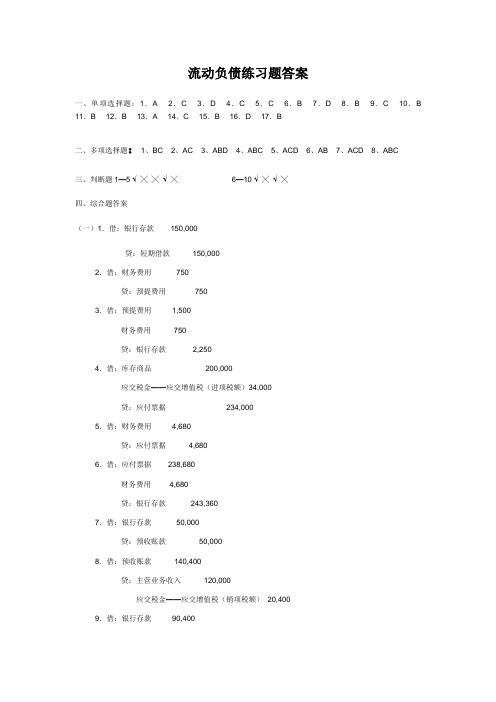

流动负债练习题答案一、单项选择题:1.A 2.C 3.D 4.C 5.C 6.B 7.D 8.B 9.C 10.B 11.B 12.B 13.A 14.C 15.B 16.D 17.B二、多项选择题:1、BC 2、AC 3、ABD 4、ABC 5、ACD 6、AB 7、ACD 8、ABC三、判断题1—5 √╳╳√╳ 6—10 √╳√╳四、综合题答案(一)1.借:银行存款150,000贷:短期借款150,0002.借:财务费用 750贷:预提费用7503.借:预提费用1,500财务费用 750贷:银行存款2,2504.借:库存商品200,000应交税金——应交增值税(进项税额)34,000贷:应付票据234,0005.借:财务费用 4,680贷:应付票据4,6806.借:应付票据238,680财务费用 4,680贷:银行存款243,3607.借:银行存款50,000贷:预收账款50,0008.借:预收账款140,400贷:主营业务收入120,000应交税金——应交增值税(销项税额)20,4009.借:银行存款90,400贷:预收账款90,400(二)1.借:原材料10,000应交税金——应交增值税(进项税额)1,700贷:银行存款11,700 2.借:银行存款58,500贷:主营业务收入50,000应交税金——应交增值税(销项税额)8,500 3.借:库存商品27,000应交税金——应交增值税(进项税额)3,000贷:银行存款 3,0004.借:长期股权投资707,100贷:其他业务收入 600,000应交税金——应交增值税(销项税额)107,100 5.借:在建工程17,550贷:库存商品 15,000应交税金——应交增值税(销项税额) 2,550 6.借:固定资产 105,300贷:银行存款 105,3007.借:原材料40,000应交税金——应交增值税(进项税额)6,800贷:银行存款 46,8008.借:在建工程17,550贷:原材料 15,000应交税金——应交增值税(进项税额转出)2,550 9.借:应交税金——应交增值税(已交税金) 15,000 贷:银行存款 15,000借:应交税金——应交增值税(转出未交增值税)2,000 贷:应交税金——未交增值税2,000(三)1.借:原材料 23,400贷:应付票据 23,4002.借:应付票据 23,400贷:银行存款 23,4003.借:应收账款 50,000贷:主营业务收入 47,169.81应交税金——应交增值税(销项税额) 2,830.19 4.借:银行存款 50,000贷:应收账款 50,000(四)1.借:应收账款 468,000贷:主营业务收入 400,000应交税金——应交增值税(销项税额) 68,000 借:营业税金及附加 40,000贷:应交税金——应交消费税 40,0002.借:主营业务成本 320,000贷:库存商品 320,0003.(1)借:原材料 100,000应交税金——应交增值税(进项税额)17,000贷:主营业务收入100,000应交税金——应交增值税(销项税额)17,000 (2)借:主营业务成本 80,000贷:库存商品 80,000(3)借:营业税金及附加 10,000贷:应交税金——应交消费税 10,0004.借:长期股权投资 2,621,000贷:主营业务收入 2,000,000应交税金——应交增值税(销项税额) 391,000应交税金——应交消费税 230,0005.借:委托加工物资——甲 500,000贷:原材料 500,0006.借:委托加工物资——甲 40,000应交税金——应交消费税 4,000贷:银行存款 44,000 7.借:委托加工物资——乙 600,000贷:原材料 600,0008.借:委托加工物资——乙 33,000贷:原材料 33,000 9.借:原材料——甲 540,000——乙 633,000贷:委托加工物资——甲 540,000——乙 633,000 (五)1.借:银行存款 80,000贷:其他业务收入 80,000 借:其他业务成本 2,400贷:应交税金——应交营业税 2,400 2.借:应交税金——应交营业税 2,400贷:银行存款 2,4003(1)借:固定资产清理 1,200,000累计折旧 800,000贷:固定资产 2,000,000 (2)借:银行存款 1,500,000贷:固定资产清理 1,500,000 (3)借:固定资产清理 10,000贷:银行存款 10,000(4)借:固定资产清理 750,000贷:应交税金——应交营业税 750,000 (5)借:营业外支出——处置固定资产净损失 460,000 贷:固定资产清理460,000 4.借:银行存款 600,000贷:其他业务收入600,000借:其他业务成本30,000贷:应交税金——应交营业税30,0005.借:原材料460,000贷:银行存款400,000应交税金——应交资源税60,000。

第九章流动负债自测题一、单项选择题1、D2、D3、C4、A5、C6、D7、A8、B9、C 10、D二、多项选择题1、ABC2、ABCDE3、ABCD4、ABCD5、AC6、ABC7、ABCE8、ACE9、ABC 10、ABCD三、判断题1 ×2 √3 √4 ×5 ×6 ×7 √8 √9 ×10 ×练习题1、(1)某公司2月15日借入流动贷款借:银行存款500 000贷:短期借款500 000 (2)按月计提利息500 000*4.8%/12=2 000借:财务费用 2 000贷:应付利息 2 000 (3)六个月后还本付息借:短期借款500 000贷:银行存款500 000借:应付利息10 000财务费用 2 000贷:银行存款12 0002、(1)某公司2011年6月1日购入固定资产借:固定资产29 000贷:银行存款9 000应付票据20 000 (2)确认六月份利息费用为20 000*3.6%/12=60借:财务费用60贷:应付票据60 (3)六月底“应付票据”帐户余额为20 0603、(1)固定资产转入清理借:固定资产清理450 000累计折旧150 000贷:固定资产600 000 (2)发生清理费用借:固定资产清理10 000贷:银行存款10 000 (3)固定资产出售收入借:银行存款580 000贷:固定资产清理580 000计算应交营业税=580 000*0.05=29 000借:固定资产清理29 000贷:应交税费—应交营业税29 000(4)结转固定资产净损益借:固定资产清理91 000贷:营业外收入91 0004、(1)2011年1月销售借:应收账款15 795 000贷:主营业务收入13 500 000应交税费—应交增值税(销项税额) 2 295 000 (2)计提应交消费税150 000*90*8%=1 080 000借:营业税金及附加 1 080 000贷:应交税费—应交消费税 1 080 000 (3)结转成本借:主营业务成本7 200 000贷:库存商品7 200 0005、借:管理费用60000贷:应付职工薪酬60000综合题1、(1)购入A原材料一批借:在途物资680 000应交税费—应交增值税(进项税额)115 600贷:应付账款795 600 借:在途物资(50000*93% )46 500应交税费—应交增值税(进项税额)(50000*7% ) 3 500贷:银行存款50 000 入库借:原材料726500贷:在途物资726500或合并:借:原材料(680 000+50000*93%)726500应交税费—应交增值税(进项税额)(115 600+50000*7%)119100贷:应付账款795 600银行存款50 000(2)销售化妆品和护肤品借:银行存款10 881 000贷:主营业务收入9 300 000 应交税费—应交增值税(销项税额) 1 581 000 借:营业税金及附加(9 300 000*30%) 2 790 000贷:应交税费—应交消费税 2 790 000 借:银行存款10 143 900贷:主营业务收入8 670 000 应交税费—应交增值税(销项税额) 1 473 900 借:营业税金及附加(8 670 000*8%)693 600 贷:应交税费—应交消费税693 600 (3)借:委托加工物资50 000应交税费—应交消费税364 000应交税费—应交增值税(进项税额)8 500贷:银行存款422 500 借:原材料650 000贷:委托加工物资650 000或:借:原材料650 000(600000+50000)应交税费—应交消费税364 000应交税费—应交增值税(进项税额)8 500(50000*17%)贷:银行存款(50000+364000+8500)422 500 委托加工物资600 000(4)(按规定需确认收入)本月将自产的护肤品发放给职工作为福利借:应付职工薪酬187 500贷:主营业务收入150 000应交税费—应交增值税(销项税额)(150 000*8%)25 500应交税费—应交消费税(150 000*8%)12 000 结转成本:借:主营业务成本80 000贷:库存商品80 000(5)本月购入B材料一批借:原材料560 000应交税费—应交增值税(进项税额)95 200(560 000*17%)贷:银行存款655 200 (6)基建部门领用B材料和自产化妆品借:在建工程205 250贷:原材料100 000 库存商品60 000应交税费—应交增值税(进项税额转出)(100 000*17%)17 000应交税费—应交增值税(销项税额)(113000*17%)19 210应交税费—应交消费税(113000*8%)9 040 (7)题目说明以账面价值计量用自产化妆品对外投资借:长期股权投资558 750应交税费—应交增值税(销项税额)(125000*17%) 21 250应交税费—应交消费税(125000*30%) 37 500(8)转让专利技术借:银行存款850 000贷:无形资产400 000 应交税费—应交营业税(850 000*5%)42 500营业外收入—处置非流动资产利得407 500 (9)销售厂房借:固定资产清理242000累计折旧234 000贷:固定资产476 000 借:银行存款397 000贷:固定资产清理39 7000 借:固定资产清理19 850贷:应交税费——应交营业税(397000*5%)19 850 借:固定资产清理135 150贷:营业外收入135 150 (10)本月应交增值税=(1 581 000+1 473 900+25 500+19 210+21 250)-(115 600+3 500+8 500+95 200-17 000)-65 800=2 849 260(元)本月应交消费税=2 790 000+693 600-364 000+12 000+9 040+37 500=3 178 140(元)本月应交营业税=42 500+19 850=62 350(元)本月应交城建税=(2 849 260+3 178 140+62 350)*7%=426 282.5(元)本月应交教育附加=(2 849 260+3 178 140+62 350)*4%=243 590(元)结转应交未交增值税借:应交税费——应交增值税(转出未交增值税) 2 849 260贷:应交税费——未交增值税 2 849 2602、(1)1月27日购入A材料,月末结账凭证未到,按暂估价入账借:原材料8 000贷:应付账款—暂估料款8 000 (2)2月初冲回借:应付账款—暂估料款8 000贷:原材料8 000 (3)2月3日结账凭证到借:原材料8 000应交税费—应交增值税(进项税额) 1 360贷:银行存款9 360 (4)2月1日向银行借入流动资金借:银行存款200 000(5)2月4日购入B材料一批借:原材料100 000 应交税费—应交增值税(进项税额)17 000贷:应付票据117 000 (6)2月10日收购一批农产品借:原材料8 7000应交税费—应交增值税(进项税额)13 000贷:银行存款100 000 (7)2月12日用自产应税消费品对外投资借:长期股权投资294 500 贷:库存商品200 000 应交税费—应交增值税(销项税额)59 500应交税费—应交消费税35 000 (8)2月18日将B材料用于在建工程借:在建工程23 400 贷:原材料20 000 应交税费—应交增值税(进项税额转出) 3 400 (9)2月20日董事会宣布股利分配方案借:利润分配—应付现金股利或利润200 000 贷:应付股利200 000 (10)销售甲产品借:银行存款 1 170 000 贷:主营业务收入 1 000 000 应交税费—应交增值税(销项税额)170 000 借:营业税金及附加100 000 贷:应交税费—应交消费税100 000 (11)2月20日发放工资借:应付职工薪酬—工资500 000 贷:银行存款500 000 (12)分配工资并计提福利费、工会经费、教育经费借:生产成本300 000制造费用60 000管理费用40 000在建工程60 000销售费用30 000贷:应付职工薪酬—工资490 000 借:生产成本42 000制造费用8 400管理费用 5 600在建工程8 400销售费用 4 200贷:应付职工薪酬—职工福利68 600 借:生产成本 6 000制造费用 1 200管理费用800在建工程 1 200销售费用600贷:应付职工薪酬—工会经费9 800 借:生产成本 4 500制造费用900管理费用600在建工程900销售费用450贷:应付职工薪酬—职工教育经费7 350或计提职工福利、工会经费、职工教育经费合并做借:生产成本(300 000*17.5% )52500制造费用(60 000*17.5% )10500管理费用(40 000*17.5% )7000在建工程(60 000*17.5% )10500销售费用(30 000*17.5% )5250贷:应付职工薪酬—职工福利(490000*14% )68 600—工会经费(490000*2% )9 800—职工教育经费(490000*1.5% )7 350(13)2月28日支付现金股利借:应付股利200 000 贷:银行存款200 000 (14)计提2月份短期借款利息=200 000*4.8%/12=800借:财务费用800贷:应付利息800 (15)2月应交增值税=(59 500+170 000)-(1 360+17 000+13 000-3 400)=201 540(元)2月应交消费税=35 000+100 000 =135 000(元)结转应交未交增值税借:应交税费——应交增值税(转出未交增值税)201 540贷:应交税费——未交增值税201 540。

第十二章流动负债练习题参考答案练习一一、目的:练习应交增值税的核算。

二、资料:某公司为增值税一般纳税人,原材料按实际成本核算,本月发生如下经济业务:(1)开出转账支票交纳上月未交增值税10万元。

借:应交税费——未交增值税(已交税金) 100000贷:银行存款 100000 (2)购进原材料一批,取得增值税专用发票,计货款200万元,增值税率17%,材料点验入库,开出并承兑为期4个月的商业承兑汇票,付讫全部款项。

借:原材料——×××材料 2000000应交税费——应交增值税(进项税额) 340000贷:应付票据——×××公司 2340000 (3)收购免税农产品一批作原料,以银行存款支付收购价50万元,原材料已验收入库。

借:库存现金 500000贷:银行存款 500000 借:原材料——××材料 435000应交税费——应交增值税(进项税额) 65000贷:库存现金 500000 (4)销售产品一批,售价400万元,开出增值税专用发票,产品增值税率为17%,全部款项已收存银行。

借:银行存款 4680000贷:主营业务收入 4000000应交税费——应交增值税(销项税额) 680000 (5)在建工程领用原材料一批,实际成本即计税价格为50万元,增值税率为17%;同时领用产成品一批,生产成本100万元,计税价格150万元,增值税率17%。

(该工程为非生产经营用固定资产而建)。

借:在建工程——××建设工程 1840000贷:原材料——××材料 500000应交税费——应交增值税(进项税额转出) 85000库存商品——××产品 1000000应交税费——应交增值税(销项税额) 255000 (6)期末盘点,盘亏原材料一批,实际成本即计税价格,10万元;盘亏产成品一批,实际成本15万元,该批产品直接材料费用10万元。

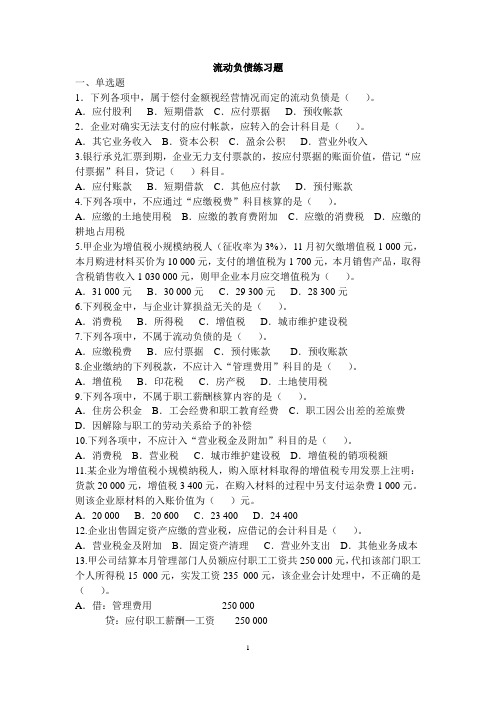

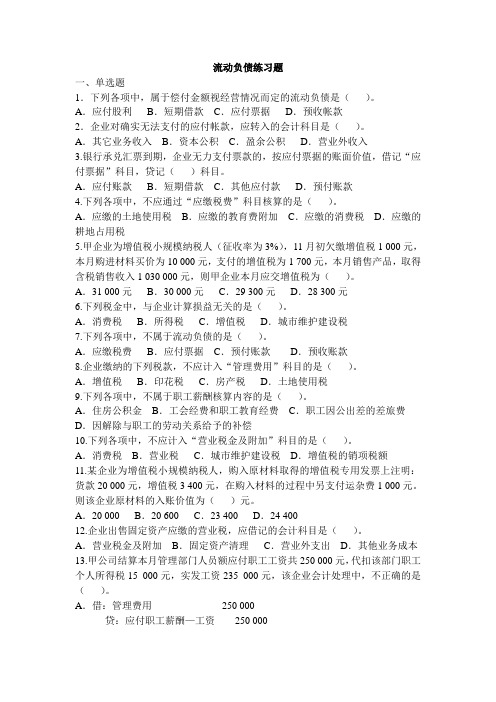

流动负债练习题一、单选题1.下列各项中,属于偿付金额视经营情况而定的流动负债是()。

A.应付股利B.短期借款C.应付票据D.预收帐款2.企业对确实无法支付的应付帐款,应转入的会计科目是()。

A.其它业务收入B.资本公积C.盈余公积D.营业外收入3.银行承兑汇票到期,企业无力支付票款的,按应付票据的账面价值,借记“应付票据”科目,贷记()科目。

A.应付账款B.短期借款C.其他应付款D.预付账款4.下列各项中,不应通过“应缴税费”科目核算的是()。

A.应缴的土地使用税B.应缴的教育费附加C.应缴的消费税D.应缴的耕地占用税5.甲企业为增值税小规模纳税人(征收率为3%),11月初欠缴增值税1 000元,本月购进材料买价为10 000元,支付的增值税为1 700元,本月销售产品,取得含税销售收入1 030 000元,则甲企业本月应交增值税为()。

A.31 000元B.30 000元C.29 300元D.28 300元6.下列税金中,与企业计算损益无关的是()。

A.消费税B.所得税C.增值税D.城市维护建设税7.下列各项中,不属于流动负债的是()。

A.应缴税费B.应付票据C.预付账款D.预收账款8.企业缴纳的下列税款,不应计入“管理费用”科目的是()。

A.增值税B.印花税C.房产税D.土地使用税9.下列各项中,不属于职工薪酬核算内容的是()。

A.住房公积金B.工会经费和职工教育经费C.职工因公出差的差旅费D.因解除与职工的劳动关系给予的补偿10.下列各项中,不应计入“营业税金及附加”科目的是()。

A.消费税B.营业税C.城市维护建设税D.增值税的销项税额11.某企业为增值税小规模纳税人,购入原材料取得的增值税专用发票上注明:货款20 000元,增值税3 400元,在购入材料的过程中另支付运杂费1 000元。

则该企业原材料的入账价值为()元。

A.20 000 B.20 600 C.23 400 D.24 40012.企业出售固定资产应缴的营业税,应借记的会计科目是()。

第九章流动负债习题一、单项选择题1.应付账款按总价法核算时,如果在折扣期内付款,对所取得的现金折扣收入,正确的处理方法是()。

A、作为理财费用减少财务费用B、作为理财费用增加财务费用C、直接计入管理费用D、前三项均不正确【正确答案】A【解析】因在折扣期限内付款而获得的现金折扣,应在偿付应付账款时冲减财务费用。

2、资产负债表日,对预提的短期借款利息,贷记的账户是()。

A 短期借款B 其他应付款C 财务费用D 应付利息【正确答案】D【解析】短期借款利息属于流动负债计入应付利息3、A 公司于2007 年5 月25 日购入一批商品,进价20000 元,增值税率17%,商品当日入库,付款条件为2/10、1/30、n/60。

采用净价法核算时,应付账款的入帐金额为()元。

A、22932 B、23400 C、23166 D、20000【正确答案】A【解析】在净额法下,企业应按照扣除最大现金折扣后的净额确认应付账款23400*(1-2%)4、A 公司因采购商品开局面值40 万元、票面利率4%、期限3 个月的商业汇票一张,该票据到期时,A公司一共应支付()元。

A、400000B、404000C、412000D、440000【正确答案】B【解析】票据利息计算 3 个月400 000*(1+4%*3 ÷12)=4040005、B 公司是一般纳税人,将自产的洗衣机作为福利发放给职工,成本价55000元,售价60000 元,企业因此需要缴纳的增值税为()元。

A、9350B、10200C、8718D、9775【解析】增值税按售价计算60000*17%=102006、我国现行会计实务中,带息应付票据应付利息的核算账户是()。

A、应付票据B、应付利息C、其他应付款D、应付账款【正确答案】B【解析】属于流动负债的应付利息7、商业承兑汇票到期无法偿还时,承兑企业应作的账务处理时()。

A、转作短期借款B、转作应付账款C、转作其他应付款D、不进行账务处理【正确答案】B【解析】商业汇票有确切的到期日和到期值,汇票到期时,付款企业应足额偿付。

流动负债练习题一、单选题1.下列各项中,属于偿付金额视经营情况而定的流动负债是()。

A.应付股利B.短期借款C.应付票据D.预收帐款2.企业对确实无法支付的应付帐款,应转入的会计科目是()。

A.其它业务收入B.资本公积C.盈余公积D.营业外收入3.银行承兑汇票到期,企业无力支付票款的,按应付票据的账面价值,借记“应付票据”科目,贷记()科目。

A.应付账款B.短期借款C.其他应付款D.预付账款4.下列各项中,不应通过“应缴税费”科目核算的是()。

A.应缴的土地使用税B.应缴的教育费附加C.应缴的消费税D.应缴的耕地占用税5.甲企业为增值税小规模纳税人(征收率为3%),11月初欠缴增值税1 000元,本月购进材料买价为10 000元,支付的增值税为1 700元,本月销售产品,取得含税销售收入1 030 000元,则甲企业本月应交增值税为()。

A.31 000元B.30 000元C.29 300元D.28 300元6.下列税金中,与企业计算损益无关的是()。

A.消费税B.所得税C.增值税D.城市维护建设税7.下列各项中,不属于流动负债的是()。

A.应缴税费B.应付票据C.预付账款D.预收账款8.企业缴纳的下列税款,不应计入“管理费用”科目的是()。

A.增值税B.印花税C.房产税D.土地使用税9.下列各项中,不属于职工薪酬核算内容的是()。

A.住房公积金B.工会经费和职工教育经费C.职工因公出差的差旅费D.因解除与职工的劳动关系给予的补偿10.下列各项中,不应计入“营业税金及附加”科目的是()。

A.消费税B.营业税C.城市维护建设税D.增值税的销项税额11.某企业为增值税小规模纳税人,购入原材料取得的增值税专用发票上注明:货款20 000元,增值税3 400元,在购入材料的过程中另支付运杂费1 000元。

则该企业原材料的入账价值为()元。

A.20 000 B.20 600 C.23 400 D.24 40012.企业出售固定资产应缴的营业税,应借记的会计科目是()。

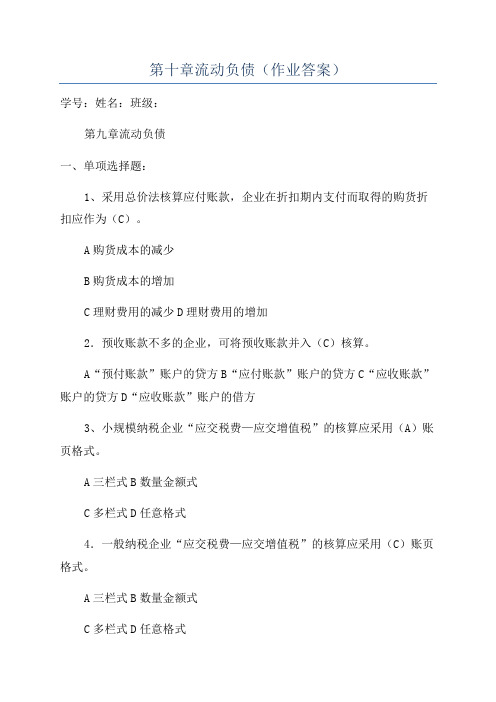

第十章流动负债(作业答案)学号:姓名:班级:第九章流动负债一、单项选择题:1、采用总价法核算应付账款,企业在折扣期内支付而取得的购货折扣应作为(C)。

A购货成本的减少B购货成本的增加C理财费用的减少D理财费用的增加2.预收账款不多的企业,可将预收账款并入(C)核算。

A“预付账款”账户的贷方B“应付账款”账户的贷方C“应收账款”账户的贷方D“应收账款”账户的借方3、小规模纳税企业“应交税费—应交增值税”的核算应采用(A)账页格式。

A三栏式B数量金额式C多栏式D任意格式4.一般纳税企业“应交税费—应交增值税”的核算应采用(C)账页格式。

A三栏式B数量金额式C多栏式D任意格式5.下列税金项目中,不通过“应交税费”账户核算的是(D)。

A增值税B营业税C房产税D印花税6.某企业为小规模纳税人,购入材料一批,价款为50000元,增值税款为8500元,运费为6000元,则该材料的采购成本为(A)元。

A50000B58500C56000D555807.委托加工应纳消费税产品收回后,若用于继续生产应税产品的,其由受托方代收代缴消费税,应计入(B)账户的借方。

A委托加工物资B应交税金——应交消费税C生产成本D主营业务成本8.企业交纳的下列税款,不需通过“应交税金”科目核算的是(B)。

A.消费税B.耕地占用税C.土地增值税D.资源税9.企业的应付账款确实无法支付,经确认后转作(D)。

A.资本公积B.补贴收入C.其他业务收人D.营业外收入10.某增值税一般纳税企业因暴雨毁损库存材料一批,该批原材料实际成本为20000元,回残料价值800元,保险公司赔偿11600元。

该企业购人材料的增值税税率为17%,该毁损原材料造成的非常损失净额是(D)元。

A.7600 B.18800C.8400D.11000二、多项选择题1.下列项目中,属于职工薪酬的有(ABCDE)。

A生产工人工资B管理人员工资C职工福利费D住房公积金E社会保险费2.下列工资项目中,应以“管理费用”账户列支的有(BDE)。

第8章流动负债习题参考答案一、单项选择题1-7:CCBABBA 8-10: A(B)CA11-15:BBBCC 16-20:BBBCC 21-24:CBBB二、多项选择题1.ABDE2.BDE3.AD4.ABCD5.ABCD6.ABCE7.BCDE8.ABC9.AB C E10.ABD11.ABCE 12.ACE 13.ABCE 14.BCD 15.ABCE 16.BCD 17.ADE 18.ACD 19.CE20.CDE 21.CD三、判断题1-5:×××××6-10:√×××√11-15:×√√×√四、业务题1.某企业2011年发生如下经济业务:(1)购进甲材料一批,增值税专用发票上注明的买价为228 000元,增值税额为38 760元。

按合同规定,企业开出2个月到期的商业承兑汇票一张,抵付给销货方,材料已运达企业。

(2)购进甲材料的应付票据到期,企业无力支付,银行将票据退给企业。

(3)企业上月购进乙材料的一笔购货款280 800元,因无力支付,经销货方同意,开出一张面额为280 800元、期限为6个月的银行承兑汇票给销货方,抵付购货欠款,并以银行存款支付银行承兑手续费288元。

(4)购入乙材料的银行承兑汇票到期,企业无力支付。

银行代付欠款后,将其转为企业的短期借款,并对企业处以1 080元的罚款,企业以存款支付。

(5)企业购进丙材料一批,买价360 000元,增值税额为61 200元,共计421 200元,按双方协议,企业开出一张为期2个月的银行承兑汇票抵付给销货方,并以银行存款支付银行承兑手续费408元,丙材料尚未验收入库。

(6)购买丙材料的票据到期,接银行通知,票款己支付。

(7)购进A商品一批,增值税专用发票上注明的买价为21 600元,增值税额为3 672元。

货款未付,开出一张期限为3个月的商业承兑汇票抵付给销货方,商品已验收入库。

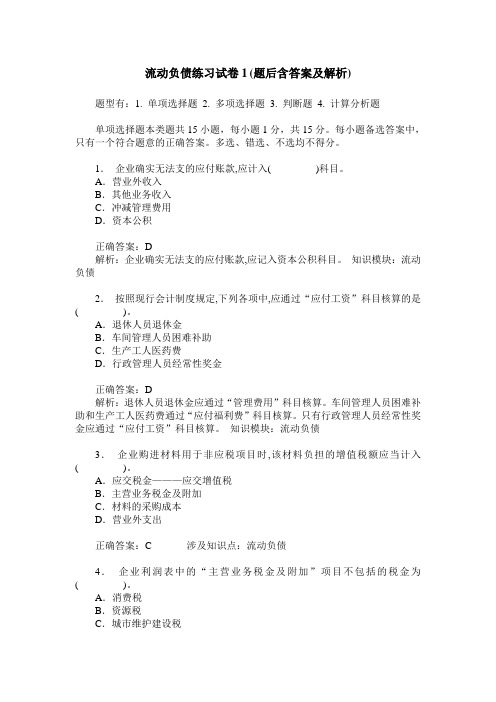

流动负债练习试卷1(题后含答案及解析)题型有:1. 单项选择题 2. 多项选择题 3. 判断题 4. 计算分析题单项选择题本类题共15小题,每小题1分,共15分。

每小题备选答案中,只有一个符合题意的正确答案。

多选、错选、不选均不得分。

1.企业确实无法支的应付账款,应计入( )科目。

A.营业外收入B.其他业务收入C.冲减管理费用D.资本公积正确答案:D解析:企业确实无法支的应付账款,应记入资本公积科目。

知识模块:流动负债2.按照现行会计制度规定,下列各项中,应通过“应付工资”科目核算的是( )。

A.退休人员退休金B.车间管理人员困难补助C.生产工人医药费D.行政管理人员经常性奖金正确答案:D解析:退休人员退休金应通过“管理费用”科目核算。

车间管理人员困难补助和生产工人医药费通过“应付福利费”科目核算。

只有行政管理人员经常性奖金应通过“应付工资”科目核算。

知识模块:流动负债3.企业购进材料用于非应税项目时,该材料负担的增值税额应当计入( )。

A.应交税金———应交增值税B.主营业务税金及附加C.材料的采购成本D.营业外支出正确答案:C 涉及知识点:流动负债4.企业利润表中的“主营业务税金及附加”项目不包括的税金为( )。

A.消费税B.资源税C.城市维护建设税D.增值税正确答案:D解析:企业利润表中的“主营业务税金及附加”项目包括的税金有营业税、消费税、城市维护建设税以及教育费附加等,它们都对企业利润有影响,但增值税不影响利润的数额,故在利润表中不作反映。

知识模块:流动负债5.委托加工应纳消费税产品收回后,如用于继续加工生产应纳消费税产品的,其由受托方代扣代缴的消费税,应记入( )。

A.“应交税金———应交消费税”科目的借方B.“主营业务税金及附加”科目的借方C.“原材料”科目的借方D.“委托加工物资”科目的借方正确答案:A解析:委托加工物资收回后,直接用于销售的,应将代收代交的消费税计入委托加工物资的成本,借记“委托加工物资”等科目,贷记“应付账款”、“银行存款”等科目;委托加工物资收回后用于连续生产的,按规定准予抵扣的,应按代收代交的消费税,借记“应交税金———应交消费税”科目,贷记“应付账款”、“银行存款”等科目。

流动负债练习题一、单选题1.下列各项中,属于偿付金额视经营情况而定的流动负债是()。

A.应付股利B.短期借款C.应付票据D.预收帐款2.企业对确实无法支付的应付帐款,应转入的会计科目是()。

A.其它业务收入B.资本公积C.盈余公积D.营业外收入3.银行承兑汇票到期,企业无力支付票款的,按应付票据的账面价值,借记“应付票据”科目,贷记()科目。

A.应付账款B.短期借款C.其他应付款D.预付账款4.下列各项中,不应通过“应缴税费”科目核算的是()。

A.应缴的土地使用税B.应缴的教育费附加C.应缴的消费税D.应缴的耕地占用税5.甲企业为增值税小规模纳税人(征收率为3%),11月初欠缴增值税1 000元,本月购进材料买价为10 000元,支付的增值税为1 700元,本月销售产品,取得含税销售收入1 030 000元,则甲企业本月应交增值税为()。

A.31 000元B.30 000元C.29 300元D.28 300元6.下列税金中,与企业计算损益无关的是()。

A.消费税B.所得税C.增值税D.城市维护建设税7.下列各项中,不属于流动负债的是()。

A.应缴税费B.应付票据C.预付账款D.预收账款8.企业缴纳的下列税款,不应计入“管理费用”科目的是()。

A.增值税B.印花税C.房产税D.土地使用税9.下列各项中,不属于职工薪酬核算内容的是()。

A.住房公积金B.工会经费和职工教育经费C.职工因公出差的差旅费D.因解除与职工的劳动关系给予的补偿10.下列各项中,不应计入“营业税金及附加”科目的是()。

A.消费税B.营业税C.城市维护建设税D.增值税的销项税额11.某企业为增值税小规模纳税人,购入原材料取得的增值税专用发票上注明:货款20 000元,增值税3 400元,在购入材料的过程中另支付运杂费1 000元。

则该企业原材料的入账价值为()元。

A.20 000 B.20 600 C.23 400 D.24 40012.企业出售固定资产应缴的营业税,应借记的会计科目是()。

A.营业税金及附加B.固定资产清理C.营业外支出D.其他业务成本13.甲公司结算本月管理部门人员额应付职工工资共250 000元,代扣该部门职工个人所得税15 000元,实发工资235 000元,该企业会计处理中,不正确的是()。

A.借:管理费用250 000贷:应付职工薪酬—工资250 000B.借:应付职工薪酬—工资15 000贷:应缴税费—应交个人所得税15 000C.借:其他应收款15 000贷:应缴税费—应交个人所得税15 000D.借:应付职工薪酬—工资235 000贷:银行存款235 00014.某企业为增值税一般纳税人,2011年实际缴纳税金情况如下:增值税850万元、消费税150万元、城市维护建设税70万元、车船使用税0.5万元、印花税1.5万元、所得税120万元。

上述各项税金应计入“应交税费”科目借方的金额是()万元。

A.1 190 B.1 190.5 C.1 191.5 D.1 192二、多选题1.下列各项中,属于结算过程中形成的流动负债的有()。

A.短期借款B.应付账款C.应付票据D.应缴税费E.预收账款2.下列各项中,属于流动负债的有()。

A.短期借款B.应付账款C.预收账款D.应付职工薪酬E.预付账款3.企业所发生的下列税费中,可以记入“营业税金及附加”科目的有()。

A.教育费附加B.房产税C.土地使用税D.营业税E.所得税4.工业企业按规定缴纳营业税的项目有()。

A.销售商品取得收入B.销售不动产取得收入C.出租无形资产取得收入D.提供运输等工业性劳务E.销售原材料取得收入5.下列各项税金中,应计入有关资产成本的有()。

A.增值税一般纳税人购入材料已交的增值税B.增值税一般纳税人购入应交消费品已交的消费税C.增值税小规模纳税企业购入商品已交的增值税D.进口商品缴纳的关税E.企业购入材料签订合同时缴纳的印花税6.下列税费中,应计入“管理费用”科目的有()。

A.营业税B.土地使用税C.城市维护建设税D.印花税E.消费税7.下列各项中,应通过“应付职工薪酬”科目核算的有()。

A.工会经费B.职工教育经费C.职工补充养老保险D.向职工提供企业支付了补偿的商品E.以自产的产品作为福利发给职工三、计算分析题1.资料:大地公司为增值税一般纳税人,原材料按实际成本核算,2013年12月发生下列有关业务:(1)购入甲材料一批,增值税发票上注明原材料价款为200 000元,增值税为34 000元,运费2 000元,材料已验收入库,价款已用银行存款支付。

(假定运费不考虑增值税)(2)购置生产用不需要安装的设备一台,发票上注明价款20 000元,增值税为3 400元,款项已通过银行支付。

(3)水灾后盘点库存发现损失原材料4 000元,应分担增值税680元。

(4)销售产品一批,开出增值税专用发票,注明价款300 000元,增值税51 000元,款项已存入银行。

(5)在建仓库工程领用生产用原材料40 000元,应分担增值税6 800元。

(6)投资转入材料一批,不含税价格为80 000元,增值税13 600元。

(7)计算本月应交增值税并以银行存款上交。

要求:编制上述业务的会计分录。

2.资料:企业于2013年6月1日购入材料一批,该批材料价款为200 000元,允许抵扣的增值税进项税额为34 000元,企业签发由银行承兑的期限为3个月的银行承兑汇票一张,通过银行转账支付银行承兑惠汇票的手续费500元。

该批材料已验收入库,按实际成本核算。

要求:根据上述资料编制下列会计分录:(1)2013年6月1日,购入材料,签发汇票时;(2)支付银行承兑汇票手续费时;(3)2013年9月1日,银行承兑汇票到期支付票款时;(4)2013年9月1日,银行承兑汇票到期企业无力支付票款时。

3.资料:甲公司本月有关职工薪酬业务如下:(1)本月应发工资1 000 000元,其中:生产工人及车间管理人员的工资分别为500 000元和100 000元;公司管理部门人员的工资为150 000元;公司专设销售机构人员的工资为75 000元;建造厂房人员的工资为100 000元;内部开发存货管理系统人员的工资为75 000元,符合无形资产资本化条件。

(2)根据所在地政府规定,公司分别按上年月平均职工工资总额1 000 000元的11%、21%、1.5%、0.5%、1%和7%计算缴纳医疗保险费、养老保险费、失业保险费、工伤保险费、生育保险费等社会保险费和住房公积金;根据上年实际发生的职工福利情况,公司预计本年应负担的职工福利费金额为职工工资总额的2%,受益对象为上述所有人员。

公司还分别按工资总额的2%和2.5%计提工会经费和职工教育经费。

(3)公司应向职工支付工资、奖金、津贴等1 000 000元,其中:代垫的家属医药费为25 000元、应缴的个人所得税为30 000元,按2%、0.5%、8%、7%计算医疗保险、失业保险、养老保险和住房公积金,其余部分通过银行划到各职工银行账户。

要求:根据上述资料编制会计分录。

流动负债练习题答案一、单选题1.A2.D3.B4.D5.A6.C7.C8.A9.C 10.D 11.D 12.B 13.C 14.B二、多选题1.BCE2.ABCD3.AD4.BCD5.BCD6.BD7.ABCDE三、计算分析题1.(1)借:原材料202 000应交税费——应交增值税(进项税额)34 000贷:银行存款236 000(2)借:固定资产20 000应交税费——应交增值税(进项税额)3 400贷:银行存款23 400(3)借:待处理财产损益 4 680贷:应交税费——应交增值税(进项税额转出)680原材料 4 000(4)借:银行存款351 000贷:主营业务收入300 000应交税费——应交增值税(销项税额)51 000(5)借:在建工程46 800贷:应交税费——应交增值税(进项税额转出)6 800原材料40 000(6)借:原材料80 000应交税费——应交增值税(进项税额)13 600贷:实收资本93 600(7)本月应交增值税=(51 000+680+6 800)-(34 000+3 400+13 600)=7 480元借:应交税费——应交增值税(已交税金)7 480贷:银行存款7 4802.(1)借:原材料200 000应交税费——应交增值税(进项税额)34 000贷:应付票据234 000(2)借:财务费用500贷:银行存款500(3)借:应付票据234 000贷:银行存款234 000(4)借:应付票据234 000贷:短期借款234 0003.(1)借:生产成本500 000制造费用100 000管理费用150 000销售费用75 000在建工程100 000研发支出——资本化支出75 000贷:应付职工薪酬——工资 1 000 000 (2)借:生产成本242 500制造费用48 500管理费用72 750销售费用36 375在建工程48 500研发支出——资本化支出36 375贷:应付职工薪酬——社会保险费350 000——住房公积金70 000——职工福利20 000——工会经费20 000——职工教育经费25 000 (3)借:应付职工薪酬——工资 1 000 000贷:其他应收款25 000 应交税费——应交个人所得税30 000其他应付款——社会保险费105 000——住房公积金70 000 银行存款770 000。