华能国际电力股份有限公司财务报表分析

- 格式:doc

- 大小:280.00 KB

- 文档页数:21

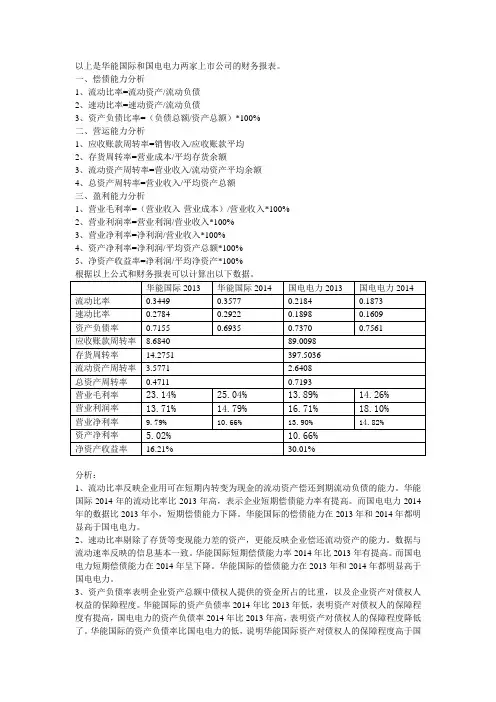

以上是华能国际和国电电力两家上市公司的财务报表。

一、偿债能力分析1、流动比率=流动资产/流动负债2、速动比率=速动资产/流动负债3、资产负债比率=(负债总额/资产总额)*100%二、营运能力分析1、应收账款周转率=销售收入/应收账款平均2、存货周转率=营业成本/平均存货余额3、流动资产周转率=营业收入/流动资产平均余额4、总资产周转率=营业收入/平均资产总额三、盈利能力分析1、营业毛利率=(营业收入-营业成本)/营业收入*100%2、营业利润率=营业利润/营业收入*100%3、营业净利率=净利润/营业收入*100%4、资产净利率=净利润/平均资产总额*100%5、净资产收益率=净利润/平均净资产*100%根据以上公式和财务报表可以计算出以下数据。

华能国际2013 华能国际2014 国电电力2013 国电电力2014 流动比率0.3449 0.3577 0.2184 0.1873速动比率0.2784 0.2922 0.1898 0.1609资产负债率0.7155 0.6935 0.7370 0.7561应收账款周转率8.6840 89.0098存货周转率14.2751 397.5036流动资产周转率 3.5771 2.6408总资产周转率0.4711 0.7193营业毛利率23.14%25.04%13.89%14.26%营业利润率13.71%14.79%16.71%18.10%营业净利率9.79%10.66%13.90%14.82%资产净利率 5.02%10.66%净资产收益率16.21% 30.01%分析:1、流动比率反映企业用可在短期内转变为现金的流动资产偿还到期流动负债的能力。

华能国际2014年的流动比率比2013年高,表示企业短期偿债能力率有提高。

而国电电力2014年的数据比2013年小,短期偿债能力下降。

华能国际的偿债能力在2013年和2014年都明显高于国电电力。

2、速动比率剔除了存货等变现能力差的资产,更能反映企业偿还流动资产的能力。

第1篇一、报告概述本报告旨在对某电力设备公司的财务状况进行分析,通过对公司财务报表的解读,评估其财务风险、盈利能力、偿债能力及运营效率等方面,为投资者、管理层及相关部门提供决策参考。

报告范围:某电力设备公司2019年至2022年的财务报表,包括资产负债表、利润表和现金流量表。

报告方法:采用比较分析法、趋势分析法和比率分析法等,对电力设备公司的财务状况进行全面分析。

二、公司概况某电力设备公司成立于20XX年,主要从事电力设备研发、生产、销售及技术服务。

公司产品广泛应用于电力、能源、交通等领域,是国内领先的电力设备供应商之一。

三、财务报表分析1. 资产负债表分析(1)资产结构分析从资产负债表可以看出,公司资产总额逐年增长,主要分为流动资产和非流动资产。

流动资产主要包括货币资金、应收账款、存货等,非流动资产主要包括固定资产、无形资产等。

(2)负债结构分析公司负债总额逐年增长,主要分为流动负债和非流动负债。

流动负债主要包括短期借款、应付账款等,非流动负债主要包括长期借款、长期应付款等。

2. 利润表分析(1)营业收入分析公司营业收入逐年增长,主要得益于市场需求扩大和产品结构的优化。

近年来,公司加大了研发投入,提高了产品竞争力,使得营业收入持续增长。

(2)营业成本分析公司营业成本逐年增长,主要原因是原材料价格上涨、人工成本增加等因素。

但公司通过加强成本控制,使得营业成本增速低于营业收入增速。

(3)毛利率分析公司毛利率逐年提高,表明公司产品盈利能力较强。

这得益于公司产品结构的优化和成本控制能力的提升。

3. 现金流量表分析(1)经营活动现金流量分析公司经营活动现金流量逐年增长,主要得益于营业收入增加和成本控制。

这为公司提供了充足的现金流,支持公司持续发展。

(2)投资活动现金流量分析公司投资活动现金流量逐年减少,主要原因是公司加大了研发投入和购置固定资产。

这表明公司注重长远发展,为未来市场拓展奠定基础。

(3)筹资活动现金流量分析公司筹资活动现金流量波动较大,主要原因是公司根据资金需求调整短期借款和长期借款。

第1篇一、报告概述本报告针对XX电厂XX年XX月的财务状况进行分析,旨在全面评估电厂的财务健康状况,分析其盈利能力、偿债能力、运营效率以及现金流量状况,为电厂的决策提供数据支持。

二、盈利能力分析1. 营业收入分析XX年XX月,电厂营业收入为XX万元,较上月增长XX%,同比增长XX%。

营业收入增长的主要原因是电价上调以及发电量增加。

2. 成本费用分析(1)燃料成本:本月燃料成本为XX万元,较上月增长XX%,同比增长XX%。

燃料成本上升的主要原因是煤炭价格上涨。

(2)人工成本:本月人工成本为XX万元,较上月增长XX%,同比增长XX%。

人工成本上升的主要原因是人员工资调整。

(3)其他成本:本月其他成本为XX万元,较上月增长XX%,同比增长XX%。

其他成本上升的主要原因是设备维修费用增加。

3. 利润分析本月净利润为XX万元,较上月增长XX%,同比增长XX%。

净利润增长的主要原因是营业收入增长大于成本费用增长。

三、偿债能力分析1. 流动比率本月流动比率为XX,较上月有所下降,但仍处于合理水平。

流动比率下降的主要原因是存货增加。

2. 速动比率本月速动比率为XX,较上月有所下降,但仍处于合理水平。

速动比率下降的主要原因是预付款项增加。

3. 资产负债率本月资产负债率为XX%,较上月有所上升,但仍处于行业平均水平。

资产负债率上升的主要原因是长期借款增加。

四、运营效率分析1. 总资产周转率本月总资产周转率为XX,较上月有所下降,说明资产利用效率有所降低。

2. 存货周转率本月存货周转率为XX,较上月有所下降,说明存货管理效率有所降低。

五、现金流量分析1. 经营活动现金流量本月经营活动现金流量净额为XX万元,较上月有所增加,主要原因是销售收入增加。

2. 投资活动现金流量本月投资活动现金流量净额为XX万元,较上月有所减少,主要原因是设备投资减少。

3. 筹资活动现金流量本月筹资活动现金流量净额为XX万元,较上月有所增加,主要原因是银行贷款增加。

华能国际融资方案分析教育文库早上九点,阳光透过窗帘的缝隙,洒在满是文件的办公桌上。

我拿起笔,准备为华能国际的融资方案进行分析。

这可是个考验经验和智慧的任务,毕竟有着十年方案写作的经历,我得好好发挥。

华能国际,这个名字在能源行业里可是响当当的。

作为我国最大的发电企业之一,它的融资需求自然是巨大的。

那么,究竟怎样的融资方案才能满足它的需求,又能保证投资者的利益呢?我陷入了思考。

考虑到华能国际的规模和行业地位,我认为股权融资是一个不错的选择。

股权融资可以让企业在不增加债务负担的情况下,筹集到足够的资金。

而且,股权融资还可以提高企业的知名度和市场影响力。

这样一来,华能国际可以在全球范围内吸引更多的投资者。

考虑到华能国际的盈利能力和未来发展前景,我认为债券融资也是一个可行的方案。

债券融资具有固定的收益,风险相对较低,对投资者来说具有吸引力。

同时,债券融资还可以为企业提供一定的财务杠杆效应,提高企业的资本运作效率。

1.股权融资方面,可以采取定向增发的方式,向战略投资者、机构投资者和散户投资者发行股票。

这样可以确保融资的顺利进行,同时也能为企业带来一定的战略资源。

2.债券融资方面,可以发行期限为5-10年的企业债券。

债券利率可以参考市场利率,同时设置一定的浮动利率,以应对市场利率的波动。

还可以考虑发行可转换债券,为投资者提供更多的选择。

3.在融资过程中,要充分考虑投资者的需求,提供多样化的融资产品。

比如,可以设置优先股、普通股、可转债等多种融资工具,以满足不同投资者的需求。

4.为了提高融资的成功率,企业需要对投资者进行充分的沟通和宣传。

可以通过举办投资者见面会、路演等方式,向投资者介绍企业的经营状况、发展前景和融资计划。

5.在融资过程中,要注重风险控制。

企业需要对融资方案进行充分的风险评估,制定相应的风险应对措施。

同时,要加强对融资资金的监管,确保资金的安全和使用效率。

写着写着,我仿佛看到了华能国际在全球范围内拓展业务的场景。

电力行业财务分析案例1. 引言在现代社会中,电力作为重要的基础设施行业,对国家经济和社会发展起着重要作用。

随着经济的发展和电力需求的不断增长,电力行业的财务状况成为各方关注的焦点。

本文将以某电力公司为例,进行财务分析,以揭示电力行业的财务运营情况。

2. 公司背景某电力公司是一家在电力行业领域内运营的上市公司。

其主要业务包括发电、输配电和售电。

公司拥有多个电站和电网,提供电力给居民和企业。

3. 财务报告分析3.1 资产负债表分析资产负债表反映了公司在特定时间点的资产、负债和所有者权益的情况。

通过分析公司的资产负债表,可以了解其资金运营情况和财务稳定性。

在某电力公司的资产负债表中,固定资产和无形资产占据了大部分资产规模。

这表明公司拥有较多的电力发电设备和电力输配设备。

同时,公司还有一定的现金和流动资产,以备应急使用。

在负债方面,公司主要通过发行债券和银行贷款融资。

负债处于可控范围内,公司有能力偿还债务。

所有者权益部分较小,这可能是因为公司的盈利能力较强,将利润用于再投资和扩大经营规模。

3.2 利润表分析利润表反映了公司在一定时期内的收入、费用和利润情况。

通过分析公司的利润表,可以了解其盈利能力和经营效益。

在某电力公司的利润表中,主要收入来源是电力销售收入。

公司的电力销售额在过去几年中呈现增长趋势,这表明公司的销售业绩良好。

同时,公司也获得了一定的政府补贴收入,这进一步提高了其盈利能力。

在费用方面,公司主要面临的费用是燃料成本和人力成本。

由于电力行业的特殊性,成本控制对公司盈利能力有着重要影响。

某电力公司通过优化供应链和提高效率,成功降低了燃料成本和人力成本,进而提升了盈利能力。

3.3 现金流量表分析现金流量表反映了公司在一定时期内的现金流入和现金流出情况。

通过分析公司的现金流量表,可以了解其现金管理和偿债能力。

在某电力公司的现金流量表中,主要现金流入来源是销售收入。

公司的现金流入呈现稳定增长的趋势,这表明公司的销售业绩良好,现金流量充足。

2024年国电电力财务分析总结2024年是国电电力公司发展的重要一年,该年度财务报表反映了公司的经营情况和财务状况。

以下是对国电电力2024年财务报表的分析和总结。

一、利润总结:根据2024年的财务报表,国电电力实现了强劲的经营业绩。

公司的净利润达到X亿元,同比增长X%。

这主要是由于公司的营业收入增加和成本控制得以改善所致。

营业收入增加是由于公司在2024年成功推进了多个大型发电项目,实现了发电能力的增加。

同时,公司在供应链管理和成本控制方面也取得了显著的成效,降低了成本支出,提高了利润水平。

二、资产负债总结:资产负债表显示,截至2024年底,国电电力的总资产达到X亿元。

公司的资产结构比较稳定,主要由固定资产、流动资产和无形资产组成。

在资金运作方面,公司能够保持较高的偿债能力和流动性。

短期债务和长期债务的逐年减少也表明公司的财务风险得到了有效的控制。

三、现金流总结:现金流量表显示,2024年国电电力的经营活动产生的现金净流入为X亿元。

这主要是由于公司经营活动的良好表现,包括现金销售收入的增加和成本的控制。

此外,公司在投资活动和筹资活动方面也取得了一定的成绩。

这表明公司在经营运作方面具备了较强的能力,能够持续产生现金流。

四、盈利能力总结:国电电力在2024年实现了较高的盈利能力。

净利润率为X%,同比增长X%。

这主要是由于公司经营收入的增加和成本控制的改善。

公司在提高电力供应效率和降低生产成本方面取得了显著成效。

此外,公司还通过提高管理效率和市场竞争力,进一步提升了盈利能力。

综上所述,2024年国电电力取得了可喜的财务成果。

公司实现了业务的良性发展,同时通过降低成本和提高效率,提高了盈利能力。

这些成绩的取得离不开公司的战略规划和管理团队的努力。

然而,随着电力行业的不断变革和竞争加剧,国电电力仍需不断提高自身的核心竞争力,加强技术创新和市场拓展,以保持持续的发展。

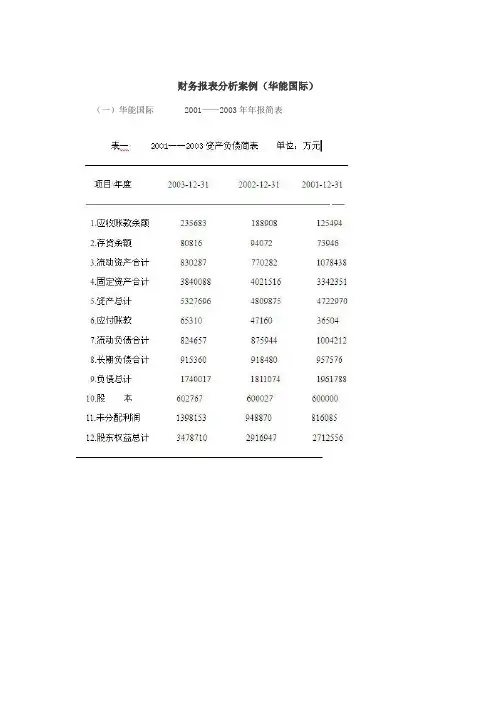

财务报表分析案例(华能国际)(一)华能国际 2001——2003年年报简表财务报表各项目分析以时间距离最近的2003年度的报表数据为分析基础。

1、资产分析(1)首先公司资产总额达到530多亿,规模很大,比2002年增加了约11%,2002年比2001年约增加2%,这与华能2003年的一系列收购活动有关从中也可以看出企业加快了扩张的步伐。

其中绝大部分的资产为固定资产,这与该行业的特征有关:从会计报表附注可以看出固定资产当中发电设施的比重相当高,约占固定资产92.67%。

(2)应收账款余额较大,却没有提取坏账准备,不符合谨慎性原则。

会计报表附注中说明公司对其他应收款的坏账准备的记提采用按照其他应收款余额的3%记提,账龄分析表明占其他应收款42%的部分是属于两年以上没有收回的账款,根据我国的税法规定,外商投资企业两年以上未收回的应收款项可以作为坏账损失处理,这部分应收款的可回收性值得怀疑,应此仍然按照3%的比例记提坏账不太符合公司的资产现状,2年以上的其他应收款共计87893852元,坏账准备记提过低。

(3)无形资产为负,报表附注中显示主要是因为负商誉的缘故,华能国际从其母公司华能集团手中大规模的进行收购电厂的活动,将大量的优质资产纳入囊中,华能国际在这些收购活动中收获颇丰。

华能国际1994年10月在纽约上市时止只拥有大连电厂、上安电厂、南通电厂、福州电厂和汕头燃机电厂这五座电厂,经过9年的发展,华能国际已经通过收购华能集团的电厂,扩大了自己的规模。

但由于收购当中的关联交易的影响,使得华能国际可以低于公允价值的价格收购华能集团的资产,因此而产生了负商誉,这是由于关联方交易所产生的,因此进行财务报表分析时应该剔除这一因素的影响。

(4)长期投资。

我们注意到公司2003年长期股权投资有一个大幅度的增长,这主要是因为2003年4月华能收购深能25%的股权以及深圳能源集团和日照发电厂投资收益的增加。

2、负债与权益分析华能国际在流动负债方面比2002年底有显著下降,主要是由于偿还了部分到期借款。

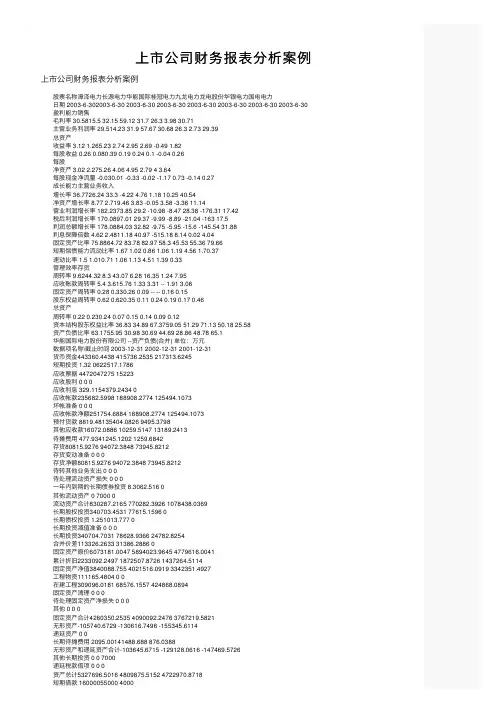

上市公司财务报表分析案例上市公司财务报表分析案例 股票名称漳泽电⼒长源电⼒华能国际桂冠电⼒九龙电⼒龙电股份华银电⼒国电电⼒ ⽇期 2003-6-302003-6-30 2003-6-30 2003-6-30 2003-6-30 2003-6-30 2003-6-30 2003-6-30 盈利能⼒销售 ⽑利率 30.5815.5 32.15 59.12 31.7 26.3 3.98 30.71 主营业务利润率 29.514.23 31.9 57.67 30.68 26.3 2.73 29.39 总资产 收益率 3.12 1.265.23 2.74 2.95 2.69 -0.49 1.82 每股收益 0.26 0.080.39 0.19 0.24 0.1 -0.04 0.26 每股 净资产 3.02 2.275.26 4.06 4.95 2.79 4 3.64 每股现⾦净流量 -0.030.01 -0.33 -0.02 -1.17 0.73 -0.14 0.27 成长能⼒主营业务收⼊ 增长率 36.7726.24 33.3 -4.22 4.76 1.18 10.25 40.54 净资产增长率 8.77 2.719.46 3.83 -0.05 3.58 -3.36 11.14 营业利润增长率 182.2373.85 29.2 -10.98 -8.47 28.38 -176.31 17.42 税后利润增长率 170.0897.01 29.37 -9.99 -8.89 -21.04 -163 17.5 利润总额增长率 178.0884.03 32.82 -9.75 -5.95 -15.6 -145.54 31.88 利息保障倍数 4.62 2.4811.18 40.97 -515.18 8.14 0.02 4.04 固定资产⽐率 75.8864.72 83.78 82.97 58.3 45.53 55.36 79.66 短期偿债能⼒流动⽐率 1.67 1.02 0.86 1.06 1.19 4.56 1.70.37 速动⽐率 1.5 1.010.71 1.06 1.13 4.51 1.39 0.33 管理效率存货 周转率 9.6244.32 8.3 43.07 6.28 16.35 1.24 7.95 应收账款周转率 5.4 3.615.76 1.33 3.31 -- 1.91 3.06 固定资产周转率 0.28 0.330.26 0.09 -- -- 0.16 0.15 股东权益周转率 0.62 0.620.35 0.11 0.24 0.19 0.17 0.46 总资产 周转率 0.22 0.230.24 0.07 0.15 0.14 0.09 0.12 资本结构股东权益⽐率 36.83 34.89 67.3759.05 51.29 71.13 50.18 25.58 资产负债⽐率 63.1755.95 30.98 30.69 44.69 28.86 48.78 65.1 华能国际电⼒股份有限公司 --资产负债(合并) 单位:万元 数据项名称\截⽌时间 2003-12-31 2002-12-31 2001-12-31 货币资⾦443360.4438 415736.2535 217313.6245 短期投资 1.32 0622517.1786 应收票据 4472047275 15223 应收股利 0 0 0 应收利息 329.1154379.2434 0 应收帐款235682.5998 188908.2774 125494.1073 坏帐准备 0 0 0 应收帐款净额251754.6884 188908.2774 125494.1073 预付货款 8819.48135404.0826 9495.3798 其他应收款16072.0886 10259.5147 13189.2413 待摊费⽤ 477.9341245.1202 1259.6842 存货80815.9276 94072.3848 73945.8212 存货变动准备 0 0 0 存货净额80815.9276 94072.3848 73945.8212 待转其他业务⽀出 0 0 0 待处理流动资产损失 0 0 0 ⼀年内到期的长期债券投资 8.3062.516 0 其他流动资产 0 7000 0 流动资产合计830287.2165 770282.3926 1078438.0369 长期股权投资340703.4531 77615.1596 0 长期债权投资 1.251013.777 0 长期投资减值准备 0 0 0 长期投资340704.7031 78628.9366 24782.8254 合并价差113326.2633 31386.2886 0 固定资产原价6073181.0047 5894023.9645 4779616.0041 累计折旧2233092.2497 1872507.8726 1437264.5114 固定资产净值3840088.755 4021516.0919 *******.4927 ⼯程物资111165.4804 0 0 在建⼯程309096.0181 68576.1557 424868.0894 固定资产清理 0 0 0 待处理固定资产净损失 0 0 0 其他 0 0 0 固定资产合计4260350.2535 4090092.2476 3767219.5821 ⽆形资产-105740.6729 -130616.7496 -155345.6114 递延资产 0 0 长期待摊费⽤ 2095.00141488.688 876.0388 ⽆形资产和递延资产合计-103645.6715 -129128.0616 -147469.5726 其他长期投资 0 0 7000 递延税款借项 0 0 0 资产总计5327696.5016 4809875.5152 4722970.8718 短期借款 16000055000 4000 应付帐款65310.0248 47160.8936 36504.3809 应付票据 0 02277.0473 应付⼯资 1015.7597927.629 0 应付福利费21400.6684 22428.9622 37619.2419 预收帐款 0 0 0 其他应付款 0 0136812.147 内部应付款 0 0 0 未交税款91736.2692 62018.89 52119.2667 未付股利 1478.0096204009.3146 180000 其他未交款 295.5512780.5368 0 预提费⽤ 2673.32052627.3238 21428.7357 待扣税⾦ 0 0 0 ⼀年内到期的长期负债304150.1169 241363.6557 292884.644 其他流动负债 9503.494311586.0824 240566.7641 流动负债合计824657.3763 875944.7066 1004212.2276 长期负债915360.4209 918480.0869 957576.1625 应付债券 0 0 0 长期应付款 0 0 0 其他长期负债 016649.789 0 待转销汇税收益 0 0 0 长期负债合计915360.4209 935129.8759 957576.1625 递延税款贷项 0 0 0 负债合计1740017.7972 1811074.5825 1961788.3901 少数股东权益108968.6841 81853.2459 48626.0812 股本 602767.12600027.396 600000 资本公积1040322.9361 1026083.0755 *******.9295 盈余公积437466.8188 341966.8242 270525.6889 其中:公益⾦146070.0799 105351.9606 76274.1506 为分配利润1398153.1454 948870.3911 816085.7821 外币报表折算差额 0 0 0 股东权益合计3478710.0203 2916947.6868 2712556.4005 负债与股东权益合计5327696.5016 4809875.5152 4722970.8718 华能国际电⼒股份有限公司 –利润分配表(合并) 数据项名称\截⽌时间 2003-12-31 2002-12-31 2003-12-31 主营业务收⼊2347964.6958 1872534.0857 *******.6338 销售退回、折扣、转让 0 0 0 主营业务收⼊净额2347964.6958 1872534.0857 *******.6338 减:营业成本1569019.9491 1252862.2594 1033392.9258 销售费⽤ 0 0 0 管理费⽤44154.8979 32718.8932 17583.6006 财务费⽤55963.6467 56271.9815 84277.7611 进货费⽤ 0 0 0 营业税⾦及附加 4533.45493811.6331 2529.4665 主营业务利润774411.2918 615860.1932 545743.2415 加:其他业务利润 3057.46351682.1913 -52.902 营业利润677350.2107 528551.5098 443828.9778 加:投资收益13388.5686 -4613.8983 1929.0314 补贴收⼊ 0 0 0 营业外收⼊ 2048.56055071.7819 3079.9078 减:营业外⽀出15379.2811 7801.4523 6586.3415 加:以前年度损益调整 0 0 0 利润总额677408.0587 521207.9411 442251.5755 减:所得税111610.0498 96351.0283 71522.0304 少数股东权益20083.7538 16621.8539 7123.1207 净利润545714.2551 408235.0589 363606.4244 加:年初未分配利润1152879.7057 816085.7821 696110.4819 盈余公积转⼊数 0 0 0 其他 0 0 0 可供分配的利润1698593.9608 1224320.841 1059716.9063 减:提取法定公积⾦54571.4255 40823.5059 36360.6424 提取法定公益⾦40928.5691 30617.6294 27270.4818 职⼯奖福基⾦ 0 0 0 可供股东分配的利润1603093.9662 1152879.7057 996085.7821 已分配优先股股利 0 0 0 提取任意公积⾦ 0 0 0 已分配普通股股利 0 0 0 应付普通股股利204940.8208 204009.3146 180000 转作股份的普通股股利 0 0 0 未分配利润1398153.1454 948870.3911 816085.7821 华能国际电⼒股份有限公司 –现⾦流量表 数据项名称\截⽌时间 2003-12-31 2002-12-31 2001-12-31 数据来源年报年报年报 销售商品、提供劳务收到的现⾦2712938.388 2140095.647 1846852.7029 收到的租⾦ 0 0 0 收到的增值税销项税额和退回的增值税款 0 0 0 收到的除增值税以外的其他税费返还 0 0 0 收到的其他与经营活动有关的现⾦14813.8072 25289.8651 27279.4167 经营活动现⾦流⼊⼩计2727752.1952 2165385.5121 1874132.1196 购买商品、接受劳务⽀付的现⾦994183.0698 789263.4937 600303.3383 经营租赁所⽀付的现⾦ 0 0 0 ⽀付给职⼯以及为职⼯⽀付的现⾦107919.2007 93101.2762 99686.3875 ⽀付的增值税款 0 0 0 ⽀付的所得税款 0 0 0 ⽀付的除增值税、所得税以外的其他税费385598.6487 332697.7909 296966.9918 ⽀付的其他与经营活动有关的现⾦224353.8053 169836.8871 165760.4827 经营活动现⾦流出⼩计1712054.7245 1384899.4479 1162717.。

财务报表分析案例华能国际(600011)与国电电力(600795)财务报表分析比较报告一、研究对象及选取理由(一)研究对象本报告选取了能源电力行业两家上市公司——华能国际(600011)、国电电力(600795)作为研究对象,对这两家上市公司公布的2001年度—2003年度连续三年的财务报表进行了简单分析及对比,以期对两个公司财务状况及经营状况得出简要结论。

(二)行业概况能源电力行业近两、三年来非常受人瞩目,资产和利润均持续较长时间大幅增长。

2003年、2004年市场表现均非常优秀,特别是2003年,大多数公司的主营业务收入出现了增长,同时经营性现金流量大幅提高,说明整体上看,能源电力类上市公司的效益在2003年有较大程度的提升。

2003年能源电力类上市公司平均每股收益为0.37元,高出市场平均水平95%左右。

2003年能源电力行业无论在基本面还是市场表现方面都有良好的表现。

且未来成长性预期非常良好。

电力在我国属于基础能源,随着新一轮经济高成长阶段的到来,电力需求的缺口越来越大,尽管目前电力行业投资规模大幅增加,但是电力供给能力提升速度仍然落后于需求增长速度,电力供求矛盾将进一步加剧,尤其是经济发达地区的缺电形势将进一步恶化。

由于煤炭的价格大幅上涨,这对那些火力发电的公司来说,势必影响其盈利能力,但因此电价上涨也将成为一种趋势。

在这样的背景下,电力行业必将在相当长的一段时期内,表现出良好的成长性。

因此,我们选取了这一重点行业为研究对象来分析。

(三)公司概况1、华能国际华能国际的母公司及控股股东华能国电是于1985年成立的中外合资企业,它与电厂所在地的多家政府投资公司于1994年6月共同发起在北京注册成立了股份有限公司。

总股本60亿股,2001年在国内发行3.5亿股A股,其中流通股2.5亿股,而后分别在香港、纽约上市。

在过去的几年中,华能国际通过项目开发和资产收购不断扩大经营规模,保持盈利稳步增长。

基于财务报告分析的华能电力财务诊断实证分析一、华能电力财务状况概览华能电力是中国最大的发电企业之一,其财务状况对于该行业以及整个国家经济发展至关重要。

在本文中,我们使用财务报告分析方法对于华能电力的财务状况做出概览分析。

从资产负债表、利润表、现金流量表三个维度进行分析,研究公司的整体财务情况及发展趋势,为后续的研究打下基础。

华能电力2020年财务报告显示,公司总资产达到2.6万亿元,总负债为1.9万亿元,净资产为6,979亿元。

公司的主要资产包括固定资产,长期可供出售金融资产和短期投资。

在资产负债表上,短期借款、应付账款等短期负债占到了总负债的42%,而长期负债的比例较低,仅占10%。

这表明华能电力目前的资产结构以及负债情况相对比较稳健,短期偿还能够得到保障。

从利润表的角度来看,2020年华能电力的总营业收入为1.4万亿元,同比增长了5.11%。

其中,电力销售收入占到了总收入的76.4%,而发电销售收入则占到了总收入的16.7%。

虽然电力销售收入的占比较高,但是公司也在积极拓展其他领域的业务,比如新能源发电、销售服务等,以实现业务多元化。

同时,公司的成本管控也比较严格,2020年总成本仅为1.2万亿元,同比下降了3.80%。

再从现金流量表的角度来看,2020年华能电力的现金流量净额为2,900亿元,同比增长了19.20%。

公司的现金流量主要来自于经营活动和投资活动,而融资活动的现金流量较少。

这表明公司的经营活动和投资活动存在较高的现金流入,能够较好地支撑公司的发展。

总之,从净资产、短期负债占比、主营业务占比、成本管控以及现金流量等角度来看,华能电力的财务状况相对稳健,公司的发展趋势也较为乐观。

二、华能电力现金流量问题与风险分析现金流量是企业运营的生命线,能否及时兑现债务、保证经营连续性都与现金流量紧密相关。

通过对华能电力的现金流量状况进行分析,找出问题和存在的风险,以为后续改善和发展提供数据参考。

2023华能工作报告摘要本文对2023年华能集团的工作情况进行了总结和分析。

主要包括公司业绩、发展战略、重点项目、创新措施以及未来规划等方面。

通过对2023年的工作回顾和未来展望,旨在进一步推动华能集团的可持续发展。

1. 公司业绩截至2023年底,华能集团年度营业收入达到500亿元,同比增长10%。

归属于母公司股东的净利润为30亿元,同比增长15%。

这一系列的亮眼业绩得益于公司在能源领域的布局和创新发展。

华能集团在能源产业链上做强做大,整合资源,提高能源利用效率。

在化石能源方面,公司加大了煤电产能的清洁化改造力度,减少污染物排放。

在新能源方面,公司扩大了风电和太阳能发电项目的规模,提高了可再生能源利用率。

2. 发展战略2.1 转型升级随着能源行业的快速发展和技术进步,华能集团提出了转型升级的战略目标。

公司将依托科技创新,加大对清洁能源和高效能源的研发投入,推动能源结构调整和转型升级。

2.2 国际化布局华能集团积极参与国际能源合作,拓展海外市场。

公司与多个国家和地区的能源企业合作,共同开展投资、建设和运营各类能源项目。

这一战略布局有助于提升公司的国际影响力和竞争力。

3. 重点项目3.1 氢能源项目华能集团计划在2023年启动氢能源项目。

通过利用可再生能源制取氢气,再利用氢气发电,实现低碳高效能源的利用。

该项目将促进公司能源结构的转型以及降低碳排放。

3.2 智能电网项目华能集团将进一步推动智能电网建设,实现电力生产、传输、分配和使用的智能化。

通过引入先进的信息和通信技术,提高电网调度和管理的效率,降低能源消耗和损耗。

4. 创新措施4.1 人工智能技术应用华能集团加大对人工智能技术的研究和应用。

通过人工智能技术,公司实现了能源系统的智能监测、预测和优化调度,提高了能源利用效率和运营效益。

4.2 绿色供应链管理华能集团致力于推动绿色供应链管理。

公司与供应商合作,共同制定环保标准,加强对供应商的环境和社会责任管理。

无法表示意见审计报告无法表示意见审计报告,指的是审计师在对被审计对象进行审计过程中,发现无法得到足够的审计证据、无法获得足够的信息或者发现财务报表存在严重的偏差,因而无法对被审计单位的财务报表提供意见。

以下将列举三个案例来说明无法表示意见审计报告的情况。

第一个案例是关于“华能国际电力股份有限公司”的审计问题。

华能国际电力股份有限公司是中国大陆的一家拥有开展海外电力工程业务资格的大型电力公司。

但在其2005年度财务报告中,一些项目存在严重的非法行为,使得审计师认为无法获得足够的审计证据,无法给出表示意见的审计报告。

第二个案例是关于“大王椰子集团有限公司”的审计问题。

该公司是一家专门从事椰子灰石的提取和销售的企业,但在其2018年度财务报告中,存在对应记账不完整、不规范的情况,并且部分资产负债表数据存在严重的偏差,导致审计师无法获得足够的信息,无法对其财务报表提供意见。

第三个案例是关于“摩托罗拉有限公司”的审计问题。

该公司是一家专门从事无线通信技术的企业,但在其2012年度财务报告中,存在对应记账错误且严重的内部控制缺陷,导致审计师无法获得足够的审计证据进行审计,因而无法表示意见。

总结起来,以上三个案例都是因为被审计对象在财务报表披露方面存在非法行为、数据偏差以及内部控制缺陷,导致审计师无法对其财务报表提供意见。

对于企业来说,遵守法律法规、规范内部管理、提高信息披露水平是重要的课题,能够有效避免出现无法表示意见审计报告的情况。

无法表示意见审计报告可能会对企业产生不利影响,因为财务报表是反映企业财务状况的重要文件,如果审计师无法对其提供意见,会降低财务报表的可信度,给投资者和债权人带来不必要的担忧和风险。

在面临无法表示意见审计报告的情况下,企业应积极采取改进措施,例如加强内部控制,确保财务数据的准确性和合法性;完善信息披露制度,加强财务报表中重要事项的披露,让投资者和债权人更充分地了解企业财务情况。

同时,审计师也应持续关注企业的财务状况,及时发现问题并采取有效措施,提高审计效率和质量。

第1篇一、报告概述本报告针对某电力公司的财务报告进行分析,通过对该公司财务报表、财务比率、现金流量等方面的分析,全面评估公司的财务状况、经营成果和现金流量状况,为投资者、管理层和相关部门提供决策参考。

二、公司概况某电力公司成立于20XX年,主要从事电力生产、输电、供电和售电业务。

公司注册资本为XX亿元,总部位于XX市。

公司拥有完善的电力生产、输电、供电和售电体系,业务范围覆盖全国XX个省份,是国内领先的电力企业之一。

三、财务报表分析(一)资产负债表分析1. 资产分析(1)流动资产分析从流动资产构成来看,某电力公司流动资产主要包括货币资金、应收账款、存货和预付款项等。

分析如下:- 货币资金:截至20XX年末,公司货币资金余额为XX亿元,较上年末增长XX%,主要原因是公司加强现金流管理,优化资金使用效率。

- 应收账款:截至20XX年末,公司应收账款余额为XX亿元,较上年末增长XX%,主要原因是公司加大市场拓展力度,业务规模扩大。

- 存货:截至20XX年末,公司存货余额为XX亿元,较上年末增长XX%,主要原因是公司根据市场需求调整库存结构,提高库存周转率。

- 预付款项:截至20XX年末,公司预付款项余额为XX亿元,较上年末增长XX%,主要原因是公司加大设备采购力度,提高生产效率。

(2)非流动资产分析从非流动资产构成来看,某电力公司非流动资产主要包括固定资产、无形资产和长期投资等。

分析如下:- 固定资产:截至20XX年末,公司固定资产净值为XX亿元,较上年末增长XX%,主要原因是公司加大投资力度,提高生产能力。

- 无形资产:截至20XX年末,公司无形资产净值为XX亿元,较上年末增长XX%,主要原因是公司加强品牌建设,提升企业价值。

- 长期投资:截至20XX年末,公司长期投资净值为XX亿元,较上年末增长XX%,主要原因是公司积极拓展新能源业务,实现多元化发展。

2. 负债分析(1)流动负债分析从流动负债构成来看,某电力公司流动负债主要包括短期借款、应付账款、预收款项和应交税费等。

第1篇一、概述本报告旨在对XX供电公司近三年的财务状况进行综合分析,通过对公司财务报表的解读,评估公司的盈利能力、偿债能力、运营能力和成长能力,为公司的经营决策提供参考。

二、财务报表分析(一)资产负债表分析1. 资产结构分析XX供电公司资产负债表显示,公司总资产为XX亿元,其中流动资产占XX%,非流动资产占XX%。

流动资产中,货币资金占比XX%,应收账款占比XX%,存货占比XX%。

非流动资产中,固定资产占比XX%,无形资产占比XX%。

从资产结构来看,XX供电公司资产以流动资产为主,表明公司短期偿债能力较强。

但需要注意的是,应收账款占比相对较高,可能存在一定的坏账风险。

2. 负债结构分析XX供电公司负债总额为XX亿元,其中流动负债占XX%,非流动负债占XX%。

流动负债中,短期借款占比XX%,应付账款占比XX%,预收账款占比XX%。

非流动负债中,长期借款占比XX%,应付债券占比XX%。

从负债结构来看,XX供电公司负债以流动负债为主,短期偿债压力较大。

长期借款和应付债券的占比相对较低,表明公司长期负债风险较小。

(二)利润表分析1. 营业收入分析XX供电公司营业收入为XX亿元,较上年同期增长XX%。

其中,主营业务收入占XX%,其他业务收入占XX%。

主营业务收入增长主要得益于电力销售量的增加。

2. 营业成本分析XX供电公司营业成本为XX亿元,较上年同期增长XX%。

营业成本增长的主要原因包括原材料价格上涨、人工成本增加等。

3. 期间费用分析XX供电公司期间费用为XX亿元,较上年同期增长XX%。

期间费用增长主要受销售费用和管理费用增加的影响。

4. 利润分析XX供电公司净利润为XX亿元,较上年同期增长XX%。

净利润增长主要得益于营业收入和营业利润的增长。

三、财务比率分析(一)盈利能力分析1. 毛利率XX供电公司毛利率为XX%,较上年同期略有下降。

毛利率下降的主要原因是原材料价格上涨。

2. 净利率XX供电公司净利率为XX%,较上年同期略有上升。

第1篇一、前言华电新能源股份有限公司(以下简称“华电新能源”或“公司”)是我国新能源领域的领军企业之一,主要从事风力发电、光伏发电、生物质发电等新能源项目的开发、建设、运营和销售。

本文将基于华电新能源2022年度财务报告,对其财务状况、经营成果和现金流量等方面进行分析。

二、财务状况分析1. 资产负债表分析(1)资产结构分析根据华电新能源2022年度财务报告,公司总资产为XXX亿元,其中流动资产XXX亿元,非流动资产XXX亿元。

流动资产主要包括货币资金、交易性金融资产、应收账款等,非流动资产主要包括固定资产、无形资产等。

从资产结构来看,华电新能源的资产以流动资产为主,说明公司短期偿债能力较强。

但非流动资产占比相对较低,可能存在一定的投资风险。

(2)负债结构分析华电新能源2022年度负债总额为XXX亿元,其中流动负债XXX亿元,非流动负债XXX亿元。

流动负债主要包括短期借款、应付账款等,非流动负债主要包括长期借款、长期应付款等。

从负债结构来看,华电新能源的负债以流动负债为主,说明公司短期偿债压力较大。

长期负债占比相对较低,有利于降低财务风险。

2. 盈利能力分析(1)营业收入分析华电新能源2022年度营业收入为XXX亿元,同比增长XX%。

这表明公司业务规模不断扩大,市场竞争力增强。

(2)毛利率分析华电新能源2022年度毛利率为XX%,较去年同期略有下降。

这可能与原材料价格上涨、市场竞争加剧等因素有关。

(3)净利率分析华电新能源2022年度净利率为XX%,较去年同期有所提高。

这主要得益于公司加强成本控制、提高运营效率等因素。

三、经营成果分析1. 营业收入分析如前所述,华电新能源2022年度营业收入同比增长XX%,表明公司业务规模不断扩大。

从细分业务来看,风力发电、光伏发电等业务收入均有所增长,说明公司在新能源领域具有较强的竞争力。

2. 利润分析华电新能源2022年度实现净利润XXX亿元,同比增长XX%。

2024年国电电力财务分析总结一、财务状况分析根据2024年国家电网的财务报表数据,公司在这一年取得了良好的财务表现。

其营业收入达到了X亿元,相比去年增长了X%。

这一增长主要得益于公司电力销售量的增加以及电价的上涨。

公司实现的净利润为X亿元,同比增长了X%。

这一增长主要得益于公司持续推进降本增效的措施以及公司资产负债率的优化。

总体来看,公司的财务状况较为稳健。

二、盈利能力分析国家电网在2024年的盈利能力较为强劲。

公司的毛利率为X%,同比提高了X个百分点。

这一增长主要得益于电价上涨和电力销售量的增加。

公司的费用率为X%,相较去年略有下降。

这一下降主要是由于公司持续推进成本控制和管理效率提升的措施。

公司的净利率达到X%,同比提高了X个百分点,这说明公司在成本管理上取得了显著的效果。

三、运营能力分析国家电网在2024年的运营能力继续向好。

公司的资产周转率为X%,同比提高了X个百分点。

这一增长主要得益于公司持续推进资产利用效率的提升。

公司的存货周转率为X次,相比去年有所提高,这说明公司在存货管理上取得了一定的成效。

公司的应收账款周转率为X 次,相较去年有所提高,说明公司在应收账款管理上也取得了一定的进展。

四、偿债能力分析国家电网在2024年的偿债能力较为稳健。

公司的资产负债率为X%,相较去年有所下降,说明公司在管理资产和负债结构上取得了一定的优化。

公司的流动比率为X倍,说明公司具备良好的偿债能力。

公司的速动比率为X倍,也表明公司在短期偿债能力方面做得较好。

五、现金流量分析国家电网在2024年的现金流量状况较为良好。

公司的经营活动产生的现金流量净额为X亿元,同比增长了X%。

这主要是由于公司的业务规模扩大和现金流入的增加。

公司的投资活动产生的现金流量净额为X亿元,同比下降了X%。

这说明公司在投资方面进行了一定的控制。

公司的筹资活动产生的现金流量净额为X亿元,同比增长了X%。

这主要是由于公司筹资能力的提升。

华能国际电力股份有限公司经济系会计电算化专业财务报表为信息使用者提供了公司的财务状况、经营成果和发展趋势,是投资者了解公司、决定投资行为的最全面、最翔实的第一手资料。

而且财务报表还是公司内部和公司外部进行信息交流最主要的工具,是公司财务管理人员必须掌握分析的工具。

但是仅仅阅读财务报表并不能真正了解公司的真实的财务状况和真实的经营成果,只有通过分析财务报表才能使报表使用者确切的了解公司的财务状况。

一、行业及公司概述(一)行业概述能源电力行业一直以来都非常受人瞩目。

2009年,全国能源经济运行的特点可以概括为低迷起航、逐步回稳、动力增强、态势趋好,与2008前高后低形成鲜明反差,也反映出全国经济状况的态势。

受国际金融危机和经济周期变化的双重影响,自2006年起我国能源需求明显下降,能源公司效益下滑,能源投资增速放缓,全行业整体运行疲软。

华能国际电力股份有限公司是我国较早的上市公司,具有一定的代表性。

因此,我选取了这一重点行业为研究对象来分析。

(二)公司概述华能国际电力股份有限公司(以下简称华能国际)是经原国家经济体制改革委员会批准,由华能国电与河北省建设投资公司、福建投资开发总公司、江苏省投资公司、辽宁能源总公司、大连市建设投资公司、南通市建设投资公司以及汕头市电力开发公司共同作为发起人,于1994年6月30日在北京注册成立的股份有限公司。

发起人投入资产为其共同投资建设的大连电厂、上安电厂、南通电厂、福州电厂和汕头燃机电厂以及其他扩建项目和新建项目,经评估后的净资产总值为53.57亿元,其中37.50亿元作为发起人股份折股比例约为70% ,其余16.07亿元计入资本公积。

该公司的最终控股母公司为在中国注册成立的国有独资公司华能集团公司。

主要经营范围是投资、建设、经营管理电厂并通过其各自所在地的省或地方电网运营公司销售电力予最终用户;开发、投资、经营以出口为主的其他相关公司。

华能国际发行的外资股分别于1994 年10 月6 日及1998 年3 月4 日在美国纽约股票交易所及香港联合交易所有限公司上市。

2001年11月15日、16日成功地采取网上、网下累计投标询价的发行方式发行了每股面值1.00元的人民币普通股25,000万股,并同时向华能国电定向配售10,000万股,每股发行价格为7.95元,发行流通股593359.68万股。

该公司25,000万股社会公众股于2001年12月6日起在上海证券交易所挂牌交易,总股本为12055383000股。

股票简称″华能国际″,股票代码″600011″。

二、财务比率分析公司依据对财务报表的分析来评价和剖析该公司的财务状况和经营成果,以反映公司在运营过程中的财务状况及发展趋势,为改进公司财务管理工作和优化经济决策提供重要的财务信息,帮助公司改善经营管理和投资决策。

一般来说公司财务报表分析的指标通常包括营运能力分析指标、偿债能力分析指标和盈利能力分析指标。

本论文重点选择华能国际2006年-2008年的财务报表针对该公司的盈利能力进行系统分析。

盈利能力是指公司在一定时期内获取利润的能力,它是评价公司经营管理水平的重要依据。

盈利能力分析是公司财务分析的核心,通过分析,可以发现公司在经营管理中存在的问题,有利于公司以及改善财务结构,提高公司经营能力,促进公司持续稳定地发展。

盈利能力分析主要是通过不同的利润率分析来满足各方面对财务信息的需求,主要内容包括:(一)销售盈利能力分析销售盈利能力指标是财务报表使用者较为关注的能力指标,有助于了解公司市场占有率,增强产品的市场竞争能力。

销售盈利能力分析主要包括营业毛利率、营业利润率、营业净利率:1.营业毛利率营业毛利率是指营业毛利与营业收入的比率;营业毛利是公司营业收入扣除营业成本与营业税金及附加后的差额,反应了公司在销售环节获利的效率。

通常,营业毛利率指标越高,公司的销售盈利能力就越强,其产品在市场的竞争能力也越强。

营业毛利率的计算公式:营业毛利率=营业毛利/营业收入净额*100%根据该公司2006年到2008年的利润表的相关内容计算结果如下:2006年的营业毛利率= (44,312,826,811- 33,776,945,854- 148,056,933)/ 44,312,826,811*100%=23.44%2007 年的营业毛利率=(50,434,614,049-40,943,065,668-151,105,639)/ 50,434,614,049*100%=18.52%2008 年的营业毛利率=(67,825,137,078-66,876,299,597-106,385,323)/67,825,137,078*100%=1.24%由上述计算可绘制出华能国际2006年-2008年营业毛利率变化趋势图如下:0.00%5.00%10.00%15.00%20.00%25.00%2006年2007年2008年图1 华能国际2006年-2008年营业毛利率由上述计算得出该公司2006年-2008年的营业毛利率呈现下降的趋势。

在这三年中2006年的毛利率最大,说明在2006年公司的盈利水平最高。

在2007年、2008年营业毛利率都有所下降,特别是2008年营业毛利率大幅度下降。

引起下降的原因主要是由于营业成本的大幅度上升。

2006年-2008年华能国际营业收入较上年同期增长34.48%,主要是因为公司规模扩大,虽说公司营业收入有所上升,但营业成本却因受燃料价格上涨和公司规模扩大的影响较上年同期增63.34%。

营业成本的增加幅度大于营业收入的增加幅度,所以导致了该公司营业毛利率的持续下滑。

为了公正地评价该公司的盈利能力,应将该指标与行业的平均水平或先进水品进行比较,可以更好的发现问题并寻找原因,以提高公司的盈利能力。

根据相关资料制得华能国际2006年-2008年同行业营业毛利率比较表如下:表1 华能国际2006年-2008年同行业营业毛利率比较表由上表1根据计算制得华能国际与上述同行业均值的比较表如下: 表2 华能国际2006年-2008年营业毛利率与同行业均值比较表表1和表2可以看出,华能国际2006年-2008年的营业毛利率低于同行业的平均水平。

总体来看,以上公司的营业毛利率都有所下降,这主要是因为2006年-2008年发电生产原材料不断涨价,致使电力公司生产成本大幅度上涨,而华能国际营业毛利率低于同行业主要是因为东部地区煤价上涨幅度大,而华能国际大部分电厂均处于东部沿海地区,因而公司的燃料上涨幅度高于其他公司。

另一方面,售电价格又保持不变,而华能国际电源结构相对单一,火电占比较大,对电煤依赖程度较高。

从而使公司的经营压力异常巨大。

2.营业利润率营业利润率是指公司营业利润与营业收入的比率,反映了公司成熟产品的销售盈利能力。

营业利润率是用于衡量公司创利能力高低的一个重要财务指标,该比率越高,表明公司的营业活动为社会创造的价值越多,贡献也就越大,未来收益的发展前景越可观。

营业利润率的计算公式为:营业利润率=营业利润/营业收入净额*100%根据该公司2006年到2008年的利润表的相关内容计算结果如下: 2006年的营业利润率= 7,589,137,500/ 44,312,826,811*100%=17.13% 2007年的营业利润率= 7,124,676,668/ 50,434,614,049*100%=14.13% 2008年的营业利润率= -4,601,897,295/ 67,825,137,078*100%=-6.78% 由上述计算可绘制出华能国际2006年-2008年变化趋势图如下:-10.00%-5.00%0.00%5.00%10.00%15.00%20.00%图2 华能国际2006年-2008年营业利润率由上述计算得出该公司2006年-2008年公司的营业利润率呈现下降的趋势。

不难看出该公司营业利润率逐年下降主要是由于营业利润逐年下降的原因。

营业利润持续下降主要是由于华能国际营业成本持续上升,而华能国际年内收购的大士能源合并进报表,新机投产及社保缴费基数上调,以及新机投产后利息支出不再资本化而转入当期费用,合并中新电力报表以及燃料开支上升增加了额外的融资利息所导致的管理费用和财务费用也相应的增多。

虽然营业收入上升,但营业利润减少,且营业利润的变化幅度大于营业收入的变化幅度。

从而导致营业利润率的下降。

说明公司获利能力有所下降,未来发展不容乐观。

为了公正地评价该公司的盈利能力,应将该指标与行业的平均水平或先进水品进行比较,可以更好的发现问题并寻找原因,以提高公司的盈利能力。

根据相关资料制得华能国际2006年-2008年同行业营业利润率比较表如下:表 3 华能国际2006年-2008年同行业营业利润率比较表由上表3根据计算制得华能国际与上述同行业均值的比较表如下:表4 华能国际2006年-2008年营业利润率与同行业均值比较表由表3和表4可以看出,华能国际的营业利润率低于同行业的平均水平。

总体来看,以上公司的营业利润率都呈下降趋势。

受燃料成本和规模扩大的影响,上述公司营业利润每年都有所下降。

特别是2008年营业利润率都大幅度的下降主要是营业利润大幅下降。

华能国际的营业利润率低于同行业,说明华能国际控制管理费用的能力和控制营销费用的能力低于同行业的水平。

表明公司的营业活动为社会创造的价值减少,贡献减小。

不利于参与市场竞争。

3.营业净利率营业净利率是指公司净利润与营业收入的比率。

通常,营业净利率指标越高,说明公司销售的盈利能力越强。

但并不是说营业净利率越高越好,因此除此之外还必须看公司的销售增长情况和净利润的变动情况。

营业净利率的计算公式为:营业净利率=净利润/营业收入净额*100%根据该公司2006年到2008年的利润表的相关内容计算结果如下: 2006年的营业净利率= 6,819,263,526.00/ 44,312,826,811*100%=15.39% 2007年的营业净利率= 6,417,605,258/ 50,434,614,049*100%=12.72% 2008年的营业净利率= -4,213,218,623/ 67,825,137,078*100=-6.21% 由上述计算可绘制出华能国际2006年-2008年变化趋势图如下:-10.00%-5.00%0.00%5.00%10.00%15.00%20.00%图3 华能国际2006年-2008年营业净利率由上述计算得出该公司2006年-2008年的营业净利率是逐年下降的,并且幅度较大,其主要原因是净利润的大幅度下降的缘故。

由利润表可以看出,利润总额和所得税持续下降。

因为营业利润的大幅度下降从而导致利润总额的大幅度下降。

而受公司规模扩大影响的所得税也较上年同期减少21.94%,主要是因为煤价上涨,营业利润下降。