Gartley形态(蝴蝶形态)理论及其形成

- 格式:docx

- 大小:787.87 KB

- 文档页数:6

3.1:加特利形态→蝴蝶、蝙蝠、螃蟹形态的演变(杂谈)前言:直接入题今天来聊一聊其他话题关于加特利形态→蝴蝶、蝙蝠、螃蟹形态的演变。

(一)Gartley222模型哈罗德麦金利加特利起先只是一个商人,他发现了一个价格模型,可以解决交易的终极问题:什么时候可以抄底买入。

后来他将此方法用于股票价格分析,并于1935年写了本震撼投资界的形态分析力作——《股市利润》,并标价1500美元,且限量销售1000册。

在当时经济处于战后大萧条时期的美国,1500美元可以购买三辆全新的福特汽车;因为他并不想所有人都知道这个方法,所以设置了很高的准入门槛。

此外,该方法需要很多的计算,知道计算机超级发达的今天,也无法用电脑完全取代人工计算;人类因为惰性使然,都去选择了直观的波浪、布林线、MACD等不需要动脑筋的方法和指标,所以该方法并没有如江恩、艾略特他们那样引起轰动,并一直被埋没在历史的尘埃里,成为少数人致胜的法宝。

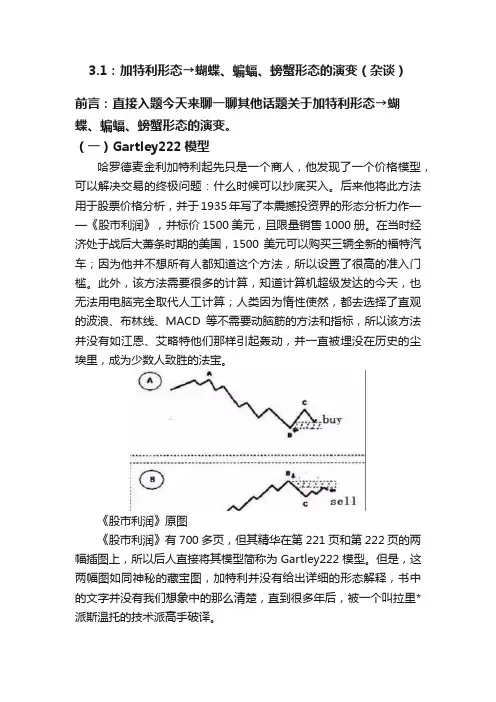

《股市利润》原图《股市利润》有700多页,但其精华在第221页和第222页的两幅插图上,所以后人直接将其模型简称为Gartley222模型。

但是,这两幅图如同神秘的藏宝图,加特利并没有给出详细的形态解释,书中的文字并没有我们想象中的那么清楚,直到很多年后,被一个叫拉里*派斯温托的技术派高手破译。

Gartley—222模型加特利1935年在大作里声明:在过去的30年中,他发现这个模型交易的成功率是70%。

拉里派斯温托经过验证,发现加特利并没有夸大其词,其胜算真的超过了70%。

Gartley222模型是由四条腿组成的Gartley222形态必须包含一个AB=CD模型,只有这样,它才是一个有效的Gartley222模型。

该模型主要注意以下几点:1、D点不能突破X点,C点不能穿越A点,但BC可以是XA的100%。

2、B点不能穿越X点;同时,当CD段的K线出现跳空缺口、大阴大阳线、光头光脚线时,该形态可能会失败,转化成蝴蝶形态,所以,当CD出现上述三种情况,该模型可以考虑放弃。

![形态结构分析__另篇[蝴蝶]](https://uimg.taocdn.com/4a327b1a83c4bb4cf7ecd1c3.webp)

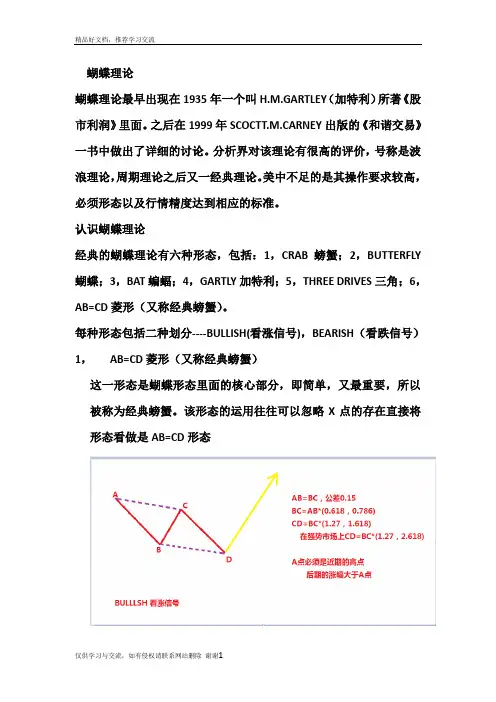

蝴蝶理论蝴蝶理论最早出现在1935年一个叫H.M.GARTLEY(加特利)所著《股市利润》里面。

之后在1999年SCOCTT.M.CARNEY出版的《和谐交易》一书中做出了详细的讨论。

分析界对该理论有很高的评价,号称是波浪理论,周期理论之后又一经典理论。

美中不足的是其操作要求较高,必须形态以及行情精度达到相应的标准。

认识蝴蝶理论经典的蝴蝶理论有六种形态,包括:1,CRAB螃蟹;2,BUTTERFLY蝴蝶;3,BAT蝙蝠;4,GARTLY加特利;5,THREE DRIVES三角;6,AB=CD菱形(又称经典螃蟹)。

每种形态包括二种划分----BULLISH(看涨信号),BEARISH(看跌信号)1,AB=CD菱形(又称经典螃蟹)这一形态是蝴蝶形态里面的核心部分,即简单,又最重要,所以被称为经典螃蟹。

该形态的运用往往可以忽略X点的存在直接将形态看做是AB=CD形态上图的四个数字是一一对应的,也就是(0.786/1.27),(0.618/1.618)这样的对应关系。

1.ab 必须等于 cd 的长度 , 公差0.152.时间上ab 和cd 的形成差不多一样3.a 必须是最高或最低点4.角的形态必须明显的对称5.c必须在ab的0.618到0.718 之间,这是书中的介绍,但好多实例说明,c在0.382-0.786上都可以的。

6.d必须在ab的1.27到1.618 之间,这也是书中的介绍,但事实上,d可以去到1.27-2.24这个范围上的。

7.在好的市场,也就是强势市场,d的目标是1.618,最大可以去到2.618。

2, GARTLY加特利形态加特利形态是所有蝴蝶形态中最经典的形态,俗称“222”形态加特利形态里面包含了经典螃蟹形态(AB=CD )对比经典螃蟹形态,加特利形态多出了XA 这一线。

3, BUTTERFLY 蝴蝶这一形态的目标位是最多的,也是相当重要的,它基本包括所有的形态。

其演变形态可以成为加特利形态。

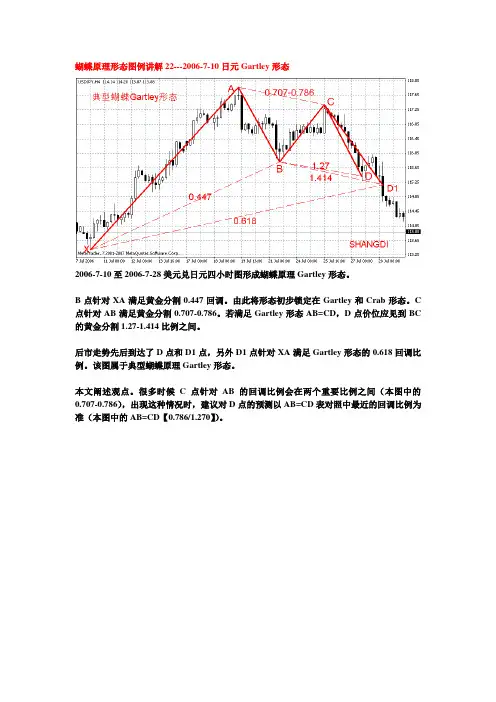

蝴蝶原理形态图例讲解22---2006-7-10日元Gartley形态2006-7-10至2006-7-28美元兑日元四小时图形成蝴蝶原理Gartley形态。

B点针对XA满足黄金分割0.447回调。

由此将形态初步锁定在Gartley和Crab形态。

C 点针对AB满足黄金分割0.707-0.786。

若满足Gartley形态AB=CD,D点价位应见到BC 的黄金分割1.27-1.414比例之间。

后市走势先后到达了D点和D1点,另外D1点针对XA满足Gartley形态的0.618回调比例。

该图属于典型蝴蝶原理Gartley形态。

本文阐述观点。

很多时候C点针对AB的回调比例会在两个重要比例之间(本图中的0.707-0.786),出现这种情况时,建议对D点的预测以AB=CD表对照中最近的回调比例为准(本图中的AB=CD【0.786/1.270】)。

蝴蝶原理图例讲解23----2007-8-2美指Butterfly形态2007-8-2至2007-8-9美元指数四小时图形成蝴蝶Butterfly形态。

各回调比例满足Butterfly形态回调。

AB=CD显示若C点满足AB的0.707回调。

D点位置应在BC的1.414回调,价位在80.92附近。

如蝴蝶形态预测,美指最终运行到位。

周五黄金预测翻转失败后续分析(形态把握、测D不测拐)周五黄金一小时图形成蝴蝶形态。

在到达D点后,由于各点位回调比较精确,特别是D点针对XA回调也满足Gartley形态的0.786回调。

我做出了翻转走势的预测,但黄金价格最终还是突破了800块整数关口。

由此蝴蝶翻转形态失效。

从该错误分析中得到的体会:大体还是汇市蝴蝶讲解(二)中的内容。

1.由于AB段走势趋于盘整(只是绝对的高低点符合回调比例),形态并不十分和谐,各点位间走势稍有凌乱。

2.不应该做出D点为“当日最高点”的判断。

因为在形态上确认X、A、B、C、D各点后,实际上已经形成了翻转走势,在D点确立的之后2个小时之内,形成了有效的蝴蝶翻转,翻转最深见到CD段的0.618回调。

蝴蝶理论蝴蝶理论最早出现在1935年一个叫H.M.GARTLEY(加特利)所著《股市利润》里面。

之后在1999年SCOCTT.M.CARNEY出版的《和谐交易》一书中做出了详细的讨论。

分析界对该理论有很高的评价,号称是波浪理论,周期理论之后又一经典理论。

美中不足的是其操作要求较高,必须形态以及行情精度达到相应的标准。

认识蝴蝶理论经典的蝴蝶理论有六种形态,包括:1,CRAB螃蟹;2,BUTTERFLY 蝴蝶;3,BAT蝙蝠;4,GARTLY加特利;5,THREE DRIVES三角;6,AB=CD菱形(又称经典螃蟹)。

每种形态包括二种划分----BULLISH(看涨信号),BEARISH(看跌信号)1,AB=CD菱形(又称经典螃蟹)这一形态是蝴蝶形态里面的核心部分,即简单,又最重要,所以被称为经典螃蟹。

该形态的运用往往可以忽略X点的存在直接将形态看做是AB=CD形态上图的四个数字是一一对应的,也就是(0.786/1.27),(0.618/1.618)这样的对应关系。

1.ab 必须等于cd的长度, 公差0.152.时间上ab和cd的形成差不多一样3.a必须是最高或最低点4.角的形态必须明显的对称5.c必须在ab的0.618到0.718 之间,这是书中的介绍,但好多实例说明,c在0.382-0.786上都可以的。

6.d必须在ab的1.27到1.618 之间,这也是书中的介绍,但事实上,d可以去到1.27-2.24这个范围上的。

7.在好的市场,也就是强势市场,d的目标是1.618,最大可以去到2.618。

2, GARTLY加特利形态加特利形态是所有蝴蝶形态中最经典的形态,俗称“222”形态加特利形态里面包含了经典螃蟹形态(AB=CD)对比经典螃蟹形态,加特利形态多出了XA这一线。

3, BUTTERFLY 蝴蝶这一形态的目标位是最多的,也是相当重要的,它基本包括所有的形态。

其演变形态可以成为加特利形态。

(区别在于D点和X点的位置关系。

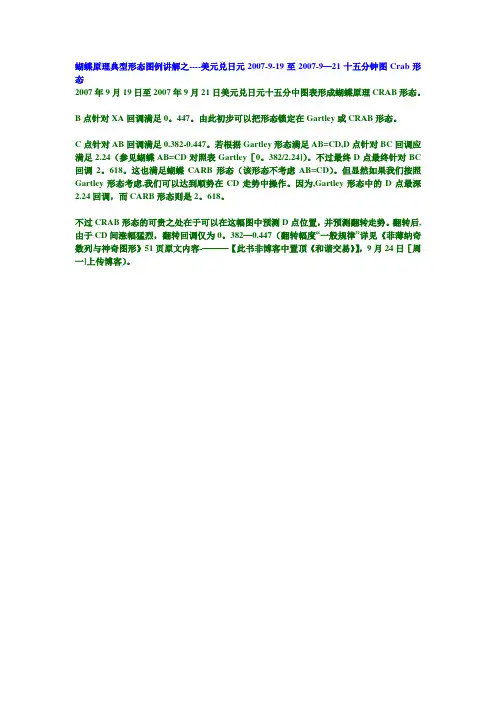

蝴蝶理论之历史早在1935年有个叫H.M.Gartley的人出了一本书,叫《股市利润》(“Profits in the Stock Market”),这是一本关于形态技术分析的书,全书厚达700多页,其最为精华的部分在第222页讨论了一个最佳时间与价格的形态,这个形态是非常的强大和有效,后来这个形态被命名为Gartley222,这是以人的名字做为形态的名称。

之后Scott M.Carney在1999年出版了一本叫《和谐的交易》("The Harmonic Trader")的书,这还是一本形态分析和交易的书,Carney 在书的第3部分在讨论了Gartley222后介绍和详细讨论了蝴蝶形态(Butterfly ),蝴蝶形态分为牛市蝴蝶形态和熊市蝴蝶形态,蝴蝶形态的基础就是Gartley222,丰富了Gartley形态的内涵和内容。

可以说蝴蝶形态发展到今天,并不是一个人的杰作,而是经过多角度的演变和优化。

《和谐的交易》主要是讨论到达预期的价位后的一个反转走势。

在《和谐的交易》中所阐述的蝴蝶形态(以菲薄纳奇神奇数列作为结构基础)可以看作是事物自然规律的产物,理想状态下,如果我们在走势图中确认了X、A、B、C、D各点(如图一),我们就可以判断位于D点之后的翻转行情。

图一:蝴蝶形态走势过程图但X、A、B、C、D各点间回调比例组合必须满足特定斐波拉契数列组合。

当然在实际走势中,走势的形态特征和回调的幅度只是会永远的无穷接近理想状态。

令人感到意外的是蝴蝶理论与艾略特波浪理论一样是以斐波拉契数列作为结构基础。

而在好多情况下,蝴蝶理论可以抛弃各种技术指标,单凭利用固定形态就可以达到相当高的准确率。

对于股票来说,一个完全整的蝴蝶会提供两到三次的进场机会.尤其是CD段的利润空间较大,而且风险较少,成功率较高.《和谐的交易》中所阐述的蝴蝶形态(以菲薄纳奇神奇数列作为结构基础)可以看作是事物自然规律的产物,理想状态下,如果我们在走势图中确认了X、A、B、C、D各点,我们就可以判断位于D点之后的翻转行情。

蝴蝶原理典型形态图例讲解之----美元兑日元2007-9-19至2007-9—21十五分钟图Crab形态2007年9月19日至2007年9月21日美元兑日元十五分中图表形成蝴蝶原理CRAB形态。

B点针对XA回调满足0。

447。

由此初步可以把形态锁定在Gartley或CRAB形态。

C点针对AB回调满足0.382-0.447。

若根据Gartley形态满足AB=CD,D点针对BC回调应满足2.24(参见蝴蝶AB=CD对照表Gartley[0。

382/2.24])。

不过最终D点最终针对BC 回调2。

618。

这也满足蝴蝶CARB形态(该形态不考虑AB=CD)。

但显然如果我们按照Gartley形态考虑,我们可以达到顺势在CD走势中操作。

因为,Gartley形态中的D点最深2.24回调,而CARB形态则是2。

618。

不过CRAB形态的可贵之处在于可以在这幅图中预测D点位置,并预测翻转走势。

翻转后,由于CD间涨幅猛烈,翻转回调仅为0。

382—0.447(翻转幅度“一般规律”详见《菲薄纳奇数列与神奇图形》51页原文内容-———【此书非博客中置顶《和谐交易》】,9月24日[周一]上传博客)。

蝴蝶原理典型形态图例讲解之-—-—AUDUSD2005-10—17至2005—10-27四小时图Butterfly形态2005年10月17日至2005年10月27日澳元兑美元四小时图形成典型蝴蝶Butterfly形态. B点针对XA回调约等于0.886(去除毛刺)。

C点针对AB满足0.786。

若满足Butterfly 形态.D点针对BC回调应满足1.618。

当D点确认后,走势成功形成翻转,且跌幅超过A点最低。

注意:蝴蝶形态中,很多时候各回调比例不会完全符合AB=CD对照表那样完美无缺。

小幅的回调比例破位或未到达规定比例可以忽略不计.具体问题应具体分析,不要过于模式化。

各位朋友如果对分析有任何异议,可以在我新老博客留言询问.蝴蝶典型形态图例讲解之—-—-USDCAD2007—7—24至2007-10-17天图Butterfly形态2007年7月24日至2007年10月17日美元兑加元天图形成典型蝴蝶Butterfly形态。

蝴蝶原理尚迪蝴蝶原理与艾略特波浪理论一样是以菲薄纳奇神奇数列作为结构基础。

在特定环境下,它不仅可以忽略部分常用技术指标的存在。

从某种角度讲,蝴蝶理论甚至可以抛开顺势而为的技术派“真理”。

在完全了解蝴蝶原理前,你或许不屑我拿其与大名鼎鼎的艾略特波浪理论相提并论。

但在您逐渐了解蝴蝶原理及应用的同时,或许可以慢慢体会它作为分析外汇市场的过人之处。

“Profits in the Stock Market”),这是一本关于形态技术分析的书,全书厚达700多页,以每本1,500美元的天价限量售出1,000册,以当时正处于经济大萧条时期美国的购买力,这本书可以买到三辆全新的福特汽车!其最为精华的部分在第222页讨论了一个最佳时间与价格的形态,这个形态是非常的强大和有效,后来这个形态被命名为Gartley222,这是以人的名字做为形态的名称。

之后Scott M.Carney在1999年出版了一本叫《和谐的交易》("The Harmonic Trader")的书,这还是一本形态分析和交易的书,Carney 在书的第3部分在讨论了Gartley222后介绍和详细讨论了蝴蝶形态(Butterfly),蝴蝶形态分为牛市蝴蝶形态和熊市蝴蝶形态,蝴蝶形态的基础就是Gartley222,丰富了Gartley形态的内涵和内容。

可以说蝴蝶形态发展到今天,并不是一个人的杰作,而是经过多角度的演变和优化。

笔者针对蝴蝶形态的基本原理也做了一些调整改变。

特别是在C点确认后,可以有效的预测D点的位置。

当前应用在实战方面效果还是不错的。

笔者体会在《和谐的交易》中所阐述的蝴蝶形态(以菲薄纳奇神奇数列作为结构基础)可以看作是事物自然规律的产物,理想状态下,如果我们在走势图中确认了X、A、B、C、D各点,我们就可以判断位于D 点之后的翻转行情。

X、A、B、C、D各点间回调比例组合必须满足特定菲薄纳奇数列组合。

当然在实际走势中,走势的形态特征和回调的幅度只是会永远的无穷接近理想状态。

加特利模型→蝴蝶、蝙蝠、鲨鱼形态实战很早就想写⼀下关于加特利模型,这套模型实战的成功率在80%,本⼈也亲⾃在外汇市场,期货市场运⽤过,下⾯就来简单说明⼀下。

⾦星(Venus)绕太阳⾛⼀圈需要225天,地球绕太阳⾛⼀圈需要365天;⽤225除365,就是黄⾦⽐率0.618。

⽤365除225,就是黄⾦⽐率“1.618”。

1992年,澳⼤利亚的交易者布莱斯•吉尔摩发现了蝴蝶形态。

蝴蝶形态,其实也是“Gartley222形态”失败后的变异。

布莱斯毕⽣致⼒于艾略特、江恩等交易⼤师的作品,他是第⼀个将斐波拉契数字在内的,所有神秘⼏何数字⽤于计算机的⼈,他⽤软件计算分析每⼀个波段和⽐率,并将市场形态按级别定为1-10级。

这种开创性的探索研究,最终导致了蝴蝶形态的发现。

市场变化莫测,杂乱⽆章,但是乱中有⼀些不断重复的“模式”。

黄⾦⽐率线能帮助我们找到⾼概率的市场反转点,⽀撑点以及压⼒点。

蝴蝶模式是综合了黄⾦⽐率线、波浪理论、斐波纳契扩展线,让我们在最合适的时机进场交易。

“严于律⼰”,成功关键在于系统的规则,规则⼀旦被冒犯,就要严格约束不能随便交易。

上升蝙蝠模式1.最有挑战性就是寻找X点2.⽽X点必须是⼀个明显的市场低点3.从X低点画斐波纳契回调线到A点4.B点必须有38.2%-50%的⽔平位,影线可以超过50%,但不能触碰到61.8%5.找到B点,寻找C点6.从A点到B点画斐波纳契回调线,C点必须在AB点之间,38.2%-88.6%的回调范围内7.影线可以超过88.6%,但蜡烛图的收盘价不能超过88.6%8.最后就是寻找D点(也就是我们的⼊场点)上升蝴蝶模式"D"点必须满⾜三个条件1.画⼀个XA斐波纳契回调线,D点最少达到88.6%的回调位。

2.画⼀个CB黄⾦延伸线,D点要达到161.8%⾄261.8%的延伸线。

3.画⼀个ABC斐波纳奇扩展线,D点最少完成AB=CD模式,通常会达到1.272AB=CD4.三个条件都满⾜时,价格触及最密集区就是(D)点,我们的进场位。

Gartley222蝴蝶原理20世紀30年代H.M.Gartley寫了這本書《Profits in the Stock Market》(股市利潤),以斐波那契數學原理為基礎在裏面闡釋這種形態,後來這種價格形態就被人們以Gartley命名,由於這種形態理論精華出現是在書本的222頁中,所以這種形態也被稱為Gartley222. 此後,有人對這種形態進行發展延伸,在20世界末Scott.M.Carney在《The Harmonic Trader》(和諧交易)中,以Gartley222為基礎,提出各種的蝴蝶形態原理.簡單的原理就是根據形態確認X、A、B、C、D個點,然後行情一般會在形態出現后的D點翻轉。

但是現在這個形態理論已經被這樣用了:已知XABC點,來判斷預測D點位置了.相對于傳統頭肩形態、三角形態、旗形經典等價格形態,Gartley 可以說是異類,但是這也無妨我們對這種形態理論的認識,畢竟他們是如此廣發存在于這個市場。

江恩理論、道氏理論、波瀾理論,他們都是同一個“祖宗”--斐波那契數列。

江恩把斐波那契系列和幾何學連用創出自己的體系,江恩理論;艾略特用菲氏數詮釋道氏理論而成波浪理論;嘉路蘭用菲氏數結合曆法創出螺旋曆法。

而蝴蝶原理同樣通過斐波那契比例組合而成,斐波那契數列已經廣泛應用到技術分析領域Bullish Patterns和Bearish Patterns:BULLISH AB=CDIDEAL BULLISH GARTLEY `AND IDEAL BEARISH GARTLEYBULLISH BUTTRTFLY AND BEARISH BUTTERFLYBULLISH THREE DRIVES AND BEARISH THREE DRIVES操作方法:已經XABCD 判斷D開始方向轉變或者已知XABC 求D******************************************蝴蝶原理AB=CD对照表中,AB=CD三重含义:第一,AB段走势的时间周期(蜡烛根数)应与CD段走势时间周期(蜡烛根数)无限接近。

蝴蝶理论1963年,美国气象学家爱德华罗伦兹在一篇交给纽约科学院的论文中首次提出了著名的“蝴蝶效应”理论。

“蝴蝶效应”的原意为:一只南美亚马逊河流域热带雨林中的蝴蝶偶尔扇动几下翅膀,有可能导致两周后美国得克萨斯州出现一场龙卷风。

其原因在于:一只蝴蝶无意识地扇动翅膀,可能会引发成千上万甚至上亿只蝴蝶跟随着扇动翅膀,以致周围的空气系统也发生了变化,并导致微弱气流的产生,而这些微弱的气流又会进一步引发四周空气或其它系统发生相应变化,由此产生连锁反应,最终导致整个系统的巨变。

“蝴蝶效应”旨在说明一个道理:如果对一个微小的纰漏不以为然或任其发展的话,就有可能会出现多米诺骨牌式的崩溃,并给社会带来巨大的危害,譬如:一个雪球可能引发一场雪崩,一根火柴可以点燃整个森林。

蝴蝶原理号称是波浪理论,周期理论之后又一经典理论,美中不足的是其操作要求较高,必须形态以及行情精度达到相应的标准,但是掌握该形态一旦出现,准确率也是相当惊人的,现将找到描述该理论的图片上传,以供学习技术分析的投资者参考借鉴。

蝴蝶理论只要讨论了六种形态1、crab螃蟹;2、butterfly蝴蝶;3、bat蝙蝠;4、gartly;5、three drives;6、ab=cd。

蝴蝶理论各形态要领及实践应用在技术分析领域中,讲究的是价,量,时,空.这些名词意思大家都明白,但实际应用起来却是非常非常困难的.就如平时所说的,以时间换空间,究竟是用多少的时间来换多大的空间呢?没有人能明白.就如万物之中确实存在着时间周期,但时间周期到底是怎么的一种神秘的事物,也没有人能给一个详细的解说.在时间周期这一方面上.人们以往所提倡的就是K线的数目就是代表时间的多少.我从数以千计的图形中得出一个结论,在所有的价格中,收盘价是最有效的,也是最能反映出市场真实情况的一个价位.我在思考时间周期的问题就是归于为收盘价的问题.我的一个观点就是:在上涨行情中,只有收盘价比前一天高才算是真正的一天,同样地,在下跌行情中,只有收盘价低于前一天,才算是完整的一天。

蝴蝶理论(2009-08-19 11:42:59)转载▼标签:股票蝴蝶理论作为一种新式的技术分析方法,虽然目前在国内了解的人还是很少,但它相对于其它技术分析有着明显的优势,首先蝴蝶理论在分析形态走势上,有着明确的定义,且在形态的成立上都有着一定的黄金比例要求,只有符合黄金比例的回调才能看作是和谐的形态,而一些不在黄金回调比例中的,我们可以忽略它,不将它作为关注的目标。

蝴蝶理论相对于形态分析中的M头,W形这些模糊的概论都有着清晰的比例限制,各种蝴蝶形态都有着不同的回调比例,对每种不同的蝴蝶形态都有明确的规定,这让投资者在分析股票时,更容易操作,而且操作的成功率比上面所介绍的几种技术分析更高。

在经我改良后的蝴蝶理论,投资者可以在潜在C点确认后,赚取由C点到D点这一段的利润,而这一段的技术分析也更清晰更容易来操作。

当然,蝴蝶理论本意追求是一个反转形态的分析,也就是说,在XABCD各点走出来后,赚取D点后面的利润(如下图),而且各点是有回调或涨幅都是有一个明确的规定的。

而这样的一种分析方法,不但可以用于股票上,而且还可以应用于外汇,黄金,基金,期货等各方面的技术分析,在可以做空的市场上仍然适用。

/kfd_963@126/blog/蝴蝶形态中的各种形态是可以转化的,但并不是说相互转化.这种转化只能是从目标位低的向目标位高的转化.在所有的五种形态中,最核心的部分就是AB=CD 了.只有Crab这一形态没有这一要求,其它的形态都要符合这一条件的.所以AB=CD也是蝴蝶理论的一个基础结构.下面以一幅经典的图例来说明:上图是宏达经比编股票的一段走势情况,由上图可能清楚地看出AB相对于XA的回调是0.618,这样我们就可以初步确认为Gartley或者Butterfly,Crab形态中的一种.第一步就是要将最小目标位的蝴蝶形态定为第一目标,也就是要将它当作Gartley形态来操作.BC相对于AB的回调是0.618,这样我们唯一要做的就是要确认潜在的C点得到确认,在E点的这一天,我们基本上可以确认潜在的C点成立了,因为这一天收到一条中阳线,并且将前三天的阴线差不多全吞没了,形成了一阳吞两阴的看涨形态,这样的话,E点就是我们要考虑进场的入场点了.止损就设在C点的下方.而我们预期盈利目标位也可以由下面两种方法结合求得.AB=CD,D点的合理位置应该在15.55+18.79-13.50=20.84CD=1.618BC,D点的合理位置应该在15.55+(18.79-15.55)*1.618=20.79通过这两种算法,我们可以初步确认,以Gartley形态的目标位就是20.80,而行情在随后的两天也到达了我们预期的Gartley目标位.第二步我们要将仓位减少一部分,将形态当作Butterfly形态来操作,根据BC 的回调是AB的0.618,Butterfly形态的理想目标是2.0BC,也即是说,D点的位置是15.55+(18.79-15.55)*2.0=22.03,也就是我们第二目标位是22.03,结果显示在随后的一天时间里也到达了这一目标位.第三步,我们要将仓位进一步减少,在赚取更多利润的规避风险.我们要将形态考虑成Crab形态,Crab形态是蝴蝶形态的最高级别的一种形态,一旦行情果真发展到这一形态,那么行情将在短期展开调整.这样的话,D点的理想价位是2.618BC,也就是说,D点的位置是15.55+(18.79-15.55)*2.618=24.03,而不可思议地.行情发展的最高价位是23.80,与我们预期的相差极少,就展开了一波幅度较大的调整.通过上面的分析可以看出,蝴蝶形态之间是可以随着行情的发展而发展的,这也符合事物是相互联系发展的这一哲学观点.我们要在赚取利润的同时避免不必要的风险才是正道.蝴蝶理论中各形态的回调点位和目标位主要是通过以下的方式计算出来的黄金点位:通过对各种图形的分析,我们发现存在着几个相当重要的回调位,最重要的有0.618,1.618,0.786,1.27次要的点位有0.382,0.5,1.0,2.0.2.24,2.618,3.14,这些黄金分割点位是构成蝴蝶理论的基础,但作为蝴蝶理论最重要的一点还是形态的和谐,因为连作者都将书名叫做《和谐交易》,那么和谐在蝴蝶理论中是相当重要的。

蝴蝶原理尚迪蝴蝶原理与艾略特波浪理论一样是以菲薄纳奇神奇数列作为结构基础。

在特定环境下,它不仅可以忽略部分常用技术指标的存在。

从某种角度讲,蝴蝶理论甚至可以抛开顺势而为的技术派“真理”。

在完全了解蝴蝶原理前,你或许不屑我拿其与大名鼎鼎的艾略特波浪理论相提并论。

但在您逐渐了解蝴蝶原理及应用的同时,或许可以慢慢体会它作为分析外汇市场的过人之处。

首先我们有必要介绍一下蝴蝶原理的由来和其发展过程。

早在1935年有个叫的人出了一本书,叫《股市利润》(“Profits in the Stock Market”),这是一本关于形态技术分析的书,全书厚达700多页,以每本1,500美元的天价限量售出1,000册,以当时正处于经济大萧条时期美国的购买力,这本书可以买到三辆全新的福特汽车!其最为精华的部分在第222页讨论了一个最佳时间与价格的形态,这个形态是非常的强大和有效,后来这个形态被命名为Gartley222,这是以人的名字做为形态的名称。

这里要说明的是那个时期主要的市场还是股票市场,艾略特的《波浪理论》1938年出版,这与的《股市利润》基本属于同一时期。

有趣的是波浪理论和Gartley写的书里都不约而同的用了黄金分割的比率进行分析。

之后Scott 在1999年出版了一本叫《和谐的交易》("The Harmonic Trader")的书,这还是一本形态分析和交易的书, Carney在书的第3部分在讨论了Gartley222后介绍和详细讨论了蝴蝶形态(Butterfly),蝴蝶形态分为牛市蝴蝶形态和熊市蝴蝶形态,蝴蝶形态的基础就是Gartley222,丰富了Gartley形态的内涵和内容。

可以说蝴蝶形态发展到今天,并不是一个人的杰作,而是经过多角度的演变和优化。

笔者针对蝴蝶形态的基本原理也做了一些调整改变。

特别是在C点确认后,可以有效的预测D点的位置。

当前应用在实战方面效果还是不错的。

笔者体会在《和谐的交易》中所阐述的蝴蝶形态(以菲薄纳奇神奇数列作为结构基础)可以看作是事物自然规律的产物,理想状态下,如果我们在走势图中确认了X、A、B、C、D各点,我们就可以判断位于D点之后的翻转行情。

蝴蝶理论原作者:黄彬股市人生1963年,美国气象学家爱德华罗伦兹在一篇交给纽约科学院的论文中首次提出了著名的“蝴蝶效应”理论。

“蝴蝶效应”的原意为:一只南美亚马逊河流域热带雨林中的蝴蝶偶尔扇动几下翅膀,有可能导致两周后美国得克萨斯州出现一场龙卷风。

其原因在于:一只蝴蝶无意识地扇动翅膀,可能会引发成千上万甚至上亿只蝴蝶跟随着扇动翅膀,以致周围的空气系统也发生了变化,并导致微弱气流的产生,而这些微弱的气流又会进一步引发四周空气或其它系统发生相应变化,由此产生连锁反应,最终导致整个系统的巨变。

“蝴蝶效应”旨在说明一个道理:如果对一个微小的纰漏不以为然或任其发展的话,就有可能会出现多米诺骨牌式的崩溃,并给社会带来巨大的危害,譬如:一个雪球可能引发一场雪崩,一根火柴可以点燃整个森林。

蝴蝶原理号称是波浪理论,周期理论之后又一经典理论,美中不足的是其操作要求较高,必须形态以及行情精度达到相应的标准,但是掌握该形态一旦出现,准确率也是相当惊人的,现将找到描述该理论的图片上传,以供学习技术分析的投资者参考借鉴。

蝴蝶理论早在1935年有个叫,叫《股市利润》(“profits in the stock market”),这是一本关于形态技术分析的书,其最为精华的部分在第222页讨论了一个最佳时间与价格的形态,这个形态是非常的强大和有效,后来这个形态被命名为gartley222,这是以人的名字做为形态的名称。

现在网上一般流行一本电子书名为:价值连城的精确短线交易技术—gartley“222”。

这就是根据《股市利润》里面的内容整理的。

之后scott m.carney在1999年出版了一本叫《和谐的交易》("the harmonic trader")的书,这还是一本形态分析和交易的书,carney在书的第3部分在讨论了gartley222后介绍和详细讨论了蝴蝶形态(butterfly ),蝴蝶形态分为牛市蝴蝶形态和熊市蝴蝶形态,蝴蝶形态的基础就是gartley222,丰富了gartley形态的内涵和内容。

Gartley222形态的作者候活伽利的生平

候活伽利(Harold Gartley)生于1899年的美国。

他毕业后开始在

华尔街开始了的的证券事业。

于1935年出版了一本《股市利润》“Profits in the Stock Market.”的书,此书售价当时高达$1500美元一本(当时可以买到三部福特汽车),幷且只限售炒于1000本。

当时候活伽利(Harold Gartley)的候活伽利(Harold Gartley)中,其中最引人入胜是当中第222页中讨论时间与价格的形态,而这个形态不停地交替出现,历久当新,幷能套用在不同的市场及商品当中。

后来这个形态被命名为Gartley222(伽利222图型)或蝴蝶形态。

伽利222图型其看重价格与时间同时呈现和谐比例的价格形态内涵每时每刻都在投资市场上重复演绎着,幷且不断被后继者发展创新,但基本结构一直未变。

著名的“蝴蝶转向”形态就是由知名的技术分析专家Larry Pesavento在数十年投资生涯中将Gartley222形态发挥得淋漓尽致的硕果蝴蝶理论的基础与大众所知的波浪理论有着同样的理论基础:黄金分割率,也就是斐波纳奇数例。

之后 Scott M.Carney在1999年出版了一本叫《和谐的交易》("The Harmonic Trader")的书,这还是一本形态分析和交易的书,Carney在书的第3部分在讨论了Gartley222后介绍和详细讨论了蝴蝶形态(Butterfly ),蝴蝶形态分为牛市蝴蝶形态和熊市蝴蝶形态,蝴蝶形态的基础就是Gartley222,丰富了Gartley形态的内涵和内容。

節錄於「江恩周期及和諧交易」一書。

Gartley形态(蝴蝶形态)理论及其形成

Gartley形态又称Gartley“222”,最初由美国形态技术分析的先驱H.M.Gartley在1935年提出的,它发现了4个单独价格段之间的黄金分割关系,目的是指导大家怎样在无序的区间市场里交易。

H.M.Gartley的经典价格形态自1935年面世至今逾六十载仍历久常新,其极其看重价格与时间同时呈现和谐比例的价格形态内涵每时每刻都在投资市场上重复演绎着,并且不断被后继者发展创新,但基本结构一直未变。

Gartley形态(蝴蝶形态)理论

蝴蝶原理与艾略特波浪理论一样是以菲薄纳奇神奇数列作为结构基础。

在特定环境下,它不仅可以忽略部分常用技术指标的存在。

从某种角度讲,蝴蝶理论甚至可以抛开顺势而为的技术派“真理”。

在完全了解蝴蝶原理前,你或许不屑我拿其与大名鼎鼎的艾略特波浪理论相提并论。

但在您逐渐了解蝴蝶原理及应用的同时,或许可以慢慢体会它作为分析市场的过人之处。

以下图左边的牛形Gartley为例,市场大多数人看到了X-A的大幅上涨,但却最终未能把握住这拨涨势,因此他们决定在下一拨涨势到来时一定要把握住机会,在B-C处之间大家纷纷做多,之后不久,市场突然反转下跌,并一路滑向多头的止损位,当市场在D点清除了几乎所有的止损盘后,通常价格开始反转,并开始新一轮的涨势,而且最高位将高于之前的A点。

可能你在交易的过程中遇到过很多次这样的情况,Gartley形态正是其救命的稻草。

该项技术原理其实相当简单,以一个上升的“222”形态为例,首先价格出现一轮回升(由X点升至A点),然后展开由A、B、C、D四点所组成的回调,结构上必须满足这样的比率:AD=(0.618)AX,D=B+C-A,如此一来便构成完美的Gartley"222"价格形态,可以在D点买进,分享短期的突破性上升。

近日沪深股市不乏类似的经典范例,其中凤凰股份(600679)(图01)的“222”形态竟然精确到完美无暇(D点的最低价竟然一分不差!),随后的大幅飙升更令人叹为观止。

蝴蝶理论的形态

蝴蝶理论一共有6种形态:1、Crab螃蟹;2、Butterfly蝴蝶;3、Bat蝙蝠;4、Gartly222;

5、Three Drives三浪;

6、AB=CD二浪。

1、crab螃蟹形态:AB=CD,这一种形态是蝴蝶形态里的核心部分,既是最简单,又是最重要的,在应用蝴蝶形态的时候,往往可以忽略X点的存在,直接将形态看作是AB=CD形态来。

2、butterfly蝴蝶:Butterfly形态重要的一点就是AB相对于XA的回调是0.786,这是区别其它形态的一个重要方面

3、bat蝙蝠Bat形态:一个特点就是AB相对于XA的回调是少于0.5的,这也是一个区别。

4、gartly Crab形态:是蝴蝶形态发展的最高级别了。

5、three drives形态:这是一个以作者名字命名的一种形态,很重要的一点就是AB相对于XA的回调是刚好0.618。

6、ab=cd形态:这个形态比较少用,不过值得关注的就是0.707这个回调位。

几种形态所对应的完美回调位,好多时候可能会有一些偏差,给出的回调位都是一些完美的回调价位,在实践中,只能无限接近这个价位,不能过分要求符合。

这些数字是如何看的呢?比如对于gartley这个形态来说,当我们知道了ab=0.447xa,而且初步确认了bc=0.500ab的时候,我们预定的d点的目标位为bc的两倍,也就是对应表格中的ab=cd(0.500/2.000),这里面包括了两个d点价位的测量方法,一则是通过ab=cd 来测量,另一则是利用cd=2.00bc来测量,很多时候,这两种测量的结果都是相当接近的。

蝴蝶理论的应用

一、价格突破通道后形成蝴蝶形态

1、价格突破通道后,在回调40%左右或至突破点附近买进,如果符合预期价格开始上涨,但并未能创出新高而再次回落,如回落幅度与前一次相当且没有创出新低,这就形成了

Gartley形态,可以选择在D点处再次买进,止损则设在低点下方。

如果突破力度强劲,价格可能在突破点上方形成Gartley形态,则D点是极佳的买点。

2、价格突破通道后,在回调40%左右或至突破点附近买进,如果价格继续下行,则要择机尽快离场,当价格并未能创出新低而开始上行,这时易观望,如没能创出新高而再次回落并创出新低,这就形成了蝴蝶形态,可以选择在D点处少量买进,但不容易设置止损点。

二、价格在通道内形成蝴蝶形态

1、价格在通道内形成Gartley形态,倾向于按原通道方向进行操作,如果Gartley形态形成时,D点刚好在通道趋势线上,则D点是极佳的建仓点。

2、价格在通道内形成蝴蝶形态,形态的大部份在通道内,但是D点已经脱离通道并且低于X点,价格有改变原先趋势的倾向,这时只可以在D点处少量建仓,但不容易设置止损点。

三、价格在突破区间后形成蝴蝶形态

1、价格在突破区间后形成Gartley形态,可以考虑在区间上边线附近或D点介入,止损设在区间下边线之下。

2、价格在突破区间后形成蝴蝶形态,之前A点的突破极有可能是个假突破,D点才是

真正运行方向,如果形态形成前已经介入,则易择机平仓,并且如果可以做空则侍机在反方向建仓。