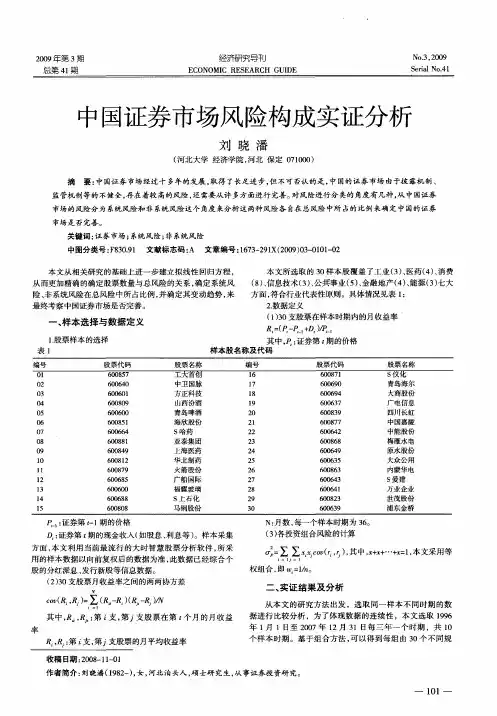

上海证券市场非系统风险的统计分析

- 格式:doc

- 大小:15.00 KB

- 文档页数:3

以上海证券公司为例分析上海证券有限责任公司(以下简称“公司")成立于2001年5月,是由原上海财政证券公司和上海国际信托有限公司证券总部新设合并成立的全中国性综合类证券公司.公司注册资本金15亿元人民币,股东单位为上海国际集团有限公司和上海国际信托有限公司。

2005年12月,公司成为中国创新试点证券公司之一。

同时,公司也是上海国际集团核心成员企业之一。

公司概况:公司拥有各类专业人员1000余人,营业网点52家,已形成以上海为中心,北京、深圳、重庆、温州、南京、杭州等发达城市为主体的经营网络,是国内业务资格最齐备的证券公司之一。

公上海证券司投资设立了海际大和证券有限责任公司,收购了上海实友期货经纪有限公司并更名为海证期货有限公司。

公司于2007年正式受让中富证券有限责任公司的证券类资产,实现了经纪业务的快速扩张,进一步推动了公司的战略发展。

公司理念:公司成立以来,一贯秉承“诚信、专业”的核心价值观,以诚信经营为根本,以专业服务为中心;规范运作、稳健务实、开拓进取、和谐创新;立足上海,服务中国,在市场上树立了良好的企业形象。

公司将致力于打造自身经营品牌,走现代金融企业的可持续发展道路,不断做强做大,努力成为国内一流的券商公司机构:股东会是公司的权力机构,董事会是公司的执行机构,监事会是公司的监督机构.董事长为法人代表。

董事会下设战略与投资决策委员会、提名、薪酬与考核委员会、风险管理委员会.董事会下设董事会办公室、合规总部和稽核监察总部。

总经理室下设证券投资委员会、资产管理委员会。

公司下设办公室、人力资源总部、财务管理总部、登记结算中心、经纪管理总部、研究所、信息技术总部、风险管理总部、证券投资总部、资产管理总部、并购业务总部、固定收益总部、国际业务总部、创新产品总部14个总部。

上海地区设27家证券营业部,在北京、温州、重庆、南京、深圳、苏州、杭州等地设25家网点。

历史沿革:2004年9月,公司与日本大和证券SMBC株式会社合资组建成立海际大和证券有限责任公司,法定代表人郁忠民,经营范围为股票和债券的承销、外资股的经纪、债券的经纪和自营、中国证监会批准的其他业务。

浅谈贝塔系数在现代财务和金融理论的研究中,风险被定义为不确定性,风险与投资的预期报酬紧紧地联系在一起,即通常所说的高风险高收益,低风险低收益。

风险分为系统性风险与非系统性风险。

系统性风险是指影响整个经济市场的风险(包括政治风险、自然风险、宏观经济风险等),非系统风险是指某些特定实体所具有的风险(包括经营风险、操作风险、财务风险等)。

市场往往只对系统风险给予投资回报,而不对非系统风险给予投资回报。

随着有关资本市场理论的建立和发展,经济学家们提出了一系列度量金融风险的方法,建立在CAPM基础上的贝塔(Beta,文中有时用β表示)系数就是其中一种广泛采用的风险度量标准,权益贝塔一般由对上市公司股票的市场价格进行回归统计得到的,对其卸载财务杠杆后可得到资产贝塔。

1952年,哈里﹒马克威茨(Harry M .Markowitz)在Journal of Finance发表的文章“Portfolio Selection”中提出了均值——方差模型,开创性的利用数理统计语言描述了金融市场中投资者的行为,奠定了金融学定价模型的基础,成为现代金融理论的一个重要里程碑。

之后,它被人们广泛应用于实际投资组合决策。

在资产组合理论的前提下,威廉﹒夏普(William F.Sharpe) (1964)等人在Markowitz的基础上提出了CAPM理论,奠定了研究资本市场价格的理论框架。

之后,Fama(1970)提出了有效市场假说(Effective Market Hypothesis,EMH),并给出了金融市场价格运动规律的实证检验思路。

而Black、Scholes(1973)以及Merton(1973)等人先后在CAPM的基础上提出了衍生金融品的定价模型,逐渐形成了现代金融系统中对资产定价领域内的研究框架结构。

资本资产定价模型(Capital Asset Pricing Model,CAPM)最早由Sharpe(1964)、Lintner(1965)、Mossin(1966)等人提出的,它是通过衡量某一种资产对风险的暴露而确定资产的价格,是一种寻求资产绝对价格的思路。

基于资产定价模型在上海证券市场的实证分析姓名:韩雨学号:M14201082专业: 技术经济及管理评阅老师:黄平完成日期:2015年6月15日基于资产定价模型在上海证券市场的实证分析韩雨(安徽大学商学院,合肥,230601)摘要:资本资产定价模型(CAPM)是现代金融理论的三大基石之一,对西方金融理论产生了深远的影响。

基于资本资产定价模型,运用BJS方法,对从上海证券市场选取的45支股票进行实证分析,得出的结论是:资本资产定价模型仍然不完全适合当前上海的股票市场,系统风险所占的比重很小,非系统因素起比较大的作用,从而表明运用投资组合会有相当好的前景。

关键字:资本资产定价模型;上证A股;投资组合;BJS方法TheEmpirical Analysisof CAPM Based on the Shanghai Securities MarketHanYu(School of Business, Anhui University,Hefei 230601)Abstract:Capital Asset PricingModel (CAPM)isoneof the three cornerstones ofmodern financial theory, on thewestern financial theory hashad a profound impact. Based on thecapital assetpricing model, I selected the 45stocks from the Shanghai securities market using the BJS methodto make the empirical analysis. T he conclusion is that the capital asset pricing model is stillnot fully fit the current Shanghaisecuritiesmarket, the proportion of systemic risk isvery small,non-systemfactorplaysa larger role, thusindicating that theuse of theportfolio will have a very good prospe ct.Key words:CAPM;ShanghaiSecurities Market;Portfolio;BJS0引言资本资产定价模型(简称CAPM)是现代金融理论最重要的基石之一,它是第一个在不确定条件下,使投资者实现效用最大化的资产定价模型。

资产定价模型(CAPM)局限性研究综述陈豪吴玉章学院金融工程系 07资产定价模型(CAPM)局限性研究综述 (1)引言 (1)一、CAPM的模型介绍 (2)模型的发展历史 (2)CAPM模型介绍 (2)二、CAPM模型的研究现状 (4)国外实证研究现状(参考文献1-7) (4)国内实证研究现状(参考文献8-15) (5)结论 (6)三、理论局限性分析 (7)文献概述(参考文献16-19) (7)结论 (8)四、参考文献 (9)引言资本资产定价模型(Capital Asset PricingModel,CAPM)最早由Sharpe、Lintner、Mossin分别提出,它用一个简单的模型刻画了资产收益与风险的关系,代表了金融学领域重要的进展和突破,是现代金融学最重要的理论基石之一。

CAPM的核心思想是在一个竞争均衡的资本市场中,非系统风险可以通过多元化加以消除,对期望收益产生影响的只能是无法分散的系统风险(用β系数度量),期望收益与β系数线性相关。

在金融投资决策中,风险的度量和管理一直是理论界和实证界所关注的核心问题。

由于CAPM的简洁性和可操作性,在股票收益预测、投资风险分析等许多问题中得到广泛的应用,但实证研究结果不是很理想,有人认同,有人质疑。

本文对资本资产定价模型的局限性进行深入研究无疑在理论上和实践上都有着重要的意义。

一、CAPM的模型介绍模型的发展历史1952年,马柯维茨(Markowitz)在《金融杂志》上发表题为《投资组合的选择》(Portfolio Selection)的博士论文是现代金融学的第一个突破,他在该文中确定了最小方差资产组合集合的思想和方法,开创了对投资组合管理的先河,奠定了投资理论发展的基石。

其后,在马柯维茨均值—方差分析的基础上,夏普(Sharpe)、林特纳(Lintener)、莫辛(Mossin)等研究了竞争均衡市场中金融证券价格的形成,提出了竞争市场中确定资本资产价值的数学模型,称为资本资产定价模型(Capital Asset Pricing Model,简称CAPM)。

CAPM模型在我国上证A股市场的实证分析摘要:资本资产定价模型(CAPM)是由美国学者夏普和他的同伴在1964年提出,他们将马克维茨的现代投资组合理论基础与资本市场理论相结合。

资本资产定价模型经过多年发展,它已被广泛应用于金融资本资产的投资理论和实践中。

通过对贝塔系数的研究,学者们发现资本资产定价模型的贝塔系数具有一定的不稳定性和波动性,因此资本资产定价模型对于资本资产的实证研究有很大的争议。

自1990年我国沪深两市交易所相继开业,至今2023年,现已有超过3700支股票在沪深两市上市,我国股票市场具有浓厚的中国特色,对投资者和业界学者而言中国股票市场是一个值得投资研究的金融市场,有利于了解金融体系的运转与操作,提高市场价值投资组合策略的能力。

本文通过将不同β系数进行分组,代表不同类型的股票性质,再对分组CAPM模型的模型拟合优度进行讨论,验证CAPM模型在近5年期间,是否适用与中国上证A股市场。

本文由四个部分组成:第一部分为绪论,主要介绍研究背景、研究意义、研究方法等;第二部分阐述文章研究所需要的理论,包括CAPM模型的概念、界定和CAPM 模型在现代经济理论中的地位;第三部分对β系数及资本资产定价模型进行实证分析。

作者用资本资产定价模型计算各个股票的β系数,并根据系数对各支股票进行分组,分别讨论分组和总体的模型拟合优度;第四部分总结归纳了研究结果,同时提出了未来可继续展开的研究方向和角度。

关键词:CAPM模型;上证A股市场;拟合优度;β系数第1章绪论1.1研究背景及意义1.1.1研究背景1964年美国学者威廉·夏普(William Sharpe)等人在现代投资组合理论和资本市场理论的基础上提出资本资产定价模型(Capital Asset Pricing Model即 CAPM)。

资本资产定价模型对所有投资者进行投资的假设条件,即投资者以均值、方差作为资产组合参考和判断标准。

并且,资本市场有借贷率相等的无风险资产存在。

论文题目:证券投资风险分析论文答辩答辩问题问题1、如何界定系统风险和非系统风险?答:系统风险又称市场风险,也称不可分散风险。

是指由于某种因素的影响和变化,导致股市上所有股票价格的下跌,从而给股票持有人带来损失的可能性。

系统风险的诱因发生在企业外部,上市公司本身无法控制它,其带来的影响面一般都比较大。

它的特征表现为:它是由共同因素引起的。

经济方面的如利率、现行汇率、通货膨胀、宏观经济政策、货币政策、能源危机、经济周期、循环等。

政治方面的如政权更迭、战争冲突等。

社会方面的如体制变革、所有制改造等。

系统性风险对市场上所有的股票都有影响,无法通过分散投资股票来消除,它影响着绝大多数企业的经营。

非系统风险又称非市场风险或可分散风险。

是指只对某个行业或个别公司的证券产生影响的风险,它通常是由某一特殊的因素引起,与整个证券市场的价格不存在系统、全面的联系,而只对个别或少数证券的收益产生影响。

公司的经营管理、财务状况、市场销售、重大投资等因素的变化都会影响公司的股价走势。

这种风险主要影响某一种证券,与市场的其他证券没有直接联系。

它的特征表现为:它是由特殊因素引起的,如企业的管理问题、上市公司的劳资问题等。

它只影响某些股票的收益。

它是某一企业或行业特有的那部分风险。

如房地产业投票,遇到房地产业不景气时就会出现景跌。

3、它可通过分散投资来加以消除。

由于非系统风险属于个别风险,是由个别人、个别企业或个别行业等可控因素带来的,因此,可通过投资的多样化来化解非系统风险。

问题2、证劵市场风险的成因有哪些?答:证券市场风险的成因主要可以分为两类,一类为系统性风险的成因,一类为非系统风险的成因。

系统风险的成因有以下几种:1.市场风险。

市场风险指由于市场行情的变化而引起的可能性。

影响市场行情走势的主要因素为经济的周期循环,此外,市场资金的供求变化、市场的季节变化、市场预期等也都影响市场行情走势。

2.利率风险。

利率风险是指由于银行利率水平的波动而带来的投资收益风险。

资产定价模型(CAPM)局限性研究综述陈豪吴玉章学院金融工程系 0941026017目录一、CAPM的模型介绍 (2)1.1模型的发展历史 (2)1.2 CAPM模型介绍 (3)二、CAPM模型的研究现状 (4)2。

1国外实证研究现状 (4)2.2国内实证研究现状 (5)2.3结论 (7)三、理论局限性分析 (7)3。

1文献概述 (7)3。

2结论 (8)四、参考文献 (9)引言资本资产定价模型(Capital Asset PricingModel,CAPM)最早由Sharpe、Lintner、Mossin 分别提出,它用一个简单的模型刻画了资产收益与风险的关系,代表了金融学领域重要的进展和突破,是现代金融学最重要的理论基石之一。

CAPM的核心思想是在一个竞争均衡的资本市场中,非系统风险可以通过多元化加以消除,对期望收益产生影响的只能是无法分散的系统风险(用β系数度量),期望收益与β系数线性相关。

在金融投资决策中,风险的度量和管理一直是理论界和实证界所关注的核心问题。

由于CAPM的简洁性和可操作性,在股票收益预测、投资风险分析等许多问题中得到广泛的应用,但实证研究结果不是很理想,有人认同,有人质疑.本文对资本资产定价模型的局限性进行深入研究无疑在理论上和实践上都有着重要的意义。

一、CAPM的模型介绍1。

1模型的发展历史1952年,马柯维茨(Markowitz)在《金融杂志》上发表题为《投资组合的选择》(Portfolio Selection)的博士论文是现代金融学的第一个突破,他在该文中确定了最小方差资产组合集合的思想和方法,开创了对投资组合管理的先河,奠定了投资理论发展的基石。

其后,在马柯维茨均值-方差分析的基础上,夏普(Sharpe)、林特纳(Lintener)、莫辛(Mossin)等研究了竞争均衡市场中金融证券价格的形成,提出了竞争市场中确定资本资产价值的数学模型,称为资本资产定价模型(Capital Asset Pricing Model,简称CAPM).其历史渊源可以追溯至: 1、马克维茨的均值—方差模型(M一v)。

作者简介:高翔,山东滕州人,南开大学经济学院金融学专业2008级硕士研究生;韩晓斐,河南武陟人,南开大学经济学院金融学专业2008级硕士研究生。

CAPM 模型研究现状及其实证检验分析高 翔 韩晓斐(南开大学经济学院,天津300000)摘 要:首先对国外和国内关于CAPM 的实证检验主要是贝塔系数的稳定性的检验进行了分析。

然后在前人研究的基础上,进行了实证检验。

最后,对当前CAPM 实证检验存在的问题提出了见解。

关键词:CAPM 模型;贝塔系数;稳定性中图分类号:F832.51 文献标识码:A 文章编号:167223198(2009)24201542021 国外的主要研究1971年3月,Blume 在《金融学刊》上发表了“论风险的衡量”一文,研究了1926年1月到1968年6月间在纽约证券交易所挂牌上市的所有股票,估计出各时间段的贝塔系数,然后以统计学的相关分析法为基础,对单个股票和不同规模组合的贝塔系数的稳定性进行检验。

他得出的主要结论有:(1)在一个时期内估计出来的风险系数是其未来估计值的有偏估计值;(2)组合估摸越大,未来的贝塔系数能被更准确地预测:(3)高贝塔系数的股票在下一期的贝塔系数被动相对较小,而低贝塔系数的股票在下一期间内则变动较大,并且低风险股票组合的贝塔系数表现出的回归趋势比高风险股票组合的贝塔系数更为显著。

同年,Levy 研究了1960-1970年间在美国纽约证券交易所上市的500只股票,他缩短了估计时间,采用周收益率数据,并改变了前后估计时间段等长的传统做法,以52周为基期,后续期分别为52周、26周和13周。

其主要结论为:在较短的时间段内(52周),单一股票的贝塔系数是相当不稳定的,但组合贝塔系数的稳定性有显著的提高。

而且,组合规模越大,估计时间段越长,贝塔系数稳定性越高。

1974年,Baesel 运用转移矩阵法,研究了估计时间段长短对贝塔估计值稳定性的影响。

把时间段分别设定为12、24、48、72和108个月,对1950-1967年间纽约证券交易所的160只股票,用月收益率资料做横截面回归,得出如下结论:随着估计时间段的延长,单个股票β系数的稳定性将会增强。

我国创业板市场非系统风险成因分析摘要:本文结合我国创业板市场制度和创业板市场现状从创业板市场、上市公司、投资者和保荐机构几个方面分析了我国创业板市场的风险及其成因。

综合来看,创业板上市公司特点、创业板市场制度设计缺陷和投资者个人因素是形成创业板市场非系统风险的主要成因。

最后,在此分析基础上本文就创业板风险防范给出简单建议。

关键词:创业板;非系统风险一、引言创业板市场是证券市场的重要组成部分,创业板市场的推出一方面有利于我国多层次的资本市场结构和体系建设,使资本市场能够更好服务于实体经济,满足不同投资者需求。

更重要的是,我国创业板市场立足于支持自主创新和战略型新兴产业的发展,重点支持节能环保、信息技术、生物科技、高端装备制造、新能源、新材料等产业的发展。

因此,其对我国经济结构调整和实现经济发展方式转变具有重要意义。

我国自2009年10月推出创业板以来,创业板上市公司由最初的28家增加到319家,总发行股本达515.99亿股,上市公司市价总值达到7999.1亿元,平均市盈率为31.84倍。

然而,在看到创业板市场成果的同时,也应看到我国创业板市场仍旧存在诸多隐患:寻租股东突击、“三高”问题、频繁高管辞职、信息泄露严重、制度性创富效应等现象。

这些隐患使得创业板市场的功能大打折扣,与此同时,这些现象还反映出了我国创业板制度设计的缺陷,凸显出我国创业板市场的高风险。

二、我国创业板市场非系统风险及其成因分析由于我国创业板市场与主板市场的关系为从属关系,且其定位于服务高新技术产业和战略性产业,这使得我国创业板市场风险既具有主板市场的风险特征又具有创业板市场特有的风险特征,与主板市场相比创业板市场风险更高。

具体来看,我国创业板市场风险的特殊性按市场参与者不同可细分为创业板自身风险、上市公司风险、投资者风险和保荐机构风险等非系统风险。

1、创业板自身风险我国创业板市场自身风险主要体现在以下两方面。

一是,估值难风险。

创业板上市公司一般处在成长期,经营历史不长,投资者对股票的估值主要建立在未来成长性的预期上。

证券交易:CAPM在我国证券市场应用的有效性(一)我国证券市场本身存在的缺陷1.非有效市场。

CAPM是建立在严格的假设条件之上的,如要求证券市场必须是有效市场便是其中很关键的一项假设。

所谓有效市场,指资本市场不存在资本与信息流动的障碍,即没有任何摩擦阻碍投资。

潜在的阻碍有税收、交易成本、无风险借入和贷出的利率差等,但这些都在后来的CAPM修正模型中被逐步考虑到,如Renotd F.singer的模型,侧重于讨论存在个人收入税的情况,描述不能以无风险利率借贷时的 CAPM的零贝塔模式等。

我们在这里针对中国证券市场的特点,可以将目光转到信息公开化程度、股市规模这两方面所存在的问题。

2.信息公开化程度大低。

有效市场的一个重要特征是信息完全公开化,每一位投资者均可以免费得到所有有价值的信息,且市场信息一旦公开,将立即对证券价格产生影响,并很快通过证券价格反映出来,只有这样证券价格才是其价值的真正反映,定价机制不至于被扭曲。

在我国,信息披露领域存在的问题仍然十分突出。

一方面法规不健全,信息披露的条项,内容、时间等技术性缺陷致使信息难以通过正常渠道全面公开;另一方面,一些信息披露责任者对各市场主体弄虚作假,特别是目前一些上市公司为了使本公司股票能顺利上市发行,竟然串通中介机构,过份包装本公司形象,甚至内外串谋炒作本公司股票,误导投资者。

在这种情况下,所有投资者并不是公平的获得真实的信息,而那些虚假的信息更是起了误导市场的作用,证券价格发生严重偏离,少数的信息操纵者通过操纵股价来获取超额利润,即信息垄断导致市场垄断。

诸多实证研究表明我国证券市场是一个弱势有效市场,信息公开程度太低。

3.证券流通比例较低。

根据CAPM的假设,每一个投资者都具有完全相同的预期且按照马克威茨方法来选择一种组合,那么当市场达到均衡时,市场组合应是一个马克威茨有效组合。

因此我们所选取的代表市场收益率的股票价格指数应符合这样两个特征:所包含的股票占有市场价值相当大的份额,并要按照股票市场价格的价值平均加权法编制。

CAPM 模型在中国证券市场的实用性分析摘要资本资产定价模型(capital asset pricing model ,CAPM )是投资组合选择的均衡理论,在西方己经有五十多年的研究历史。

该模型被引入中国后,我国学者进行了大量的研究,得出了多种不同的结论。

CAPM 具有不可否认的应用价值,以长期的样本数据对理论模型最基础最被广泛应用的形式进行实证检验,无疑是证明理论模型解释力优劣的较好方法。

通过本次检验得出的结果显示,CAPM 对我国股票市场的解释作用是有限的。

关键词CAPM ;股票市场;证券市场线;实证检验资本资产定价模型是由美国学者威廉•夏普在1964年提出的。

夏普在马科维茨的有效证券投资组合理论的基础上,继续做出严格的假设,依据分离定理、市场证券组合和市场均衡原理,得出对于任何市场中的证券(或证券组合),它与市场组合的组合所形成的风险—收益双曲线必定与资本市场线相切于市场组合所对应的点上。

进而推导出最初的资本资产定价模型: R =R (R R )i m f i f β+-,它是第一个在不确定条件下,使投资者实现效用最大化的资本资产定价模型,导致了西方金融理论的一场革命。

作为现代金融理论的三大基石之一, CAPM 经常被西方发达国家的投资者用来解决金融投资决策中的一般性问题,在诸如资产估价、投资组合绩效的测定、资本预算、投资风险分析及事件研究分析等方面得到了广泛的应用。

同时,也为投资者提供了在进行投资决策时自行判断股票价值与风险的方法,即可以通过一种代表市场风险的资产收益率,以及投资目标的历史收益率数据和适当的无风险收益率计算投资目标证券的β值,并据此做出投资决策。

在资本资产定价模型的多种作用中,其对投资实践的指导作用尤为重要。

一、CAPM 在投资分析中的作用:资本资产定价模型一经推出,便受到了广泛的关注,对理论和实践的发展起到了重要的促进作用。

在证券投资领域,CAPM 最基础的作用有两个,即风险衡量和证券的价格评价。

上海证券市场非系统风险的统计分析

作者:李庆龙

来源:《商业时代》2010年第07期

中图分类号:F830 文献标识码:A

内容摘要:本文以投资组合理论为基础,通过对上海证券市场50种股票的收益率和β系数的分析,对市场中单只股票的非系统风险进行了评价。

关键词:证券市场非系统风险收益率投资组合

马科维茨(Markowitz)于上世纪提出投资组合理论后,投资领域的数量研究得以迅速发展。

证券投资组合理论是探索如何通过有效的方法降低投资风险和提高投资收益的理论,投资者可以用多元化的证券组合,将期望收益的离差减至最小。

投资风险分为无法避免的系统风险和可以通过多元化投资分散的非系统风险。

王佼(2008)验证了我国证券市场同样符合投资组合理论,对于每种证券而言,由于系统风险是无法避免的,投资者更关注其非系统风险的大小;陈建(2008)验证了分散效应对非系统风险的影响;林欣(2008)提出使用赫斯特指数对股票风险进行度量和评级;杜敏杰(2006)对非系统风险的交易行为初步进行了实验性数量解释研究;李庆龙(2006)利用沙堆模型对股票系统风险进行测量。

虽然都能在结果上进行验证,但是方法复杂效率偏低。

本文将使用较为简单的统计分析方法,对上海证券市场非系统风险进行度量,以期得出实用性结论。

模型和数据说明

假设系统风险为σm,单只股票i的风险为σi,均为各自的标准差;则股票i的非系统风险为: Ri=σi-σm

资本资产定价模型通过计算股票i的β系数,反映个别股票与证券市场之间的风险联系,帮助投资者在风险和收益之间进行决策。

β系数可以根据股票i与市场的相关系数ρ计算:

其中p为等可能概率取天数的倒数。

在此基础上,个别股票i的期望收益率ri可以反映为:

ri=rf+βim(rm-rf)

其中rm为市场期望收益,rf为无风险利率水平。

进而求得无风险利率水平为:

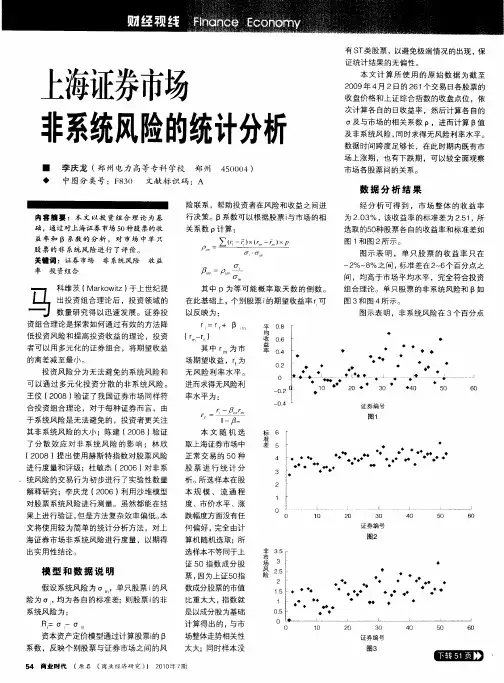

本文随机选取上海证券市场中正常交易的50种股票进行统计分析。

所选样本在股本规模、流通程度、市价水平、涨跌幅度方面没有任何偏好,完全由计算机随机选取;所选样本不等同于上证50指数成分股票,因为上证50指数成分股票的市值比重太大,指数就是以成分股为基础计算得出的,与市场整体走势相关性太大;同时样本没有ST类股票,以避免极端情况的出现,保证统计结果的无偏性。

本文计算所使用的原始数据为截至2009年4月2日的261个交易日各股票的收盘价格和上证综合指数的收盘点位,依次计算各自的日收益率,然后计算各自的σ及与市场的相关系数ρ,进而计算β值及非系统风险,同时求得无风险利率水平。

数据时间跨度足够长,在此时期内既有市场上涨期,也有下跌期,可以较全面观察市场各股票间的关系。

数据分析结果

经分析可得到,市场整体的收益率为2.03%,该收益率的标准差为2.51,所选取的50种股票各自的收益率和标准差如图1和图2所示。

图示表明,单只股票的收益率只在 -2%~8%之间,标准差在2~6个百分点之间,均高于市场平均水平,完全符合投资组合理论。

单只股票的非系统风险和β如图3和图4所示。

图示表明,非系统风险在3个百分点以下,β系数在-0.2~1.2之间。

以上数据分布较为集中,说明各股票与市场整体走势具有较强相关性,而各自的非系统风险相对较小,平均不到各自总体风险的37%。

β系数较小,非系统风险在总体风险中所占比重不大,这些特性可以从表1看出。

各股票的非系统风险分布总体符合正态分布特征,如图5所示。

由股票的以上数据计算得到的市场无风险利率如图6所示。

无风险利率水平平均在0.26%,分布较为集中,基本上符合市场的实际情况。

结论

综上,分析数据统计结果,可以得到以下结论:上海证券市场的非系统风险较小,占系统风险的1/3,也就是说通过投资市场组合可将投资单只股票的风险降低近1/4;单只股票与市场整体的相关系数较小,平均在0.21,说明上证指数较大程度上受权重股指标股影响,较难全面反映个股走势;计算所得的无风险利率水平为0.26%,低于同期平均银行利率水平,反映出我国经济运行中的实际利率处于低利率区间。

需要指出的是,统计显示个股平均收益率高于市场总体收益率,个股与市场相关性不大。

这与直观认识存在差异,可能是由于样本规模较小或者出于其他未知因素,期待以后进一步的研究来解释。

参考文献:

1.王佼.我国股票市场证券数量与风险关系的实证分析[J].经济论坛,2008(10)

2.陈健,胡文伟,李湛.中国股票市场投资组合规模的非系统风险分散效应[J].软科学,2008(2)

3.林欣.基于赫斯特指数的股票风险研究[J].上海管理科学,2008(5)

4.杜敏杰,田新民.股票市场非系统性风险的交易行为解释[J].经济管理与科学,2006(6)

5.李庆龙.用沙堆模型检验上证指数的分形特征[J].统计与决策,2006(1)。