中国远洋财务数据分析

- 格式:ppt

- 大小:381.00 KB

- 文档页数:26

湖南农业大学东方科技学院课程论文学部:2课程论文题目:中国远洋控股股份有限公司财务报表分析课程名称:财务报表分析评阅成绩:评阅意见:成绩评定教师签名:日期:年月日中国远洋控股股份有限公司财务报表分析一、选择理由随着中国进入WTO之后,国际贸易越来越多,进出口的交易额也越来越大,海洋运输也成为外贸必要的运输路线,并且随着经济的发展海洋运输市场也越来越广大。

而中国远洋又是海洋运输业中的佼佼者。

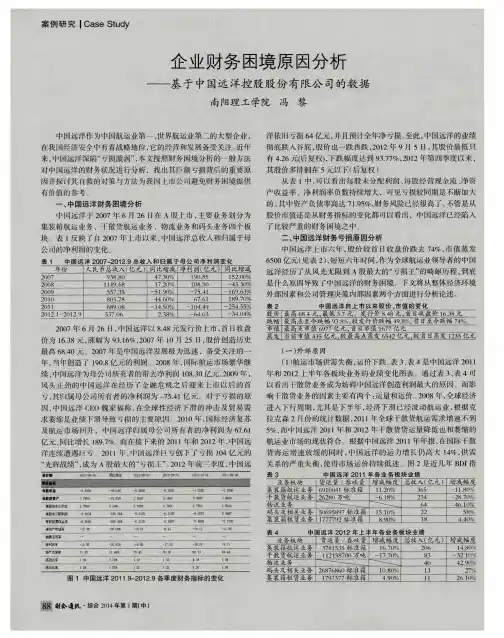

但是最近几年没有一家航运企业不在“惨淡”经营,不被严重亏损所困扰。

而作为海洋运输业的佼佼者,亏损也是名列前茅,连续两年当了中国的“亏损王”。

2011年亏损104.5亿元,2012年亏损95.4亿元,公司在2011 年全年业绩亏损后,2012 年全年业绩继续亏损。

根据上海证券交易所上市规则,公司A 股股票将于2012 年年报披露后被实行退市风险警示(即“*ST”)。

2013 年,国际航运市场仍有较大不确定性,运力需求与供给矛盾依然突出,油价等成本高位运行,上述因素将对公司的生产经营产生不利影响。

但是2013年扭亏为盈,盈利2.35亿元。

,中国远洋算是逃过一劫,如何在亏损了95.4亿元之后转亏为盈,让我产生了浓厚的兴趣,于是我觉得选取中国远洋控股股份有限公司作为例子。

对中国远洋2011年至2013年的财务报表进行了分析。

中国远洋控股股份有限公司(港交所:1919,上交所:601919)总部设于中国,是中国远洋运输集团航运主业的海外上市旗舰平台。

是一家提供综合集装箱航运服务的主要全球供应商之一,业务包括提供集装箱航运价值键内广泛系列的集装箱航运、集装箱码头、集装箱租赁以及货运代理及船务代理服务。

二、公司概况1、公司简介中国远洋控股股份有限公司(简称“中国远洋”)于2005年3月3日在中华人民共和国注册成立,2005年6月30日在香港联交所主板成功上市(股票编号:1919),二零零七年六月二十六日在上海证券交易所成功上市(股票编号:601919)。

中国远洋财务报表分析第一部分:公司背景▲公司在行业中的地位:中国远洋全名中国远洋控股股份有限公司,公司是一家集干散货航运、集装箱航运、物流、码头和集装箱租赁为一体的综合性航运公司,拥有着国内最完整集装箱产业链、国内最大的集装箱航运船队,当前公司干散货航运业务居世界第一、集装箱航运业务居世界第六、集装箱制造业务居世界第一、集装箱租赁业务居世界第三、集装箱码头业务居世界第五,均处于市场领跑地位。

旗下拥有多个子公司,在运输,物流领域成绩突出。

作为中远集团上市旗舰和资本平台,中国远洋集团立足中国,面向全球市场,凭借市场经验和全球性优势,不断提升航运综合能力,拓宽物流服务领域,发展成为全球领先的航运与物流供应商。

2009年入围“中国最受尊敬的25家上市公司”并且名列前10.▲发展目标和前景:中国远洋集团发展至今,总运力规模位于全球第二的位置,在中国国内则遥遥领先于其他航运企业。

公司具有更远大的目标,在未来成为中国物流行业的龙头。

而中国远洋定位为中国远洋集团今后的上市旗舰和资本平台,预期集团手中成熟的资产会陆续进入中国远洋。

中国远洋目前业务范围涉及了集装箱航运的整个产业链,包括集装箱航运、码头、物流、集装箱租赁等。

各项业务之间具有协同效应,提高服务质量,增强客户吸引力。

第二部分:本年财务报表分析▲分类能力分析◎短期偿债能力分析:1 营运资本=流动资产–流动负债= 62,357,158,266.72 -- 28,653,109,798.48= 33, 704, 048, 4 68.242 流动比率=流动资产/ 流动负债= 2.18P.S. 2左右的流动比率,说明资金周转较好3. 速动比率= 速动资产/ 流动负债= 2.10P.S. 变现能力尚可4现金比率= ( 现金+ 现金等物价) / 流动负债= (47,166,219,326.00 + 477,894,987.27)/28,653,109,798.48= 1.66P.S.一般来说,现金比率越高,说明企业短期偿债能力越强,但是从企业的角度看,持有现金会发生机会成本,企业没有必要总是保留太多的现金,此比例应该不超过1.◎长期偿债能力分析1 资产负债率= 负债总额/ 资产总额* 100%= 59.65% 较合理2 权益比率= 1 –资产负债率= 40.35% 偿债能力较强◎营运能力分析1 总资产周转率= 营业收入净额/ 平均总资产余额= 0.412 应收账款周转率= 营业收入净额/ 平均应收账款净额= 10.09 赊销贷款的回收快,坏账损失少,3 存货周转率= 营业成本/ 平均存货净额= 23.87 有缺货风险◎盈利能力分析1 销售净利率= 税后净利/ 销售收入* 100%= 10.95%2 总资产报酬率= (税后净利+ 净利息)/ 平均总资产* 100%= 4.51%▲综合能力分析综合指数趋于100,因此企业财务状况良好第三部分中国远洋总体财务状况良好,但少数指标原理标准值,需要改进。

第1篇一、前言中海远控(以下简称“公司”)作为中国远洋海运集团有限公司的控股子公司,主要从事船舶管理、船舶租赁、物流运输等相关业务。

本文将通过对中海远控近三年的财务报告进行分析,评估公司的财务状况、经营成果和现金流量,为投资者、债权人以及其他利益相关者提供参考。

二、财务报表分析1. 资产负债表分析(1)资产结构分析根据中海远控近三年的资产负债表,我们可以看到公司的资产主要由流动资产和非流动资产构成。

流动资产主要包括货币资金、应收账款、存货等,非流动资产主要包括固定资产、无形资产等。

从近三年的数据来看,公司流动资产占比逐年上升,说明公司短期偿债能力有所增强。

但需要注意的是,应收账款占比较高,需要关注其回收风险。

(2)负债结构分析中海远控的负债主要由流动负债和非流动负债构成。

流动负债主要包括短期借款、应付账款等,非流动负债主要包括长期借款、应付债券等。

从近三年的数据来看,公司流动负债占比逐年下降,说明公司短期偿债压力有所减轻。

但长期借款占比逐年上升,需要关注公司的长期偿债能力。

2. 利润表分析(1)营业收入分析中海远控的营业收入主要由船舶管理、船舶租赁、物流运输等业务构成。

从近三年的数据来看,公司营业收入逐年增长,说明公司主营业务发展良好。

(2)营业成本分析公司营业成本主要包括船舶折旧、燃料费用、人工费用等。

从近三年的数据来看,公司营业成本逐年增长,但增速低于营业收入增速,说明公司成本控制能力有所提升。

(3)净利润分析从近三年的数据来看,公司净利润逐年增长,但增速低于营业收入增速,说明公司盈利能力有待提高。

3. 现金流量表分析(1)经营活动现金流量分析公司经营活动现金流量主要为经营活动产生的现金流入和流出。

从近三年的数据来看,公司经营活动现金流量净额波动较大,需要关注其可持续性。

(2)投资活动现金流量分析公司投资活动现金流量主要为投资产生的现金流入和流出。

从近三年的数据来看,公司投资活动现金流量净额波动较大,主要受投资项目建设的影响。

中远海能2023年三季度财务指标报告一、实现利润分析实现利润增减变化表(万元)2023年三季度利润总额为109,868.5万元,与2022年三季度的62,688.18万元相比有较大增长,增长75.26%。

利润总额主要来自于内部经营业务。

成本构成变动情况表(占营业收入的比例)(万元)二、盈利能力分析盈利能力指标表(%)净资产收益率(%) -0.33 7.04 10.96 7.1中远海能2023年三季度的营业利润率为22.16%,总资产报酬率为8.08%,净资产收益率为10.96%,成本费用利润率为25.84%。

企业实际投入到企业自身经营业务的资产为5,768,271.54万元,经营资产的收益率为7.62%,而对外投资的收益率为11.49%。

2023年三季度营业利润为109,897.84万元,与2022年三季度的64,477.18万元相比有较大增长,增长70.44%。

以下项目的变动使营业利润增加:投资收益增加4,832.24万元,其他收益增加653.29万元,信用减值损失增加431.12万元,公允价值变动收益增加2.76万元,营业成本减少48,559.63万元,资产减值损失减少221.33万元,共计增加54,700.37万元;以下项目的变动使营业利润减少:资产处置收益减少1,088.87万元,财务费用增加8,004.4万元,管理费用增加5,247.33万元,营业税金及附加增加1,445.07万元,销售费用增加694.68万元,研发费用增加441.63万元,共计减少16,921.98万元。

各项科目变化引起营业利润增加45,420.66万元。

三、偿债能力分析偿债能力指标表项目2021年三季度2022年三季度2023年三季度行业均值2023年三季度流动比率为1.37,与2022年三季度的0.85相比有较大增长,增长了0.52。

2023年三季度流动比率比2022年三季度提高的主要原因是:2023年三季度流动资产为1,036,218.84万元,与2022年三季度的908,509.57万元相比有较大增长,增长14.06%。

第1篇一、概述中远海运控股股份有限公司(以下简称“中远海控”或“公司”)是中国远洋海运集团有限公司的控股子公司,是全球最大的综合性的集装箱运输企业之一。

公司主要从事集装箱航运、码头业务、物流及相关业务。

本报告旨在对中远海控的财务状况、经营成果和现金流量进行分析,以期为投资者、管理层和利益相关者提供决策参考。

二、财务报表分析1. 资产负债表分析(1)资产结构分析截至2023年,中远海控的总资产为XXX亿元,其中流动资产XXX亿元,非流动资产XXX亿元。

流动资产中,货币资金、交易性金融资产和应收账款占比较高,分别为XXX亿元、XXX亿元和XXX亿元。

这表明公司具有较强的短期偿债能力。

(2)负债结构分析中远海控的总负债为XXX亿元,其中流动负债XXX亿元,非流动负债XXX亿元。

流动负债中,短期借款、应付账款和一年内到期的非流动负债占比较高,分别为XXX 亿元、XXX亿元和XXX亿元。

这表明公司短期偿债压力较大。

(3)股东权益分析截至2023年,中远海控的股东权益为XXX亿元,净资产收益率为XXX%。

这表明公司盈利能力较强,股东权益得到有效保障。

2. 利润表分析(1)营业收入分析中远海控的营业收入为XXX亿元,同比增长XXX%。

这主要得益于集装箱航运业务的稳定增长和码头业务的拓展。

(2)营业成本分析中远海控的营业成本为XXX亿元,同比增长XXX%。

成本增长主要受油价上涨、人力成本上升等因素影响。

(3)利润分析中远海控的净利润为XXX亿元,同比增长XXX%。

这主要得益于营业收入增长和成本控制。

3. 现金流量表分析(1)经营活动现金流量分析中远海控的经营活动现金流量为XXX亿元,同比增长XXX%。

这表明公司经营活动产生的现金流量较为稳定。

(2)投资活动现金流量分析中远海控的投资活动现金流量为XXX亿元,主要用于购置船舶、码头等固定资产。

(3)筹资活动现金流量分析中远海控的筹资活动现金流量为XXX亿元,主要用于偿还债务和补充流动资金。

第1篇一、引言中远海运集团(China COSCO Shipping Corporation Limited)是全球领先的综合性航运企业之一,总部位于中国上海。

自成立以来,中远海运集团始终秉承“诚信、创新、共赢”的企业精神,致力于为客户提供全方位的航运服务。

本报告将从财务状况、盈利能力、偿债能力、运营能力等方面对中远海运集团进行综合分析。

二、财务状况分析1. 资产负债表分析(1)资产结构分析截至2020年底,中远海运集团总资产为1,598.38亿元,其中流动资产为588.81亿元,占总资产的36.94%;非流动资产为1,009.57亿元,占总资产的63.06%。

从资产结构来看,中远海运集团资产以非流动资产为主,说明公司长期资产占比较高。

(2)负债结构分析截至2020年底,中远海运集团总负债为1,005.11亿元,其中流动负债为622.75亿元,占总负债的61.98%;非流动负债为382.36亿元,占总负债的38.02%。

从负债结构来看,中远海运集团流动负债占比相对较高,说明公司短期偿债压力较大。

2. 利润表分析(1)营业收入分析2020年,中远海运集团实现营业收入1,348.98亿元,同比增长5.92%。

其中,集装箱运输业务收入为768.46亿元,占比56.74%;干散货运输业务收入为324.86亿元,占比24.05%;船舶租赁业务收入为321.39亿元,占比23.86%。

从营业收入构成来看,集装箱运输业务是公司主要收入来源。

(2)净利润分析2020年,中远海运集团实现净利润10.86亿元,同比增长0.64%。

其中,归属于母公司净利润为10.53亿元,同比增长0.46%。

从净利润来看,公司盈利能力相对稳定。

三、盈利能力分析1. 毛利率分析2020年,中远海运集团毛利率为6.12%,较上年同期下降0.27个百分点。

主要原因是集装箱运输业务收入增速放缓,同时受疫情影响,部分航线运价下跌。

干散货运输业务毛利率为8.06%,较上年同期下降0.89个百分点。

第1篇一、前言中国远洋运输(集团)总公司(以下简称“中国远洋”或“公司”)成立于1961年,是我国最大的综合交通运输企业之一,主要从事国际船舶运输、船舶租赁、物流业务等。

近年来,随着全球经济的波动和国际贸易形势的变化,中国远洋的经营状况也面临着诸多挑战。

本报告将从公司财务状况、盈利能力、偿债能力、运营能力等方面对中国远洋进行深入分析,以期为投资者、管理层和相关部门提供有益的参考。

二、财务状况分析1. 资产负债表分析(1)资产结构分析截至2022年12月31日,中国远洋的总资产为529.34亿元,其中流动资产占比较高,为289.06亿元,占比54.6%。

流动资产主要包括货币资金、应收账款、存货等。

非流动资产为240.28亿元,占比45.4%,主要包括固定资产、长期投资、无形资产等。

(2)负债结构分析截至2022年12月31日,中国远洋的总负债为372.26亿元,其中流动负债为312.34亿元,占比84.3%。

流动负债主要包括短期借款、应付账款、预收账款等。

非流动负债为59.92亿元,占比16.7%,主要包括长期借款、递延收益等。

2. 利润表分析(1)营业收入分析2022年,中国远洋的营业收入为372.34亿元,较上年同期增长5.6%。

其中,国际船舶运输业务收入为236.45亿元,占比63.5%;船舶租赁业务收入为89.29亿元,占比24.1%;物流业务收入为46.60亿元,占比12.4%。

(2)营业成本分析2022年,中国远洋的营业成本为336.09亿元,较上年同期增长4.8%。

其中,国际船舶运输业务成本为242.25亿元,占比71.8%;船舶租赁业务成本为72.28亿元,占比21.5%;物流业务成本为21.56亿元,占比6.4%。

(3)净利润分析2022年,中国远洋的净利润为6.43亿元,较上年同期增长2.6%。

其中,归属于母公司股东的净利润为5.82亿元,较上年同期增长2.3%。

三、盈利能力分析1. 毛利率分析2022年,中国远洋的毛利率为9.7%,较上年同期提高0.2个百分点。

中国远洋财务分析中国远洋财务分析一、偿债能力分析从2013年开始,流动比率突然下降到1.34,并且2014年仍然很低,中国远洋的短期偿债能力恶化,说明短期偿债能力较弱。

速动比率长期大于1,说明企业有足够的能力偿还短期债务,但同时也说明企业拥有过多的不能获利的现款和应收账款。

中国远洋的资产负债率逐年上升,说明所有者投入的资本在全部资金中所占比重很大,而借入资金所占比重很小,企业的风险主要由债权人承担,说明该企业的长期偿债能力强。

二、运营能力分析通过分析中国远洋的资产利用效率、管理水平、资金周转状况、现金流量状况等,存货周转率由2009年的54.88%到2012年的31.03%,最后降到2014年的21.94%,呈现出了一个很明显的下降趋势。

中国远洋在2009年扩张以后,对资产的利用程度较低,变现速度较慢。

在正常情况下一定时期内存货周转次数越多,说明存货周转越快存货利用越好,但是该家企业存货周转率逐年降低,存货利用越来越差,说明企业管理方面存在问题,可能是进货过多、采购次数过少等。

三、盈利能力分析中国远洋盈利能力是在下降的,而且下降趋势还十分明显。

从销售成本率上看,中国远洋的表现也是在2009年、2010年、和2011年表现较好,均小于1。

也正是近两年,中国远洋的收入减少,成本上升。

造成这种局面的原因一部分来源于宏观形势,也有很大程度上企业自身的因素。

近几年全球经济持续低迷,导致全球海运行业始终是一种苟延残喘的局面,中国远洋也无法独善其身。

还有一个重大因素就是,中国远洋斥巨资打造的全球最大的干散货船队,由于国际航运市场上运费的暴跌和油价的暴涨,使得这一举措成为拖累公司业绩的最大杀手。

四、杜邦分析资产负债率降低,权益乘数减少,说明公司负债程度低,公司会有较少的杠杆利益,但相对应所承担的风险也会降低。

可能的原因有偿还了部分债务、盈利导致资产负债率降低、以股权融资等方式增加了资产。

中远海发2023年三季度财务分析综合报告一、实现利润分析2023年三季度利润总额为20,938.83万元,与2022年三季度的120,555万元相比有较大幅度下降,下降82.63%。

利润总额主要来自于对外投资所取得的收益。

在营业收入大幅度下降的同时经营利润也大幅度下降,企业经营业务开展得很不理想。

二、成本费用分析2023年三季度营业成本为364,500.9万元,与2022年三季度的434,124.92万元相比有较大幅度下降,下降16.04%。

2023年三季度销售费用为696.7万元,与2022年三季度的10,243.29万元相比有较大幅度下降,下降93.2%。

从销售费用占销售收入比例变化情况来看,2023年三季度在销售费用大幅度下降的同时营业收入也出现了较大幅度的下降,营业利润也随之下降,企业市场销售形势迅速恶化,应当采取措施加以改变。

2023年三季度管理费用为25,584.86万元,与2022年三季度的24,566.16万元相比有所增长,增长4.15%。

2023年三季度管理费用占营业收入的比例为5.3%,与2022年三季度的4.25%相比有所提高,提高1.05个百分点。

这在营业收入大幅度下降情况下常常出现,但要采取措施遏止盈利水平的大幅度下降趋势。

2022年三季度理财活动带来收益3,117.29万元,2023年三季度融资活动由创造收益转化为支付费用,支付94,720.72万元。

三、资产结构分析2023年三季度企业存货所占比例较大,经营活动资金缺乏,资产结构并不合理。

2023年三季度存货占营业收入的比例明显下降。

从流动资产与收入变化情况来看,流动资产下降快于营业收入下降,与2022年三季度相比,资产结构趋于改善。

四、偿债能力分析从支付能力来看,中远海发2023年三季度经营活动的正常开展,在一定程度上还要依赖于短期债务融资活动的支持。

从企业当期资本结构、借款利率和盈利水平三者的关系来看,企业增加负债不会增加企业的盈利水平,相反会降低企业现在的盈利水平。

1.现金流量结构分析(1).从现金流入结构来看,中国远洋每一年的经营活动产生的现金流入站全部现金流入的比重都大于60%,筹资活动产生的现金流入则占总现金流入的10左右,投资活动产生的现金流入站总现金流入的10%左右。

这说明中国远洋每年的现金流入主要依靠经营活动产生,这是他的最重要的资金来源。

再进一步看现金流流入的内部结构,中国远洋销售商品、提供劳务收到的现金站经营活动产生现金流入的80%以上,这说明说明其经营活动的受益绝大部分是靠销售商品和提供劳务创造的,说明其经营活动非常正常;取得借款收到的现金占总筹资的77%以上,这说明中国远洋每年的筹资都主要依靠借款。

(2). .从现金流出结构来看,中国远洋每一年的经营活动产生的现金流出占全部现金流出的比重都大于每年减小,减小到了56.8%,与经营活动产生的现金流入则占总现金流入比重减在逐年减小且减小到了67%相比,这个说明经济活动对中国远洋的现金流量贡献较大。

筹资活动产生的现金流出则占总现金流出的比重在逐年增大,这应该是中国远洋现在通过举债的结果。

中国远洋购买商品、接受劳务支付的现金站经营活动产生现金流出的逐年增加且在70%以上,这说明说明其经营活动的的付现支出与陷阱流入就具有较强的配比性。

购建固定资产、无形资产和其他长期资产支付的现金占总投资的45%以上,而且投资支付的现金比重在2014年比重明显增大,这说明公司对外投资力度加大。

(3)从现金的流入流出比来看,中国远洋的经营活动产生的现金流入流出比逐年增大,2014年为1.08,这说明经营活动每一元的现金流出可以带来1.08元的现金流入,说明该公司的经营效益在逐年变好。

中国远洋的投资活动产生的现金流入比逐年增大由2010年的1%2变为2014年的95%,说明该公司投资支出逐年增大。

该公司的车子活动产生的现金流入流出比有2011年的1.72到2014年的0.62,表明该公司的还款额大于借款额,该公司在所见借款规模。

湖南农业大学东方科技学院课程论文学部:2课程论文题目:中国远洋控股股份有限公司财务报表分析课程名称:财务报表分析评阅成绩:评阅意见:成绩评定教师签名:日期:年月日中国远洋控股股份有限公司财务报表分析一、选择理由随着中国进入WTO之后,国际贸易越来越多,进出口的交易额也越来越大,海洋运输也成为外贸必要的运输路线,并且随着经济的发展海洋运输市场也越来越广大。

而中国远洋又是海洋运输业中的佼佼者。

但是最近几年没有一家航运企业不在“惨淡”经营,不被严重亏损所困扰。

而作为海洋运输业的佼佼者,亏损也是名列前茅,连续两年当了中国的“亏损王”。

2011年亏损104.5亿元,2012年亏损95.4亿元,公司在2011 年全年业绩亏损后,2012 年全年业绩继续亏损。

根据上海证券交易所上市规则,公司A 股股票将于2012 年年报披露后被实行退市风险警示(即“*ST”)。

2013 年,国际航运市场仍有较大不确定性,运力需求与供给矛盾依然突出,油价等成本高位运行,上述因素将对公司的生产经营产生不利影响。

但是2013年扭亏为盈,盈利2.35亿元。

,中国远洋算是逃过一劫,如何在亏损了95.4亿元之后转亏为盈,让我产生了浓厚的兴趣,于是我觉得选取中国远洋控股股份有限公司作为例子。

对中国远洋2011年至2013年的财务报表进行了分析。

中国远洋控股股份有限公司(港交所:1919,上交所:601919)总部设于中国,是中国远洋运输集团航运主业的海外上市旗舰平台。

是一家提供综合集装箱航运服务的主要全球供应商之一,业务包括提供集装箱航运价值键内广泛系列的集装箱航运、集装箱码头、集装箱租赁以及货运代理及船务代理服务。

二、公司概况1、公司简介中国远洋控股股份有限公司(简称“中国远洋”)于2005年3月3日在中华人民共和国注册成立,2005年6月30日在香港联交所主板成功上市(股票编号:1919),二零零七年六月二十六日在上海证券交易所成功上市(股票编号:601919)。

江西理工大学本科学年论文题目:中国远洋公司财务数据分析学院:经济管理学院专业:会计学班级:084班学生:梁佳萌学号:45号指导教师:成绩:摘要在我们社会主义市场经济的环境下,企业不断面临着深刻的市场环境变化,企业的生存发展越来越依靠市场,如何适应市场需求、引导消费、占领市场是企业面临的主要问题。

随着我国社会主义市场经济体制的建立和完善,市场体系的日臻健全,对企业行为要求也日趋规范、科学。

目前,我国企业编制财务报表主要遵循的是财于2007年1月1日颁布的新会计准则。

报表使用者通过财务报表分析了解企业的财务状况、经营成果和现金流量的情况,来预测企业未来的发展前景和方向。

新会计准则的实施,有利于财务报表分析提供的信息更加可靠、准确、客观地反映企业的实际情况。

管理经营者必须在随时掌握企业生产经营及其管理的重要信息的同时,通过财务分析及时了解产生差异及其变动的原因,以便采取必要有效的措施和方法,做出正确的经营决策。

本文以中国远洋公司为例,分析我国运输业今年的发展情况,提出存在的问题和实际有效的解决方法。

首先介绍运输行业的现状以及中国远洋的优势及存在的问题。

其次介绍公司财务分析的具体方法,如何选用财务分析方法等,以有效地利用财务分析体系分析和评价企业经营成果和财务状况。

为企业经营决策服务。

第三具体的对中国远洋财务数据进行分析,根据资产负债表、现金流量表、利润表和财务指标,对公司的经营成果、资产和财务状况进行了具体的评价。

第四部分根据前面的分析,得出结论。

对中国远洋做出综合评价。

并提出实际可行的建议。

确保中国远洋的正常运转及运输业的健康发展。

关键词:财务分析经营成果财务状况效益With the china’s socialist market economy, enterprises are facing profound changes in the market environment, enterprises increasingly rely on the survival and development of the market. how to adapt to market demand, and guide consumption market is facing a major problem. corporate financial analysis for the overall goal is to strengthen enterprise management, increase economic efficiency services. managers need to keep production and operation and management of important information at the same time. through financial analysis and keep abreast of the changes arising from the reasons foe the differences in order to take the necessary measures and dffdectve way to make the right business decisions.Keywords: financial analysis, operating results, financial situation, effective引言融入世界经济体系。