第04讲_税法要素、税收立法与我国税法体系、税收执法

- 格式:doc

- 大小:71.50 KB

- 文档页数:5

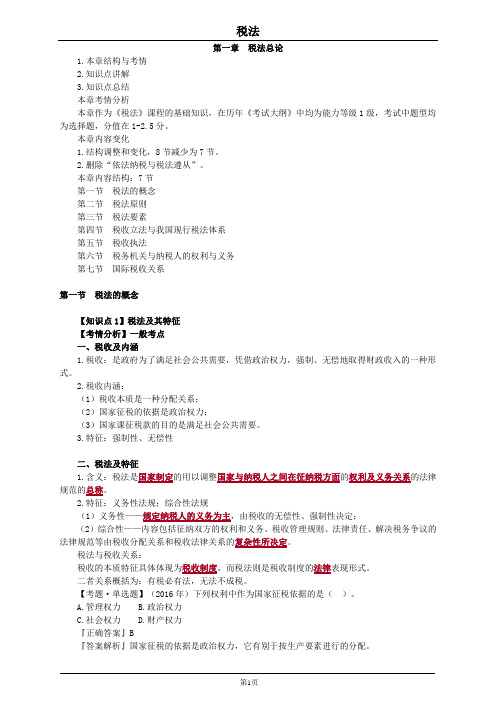

第一章税法总论1.本章结构与考情2.知识点讲解3.知识点总结本章考情分析本章作为《税法》课程的基础知识,在历年《考试大纲》中均为能力等级1级,考试中题型均为选择题,分值在1-2.5分。

本章内容变化1.结构调整和变化,8节减少为7节。

2.删除“依法纳税与税法遵从”。

本章内容结构:7节第一节税法的概念第二节税法原则第三节税法要素第四节税收立法与我国现行税法体系第五节税收执法第六节税务机关与纳税人的权利与义务第七节国际税收关系第一节税法的概念【知识点1】税法及其特征【考情分析】一般考点一、税收及内涵1.税收:是政府为了满足社会公共需要,凭借政治权力,强制、无偿地取得财政收入的一种形式。

2.税收内涵:(1)税收本质是一种分配关系;(2)国家征税的依据是政治权力;(3)国家课征税款的目的是满足社会公共需要。

3.特征:强制性、无偿性二、税法及特征1.含义:税法是国家制定的用以调整国家与纳税人之间在征纳税方面的权利及义务关系的法律规范的总称。

2.特征:义务性法规;综合性法规(1)义务性——规定纳税人的义务为主,由税收的无偿性、强制性决定;(2)综合性——内容包括征纳双方的权利和义务、税收管理规则、法律责任、解决税务争议的法律规范等由税收分配关系和税收法律关系的复杂性所决定。

税法与税收关系:税收的本质特征具体体现为税收制度,而税法则是税收制度的法律表现形式。

二者关系概括为:有税必有法,无法不成税。

【考题·单选题】(2016年)下列权利中作为国家征税依据的是()。

A.管理权力B.政治权力C.社会权力D.财产权力『正确答案』B『答案解析』国家征税的依据是政治权力,它有别于按生产要素进行的分配。

【知识点2】税收法律关系【考情分析】一般考点一、税收法律关系的构成二、税收法律关系的产生、变更与消灭税收法律关系的产生、变更与消灭必须有能够引起税收法律关系产生、变更或消灭的客观情况,也就是由税收法律事实来决定。

三、税收法律关系的保护税收法律关系的保护对权利主体双方是平等的。

试卷代号:2096国家开放大学2022年春季学期期末统一考试经济法学试题答案及评分标准(供参考)2022年7月一、单项选择题(每题只有一个正确答案,多选或少选、错选均不得分,每题2分,共10题/20分)1.A2.D3.B4.A5.B6.D7.A8.D9.B 10.B二、多项选择题(每题有两个或两个以上正确答案,多选或少选、错选均不得分,每题3分,共5题/15分)11.ABCD 12.ACD 13.ABCD 14.ABCD 15.ABCD三、名词解释题(每题5分,共4题/20分)16. 经济法经济法是调整在社会生产与再生产领域发生的市场规制关系和宏观调控关系的法律规范系统(或总称)。

简而言之,经济法是调整市场规制关系和宏观调控关系的法律规范的总称。

17. 政府的定价行为政府的定价行为是指政府价格主管部门或其他有关部门依照定价权限和适用范围制定政府指导价与定价的活动。

18. 反不正当竞争反不正当竞争法是指制止经营者采用欺骗、胁迫、利诱以及其他违背诚信原则的手段从事市场交易的各种不正当竞争行为,维护公平竞争的商业道德和交易秩序的法律制度。

19. 预算预算是经法定程序批准的国家各级人民政府和实行预算管理的各部门、各单位一定期间的财政或财务收支计划,有国家预算和单位预算之分。

四、简答题(每题10分,共3题/30分)20. 简述《消费者权益保护法》有关经营者义务的规定。

参考答案:《消费者权益保护法》在保护消费者权益的同时,也对经营者的行为进行规范。

经营者主要负有以下义务:(1)履行法定或约定义务、诚信经营义务;(1分)(2)听取意见和接受监督的义务;(1分)(3)保障人身、财产安全的义务;(1分)(4)信息披露的义务;(1分)(5)出具凭证和单据的义务;(1分)(6)商品和服务质量担保义务;(2分)(7)遵守格式条款使用规则的义务;(1分)(8)不得侵害消费者人格权益的义务;(1分)(9)不得侵害消费者个人信息安全的义务。

阐述税法的定义、作用、体系等基本理论。

税法基本概念详细介绍我国现行的主要税种,包括增值税、消费税、企业所得税等。

税种介绍讲解税收制度的构成、税收管辖权、税法的适用原则等。

税收制度介绍税收征收管理的程序、方法、手段等。

税收征收管理教学内容概述01知识目标掌握税法的基本概念和原理,了解我国现行的主要税种和税收制度。

02能力目标能够运用税法知识分析解决实际问题,具备初步的税收筹划能力。

03情感目标培养学生的税收意识和法治观念,增强社会责任感。

教学目标与要求01知识点02技能点税法的定义、作用、体系;主要税种的基本规定和计算方法;税收制度的构成和适用原则;税收征收管理的程序和方法。

运用税法知识分析解决实际问题的能力;税收筹划能力;税收计算和申报能力。

知识点与技能点03系统介绍税法的基本概念、原则、税种、税收程序等内容,为学生提供全面的税法知识框架。

理论讲授通过具体案例、模拟操作等方式,将理论知识与实际应用相结合,帮助学生深化理解和掌握。

实践应用引入经典案例和最新案例,让学生了解税法在实际操作中的应用和争议点,培养学生的案例分析能力。

案例分析理论讲授与实践结合选择具有代表性、争议性或实际意义的案例,确保案例与教学内容紧密相关。

案例选择小组讨论课堂展示与点评学生分组进行案例分析和讨论,提出自己的观点和解决方案,培养学生的团队协作和沟通能力。

各小组选派代表进行课堂展示,其他同学和教师进行点评和提问,促进课堂互动和交流。

030201案例分析与讨论鼓励学生随时提问,教师及时回答学生的疑问,确保学生对知识点的理解和掌握。

课堂提问与回答通过课堂小测验、练习题等方式,检验学生的学习效果,及时发现和解决问题。

课堂小测验与练习提供课后答疑时间和地点,针对学生的问题进行辅导和解答,确保学生的学习顺利进行。

课后答疑与辅导互动式教学与答疑税收概念、特征与分类税收概念税收是国家为了实现其职能,凭借政治权力,按照法律规定,强制、无偿地参与社会产品分配的一种形式。

论述我国税法的构成要素

我国税法的构成要素包括法律、行政法规、地方性法规和部门

规章等四个方面。

首先,税法是以宪法为依据的,宪法是我国的最

高法律,规定了国家的税收原则和税收制度的基本框架。

其次,国

家税法还包括立法机关制定的税收法律,主要是全国人民代表大会

及其常务委员会制定的税法,如《中华人民共和国税收法》等。

这

些法律规定了税收的种类、范围、税率、征收方式等具体内容。

第三,行政法规是国务院根据全国人民代表大会及其常务委员会授权

制定的关于税收的具体规定,如《中华人民共和国税收征收管理法》等。

第四,地方性法规是地方人民代表大会及其常务委员会根据国

家法律、行政法规制定的适用于本地区的税收规定,如各省、自治区、直辖市的地方税收法规。

最后,部门规章是国务院及其部门根

据法律、行政法规制定的具体税收管理规定,如国家税务总局发布

的关于税收管理的规章和规定。

这些构成要素共同构成了我国税法

的体系,为税收征收和管理提供了法律依据和制度保障。

精品课程《税法学》教案第一章税法学总论其他要素★教学重点:;掌握税法的定义,了解税法的分类、地位和作用;了解税收的产生过程及其职能作用;明确税收立法的原则、立法机关和程序,以及我国现行的税法体系。

★教学难点:掌握税法的定义,了解税法的分类、地位和作用;掌握速算扣除数的计算方法第一节税法学序论一、税法学研究的历史进程(一)西方学者对税法学的研究德国1919年颁布《德国税收通则》,税法开始从行政法中独立出来。

日本学者北野弘久的《税法学原论》是税法学理论的集大成之作。

(二)我国学者对税法学的研究20世纪80年代中期逐步重视税法学的研究和发展。

1985年北京大学刘隆亨教授编著的《国际税法》,1993年高尔森主编的《国际税法》2002年刘剑文主编的《税法学》(人民出版社),2004年刘剑文主编的《国际税法学》(第2版,北京大学出版社),2005年徐孟洲主编的《税法学》(普通高等教育“十五”规划教材)二、税法学的学科属性(一)税法学的基本性质1.税法学是研究税法现象及其规律的一门法学学科。

2.税法学是涉及多方面学科知识的一门边缘性学科。

3.税法学是理论密切联系实际的一门应用性学科。

(二)税法学的研究对象1.日本学者北野弘久在《税法学原论》中对租税的概念、税法学的出发点、基本研究方法等一系列基本问题,并主张结合判例进行研究,以拓展税法学研究对象的领域。

2. 我们认为,税法学的研究对象是税法这一特定社会现象及其产生、发展和变化的规律。

主要包括研究税收基础理论及税法地位、税法作用、税法原则、税法要素、税收立法和税收法律关系等理论,以及税收基本法、税收实体法和税收程序法等法律内容。

(三)税法学的基本特征1.研究内容的规范性。

2.专业基础的广泛性。

3.理论知识的实践性。

(四)税法学的学科体系1.税法学总论。

2.税收实体法研究。

3.税收程序法研究。

三、税法学与其他学科的关系(一)税法学与经济法学的关系(二)税法学与财政学的关系(三)税法学与税收学的关系(四)税法学与会计学的关系第二节税收基础理论一、税收的概念税收是国家凭借其政治权力,强制、无偿地参与国民收入分配取得财政收入的一种手段。

1.实行比例税率。

2.普遍征收。

3.税收负担由最终消费者承担。

4.实行价外税制度。

5.保持税收中性。

6.实行税款抵扣制度。

第一节征税范围与纳税义务人凡在中华人民共和国境内发生应税销售行为及进口货物的单位和个人,为增值税的纳税义务人。

一、征税范围的框架一般规定1.销售或者进口的货物(有形动产)2.销售劳务3.销售服务(营改增)特殊规定1.特殊项目2.特殊行为:(1)视同发生应税销售行为(2)混合销售(一)征税范围的一般规定1.销售或者进口的货物。

2.销售劳务。

3.销售服务(重点)。

1.销售或者进口的货物【解释1】货物指有形动产,包括电力、热力、气体在内。

【解释2】一般增值税的“销售”,必须符合两个条件:第一,货物的所有权转移;第二,必须有偿的转移。

【解释3】国际通行规则:对进口货物征税;一般情况下对出口货物实行退免税。

2.销售劳务:提供的加工、修理修配劳务【解释1】必须是有偿提供劳务。

单位或个体工商户聘用的员工为本单位或雇主提供劳务不属于增值税的征税范围。

【解释2】加工、修理修配的对象限于“有形动产”,对不动产的是修缮行为,属于建筑服务。

3.销售服务(营改增带来的新范围)销售服务、无形资产或者不动产,是指有偿提供服务、有偿转让无形资产或者不动产。

营改增进度销售服务:(1)交通运输服务、邮政服务、电信服务应税服务税率具体征税范围解释交通运输服务10%陆路运输服务、水路运输服务、航空运输服务和管道运输服务【解释】水路运输的程租、期租;航空运输的湿租按照交通运输服务征收增值税自2018年1月1日起,纳税人已售票但客户逾期未消费取得的运输逾期票证收入,按照“交通运输服务”缴纳增值税。

应税服务税率具体征税范围解释邮政服务10%包括邮政普遍服务、邮政特殊服务和其他邮政服务。

不包括邮政储蓄业务【解释1】邮政储蓄业务按金融服务税目征收【解释2】邮政代理按邮政服务缴纳增值税(10%)电信服务10%基础电信服务6%增值电信服务【解释】电信业务的分类:①基础电信服务,是指利用固网、移动网、卫星、互联网,提供语音通话服务的业务活动,以及出租或者出售带宽、波长等网络元素的业务活动。