税法第三讲

- 格式:ppt

- 大小:211.00 KB

- 文档页数:25

第一讲第一章税法总论教学目标:1.掌握税收的概念,理解税收的职能,了解税收的产生;2.掌握税法的概念,熟悉税收法规关系,了解税法的作用。

3.掌握税法的构成要素,并能分析运用;4.了解我国税制改革的进展情况;5.掌握我国现行的税法体系,明确目前开征的税种以及税法的分类;教学重点:1.我国现行的税法体系;2.税法的分类。

教学难点:税法的分类教学场所及教具:黑板、粉笔、课件、多媒体投影教学方法:讲授法、案例教学法、讨论法课内外作业:课内:配套学习指导、习题与项目实训教材第一部分的第一章第一节习题训练课外:了解当地税收情况教学过程及主要内容:【教学导入】从同学们谈谈对税收最早的了解引入一、税收的性质(一)税收的概念税收又称为“赋税"、“租税”、“捐税”,是国家为了实现其职能,凭借政治权力按照法律规定,强制地、无偿地参与社会剩余产品分配,以取得财政收入的一种规范形式。

可以从以下五个方面来理解.1.税收的本质是一种分配2.税收分配以国家为主体,凭借政治权力来实现3.税收分配的对象为剩余产品4.征税的目的是为了满足社会公共需要5.税收具有无偿性、强制性和固定性的特征(二)税收的产生税收是一个古老的历史范畴,已经有几千年的历史。

1.税收产生的条件一般认为,税收的产生取决于相互制约的两个条件:(1)国家的产生和存在。

国家的产生和存在是税收产生的前提条件,(2)私有财产制的存在和发展。

私有财产制度的出现同税收的产生也有着直接的必然联系,是税收产生的经济条件。

2.我国税收发展的历程(1)夏商周时期的“贡助彻”。

夏、商、周时代的贡、助、彻,是我国税收的雏形阶段。

(2)春秋时期鲁国的“初税亩”.初税亩顺应了土地私有制这一必然发展趋势,这是历史上一项重大的经济改革,也是我国农业税制从雏形阶段进入成熟时期的标志,正式确立起了以私有制为基础的,完全意义上的税收制度。

(三)税收的职能我国税收具有组织财政收入、调节经济和监督社会经济活动的职能。

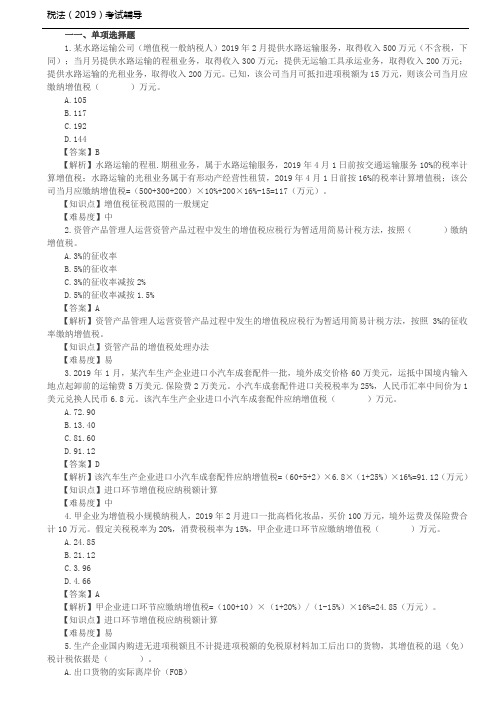

一一、单项选择题1.某水路运输公司(增值税一般纳税人)2019年2月提供水路运输服务,取得收入500万元(不含税,下同);当月另提供水路运输的程租业务,取得收入300万元;提供无运输工具承运业务,取得收入200万元;提供水路运输的光租业务,取得收入200万元。

已知,该公司当月可抵扣进项税额为15万元,则该公司当月应缴纳增值税()万元。

A.105B.117C.192D.144【答案】B【解析】水路运输的程租.期租业务,属于水路运输服务,2019年4月1日前按交通运输服务10%的税率计算增值税;水路运输的光租业务属于有形动产经营性租赁,2019年4月1日前按16%的税率计算增值税;该公司当月应缴纳增值税=(500+300+200)×10%+200×16%-15=117(万元)。

【知识点】增值税征税范围的一般规定【难易度】中2.资管产品管理人运营资管产品过程中发生的增值税应税行为暂适用简易计税方法,按照()缴纳增值税。

A.3%的征收率B.5%的征收率C.3%的征收率减按2%D.5%的征收率减按1.5%【答案】A【解析】资管产品管理人运营资管产品过程中发生的增值税应税行为暂适用简易计税方法,按照3%的征收率缴纳增值税。

【知识点】资管产品的增值税处理办法【难易度】易3.2019年1月,某汽车生产企业进口小汽车成套配件一批,境外成交价格60万美元,运抵中国境内输入地点起卸前的运输费5万美元.保险费2万美元。

小汽车成套配件进口关税税率为25%,人民币汇率中间价为1美元兑换人民币6.8元。

该汽车生产企业进口小汽车成套配件应纳增值税()万元。

A.72.90B.13.40C.81.60D.91.12【答案】D【解析】该汽车生产企业进口小汽车成套配件应纳增值税=(60+5+2)×6.8×(1+25%)×16%=91.12(万元)【知识点】进口环节增值税应纳税额计算【难易度】中4.甲企业为增值税小规模纳税人,2019年2月进口一批高档化妆品,买价100万元,境外运费及保险费合计10万元。

税法第三章习题答案税法第三章习题答案税法是一个涉及到每个人生活的重要领域,了解税法的基本原理和运作机制对于个人和企业来说都是非常重要的。

税法第三章是关于税收计算的章节,其中包括了一系列的习题,通过解答这些习题可以更好地理解税法的运作方式。

本文将针对税法第三章的习题进行解答,帮助读者更好地理解税收计算的相关知识。

1. 个人所得税的计算公式是什么?个人所得税的计算公式是:应纳税所得额 = 全年收入 - 全年减除费用 - 全年专项扣除 - 全年专项附加扣除。

其中,全年收入指的是个人全年的收入总额,全年减除费用是指个人全年的减除费用总额,全年专项扣除是指个人全年的专项扣除总额,全年专项附加扣除是指个人全年的专项附加扣除总额。

2. 企业所得税的计算公式是什么?企业所得税的计算公式是:应纳税所得额 = 全年收入总额 - 全年成本费用总额- 全年减免税额。

其中,全年收入总额指的是企业全年的收入总额,全年成本费用总额是指企业全年的成本费用总额,全年减免税额是指企业全年的减免税额。

3. 什么是税务机关?税务机关是指负责税收管理和征收工作的政府机关。

税务机关的主要职责包括征收税款、管理纳税人、开展税收宣传和咨询、处理税务纠纷等。

税务机关在税收管理中起着重要的作用,确保税收的正常征收和管理。

4. 什么是税务登记?税务登记是指纳税人按照法律规定,向税务机关申请登记,并获得纳税人资格和税务登记证书的过程。

税务登记是纳税人履行纳税义务的前提条件,也是税务机关管理纳税人的重要依据。

通过税务登记,税务机关能够对纳税人进行有效管理和监督。

5. 什么是税务检查?税务检查是税务机关对纳税人的税务情况进行核实和审查的活动。

税务机关可以通过税务检查来确认纳税人是否按照法律规定履行纳税义务,是否存在税收违法行为。

税务检查是税务机关履行税收管理职责的重要手段之一,有助于维护税收的公平和稳定。

6. 什么是税收违法行为?税收违法行为是指纳税人在纳税过程中违反税法规定的行为。

税法第三讲第九节纳税义务发⽣时间及纳税期限与销售额学习相融合,必须掌握⼀般规定:(⼀)销售货物或者应税劳务,为收讫销售款或者取得索取销售款凭据的当天。

(⼆)进⼝货物,为报关进⼝的当天。

具体规定:(⼀)采取直接收款⽅式销售货物,不论货物是否发出,均为收到销售额或取得索取销售额的凭据,并将提货单交给买⽅的当天。

(⼆)采取托收承付和委托银⾏收款⽅式销售货物,为发出货物并办妥托收⼿续的当天;(三)采取赊销和分期收款⽅式销售货物,为按合同约定的收款⽇期的当天;(不管收不收到款都计税[销项])(四)采取预收货款⽅式销售货物,为货物发出的当天;(五)委托其他纳税⼈代销货物,为收到代销单位销售的代销清单的当天;(六)销售应税劳务,为提供劳务同时收讫销售额或取得索取销售额的凭据的当天;(七)纳税⼈发⽣本章第⼀节“⼀、征税范围”中视同销售货物⾏为第(3)⾄第(8)项的,为货物移送的当天。

视同销售货物⾏为的(3)⾄(8)项为:(3)设有两个以上机构并实⾏统⼀核算的纳税⼈,将货物从⼀个机构移送⾄其他机构⽤于销售,但相关机构设在同⼀县(市)的除外;(4)将⾃产或委托加⼯的货物⽤于⾮应税项⽬;(5)将⾃产、委托加⼯或购买的货物作为投资,提供给其他单位或个体经营者;(6)将⾃产、委托加⼯或购买的货物分配给股东或投资者;(7)将⾃产、委托加⼯的货物⽤于集体福利或个⼈消费;(8)将⾃产、委托加⼯或购买的货物⽆偿赠送他⼈。

没有按照上述规定的纳税义务发⽣时间将实现的销售收⼊及时⼊账并计算纳税,⽽是采取延迟⼊账或不计销售收⼊等做法,以拖延纳税或逃避纳税。

这些做法都是错误的。

增值税的纳税期限分别为1⽇、3⽇、5⽇、10⽇、15⽇或者1个⽉。

纳税⼈的具体纳税期限,由主管税务机关根据纳税应纳税额的⼤⼩分别核定。

纳税⼈以1个⽉为⼀期纳税的,⾃期满之⽇起10⽇内申报纳税;以1⽇、3⽇、5⽇、10⽇或者15⽇为⼀期纳税的,⾃期满之⽇起5⽇内预缴税款,于次⽉1⽇起10⽇内申报纳税并结清上⽉应纳税款。