进出口税费计算(第5章第5节内容)

- 格式:docx

- 大小:27.03 KB

- 文档页数:16

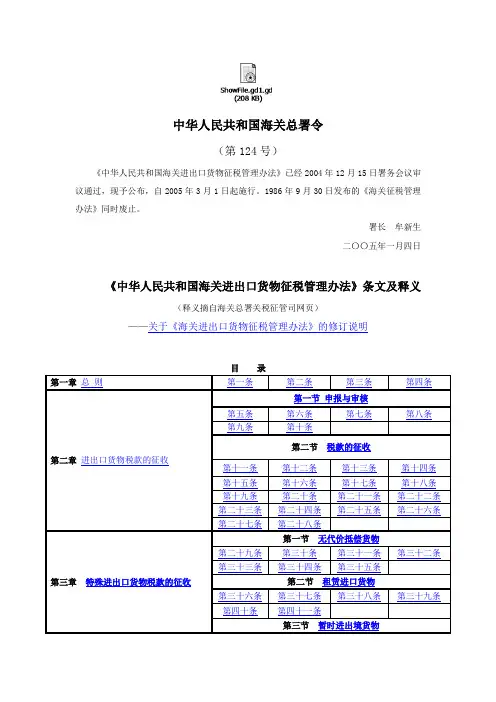

中华人民共和国海关总署令(第124号)《中华人民共和国海关进出口货物征税管理办法》已经2004年12月15日署务会议审议通过,现予公布,自2005年3月1日起施行。

1986年9月30日发布的《海关征税管理办法》同时废止。

署长牟新生二〇〇五年一月四日《中华人民共和国海关进出口货物征税管理办法》条文及释义(释义摘自海关总署关税征管司网页)——关于《海关进出口货物征税管理办法》的修订说明目录海关专用缴款书(电子件格式)退税申请书(电子件格式)收入退还书(海关专用)附件:5. 海关补征税款告知书(电子件格式)正文《中华人民共和国海关进出口货物征税管理办法》条文及释义第一章总则第一条为了保证国家税收政策的贯彻实施,加强海关税收管理,确保依法征税,保障国家税收,维护纳税义务人的合法权益,根据《中华人民共和国海关法》(以下简称《海关法》)、《中华人民共和国进出口关税条例》(以下简称《关税条例》)及其他有关法律、行政法规的规定,制定本办法。

【释义】本条是关于《中华人民共和国海关进出口货物征税管理办法》(以下简称《征管办法》)立法目的与立法依据的条款。

制定任何法律、法规、规章等都有立法目的。

《征管办法》属于立法层级中的部门规章级别,以其上位法(包括《海关法》、《关税条例》等法律、行政法规)作为立法依据。

一、立法目的首先是为了“保证国家税收政策的贯彻实施”。

国家的税收政策,是国家根据一定时期国民经济运行状况,运用税收手段以达到其特定的经济、政治目的的行为准则。

它是国家经济政策的重要组成部分,是国家有意识活动的产物。

国家制定税收政策的目的,是为了充分利用税收筹集财政收入,调控利益分配,促进经济发展。

宏观意义上的税收政策,是指政府为实现一定的宏观经济目标而确定的税收工作的指导方针及相应的税收措施,其实施过程是由政策决策主体、政策目标、政策手段、目标与手段之间的内在联系、政策效果评价和信息反馈等内容组成的一个完整的调控系统。

一、单选题:1、纳税义务人、担保人超过( )仍未缴纳税款的,海关可以采取强制措施扣缴。

( )A、15天B、1个月C、3个月D、6个月标准答案:c2、由国务院根据某个单位、某类商品、某个时期或某批货物的特殊情况,按规定给予特别的临时性的减免税优惠是指( )。

A、法定减免税B、特定减免税C、临时减免税D、政策性减免税标准答案:c解析:政策性减免税是指特定减免税。

3、下列进口货物中,属于法定免税进口的货物是( )。

A、某三资企业以保税方式进口的生产原材料B.某大学进口用于科研实验用器材C、某化妆品公司用于广告宣传而进口的免费赠送的试用化妆品D.残疾人进口的残疾人专用轮椅标准答案:c解析:法定减免税货物包括:1、关税税额在人民币50元以下的一票货物;2、无商业价值的广告品和货样;3、外国政府、国际组织无偿赠送的物资;4、在海关放行前遭受损坏或者损失的货物;5、进出境运输工具装载的途中必需的燃料、物料和饮食用品;6、中华人民共和国缔结或者参加的国际条约规定减征、免征关税的货物、物品;7、法律规定减征、免征关税的其他货物、物品。

C选项是无商业价值的广告用品,所以应选C答案。

ABD属于特定减免税货物的范围。

4、下列进出口货物中,属于法定减免税范围的是( )A.关税完税价格在人民币50元以下的一票货物B.无商业价值的货样、广告品C.外国政府、国际组织、商业机构无偿赠送的物资D.在海关放行后遭受损坏或损失的货物标准答案:b解析:A选项应为关税税额在人民币50元以下的一票货物;C选项商业机构无偿赠送的物资属于一般进口货物;D选项应为在海关放行前遭受损坏或者损失的货物。

5、关税税额在人民币( )以下的一票进出口货物,免征关税。

A、50元B、500元C、200元D、100元标准答案:a6、海关补征进出口货物关税和进口环节代征税时,应向纳税人填发( ).A、收入退还书B、海关专用缴款书C、海关行政事业收费专用票据D、征免税证明标准答案:b7、因收发货人或其代理人违反规定造成的少征或者漏征,海关在( )内可以追征。

第5节进出口税费的计算海关征收的关税、进口环节税、滞纳金、滞报金等一律以人民币计征,起征点为人民币50元;完税价格、税额采用四舍五入法计算至分,分以下四舍五入(滞报金计算至元)。

进出口货物的成交价格及有关费用以外币计价的,计算税款前海关按照该货物适用税率之日所适用的计征汇率折合为人民币计算完税价格。

海关每月使用的计征汇率为上一个月的第三个星期三(第三个星期三为法定节假日的,顺延采用第四个星期三)中国人民银行公布的基准汇率;以基准汇率以外的外币计价的,采用同一时间中国银行公布的现汇买入价和现汇卖出价的中间值(人民币元后采用四舍五人法保留4位小数)。

如上述汇率发生重大波动,海关总署认为必要时,可发布公告,另行规定计征汇率。

一、进出口关税税款的计算(一)进口关税税款的计算海关按照《关税条例》的规定,以从价、从量或者国家规定的其他方式对进出口货物征收关税。

目前,我国对进口关税采用的计征标准主要有:从价关税、从量关税、复合关税等。

自2006年1月1日起,对配额外进口一定数量的棉花实行5%~40%的滑准税。

1.从价关税(1)从价关税是以进口货物的完税价格作为计税依据,以应征税额占货物完税价格的百分比作为税率,货物进口时,以此税率和实际完税价格相乘计算应征税额。

(2)计算公式应征进口关税税额=完税价格×法定进口关税税率减税征收的进口关税税额=完税价格×减按进口关税税率(3)计算程序①按照归类原则确定税则归类,将应税货物归入恰当的税目税号;②根据原产地规则和税率使用原则,确定应税货物所适用的税率;③根据完税价格审定办法和规定,确定应税货物的CIF价格;④根据汇率使用原则,将以外币计价的CIF价格折算成人民币(完税价格);⑤按照计算公式正确计算应征税款。

(4)计算实例实例一:国内某公司向香港购进日本皇冠牌轿车10辆,成交价格合计为FOB香港120,000.00美元,实际支付运费5,000美元,保险费800美元。

第五章进出口税费第四节进出口税费的计算本章学习要点:掌握从价税税款的计算掌握从量税税款的计算掌握出口关税税款的计算掌握滞纳金的计算1.海关征收的关税、进口环节增值税、进口环节消费税、船舶吨税、滞纳金等税费一律以人民币计征,起征点为人民币50元起。

完税价格、税额采用四舍五入法计算至分,2.成交价格及有关费用以外币计价的,先按货物适用税率之日所适用的计征汇率折合人民币计算完税价格。

3.海关每月使用的计征汇率为上一个月第三个星期三(假日则顺延至第四个星期三)中国人民银行外汇折算价,元后用四舍五入法保留4位小数。

典型试题:(2007多选)下列税费中,不足人民币50元免予征收的是:A.滞纳金B.关税C.增值税D.消费税答案:ABCD一、进出口关税税款的计算(一)进口关税税款的计算1.从价关税(掌握)(1)计算公式应征进口关税税额=进口货物完税价格×进口从价格税税率减税征收的进口关税税率=进口货物完税价格×减按进口关税税率(2)计算程序第一步:确定货物的完税价格(即确定货物的CIF报价)第二步:根据汇率适用原则将外币计算为人民币第三步:按照公式计算应该征收的税款(3)计算实例实例一:国内某公司向香港购进日本皇冠轿车10辆,成交价格合计为FOB香港120,000.00美元,实际支付运费5,000美元,保险费800美元。

已知该轿车的汽缸容量2000cc,适用中国银行的外汇折算价为1美元=人民币6.8396元,计算应征进口关税。

(原产国日本适用最惠国税率25%;)计算方法:第一步:确定货物的完税价格(即确定货物的CIF报价)审定完税价格为125,800美元(120,000.00美元+5,000美元+800美元);第二步:根据汇率适用原则将外币计算为人民币将外币价格折算成人民币为860,421.68元;第三步:按照公式计算应该征收的税款应征进口关税税额=完税价格×法定进口关税税率=860,421.68×25%=215,105.42(元)实例二:国内某远洋渔业企业向美国购进国内性能不能满足需要的柴油船用发动机2台,成交价格合计为CIF境内目的地口岸680,000.00美元。

进出口税费计算(第5章第5节内容)第5节进出口税费的计算海关征收的关税、进口环节税、滞纳金、滞报金等一律以人民币计征,起征点为人民币50元;完税价格、税额采用四舍五入法计算至分,分以下四舍五入(滞报金计算至元)。

进出口货物的成交价格及有关费用以外币计价的,计算税款前海关按照该货物适用税率之日所适用的计征汇率折合为人民币计算完税价格。

海关每月使用的计征汇率为上一个月的第三个星期三(第三个星期三为法定节假日的,顺延采用第四个星期三)中国人民银行公布的基准汇率;以基准汇率以外的外币计价的,采用同一时间中国银行公布的现汇买入价和现汇卖出价的中间值(人民币元后采用四舍五人法保留4位小数)。

如上述汇率发生重大波动,海关总署认为必要时,可发布公告,另行规定计征汇率。

一、进出口关税税款的计算(一)进口关税税款的计算海关按照《关税条例》的规定,以从价、从量或者国家规定的其他方式对进出口货物征收关税。

目前,我国对进口关税采用的计征标准主要有:从价关税、从量关税、复合关税等。

自2006年1月1日起,对配额外进口一定数量的棉花实行5%~40%的滑准税。

1.从价关税(1)从价关税是以进口货物的完税价格作为计税依据,以应征税额占货物完税价格的百分比作为税率,货物进口时,以此税率和实际完税价格相乘计算应征税额。

(2)计算公式应征进口关税税额=完税价格×法定进口关税税率减税征收的进口关税税额=完税价格×减按进口关税税率(3)计算程序①按照归类原则确定税则归类,将应税货物归入恰当的税目税号;②根据原产地规则和税率使用原则,确定应税货物所适用的税率;③根据完税价格审定办法和规定,确定应税货物的CIF价格;④根据汇率使用原则,将以外币计价的CIF价格折算成人民币(完税价格);⑤按照计算公式正确计算应征税款。

(4)计算实例实例一:国内某公司向香港购进日本皇冠牌轿车10辆,成交价格合计为FOB香港120,000.00美元,实际支付运费5,000美元,保险费800美元。

已知汽车的规格为4座位,汽缸容量2,000cc,外汇折算率l美元=人民币8.2元,计算应征进口关税。

计算方法:确定税则归类,汽缸容量2,000cc的小轿车归入税目税号8703.2314:原产国日本适用最惠国税率28%;(1)审定完税价格为125,800美元(120,000.00美元+5,000美元+800美元);将外币价格折算成人民币为l,031,560.00元;(2)应征进口关税税额=完税价格×法定进口关税税率=1,031,560.00×28%=288,836.80(元)2.从量关税(1)从量关税是以进口商品的数量、体积、重量等计量单位计征关税的方法。

计税时以货物的计量单位乘以每单位应纳税金额即可得出该货物的关税税额。

(2)计算公式应征进口关税税额=货物数量×单位税额(3)计算程序①按照归类原则确定税则归类,将应税货物归入恰当的税目税号;②根据原产地规则和税率使用原则,确定应税货物所适用的税率;③确定其实际进口量;④根据完税价格审定办法、规定,确定应税货物的CIF价格(计征进口环节增值税时需要);⑤根据汇率使用原则,将外币折算成人民币(完税价格);⑥按照计算公式正确计算应征税款。

(4)计算实例实例三:国内某公司从香港购进柯达彩色胶卷50,400卷(宽度=35毫米,长度不超2米),成交价格合计为CIF境内某口岸lO.00港币/卷,已知外币折算率为1港币=人民币1.1元,计算应征进口关税。

计算方法:确定税则归类,彩色胶卷归人税目税号3702.5410;原产地香港适用最惠国税率30元/m2;确定其实际进口量50,400卷×O.05775m2/卷(以规定单位换算表折算,规格“135/36”1卷=0.05775m2)=2,910.6m2;审定完税价格为504,000港币;将外币总价格折算成人民币为554,400.00元(计征进口环节增值税时需要);应征进口关税税额=货物数量×单位税额=2,910.6m2×30元/m2=87,318.00(元)3.复合关税(略)(1)复合关税是对某种进口商品混合使用从价税和从量税计征关税。

(2)计算公式应征进口关税税额=货物数量×单位税额+完税价格×关税税率(3)计算程序①按照归类原则确定税则归类,将应税货物归人恰当的税目税号;②根据原产地规则和税率使用原则,确定应税货物所适用的税率;③确定其实际进口量;④根据完税价格审定办法、规定,确定应税货物的完税价格;⑤根据汇率使用原则,将外币折算成人民币;⑥按照计算公式正确计算应征税款。

(4)计算实例实例四:国内某一公司,从日本购进广播级电视摄像机40台,其中有20台成交价格为CIF境内某口岸4,000美元/台,其余20台成交价格为CIF境内某口岸5,200美元/台,已知外币折算率l美元=人民币8.2元,计算应征进口关税。

计算方法:确定税则归类,该批摄像机归入税目税号8525.3091;原产国日本关税税率适用最惠国税率,其中CIF境内某口岸4,000美元/台的关税税率为单一从价税35%;CIF境内某口岸5,200美元/台的关税税率为12,960元从量税再加3%的从价关税;确定后成交价格合计为80,000美元和104,000美元;将外币价格折算成人民币为656,000元和852,800元;按照计算公式分别计算进口关税税款。

单一从价进口关税税额=完税价格×进口关税税率=656,000,00×35%=229,600.00(元)复合进口关税税额=货物数量×单位税额+完税价格×关税税率=20×12,960元/台+852,800.00×3%=259,200.00+25,584.00=284,784.00(元)合计进口关税税额=从价进口关税税额+复合进口关税税额=229,600.00+284,784.00=514,384.00(元)4.滑准关税2010年我国对关税配额外进口的一定数量的棉花实行5%-40%的滑准税。

确定滑准税率的具体方式如下:(1)当进口棉花完税价格高于或等于14元/千克时,按0.570元/千克计征从量税。

(2)当进口棉花完税价格低于14元/千克时,税率按下列公式确定。

计算公式R i =8.23/Pi+3.235%×Pi-1 (Ri≤40%)其中:Ri—暂定关税税率,当按上述公式计算时其值高于40%时,取值40% Pi—关税完税价格(元/千克)应征税款计算公式:应征进口关税税额=完税价格*关税税率计算程序(1)根据完税价格审定办法、规定,确定应税货物的完税价格(2)将完税价格折算成人民币,并折算成 *元/千克(3)将折算后的*元/千克与14元/千克比较,最终确定税率(4)按从价税或从量税计算应征关税款。

计算实例实例五:国内某公司购进配额外未梳棉花1吨,原产地为美国,成交价格为CIF 某口岸980.00美元。

经海关核准确认征收滑准税,已知其适用中国银行的外汇折算价为1美元=人民币7.0648元,计算应征进口关税税款。

计算方法:审定完税价格:980美元×7.0648元/美元=6,923.50元,折算后每千克为6.924元/千克,低于14元/千克,按照滑准关税税率计征关税;根据进口暂定关税税率(滑准关税税率)公式计算其暂定关税税率:R i =8.23/Pi+3.235%×Pi-1 (Ri≤40%)该批棉花暂定关税税率=8.23/Pi+3.235%×Pi-1=8.23/6.924+3.235%×6.924-1=0.412611该滑准关税税率计算后为41.26%,大于40%,按照40%的关税税率计征关税。

应征进口关税税额=暂定关税税率×完税价格=6,923.50×40%=2,769.40(元)实例六:某加工生产企业内销一批配额外未梳棉花1吨,原产地为美国,成交价格为CIF某口岸1,020美元。

经海关核准确认征收滑准税,已知其适用中国银行的外汇折算价为1美元=人民币7.0648元,计算应征进口关税税款。

计算方法:审定完税价格:1,020美元×7.0648元/美元=7,206.10元,折算后每千克为7.206元,低于14元/千克,按照滑准关税税率计征关税;根据进口暂定关税税率(滑准关税税率)公式计算其暂定关税税率:该批棉花暂定关税税率=8.23/Pi +3.235%×Pi-1= 8.23/7.206+3.235% ×7.206 -1= 0.3752该滑准关税税率计算后为37.52%,小于40%,按照实际计算的关税税率计征关税。

应征进口关税税额=暂定关税税率×完税价格(美元)×汇率=7,206.10×37.5%=2703.73(元)实例:国内某公司购进配额外未梳棉花1吨,原产地为美国,成交价格为CIF某口岸2.14美元/千克。

经海关核准确认征收滑准税,已知其适用中国银行的外汇折算价为1美元=人民币6.5718元,计算应征进口关税税款。

计算方法:审定完税价格:2.14×6.5718=14.064,高于14元/千克,按0.570元/千克计征从量税;应征进口关税税额=进口货物数量×暂定关税税率=1000×0.570=570(元)(三)出口关税税款的计算1.实行从价计征标准的出口关税的计算方法(1)计算公式应征出口关税税额=完税价格×出口关税税率完税价格=FOB÷(1+出口关税税率)(2)计算程序①按照归类原则确定税则归类,将应税货物归人恰当的税目税号;②根据完税价格审定办法、规定,确定应税货物的FOB价格;③根据汇率使用原则和税率使用原则,将外币折算成人民币;④按照计算公式正确计算应征出口关税税款。

(3)计算实例实例:国内某企业从广州出境合金生铁一批,申报出口量86吨,每吨价格为FOB 广州98美元。

已知外汇折算率1美元=人民币8.2元,要求计算出口关税。

计算方法:确定税则归类,该批合金生铁归入税目税号7201.5000,税率为20%;审定FOB为8,428美元;将外币价格折算成人民币为69,109.60元;出口关税税额=FOB÷(1+出口关税税率)×出口关税税率=69,109.60÷(1+20%)×20%=57,591.33×20%=ll,518.27(元)2.实行从量计征标准的出口关税的计算方法(略)(1)计算公式应征出口关税税额=货品数量×单位税额(2)计算程序①按照归类原则确定税则归类,将应税货物归人恰当的税目税号;②根据原产地规则和税率使用原则,确定应税货物所适用的税率;③确定其实际出口量;④按照计算公式正确计算应征出口关税税款。