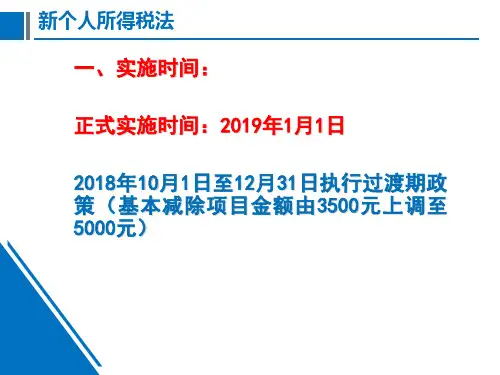

新个人所得税法讲解共69页

- 格式:ppt

- 大小:5.98 MB

- 文档页数:69

中华人民共和国个人所得税法(1980年9月10日第五届全国人民代表大会第三次会议通过根据1993年10月31日第八届全国人民代表大会常务委员会第四次会议《关于修改<中华人民共和国个人所得税法>的决定》第一次修正根据1999年8月30日第九届全国人民代表大会常务委员会第十一次会议《关于修改<中华人民共和国个人所得税法>的决定》第二次修正根据2005年10月27日第十届全国人民代表大会常务委员会第十八次会议《关于修改<中华人民共和国个人所得税法>的决定》第三次修正根据2007年6月29日第十届全国人民代表大会常务委员会第二十八次会议《关于修改<中华人民共和国个人所得税法>的决定》第四次修正根据2007年12月29日第十届全国人民代表大会常务委员会第三十一次会议《关于修改<中华人民共和国个人所得税法>的决定》第五次修正根据2011年6月30日第十一届全国人民代表大会常务委员会第二十一次会议《关于修改<中华人民共和国个人所得税法>的决定》第六次修正根据2018年8月31日第十三届全国人民代表大会常务委员会第五次会议《关于修改<中华人民共和国个人所得税法>的决定》第七次修正)第一条在中国境内有住所,或者无住所而一个纳税年度内在中国境内居住累计满一百八十三天的个人,为居民个人。

居民个人从中国境内和境外取得的所得,依照本法规定缴纳个人所得税。

在中国境内无住所又不居住,或者无住所而一个纳税年度内在中国境内居住累计不满一百八十三天的个人,为非居民个人。

非居民个人从中国境内取得的所得,依照本法规定缴纳个人所得税。

纳税年度,自公历一月一日起至十二月三十一日止。

第二条下列各项个人所得,应当缴纳个人所得税:(一)工资、薪金所得;(二)劳务报酬所得;(三)稿酬所得;(四)特许权使用费所得;(五)经营所得;(六)利息、股息、红利所得;(七)财产租赁所得;(八)财产转让所得;(九)偶然所得。

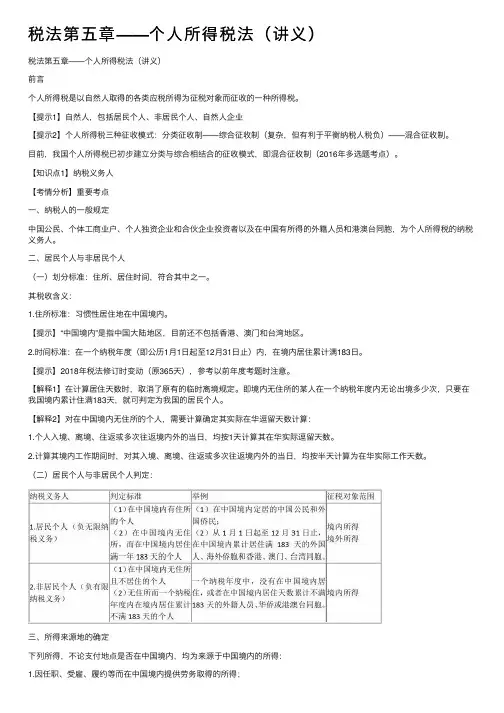

税法第五章——个⼈所得税法(讲义)税法第五章——个⼈所得税法(讲义)前⾔个⼈所得税是以⾃然⼈取得的各类应税所得为征税对象⽽征收的⼀种所得税。

【提⽰1】⾃然⼈,包括居民个⼈、⾮居民个⼈、⾃然⼈企业【提⽰2】个⼈所得税三种征收模式:分类征收制——综合征收制(复杂,但有利于平衡纳税⼈税负)——混合征收制。

⽬前,我国个⼈所得税已初步建⽴分类与综合相结合的征收模式,即混合征收制(2016年多选题考点)。

【知识点1】纳税义务⼈【考情分析】重要考点⼀、纳税⼈的⼀般规定中国公民、个体⼯商业户、个⼈独资企业和合伙企业投资者以及在中国有所得的外籍⼈员和港澳台同胞,为个⼈所得税的纳税义务⼈。

⼆、居民个⼈与⾮居民个⼈(⼀)划分标准:住所、居住时间,符合其中之⼀。

其税收含义:1.住所标准:习惯性居住地在中国境内。

【提⽰】“中国境内”是指中国⼤陆地区,⽬前还不包括⾹港、澳门和台湾地区。

2.时间标准:在⼀个纳税年度(即公历1⽉1⽇起⾄12⽉31⽇⽌)内,在境内居住累计满183⽇。

【提⽰】2018年税法修订时变动(原365天),参考以前年度考题时注意。

【解释1】在计算居住天数时,取消了原有的临时离境规定。

即境内⽆住所的某⼈在⼀个纳税年度内⽆论出境多少次,只要在我国境内累计住满183天,就可判定为我国的居民个⼈。

【解释2】对在中国境内⽆住所的个⼈,需要计算确定其实际在华逗留天数计算:1.个⼈⼊境、离境、往返或多次往返境内外的当⽇,均按1天计算其在华实际逗留天数。

2.计算其境内⼯作期间时,对其⼊境、离境、往返或多次往返境内外的当⽇,均按半天计算为在华实际⼯作天数。

(⼆)居民个⼈与⾮居民个⼈判定:三、所得来源地的确定下列所得,不论⽀付地点是否在中国境内,均为来源于中国境内的所得:1.因任职、受雇、履约等⽽在中国境内提供劳务取得的所得;2.将财产出租给承租⼈在中国境内使⽤⽽取得的所得;3.转让中国境内的不动产等财产或者在中国境内转让其他财产取得的所得;4.许可各种特许权在中国境内使⽤⽽取得的所得;5.从中国境内的企业、事业单位、其他组织以及居民个⼈取得的利息、股息、红利所得。

解读最新个人所得税个人所得税的概述个人所得税的计算目录个人所得税专项附加扣除讲解案例分析个人所得税的概述个人所得税的概念和功能 / 个人所得税的纳税人 / 个人所得税征税对象个人所得税的概念和功能个人所得税是以个人(自然人)取得的各项应税所得为征税对象所征收的一种税,是政府利用税收对个人收入进行调节的一种手段。

:居民纳税人应当承担无限纳税义务,即就其在中国境内和境外取得的所得,依法缴纳个人所得税。

凡在中国境内有住所,或者无住所而在境内居住满一年的个人,就是我国居民纳税人。

居民纳税人非居民纳税人承担有限纳税义务,即只须就其来源于我国境内所得缴纳个人所得税在中国境内无住所又不居住,或者无住所而在境内居住不满一年的个人,只要在我国境内取得了所得,就是非居民纳税人。

非居民纳税人有住所:因户籍、家庭、经济利益关系而在中国境内习惯性居住的个人。

无住所:在一个纳税年度中,在中国境内居住满365天,临时离境一次,不超过30天或者多次累积不超过90天的不扣减日数。

按照国际惯例,我国在个人所得税纳税人的界定上采用了居所和居留时间两个标准,将纳税人区分为01 02工资、薪金所得工资、薪金所得,是指个人因任职或者受雇而取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。

不属于工资薪金性质的补贴:1.独生子女补贴。

2.托儿补助费。

3.差旅费津贴、误餐补贴。

等劳务报酬所得劳务报酬所得,是指个人独立从事各种非雇佣劳务取得的所得。

从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、新闻、广播、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务代办服务以及其他劳务报酬的所得。

(个人兼职取得的收入)03 04稿酬所得,是指个人因其作品以图书、报刊形式出版、发表而取得的所得。

这里所说的作品,包括文学作品、书画作品、摄影作品,以及其他作品。