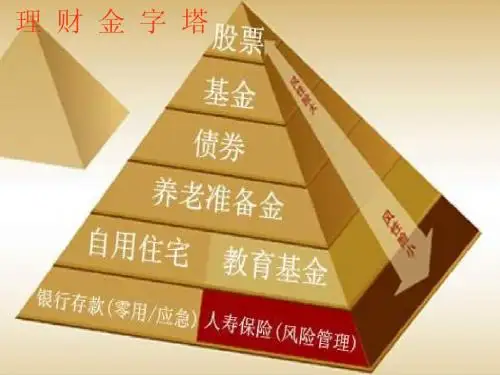

理财金字塔

- 格式:ppt

- 大小:1015.00 KB

- 文档页数:25

常用定期投资理财方式介绍常用定期投资理财方式介绍_定期投资理财方式“有一份稳定、高效的财宝增值方法,才能让你的财务状况长期稳定。

”合理规划,明智理财,才能实现理财目标的顺当达成。

这里我为大家整理了关于常用定期投资理财方式介绍,便利大家学习了解,盼望对您有关心!常用定期投资理财方式介绍一、金字塔式储蓄法详细操作:假如手头现在有一万元,可以分成四份来存,而每次存的金额成金字塔状。

具体点说,就是把1万元分成1000元,2000元,3000元,4000元共四次存一年定期理财。

用这种方法,假如急需用1000元时,可以只转让1000元的订单,这样,损失的定期利息,只是这1000元的,而其他9000元的定期利息照样享受。

优点:用这种方法,可以避开原本只需要提取小额现金却不得不动用大额订单的弊端,削减了不必要的利息损失。

二、月月定存法详细操作:每月存入肯定的钱款,全部订单年限相同,但到期日期分别相差一个月,共十二次。

这种方法适合于上班族,月月领工资,月月攒钱。

比如说,每月定期理财的期限设为一年,每月这么做,一年下来,就会有12张一年期的定期理财订单。

从其次年开头,每个月都会有一张订单到期,享受一年定期理财收益率,假如有急用,就可以使用这笔钱,也不会损失利息,假如没有急用,可以再次续存,而且从其次年开头,就可以把每月要存的钱添加到当月到期的这个订单之中,连续滚动存款,每到一个月就把当月要存的钱添加到当月到期的理财订单中,重新做一张订单。

优点:这种方法不仅能够很好地聚集财宝,又能最大限度地发挥定期理财的敏捷性。

而且,可以依据自己的耐力,选定不同的订单数量方法,比如说24张订单法,36张法订单法等……三、分项储蓄法(也称递进式储蓄法)详细操作:将储蓄的资金分成若干份,分别存在不同的账户里或在同一个账户里设定不同存期的储蓄方法,而且存款的期限最好是逐年递增的。

比如说张先生有8万元的现金准备做理财,于是,用其中的2万元存360你财宝小活宝,作为家庭生活的备用金,不仅能获得高达5%的年化收益率,还能随时支取;另外6万元分别用2万元做一年期定期理财,用2万元做两年期定期理财,用2万元做三年期定期理财。

理财投资最佳选择:金字塔模式形象地説,家庭理财的资产配置就像一座金字塔,健康的家庭理财结构应该遵循金字塔原则,金字塔底层的部分为“保障”,要把风险管理做得很好,确保不会因突然发生风险事故而造成收入中断,减少甚至增加额外的支出,导致家庭成员连最基本的生存都无法保证;第二层为“储蓄”,包括儿童教育金,养老金及长期储蓄等规划;第三层则是“投资”,在第一、第二层都稳固的前提下,将多余的钱用来投资,藉由投资工具的选择和运用,“钱生钱”,进而更好地达成理财目标。

以上所介绍的“家庭理财金字塔”只是一个最基本的模型,当然还有各种不同类型或更复杂的金字塔模型,但不论是哪一种模型,必然都会强调先做好风险管理,建立保障的重要性。

最后,可根据理财意识和理财经验的不同,选择不同的金字塔模型。

详细的来说,位于金字塔底部的可以是存款、保险、银行理财产品、债券(债券基金)、货币基金等本金损失风险极小、收益较为固定的安全资产,在整个资产配置中所占比例较高;位于金字塔中部的则可以是信托、平衡型基金等;位于金字塔顶部的是股票、期货、贵金属等价格波动大、潜在收益高的风险资产,所占比例较低。

一般而言,宏观经济复苏期权益类产品表现最优,过热期商品类产品表现最优,权益类产品表现也相对较好,滞胀期现金管理类产品收益稳定,同时信托产品收益率也有较强吸引力,收缩期固定收益类产品收益率最高,经济周期的轮动带动各类理财产品整体收益率方向的变化。

建议拿出总资金的60%左右配置存款、债券、信托等,40%配置股票、偏股型基金等;如果经济允许,则可以尝试组建多元化的投资组合,除债券、股票、信托外,还可以购买一些贵金属,并拿出10%的资金配置于流动性强的货币基金或者银行通知存款。

值得一提的是,为自己和家人构筑健康、意外乃至财务风险屏障也是极其必要的。

因为保险所具有的风险管理、长远规划功能是其他金融产品不可替代的。

一般来説,居民年收入的10%-15%用作购买保险保障,而保额达到年收入5-10倍为宜。

个人投资理财方法——“金字塔式”理财方法

在市场经济迅速发展的今天,人们的金融意识开始发生转变。

投资理念逐步走向成熟。

今天为大家介绍一种时下最实用的"金字塔"式的个人投资理财方法。

个人投资理财方法之一:储蓄作塔基。

以储蓄作为"金字塔"投资组合的塔基,因为这种投资方式几乎没有任何风险,而且还有利息。

既可保证稳定的生活,又可不断为国债、股市注入新的血液。

一般参加储蓄的资金比例不应低于30%。

个人投资理财方法之二:国债作为塔身。

国债与储蓄相比,具有利息高的长处;与股票相比,具有能还本付息优势。

以国债作为"金字塔"投资模式的塔身,既可使收益高于储蓄,又可避免股票连本带利付诸东流的风险。

国债一般有两种,即三年期和五年期,其年利率分别为3.2%和3.25%,比同期的储蓄存款多获利40%和41%不等。

个人投资理财方法之三:股票作塔尖。

股票可能会获得比储蓄和国债高出几倍甚至上千倍的收益。

但是股票也有风险。

而且,工薪族应以长线投资为主,不要有短期行为。

其投资比例最好不超过投资能力的20%。

这样即便是出现风险也无大碍。

"金字塔"投资模式既有储蓄安全方面的优点,又有国债较高的利息收入,还有股票可观的收益。

可以避免大的风险。

所以,应该把手中的钱一分为三,一份参加储蓄,一份购买国债,一份购买股票,比例最好的为5:3:2。

这样,您手中的钱就有可能获得最大限度的增值。

高CPI下搭建理财金字塔去年以来,居民消费指数(C PI)越来越高。

2008年1月份C PI达到7.1%,2月达到8.7%。

如果人们不能通过投资使自己的资产有效增值并超过C PI的增速,那么等待的只有财富或快或慢地缩水。

面对高通胀,建议投资者构建安全的理财金字塔,分散投资风险,抵御通货膨胀,享受投资收益,达到资产增值保值的目的。

安全理财金字塔其实在资产配置方面,很多人都有一定的误区,他们采取两极分化的态度,要么把大部分资金投入高风险的资本市场(如股票型基金、股票、权证),以博取一夜暴富,要么就是非常“怕死”,所有的钱都存在银行,不敢拿出来进行任何的投资。

从投资理财的角度来说,这都是一些错误的投资观念。

一个恰当的投资理财方式应该是搭建一个稳固的理财金字塔,让资产在市场波动时避免大起大落,维持稳定升值状态。

国际理财市场总结的多年经验是建议构建金字塔组合:塔底部建议以住房、应急金、寿险等组成的基础资产;紧接着往上是以退休金、债券等组成的保值类资产;再往上是以股票、投资性房产、基金等组成的增值类资产;最上面则是以收藏、大宗商品、期货等组成的投机类资产。

这样金字塔形的资产配置才可以让我们的资产长期稳健地增长。

太保守或太积极都不好事实上,在理财上,太保守,或太积极都不利财富的积累。

太保守的投资理财是选择把钱放到银行的“定存”。

事实上,不要以为定期存款是“最安全”的工具,因为定存无法有效抵抗通货膨胀,尤其是现在这么高的、持续的通货膨胀,它将使你的实质购买力降低,所以长期来看定存不见得“安全”。

太积极的投资理财是希望资产在一夜间倍增。

但是高收益的投资,往往也伴随着高风险。

希望一夜暴富,就得忍受资产以同等的速度消失。

如果你想要一夜暴富,就得承受一夜财富消失的风险。

投资策略是过犹不及,太保守或太积极都可能使你的资产暴露在风险中。

因此,投资时必须做适当的风险控制。

在做好搭建安全的理财金字塔的整体规划后,专业人士认为目前的投资可选择3个方式:黄金、股票型基金和股票。

个人理财作业1 一、名词解释二、判断题三、选择题1. 为个人客户提供旳财务分析. 财务规划. 投资顾问. 资产管理专业化服务活动, 这是指()A. 个人理财服务B. 投资规划C. 综合理财服务2. 投资组合决策旳基本原则是()A. 收益率最大化B. 风险最小化C. 期望收益最大化3. 下列理财目旳中属于短期目旳旳是()A. 子女教育储蓄B. 按揭买房C.退休D.休假4. 如下哪一选项不属于个人理财规划旳内容?()A. 教育投资规划B. 健康规划C. 退休规划5. 原则旳个人理财规划旳流程包括如下几种环节:I. 搜集客户资料及个人理财目旳II. 综合理财计划旳方略整合III. 客户关系旳建立IV. 分析客户现行财务状况V. 提出理财计划VI. 执行和监控理财计划对旳旳次序应为()。

A. I, III, VI, V, IV, IIB. III, I, IV, V, VI, II6. 单利和复利旳区别在于()。

A. 单利旳计息期总是一年, 而复利则有也许为季度. 月或日B. 用单利计算旳货币收入没有现值和终值之分, 而复利就有现值和终值之分7. 如下国内机构中无法提供理财服务旳是()A. 基金企业B. 保险企业C. 信托企业8. 制定个人理财目旳旳基本原则之一是, 将()作为必须实现旳理财目旳。

A. 个人风险管理B. 长期投资目旳C. 预留现金储备四、计算题五. 分析题个人理财计划每个人对金钱和理财均有自己旳见解。

某些人认为盈利旳最终目旳是进行消费, 因此几乎没有什么存款。

其他人由于自身旳家庭状况或年龄关系非常理解规划. 储蓄和投资旳需要。

建立个人理财计划后, 下一步应当是有效旳资金管理。

只有确定了目旳, 人们才能建立短期和长期目旳。

目旳明确还能防止多种理财规划陷阱。

定一份简朴旳个人理财计划。

每月收支状况家庭资产负债状况个人理财作业2 一、名词解释1.股票4.国债二、判断题三、单项选择题1. 资本市场旳特性是()。

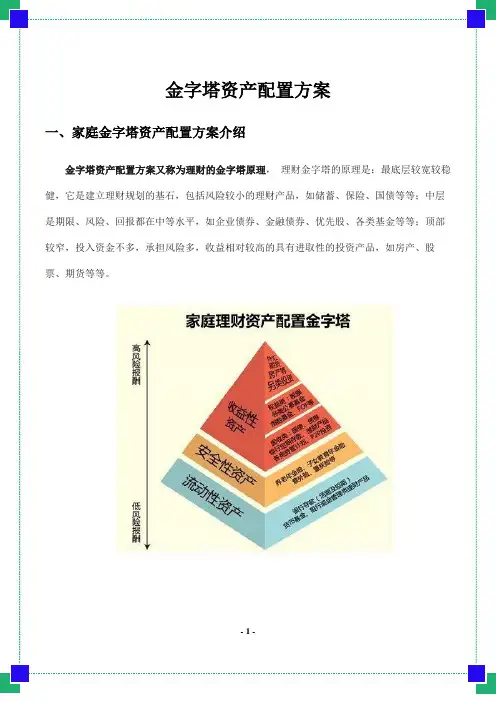

理财金字塔理财金字塔,指一种理财观点,认为理财应先规划一个稳健的基座,然后逐步增加高收益理财产品。

一、原理理财金字塔的原理是:最底层较宽较稳健,它是建立理财规划的基石,包括风险较小的理财产品,如储蓄、保险、国债等等;中层是年期、风险、回报都在中等水平,如企业债券、金融债券、优先股、各类基金等等;顶部较窄,投入资金不多,承担风险多,收益相对较高的具有进取性的投资产品,如房产、股票、期货等等。

二、方法金字塔的尖顶有多高,底边有多长,要根据建设金字塔的人本身的希望,需要和能力,而这些东西又要视投资者的年纪,收入稳定性,资金规模,预计投资年期,税收政策,流动需要等等而定。

经常大家见到的资产分配比例有以下几种:532型这是最长见的一种资产分配方式,将50%的资产投资于固定收益类产品中,在这其中,活期存款,定期存款,保险,国债等等的分配比例也是有些学问的,一般来说活期存款以留足个人六个月的月支出为限,保险的开支以个人年收收入的10%——20%为优,定存和国债要根据具体情况来安排。

30%的以各种投资基金和各类债券来安排,20%投资于股市。

这种配比方式适用于绝大多数人,尤其是40岁以上的人士;其特点是稳健,收益也相对较好。

缺陷是对于追求较高收益的人来说,收益还是不能让他们满意的。

433型于同足球赛中的阵型一样,这是一种进取型的理财方式,比较适用于30岁以下年轻人或投资经验丰富的人,及风险偏好人士,增加了高风险部分的投入,也就是说增加了理财者亲自出马参与直接投资的部分,可充分满足其追求高收益和成就感的心理。

442型是一种平衡性资产分配方式,攻守平衡,难点在于中层的40%的具体安排,在债券型基金和平衡型基金应多投入一点,股票型基金还是不要超过15%为好,35岁左右的人比较适用,因为它进可攻退可守,在经济不明朗时可变为5---3---2,在经济形势好时可变为4---3---3。

三、作用专家指出,与营养“金字塔”需要五谷杂粮做根基一样,理财金字塔也需要一个稳固的基座,虽然很多家庭的可支配收入日渐宽裕,但手中的“闲钱”却不足以应付突发事件,比如重大疾病、意外死亡、严重伤残等等,所以首先要考虑为家庭成员配备意外险和重疾险。

2021年理财金字塔分为哪三层_怎样投资稳稳的理财工具理财金字塔分为哪三层1基础层:金字塔最底层较宽较稳健,是建立理财规划的基石,适合风险较小的理财产品如现金、储蓄、货币基金、银行理财、国债、保险等。

2保值层:中层风险适中,预防家庭财富的贬值,但在考虑收益性的同时安全性也是不容忽视的,通常涵盖企业债券、金融债券、优先股、各类基金等。

3增值层:顶部较窄,适合资金不多,承担风险多,收益性相对较高的进取型投资产品,如房产、股票、期货等。

怎样投资稳稳的理财工具1不想再出现损失,那么选择货币基金或者国债都是非常好的工具。

但要根据本金的流动性来选择,闲置的时间比较久,可以选择国债;需要流动性作为保障,可以选择货币基金。

2只能承受很小的风险,可以选择货币基金+债券基金作为组合或者国债+债券基金作为组合。

一方面能够保障整体资金安全,另一方面债券基金可以争取更高的收益。

3能够承受适当的风险,但又希望能够稳稳赚钱。

那么大部分的资金应当投资于以上这三种工具,预留少部分资金投资到股市。

可以购买偏股型基金或者股票,这样可以争取更高的收益空间。

又不会因为股市大跌,而出现较大的亏损。

还有收益和风险是成正比的,既然想要降低风险,那么收益预期就不能要求太高,理财越稳收益越低。

妥善地安排本金,因为想求稳又想多一些收益,就要牺牲流动性。

很多理财产品封闭期越长收益越高,要尽可能准备好闲钱。

正确的理财技巧有哪些1确立理财计划。

人生不能没有目标,做事不能没有计划,同理,理财也需要目标和计划。

首先确立人生的计划,多少岁时买房,多少岁时买车,然后根据人上的计划设定理财计划,比如26岁买房,总共有6年的时间,总共需要多少钱,平均到每月需要多少钱,前几年积攒的钱怎样投资才能即稳定又有额外收益。

在制定计划时要有可行性,不然纸上谈兵的后果就是一次次的失望。

计划尽可能的详细,每月工资多少,每月吃支出多少,衣服支出多少,通行支出多少,看病、交友、旅游留多少。