有价证券投资第十章证券评价

- 格式:ppt

- 大小:532.50 KB

- 文档页数:48

证券价格评估概述证券价格评估是金融市场中非常重要的一部分,它涉及到对各种类型的证券进行估值和定价的过程。

证券价格评估的目的是确定证券的合理价格,为投资者提供决策依据。

证券价格评估的方法有很多种,最常用的包括基本面分析、技术分析和市场情绪分析等。

基本面分析是通过研究证券所代表的企业的财务状况、经营业绩、行业竞争状况等因素,来评估证券的价值。

这种方法认为证券的价格应该反映企业的真实价值,因此重点关注的是企业的盈利能力和未来增长潜力。

通过比较企业的财务指标和行业平均水平,可以判断证券是被低估还是高估。

技术分析是基于证券价格的历史走势和交易量等数据,通过图表和统计指标等工具来预测未来的价格走势。

技术分析认为市场价格会受到历史价格和交易量的影响,以及人们对于证券的情绪和预期。

通过研究图表模式和使用各种技术指标,可以识别价格的趋势和反转点,从而进行投资决策。

市场情绪分析是通过研究市场参与者的情绪和预期来判断证券的价格走势。

市场情绪通常会受到各种因素的影响,包括新闻事件、经济数据、政策变化等。

通过分析市场参与者的情绪和预期,并结合基本面和技术面的分析,可以更好地预测证券的价格动向。

除了以上方法,还有一些其他的证券价格评估方法,如权益估值、现金流量折现法、相对估值等。

不同的方法会有不同的适用场景和优劣势,综合运用多种方法可以提高价格评估的准确性。

需要注意的是,证券价格评估是一种预测性的分析,存在一定程度的误差和不确定性。

因此,在进行证券投资决策时,应该综合考虑多种因素,并谨慎评估风险和回报。

另外,证券价格评估需要不断更新和调整,以适应市场的变化和新信息的披露。

证券价格评估是金融市场的核心活动之一,它对投资者、机构以及整个市场的稳定性和发展起着至关重要的作用。

本文将继续探讨与证券价格评估相关的内容,包括估值模型、市场有效性、评估的限制以及准确度和可靠性等。

在证券价格评估中,估值模型是一个关键的工具。

估值模型是基于各种因素和变量对证券价格进行计算和预测的数学模型。

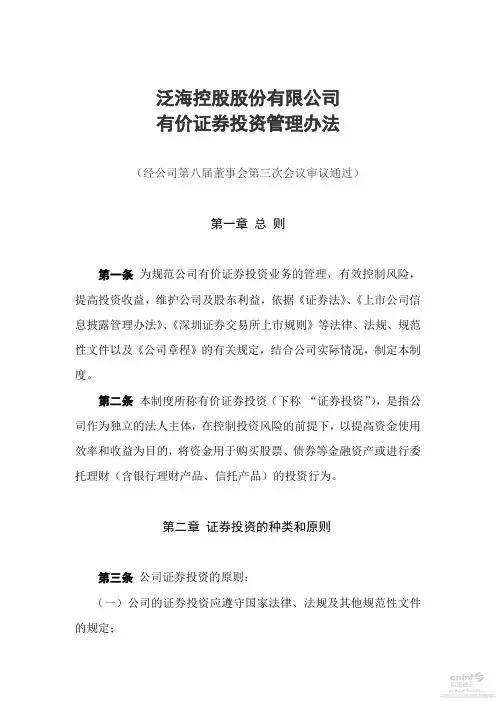

泛海控股股份有限公司有价证券投资管理办法(经公司第八届董事会第三次会议审议通过)第一章总则第一条为规范公司有价证券投资业务的管理,有效控制风险,提高投资收益,维护公司及股东利益,依据《证券法》、《上市公司信息披露管理办法》、《深圳证券交易所上市规则》等法律、法规、规范性文件以及《公司章程》的有关规定,结合公司实际情况,制定本制度。

第二条本制度所称有价证券投资(下称“证券投资”),是指公司作为独立的法人主体,在控制投资风险的前提下,以提高资金使用效率和收益为目的,将资金用于购买股票、债券等金融资产或进行委托理财(含银行理财产品、信托产品)的投资行为。

第二章证券投资的种类和原则第三条公司证券投资的原则:(一)公司的证券投资应遵守国家法律、法规及其他规范性文件的规定;(二)公司应严格控制证券投资业务,在开展证券投资业务之前,应充分论证,并经公司董事会或股东大会审议并按证券监管机构有关规定进行信息披露;(三)公司的证券投资必须注重风险防范、保证资金运行安全;(四)公司证券投资资金来源为公司自有资金。

除法律法规或规范性文件另有规定外,公司不得直接或间接使用募集资金进行证券投资;(五)公司应严格控制证券投资的资金规模,不得影响公司正常经营;(六)公司应严格控制证券二级市场的衍生金融工具投资,包括期权、股指期货等。

第四条公司证券投资参与人员及其他知情人员不应与公司投资相同的证券,也不得将公司投资情况透露给其他个人或组织(法律、法规另有规定的除外)。

第五条公司应知悉关于证券投资的相关法律、法规和规范性文件,不得进行违法违规的交易。

第三章证券投资决策、执行和控制第六条公司进行证券投资,应根据证券监管机构有关政策、规则的规定并根据《公司章程》履行审批程序,独立董事应发表独立意见。

公司董事会或股东大会通过证券投资决议后,证券投资帐户资金的划转必须严格遵守公司相关财务管理制度。

第七条公司进行证券投资活动,应按如下权限进行事先审批:(一)证券投资总额低于公司最近一期经审计的净资产20%的,应在投资之前经董事会审议批准;(二)证券投资总额占公司最近一期经审计净资产20%以上,除经董事会审议外,还应提交股东大会审议批准。