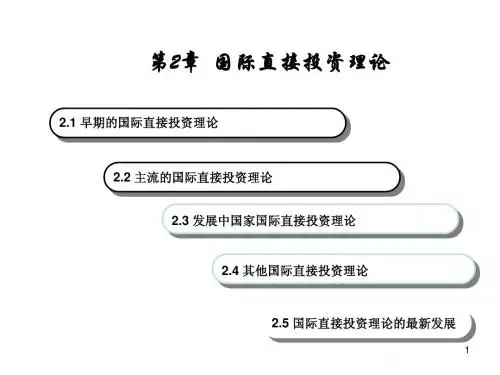

02第二章 国际投资理论

- 格式:ppt

- 大小:178.00 KB

- 文档页数:44

国际投资学第二章国际投资理论课本精炼知识点(含课后习题答案)(共5篇)第一篇:国际投资学第二章国际投资理论课本精炼知识点(含课后习题答案)第二章国际投资理论第一节国际直接投资理论一、西方主流投资理论(一)垄断优势论:市场不完全性是企业获得垄断优势的根源,垄断优势是企业开展对外直接投资的动因。

市场不完全:由于各种因素的影响而引起的偏离完全竞争的一种市场结构。

市场的不完全包括:1.产品市场不完全2..要素市场不完全3.规模经济和外部经济的市场不完全4.政策引致的市场不完全。

跨国公司具有的垄断优势:1.信誉与商标优势2.资金优势3.技术优势4.规模经济优势(内部和外部)5.信息与管理优势。

跨国公司的垄断优势主要来源于其对知识资产的控制。

垄断优势认为不完全市场竞争是导致国际直接投资的根本原因。

(二)产品生命周期论:产品在市场销售中的兴与衰。

(三)内部化理论:把外部市场建立在公司内部的过程。

(纵向一体化,目的在于以内部市场取代原来的外部市场,从而降低外部市场交易成本并取得市场内部化的额外收益。

)(1)内部化理论的基本假设:1.经营的目的是追求利润最大化2.企业可能以内部市场取代外部市场3.内部化跨越了国界就产生了国际直接投资。

(2)市场内部化的影响因素:1.产业因素(最重要)2.国家因素3.地区因素4.企业因素(最重要)(3)市场内部化的收益:来源于消除外部市场不完全所带来的经济效益,包括1.统一协调相互依赖的企业各项业务,消除“时滞”所带来的经济效益。

2.制定有效的差别价格和转移价格所带来的经济效益。

3.消除国际市场不完全所带来的经济效益。

4.防止技术优势扩散和丧失所带来的经济效益。

市场内部化的成本:1.资源成本(企业可能在低于最优化经济规模的水平上从事生产,造成资源浪费)2.通信联络成本3.国家风险成本4.管理成本当市场内部化的收益大于大于外部市场交易成本和为实现内部化而付出的成本时,跨国企业才会进行市场内部化,当企业的内部化行为超越国界时,就产生对外直接投资。

第二章国际投资理论第一节国际直接投资理论一、早期国际投资理论1、美国经济学家纳克斯,《资本流动的原因和效应》。

他认为,资本国际流动的原因是国家间的利息率的差别。

纳克斯把国际直接投资作为国际资本流动来研究,而没有明确提出国际直接投资的概念,但其分析的实际对象是国际直接投资。

2、麦克道格尔和肯普根据资本收益率差别引起资本流动的一般理论,来解释国际直接投资的发生及其福利效果。

该理论将国际投资按国际资本流动理论框架一般化,没有明确区分间接投资还是直接投资。

二、西方海外直接投资的主流优势理论以西方大型跨国公司为参照,采用更接近现实的不完全竞争假定,市场的不完全性、寡占者相互依赖关系、厂商垄断优势1、厂商垄断优势理论●垄断优势理论又称所有权优势理论或公司特有优势理论,是最早研究对外直接投资的独立理论,是由美国麻省理工学院教授海默于1960年在他的博士论文中首先提出的。

●海默摒弃长期以来流行的国际资本流动理论所惯用的完全竞争假定,根据厂商垄断优势和寡占市场组织结构来解释对外直接投资。

●这一理论主要是回答一家外国企业的分支机构为什么能够与当地企业进行有效的竞争,并能长期生存和发展下去。

海默认为,一个企业之所以要对外直接投资,是因为它有比东道国同类企业有利的垄断优势,从而在国外进行生产可以赚取更多的利润。

这种垄断优势可以划分为两类:一类是包括生产技术、管理与组织技能及销售技能等一切无形资产在内的知识资产优势;一类是由于企业规模大而产生的规模经济优势。

●垄断优势理论对企业对外直接投资的条件和原因作了科学的分析和说明。

该理论的最大贡献在于将研究从流通领域转入生产领域,摆脱了新古典贸易和金融理论的思想束缚,为后来者的研究开辟了广阔的天地。

但该理论无法解释不具有技术等垄断优势的发展中因家为什么也日益增多地向发达国家进行直接投资。

案例分析——电信业的垄断优势2、内部化理论上世纪70年代中后期,西方跨国公司发展迅速,国际生产体系逐步形成。

第二章国际投资理论西方主流国际直接投资理论海默的垄断优势理论巴克莱等人的内部化理论弗农的产品生命周期理论小岛清的比较优势论邓宁的国际生产折衷理论投资-发展周期模型托宾的投资选择理论投资诱发要素组合理论国际直接投资效应二维决定模型第一节主流的国际直接投资理论垄断优势理论内部化理论产品生命周期理论比较优势理论国际生产折中理论一、垄断优势理论课本P38-41(Monopolistic Advantage Theory)(一)主要内容由美国麻省理工学院的海默于20世纪60年代初提出。

厂商的垄断优势寡占市场组织结构●企业对外直接投资的两个条件:(1)企业必须要拥有垄断优势(2)市场是不完全竞争的●美国跨国公司拥有的三类垄断优势:①来自不完全竞争的产品市场的优势品牌、商标销售技术价格控制●美国跨国公司拥有的三类垄断优势:②来自不完全竞争的生产要素市场的优势技术优势(专利、专有技术)资本筹集优势(融资的能力)管理优势③规模经济优势包括企业拥有的内部规模经济和外部规模经济▲垄断优势理论的基本论点垄断资本集团进行FDI的动机源于市场缺陷。

垄断资本集团所拥有的各种优势足以抵消东道国当地企业的优势从而使FDI成为可能。

(二)垄断优势理论的发展(1)核心资产论(The Core-Asset Theories)代表性观点:①产品差异论凯夫斯强调企业创造差异产品的能力,认为跨国公司的垄断优势在于产品的差异性。

跨国公司可以凭借强大的资金和技术优势针对不同地区、不同层次的消费者偏好设计和改造其产品。

(二)垄断优势理论的发展(1)核心资产论(The Core-Asset Theories)代表性观点:②占有能力论约翰逊提出,跨国公司的垄断优势来自企业对知识资本使用的控制。

知识资本在公司内部的转移是对外直接投资的关键。

知识的生产成本最高,边际成本很低,知识资本富有弹性,可以在不同的地点同时使用。

跨国公司在海外的子公司可以以较低的价格利用知识资本。

《国际投资学》期末复习资料第二章国际投资理论一、西方主流投资理论1. 垄断优势论——海默P31该理论是以结构性市场不完全性和企业的特定优势两个基本概念为前提,指出市场不完全性是企业获得垄断优势的根源,垄断优势是企业开展对外直接投资的动因,从而标志着直接投资理论研究的开端。

市场不完全是垄断优势的根源。

所谓市场不完全性,是指由于各种因素的影响而引起的偏理完全竞争市场的一种市场结构。

市场的不完全包括:①产品市场不完全;②要素市场不完全;③规模经济和外部经济的市场不完全;④政府干预程度、税收、利率和汇率等政策引致的市场不完全;垄断优势是进行国际直接投资的动因。

一般而言,敢于向海外进行直接投资并能在投资中获利的跨国公司多在以下几个方面具有垄断优势:①资金优势;②技术优势;③信息与管理优势;④信誉与商标优势;⑤规模经济优势;跨国公司通过水平一体化经营,可以扩大规模,降低单位成本,增加边际收益,即获得内部经济优势。

同时,跨国公司通过垂直一体化经营,利用上、下游专业化服务,实现技术劳动市场的共享和知识外溢带来的利益,即获得外部规模经济优势。

垄断优势论的发展和完善①海默、金德尔伯格等研究显示,跨国公司的垄断优势来自于其独有的核心资产;②约翰逊——研究认为,跨国公司的垄断优势主要源于其对知识资产的控制;③凯夫斯——认为,跨国公司所拥有的产品发生异质的能力是其所拥有的重要优势之一。

④尼克博客——指出,寡占市场结构中的企业跟从(即寡占反应)是对外直接投资的主要原因。

评价:(1)垄断优势开创了国际直接投资理论研究的先河,首次提出不完全市场是导致国际直接投资的根本原因。

(2)垄断优势论是以战后美国制造业等少数部门的境外直接投资为研究对象的,是基于美国知识和技术密集部门境外直接投资而得到的结论。

因此,该理论缺乏普遍的指导意义,难以解释发达国家中小企业的对外投资行为,更不能解释不具有垄断优势的发展中国家的境外投资行为。

2. 产品生命周期论——雷蒙德·弗农P33解释国际直接投资的动机、时机与区位选择。