中国烧碱企业生产能力统计

- 格式:pdf

- 大小:63.47 KB

- 文档页数:1

论述氯碱行业烧碱产能置换的政策依据【摘要】我国《产业结构调整指导目录》对烧碱进行了严格的限产,并对其进行了严格的控制。

在此基础上,本文我国的产业政策,对其进行了初步探讨,并就其可行性进行了政策上的探讨。

【关键词】氯碱行业;烧碱;产能置换;政策依据前言烧碱是一种白色的不透明固体,它不能燃烧,并且有很强的腐蚀性,它被广泛地用于工业生产和人们的日常经济生活,它的产品种类很多,用途也很广泛,它的下游领域有几千种。

产品在石油工业,轻工,纺织,化工,建材,电力,食品加工等行业得到了广泛的应用。

其中包括有机化工,无机化工,氧化铝化工,水处理和其它工业,纸浆和造纸工业,纺织工业和化纤工业以及皂业和清洁剂工业。

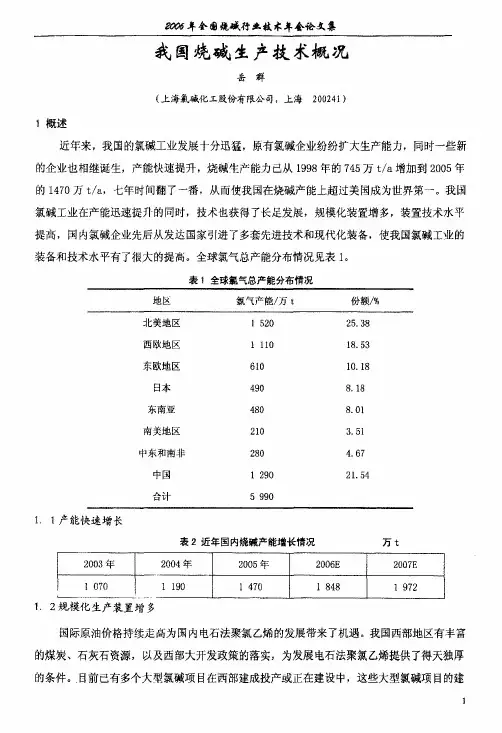

一、烧碱的产能分布中国是世界上最大的烧碱生产国,其生产能力在世界上大约有45%左右。

全国已有将近160家烧碱生产企业。

截至2021年末,国内烧碱工业的总产能达到4580万吨。

目前,我国烧碱生产规模以华北,西北,华东为主,其总量超过80%,而西南,华南,东北为次等,其总量占比不到5%。

就中国烧碱生产规模而言,新疆中泰公司,万华化工公司,新疆天业公司,山东信发公司,山东大地盐化公司,陕西北元公司,山东金陵公司,华泰公司,东营公司,滨化公司,上海氯碱公司,其产量分别为187万吨,156万吨,116万吨,72万吨。

目前,中国10大烧碱公司的平均生产能力为106.6万吨,而全球10大公司的平均生产能力为264.8万吨,中国单家公司的生产规模占全球总量的40%,因此,我国烧碱厂的规模效益还有待提高。

二、烧碱行业产业政策依据(一)《产业结构调整指导目录》当前,我国已经是世界上最大的氯碱生产与消费大国,从2000年开始,我国的烧碱生产与消费都处于较高的水平,而其对能源与资源的需求也在迅速增加,产能过剩的情况日趋严重。

“十二五”时期,《产业结构调整指导目录》(2011版)第一次提出了禁止新建烧碱装置的要求,以解决我国烧碱工业的产能过剩问题。

烧碱调研报告烧碱调研报告烧碱,也称为氢氧化钠,是一种广泛应用于工业生产与日常生活中的重要化学品。

为了更好地理解烧碱的市场需求和发展趋势,我们进行了一次调研。

以下是调研报告的主要内容。

首先,我们调查了烧碱的主要用途。

烧碱是制造肥皂、洗涤剂和玻璃等产品的关键成分。

此外,它还在制造纤维素、染料、食品添加剂和药品等领域起着重要作用。

根据我们的调查,这些行业都对烧碱有着稳定的需求,并且预计未来的需求将持续增长。

我们还调查了烧碱的市场规模和增长趋势。

据统计数据显示,全球烧碱市场在过去几年中有着稳定的增长。

特别是在亚洲地区,工业化的发展和人口增加促使了烧碱需求的增长。

预计未来几年,烧碱市场将继续保持增长态势。

在调查中,我们还关注了烧碱的生产和供应情况。

烧碱的生产通常通过氯碱法或电解法进行。

根据我们的调查,目前全球烧碱的主要生产国有中国、美国和日本等。

这些国家拥有先进的生产设备和技术,能够满足国内外的供应需求。

并且,这些国家的烧碱产能正在不断增加,以适应市场的需求增长。

此外,我们还关注了烧碱的价格走势。

根据我们的调查,近年来烧碱的价格相对较高,这主要是由于原材料价格上涨和供需关系紧张所致。

然而,预计随着烧碱市场的增长和供应增加,价格将趋于稳定或逐步下降。

最后,我们调查了烧碱的未来发展趋势。

随着工业化程度的提高和环保意识的增强,对烧碱的需求将不断增加。

此外,绿色环保的烧碱生产技术也将成为未来发展的重点。

更加高效、低能耗、低污染的生产方法将会得到更多的关注和应用。

总结而言,烧碱是一种市场需求稳定且具有潜力的化学品。

随着全球经济的发展和行业需求的增长,烧碱市场前景广阔。

然而,生产技术的创新和环保要求的提高也是未来发展的重要因素。

以上是我们对烧碱的调研报告,希望对您有所帮助。

2023年全球及中国烧碱行业产能、产量、消费结构分析、销售收入分析、市场规模增长率分析及重点企业市场份额占比分析(1)行业竞争格局:近年来,全球烧碱产能保持缓慢而稳定的增长。

2012年以来,全球烧碱产能增速保持在4%-6%之间,截至2021年底全球总产能达到10,001万吨,主要集中在亚洲地区,而其中中国是最大的烧碱生产国,截至2021年底产能达到4,507.5万吨,约占全球45%,除中国之外,美国、日本、韩国也是主要的烧碱生产国。

中金企信国际咨询权威公布《2023-2029年烧碱市场发展战略及投资前景预测咨询报告》中国烧碱行业参与企业较多,竞争激烈,市场格局较为分散。

截至2021年底,中国规模以上的烧碱生产企业共有158家,总产能为4,507.5万吨,企业平均产能为28.5万吨,CR5约为10%,暂未出现垄断或寡头竞争的局面。

根据中金企信国际咨询统计数据,2021年,我国烧碱生产企业中产能超100万吨/年的企业仅有中泰化学,产能为146万吨/年,市占率约为3.24%;年产能高于60万吨的企业共9家,除中泰化学外,还有北元集团、山东金岭、华泰股份、昊邦化学、新浦化学、氯碱化工、新疆天业、滨化股份等,市占率合计约16%,行业格局相对分散,属于竞争型市场。

自“十三五”期间我国实施供给侧改革以来,氯碱行业的产业结构得到了显著的优化升级,行业整体的能源利用效率、工艺技术水平、产业集中度方面均有了一定提升,中泰化学、北元集团等规模化集团初步形成,海湾化学、滨化股份等能源效率高、技术水平领先的企业优势逐步显现。

与此同时,在激烈的竞争环境下,部分产能规模较低、能源效率不高的企业也退出了市场。

烧碱作为一种较为成熟的基础化工产品,其经济附加值较为稳定,若运输距离较长,则会明显降低利润空间。

因此,烧碱企业往往会与上游或者下游产业链配套建设产能,以降低运输成本,提高生产效率和利润空间。

综上所述,从地域分布来看,烧碱行业存在明显的区域性集群现象。

我国烧碱产业现状及贸易特点详解我国烧碱工业已有近百年发展历史,产量和消费量均居世界第一,出口量也居世界前列。

作为基础化工原料和“三酸两碱”中的重要一员,烧碱与国民经济生活密切相关,其上游主要包括原盐和电力行业,下游涉及氧化铝、造纸、纺织印染、洗涤剂、医药、水处理、石油、食品加工等行业。

具体来看,烧碱主要用于生产纸浆、氧化铝、肥皂、染料、人造丝、冶炼金属、石油精制、棉织品整理、煤焦油产物的提纯,以及水处理、食品加工、木材加工及机械工业、化学工业(制取硼砂、铬盐、锰酸盐、磷酸盐、生产聚碳酸酯、超级吸收质聚合物、沸石、环氧树脂、磷酸钠、亚硫酸钠和大量钠盐、药剂及有机中间体、旧橡胶的再生)等方面。

烧碱上游较为简单,消费端较为复杂,其下游与国民生活密切相关,涵盖衣食住行等各个领域,近十年其需求呈现稳定增长态势。

烧碱(Sodium hydroxide),即氢氧化钠,一种无机化合物,危险化学品,化学式为NaOH,又称火碱、苛性碱,具有强碱性、强腐蚀性和强吸湿性。

根据形态不同,烧碱可分为液体烧碱和固体烧碱。

液体烧碱简称液碱,通常为无色透明液体。

根据氢氧化钠质量分数,液碱可细分为30%液碱、32%液碱、42%液碱、45%液碱、48%液碱、49%液碱、50%液碱等。

其中,32%液碱和50%液碱是市场主流型号,也是后期上市的烧碱期货的两种交割型号。

固体烧碱简称固碱,包括片碱和粒碱两种形态,国内以片碱为主。

根据氢氧化钠质量分数,固碱可细分为73%固碱、95%固碱、96%固碱、99%固碱、99.5%固碱等。

其中,99%片碱是市场的主流型号。

1、烧碱产业现状我国烧碱产量居世界第一,供应较为集中,整体呈逐年增加趋势。

中国氯碱工业协会发布的数据显示,2007—2022年,我国烧碱产能从2181万吨增长至4658万吨,共增加2477万吨产能,增幅113.57%,年均增速约5.19%。

在此期间,我国烧碱年度产量共增加2132万吨至3981万吨,增幅121.21%,年均增速为5.84%。

我国片碱生产现状及发展对策1、我国片碱生产现状1.1 概况烧碱从形态上可分为液体烧碱(简称烧碱)和固体烧碱(简称固碱)两种,而从氢氧化钠质量分数上又可分为30%液碱、32%液碱、42%液碱、45%液碱、50%液碱等和73%固碱、95%固碱、96%固碱、99%固碱、99.5%固碱等系列产品。

固碱是烧碱生产中的主要产品,由于具有含碱量高、运输方便、易于贮存等优点,在烧碱市场中是畅销产品。

据我国海关统计:1999年我国烧碱出口量为222 128 t,比1998年减少15.26%,其中固碱出口130 373 t,比1998增长19.17%,创汇2 707 .16万美元;液碱出口91 755 t,比1998年减少40.11%,创汇971.21万美元。

另据国家统计局报道:2001年1~5月我国出口固碱113 718 t,与2000年同比增长190.1%。

今后我国烧碱出口量将会继续增加,并且固碱仍将是烧碱出口创汇的主流。

固碱从其形状上又可分为桶装固碱、片碱和粒碱3种。

使用桶装固碱时需要破桶,费力,很不方便,且包装成本很高,不受用户欢迎。

因片碱投资小,工艺设备简单,效益也好,近些年来大多数桶装固碱厂转为生产片碱。

因用塑料包装袋包装,使用特别方便,片碱在国内市场上很畅销,倍受用户青睐。

据不完全统计,“九五”初期,国内已有的片碱生产厂为(注:以下厂名均为各厂当时的名称,下同):天津化工厂、大沽化工厂、锦西化工总厂、上海化工厂、巨化化工厂、太原化工厂、广州化工厂、重庆天原化工厂、宜宾天原化工厂、云南化工厂、新疆烧碱厂、徐州电化厂、盐城电化厂、苏州化工厂、安徽歙县树脂厂、西昌氯碱电化厂等30余家,总产能超过20万t/a。

按生产方法分,其中采用升降膜法浓缩技术的只有6家,其余均采用含镍铸铁大锅熬制技术;按氢氧化钠含量,生产73%片碱的1家,生产99%及99%以上片碱的4家,其余厂家生产95%~96%片碱。

近几年来,又有一些氯碱厂对片碱生产工艺进行研发,取得了新的进展:石嘴山氯碱厂2万t/a液碱装置进行了生产固碱的改造,采取特殊的滤盐技术解决了隔膜法片生产工艺中含盐量高的难题,产品达到纯度95%以上的国家标准;内蒙古三联化工股份公司万吨级离子膜固碱工程竣工,固(片)碱产能达到2.5万t/a,其中片碱生产能力达到1.2万t/a(2条片碱生产线),片碱机采用国内最新的NPJ 14 —5.28机;平顶山神马氯碱化工有限责任公司2000年初开工建设5kt/a片碱项目;湖南株洲化工集团诚信有限公司烧碱厂建设1套1.5万t/a片碱装置;四川泸洲鼎力碱业有限公司对45%隔膜碱生产73%(2万t/a,折100%碱)片碱的升膜蒸发工艺技术进行了开发,并于2001年完成设计。

山东氯碱企业产能情况报告概述山东是中国重要的氯碱产业基地之一,拥有众多的氯碱企业。

本报告将对山东氯碱企业的产能情况进行详细分析和总结。

产能概况山东氯碱企业的产能主要包括氯氢酸、氯乙烯、氢氧化钠、硫酸等产品。

根据最新调研数据,山东共有50家氯碱企业,其中大型企业15家,中小型企业35家。

这些企业的年产能达到1200万吨,占中国氯碱产能的28%。

企业分布山东氯碱企业主要分布在济南、青岛、烟台、淄博、潍坊等地。

济南是山东氯碱产业的中心,拥有5家大型氯碱企业和10家中小型企业。

青岛和烟台分别有4家大型氯碱企业和8家中小型企业。

淄博和潍坊分别有3家大型氯碱企业和7家中小型企业。

企业规模山东氯碱企业的规模各不相同,大型企业年产能超过60万吨,中小型企业年产能在10万吨至30万吨之间。

这些企业凭借雄厚的技术力量和先进的设备,能够提供高质量的氯碱产品,满足市场需求。

技术水平山东氯碱企业注重技术创新和提升,并与高等院校和科研机构合作,加强技术交流和合作。

目前,山东氯碱企业在国内氯碱行业中具有一定的竞争力,部分产品的技术水平已经达到国际先进水平。

盈利情况随着国内经济的快速发展,氯碱产品需求量逐年增加,山东氯碱企业的盈利情况也逐年改善。

据统计,大部分氯碱企业的利润率在10%以上,部分企业甚至超过20%。

这为企业的进一步发展提供了充足的资金保障。

挑战与机遇虽然山东氯碱企业在国内市场上有一定的竞争力,但也面临着一些挑战。

其中最主要的是环境污染问题,氯碱生产过程中会产生大量的废水和废气,对环境造成一定的压力。

因此,企业需要采取有效的环保措施,减少对环境的影响。

当前,氯碱产品的需求仍然较大,市场前景广阔。

随着国家环保政策的不断加强,那些环境友好型的氯碱企业将更有竞争优势。

此外,氯碱产品的进一步发展也离不开技术创新和产业链延伸,企业可以通过加大研发投入和与相关行业的合作,打造全产业链、高附加值的氯碱产业。

结论山东氯碱企业的产能呈现稳步增长的趋势,企业规模不断壮大,技术水平不断提高。

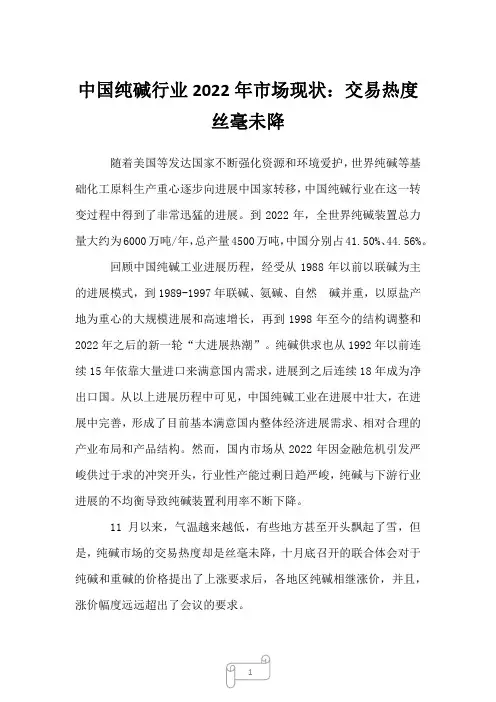

中国纯碱行业2022年市场现状:交易热度丝毫未降随着美国等发达国家不断强化资源和环境爱护,世界纯碱等基础化工原料生产重心逐步向进展中国家转移,中国纯碱行业在这一转变过程中得到了非常迅猛的进展。

到2022年,全世界纯碱装置总力量大约为6000万吨/年,总产量4500万吨,中国分别占41.50%、44.56%。

回顾中国纯碱工业进展历程,经受从1988年以前以联碱为主的进展模式,到1989-1997年联碱、氨碱、自然碱并重,以原盐产地为重心的大规模进展和高速增长,再到1998年至今的结构调整和2022年之后的新一轮“大进展热潮”。

纯碱供求也从1992年以前连续15年依靠大量进口来满意国内需求,进展到之后连续18年成为净出口国。

从以上进展历程中可见,中国纯碱工业在进展中壮大,在进展中完善,形成了目前基本满意国内整体经济进展需求、相对合理的产业布局和产品结构。

然而,国内市场从2022年因金融危机引发严峻供过于求的冲突开头,行业性产能过剩日趋严峻,纯碱与下游行业进展的不均衡导致纯碱装置利用率不断下降。

11月以来,气温越来越低,有些地方甚至开头飘起了雪,但是,纯碱市场的交易热度却是丝毫未降,十月底召开的联合体会对于纯碱和重碱的价格提出了上涨要求后,各地区纯碱相继涨价,并且,涨价幅度远远超出了会议的要求。

有行业内人士表示,照此状况进展下去,重碱价格有可能在年底前就突破2000元/吨的大关。

这是2022年纯碱的第五次调价,又一次悄无声息的冲向了今年纯碱价格的新高峰。

2022-2022年中国纯碱类行业市场需求与投资询问报告表明,纯碱市场不能过于乐观,还是要有肯定的忧虑意识,行业内人士还需要当心谨慎的选择进展道路。

但是短期内纯碱市场还有相当的上升空间,市场人士要时刻关注各大型企业的状态,以及下游需求状况。

烧碱行业市场现状烧碱市场发展趋势分析氢氧化钠(Sodium hydroxide),也称苛性钠、烧碱、火碱,是一种无机化合物,化学式NaOH,氢氧化钠具有强碱性,腐蚀性极强,可作酸中和剂、配合掩蔽剂、沉淀剂、沉淀掩蔽剂、显色剂、皂化剂、去皮剂、洗涤剂等,用途非常广泛。

一、烧碱的概念及化学性质氢氧化钠(Sodium hydroxide),也称苛性钠、烧碱、火碱,是一种无机化合物,化学式NaOH,氢氧化钠具有强碱性,腐蚀性极强,可作酸中和剂、配合掩蔽剂、沉淀剂、沉淀掩蔽剂、显色剂、皂化剂、去皮剂、洗涤剂等,用途非常广泛。

氢氧化钠对纤维、皮肤、玻璃、陶瓷等有腐蚀作用,溶解或浓溶液稀释时会放出热量;与无机酸发生中和反应也能产生大量热,生成相应的盐类;与金属铝和锌、非金属硼和硅等反应放Chemicalbook出氢;与氯、溴、碘等卤素发生歧化反应。

能从水溶液中沉淀金属离子成为氢氧化物;能使油脂发生皂化反应,生成相应的有机酸的钠盐和醇,这是去除织物上的油污的原理。

二、烧碱行业市场现状及发展趋势分析烧碱作为日常生活中最常见的化工品之一,长久以来并没有过多起色,发展比较平稳,但从2016年3季度以来,烧碱价格出现了一波大幅上涨,甚至在大宗品集体回调的时期,价格继续创出新高,11月底32%离子膜碱上涨到1-11月份最高价位,99%片碱上涨年内最高价位,区间涨幅达到66%,至今一直保持高位。

我国是世界烧碱产能最大的国家,产能占全球比重达40%以上。

2004年-2007年烧碱经历了快速发展,自2010年以后烧碱产能增长逐步放缓。

目前国内烧碱行业供过于求的状况未出现实质性改变,但在国家积极推动化解产能过剩、经济增速放缓及下游需求低迷的背景下,产能扩张势头开始得到控制。

烧碱是一种重要的基础化工原料。

传统消费领域主要是轻工、纺织、化工。

这三个行业的烧碱年消耗量占总量的大部分,其次是医药、冶金、稀土金属、石油、电力、水处理和军工。

中国纯碱行业产销量、进出口情况及纯碱行业价格走势分析一、纯碱:最基础的化工原料之一1、需求以玻璃为主玻璃是纯碱的主要应用领域,我国56%的纯碱需求来源于玻璃生产,纯碱是玻璃生产的重要原材料,玻璃原材料中有25%是来自纯碱制备的氧化钠和氧化钙;其次无机盐的需求占比达到了18%,主要应用于造纸以及印染行业;洗涤剂和氧化铝的分别占纯碱下游需求的6%和3%。

玻璃的生产过程中包含了原材料砂、纯碱、白云石、石灰石等,其中砂石占比最大,达到57%;纯碱占比为17%。

由于砂、白云石、石灰石等原材料单价较低,成本占比并不高。

每吨的平板玻璃大概需要0.2-0.22吨的纯碱和0.18-0.22吨的石油焦,折算下来燃料和纯碱是玻璃生产成本的两块主要,占比分别为34%和21.5%。

2、四个阶段的纯碱发展史我国是世界上最早用碱的国家之一,生产合成碱的历史已有近百年。

在上世纪解放初期,我国就有纯碱产量8.8万吨;进入21世纪后,我国产能已经增长至1000万吨。

目前我国拥有纯碱产能3039万吨,是全球最大的纯碱生产国。

我国的纯碱行业发展经历了四个阶段。

在1988年以前,我国的纯碱产能以联碱为主,产能增长较为缓慢;1988-1997年期间,纯碱产能发展以联碱、氨碱、天然碱并重,单个产能规模不断增大。

1998-2008年,国内的纯碱产能进入了快速增长的阶段,产能从约800万吨增长到2250万吨,年均增速达到10.8%。

2008年以后,前期产能扩张过快、需求增速的下降等影响逐渐体现出来,行业陷入了产能严重过剩阶段,2014年后产能甚至出现了负增长,产能水平维持在3000万吨左右。

我国的纯碱消费量在2009年以前一直保持高速增长,增速中枢维持在10-20%,而2009年以后,随着整体经济增速的逐渐下滑,纯碱消费的增速也处于下降趋势。

即便如此,我国目前已成为全球纯碱消费量最大的国家,2018年消费纯碱2511万吨,同比下滑1.07%,纯碱消费量超过了全球总消费量的40%。

纯碱,学名碳酸钠,俗名苏打、石碱、洗涤碱,化学式NaCO3,属于盐类,含十个结晶水的碳酸钠为无色晶体,结晶水不稳定,易风化,变成白色粉末Na2CO3,为强电解质,具有盐的通性和热稳定性,易溶于水,其水溶液呈碱性。

以下是部分纯碱产能信息:

2024年待投产新增产能明细:

远兴四线重碱100万吨,一季度投产。

东北阜丰轻碱30万吨,主要自用制味精,预期一季度投产。

连云港碱厂联碱110万吨,预期四月建成,年产重碱80万吨,轻碱30万吨。

江苏德邦联碱60万吨。

2024年纯碱计划投产较少,主要是2023年延期的项目:远兴能源一期4线和江苏德邦,共计160万吨。

但2023年下半年投放的远兴1-3线和金山五期,共计600万吨,这部分产能将在2024年体现增量。

从有效产能的角度来看,2024年有效产能增量在588万吨左右,增速高达17.6%。

截至2022年6月,全球纯碱总有效产能为

7046万吨/年,主要分布在亚洲、北美和欧洲地区。

其中天然碱产能占比约30%,集中在美国和土耳其;联碱和氨碱产能占比约70%,集中在中国、欧洲、俄罗斯、印度等国家。

具体来看,目前中国的纯碱有效产能为3080万吨,占全球总产能的比重约44%;美国纯碱有效产能为1390万吨,占比近20%;欧洲有效产能为951万吨,占比约14%;土耳其有效产能为565万吨,占比约8%;俄罗斯有效产能为450万吨,产能占比约6%;印度产能为400万吨,占比约6%。

其它国家和地区产能约210万吨,占比近3%。

如需更多纯碱产能信息,建议查阅相关行业报告或咨询相关行业专家。

中国烧碱行业现状及市场影响因素分析报告中国烧碱行业近年来发展迅速,成为世界上最大的烧碱生产和消费国家之一。

本报告将对中国烧碱行业的现状以及市场影响因素进行分析,并展望未来的发展趋势。

一、中国烧碱行业现状1. 产能和产量增长:中国烧碱行业的产能和产量持续增长。

据统计,2019年中国烧碱总产量达到2150万吨,比2018年增长了3.4%。

中国的烧碱产能占据全球的比重超过50%,成为世界烧碱市场的重要供应国。

2. 技术进步和产业升级:中国烧碱行业在技术研发和装备升级方面取得了显著的进展。

通过引进和消化吸收国外先进技术,中国的烧碱生产设备得到了全面提升,同时,也推动了行业生产效率的提高和产品质量的改善。

3. 供需情况:中国烧碱市场供需矛盾较为突出。

烧碱的供应相对充裕,但是市场上普遍存在价格竞争激烈的现象。

另一方面,由于烧碱在多个领域中的广泛应用,市场需求也在不断增加,尤其是在化工、纺织、造纸等行业。

二、市场影响因素分析1. 原材料价格波动:烧碱的生产主要依赖于盐湖卤水,而盐湖卤水的价格受到多方面因素的影响。

例如,天气因素、供应紧张等都会对盐湖卤水的价格产生波动,进而影响烧碱的生产成本和市场价格。

2. 环境政策和竞争格局:中国烧碱行业在近年来受到严格的环境政策的约束,包括减少污染排放、节能减碳等。

这些政策要求行业内企业进行技术改造和设备升级,从而增加了生产成本。

同时,行业内的竞争格局也在发生变化,一些具备规模经济效益的大型企业逐渐崛起,这可能对小型企业形成竞争压力。

3. 国内外市场需求变化:烧碱作为化工原料,在多个行业中有广泛的应用需求。

随着中国经济的发展和全球化程度的提高,对烧碱的需求也在不断增加。

同时,国际市场的需求也对中国的烧碱行业产生影响。

例如,国际贸易摩擦、经济衰退等因素都可能对中国烧碱的出口和市场价格产生影响。

三、未来发展趋势展望1. 技术创新和转型升级:中国烧碱行业将继续进行技术创新和转型升级,提高烧碱生产的能力和质量。